中信证券:紫金矿业(02899)再收购海外金矿项目扩张黄金板块,维持“买入”评级

本文来源于“中信证券”。

核心观点

紫金矿业(02899)拟以3.23 亿加元现金方式收购圭亚那金田 100%股权。圭亚那金田全 资拥有圭亚那最大金矿之一的奥罗拉金矿,金资源储量合计 177.8 吨。预计 2021 年转入地下开采,对应年均金金属产量 4.6 吨,平均全维持成本 1148 美 元/盎司。同时公告发行不超过 60 亿元的可转债预案,将有效补充在建铜项目 所需现金投入,叠加收购完成后公司金板块稳步扩张,维持“买入”评级。

▍紫金矿业拟以 3.23 亿加元全资收购圭亚那金田公司。2020 年 6 月 13 日公司公 告,拟以每股 1.85 加元的价格,以现金方式收购圭亚那金田现有全部已发行且 流通的普通股,交易金额约为 3.23 亿加元,同时紫金矿业还将承担圭亚那金田 与希尔威已签署的 1130 万加元分手费,本次交易总对价合计约 3.34 亿加元, 约合人民币 17.58 亿元。交易完成后,紫金矿业将持有圭亚那金田 100%股权。

▍圭亚那金田 100%权益拥有奥罗拉金矿,黄金储量 69.7 吨,黄金资源量 177.8 吨。目前,圭亚那金田公司核心资产是位于南美洲圭亚那 100%权益持有的奥罗 拉(Aurora)金矿,矿权面积为 183.01 平方公里。截至 2019 年 12 月 31 日, 奥罗拉金矿拥有证实和概略储量 69.7 吨,金品位 2.7 克/吨,拥有探明+控制+ 推断资源量合计 177.8 吨,金品位 2.7 克/吨。

▍预计奥罗拉金矿平均黄金产量为 4.6 吨/年,平均全维持成本 1148 美元/盎司。 2016 年初奥罗拉金矿项目实现商业化生产,截至 2020 年 Q1,奥罗拉金矿累计 生产黄金约 13.3 吨,平均全维持成本/现金成本为 1082/845 美元/盎司。根据 2020 年 3 月 31 日的可研报告,奥罗拉金矿将于 2021 年完成露天开采转入地下 开采。预计 2020-2035 全周期生产黄金 65.1 吨,平均回收率 92.2%,对应年平 均黄金产量为 4.6 吨,平均全维持成本和运营成本为 1148/856 美元/盎司。

▍DCF 估值下项目的股权价值为 3.38 亿美元,此次交易估值相对合理。根据公司 可研报告,以 1450 美元/盎司的长期金价和 7.5%的折现率为中枢值,项目资产 的税后净现值为 3.38 亿美元。我们对运营成本和资本性投入按+/-10%变动作敏 感性分析,资产的税后净现值为 2.46-4.29 亿美元,区间与收购对价重合,此交 易估值相对合理。

▍公司拟发行不超过 60 亿元可转债,募集净额用于三大重点铜矿扩产项目。2020 年 6 月 13 日公司公告,拟公开发行 A 股可转换公司债券募集不超过 60 亿元, 募集净额拟投资于卡莫阿、Timok 和铜山矿三大铜矿扩产项目。根据可转债的 审批流程,我们预计其募集资金完成时点至少在 2020 年底。2019 年年报披露 公司 2020 年拟投入项目建设资本开支 65 亿元,考虑波尔铜矿、卡莫阿、Timok、 巨龙铜矿等投产进度,我们测算 2021 年公司的项目建设资本开支为 105-115 亿元,工程建设所需资金强度依旧很大。

▍风险因素:收购不确定性风险、项目运营风险、外汇风险、可转债发行风险。

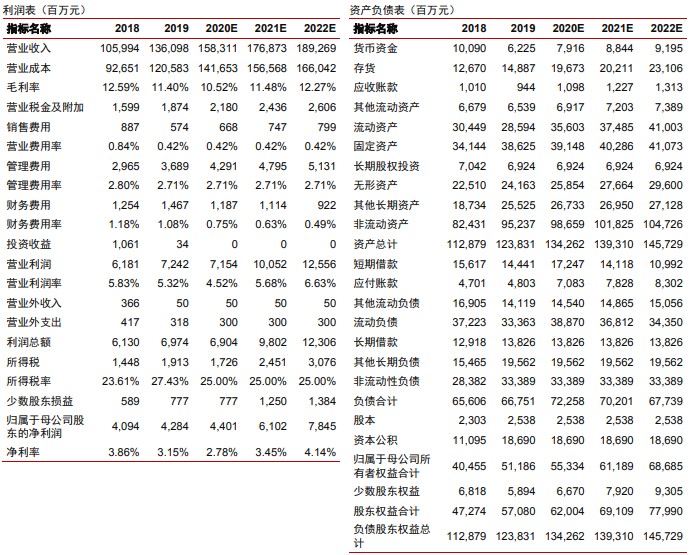

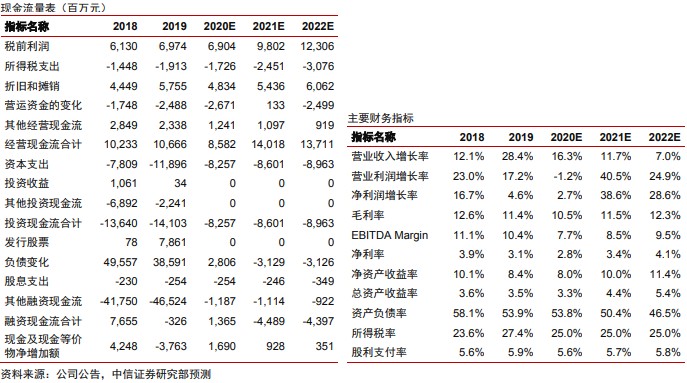

▍投资建议:公司铜、金及锌资源储量位居全球前列,随着优质矿山项目逐步投 产,金属产量和价格上涨将带动业绩加速释放。我们维持公司 2020-2022 年归 母净利润预测为 44.0/61.0/78.5 亿元(暂不考虑奥罗拉金矿收购和拟发行的可转 债对业绩的影响),对应 EPS 预测分别为 0.17/0.24/0.31 元,综合考虑公司出 色资源禀赋和产量增长潜力,维持“买入”评级。

▍ 圭亚那金田交易情况

收购安排

紫金矿业拟通过境外全资子公司金山香港在加拿大的全资子公司收购圭亚那金田公 司 100%股权。2020年6月11 日,紫金矿业境外全资子公司金山香港和圭亚那金田公司 签署《安排协议》,计划通过金山香港在加拿大的全资子公司,以每股 1.85 加元的价格, 以现金方式收购圭亚那金田现有全部已发行且流通的普通股。交易完成后,紫金矿业将合 计持有圭亚那金田 100%股权。

圭亚那金田主要股东和管理层将在 7 月 31 日或之前进行的特别股东大会上支持本次收购。本次收购目前需要获得圭亚那金田特别股东大会上所行使的表决权总数的 2/3 批准 通过,圭亚那金田将在 7 月 31 日或之前召开股东大会。除股东大会批准外,本次交易还 需获得相关监管机构和加拿大相关法院批准,并满足同类性质交易的其他惯常交割条件。

紫金矿业董事会方面审议通过,后续需经两国政府批准、通知或豁免。本次收购已获 得紫金矿业董事会审议通过,无需提请股东大会批准。本次收购尚需获得必要的备案或审 批,包括但不限于取得中国政府或其授权的有关部门和加拿大有关监管部门以及加拿大相 关法院的有效批准、通知或豁免。

紫金矿业拟以 1.85 加元/股,合计 3.34 亿加元(含 1130 万加元分手费),以现金方 式收购圭亚那金田现有全部已发行且流通的普通股。协议约定,紫金矿业以每股 1.85 加 元(较 2020 年 6 月 2 日收盘价比较有 29.37%的溢价,较 6 月 3 日圭亚那金田公告收到 “更优报价”前 5 个交易日的加权平均交易价格溢价 31.96%)收购圭亚那金田现有全部 已发行且流通的 1.74 亿股普通股。

本次协议收购的交易金额约为 3.23 亿加元,约合人民 币 16.99 亿元,约合 2.41 亿美元。同时,紫金矿业还将承担圭亚那金田与希尔威已签署的 1130 万加元分手费。因此,本次交易总投资合计约 3.34 亿加元,约合人民币 17.58 亿元, 约合 2.49 亿美元。

金山香港向圭亚那金田提供 3000 万美元的有担保贷款。金山香港与圭亚那金田签署 《贷款协议》,金山香港向圭亚那金田提供 3,000 万美元的有担保贷款,年利息 12%,主 要用于满足项目运营资金和流动资金需求。

协议约定交易最后截止日期为 2020年 10月 30日,或各方书面同意的其他更晚日期, 双方存在 1,130 万加元的分手费。公告披露交易最后截止日期为 2020 年 10 月 30 日,或 各方书面同意的其他更晚日期。若圭亚那金田特别股东大会没有通过本次安排交易,致使 交易中止,圭亚那金田应向紫金矿业支付 50 万加元。紫金矿业与圭亚那金田互相约定存 在一定条件的分手费 1,130 万加元,有效保证交易执行。

▍ 圭亚那金田项目情况

项目基本情况

圭亚那金田的核心资产是位于南美洲圭亚那 100%权益持有的奥罗拉(Aurora)金矿。 奥罗拉金矿(Aurora)位于南美洲圭亚那,矿权区距圭亚那首都乔治城以西约 170 公里, 距离最近的居民聚集地约 50 公里。地理坐标位北纬 67°45’,东经 59°45’。人员及日常货 物通过驳船、公路或航运进入,大型设备、物资等在乔治城进行清关,之后通过驳船转运 至 Buckhall 港口,再经 170 公里长的公路进入。

奥罗拉金矿的采矿权在 2031 年前完全有保障。圭亚那金田持有奥罗拉(Aurora)金 矿的采矿权。Aurora 金矿的采矿权颁发于 2011 年 11 月 18 日,面积 58 平方公里,期限 20 年。根据圭亚那矿业法,采矿权到期后可以申请延长不超过 7 年。圭亚那金田通过全资 子公司 Aranka Gold Inc.和 GuyGold Inc.持有 15 块独立的勘探资产。圭亚那金田公司拥有 毗邻奥罗拉金矿的 149468 英亩土地(604.9 平方公里)的勘探许可证,并拥有 101 个中 型金矿的开采权与 7 个中型金矿的勘探权,占地 111765(452.3 平方公里)英亩。 奥罗拉金矿采矿活动主要集中在 Rory’s Knoll 露天矿。

奥罗拉金矿主要分为 Rory’s Knoll, East Walcott 及 Walcott Hill, Mad Kiss 及 Mad Kiss West, 和 Aleck Hill 及 Aleck Hill North四个矿区。其中Rory’s Knoll为最主要的矿化区,占整个项目露天矿资源的 70%、 地下矿资源的 80%,采矿活动主要集中在 Rory’s Knoll 露天矿。

圭亚那金田公司历史沿革:

1)奥罗拉金矿(Aurora)最早于 1911 年被发现,Cominco Ltd.的子公司 Solar Development Company 公司于 1938 至 1939 年间勘探了麦吉斯(Mad Kiss),阿莱克山 ( Aleck Hill) 和瓦尔克特山(Walcott Hill)三座矿床。

2)1998 年,圭亚那金田公司收购了奥罗拉金矿 100%的权益,迄今为止,圭亚那金 田公司已开展了所有后续勘探活动。

3)2007 年 1 月,圭亚那金田公司首次公开招募,2016 年 1 月 1 日,奥罗拉金矿项 目实现商业化生产。

项目资源储量

项目储量丰富且可靠。奥罗拉(Aurora)金矿产于南美绿岩带,区内绿片岩相变质沉 积和变质火山岩广布,并被多个镁铁质至长英质细晶岩和次火山岩岩套侵入,金矿化广泛 分布于几乎所有类型的岩性中。截至 2019 年 12 月 31 日,依据加拿大 NI 43-101 标准, 奥罗拉金矿拥有证实和概略储量 69.7 吨,金品位 2.7 克/吨。

黄金资源量较大,具备一定的增储能力。截至 2019 年 12 月 31 日,依据加拿大 NI 43-101 标准,奥罗拉金矿拥有探明与控制资源量约为 118.7 吨,金品位 3.2 克/吨,推断资 源量约 59.1 吨,金品位 2.3 克/吨,探明+控制+推断资源量合计 177.8 吨。圭亚那金田公 司拥有毗邻奥罗拉金矿(Aurora)的 14.95 万英亩土地的勘探许可证,仍有众多区域未进 行勘探,未来具有很好的增储空间。根据紫金矿业公司地勘院提供的模型,边界矿位为 0.6 克/吨时,矿区金金属保有资源量可达 202.7 吨。

项目生产运营及业绩

运行产能大,金金属回收率稳定。奥罗拉金矿为在产矿山,主矿体矿化集中而连续, 开采条件好,选冶工艺简单,选矿系统均已建成运行,选厂设计处理量为 6,300 吨/天,公 司季度实际平均产量从 2016 年的 5000 吨/天,上升至 2019 年的 7000 吨/天。金金属回收 率较为稳定,存在小幅波动,至 2019 年四季度,金回收率达 91.3%。

产量有待提升,成本有待降低。2016 年 1 月 1 日至 2020 年 3 月 31 日,奥罗拉金矿 累计生产黄金约 13.3 吨。2016 年至 2019 年黄金生产量分别为 4.66 吨、4.98 吨、4.67 吨和 3.89 吨,平均全维持成本分别为 742.5 美元/盎司、874.5 美元/盎司、1,099.8 美元/ 盎司和 1,541.75 美元/盎司。2019 年 Q3,由于矿坑限制减少矿石开采量、开采矿石平均 品位低(1.2 克/吨)以及大于造成的停工,使得黄金产量大幅降低,2019 年 Q4 后,采矿 活动回到 Roty’s Knoll 的主矿区,黄金产量有所回升。2019 年 Q3,低剥采比和低品位矿 石导致全维持成本与现金成本大幅上升,2020 年 Q1,全维持成本有所降低。

营业收入呈下降趋势,2020 年 Q1 净利润扭亏为盈。圭亚那金田公司自 2016 年商业 化以来,开始贡献稳定的毛利润,2019 年 Q2 起,受黄金产量下滑的影响,营业收入呈下 降趋势。2018 年 Q2 起,净利润由盈转亏,亏损逐季增大,2020 年 Q1,在金价不断抬升 的背景下,净利润由亏转盈,但销售成本仍较高。2019 年 Q4,由于开采运营过程中遇到 部分挑战使得预期经济效益有所下降,对矿权、厂房、设备等计提 2.35 亿美元的减值准备, 毛利润与净利润大幅下降,2019 年度出现大幅亏损。

未来资本开支计划

奥罗拉金矿服务年限为 14 年,通过重新设计可延长总服务年限。根据紫金矿业下属 紫金设计公司对 Aurora 金矿的概略性研究,通过重新圈定露天开采境界、实行露天+井下 联合开采、优化采选方法等进行重新设计,项目设计总规模约 250 万吨/年,总服务年限可 延长。

圭亚那金田计划在地采开拓工程初始资本开支为 1.41 亿美元。根据圭亚那金田公司 2020 年 3 月 31 日公布的预可研报告,2020-2021 年,圭亚那金田计划在地采开拓工程初 始资本开支为 1.41 亿美元,在预计生产年限内维持性资本开支合计 3.32 亿美元,资本开 支合计 5.32 亿美元。

未来产量计划

预计生产年限共生产黄金 65.1 吨,平均回收率 92.2%。根据圭亚那金田 2020 年 3 月 30 日公布的可研报告,奥罗拉金矿将于 2021 年完成露天开采转入地下开采。预计 2020-2035 全周期生产黄金 65.1 吨,平均回收率 92.2%,对应年平均黄金产量为 4.6 吨。 2019 年,公司修正了奥罗拉金矿探明和可能储量,减少了近 170 万盎司(约 52.9 吨), 因此,2019 年公司预测当年及累积黄金产量明显低于 2016-2018 年预测黄金产量,其中 2020 年受公共卫生事件影响,预计矿石产量减少 110 万吨。

未来成本预测

2020-2027 全周期平均运营成本约为 679.6 美元/盎司,平均全维持成本约为 1042 美 元/盎司。2019 年,受公共卫生事件影响,公司预测 2020 年矿石产量减少 110 万吨, 相比 2016-2018 年的预测,2020 年预计平均运营成本和全维持成本均大幅提升。

▍ 收购圭亚那金田对价衡量

与国内黄金公司收购横向比较低价格买入高储量金矿,未来增值可能大。紫金矿业于 2020 年 6 月 11 日与圭亚那金 田公司签署《安排协议》,协议收购原属于圭亚那金田公司的奥罗拉金矿 100%权益,叠加 分手费支付后的合计价格为 17.58 亿元,按价格/权益金属量比较,仅为国内其他黄金公司 收购平均价格的四分之一。

尽管 2019 年黄金产量有所下滑,但项目拥有 177.8 吨的资源 量,随着收购后地采开拓工程完成,结合重新圈定露天开采境界、实行露天+井下联合开 采、优化采选方法等进行重新设计,我们预计奥罗拉金矿未来增值的可能性较大。

与公司历史市值的比较

圭亚那金田共收到四轮报价:1)2020 年 4 月 27 日,希尔威和圭亚那金田达成最终 协议,希尔威以估值 1.05 亿加元收购圭亚那金田全部已发行和流通股;2)2020 年 5 月 11 日,大哥伦比亚黄金公司宣布要约收购圭亚那金田全部已发行普通股,提议对价为每股 圭亚那金田兑换 0.142 股大哥伦比亚黄金公司,相当于每股 0.9 加元;

3)2020 年 5 月 17 日,希尔威和圭亚那金田修正了安排协议,将每股报价提高到 1.30 加元,后者估值增加为 2.27 亿加元;4)2020 年 6 月 3 日,紫金矿业向圭亚那金田提出要约,将以每股 1.85 加 元的现金对价收购圭亚那金田的全部普通股,估值约为 3.23 亿加元,紫金矿业还将向圭亚 那金田提供 3000 万美元的有担保贷款。

受制市场环境股价下行,紫金矿业以较低价格收购圭亚那金田。圭亚那金田是一家单 一资产的小型黄金公司,融资需求大。受以下因素影响,1)近年来金价震荡上行的行情 影响,投资者偏好增持大型黄金公司股份,圭亚那等小型公司吸引投资困难。2)2019 年 3 月,公司宣布,奥罗拉的已探明和可能储量中的黄金金属量同比减少了近 170 万盎司。

3)公司地采开拓工程因受公共卫生事件和资金短缺影响,目前处于停工状态,公司的股价处于历 史低位。但整体来看,其股价下行受市场环境影响更大,公司及金矿自身仍有提升与改善 空间。

与项目DCF现金流测算比较

相关参数假设:1)价格假设:金价 1450 美元/盎司;2)折现率:5%;3)NSR 权 益金:当金价低于 1000 美元/盎司时为 5%,当金价大于等于 1000 美元/盎司时为 8%。4) 运营成本假设:地下开采成本为 29.0 美元/吨矿石开采,露天矿开采成本为 4.99 美元/吨矿 石搬运,加工成本为 15.29 美元/吨矿石处理,管理费用为 14.23 美元/吨矿石处理。

圭亚那金田资产生产年限内预计累计税后现金流为 6.48 亿美元。根据矿山产量、价 格、成本及税率测算,预计圭亚那金田 2020-2035 年产生的年均税后现金流为 0.4 亿美元, 累计税后现金流为 6.48 亿美元,资产的税后净现值为 4.05 亿美元,IRR 为 64.0%。

在长期金价 1450 美元/盎司和 7.5%折现率的假设下,圭亚那金田资产的税后净现值 为 3.38 亿美元。根据公司可研,我们按 1450-1850 美元/盎司的金价和 5%-10%的折现率 作敏感性分析,计算资产的税前净现值为 2.84-9.93 亿美元。按 1450 美元/盎司的金价和 7.5%的折现率为中枢值,项目资产的税后净现值为 3.38 亿美元。对运营成本和资本性投 入变动作敏感性分析,计算资产的税后净现值为 2.46-4.29 亿美元,运营成本变动对资产 净现值影响大于资本性投入变动,区间与收购对价重合,此交易估值相对合理。

▍ 风险因素

收购不确定性风险、项目运营风险、外汇风险、可转债发行风险。

(编辑:张展雄)

扫码下载智通APP

扫码下载智通APP