中概股强势归来!上半年中资企业IPO纵览

本文来源于Wind资讯。

2020年上半年,中资企业IPO活跃。A股市场为IPO主战场,京东、网易积极回归港股,美股市场则依然平稳。

01中资企业IPO全景

Wind数据显示,2020年上半年,中资企业全球市场共完成IPO上市174起(按上市日期,下同),数量较2019年同期增加56起。其中,一季度完成83起,二季度共完成91起,均高于2019年同期,但较2019年四季度的122起仍有距离。

募集资金方面,上半年,中资企业全球市场IPO募集资金2355.02亿元(人民币,下同),同比增加126.89%。其中,一季度IPO募集资金931.19亿元;二季度募集资金1423.83亿元。

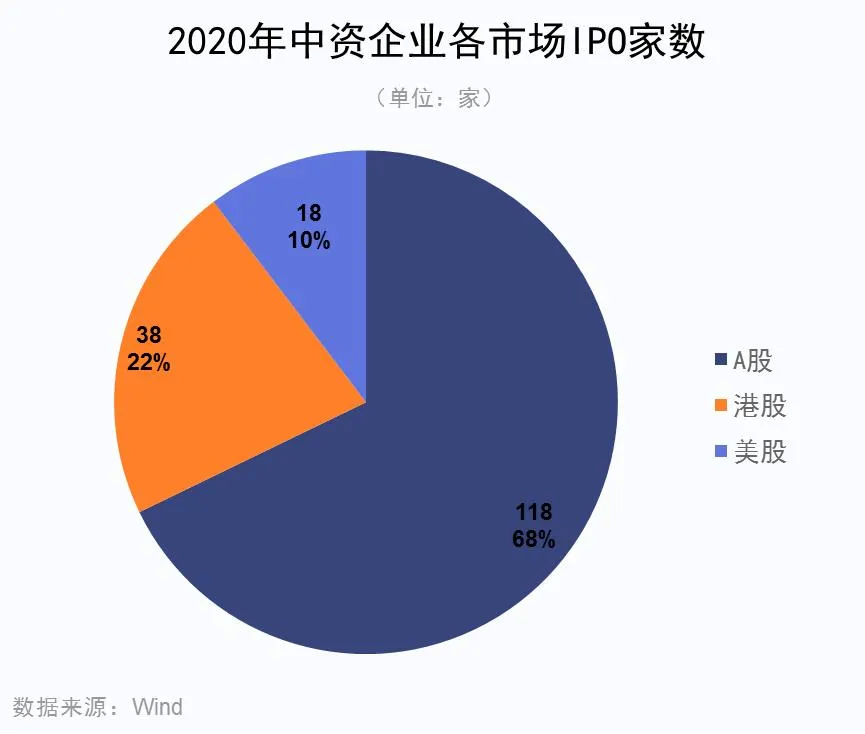

上半年A股市场首发上市118起,较2019年上半年同比增加52起;香港市场38起,同比增加6起;中资企业海外IPO全部在美股市场完成,共18起,与去年同期持平。

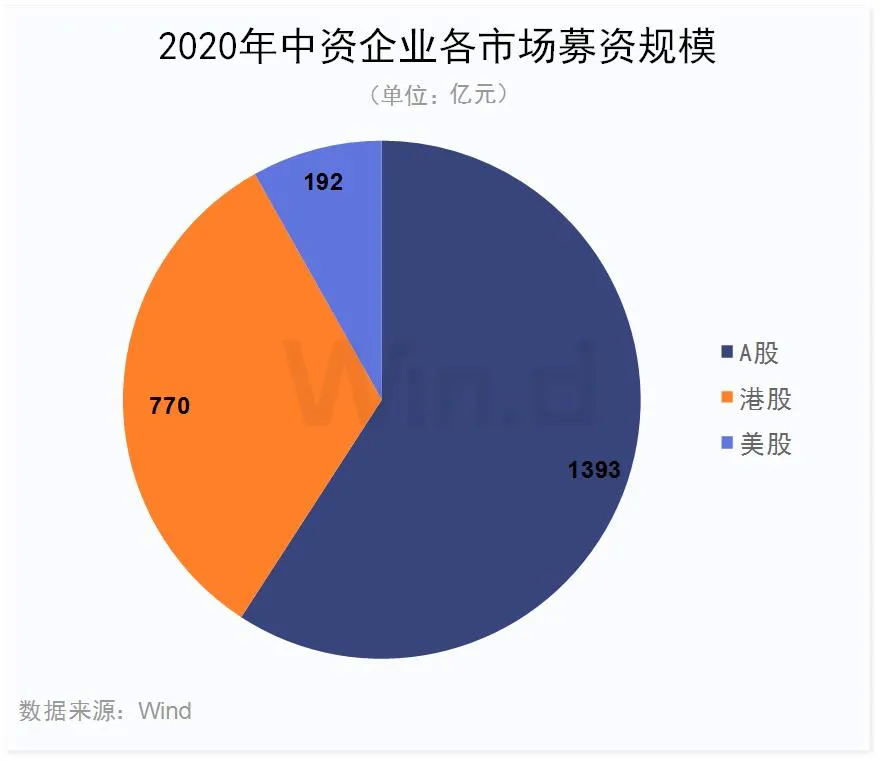

从各市场募集资金情况看,上半年中资企业A股市场募集资金1392.74亿元,同比增长130.86%;港股市场募集资金770.02亿元,同比增长135.88%;美股市场募集资金192.26亿元,同比增长77.65%。

分行业来看(按Wind一级分类,下同),信息技术、工业、可选消费企业合计募资规模均在400亿元以上,位居前三。

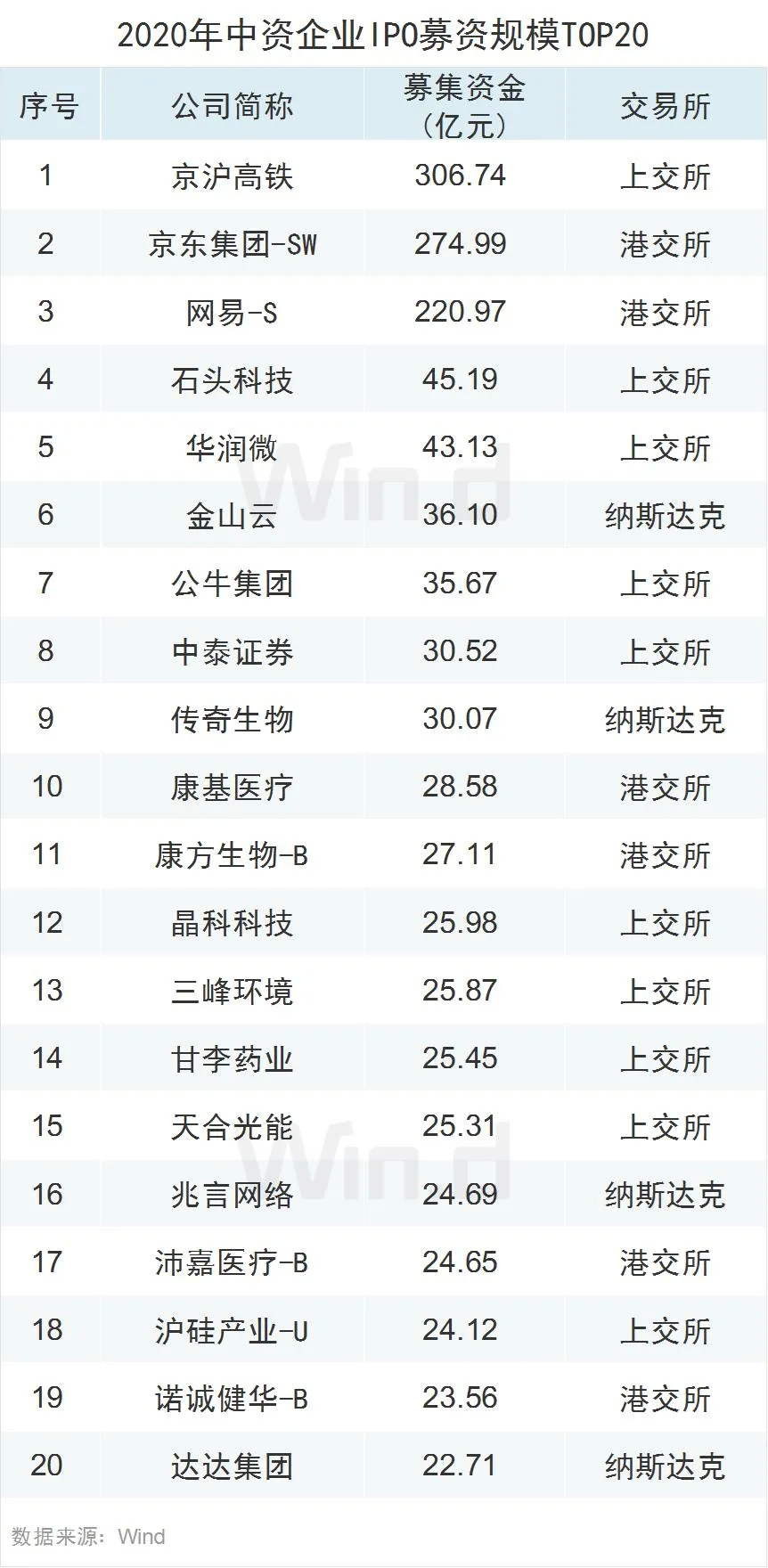

上半年,京沪高铁IPO募集资金306.74亿元,领跑所有中资企业;京东集团和网易在港股市场IPO分别募集资金274.99亿元和220.97亿元,位列二、三位。

截至6月30日收盘,上半年IPO的中资企业各市场总市值分别为A股20311.12亿元,港股13379.41亿元,美股2094.05亿元。

02中资企业A股IPO

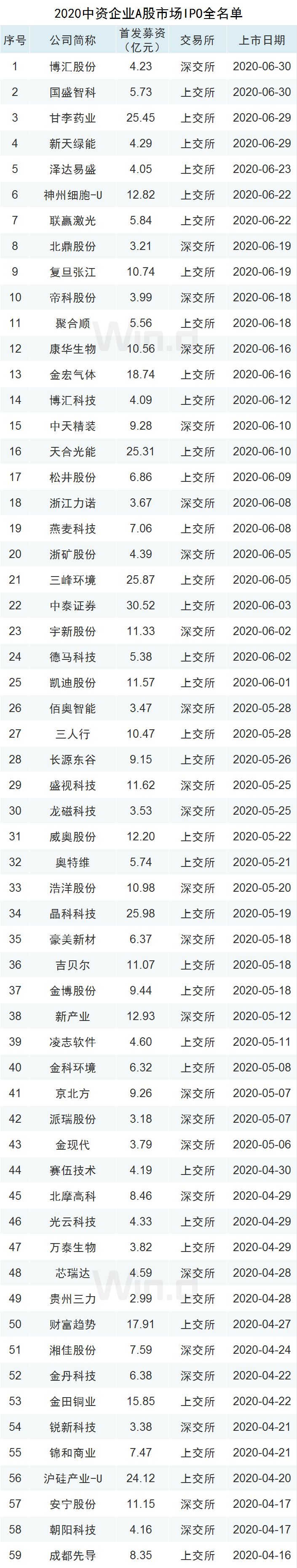

上半年,118家中资企业A股市场募集资金1392.74亿元,两项数据均高于2019年同期。其中,二季度67家企业完成A股IPO,较一季度更加积极;IPO募集资金606.52亿元,略低于一季度。

分交易所看,上交所有73家企业完成IPO,主要为科创板上市,共46家,募集资金507.58亿元;主板企业27家,募集资金609.22亿元。

深交所有45家企业完成IPO,均为中小创板块。其中创业板28家,募集资金159.27亿元;中小板17家,募集资金116.67亿元。

从行业角度看,工业企业募集资金规模最高,35家企业合计募集资金556.08亿元;金融行业募集资金能力最强,2家企业募集资金45.73亿元。

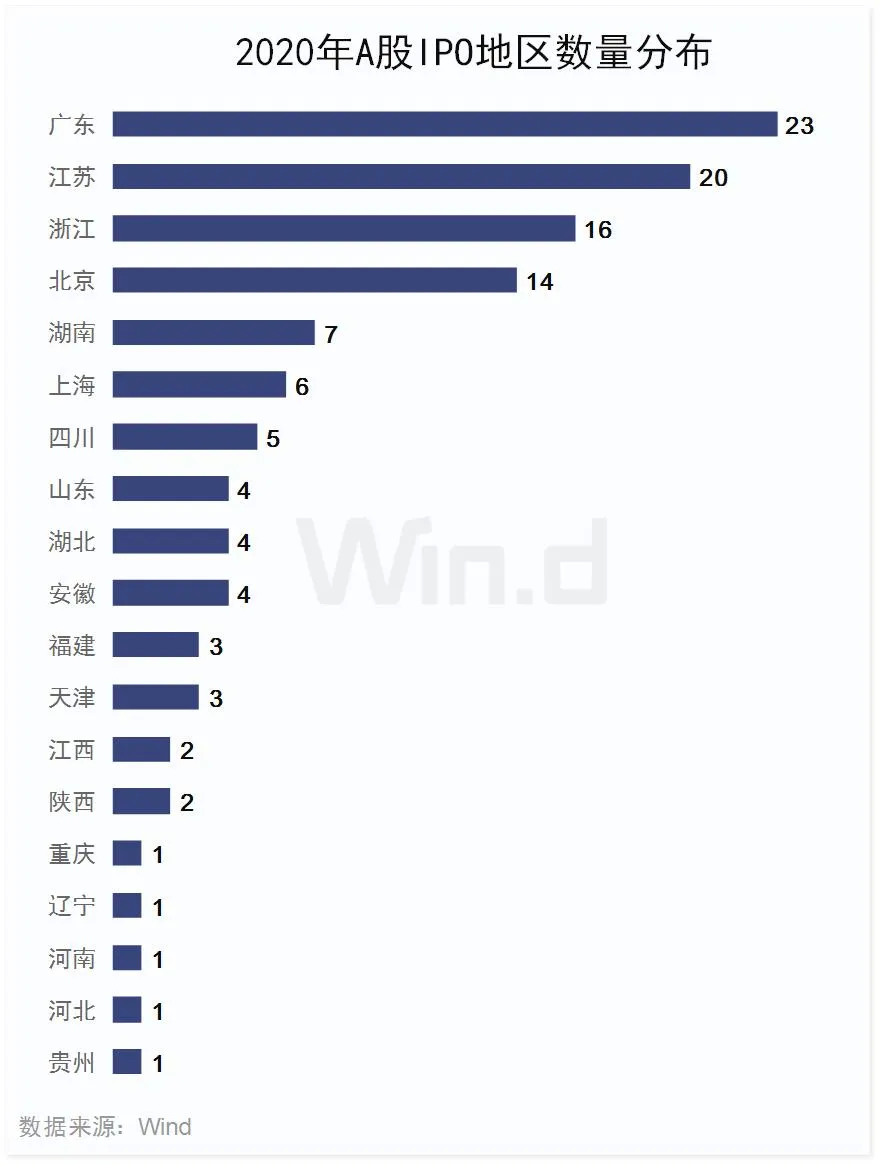

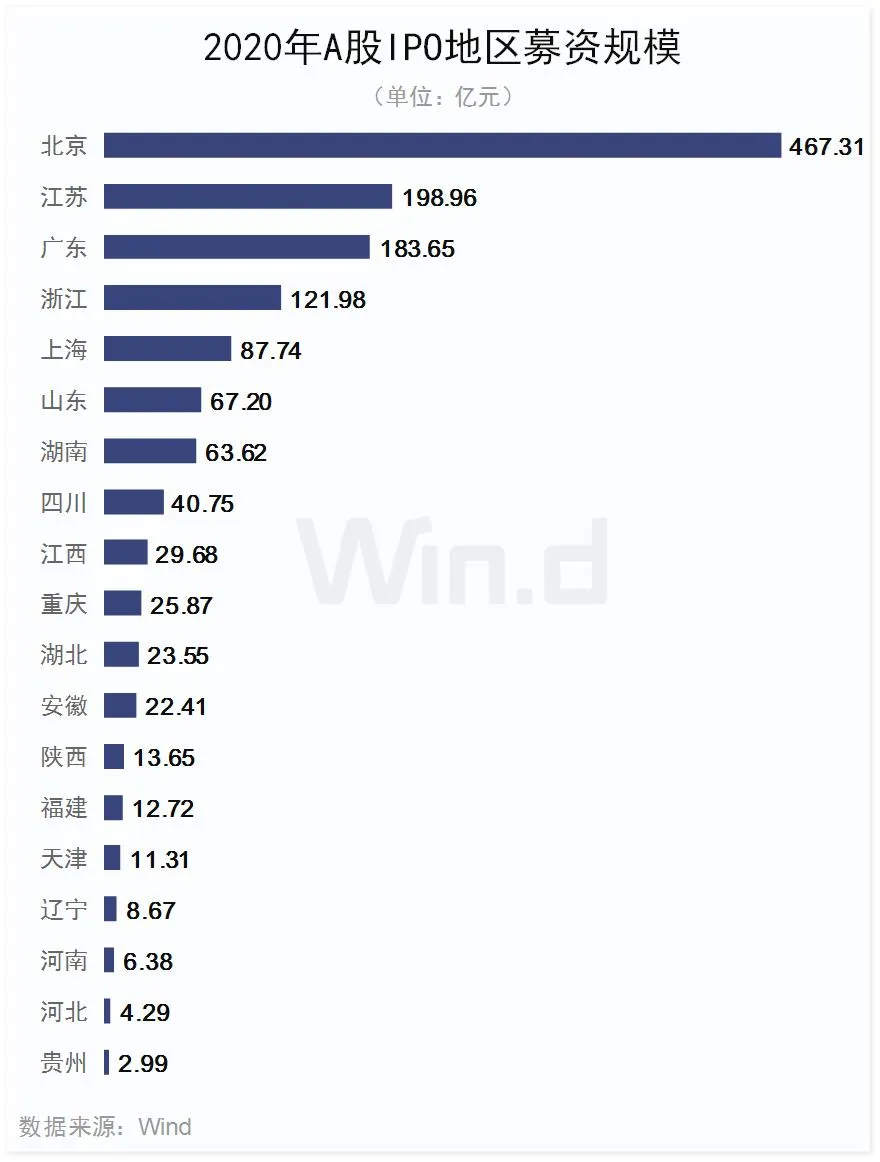

上半年,A股市场上市企业以广东、江苏、浙江和北京地区居多,其中广东、江苏的上市企业达到或超过20家。

从各地企业IPO募集资金的情况看,北京企业合计首发募集资金规模较大;江苏、广东次之。

03中资企业港股IPO

上半年中资企业香港市场首发上市38起,略高于2019年同期;募集资金770.02亿元,远高于2019年同期。

上半年在港股市场首发的中资企业,35家登陆港交所主板,3家登陆港交所创业板。

从登陆港交所的中资企业所属行业看,以消费类企业居多,募集资金总额也最多。

京东、网易规模领跑。此外,康基医疗、康方生物-B、沛嘉医疗-B和诺诚健华-B等医疗企业募资规模较靠前,募资规模均在20亿元以上。

港股市场IPO企业以广东地区为主,为16家;其次为北京,共7家。

IPO募集资金方面,北京319.81亿元,浙江251.91亿元,均高于广东地区。

04中资企业海外IPO

上半年中资企业赴美股上市节奏平稳,共完成IPO上市18起,与2019年步调一致;募集资金192.26亿元,较2019年同期大幅增长。

从中资企业在美股市场上市的交易所看,17家在纳斯达克,1家在纽交所。

从美股IPO的中资企业所属行业看,科技和医疗行业较为热门,融资规模相对领先。

从企业IPO实际募资规模看,金山云、传奇生物和兆言网络等生物科技类企业募集资金能力较强,均在20亿元以上。

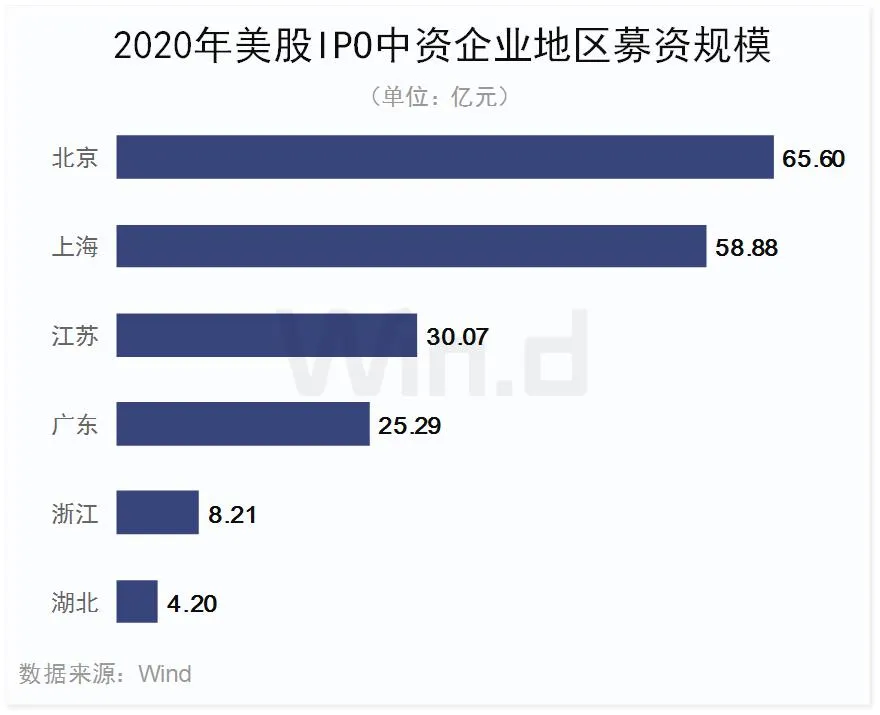

美股IPO的中资企业以北京、上海居首,各5家。北京企业募集资金总额较高。

附:2020年中资企业IPO明细

(编辑:文文)

扫码下载智通APP

扫码下载智通APP