牛市归来? 贝瑞研究:牛熊指标“亮绿灯” 美股涨势广阔且健康

本文来源微信公众号“Stansberry贝瑞研究 ”,作者贝瑞team。

在经历了10年多漫长的牛市之后,2020年的美股形势的确发生了急剧变化。我们经历史上最快的熊市,彼时市场上不乏“美股到顶”的声音。

时至今日,也许是时候跟读者分享应该什么时候回归市场的话题。

贝瑞研究金牌分析师Steve Sjuggerud近日发布报告并表达了两个重点:一、是时候回归股市了。二、融涨已再次卷土重来,Steve的分析和解释如下:

一、融涨的理想配置:完美的金融环境、尚存足够的恐惧、仍有足够的上升空间

早在1996年,我们就已经使用跟踪止损来限制下行风险,对于什么时候该退出市场,分析团队已经制定好了“卖出”规则。但为了防止因为情绪化的因素而做出错误的决定,我们必须也制定何时回归的规则,这一部分决策需要结合参考两个部分:数字动态和情绪动态:

如果股价或者指数达到了一个新的高点,那就意味着可以重新入市投资,但这并不意味着必须立马重新建仓,因为在新高点位入市可能是过于昂贵的。

如果第1点看起来不会发生,那么投资者需要在可以第二次再次入市之前设置一个“冷静期”。

所以,第一条规则是数字上的动态考虑,第二条规则是情绪上的考虑。

第一条原则非常直白,新的高点意味着这项投资已经毫不含糊地消除了所有的损失,既简单又理智。

第二条原则可能并不科学,它只是一种控制情绪的措施。如果一项曾受重创的投资没有达到一个新的高点来抹掉过去,那么你就必须等待冷静期过去。

带着这两点考虑,我们来看看当前的股市。卫生事件的确给股市带来了重创,彼时融涨刚刚开始,然后全球大流行就来袭了。没有人会知道股票将跌到何处,所以为了保护财富,我们需遵循规则,并在止损点时抛售头寸。

而最近的6月,纳斯达克指数历史上首次达到10000点,并于上周四再创下历史新高,现报10341.89点。很明显的市场已经收复了卫生事件造成的损失,但这并非说明卫生事件已经过去或未来将不再出现新的冲击,但至少是未来股市已经将这个因素评估在内,融涨已经继续从它停止的地方开始,股票的飙升幅度还将高于任何人的想象,我想现在是时候回归了。

重要的是,市场围绕卫生事件不确定性实际上对投资者是有利的。将对投资者有利,因为这意味着股票市场仍有很大的上涨空间。当所有人都对股票充满信心时,市场就会达到顶峰。但现在,人们仍然对卫生事件有很多担心,他们不相信股票无论如何都能表现得非常好。

市场在展望未来,它已经见证了创纪录的低利率,看到了数万亿美元的刺激,我们认为这些因素对未来的回报比潜在的第二波冲击更为重要。

这是融涨的理想配置——完美的金融环境、尚存足够的恐惧、目前仍有足够的上升空间。不仅如此,还有一个信号正在向我们展示当前反弹的广泛力量。

二、牛熊指标已亮“绿灯”——美股涨势广阔且健康

此外,历史还给了我们一个明确的信号,一个最有力的牛熊指标之一给股市开了“绿灯”。

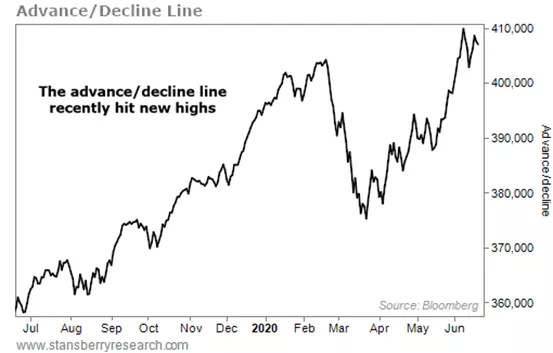

这个指标就是“涨跌线”(Advance and Decline),这是一个体现多少股票在走高且多少股票在走低的简单的衡量指标。它的技术术语是“市场宽度”,用来衡量总体而言大多数股票是否在向同一个方向移动。

一个健康的市场总有很多股票走高。我们希望看到所有行业和公司规模蓬勃发展,而不仅仅是主要指数中最大的和最重要的那些公司。这正是涨跌线的作用。它将每天上涨的股票数量,减去当天下跌的股票数量,加上前一天的值,两者之和即为今日的数值;以此类推,形成动态的趋势线。

涨跌线因此成为股票涨跌的历史累积值。这意味着,在一个健康的市场中,这条线将与主要股指并驾齐驱,甚至更早地创出新高。

如下图,这一指标告诉了我们答案,“绿灯”已经亮起:

截至目前,标普500指数还没有达到历史新高。但在6月5日,上涨/下跌线触及新高,且该指标涵盖的股票数量超过标普500指数成分股数量,该指标甚至领先于6月8日首次创下历史新高的纳斯达克指数。

上述情况正是我们想看到的。当涨跌线在大盘前创出新高时,意味着涨势广阔且健康。

值得注意的是,在卫生事件爆发之前这个指标的确没有闪烁警告。主因全球卫生事件的确是一个真正的黑天鹅事件,并不是因为基础经济的崩溃或市场的健康程度。

参看历史,上世纪90年代末的涨跌线,它比市场提前了数年达到顶峰。

如上图:在互联网繁荣最疯狂的时期,很少有股票推动股市上涨。涨跌线在1998年初达到顶峰。而到2000年股市见顶时,已跌至多年低点。

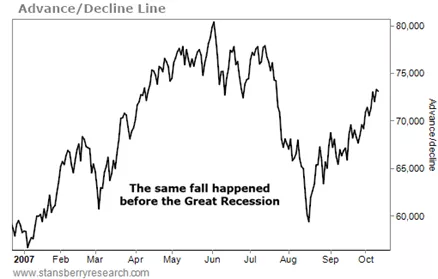

大多数股票都在下跌,但最大和最重要的股票推动指数上涨。这就是一个不健康的市场。当它出现的时候,崩溃便在所难免。毫不奇怪,在房地产泡沫破裂期间也发生了同样的事情:

这一指标在2007年年中达到顶峰。当市场在几个月后的10月份达到最后一个高峰时,涨跌并没有跟随其后。这是对股市健康状况的微妙而有力的说明。这是一个非常强大的牛熊指标,有着不俗的表现。不管今天看起来有多可怕,这给新的牛市开了绿灯。

三、各种股票都在走高 大盘成长股抗风险更佳

不过,投资者必然会想:“万一2月和3月的“黑天鹅”崩溃事件重演呢?”

Steve 表示,这的确可能会发生,但第一次崩溃是因为病毒出乎意料地盛行。而现在,市场各方面有了准备,人们在期待疫苗,政府救助措施都在进行,恐惧已经被消化不少。

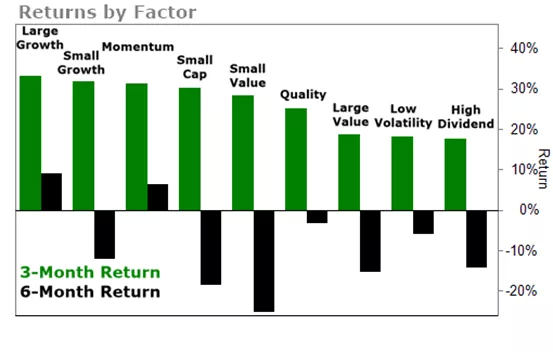

我们看到各种股票都在走高,这次反弹范围广而且健康,意味着它可以继续走高。此外,根据统计,在市场反弹期间,最大的成功来自大盘股成长股,其次是小盘成长股。

标普500指数在过去三个月里仍上涨了20%,成为1998年以来最好的季度,也是1950年以来第四好的季度。

根据上图,过去三个月,优质股的回报率约为25%,几乎处于中等水平。但值得注意的是,在六个月的时间里,他们只损失了大约3%。尽管风险较高的小盘股近期的表现更好,但它们在低迷时期的表现却令人恐惧。

从长远来看,拥有高质量的企业是创造财富的正确途径。更多优质企业分析报告,参见贝瑞投研专辑。

四、生物、科技、黄金、房屋建筑板块ETF强者恒强

当前,市场正在快速消除卫生事件的负面影响,贝瑞重点关注的行业也也高歌猛进。

此前数月,贝瑞研究提醒在增仓科技股、生物股ETF、黄金ETF中, 近几周,我们提醒增长房屋建筑ETF。主因我们的TWS计算机系统显示四个市场显现买入信号:科技,生物技术、黄金以及美国房屋建筑板块。这个月,研究表明在此类行业多加投入,或许可以获得难以置信的上涨。

科技和生物股票继续创下新高,Proshares旗下的科技基金(纽交所代码:ROM)和生物技术基金(纳斯达克市场代码:BIB)分别上涨了10%和6.6%。这两个ETF自从五月推荐以来,总收益分别是29%和16%。

黄金期货价格在上周创下新高报1807.7美元,,截止发稿报价1787.6美元,距离2011年9月的1900美元/盎司还有约6%的差距。更重要的是,我们提醒的黄金2X做多-DB(纽交所代码:DGP) 收益大增,自上次我们提醒以来上涨了11%,总收益达到80%。贝瑞分析认为黄金的牛市的脚步并没有放慢,贵金属将在未来数月中再创新高, DGP至今仍然建议买入。

在近期的Weekly,我们两次提醒增加房屋建筑市场的头寸机会。随着TWS计算机显示房屋建筑行业亮起买入信号,该板块信号亮起至今已呈现年化27%的回报。基于2020年的整体环境,该行业上行空间可能更大,机会不容错过,建议持续持有iShares的美国建筑基金(ITB.US)。

TWS系统中显示买入信号的这些行业上涨的潜力依旧无穷,我们建议投资者继续持有以上基金。

五、恐慌指数“警报解除”美股还可安心持有

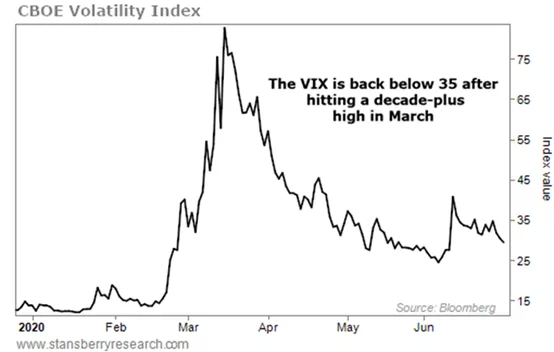

最后,我们来看看市场情绪,3月卫生事件高峰期期间,芝加哥期权交易所VIX指数(或称恐慌指数VIX)达到2008年以来的最高水平。

如今随着股市在六月创出新高,市场的恐慌情绪有所缓解。截止当前, VIX指数最新报价27.68,现已再次低于35。

图注:年初至今VIX指数的表现贝瑞研究的老读者会知道,当市场出现不确定性时,投资者会感觉恐慌。VIX指数开始上升。它是一个很好用的反向指标,飙升时显示人们更愿意卖出股票。贝瑞分析师们除了关注VIX指数何时创下新高,还会观察恐慌情绪减弱后会发生什么。

当下,VIX指数下降到一定程度,实际上是可以预期未来会有更多收益的迹象。

根据贝瑞研究分析师ChrisIgou的观点:标普500指数一年内预期将出现两位数的涨幅。因为历史统计数据显示,VIX指数从历史高位回落后是美股市场回暖的一个好迹象,这意味着当下实际上是一个买入的好时机。

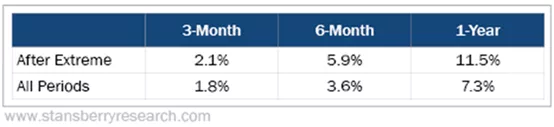

如上表,自1990年以来,VIX指数出现了41次冲破35又回落至35以下的情况,而在这些“极端情况”后买入,往往会有更好的收益表现:根据统计,在类似极端情况下买入后的一年内,82%的概率是盈利的。其中,买入后6个月内将上涨6%,一年内的平均涨幅约为12%,这个涨幅超过了7%的标准年回报率。

因此,贝瑞认为VIX回落到更正常的水平标志着“警报解除”,适合持有股票。虽然看似疯狂,但现在正是买入的好时机,历史表明,未来可能会有更大收益。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP