通胀还是通缩?一张图表引出华尔街两个完全相反结论

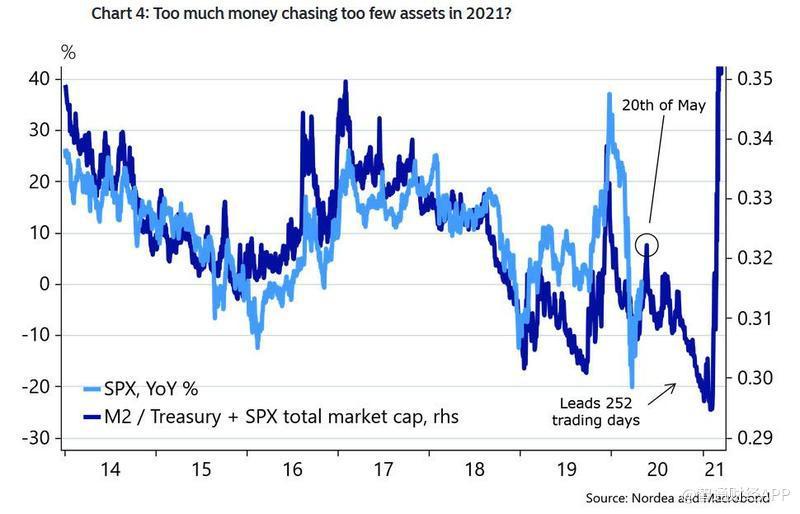

智通财经APP获悉,在过去的三个月里,美联储为了支撑经济市场,避免长期的第二次大萧条,释放了真正历史性的大量流动性,印刷了数万亿的数字货币等价物,由此带来的货币供应量扩张是大萧条时期以来最大的。

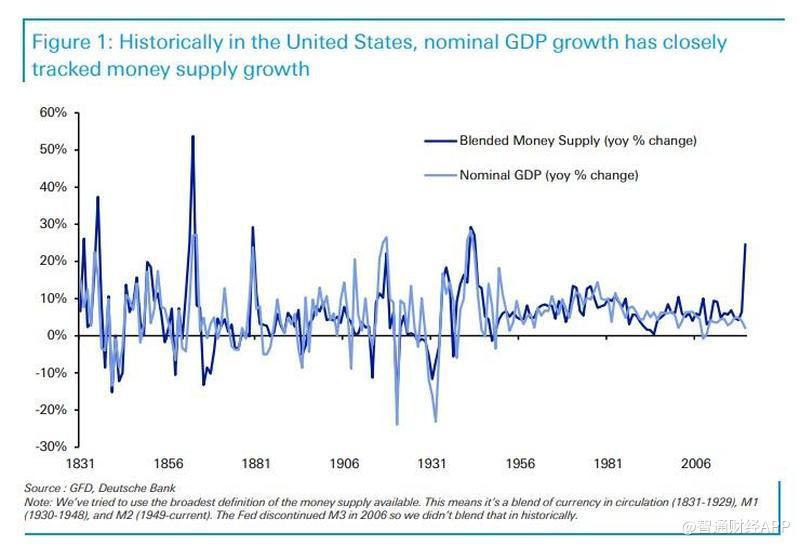

德意志银行经济学家Jim Reid称,从历史上看,货币供应量的年度变化与名义GDP增长之间存在着不错的相关性,正如PQ=MV恒等式所暗示的那样。如图所示,这只是美国第10次货币供应量年增长率超过20%。

那么接下来会发生什么?Reid认为,在所有前提下,名义GDP将主要通过通胀很快进入两位数增长。

而结论就是,如果这次与往常一样的话,那么美国的通胀率将爆发性上升,不仅仅是流动性泛滥的美国股市,而是整个更广泛的经济。

另一方面,也许这次的确不一样。对于Reid的观点,德意志银行的美国首席经济学家Matt Luzzetti确信这是即将到来的恶性通货膨胀的确切证据:如下图所示,在过去的几十年里,这种关系已经减弱了;货币供应量增加的速度很难维持,因为美联储已经在上个月降低了购债速度;3月份货币供应量增加的很大一部分是企业利用信贷额度抵消了收入损失,而不是作为扩张工具;巨额的刺激计划再次抵消了收入损失,而且不太可能以同样的规模重复。

Jim Reid补充道,较高的通胀率很可能需要财政和货币政策在未来积极配合。但在2010年代,主要是积极的货币政策配合更紧缩的财政政策。通缩论者认为,刺激政策将难以维持,公共卫生事件对需求的冲击将挥之不去。通胀论者则更有可能相信制度的转变,因为未来将进入一个更符合现代货币理论或更多货币刺激的世界,而且在这个世界里,债务负担会提供巨大的通胀动力。

法国兴业银行分析师阿尔伯特·爱德华兹(Albert Edwards)在最近放弃成为华尔街最著名的通缩主义者后表示,预计现在将出现通货紧缩“冰河时代”之后的“大融化”,但不会在最后一次大规模的通缩推力之前出现。

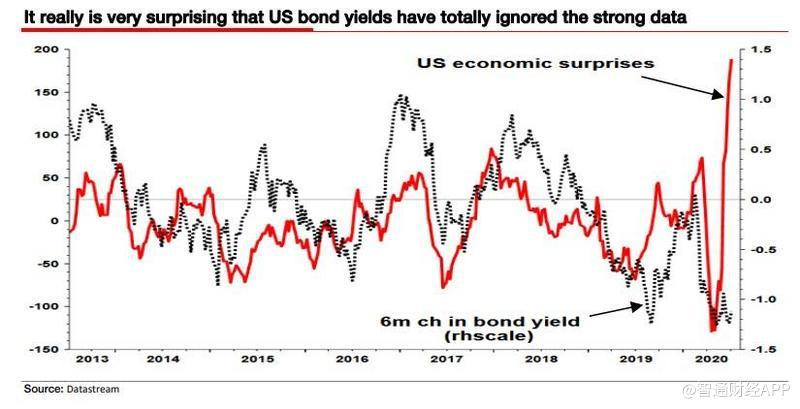

爱德华兹强调,虽然货币供应量的激增引发了花旗经济意外指数飙升(该指数反映的是预期差,表示实际经济情况好于人们的普遍预期),但却未能对国债收益率产生哪怕是微不足道的影响。换言之,以前如果说股市不会因为坏消息而下跌,那么当好消息出现时会发生什么?

另一种说法是,美联储实际上已经向经济市场实施了所有合法的货币政策,并且在美国财政部长史蒂夫·姆努钦和美财政部的配合下,美联储还打算施行其他政策,如根据其章程第13(3)条的特别豁免购买公司债券。但这些既没有成功地提振GDP,也没有提振收益率。

除非美联储现在已经彻底打破了债券市场的贴现和信号传递能力,而不是反映未来的通胀或通缩,否则购债所反映的只是美联储将数万亿债务货币化的意愿和能力。

关于接下来会发生什么,爱德华兹坚定不移地认为,美债收益率很快就会在整个曲线上跌入负值。

扫码下载智通APP

扫码下载智通APP