美国银行业遭遇寒冬:三大行计提近300亿坏账拨备 逼近金融危机高点

本文转自“见闻VIP”

卫生事件愈演愈烈,美国银行业对未来也愈发悲观,已经着手迎接寒冬。

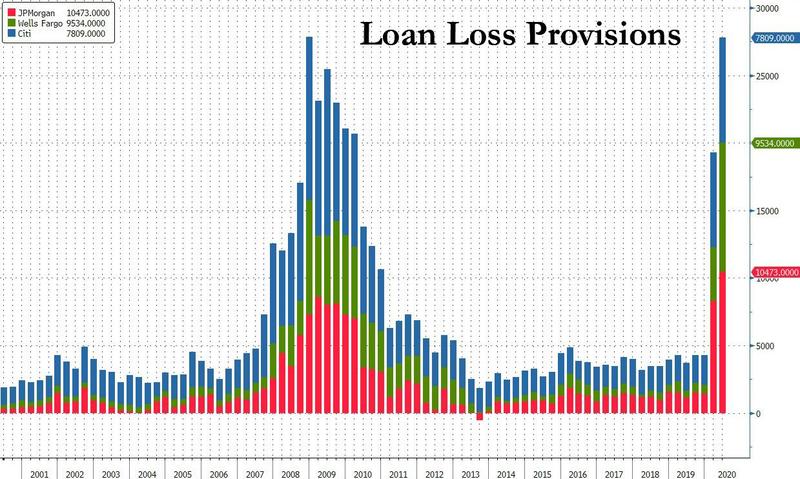

摩根大通(JPM.US)、花旗集团(C.US)和富国银行(WFC.US)刚刚公布的财报显示,二季度他们合计的贷款损失拨备近300亿美元,仅次于金融危机期间的水平。

这个数目也高于分析师预期,三大银行均表示,随着卫生事件继续在美国肆虐,他们对美国经济未来的展望更加悲观。

280亿美元坏账拨备

昨日公布的财报显示,摩根大通二季度计提104.7亿美元贷款损失拨备,创历史新高,直接导致当季度利润同比腰斩至47亿美元。

富国银行则计提95.7亿美元,导致二季度净亏损24亿美元,为该银行2008年以来首次季度亏损。

花旗集团计提79亿美元,导致二季度利润暴跌73%至13亿美元。

这三家银行累计计提的金额高达280亿美元,接近2008年四季度的水平。

摩根大通股价隔夜收涨0.57%,富国银行收跌4.57%,花旗集团收跌3.93%。

为最坏情况最打算

在这些大额坏账拨备背后,是这些美国大行对经济的悲观看法,更多是为了未雨绸缪,而不是目前的结果所致。美国新的会计准则要求银行进行更多预判,并在损失真正出现前尽早采取措施。

摩根大通董事长兼首席执行官戴蒙(Jamie Dimon)表示,尽管近期有一些积极的宏观经济数据,美国政府也采取了行动,但仍面临着经济未来走势的许多不确定性。

戴蒙强调:这并不是一场普通的经济衰退。我们为最坏的情况做好了准备,不知道未来会发生什么。

摩根大通CFO Jennifer Piepszak则提到,5月与6月可能相对轻松的月份,接下来几个月可能才是真正艰难的时刻。

富国银行与花旗集团也表达了同样的担忧。

富国银行CEO Charles W. Scharf称,“我们对经济下滑的持续时间和严重程度的看法已大大恶化。”

花旗CEO Michael Corbat也表示,“卫生事件正在影响经济,在疫苗大范围可用之前,这似乎都不太可能缓解。”

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP