如何看待后市?美国投资界大佬认为当前这37只股票值得买

本文来自《巴伦周刊》,撰稿人:劳伦·R·鲁布林。文中观点不代表智通财经观点,不构成投资建议。

编者按:拥有百年历史的《巴伦周刊》始终与投资界保持着密切且深厚的联系。每年1月,美国投资界的一批代表性人物都会与《巴伦周刊》编辑记者们共聚一堂,分享他们对于来年经济和金融市场的看法,同时提出他们看好的股票。这些投资界的精英组成了《巴伦周刊》圆桌论坛成员,并在每年年中接受跟进采访,更新他们的观点和投资选择。

2020年1月,10位圆桌成员分享了他们的股票选择。从1月3日到6月29日,这些个股的最高总回报率达到82.1%,最低为-38.2%。同期,标普500指数的回报率为-4.7%。而在过去12个月(圆桌成员有所变动),他们选择的个股最高回报率为45.5%,最低-40.8%。请注意,圆桌成员们总是根据市场变化买入或卖出股票,并及时改变投资观点。

7月初,《巴伦周刊》跟进采访了10位圆桌成员,汇集了他们最新的观点和投资选择,并作为长篇封面报道呈现给读者。其中,阿里巴巴(09988)和中国移动(00941)这两支中国股票也被圆桌成员看好。基于那篇报道,《巴伦周刊》中文版精选了其中的投资观点,以飨读者。

很久以前,在一个遥远的王国里,人们的目光聚焦在豪华跑车上,会在万圣节戴面具,并担心国家预算赤字会导致我们所知道的美国毁灭。今天,我们在笔记本电脑上通过Zoom进行视频会议,每天都戴着口罩,并且对赤字置之不理。在美国政府本财年的前九个月,赤字达到了惊人的2.7万亿美元。几乎所有人都同意,在全球遭遇卫生事件期间,除了通过大规模联邦支出以保持经济正常运转,其他选择毋庸置疑将会更糟。

“每个人”也包括《巴伦周刊》圆桌论坛的成员,他们对美联储和联邦政府今年向金融体系注入急需资金的举措表示赞赏。可以肯定的是,如此多的刺激措施已经扭曲了资产价格,将股指提高到了高得离谱的水平,但是我们的10位圆桌成员认为没有理由跟美联储对着干。

他们认为,总有一天,经济会从今年的重创中恢复过来,企业将再次扭亏为盈,股票将根据传统衡量标准定价,而不再基于那些难以为继、站不住脚的增长预期。面对致命的、破坏性的卫生事件,安全有效的药物和疫苗的研发,将大大帮助这一天尽早到来。

尽管圆桌成员们在最近的电话跟进采访中承认,他们并不喜欢整个股市,但他们认为,随着标普500指数和纳斯达克综合指数飙升,那些表现落后的个股当中有诸多吸引人的地方。如今,他们最喜欢的股票大多来自科技、电信和医疗保健行业。

其中一些股票受益于被卫生事件加速的某些趋势,例如电子商务和居家办公的增长;而另一些将受益于今年晚些时候的经济复苏(或者更有可能是明年)。最重要的是,这些专家们正在寻找那些利用当前的紊乱来巩固和改善自身业务的公司,以期在危机过去后变得更加强大。

以下是10位圆桌成员最新的股票(或基金)选择和对市场的分析,由《巴伦周刊》中文版重新编辑整理。

1、加贝利认为,美国经济可能呈现W型复苏,但后半部分是斜钩形,2021将开始将恢复增长。他预计第二波复苏趋势将于9月或10月开始。企业方面,他认为企业营收到2021年会进一步好转,但毛利润率将会收窄。他认为,市场迄今为止一直在低估经济的改善。10年期美国国债的收益率约为0.60%,这支撑着股市的估值,但他不确定利率还会保持在那么低的水平。

2、约瑟夫·科恩认为,今年股市的反弹令人惊讶,这可以归功于美联储的货币刺激政策。她指出,标普500指数已经消化了局面在2021年底前改善的预期,无论是股票还是固定收益,都没有出错的空间。高盛给出的标普500指数六个月目标为3000点,12个月目标为3100点。这意味着标准普尔500指数一直在公允价值附近波动。高盛全球团队认为,中国在短期内的表现将相对较好,欧洲和日本在未来6至12个月内的表现可能优于标普500指数。

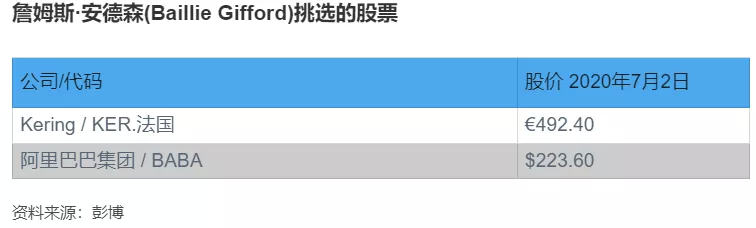

3、詹姆斯·安德森认为,利率可能会在很长一段时间内保持在低水平。其次,今年一季度发生了一些真正重要的事情,其长期影响将超过全球卫生事件:我们在终结碳排放的道路上走到了一个转折点。

他指出,今年一季度,德国超过50%的电力来自可再生能源。特斯拉Model 3是加州销量最高的汽车。对于未来几十年股市和全球经济,这些事件的意义将是深远的。

4、梅耶尔·威特莫尔对候选疫苗感到乐观,并注意到死亡率已经下降。她认为,情况将在未来一年左右恢复正常。但另一方面,潜在改善的预期已经很大程度上反映在了股市当中,便宜股越来越少。

5、鲁帕尔·J·班萨莉认为,经济基本面的困境与华尔街的繁荣之间出现了分离,而华尔街的预期将不得不根据基本面情况进行调整,这意味着股市将迎来一次大调整。她还认为,美联储虽然避免了困境,但也颠覆了价格发现,而市场最终会揭穿美联储。她预计,随着各家公司意识到这次衰退将比他们想象的更加漫长和严重,今年秋季将会出现一次现实检验。这将导致收益预期和股票估值的重置。

6、索纳尔·德赛认为,目前市场不再是受经济驱动,而是受政策行动的驱动。

她认为,在这场特殊的危机中,美联储做了所有正确的事情,投资者今年不应该对抗美联储。但另一方面,由于对潜在经济情况缺乏了解,估值是不可能得到检测的,价格扭曲的现象也很多。德赛还坚持看好黄金。她认为,鉴于货币和财政政策的宽松程度,通货膨胀在某种个时间可能会成为一个问题。黄金是对冲当前风险和通胀预期的好工具。

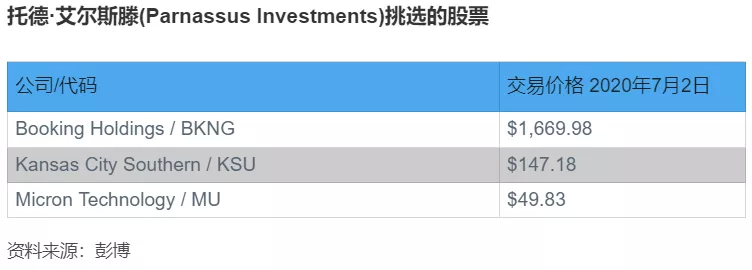

7、托德·艾尔斯滕认为,卫生事件加速了科技颠覆进程。它改变了企业接触客户、处理供应链、管理员工以及建立品牌的方式。从投资角度来看,它扩大了成长股和价值股之间的鸿沟。对经济敏感的公司受到了打击。美联储将利率降至接近零的水平,则有利于成长型企业。

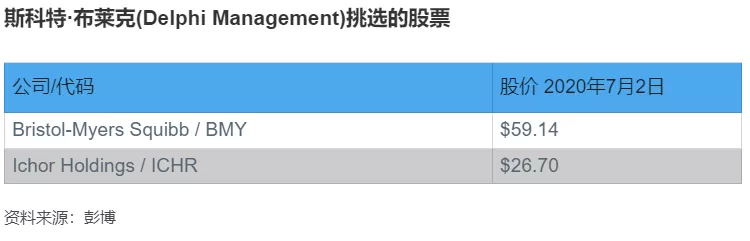

8、斯科特·布莱克认为,标普500指数从估值来看处在较高水平,其预期市盈率为29倍。而在纳斯达克指数中,他认为一些股票是投机交易,如特斯拉、Spotify、奈飞等。在布莱克看来,资金将继续涌入股市,因为利率非常低,而且除股票之外没有其他资产带来真正的竞争。她还认为,通过货币刺激,美联储在维持经济正常运转方面做得非常出色。

9、威廉·普雷斯特认为,货币和财政刺激措施缓解了股票市场的压力,但目前还不清楚一两年后的经济走势,股市目前很可能正在接近峰值水平。另一方面,科学和技术将最终结束卫生事件造成社会和经济影响。在未来很长一段时间内,科技公司将成为投资的赢家。科技、医疗保健和通信领域将继续出现跑赢市场的股票。Facebook、Alphabet、亚马逊以及微软(Microsoft)等股票可能遇到估值问题,但这些公司的现金流仍将继续增长。

10、亨利·埃伦博根认为,目前的问题在于我们何时——而不是“是否”——走出了这场健康危机。对于科技公司,埃伦博根认为,这原本已经是一个拥有大量创新的领域,而全球范围的居家隔离政策在很大程度上使电子商务和企业数字化进程快进了三至五年。因此,纳斯达克指数领涨股市是合乎逻辑的。

(编辑:mz)

扫码下载智通APP

扫码下载智通APP