中金:重卡销量或将再超预期,中国重汽(03808)降本增效仍有边际带动

本文来自微信公众号“金车研究”,文中观点不代表智通财经观点。

公司近况

据中国重汽官方网站报道,7月18日,中国重汽集团(非上市公司)董事长谭旭光先生在2020年上半年经济运行分析会上提出3Q20“确保每月实现销售2.3万辆,全力冲刺2.5万辆目标”。

根据我们的草根调研,7月重卡行业销量同比增速有望达100%左右;中国重汽7月重卡终端销量有望实现同比超越行业增长。

评论

我们认为,我国重卡行业销量或再超预期,2020年行业销量有望达140万辆以上,且本轮销量增长主要由支线治超带动,我们维持对于支线治超将梯度推广的判断,其对于重卡需求的带动持续性将较强,有望为2021-2022年行业销量提供有力支撑,带动行业需求维持125万辆/年以上的高位。

我们认为,在支线治超与可能在3Q20密集开工的新增建筑类项目的共同作用下,结合2019年“大吨小标”导致3Q19工程重卡的低基数,3Q20国内工程重卡销量将维持100%以上的同比增速,对于在工程重卡领域特别是混凝土搅拌车市场具备较强优势的中国重汽将形成明显的需求带动,A股公司是中国重汽集团工程车最核心的生产基地,有望充分受益于行业较高的工程车需求。

我们认为,在重卡行业需求有望再创历史新高与工程车需求快速增长的共同作用下,出口对于公司重卡销售的影响有望得到有效对冲,且潍柴发动机的适配有望帮助公司突破工程车领域的全新客户群,且公司在国内销售的车型ASP 与单车利润更高,有望为公司带来较大的业绩弹性。

我们认为,与国内公共卫生事件对国内重卡需求的影响类似,海外公共卫生事件对于我国重卡出口需求的影响是平移而非削减,随着海外复工的逐步推进,我国重卡出口需求有望迎来较为明显的反弹,有望为公司2H20及2021年销量提供进一步支撑。

我们认为,随着公司降本增效工作的逐步深入,降本增效在边际上对于公司利润的带动仍将存在,进一步为公司提供业绩弹性。

估值建议

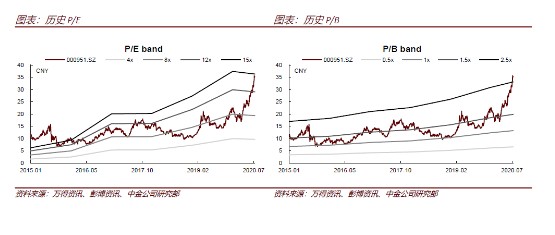

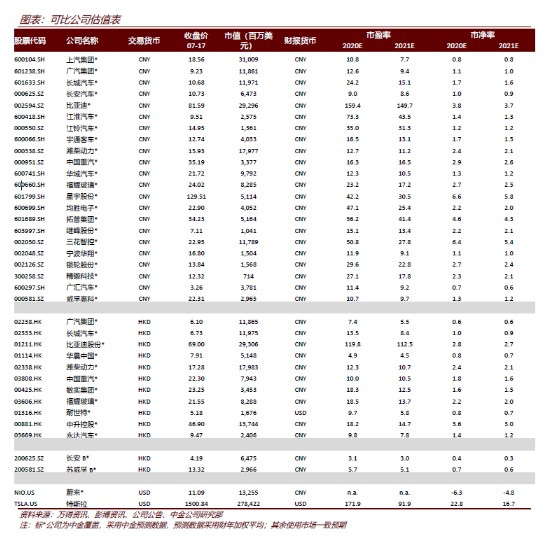

维持跑赢行业评级,由于我们认为2020年公司重卡销量或将再超预期,且2021年重卡行业需求有望维持高位,我们上调2020/2021年净利润15.7%/10.9%至16.71亿元/15.85亿元,当前股价对应2020/2021年14.1/14.9倍市盈率。考虑到我国重卡行业销量中枢上移有望带动公司业绩稳定性增强,我们认为公司估值中枢有望抬升,我们上调目标价48.1%至40.00元对应16.1倍2020年市盈率和16.9倍2021年市盈率,较当前股价有13.7%的上行空间。

风险

国内重卡行业销售不及预期,降本增效边际带动低于预期。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP