黄金创新高!美联储会议结束,人们开始担忧一件事

本文来自万得资讯。

刚刚,美联储公布利率决议。

美联储承诺支持经济,维持联邦基金利率区间于0%-0.25%不变,符合预期。

随后,美元指数跌至两年低点。截至收盘,美元指数跌0.52%报93.2803,非美货币集体上涨。

(图片来源:Wind金融终端App)

美国股市集体上涨。标普500指数涨1.24%至3258.44点;道琼斯工业平均指数上涨0.61%至26539.57点;纳斯达克指数上涨1.35%至10542.94点。

(图片来源:Wind金融终端App)

COMEX黄金期货收涨1.02%报1964.5美元/盎司,连涨九日,续刷历史新高,盘中最高至1974.9美元/盎司;COMEX白银期货收涨0.45%报24.41美元/盎司,徘徊在七年多高位附近。

(图片来源:Wind金融终端App)

文发布会要点

鲍威尔在新闻发布会上说:“当前的经济衰退是我们一生中最严重的一次。” 他保证美联储将使用其全部工具来支持经济,并重申复苏的过程最终将取决于病毒的轨迹。

以下为发布会要点:

利率政策:继续维持利率区间在低位,直至美联储有信心经济重新能回归正轨,根本没考虑加息。

政策工具:维持借贷便利,延长央行回购和互换额度至明年3月31日,至少以当前的速度购买资产。

经济情况:第二季度GDP萎缩幅度可能创纪录最大幅度,6月中旬以来的高频数据显示经济复苏放缓,经济发展路径异常不确定。

就业状况:就业有所回升但仍然低于今年年初的水平,复苏还有很长的路要走。

通胀膨胀:长期通胀预期相当稳定,公共卫生事件是一种反通货膨胀的冲击,对通胀有显著影响。

公共卫生事件:公共卫生事件构成相当大的风险,经济的发展路径取决于公共卫生事件发展。

财政政策:美国财政应对措施是强劲、快速且广泛的,还需要更多的财政政策。

FOMC声明全文

美联储致力于在这个充满挑战的时期,利用其各种工具来支持美国经济,从而促进实现其就业最大化和物价稳定的目标。

公共卫生事件给美国和世界各地的人们和经济造成了巨大的困难。在急剧下滑之后,经济活动和就业在最近几个月有所回升,但仍远低于年初的水平。需求下滑和油价崩跌拉低了消费物价通胀。整体金融状况近几个月有所改善,这部分是因为支持经济的政策措施以及流向美国家庭和企业的信贷。

经济的发展道路将在很大程度上取决于公共卫生事件的发展进程。这场仍在肆虐的公共卫生危机将在短期内严重影响经济活动、就业和通胀,并对中期经济前景构成相当大的风险。鉴于这些发展,委员会决定将联邦基金利率目标区间维持在0-0.25%。委员会预计将维持这一目标区间,直到确信美国经济能经受住了近期事件的考验,并有望实现其最大就业和物价稳定目标。

委员会将继续关注后续信息对经济前景的影响,包括公共卫生相关信息,以及全球形势发展与低迷的通胀压力,还将利用其工具并采取适当的行动支撑经济。在决定未来调整货币政策的时机与规模时,委员会将评估与其充分就业目标及2%对称通胀目标相关的实际与预期的经济情况。该评估将把广泛讯息纳入考量,包括劳动力市场指标、通胀压力与通胀预期指标,以及金融与国际形势发展的数据。

为了支持信贷流向家庭和企业,在未来几个月美联储将至少按目前的速度增加其持有的美国公债和机构发行的住宅和商业抵押贷款支持证券,以维持平稳的市场运作,从而促进货币政策向更广泛金融环境的有效传导。此外,联邦公开市场委员会将继续提供大规模的隔夜和定期回购协议操作。委员会将密切监测市场情况,并准备酌情调整其计划。

投票赞成美联储货币政策决议的FOMC委员包括:美联储主席鲍威尔、副主席威廉姆斯、理事鲍曼、理事布雷纳德、副主席克拉里达、费城联储主席哈克、达拉斯联储主席卡普兰、明尼亚波利斯联储主席卡什卡利、克利夫兰联储主席梅斯特和金融监管副主席夸尔斯。

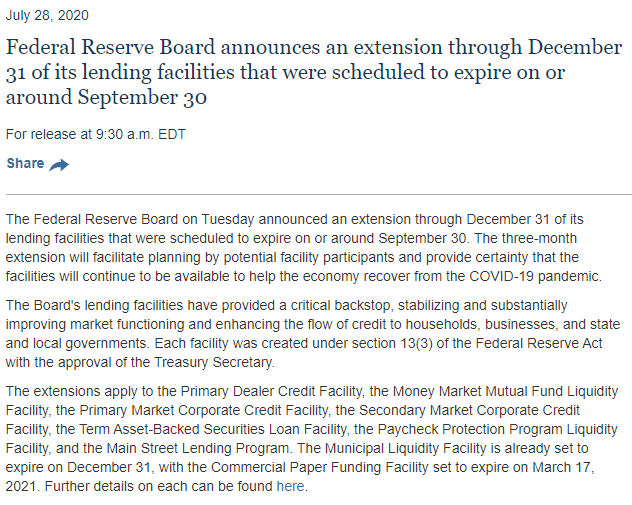

美联储将多数紧急贷款计划延长三个月

而就在FOMC决议前一天,美联储宣布一则重要决定:将今年3月以来陆续推出的7项紧急贷款机制延长三个月至2020年12月31日,以确保这些工具可以继续帮助经济复苏,此前的截止日期在9月30日左右。

公告称,延期三个月将方便潜在的贷款计划参与方进行规划,延期适用于一级交易商信贷便利、货币市场共同基金流动性便利、一级市场企业信贷便利、二级市场企业信贷便利、定期资产支持证券贷款便利、薪资保护计划流动性便利,以及面向中小企业的“主街商业贷款计划”。

美联储认为,上述贷款工具已提供重要支持,“稳定并显著改善了市场功能”,也增加了向美国家庭、企业以及州和地方政府的信贷流动。此外,市政流动性便利工具早就定于今年12月31日到期,商业票据融资便利机制则定于2021年3月17日到期。

(图片来源:美联储官网)

美联储的这些措施包括向普通企业贷款的计划、工资保障计划,以及更为知名的支持信贷市场、市政债券市场、甚至公司债券市场的计划。此举之际,股市已从三月份的历史最高跌幅几乎完全恢复。

(图片来源:Wind金融终端)

美国财政部长姆努钦在另一份声明中称,他已批准延长三个月的决定。这些工具可能动用的资金量达到数万亿美元计,但目前为止只有大约1000亿美元未偿还贷款,部分原因是传统资金拆出方重返短期市场,降低了对美联储流动性的需求。

对于美联储的这一举动,金融博客Zerohegde点评称,在美股从3月低位反弹、美国宏观经济看似有所复苏的背景下,美联储仍感觉美国经济需要更长时间的帮助,似乎不是好兆头。

美联储前瞻指引料将在9月底前发布

联邦公开市场委员会6月9日至10日的会议纪要显示,联邦公开市场委员会可能会在今年晚些时候加强其前瞻性指引,有两种类型的前瞻性指引在讨论中:

委员会的一些成员建议使用日期导向的前瞻性指引,即确定在未来某个时间将减少购买量或加息。

还有一些成员倾向于结果导向的指引,其中少数成员希望利率保持低位以降低失业率,更多成员倾向于一个观点:是否调息应取决于通货膨胀率。他们建议,除非通胀超过2%的目标区间,否则美联储不应该加息。

有经济学家认为,美联储有关未来利率路径的前瞻指引最有可能会和通胀率挂钩,并且会在9月底前发布。

美债市场已经在消化这一预期——市场开始加大长债购买规模,不再押注美债收益率曲线变陡。如今长短期美债的收益率利差在逐步缩小。

人们开始担忧美元作为储备货币的前景

实际上,纵观全球市场,我们不难看出,最近的美元相当落寞,跌破重重心理关口,被创下近2年来的新低。随着美联储扩大贷款规模,美元将继续面临下行压力。值得一提的是,从今年3月20日高点开始算起,截至7月底,美元跌幅已经近9%。

(图片来源:Wind金融终端)

此外,美元作为全球储备货币的统治地位受到了威胁。

高盛指出,美元面临多个风险,包括美联储可能倾向去提高“通胀”,政治不确定性上升,公共卫生事件导致债务增加,人们担心美元贬值。

高盛策略师表示,人们开始真的担心美元作为储备货币的时日不多了。

黄金刷新历史新高

今年黄金上涨了近30%,成为今年最火爆的资产。甚至有数位分析师还提高了黄金在未来1-2年的目标价,最高至3500美元。

Martin Place Securities 执行主席Barry Dawes 在接受采访时表示,金价如何快速跨过1923美元的历史峰值,非常重要;当然,金价非常容易的快速突破1800美元,也很重要。也就是说,这一切都在说明,黄金市场是多么的强劲。

Barry Dawes 称,提高黄金2年目标价至3500美元。他表示,金价可能经历盘整,但是向上突破的力量非常强劲。

美联储的挑战

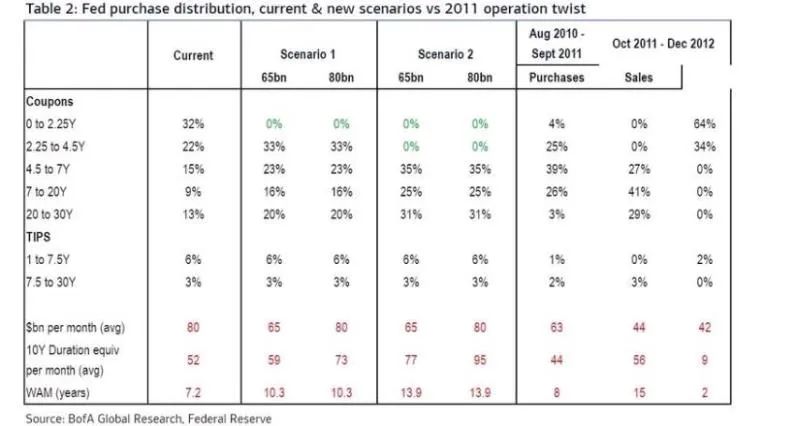

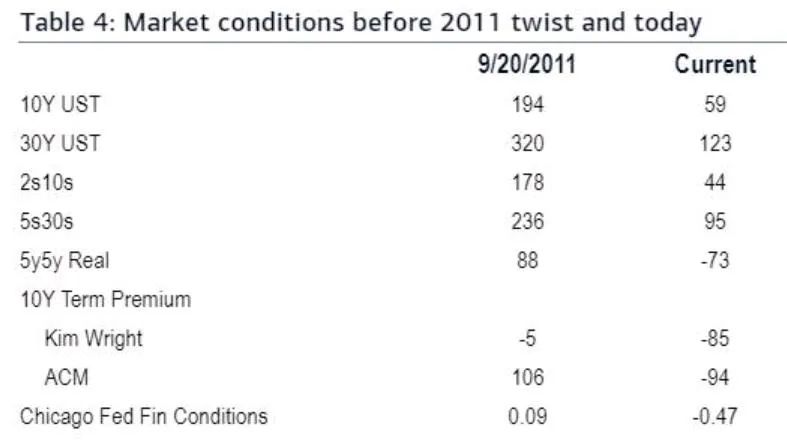

在美银美林看来,美联储面临的主要挑战是,如何在下一轮宽松政策中,“偏离”市场预期。比如,建立一个通货膨胀框架,确保核心消费支出在第一次加息前6个月或者12个月内维持在2%以上;为了消除市场上额外的风险,美联储可能改变国债购买结构。

2011年,美联储在当年9月份宣布国债购买调整,以应对美国评级下调后的风险和经济放缓。当时,政策在8月的美联储会议纪要中提到,并在随后得到实施。在宣布调整的当天,长端利率下降,美债收益率开始变得扁平。现在与2011年大不相同。10年期和30年期利率比当时低135-200bp,债券收益率曲线更趋向平坦。

总之,美联储倾向于更加宽松,国债购买结构变化的可能性越来越大。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP