50年复盘:美股的诗和远方如何消化高估值

本文源自微信公众号“分析师徐彪”。

摘要

核心结论:

对短期风格漂移以及长期方向,做了深入剖析。长期维度看,忽略中短期风格的漂移、坚守“诗和远方”的做法未尝不可。但估值长期维持极高水平是不现实的,“诗和远方”由远及近的过程中,其估值也必然会以某种方式得到消化。

本文将借鉴美国股市70年代以来,不同时代、不同成长阶段,行业及典型个股的估值演变,进一步分析“诗和远方”长期是如何消化高估值?核心观点如下:

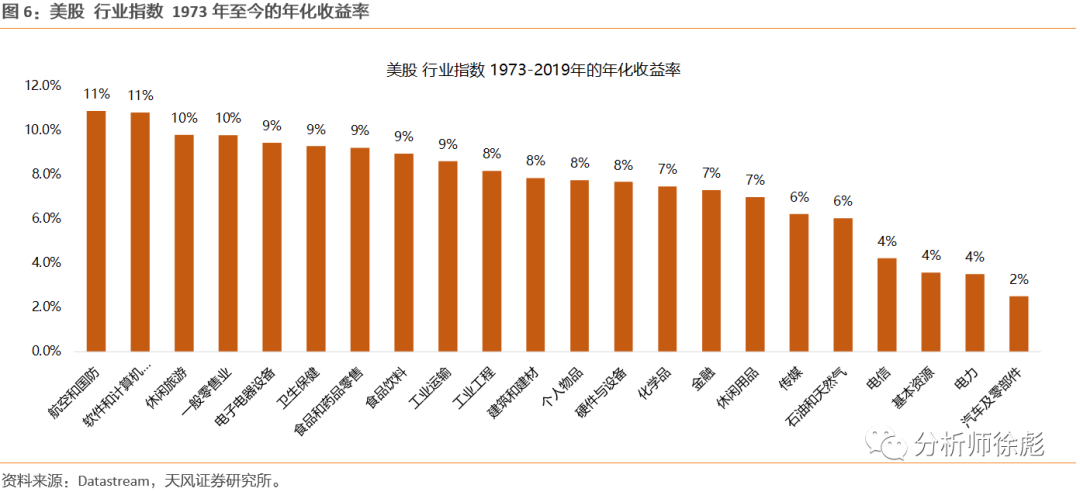

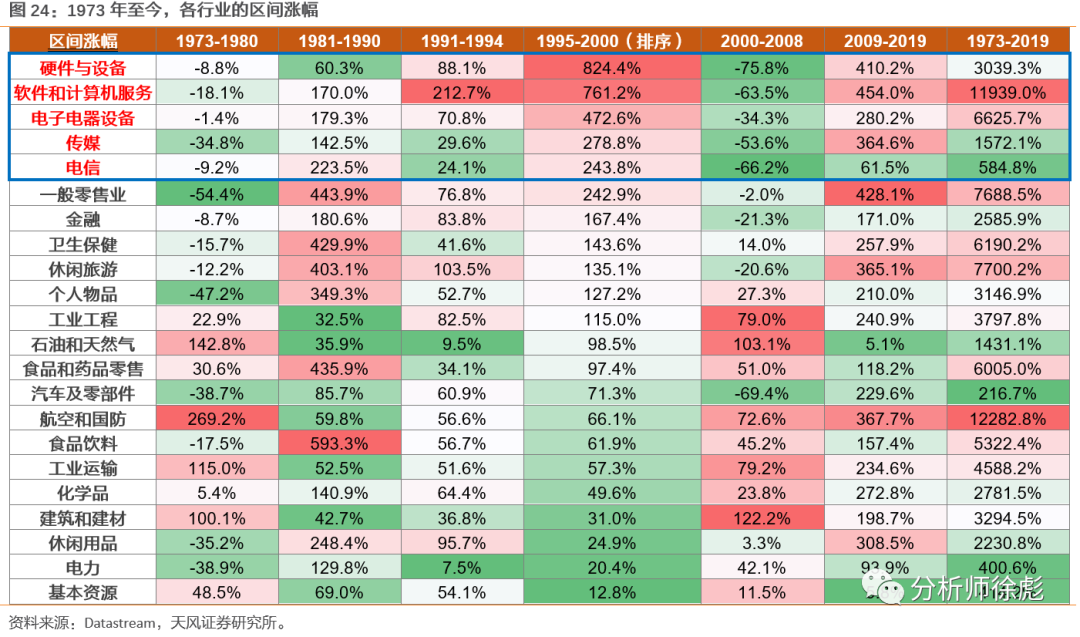

(1)与A股类似,美股引领估值分化的行业,均是各时代的主导产业。70-00年代是大消费,90年代中后期开始,科技行业逐步占主导。73年至今,美股年化收益率高的行业集中于消费与科技,比如,航空和国防10.9%、软件和计算机服务10.8%、电子电器设备9.4%、卫生保健9.3%、食品饮料8.9%。

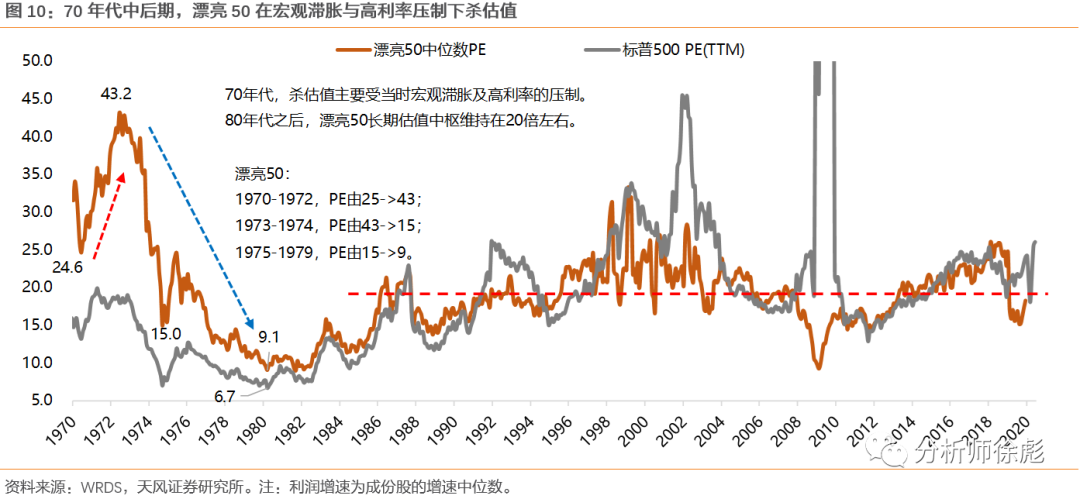

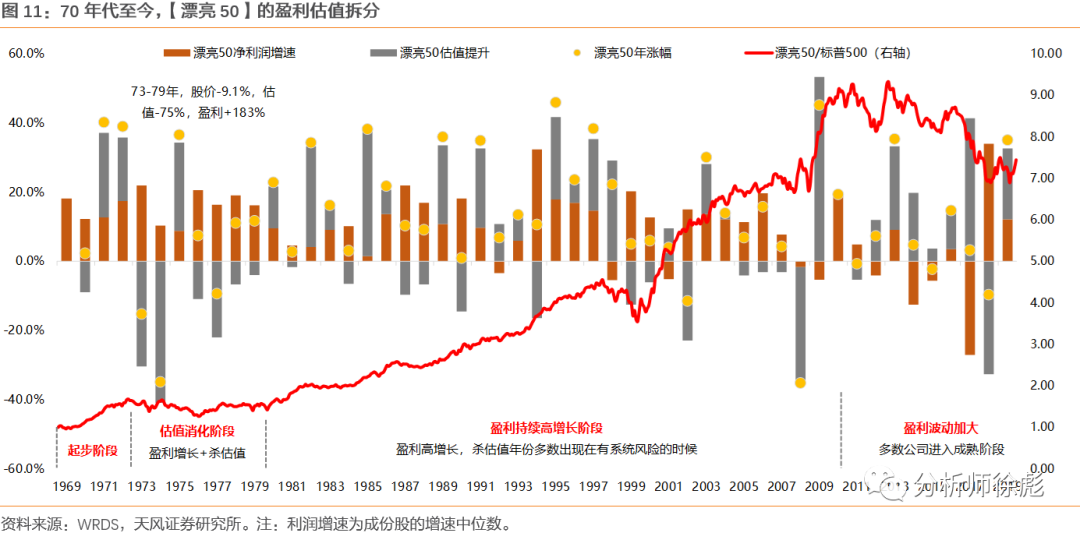

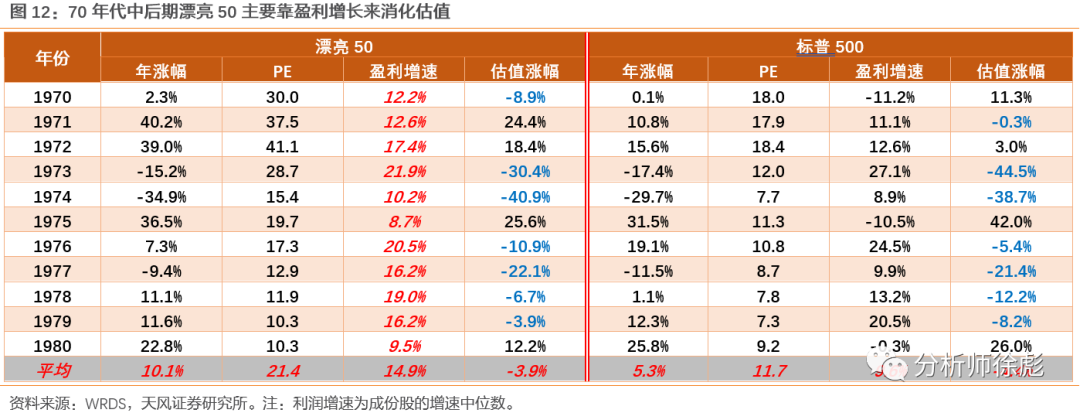

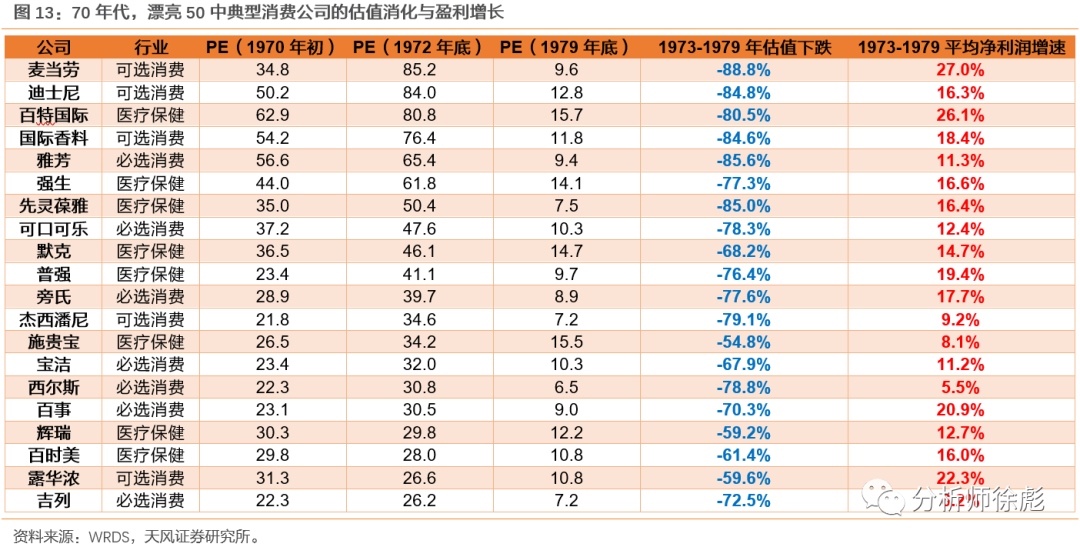

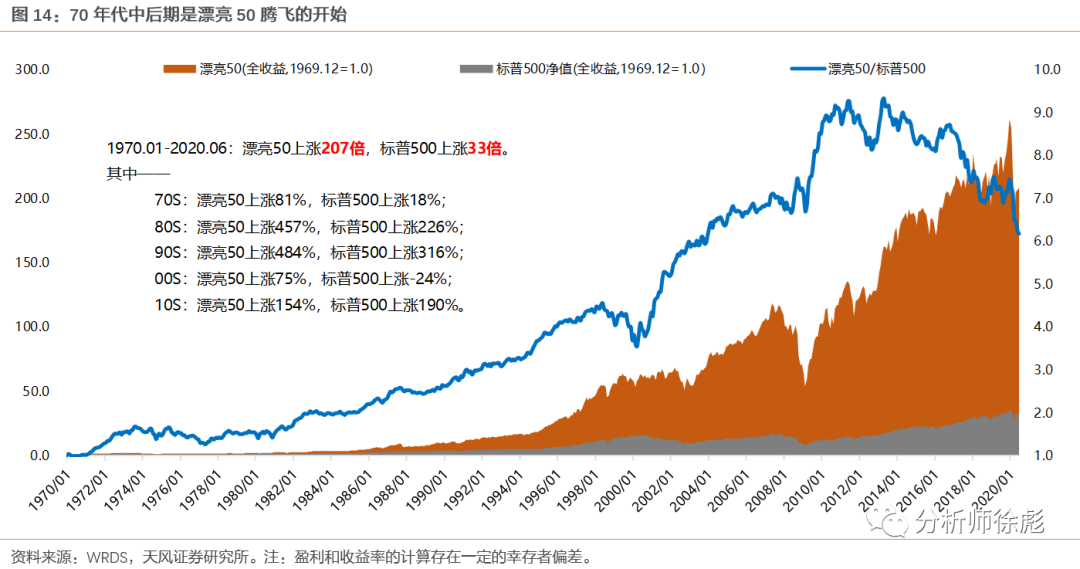

(2)70年代初期,漂亮50缘于经济复苏和消费繁荣;泡沫阶段破灭于73年经济滞胀以及石油危机爆发;估值消化阶段主要靠盈利增长来消化估值。73-79年估值消化阶段,漂亮50股价-9.1%,估值-75%,盈利+183%;标普500股价-8.4%,估值-60.5%,盈利+131%。但从70年代后期开始,漂亮50进入了盈利长牛,1970年1月到2020年6月,漂亮50上涨了207倍,标普500上涨了33倍。

(3)美股70年代的大幅杀估值是全球动荡、经济下行以及利率持续攀升的结果。在当前零利率低增长的全球环境中,A股核心消费拥有理论上更高的估值中枢;但较高的估值也即意味着,长期赚盈利和复利的钱,但中短期收益预期需适当降低。

(4)科网行情缘于高增长低通胀、计算机时代繁荣、政策利好等;终止于连续加息、业绩下滑等;估值消化阶段靠盈利增速与股价下跌完成。95年1月-00年2月,纳指+525%,标普500+192%。其中,95-00年上涨阶段:硬件与设备、软件和计算机服务、电子电器设备涨幅为+824%、+761%、+473%;PE达65.4、72.8、52.2倍。00-08年估值消化阶段,跌幅达-76%、-64%、-34%,PE消化至12.4、13.4、10.3,杀估值幅度大于80%。而这8年期间,纳指下跌66%,标普500下跌33%。

(5)与70年代漂亮50相比,科技的估值消化时间和幅度基本相当,但股价跌幅显著更大。漂亮50在73-79年仅下跌9.1%(期间标普500下跌8.4%),而科技在00-08年的平均跌幅将近60%(期间标普500下跌33%)。主要由于消费盈利稳定,但科技有技术更迭。

(6)估值消化一定程度上是对增长预期的修正,若买入估值过高,则在企业生命周期切换过程中,可能面临较长时间估值消化风险;盈利的长期稳定性更重要;当前低利率低增长的环境下,消费以及具备消费属性的科技或周期,拥有相对较高且稳定的估值中枢。

美股不同时代,行业估值分化与收敛的路径

1.1. 美股行业估值分化与收敛的两种情形

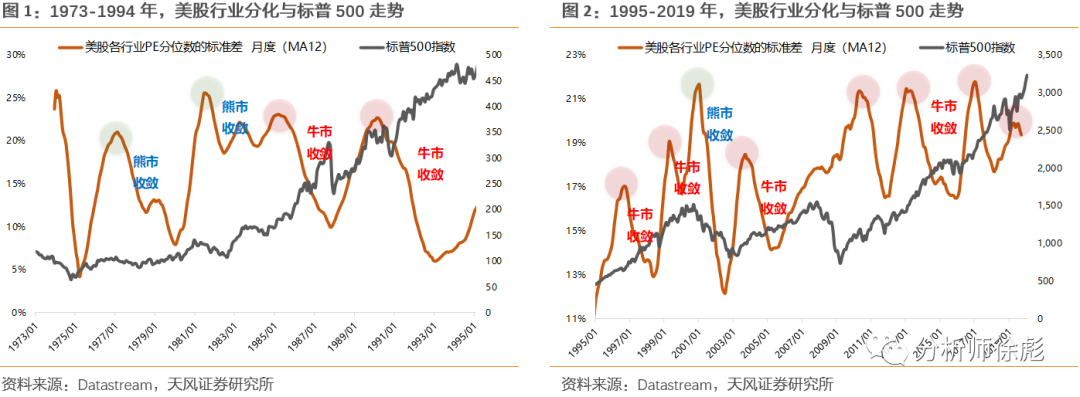

与A股类似,美股历史上行业估值严重分化,也主要发生于两种情形中:

第一种情形:是在大行情启动的初期,或大牛市中波段调整结束、重拾升势之际。此时估值分化程度达到峰值之后开始收敛(牛市收敛)。典型的比如:84年底、89年底、96年初、98年底、03年初、10年初、12年中、16年中、19年初。

第二种情形:是在行情见顶回落的前期。此时估值分化程度达到峰值之后也开始收敛(熊市收敛)。美股长期走势向上,熊市收敛的案例比较少,主要发生在几个年份:76年底、80年底、00年初。

1.2. 长期视角,美股行业估值分化与收敛的驱动因素是什么?

在《少部分公司牛市的延续OR全面牛市的开启》中,我们分析认为:在A股市场中,引领估值分化的行业,均是各时代的主导产业。2013年以前,估值极致分化时,高估值行业多数是传统行业,比如有色、非银、军工、商贸、电气设备等;2013年以后,估值极致分化多数是由TMT、医药、食品饮料等行业引领。

美股市场也表现出与A股类似的规律性:引领估值分化的行业,均是各时代的主导产业。从70年代至今,可以分为两个阶段:

一是70-00年代初期:大消费行业(食品饮料、个人用品、卫生保健等)相对传统工业的超额盈利增速,驱动着行业估值分化的周期波动;

二是90年代中后期至今:科技行业(软件和计算机、硬件设备、军工等)相对传统工业的超额盈利增速,驱动着行业估值分化的周期波动。

可见,主导产业相对盈利增速的波动是估值分化的核心,具体来讲,存在两种情形:一是当主导产业处于成长初期,如70年代的日常消费和90年代的医疗保健和科技,此时高增速对应着高估值,行业估值分化拉大;二是当主导产业进入成熟期,估值相对合理,但盈利差的传统行业估值被动抬高,比如10年代的周期股,这也间接加剧了估值分化程度。

我们将美股各个年代,导致行业间估值分化的原因梳理如下(详细分析见附录1):

① 80年代:盈利差的行业被动抬估值。背景:80年代是美股消费股牛市,但受利率压制(80年代初国债收益率13%-15%),市场整体估值低;同时,周期、金融行业由于盈利下滑,估值被动抬至高位。

② 90年代-00年代初:盈利强的消费行业、增速高的科技行业抬估值。背景:随着信息技术的兴起和应用,“新经济”的梦想开始发酵;另外,在居民消费力提升以及人口结构驱动下,服务消费和医疗保健盈利走强,同时,地产金融大周期向上。

③ 00年代:金融地产与能源的繁荣抬升了估值,同时,科网泡沫破灭后科技行业估值低位徘徊。背景:全球货币宽松,进入投资驱动大周期,特别是发展中国家;同时,科技行业处于互联网到移动互联网过度的阶段,此时估值不高。

④ 10年代之后:制造、能源等传统行业估值进入低位常态,消费行业与科技行业进入盈利与估值相对稳定阶段。背景:经济扁平化,估值进入稳态,波动收窄。

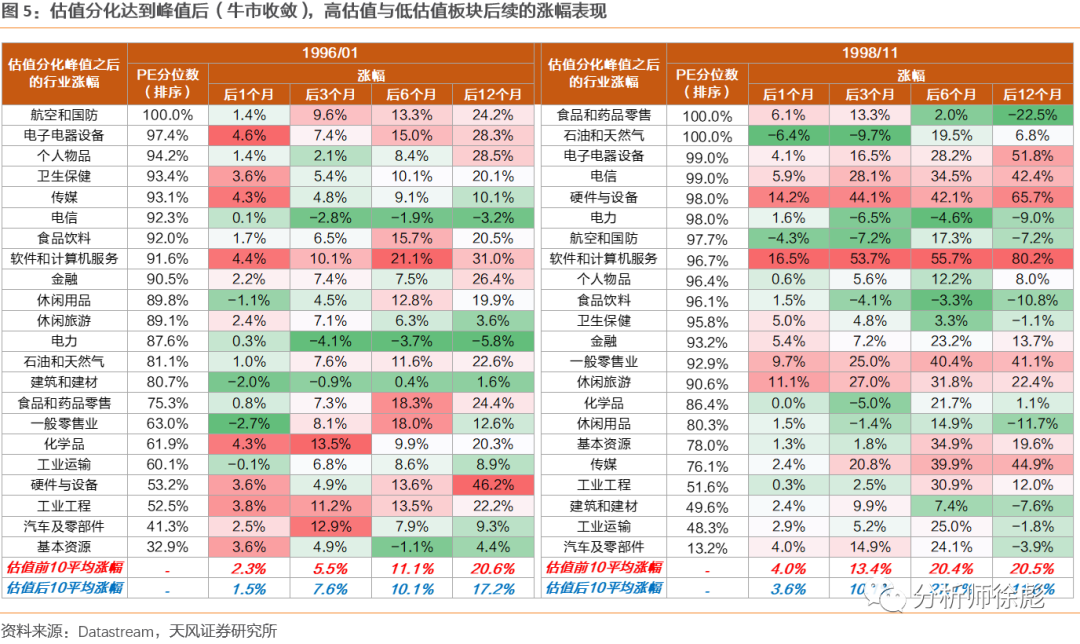

1.3 中短期视角,美股行业估值严重分化后的涨幅有何特点?

从美股历史表现来看,与当前A股的行业估值分化程度以及科技股泡沫化情况比较接近的是90年代-00年代初期的行情表现。

当时,美股市场的背景环境是:随着信息技术的兴起和应用,“新经济”的梦想开始发酵,科技行业在盈利高增长的驱动下开始拔估值;另外,人均收入快速提升以及人口老龄化使得消费行业和医疗保健行业盈利持续走强;与此同时,传统行业盈利从历史高位回落,估值持续受到压制,进一步导致行业间的估值分化加剧。

在这个时期,美股行业估值分化有两次达到峰值,分别是96年初以及98年底,且这两次行业估值分化达到峰值之后,均是以牛市全面上涨的形式进行收敛的。

从中短期的走势来看:这两次估值分化达到峰值之后的1个月、3个月、6个月、12个月的行业涨幅来看:高估值板块整体多数情况下跑赢了低估值板块。这点与A股在06年和14年牛市收敛中表现出的规律是一致的。即:若估值分化以全面牛市的方式收敛,则高估值行业多数情况下仍会跑赢低估值行业。

“诗和远方”背后的时代脉络及产业变迁

前面分析到,主导产业相对盈利增速的变化,驱动着行业估值分化的周期波动,70-00年代,主导产业主要是大消费行业,90年代中后期开始,科技行业逐步占到主导地位。

美股市场上,从73年至今,年化收益率高的行业也主要集中于:消费与科技。年化收益率居前的行业是:航空和国防10.9%、软件和计算机服务10.8%、休闲旅游9.8%、一般零售业9.8%、电子电器设备9.4%、卫生保健9.3%、食品和药品零售9.2%、食品饮料8.9%。而年化收益率垫底的行业:汽车及零部件(2.5%,70-90年代三次石油危机,加上日本欧洲汽车业的冲击)、电力(3.5%,稳定的类债券收益)、基本资源(3.6%,黑色金属煤炭有色等周期品)。

消费:盈利驱动下的长跑冠军

3.1. “漂亮50”:从沸腾年代到黄金时期

谈到美股历史上消费股的表现,不得不提的是70年代初的“漂亮50”。我们以Siegel 在《The Nifty-Fifty Revisited:Do Growth Stocks Ultimately Justify Their Price》中的版本来分析,这50支个股中有60%消费股(可选+必选+医疗保健),而当前仍存续的28支个股中也有60%的消费股。

漂亮50诞生的背景是:尼克松新政下,70年代初期经济复苏,工资物价管制,通胀回落;《1964年税收法案》降税扩大内需,居民收入提高,消费行业进入繁荣与升级的时代;60年代市场经历了概念股和并购重组的炒作,投机风格盛行至极致之际,当时经济复苏催生高景气的消费股开始获利机构和价值投资者的追捧。

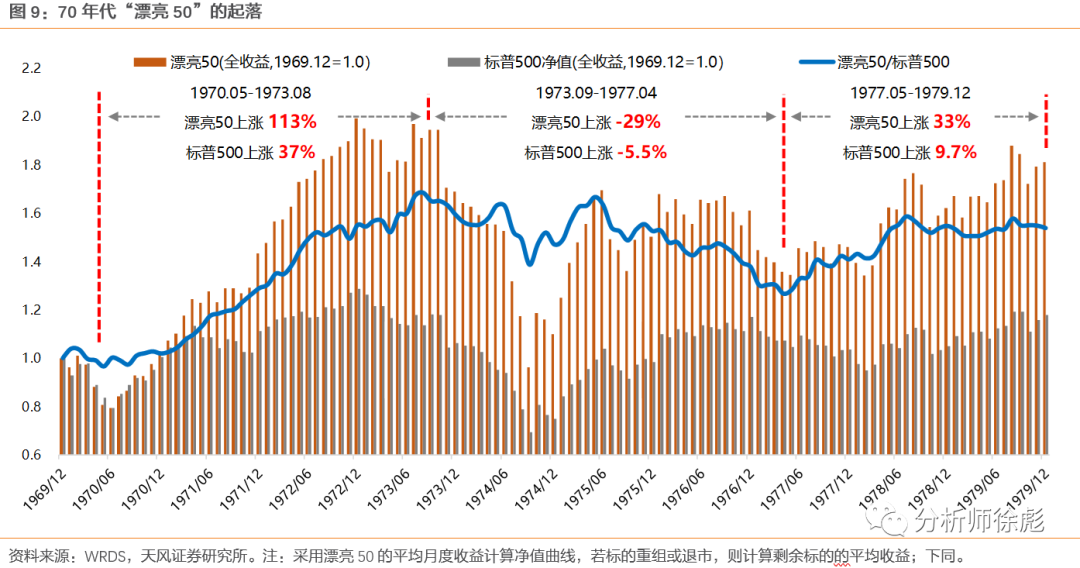

通常认为的漂亮50行情是在1970-1973年这两三年期间,终止于随后的第一次石油危机以及经济滞胀。70年代“漂亮50”的起落大体上可分为三个阶段:

① 1970.05-1973.08起跳阶段,漂亮50上涨113%,标普500上涨37%;

② 1973.09-1977.04估值消化阶段,漂亮50上涨-29%,标普500上涨-5.5%;

③ 1977.05-1979.12开启了超长黄金周期,漂亮50上涨33%,标普500上涨9.7%。

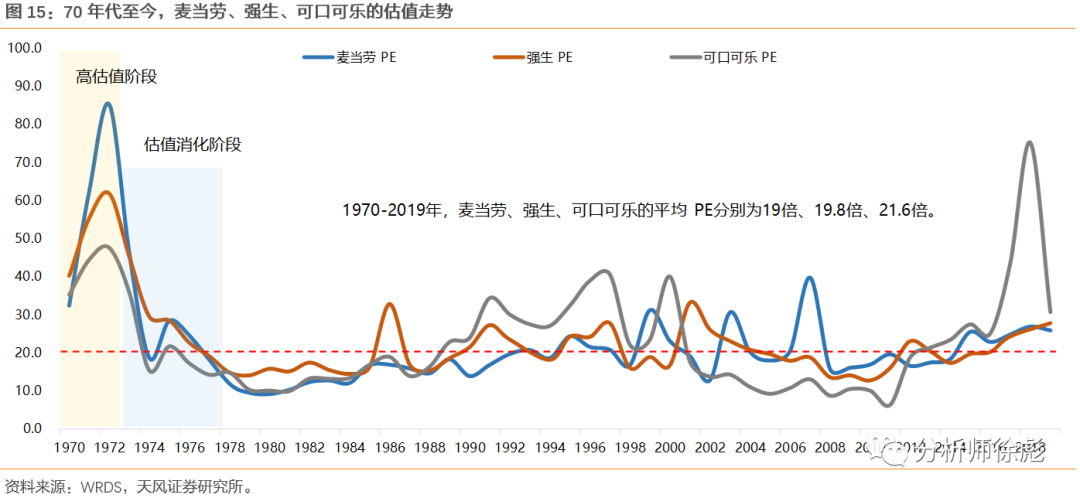

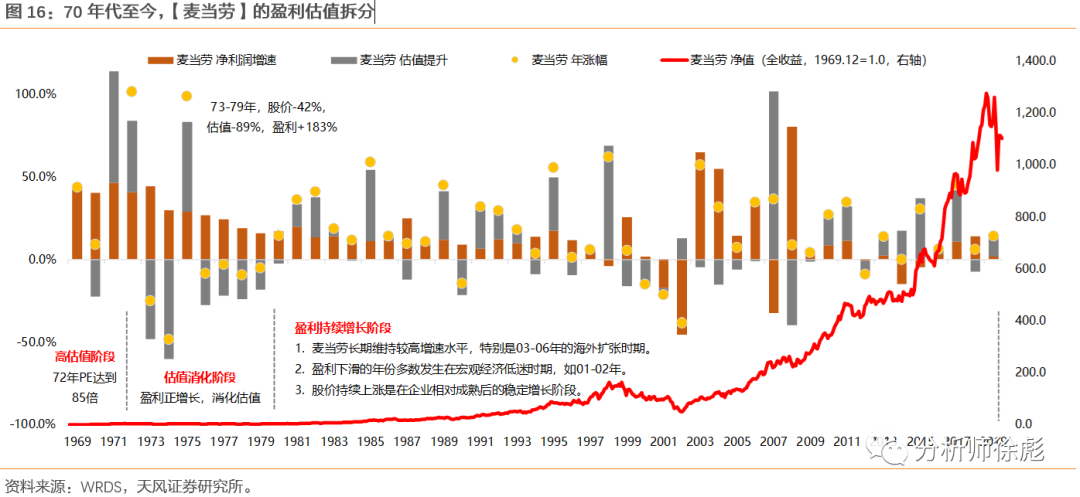

3.2. 三个案例:麦当劳、强生、可口可乐

个股角度,以漂亮50中的麦当劳、强生、可口可乐为例:

(1)50年,千倍牛股。1970-2019年,麦当劳、强生、可口可乐的平均涨幅(全收益)为1164倍、334倍、264倍;平均 PE分别为19倍、19.8倍、21.6倍;平均净利润增速分别为16.6%、15.6%、10.9%;平均ROE分别为18.5%、23.9%、25.2%。

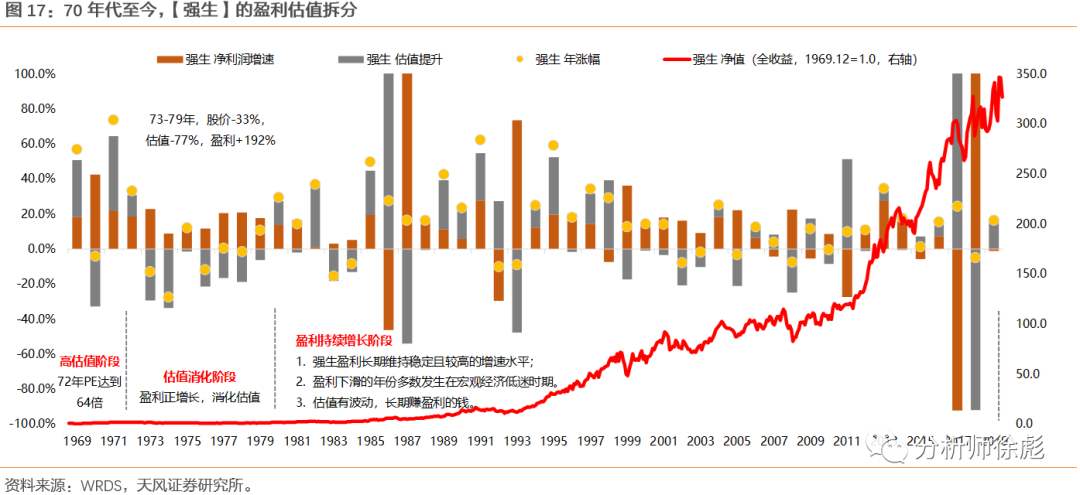

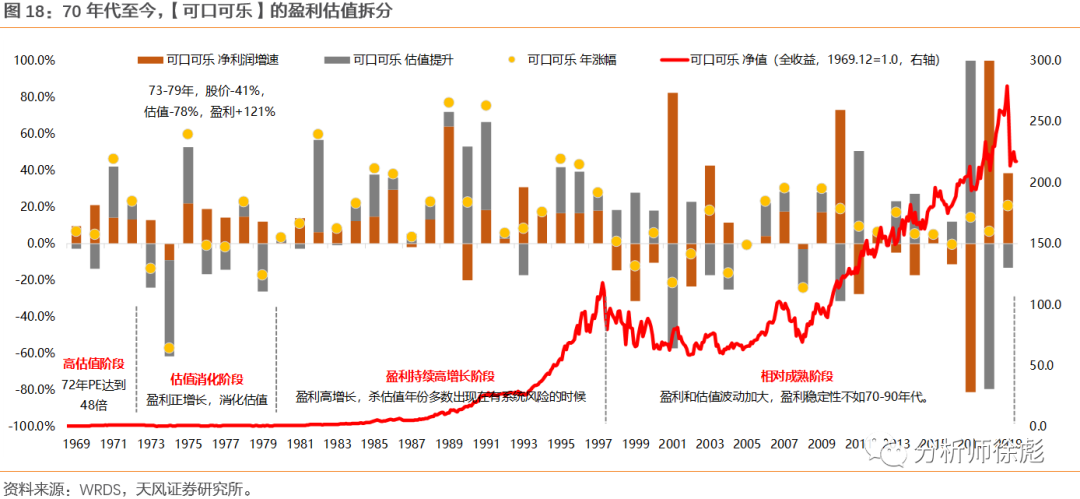

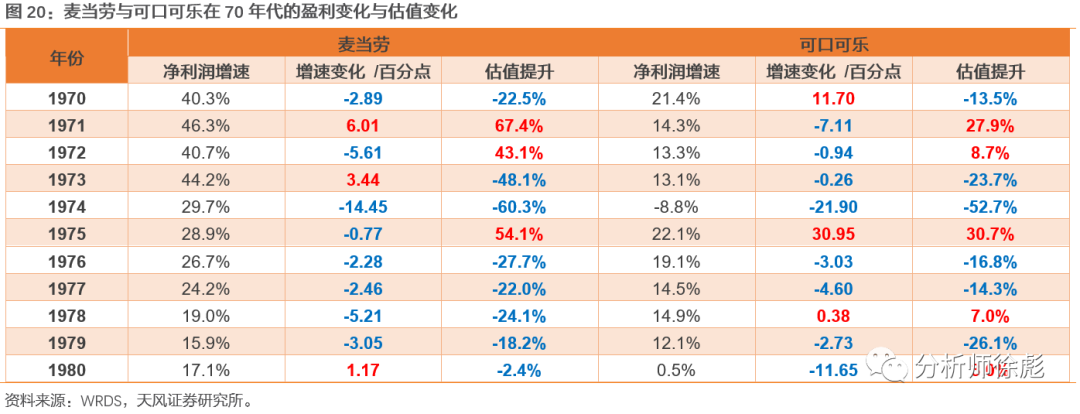

(2)主要靠盈利增长消化估值。70年代初期麦当劳、强生、可口可乐的估值峰值分别达到85倍、64倍、48倍,到了79年,三者的估值分别下跌至9.6倍、14.1倍、10.3倍。73-79年,麦当劳股价-42%,估值-89%,盈利+183%;强生股价-33%,估值-77%,盈利+192%;可口可乐股价-41%,估值-78%,盈利+121%。但80年之后,三者股价均在盈利驱动下开启了跨世纪的腾飞。

(3)盈利的长期稳定性更重要。盈利高速增长的阶段,股价易于大涨大跌,如麦当劳在70年代初的成长初期和00年代初的扩张阶段;而在行业相对成熟后的稳定增长阶段,股价反而能够持续稳定向上,长期赚ROE的钱,如麦当劳在80-90年代。这也是为何麦当劳ROE不及其他两者,但涨幅更高的原因,因为盈利稳定性表现更优异。

3.3. 如何理解利率环境、增速预期对估值定价的影响?

虽然70年代美股消费股盈利持续高增长,股价下跌幅度比估值下跌幅度小很多,但这也意味着,在较长时间内只赚了EPS但股价未涨。当前A股中,龙头消费股的估值也已升至历史高位,比如48倍的茅台、92倍的恒瑞、88倍的海天等。往前看,是否A股的消费龙头是否也会出现如同70年代美股消费股的杀估值情形?

首先,利率环境不同,高利率环境压制估值,极低利率环境则支撑估值。美股70年代的大幅杀估值一方面是对全球动荡下宏观经济下行的反应,另一方面是资金利率持续攀升的结果。73年开始美国陷入严重滞胀,一直延续至80年代初期。73-81年,美国平均CPI为9.4%,平均国债收益率9.2%,平均名义GDP增速10.8%。高通胀高利率环境下,资金对回报率要求自然也更高,这对估值是直接的伤害。所以说美股70年代80倍的消费股与当前80倍的消费股,并非一个同等的估值水平。

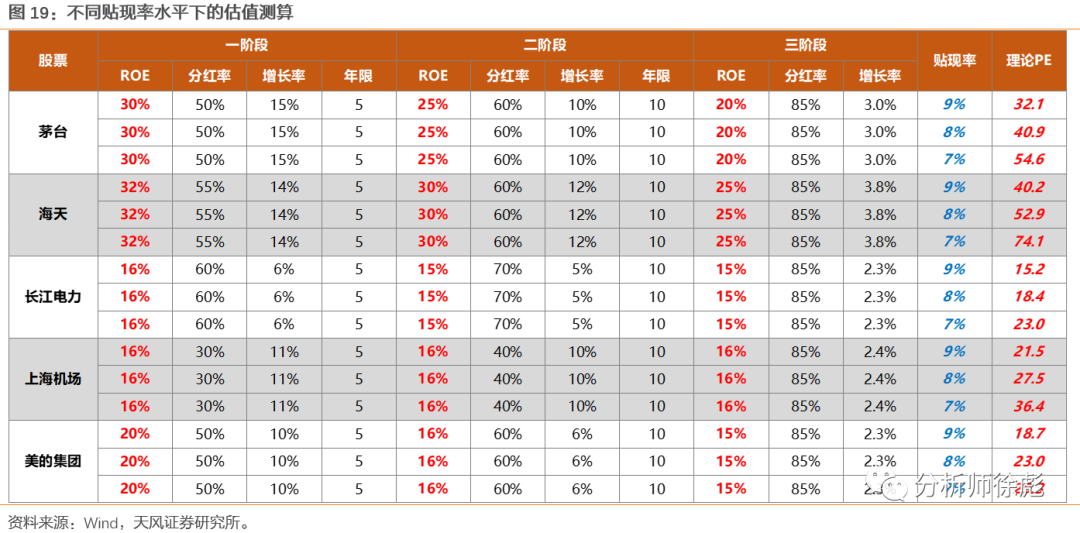

当前在全球零利率和低增长的环境下,高增长是稀缺品,市场不断降低预期回报目标,并把视角放在公司更长期的业绩稳定性和可持续性上。更低的预期回报目标,意味着更低的贴现率水平,而贴现率本身对估值定价的影响很大。

我们以几支白马A股为例,如下表假设,在9%的贴现率要求下,茅台、海天、美的的理论PE为32.1倍、40.2倍、18.7倍,而当贴现率要求降至7%时,茅台、海天、美的的理论PE升至54.6倍、74.1倍、29.3倍。

A股核心消费相对较高且确定的盈利增速,拥有理论上更高的估值,也使得其在全球继续宽松的货币环境下,持续获得外资的加配。另外,在投资者认知及行为更加一致的当前,即使核心资产出现一定幅度的杀估值,其估值回落的幅度也可能很有限。

科技:从“非理性繁荣”到“浪潮之巅”

4.1. 科网泡沫之后沉寂的十年与创新的十年

如第一部分讲到的,科技行业是90年代中后期开始引领美股各行业估值分化的核心。事实上,漂亮50中也有6家科技公司,主要是IBM、宝丽来、施乐等消费电子公司。但70年代科技股的走势与后来的科网行情比相去甚远。

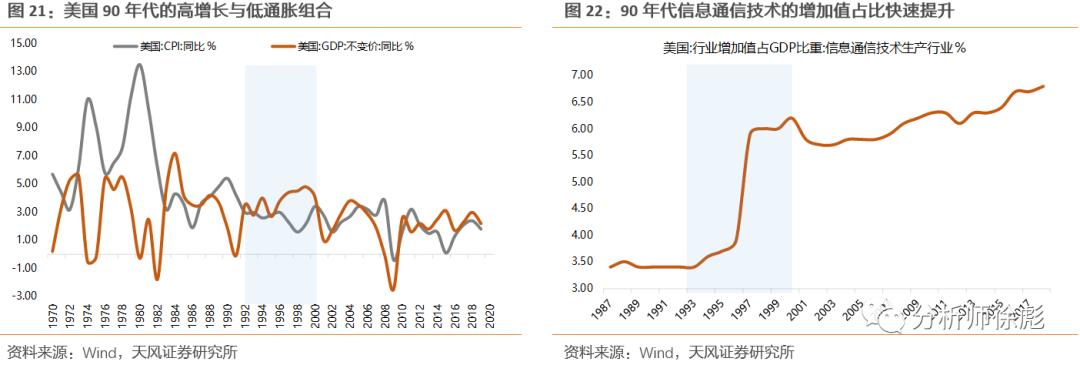

科网行情可以从1995年开始算起,背景是:90年代服务业逐步替代制造业成为美国经济支柱产业;经济进入高增长低通胀时代(92-00年平均GDP为3.8%,平均CPI为2.6%),同时,联储95年停止了自92年以来的加息;科技发展从电子时代走向计算机时代,互联网兴起;新兴科技政策利好不断,如93 年“信息高速公路”战略、96年“下一代互联网”计划,互联网被视为与18世纪的铁路、19世纪初的汽车和收音机比肩的科技革命。

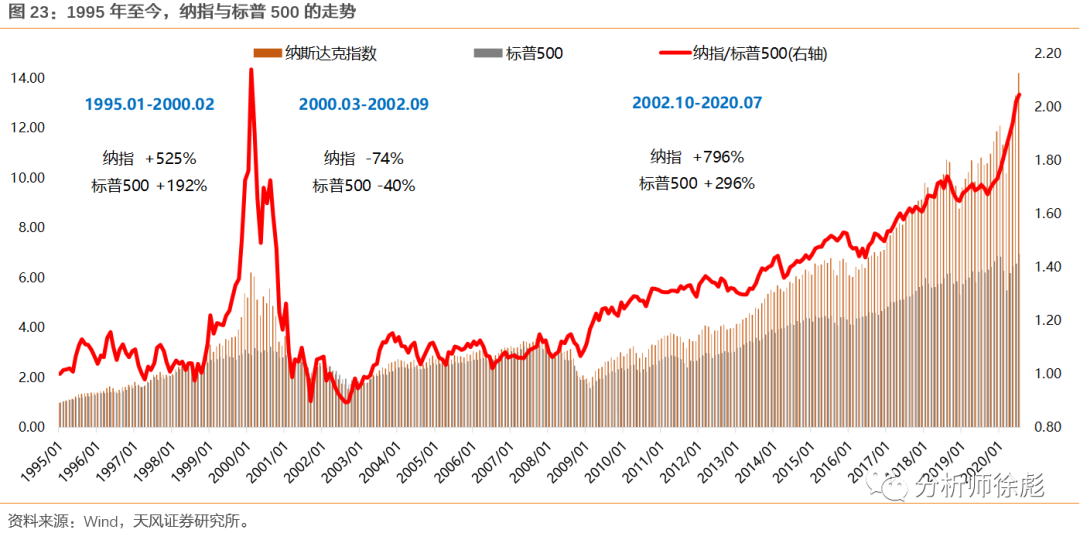

尽管格林斯潘96年就警告“非理性繁荣”,但事后回看,此时只是上涨的开端。市场在99年开始进入泡沫化阶段,纳指于2000年3月10日达到行情的顶点5132.5。行情终止于:99年6月以来6次加息、00年4月微软反垄断案判决、互联网公司业绩下滑等。

在整个科网行情阶段,1995年1月至2000年2月,纳指上涨525%,标普500上涨192%。随后进入了2年多的下跌阶段,期间纳指也持续跑输标普500。之后的行情有反复,但估值消化一直持续至08年(期间有金融危机影响),09年之后进入了超长周期上涨行情。

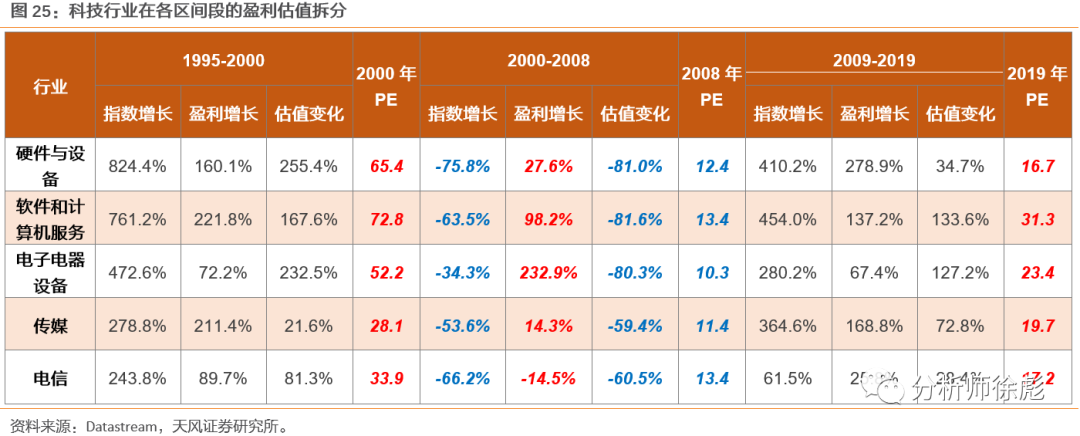

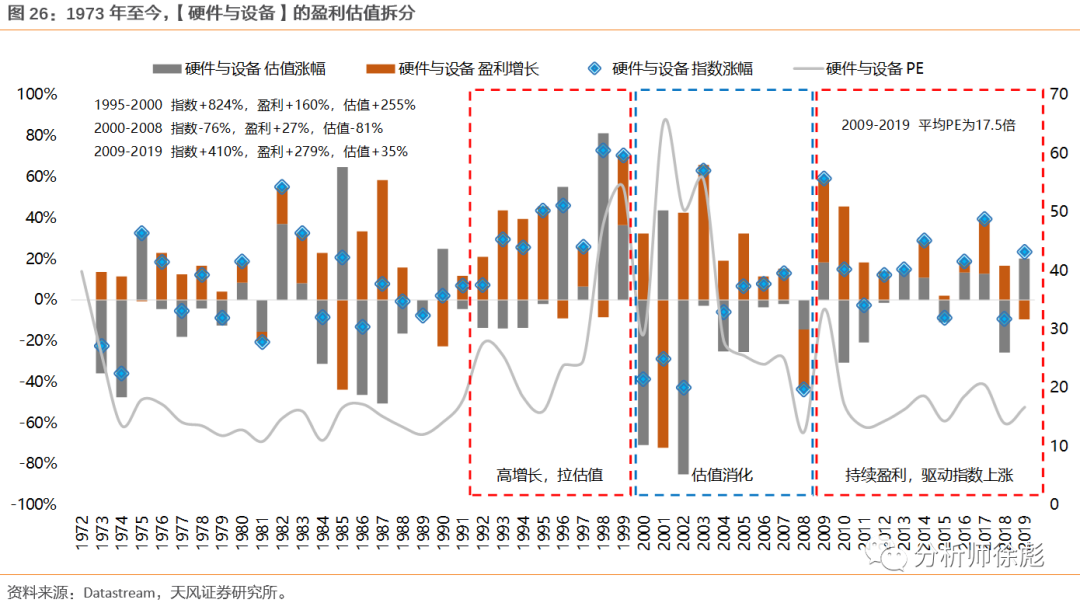

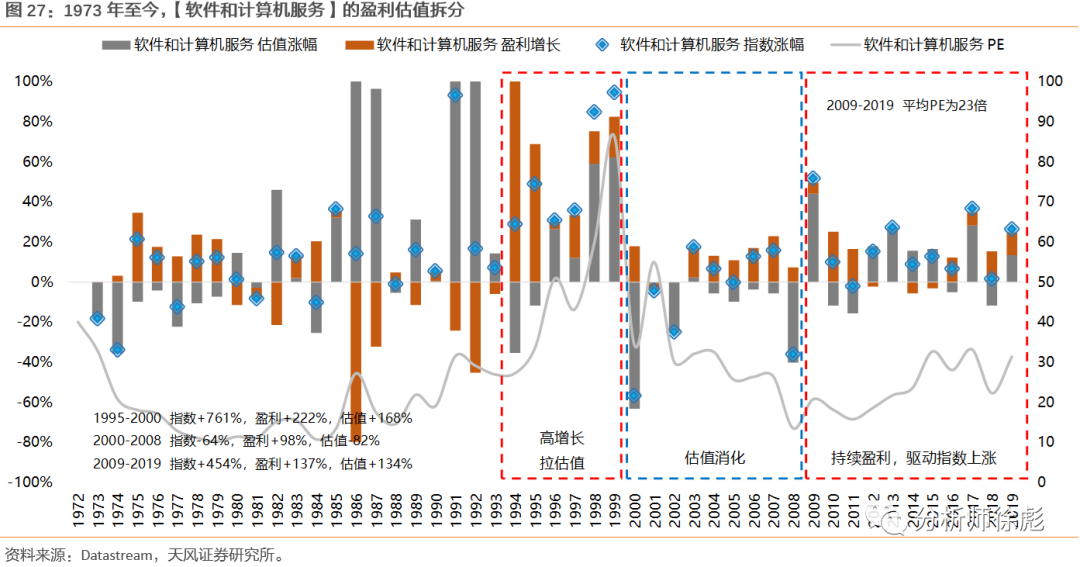

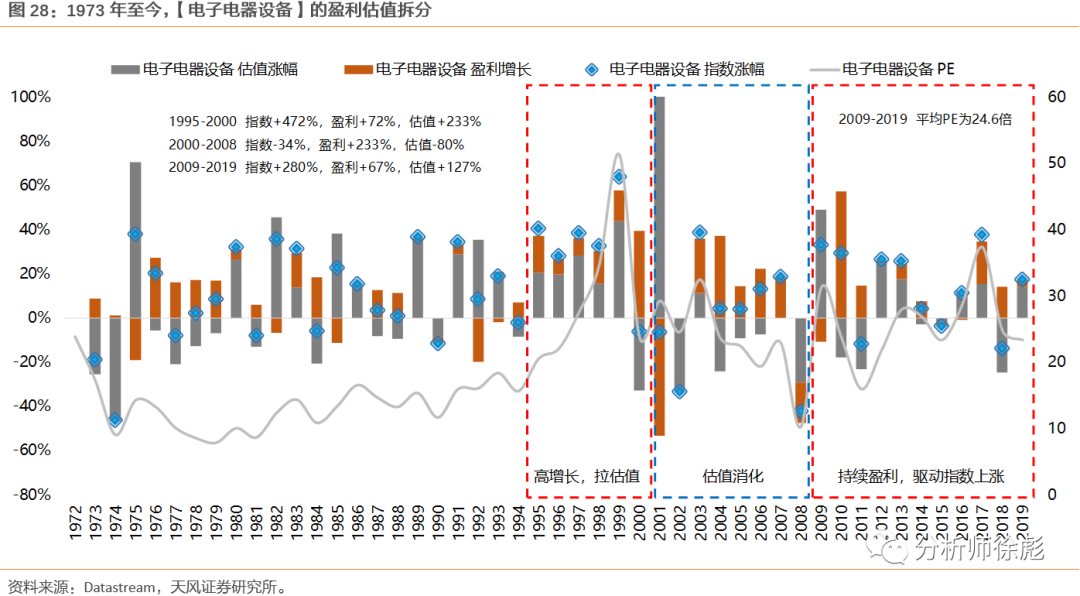

从科技行业的指数表现与涨跌幅拆分来看:

(1)在1995-2000年的上涨阶段:涨幅前五的均是科技行业,其中,硬件与设备+824%、软件和计算机服务+761%、电子电器设备+473%、传媒+279%、电信+244%;而这些科技行业的PE估值分别达到65.4、72.8、52.2、28.1、33.9倍。

(2)在随后8年的估值消化阶段(2000-2008年):这几个科技行业的股价跌幅也排在前面,其中,硬件与设备-76%、软件和计算机服务-64%、电子电器设备-34%、传媒-54%、电信-66%。2008年在金融危机冲击下,PE估值分别消化至12.4、13.4、10.3、11.4、13.4倍,前三者的杀估值幅度均大于80%。这期间,除了电子电器设备有高的盈利增速之外(8年累计增长增长233%),软件和计算机服务次之(8年累计增长增长98%),其他科技行业盈利表现均较弱。

(3)与70年代的漂亮50相比,科技行业的估值消化时间和幅度基本相当,但股价跌幅显著更大。从估值消化幅度与时间看:漂亮50在73-79年估值消化了8年,跌幅为75%,科技行业在00-08年估值消化了8年,平均跌幅为73%,基本相当。从股价下跌幅度看:漂亮50在73-79年,股价仅下跌了9.1%,而科技行业在00-08年的平均跌幅将近60%。这主要是由行业属性决定,消费行业的盈利稳定性要好过于科技行业,消费股的估值泡沫可由盈利来慢慢消化,而科技股的估值泡沫则较难避免股价的回落,特别是处于初创阶段的科技行业。另外,科技行业的技术更迭也决定了行业的潮起潮落的特性,能够长期占领浪潮之巅的毕竟是少数,就像80年代开始思科让Network变成了Internet,但却在移动互联网时代开始暗淡。

(4)2009年开始,科技行业进入盈利主要驱动的上涨行情。其中,在2009-2019年,硬件与设备的指数+410%,盈利+279%,估值+35%,平均PE为17.5倍,主要由盈利驱动上涨;软件和计算机服务的指数+454%,盈利+137%,估值+134%,平均PE为23倍;电子电器设备的指数+280%,盈利+67%,估值+127%,平均PE为23倍24.6。

4.2. 三个案例:微软、苹果、思科

上文我们提到,科技行业的属性使得其在消化估值泡沫时,股价的波动幅度(跌幅)会较消费行业来得更显著。

80年代以来的科技发展经历了PC时代,到移动互联网时代,再到人工智能物联网时代,而每个时代都孕育着从硬件设备、软件应用到商业模式创新,引领科技浪潮的公司,比如PC时代硬件端的IBM和思科,软件端的微软和甲骨文。但科技技术的创新与更迭也令科技企业延续辉煌难度加大。

因此,我们也看到有些科技公司至今仍未创出科网泡沫时的股价高点或超出幅度不大,比如思科和英特尔;但同时有些科技公司从科网泡沫的高点至今涨幅也很惊人,比如苹果(123倍)、亚马逊(45倍)、英伟达(91倍)、微软(6.4倍)。

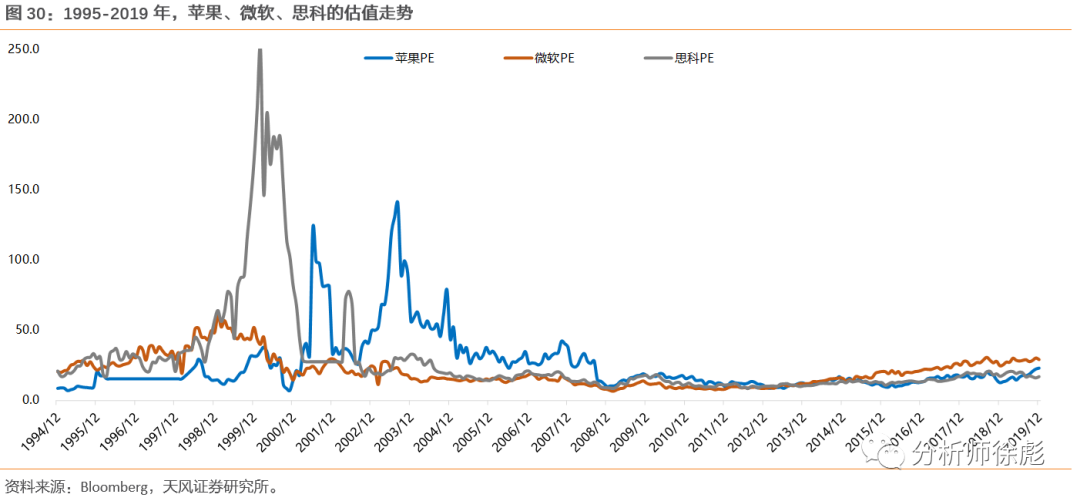

科技企业的成长有其时代背景,但归根结底,股价的表现取决于长期的盈利增速及稳定性。我们以三家有代表性的公司——曾经的里程碑思科、穿越周期的微软以及引领移动互联网时代的苹果——来看:

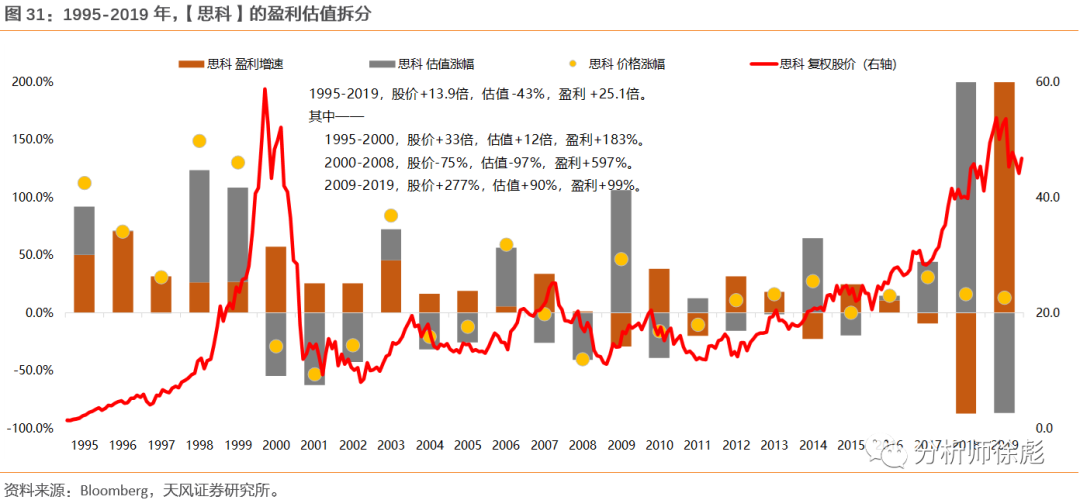

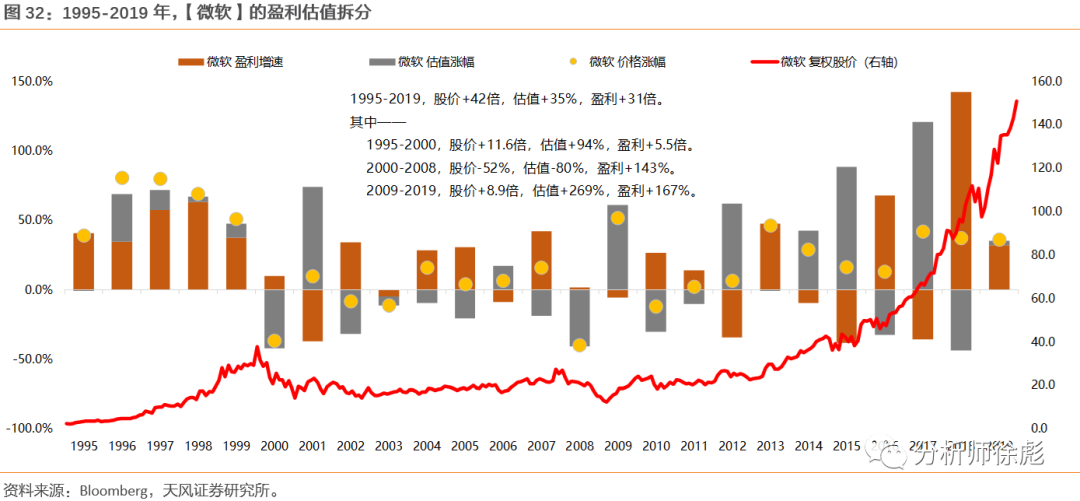

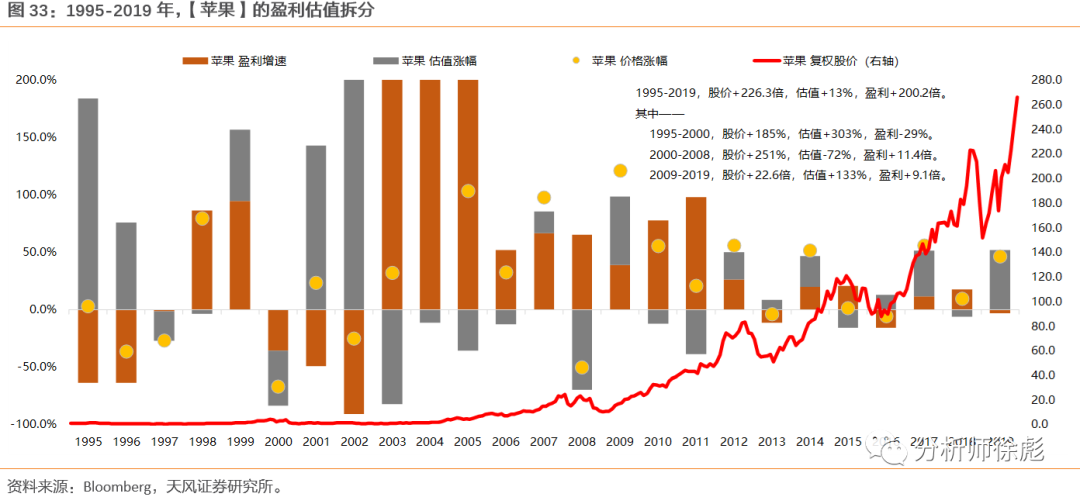

(1)1995-2000年的科网行情:思科靠估值驱动,微软靠盈利驱动。思科股价+33倍,估值+12倍,盈利+183%,估值最高达到250倍,估值驱动上涨;微软股价+11.6倍,估值+94%,盈利+5.5倍,估值最高达到60倍,主要是盈利驱动上涨;苹果股价+185%,估值+303%,盈利-29%,估值最高达到38倍。

(2)2000-2008年的估值消化:盈利增长+股价下跌共同消化估值。思科股价-75%,估值-97%,盈利+597%,估值最低达到9倍;微软股价-52%,估值-80%,盈利+143%,估值最低达到7倍;苹果股价+251%,估值-72%,盈利+11.4倍,估值最低达到10倍。

(3)2009-2019年的长牛:盈利驱动+估值修复驱动的上涨。思科股价+277%,估值+90%,盈利+99%;微软股价+8.9倍,估值+269%,盈利+167%;苹果股价+22.6倍,估值+133%,盈利+9.1倍。

(4)思科周期性明显,微软和苹果靠长期盈利的持续性与稳定性。

4.3. 如何理解不同成长阶段的估值定价与估值消化?

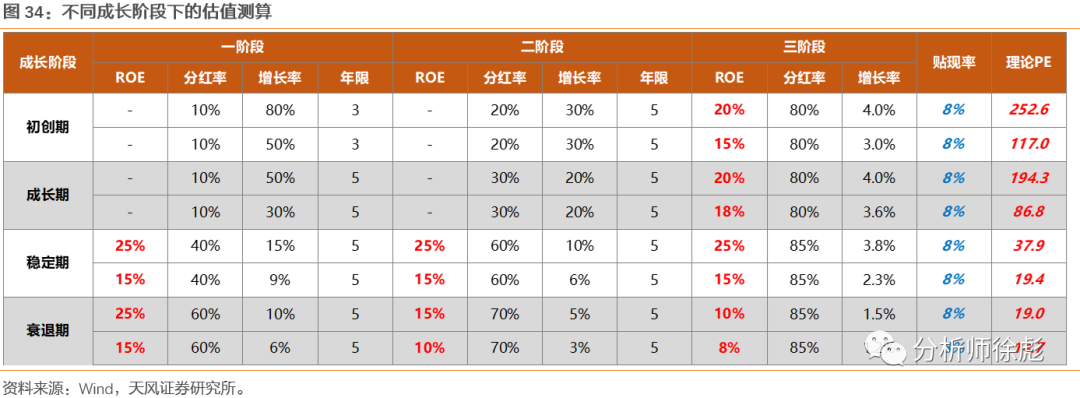

估值消化的背后一定程度上是对增长预期的修正,特别是企业在不同成长阶段的切换,所对应的合理估值水平差异很大。

初创期:假设3年CAGR 80% + 5年CAGR 30%,则当前的理论PE有253倍;假设3年CAGR 50% + 5年CAGR 30%,则当前的理论PE有117倍;

成长期:假设3年CAGR 50% + 5年CAGR 20%,当前的理论PE有194倍;则假设3年CAGR 30% + 5年CAGR 20%,则当前的理论PE有87倍;

稳定期:假设ROE稳定在25%,则当前的理论PE有38倍;假设ROE稳定在15%,则当前的理论PE有19.4倍;

衰退期:假设ROE从25%衰退至10%,则当前的理论PE有19倍;假设ROE从15%衰退至8%,则当前的理论PE有117倍。企业在不同成长阶段的增长预期与盈利能力(ROE)不同,企业各个生命周期切换的过程中,通常理论估值中枢是要下台阶的。如微软从90年代到00年代(成长->稳定)、思科从从90年代到00年代(成长->稳定->衰退)。有两种情形比较特殊:

一是盈利长期稳定,拥有较稳定的估值中枢,主要是消费行业以及消费属性强的科技企业,如苹果。这类企业也较容易在增速验证的过程中不断进行估值切换(年底透支下一年的增速预期)。

二是企业产品创新或商业模式创新,使得企业进入新一轮成长阶段。这时适合用分部估值计算新业务的价值。

总的来说,成长阶段的高增速是诱人的,但过高增长预期带来的估值泡沫需警惕;若买入估值过高,则在企业生命周期切换过程中,可能面临较大的估值消化风险;盈利的长期稳定性更重要,当前低利率低增长的环境下,消费行业以及具备消费属性的科技或周期拥有理论上相对较高且稳定的估值中枢。

结论

1. 美股不同时代,行业估值分化与收敛的路径

与A股市场类似,美股市场引领估值分化的行业,均是各时代的主导产业。主导产业相对盈利增速的变化,驱动着行业估值分化的周期波动,70-00年代,是大消费行业,90年代中后期开始,科技行业逐步占到主导地位。

2. “诗和远方”背后的时代脉络及产业变迁

(1)73年至今,美股年化收益率高的行业集中于消费与科技。航空和国防10.9%、软件和计算机服务10.8%、休闲旅游9.8%、一般零售业9.8%、电子电器设备9.4%、卫生保健9.3%、食品和药品零售9.2%、食品饮料8.9%。

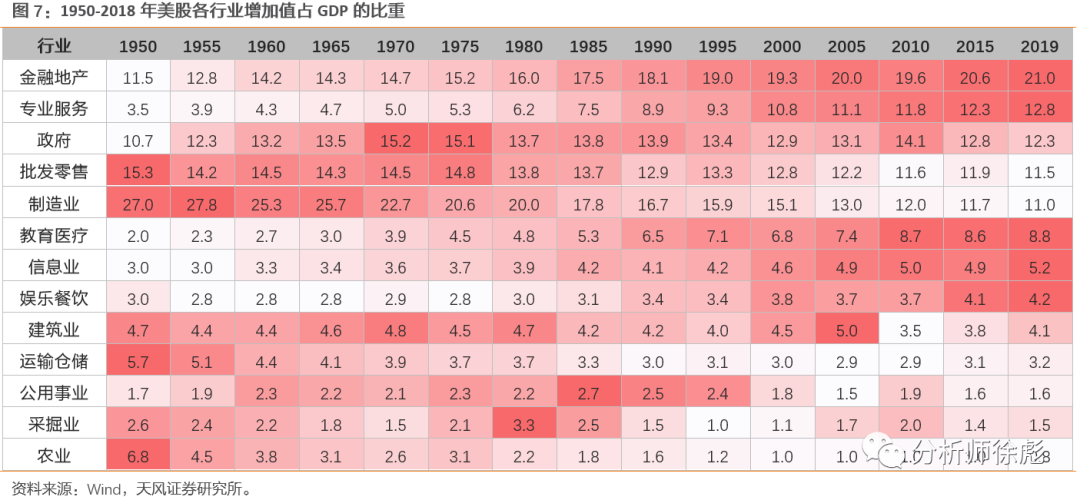

(2)“诗和远方”背后体现的是时代脉络及产业变迁。1950年以来,美国行业增加值占比趋势性提升的有:金融地产、专业和商业服务、教育医疗、信息业、餐饮业。从长期维度看,忽略中短期风格的漂移、坚守“诗和远方”的做法未尝不可。但“诗和远方”由远及近的过程中,其估值也必然会以某种方式得到消化。

3. 消费:盈利驱动下的长跑冠军

(1)漂亮50缘于经济复苏和消费繁荣,阶段破灭于宏观滞胀与利率压制,而估值消化主要靠盈利持续高增长。70年代初期,漂亮50平均PE从25倍至43倍。泡沫破灭于73年经济滞胀以及10月石油危机爆发。从盈利估值拆分来看,73-79年估值消化阶段,漂亮50股价-9.1%,估值-75%,盈利+183%;标普500股价-8.4%,估值-60.5%,盈利+131%;漂亮50和标普500主要靠盈利增长来消化估值。

(2)但从70年代后期开始,漂亮50真正进入了盈利持续推动的超长牛市。从1970年1月到2020年6月,漂亮50上涨了207倍,标普500上涨了33倍。

(3)以麦当劳、强生、可口可乐为例:73-79年估值消化阶段,麦当劳股价-42%,估值-89%,盈利+183%;强生股价-33%,估值-77%,盈利+192%;可口可乐股价-41%,估值-78%,盈利+121%。但随后,三者在盈利驱动下开启了跨世纪的腾飞。1970-2019年,麦当劳、强生、可口可乐的涨幅为1164倍、334倍、264倍。

(4)如何理解利率环境、增速预期对估值定价的影响?美股70年代的大幅杀估值是对全球动荡、经济下行以及资金利率持续攀升的反应。当前零利率低增长的全球环境中,A股核心消费相比70年代美股,拥有理论上更高的估值;在增速相对稳定且没有系统风险的情况下,可维持相对较高的估值中枢;但较高的估值也即意味着,长远赚的是盈利和复利的钱,但中短期收益预期需适当降低。

4. 科技:从“非理性繁荣”到“浪潮之巅”

(1)科网行情缘于宏观高增长低通胀、科技从电子时代走向计算机时代、政策利好不断等。1995年1月至2000年2月,纳指上涨525%,标普500上涨192%。

(2)95-00年上涨阶段:硬件与设备+824%、软件和计算机服务+761%、电子电器设备+473%;PE达到65.4、72.8、52.2倍。00-08年估值消化阶,跌幅达到:-76%、-64%、-34%,PE消化至12.4、13.4、10.3,杀估值幅度均大于80%。

(3)与70年代的漂亮50相比,科技行业的估值消化时间和幅度基本相当,但股价跌幅显著更大。漂亮50在73-79年,股价仅下跌了9.1%,而科技行业在00-08年的平均跌幅将近60%。主要由于消费行业盈利稳定以及科技行业技术更迭。

(4)以微软、苹果、思科为例。95-00年:思科靠估值驱动,微软靠盈利驱动。00-08年估值消化:盈利增长+股价下跌共同消化估值。09-19年长牛:盈利驱动+估值修复驱动。思科周期性明显,微软和苹果长期盈利持续性与稳定性更优。

(5)如何理解不同成长阶段的估值定价与估值消化?估值消化的背后一定程度上是对增长预期的修正,企业在不同生命周期切换的过程中,通常理论中枢是要下台阶的。有两种情形比较特殊:一是盈利长期稳定,拥有较稳定的估值中枢,二是企业产品创新或商业模式创新,使得企业进入新一轮成长阶段。

总的来说:若买入估值过高,则在企业生命周期切换过程中,可能面临较大的估值消化风险;盈利的长期稳定性更重要,当前低利率低增长的环境下,消费行业以及具备消费属性的科技或周期拥有理论上相对较高且稳定的估值中枢。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP