7月服装零售环比稳定 运动行业加速复苏

本文转自微信公号“纺服好声音”,作者:郝帅/方榕佳/丁凡

摘要:

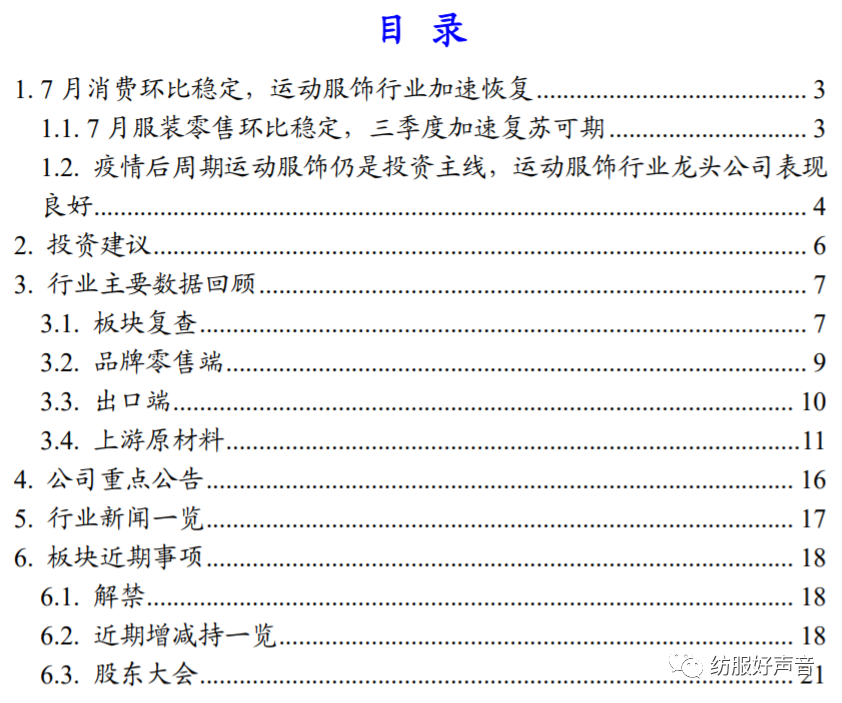

l 7月服装零售环比稳定,三季度复苏可期。7月社会消费品零售总额32203亿元,同比下降1.1%,降幅比6月份收窄0.7pct。其中服装鞋帽针纺织品类零售额889亿元,同比小幅下降2.5%,与6月相比下滑略有扩大,但整体平稳。我们认为8月相较7月会有较大改善,主要是国家文旅部以及电影局于7月底陆续推动产业复工复产,预示着公共卫生事件防控以及消费环境有进一步的改善,我们预计8/9月份终端消费复苏情况将由于6/7月份。

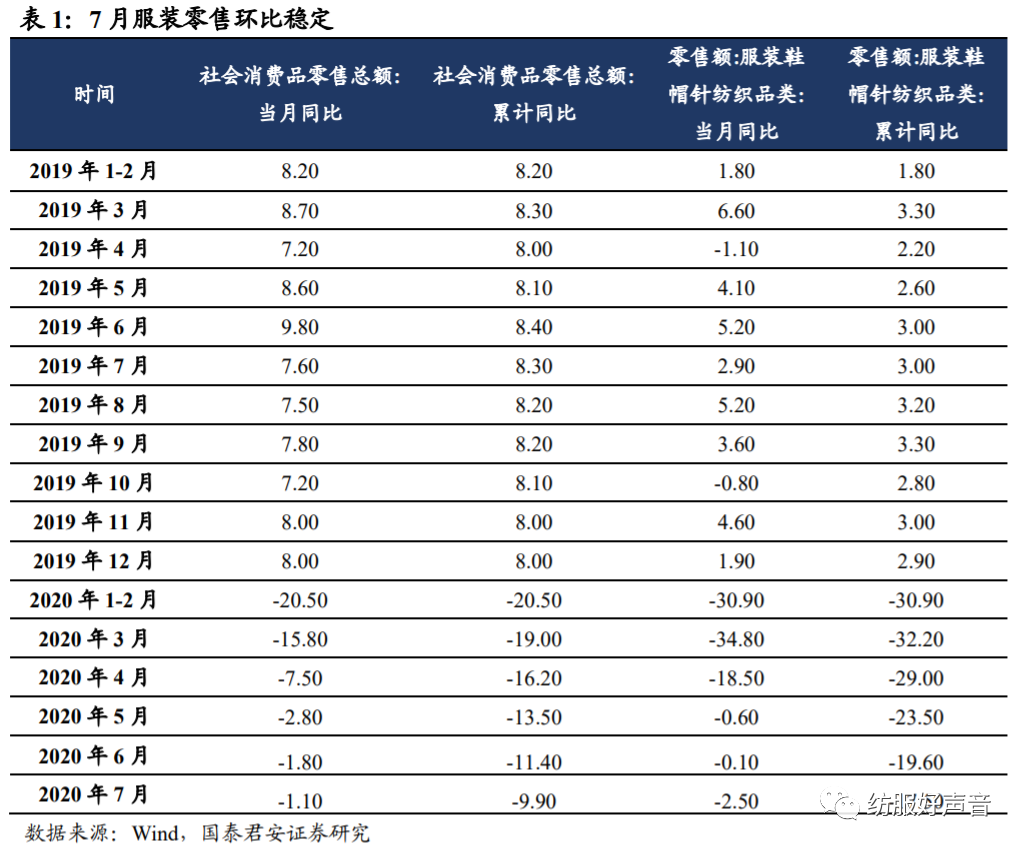

l 公共卫生事件后周期运动服饰仍是投资主线,安踏、李宁等龙头公司表现良好。运动行业享受公共卫生事件后周期经济恢复,健康消费与产业政策驱动运动服饰市场高增长,长期增长逻辑不变。注重功能性的特点使行业集中度高、提升快,未来有望持续加强。Q2国内运动行业龙头收入增速较Q1实现企稳,安踏、特步Q2流水低单位数下滑,李宁H1收入同比小幅下降1.18%,在严峻的零售环境下,国内运动品牌仍然取得较好的发展,显示了公共卫生事件期间运动品牌韧性较强,H2有望实现快速增长。

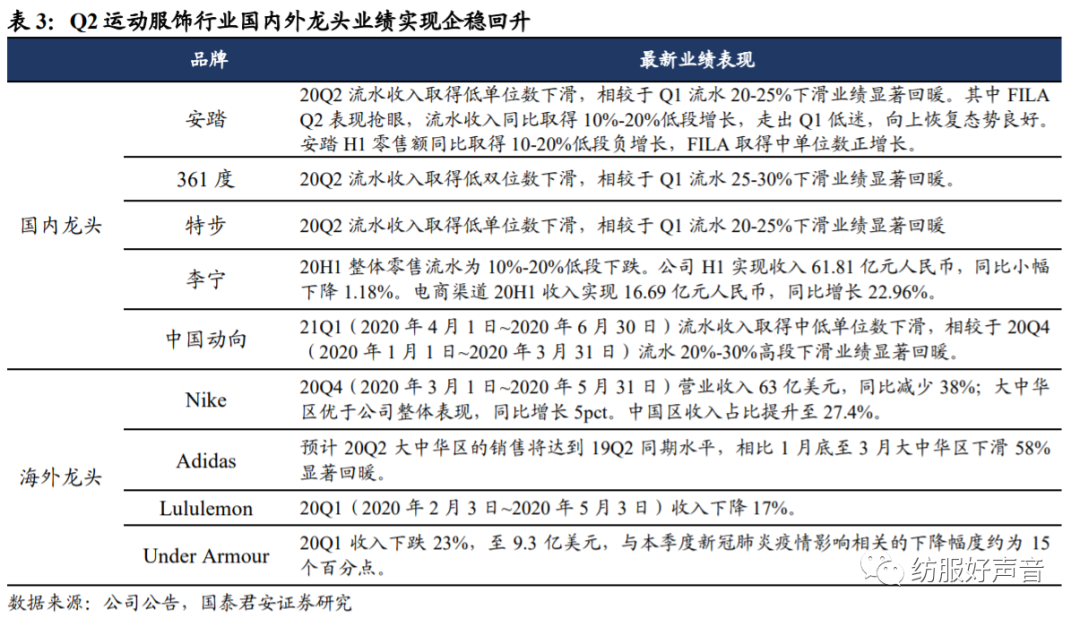

l 投资建议:三大投资主线:1)布局新零售、新制造的公司:南极电商、安正时尚、开润股份;2)估值+基本面修复品种:森马服饰、地素时尚、海澜之家、太平鸟、歌力思;3)港股公司:安踏体育(02020)、李宁(02331)、波司登(03998)。

l 风险因素:宏观经济不及预期,消费恢复不及预期

1. 7月消费环比稳定,运动服饰行业加速恢复

1.1. 7月服装零售环比稳定,三季度加速复苏可期

7月服装零售环比稳定,未来有望延续复苏态势。7月社会消费品零售总额32203亿元,同比下降1.1%,降幅比6月份收窄0.7pct,整体零售环境缓慢复苏。其中服装鞋帽针纺织品类零售额889亿元,同比小幅下降2.5%,环比6月降幅略有扩大,但整体终端销售情况与6月基本一致。

消费环境放松,我们预计8月服装消费有望迎来新的台阶。二季度复工复产有序推进,同时公共卫生事件得到有效的控制,虽然局部地区出现公共卫生事件反复的情况,但是不影响终端持续向好的趋势,Q2整体收入端相比Q1有较为显著的改善。展望三季度,我们认为8月相较7月将会有较大改善。伴随公共卫生事件得到控制,消费环境放松。7月20日,文旅部推进旅游企业扩大复工复产、国家电影局推进电影院恢复开放,旅游业与电影业的开放预示着整个防控等级有进一步的放松,预计8月和9月消费将出现进一步改善。

1.2. 公共卫生事件后周期运动服饰仍是投资主线,运动服饰行业龙头公司表现良好

本周我们发布运动行业深度报告,重点关注国内运动服饰行业龙头公司。短期看运动服饰行业基本面复苏显著,新零售迅速推进;长期看运动服饰行业前景广阔,增长逻辑不变,本土运动品牌有望在公共卫生事件后进一步发展。报告主要逻辑如下:

运动服饰行业基本面复苏显著,迎来新投资时点。Q2运动服饰行业龙头收入增速较Q1实现企稳,安踏、特步品牌Q2流水低单位数下滑,李宁H1收入61.81亿元人民币,同比小幅下降1.18%。同时各品牌推出诸多去库存手段,库存压力有所缓解。运动服饰行业公共卫生事件期间整体表现优于其他品类。从零售端情况看,零售商业绩得到较大幅改善。公共卫生事件下体育新零售迅速发展,有效抵消公共卫生事件影响,促进运动品牌收入恢复。李宁天猫销售增速由2月-17.68%恢复至6月37.61%。新零售业务促使龙头品牌消费者认可度不断提升,为未来高速增长奠定基础。

短期看,公共卫生事件期间居民运动消费理念提升,国内运动品牌在营销端与渠道端体现优势,公共卫生事件后密集大型赛事有望带动体育消费增长。短期看,公共卫生事件下居家健身迎来热潮,居民积累了较多运动消费与出行需求,下半年运动出行人数将大幅增长。中期看,公共卫生事件拉近了国内外运动品牌差距,国内品牌在营销和渠道端灵活应对,加快追赶进程:营销上多渠道推进,将销售重心转向线上,收效良好;渠道上灵活调整终端门店,有效减轻公共卫生事件影响。此外,公共卫生事件后大型赛事将密集推出,为运动品牌带来高频次曝光机会,增强品牌影响力,国内运动龙头迎来发展机遇。

长期看,健康消费与产业政策两大因素驱动运动服饰市场高增长,行业长期增长逻辑不变,行业特性利于集中度快速提升。体育服饰行业是服装行业增速最快的子行业,近年来保持快速增长。驱动因素1:国民人均收入稳步提高,消费者养成运动习惯,推动运动行业长期增长。19年我国人均可支配收入同比增长8.38%至42539元,运动服饰零售规模同比增长17.3%至3166亿元。驱动因素2:政府政策大力扶持,助力国内运动行业蓬勃发展。近年来,体育强国与全民健身成为我国重要战略,国家相继发布多项政策,推动体育产业发展。竞争格局上,体育服饰行业弱化时尚型、注重功能性的特点使行业集中度高、提升快,未来有望持续加强。

2. 投资建议

当前特殊时期,我们推荐三条主线:

1)布局新零售、新制造的公司:南极电商:充分享受电商和低线消费红利,依托主流电商平台GMV高速增长,未来多品牌多平台多品类颇具看点。安正时尚:公司2018年收购礼尚信息开展电商代营业务,积极推广线上业务,布局新零售模式,对冲公共卫生事件影响,春装上新总体稳定。开润股份:公司B2C商业模式持续延伸,开启自有渠道拓展+多品类产品开发,B2B秉持制造匠心,不断升级客户资源,未来在大众箱包市场具备广阔发展空间。

2)估值+基本面修复品种:森马服饰:多品牌布局优势增强、童装龙头地位稳固,休闲装业务稳定发展,随着公司不断提升运营质量,改善渠道结构,升级产品,未来向好。地素时尚:全渠道业务优化显现,多品牌取得较好增长,未来随着公司持续推进线下门店改革与线上业务发展,业绩有望延续高增。海澜之家:作为服饰行业白马龙头,注重打造高性价比服饰,同时持续打造多品牌产品,保持业绩持续稳定增长,公司维持高比例现金分红政策。歌力思:公司作为高端女装龙头,多品牌战略稳步推进,传统品牌稳定增长的同时,新增品牌高速发展,多品牌运营能力正在逐步被认证。

3)港股公司:安踏体育:公司线上收入维持高增长,发展较好,预计线上业务较好增长可以减轻公共卫生事件带来的冲击。李宁:公司改革成效显现,收入回归快速增长,引领国潮时尚,预计未来业绩增势强劲。波司登:公司推出大范围长时间股权激励计划,调动员工积极性,同时全方位增强产品力,预计未来销售将持续增长。

3. 行业主要数据回顾

3.1. 板块复查

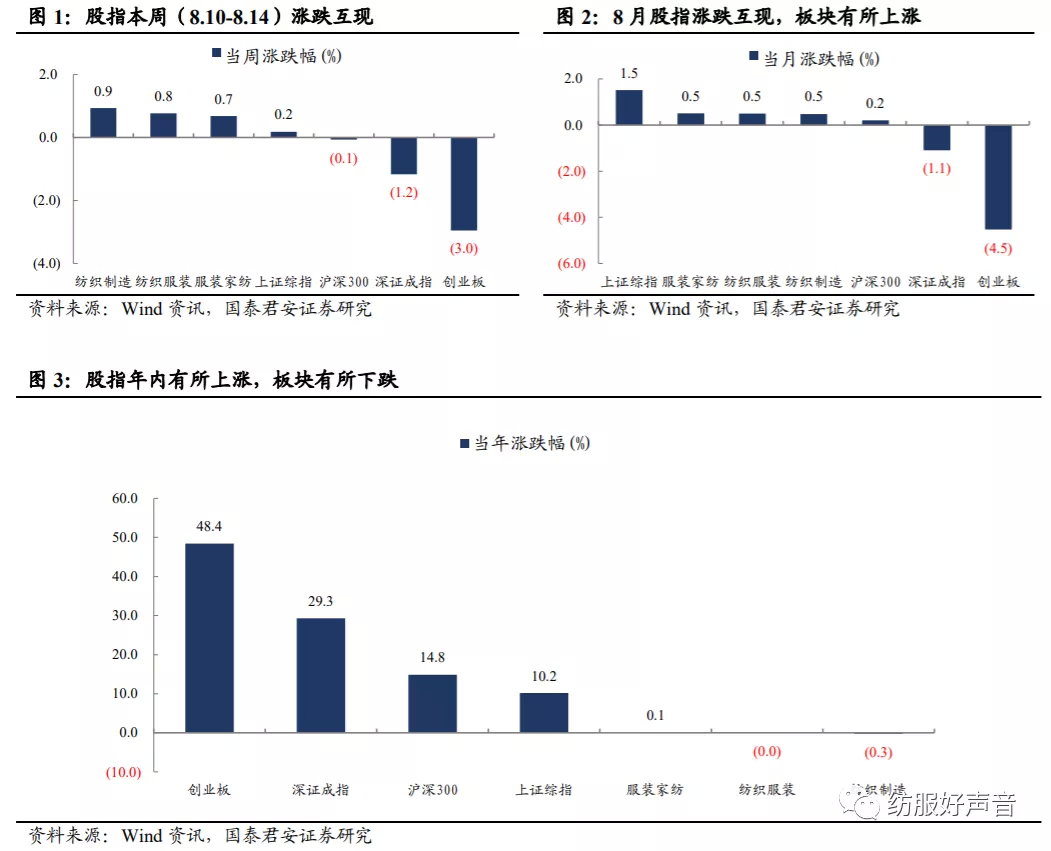

本周(8.10-8.14)上证综指涨0.18%,报3360.10点;创业板指数跌2.95%,报2668.71点;深证成指跌1.17%,报13489.01点;沪深300跌0.07%,报4704.63点。

本周(8.10-8.14)申万板块涨跌互现。房地产(2.87%)、银行(2.85%)、交通运输(2.37%)涨幅位列前三,休闲服务(-5.08%)、医药生物(-5.44%)、有色金属(-7.52%)跌幅位列前三,而纺织服装行业涨幅为0.76%。

个股方面,当周(8.10-8.14)纺织服装行业涨幅前十:鹿港文化(20.00%)、三夫户外(18.97%)、太平鸟(17.62%)、宏达高科(16.33%)、摩登大道(9.73%)、华茂股份(9.33%)、兴业科技(7.84%)、希努尔(6.81%)、维科精华(5.98%)、歌力思(5.86%)、

个股方面,当周(8.10-8.14)纺织服装行业跌幅前十:星期六(-3.49%)、贵人鸟(-3.65%)、康隆达(-4.17%)、棒杰股份(-4.65%)、开润股份(-5.52%)、延江股份(-5.99%)、诺邦股份(-6.24%)、万里马(-6.64%)、商赢环球(-7.42%)、维格娜丝(-8.56%)。

3.2. 品牌零售端

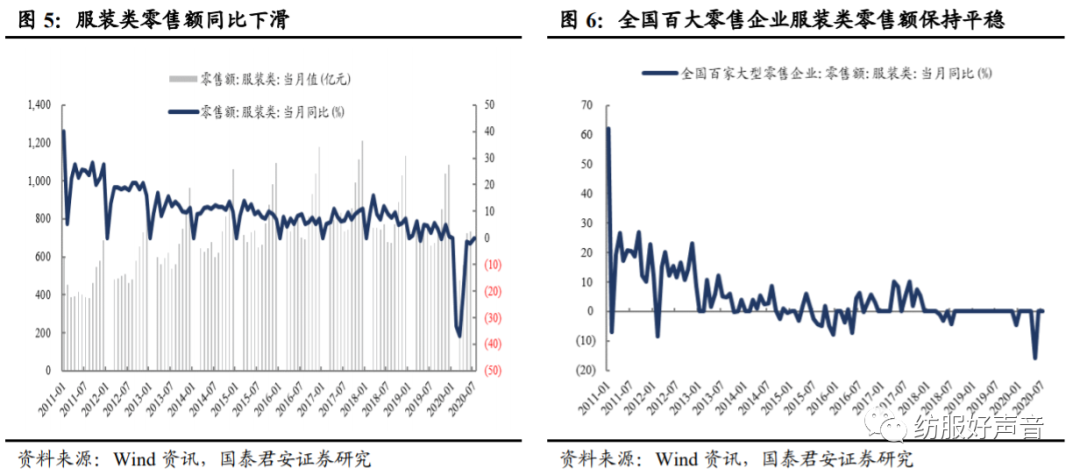

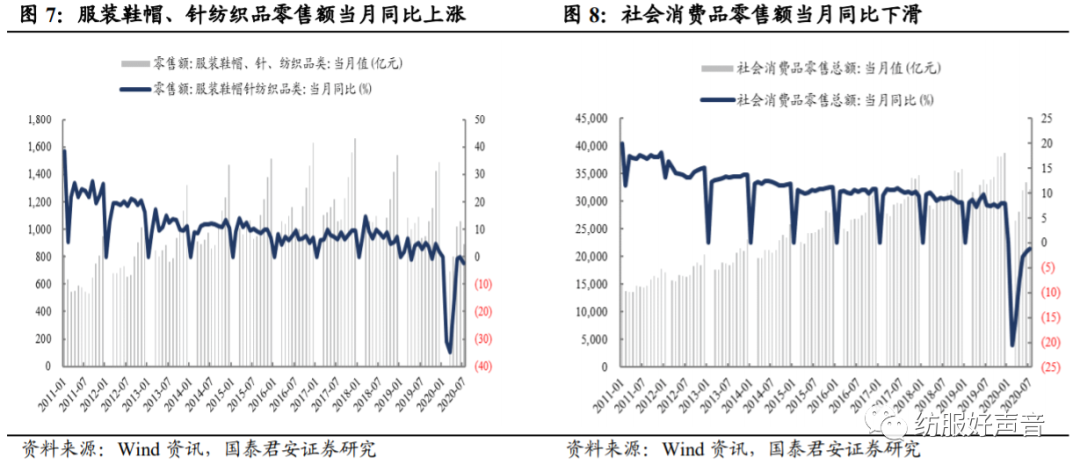

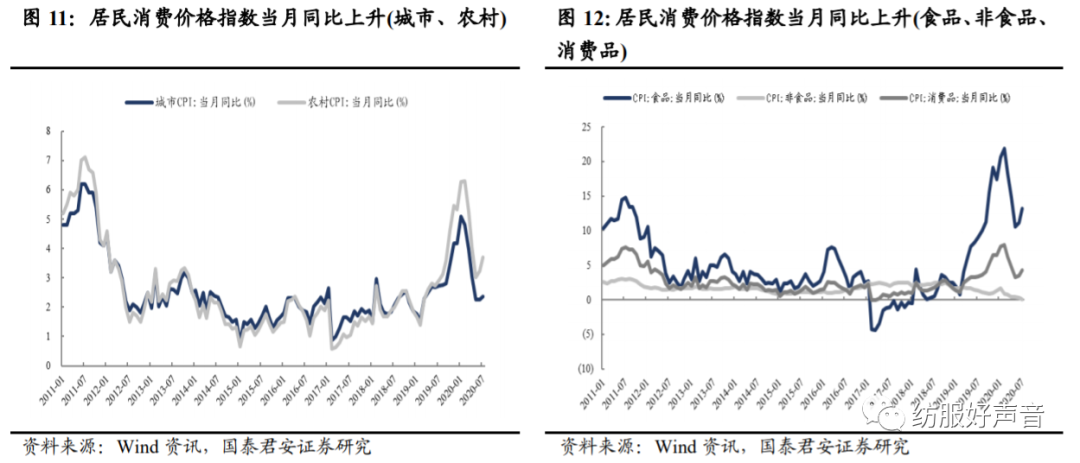

品牌零售端20年7月同比下滑:2020年7月,服装鞋帽针纺织品类零售额同比下滑2.5%,增速环比下降2.4pct。

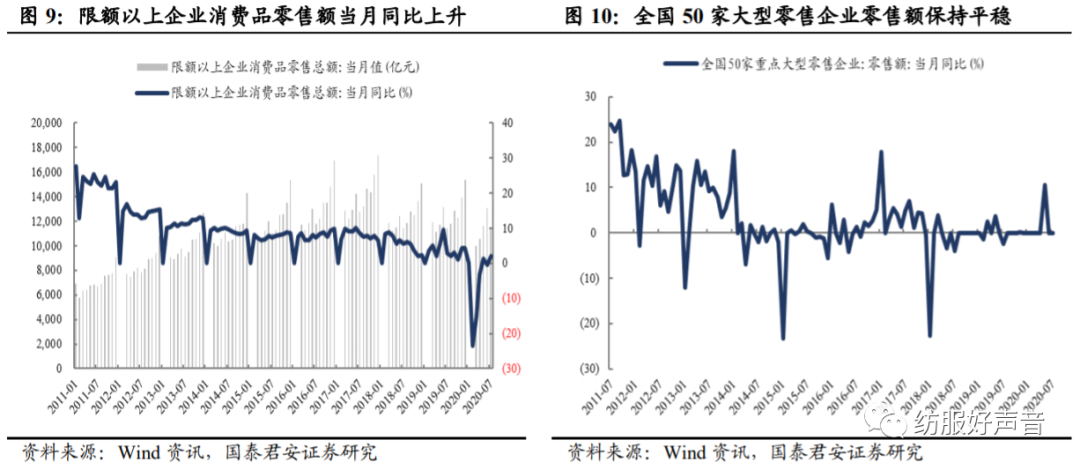

社会零售端20年7月同比下滑:2020年7月,我国社会消费品零售总额同比下滑1.1%,增速环比上升0.7pct;限额以上企业消费品零售总额同比上升2.2%,增速环比上升2.6pct。

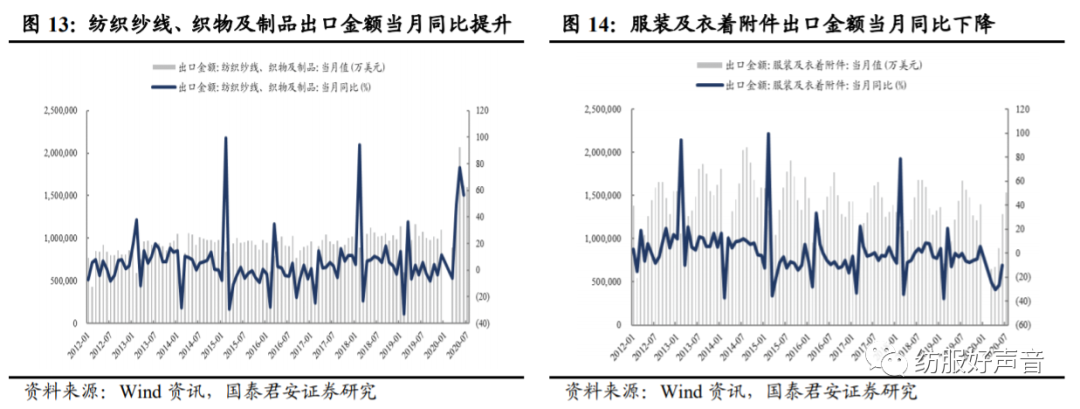

3.3. 出口端

2020年7月,纺织纱线、织物及制品出口额当月同比增长48.38%(增速环比-8.34pct,同比+42.39pct);服装及衣着附件出口额当月同比下降8.54%(增速环比+1.67pct,同比-8.27pct)。

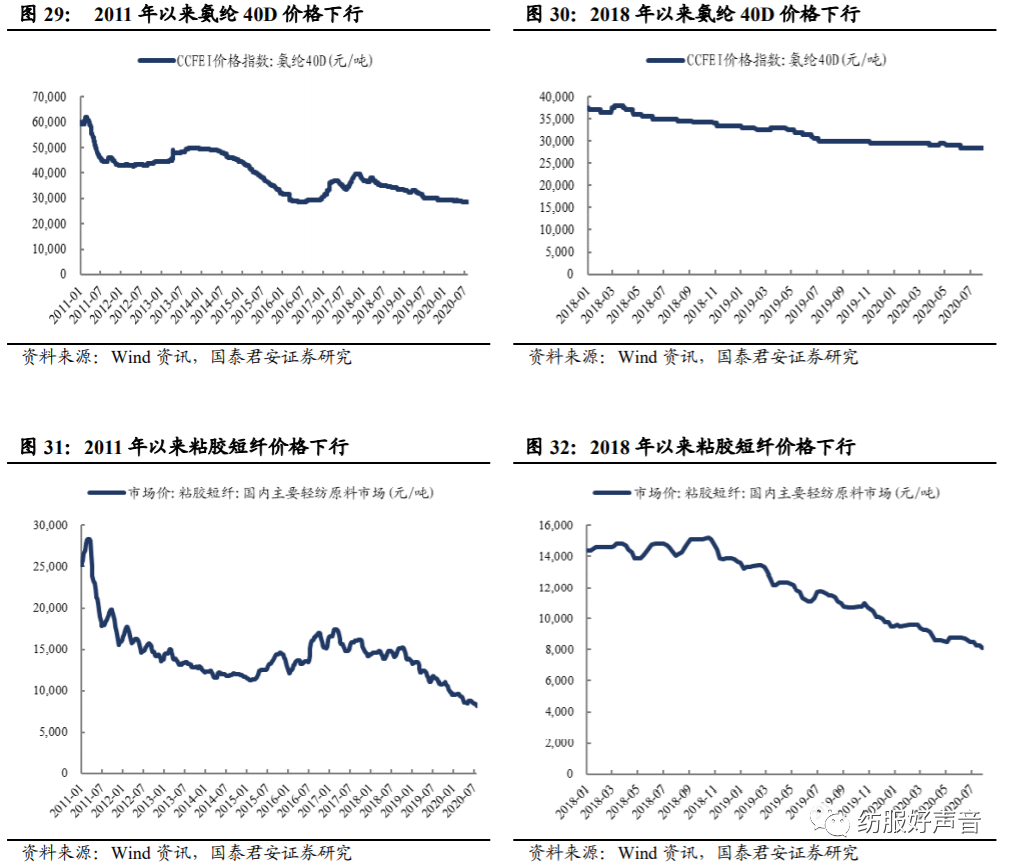

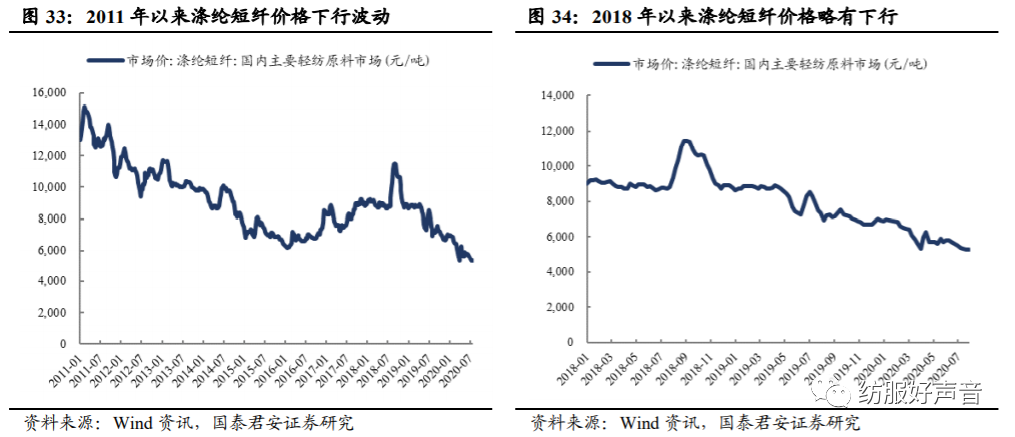

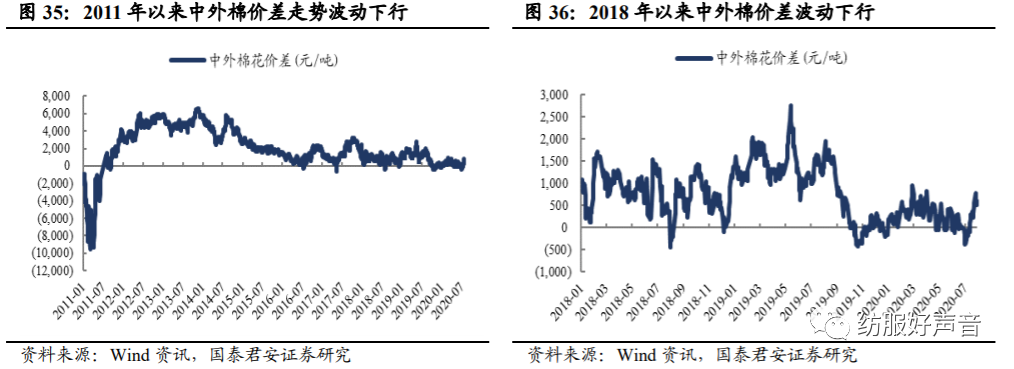

3.4.上游原材料

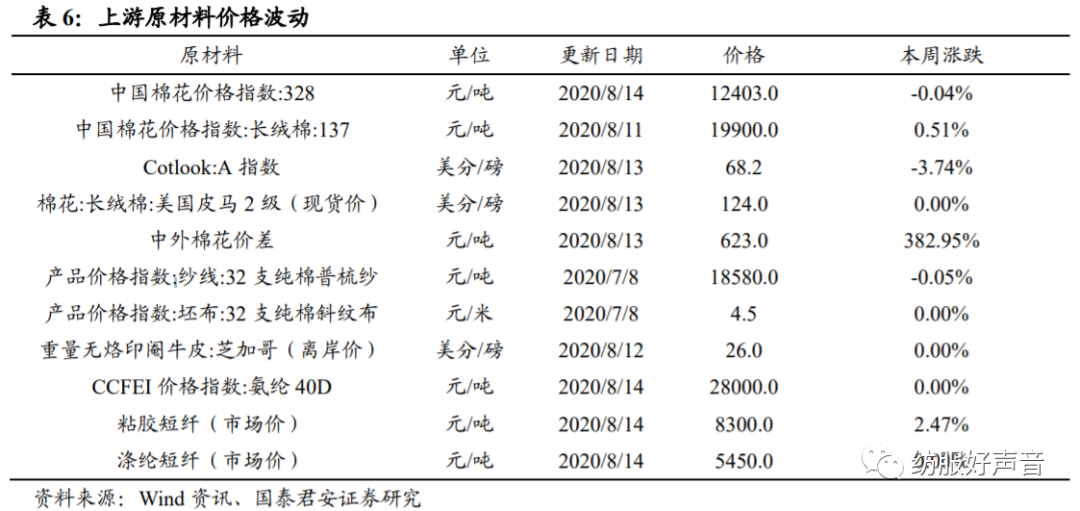

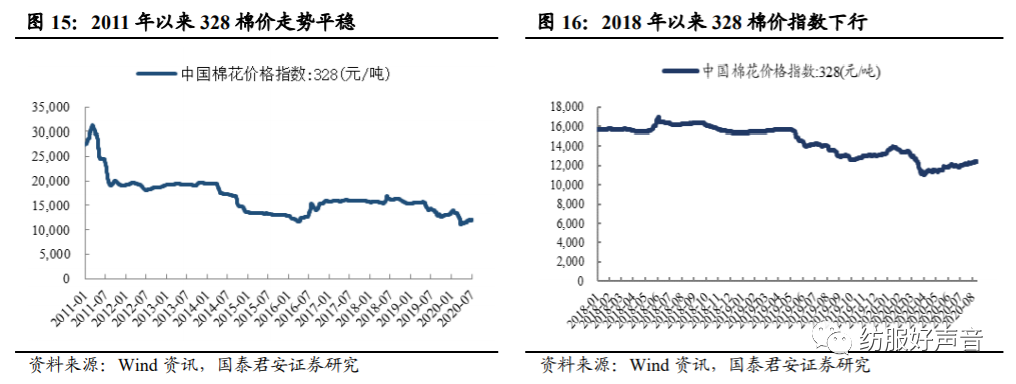

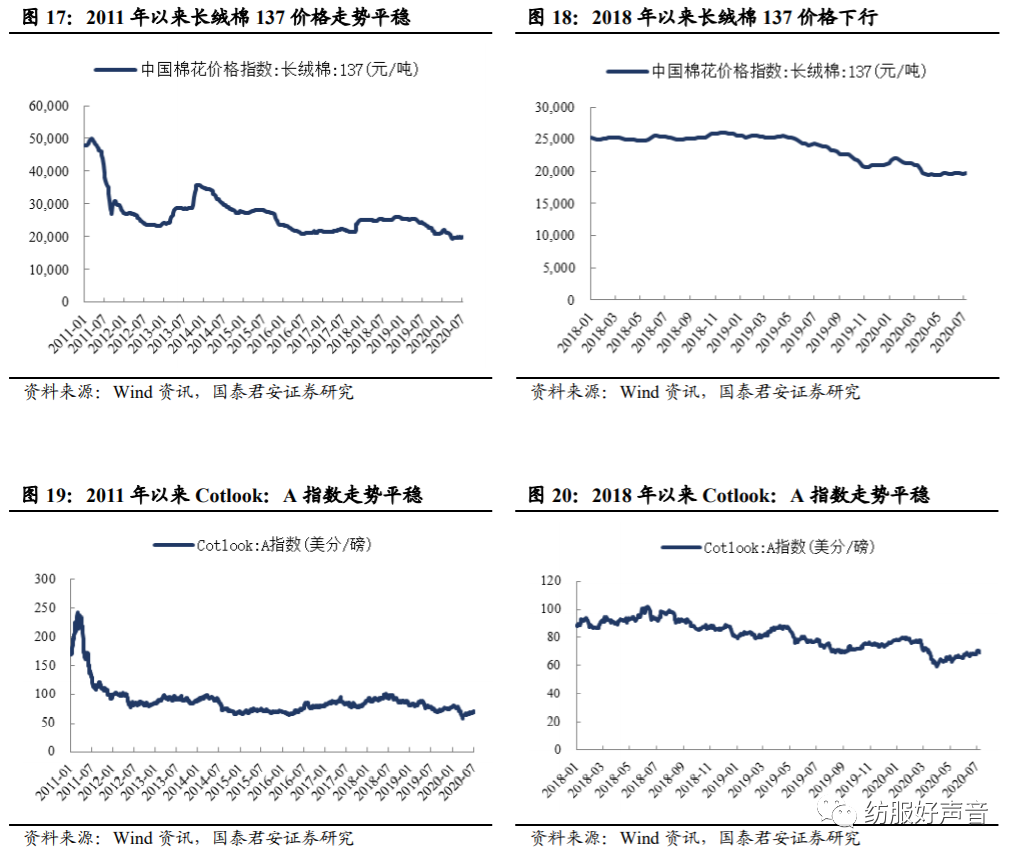

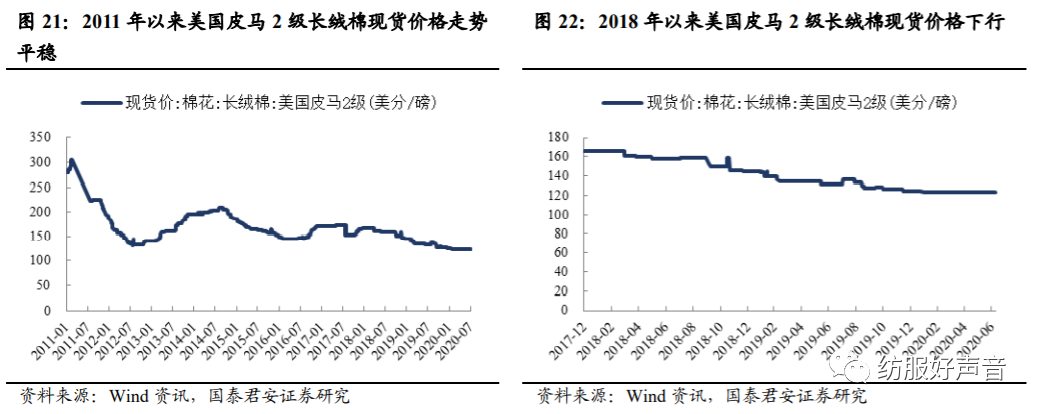

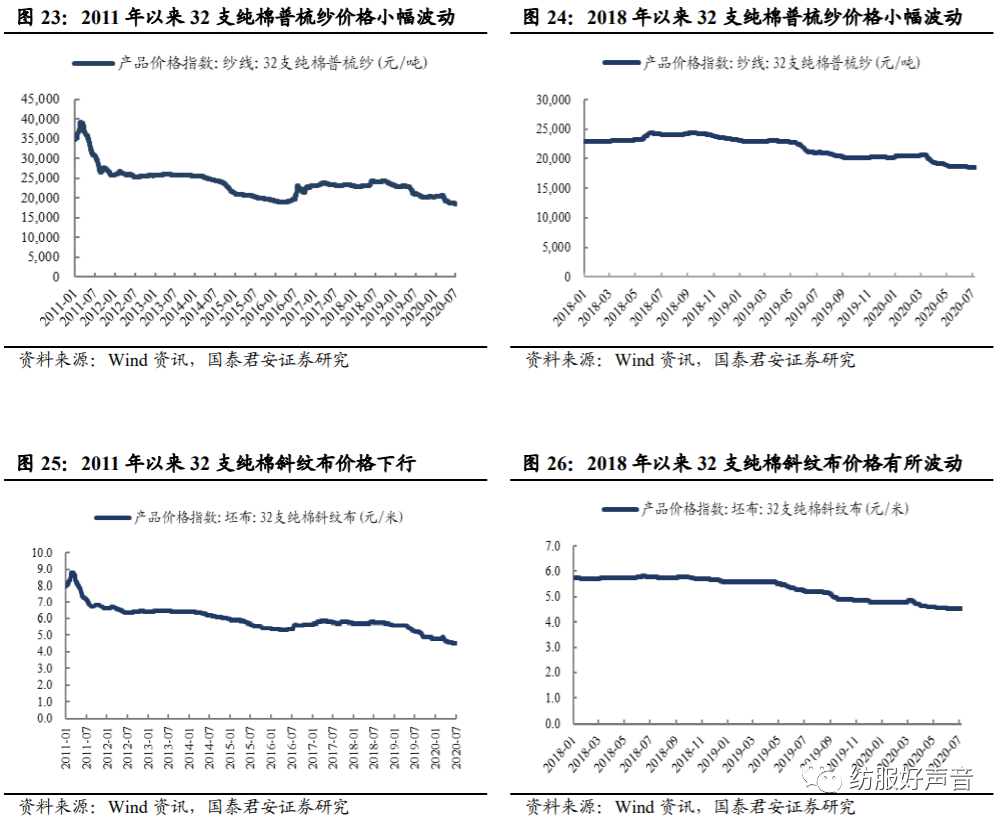

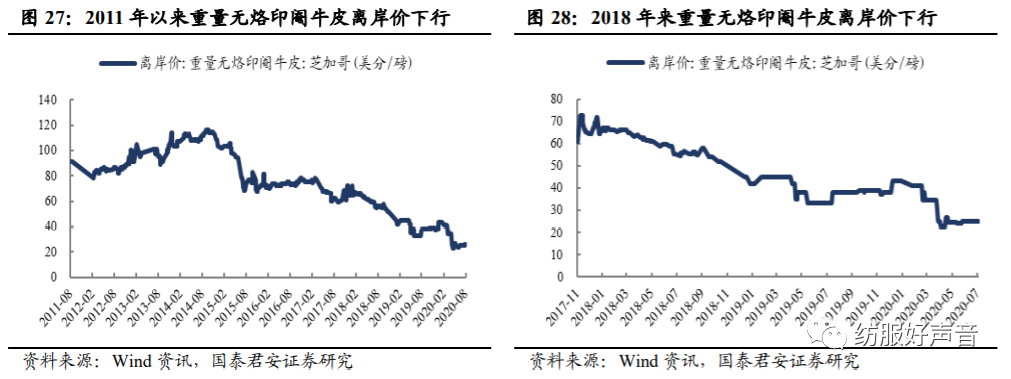

原材料方面,本周(8.10-8.14)国内外棉价差大幅上涨。中国棉花价格指数:328为12403元/吨,较上周下跌5元/吨,近一月上涨253元/吨,较年初下跌3296元/吨;中国棉花价格指数:长绒棉:137为19900元/吨,较上周上涨100元/吨,近一月上涨100元/吨,较年初下跌5300元/吨;Cotlook:A指数为68.2美分/磅,较上周下跌2.65美分/磅,近一月下跌0.95美分/磅,较年初下跌21.40美分/磅;中外棉花价差为623元/吨,较上周上涨494元/吨,近一月上涨526元/吨,较年初下跌202元/吨。

棉纱价格本周(8.10-8.14)持续下跌。截至2020年8月14日,中国纱线价格指数(CY Index):OEC10S报11760元/吨,较上周报价未变,近一月下跌20元/吨,较年初下跌1340元/吨;中国纱线价格指数(CY Index):C32S报18520元/吨,较上周下跌10元/吨,近一月下跌80元/吨,较年初下跌2115元/吨;中国纱线价格指数(CY Index):JC40S报21810元/吨,较上周下跌10元/吨,近一月下跌90元/吨,较年初下跌2175元/吨。

粘胶类价格较为稳定,涤纶类价格以上涨为主。粘胶长丝报36000元/吨,较上周报价未变,近一月下跌1800元/吨,较年初下跌1500元/吨;粘胶短纤1.5D报8300元/吨,较上周上涨200元/吨,近一月下跌6300元/吨,较年初下跌1200元/吨;涤纶短纤报5490.00元/吨,较上周报价未变,近一月下跌3635元/吨,较年初下跌1493元/吨;涤纶POY报5320元/吨,较上周上涨145元/吨,近一月下跌3330元/吨,较年初下跌1780元/吨;涤纶DTY报6700元/吨,较上周上涨100元/吨,近一月下跌3525元/吨,较年初下跌2150元/吨。

棉纱期货成交量数下跌,持仓数上涨。截至2020年8月14日,棉纱期货成交数32436手,较上周下跌3607手,同比下跌10.01%。棉纱期货持仓数40126手,较上周上涨7391手,同比上涨22.58%。

扫码下载智通APP

扫码下载智通APP