西南证券:宝龙地产(01238)H1业绩超预期,确定“1+1+N”布局

本文来自微信公众号“如说地产”。

投资要点

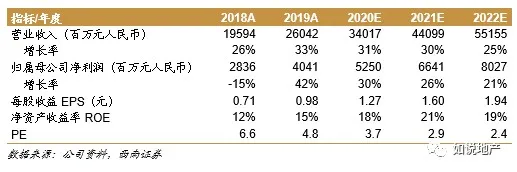

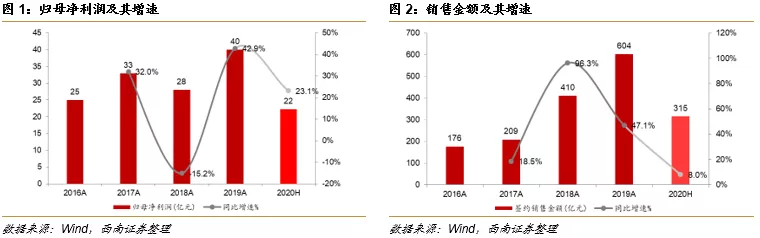

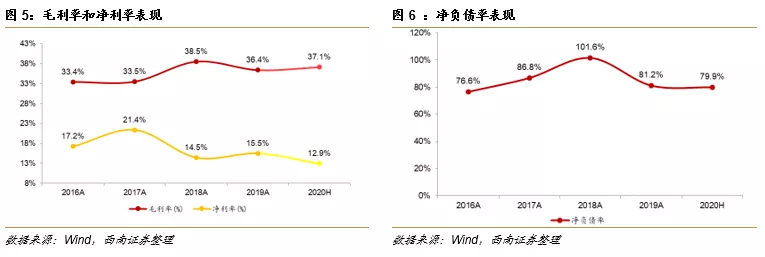

业绩总结:2020H1宝龙地产(01238)实现营业收入171.7亿元(+40.1%),实现归母净利润22.2亿元(+23.1%),虽受公共卫生事件冲击,公司业绩仍较去年取得明显提升,超出市场预期,建议中期派股息每股12分港币(+33.3%)。从结构上看,物业销售收入增长46.2%,带动整体收入大幅增长,整体毛利率同比仅下滑1.7pp至37.1%,依然维持在行业高位,带动净利润同比大增42.8%。

充分受益长三角回暖,销售表现符合预期。报告期公司实现签约销售金额315.3亿元,同比增长8.0%,销售均价15400元每方,同比仅小幅下降3.9%;销售结构上公司充分受益长三角持续回暖,该区域销售金额达279亿元,占比达88.6%。从完成目标来看,1-7月销售额达390.2亿,已完成全年目标750亿的52.0%。三季度大湾区首次推盘,下半年公司可售货值充裕,销售目标435亿。

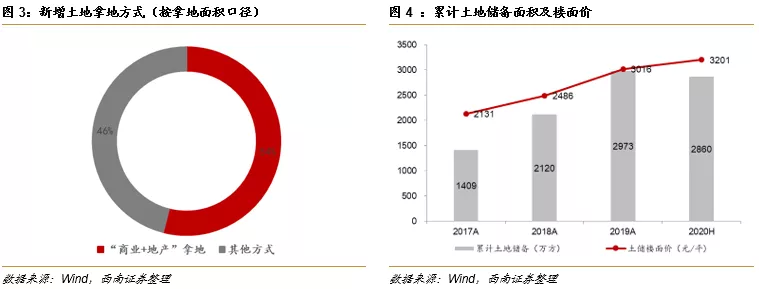

当前土储聚焦长三角,未来确立“1+1+N”布局。公司上半年拿地238万方(-23.4%),权益地价89亿,权益比61%,平均溢价率仅8.8%。截至6月末,公司土储计容建面2859万方,其中,一二线城市合计占比69.4%,长三角合计占比73.2%,平均土地成本3201元每平米,仅相当于上半年销售均价的20.8%。公司采取多样化方式拿地,新增土地中“商业+住宅”合作形式拿地占比达54%。展望未来,公司将大力挖掘大湾区的投资机会,落实“1+1+N”的布局战略。

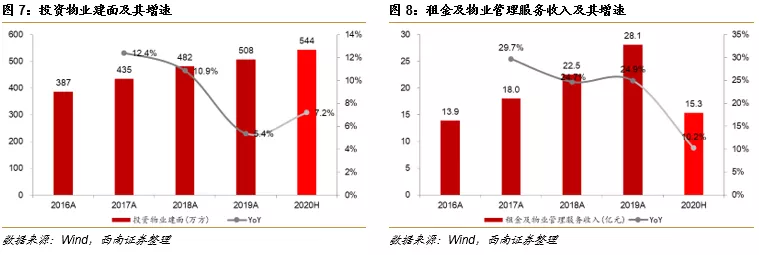

商业生态再提升,公共卫生事件冲击基本恢复。报告期公司租金及物业管理服务收入达15.3亿元,同比增长10.2%,投资物业建面同比增长7.2%,达544万方;平均出租率87.1%,相比2019年下降2.3pp,维持在合理健康水平。报告期末公司持有及管理的商场达42家,下半年公司计划新开业10个商场(含2个外拓项目),商业管理规模位居行业前列。从购物中心单店营业额和单店客流量两个指标来看,2020年7月达到去年同期的90%,公共卫生事件 的冲击基本恢复。

盈利预测与评级:预计公司2020-2022年EPS分别为1.27、1.60和1.94元,当前股价对应的动态市盈率分别为3.7、3.0和2.4倍,考虑到公司业绩超预期、商业快速恢复,净负债率相比去年底下降1.3pp至79.9%,边际融资成本明显下降,我们维持“买入”评级,目标价7.82港币不变。

风险提示:销售及回款低于预期、公共卫生事件或多次反复、大湾区拓展低于预期等。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP