中国利郎(01234)H1财报点评:收入下滑净利率稳定,派息比例超过7成,新零售发展迅速

本文来自微信号“纺服研究小伙伴”,作者:丁诗洁。

投资摘要

收入下滑净利率稳定,派息比例超过7成

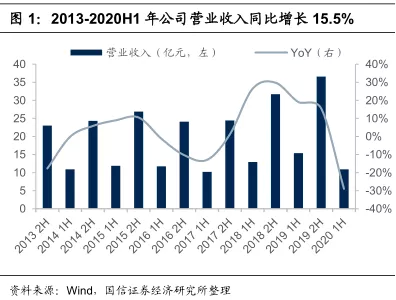

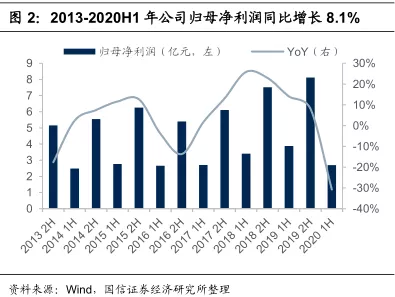

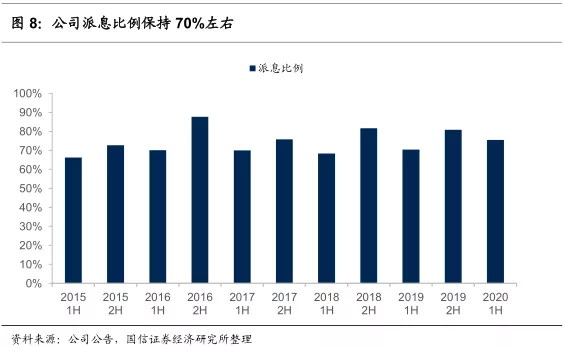

中国利郎(01234)H1实现收入10.93亿元,-29.0%;归母净利润2.69亿元,-30.8%。公司现金充沛,保持低杠杆和高派息,派息比例约75.6%。卫生事件影响下公司的费用开支保持相对灵活,控费降本保持净利率稳定;库存周转天数相比去年同期上升54天,渠道库存也有所增加,下半年将利用奥莱店、线上促销等方式清理库存,预计2021年初恢复正常。

渠道优化稳步推进,轻商务系列多数转为直营

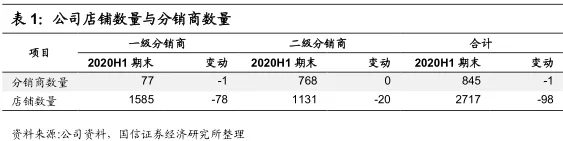

上半年店铺数量减少98家至2717家,面积下降3.9%,购物商场店维持占比28%。公司共有一级/二级分销商77/768家,数量相对稳定。应对实体店客流下滑积极发展线上,电商销售额同比增长1.5倍。公司在加强库存管理和品牌塑造的基础上,将轻商务228家店铺转为直营。

新零售发展迅速,助力库存清理和品牌推广

公司预计下半年实现不低于中单位数的零售增长,首要目标为保持库存健康,具体措施包括:1)维持店铺数量稳定而优化结构,增加奥莱店和优质商场店。2)线上多渠道引流,下半年将延续强劲势头。3)加强品牌推广,推出不同联名产品,并在第四季度聘用新的代言人。

风险提示

1.消费需求大幅下行;2.库存去化不及预期,加大利润拖累;3.市场的系统性风险。

投资建议:稳健度过危机,看好长期品牌稳步升级

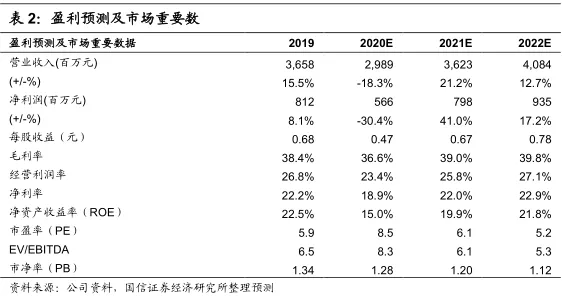

公司应对短期危机谨慎行事,有助于保持长期健康发展。考虑卫生事件影响和轻商务转直营产生的费用,我们下调盈利预测,预计公司20-22年净利润增速分别为-30.4%/41.0%/17.2%,EPS分别为0.47/0.67/0.78(原为0.63/0.76/0.85元),对应PE分别为8.5x/6.1x/5.2x,明年股息率高达11.6%。维持公司合理估值为6.7-7.1港元,对应21年PE 9x-9.5x,维持“买入”评级。

1、收入下滑净利率稳定,派息比例超过7成

2020年H1,公司实现收入10.93亿元,同比减少29.0%;经营利润3.07亿元,同比减少34.0%;归母净利润2.69亿元,同比减少30.8%。卫生事件给公司与经销商上半年经营造成一定压力,对此,公司积极发展电商,上半年同比增长超过1.5倍;延长分销商账期,并取消1.4亿元的春夏订单,控制秋季、冬季订货,降低渠道库存压力。

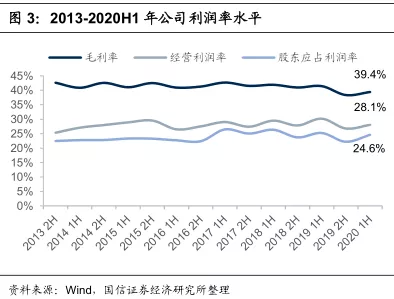

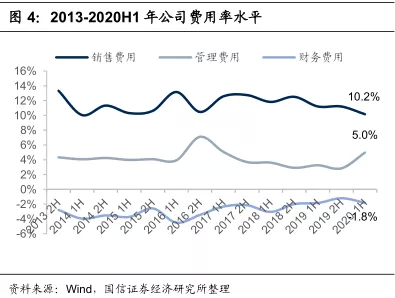

费用开支的灵活性与谨慎控制,保持净利率仅轻微下滑。2020年H1,公司实现毛利率39.4%,同比降低2.0 p.p.,;经营利润率为28.1%,同比降低2.1 p.p.,净利率24.6%,同比下降0.6 p.p.。费用随公司经营政策的灵活调整而变化。销售费用占比10.2%,同比减少1.1%,其中广告费用增加而开店装修费用减少;管理费用占比5.0%,同比增加1.7%,主要是由于应收账款拨备增加了744.3万元;财务收益占比1.8%,与去年同期持平。

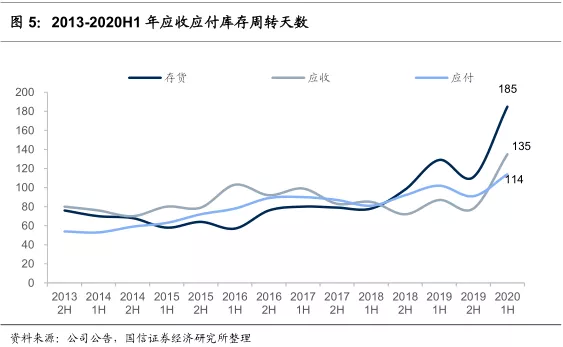

库存同比有所上升,下半年将清理库存放在首位。2020年H1,公司平均存货周转天数185天,同比上升56天.,其中包括338.0万元的存货拨备,库存相比年初减少3540万至6.54亿元,相比去年中期增加4400万;平均应收账款周转天数增加48天至135天,这主要是由于分销商的账期;平均应付账款周转天数114天,同比减少12天。渠道库存也有所上升,公司下半年将推动分销商开设奥特莱斯店,加快清理库存的节奏,此外线上渠道的快速增长也为清理库存提供了有利条件。

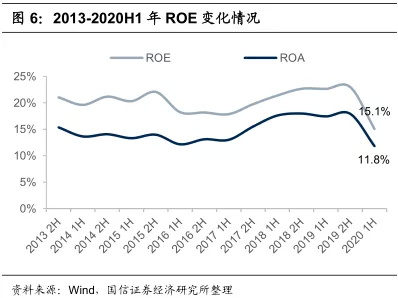

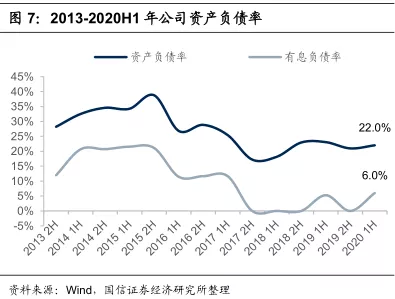

保持低杠杆与高派息比例。2020年H1,公司的ROE/ROA分别为15.1%/11.8%,同比减少7.6 p.p./5.6 p.p.。公司持续维持低负债水平,资产负债率为22.0%,同比减少1.1 p.p.。2020上半年派息比例约为7.5成,保持高派息比例。

2、渠道优化稳步推进,轻商务系列多数转为直营持续优化渠道结构。

2020年上半年公司店铺数量减少98家至2717,但结构持续优化。目前,公司共有一级/二级分销商77/768家,数量相对稳定;一/二级分销商店铺数量1585/1131家,占比约6/4成。截止目前,公司在购物中心店铺已达768家,占店铺总数28%,店铺面积占比31%。公司对渠道扩张谨慎,预计2020年底店铺数量将与2019年底的2814家持平。

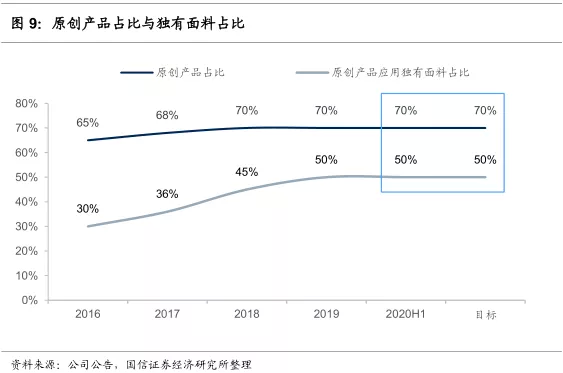

原创比例达到理想水平,提升轻商务系列的盈利能力。经过多年的努力,公司的原创产品/面料比例为70%/50%,达到目标水平,产品力的提升也对库存清理有积极作用。同时,公司继续逐步提升升轻商务系列产品的时尚度和设计感,长期来看有望提升轻商务系列的盈利能力。

轻商务系列转为直营模式。2020年7月1日,公司现有的228家轻商务店铺已转为直营,总转让价为人民币143.0百万元,其中约人民币50.1百万元的分销商 市场开拓费用赔偿金,将于2020年下半年确认为费用;剩余的40家轻商务店铺将继续由分销商经营,预期部分店铺将于现有销售合同终止时关闭。

3、新零售发展迅速,助力库存清理和品牌推广

疫下半年公司将清理库存作为首要目标,预计销售额同增不低于中单位数。对此,公司的举措有:

1)审慎看待线下店铺扩张:加快推动分销商在奥特莱斯商场开店、店铺装修延后(原定100~200家,现为10~20家)

2)加强电商引流:发展多种新零售渠道加强品牌推广和网店引流,公司2020上半年在线上已取得了高速的增长,线上零售同增超过1.5倍。公司历年来的销售旺季在下半年,预计“双十一”的销售将延续强劲势头。

3)增加VIP客户的复购:卫生事件后公司积极推动分销商利用微信平台顾客关系管理系统,增加VIP客户的销售,目前已取得可观的增长;

4)品牌宣传:推出不同联名系列产品;聘请新的品牌代言人,预计在第四季度进行新一轮的品牌推广。

4、投资建议:稳健度过危机,看好长期品牌稳步升级

公司采取谨慎稳健措施保障渠道健康,现金充沛,长期秉承稳健的经营策略和品牌年轻化转型,有望在男装领域保持优于行业的经营效益。考虑卫生事件影响和轻商务转直营产生的费用,我们下调盈利预测,预计公司20-22年净利润增速分别为-30.4%/41.0%/17.2%,EPS分别为0.47/0.67/0.78(原为0.63/0.76/0.85元),对应PE分别为8.5x/6.1x/5.2x,明年股息率高达11.6%。维持公司合理估值为6.7-7.1港元,对应21年PE 9x-9.5x,维持“买入”评级。

5.风险提示

1.消费需求大幅下行;

2.库存去化不及预期,加大利润拖累;

3.市场的系统性风险。

(编辑:mz)

扫码下载智通APP

扫码下载智通APP