方正证券:新东方在线(01797)员工数量增 6 倍,K12 营销投入加大,关注 K12 大小班数据打通后获客效率提升

本文来自 微信公众号“杨仁文研究笔记”,作者:姚蕾。

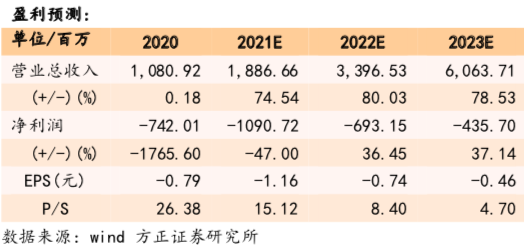

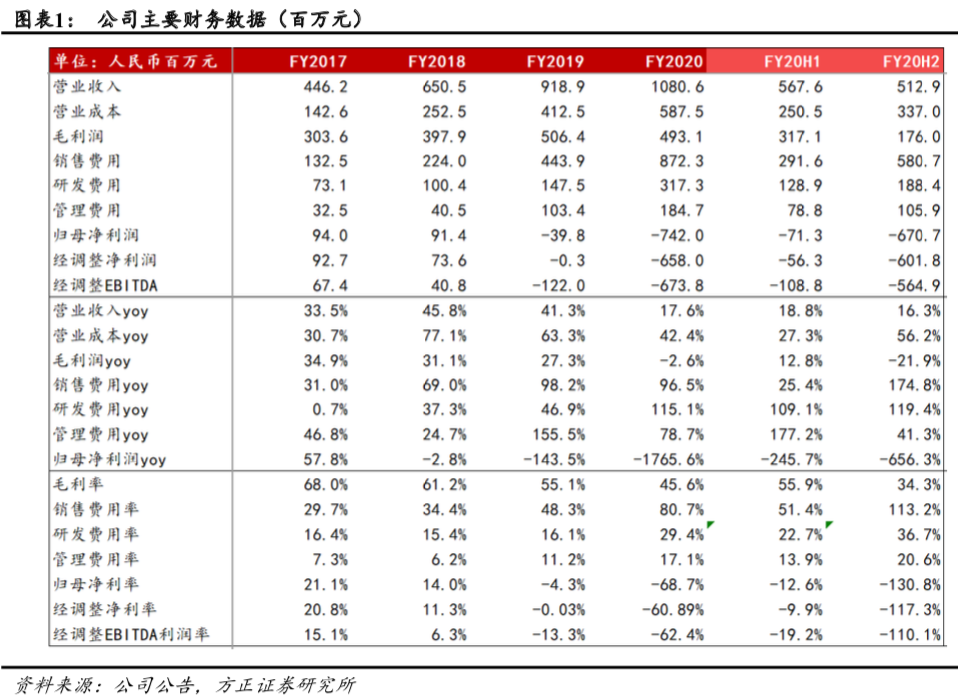

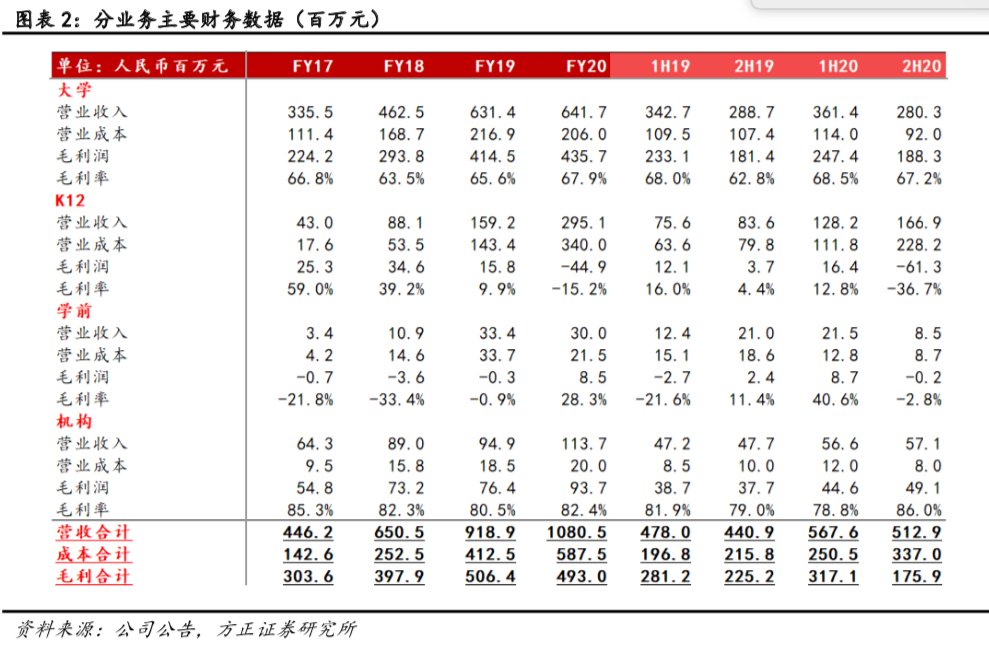

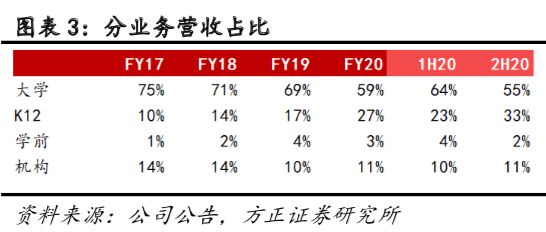

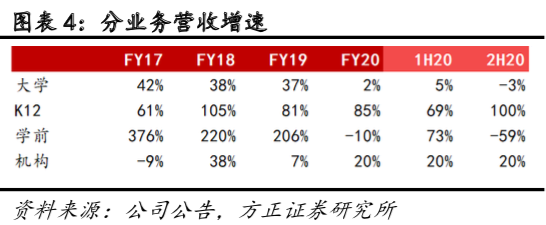

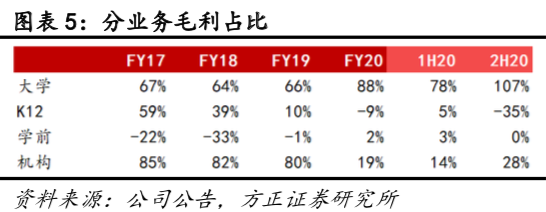

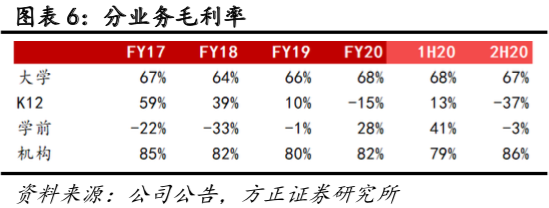

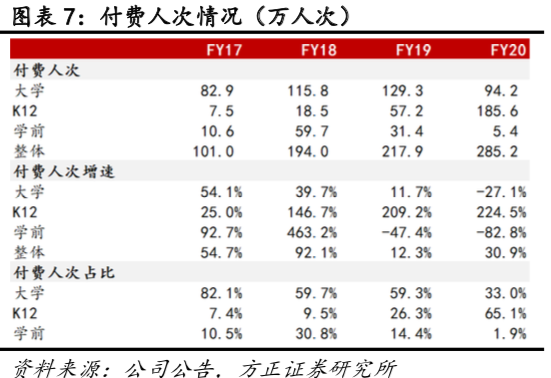

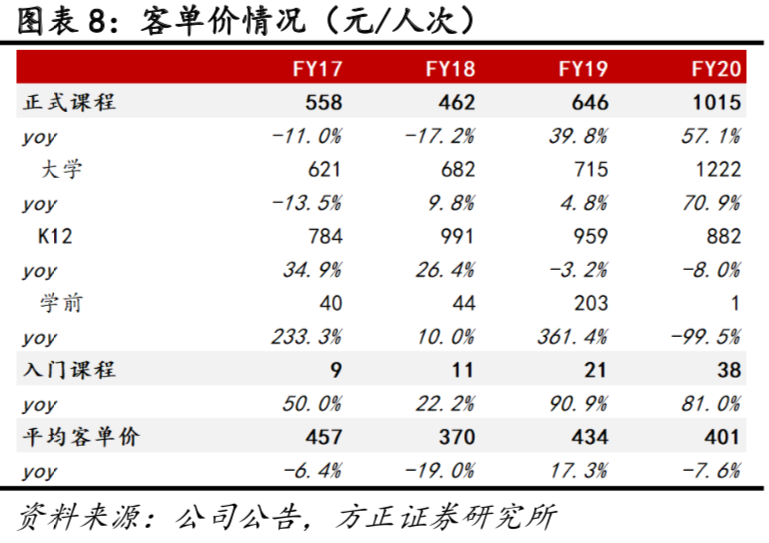

事件: 新东方在线(01797)公告2020财年业绩,收入10.8亿元,同比增长17.6%,净利润-7.4亿元,同比下滑68.7%。 点评: 1、公共卫生事件带来战略机遇,春季免费课收获千万学员,预计2021财年K12收入高增长。 (1)收入端:K12业务仍为收入增长引擎。公司FY2020实现营收10.8亿元,YOY+17.6%,付费人次285万,YOY+30.9%。分业务来看,大学/K12/学前/机构业务分别实现营收6.4亿/3亿/3000万/1.1亿元,占总营收的比重分别为59%/27%/3%/11%,增速分别为1.6%/85.4%/-10.2%/19.8%。公共卫生事件爆发后,不同于竞争对手采取的寒假班免费、春季班免费与正价相结合的策略,公司于2020年春季(对应FY20H2)采取了完全免费的策略,此举吸引千万量级学员流入平台进行产品体验,成功提高品牌影响力,但实际带来的收入增量将在FY2021开始显现。 (2)成本费用端:营销开支带来千万人次流量,为此加大人才、内容及技术研发投入。FY2020总成本5.9亿元,YOY+42.4%,毛利率45.6%,同比-9.5pct。其中,大学/K12/学前/机构业务成本分别为2亿/3.4亿/2152万/2001万元,对应毛利率为68%/-15%/28%/82%。K12业务毛利率转负,主要由于公共卫生事件期间师资规模大幅扩张以承接千万量级的免费正价课学员。FY2020公司各类职能人员团队全线扩张,FY2020期末全职员工1.3万人(YOY+684%)、兼职员工1.3万人(YOY+194%),其中,教学相关的全职员工从553人增至7094人(YOY+1183%);研发和技术相关的全职员工从426人增至2853人(YOY+570%);销售及营销相关的全职员工从597人增至3075人(YOY+415%)。FY2020薪酬开支总额达到10.6亿元,YOY+157.8%。公司FY2020销售费用8.7亿元,YOY+96.5%,销售费用率80.7%(同比+32.4pct),其中市场费用约4.8亿元(其中约1.7亿元用于春季免费公益课的宣传),东方优播地面营销相关的费用约7000万元。管理费用1.8亿元,YOY+78.7%,管理费用率17.1%(同比+5.8pct);研发费用3.2亿元,YOY+115.1%,研发费用率29.4%(同比+13.3pct)。 (3)利润端:FY2020归母净利润-7.4亿元,归母净利率-68.7%;经调整净利润-6.6亿元,经调整净利率-60.9%,经调整净利润剔除了金融资产的公允价值变动收益(3647万)、加回了股权激励开支(1.2亿)等项目。 (4)在手现金:截至2020年5月31日,公司定期存款、银行结余及现金总额为19.5亿元。 2、业务线调整战略更加聚焦,招贤纳士重视激励人才,谨慎投放同时加强教学及技术投入 (1)大学及学前业务调整,战略更加聚焦 大学板块FY2020贯彻了优化产品结构的发展战略,正价课生均开支大幅提升70.9%至1222元,因撤销及合并部分原英语学习业务线下的产品,付费人次下降27.1%至94万。具体看大学业务下的子板块:国内考试收入增长23.7%(若剔除FY20并入的英语学习业务线收入,实际增长9%),其中考研业务增长9.8%;国外考试收入增长1.6%,增长势头较弱的原因是上半年主要海外考试延后或取消。 K12业务受益于全国“停课不停学”掀起的在线教育浪潮,FY20维持了较高增速,依然是公司收入端增长的核心引擎,付费人次186万(YOY+225%),其中大班约118万(YOY+267%),东方优播小班约66万(YOY+184%),正价课生均支出882元,同比下降8%。FY2020东方优播快速推进本地化小班业务,截至FY20期末进入城市达172个,较FY19期末的63个增加109个(上半财年进入65个,下半财年进入44个),牢牢占据小班赛道领先地位。 学前板块FY2020同样采取了整合优化策略。因中止多纳外教英语直播课、专注多纳系列APP带来付费人次和生均支出明显下降。FY20学前业务付费人次5.4万(上半年3.6万、下半年1.8万),学前业务总体的正价课程生均支出降至1元(原因可能与外教英语直播业务取消后对部分用户退费有关),而多纳系列APP产品正价课生均支出由105元增至161元。 (2)完成股权激励、强化中台建设、建立教师中心,谋求长远发展。1月公司公告授出4000万股购股权,绑定560名核心员工。公共卫生事件期间成功自主研发上线ECCP双师大班在线直播平台。获客方面,公司仍采取较为节制的投放策略,基于4.8亿市场费用及7000万东方优播营销人员成本计算,FY20平均获客成本不到200元;此外,公司将打通东方优播与K12大班数据,进一步发挥东方优播地面营销的低成本获客优势;师资方面,公司目前辅导老师团队超过3000人(含1000余名兼职),已在北京、武汉、济南、天津、郑州建立教师中心,未来将在更多人才密集的城市筹建新的教师中心,强化辅导老师团队建设。 3、盈利预测与投资评级:预计公司FY21-23收入为18.9/34.0/60.6亿元,净利润为-10.9/-6.9/-4.4亿元,EPS为-1.16/-0.74 /-0.46元,对应PS为15.1/8.4/4.7X,我们看好在线K12行业的增长前景以及公司业务模式后期的爆发力,维持“推荐”评级。 风险提示: 宏观经济风险、公共卫生事件风险、政策法规风险、运营管理风险、市场竞争导致获客成本上升风险、业务拓展不及预期风险、偶发事件造成品牌声誉风险、估值中枢下移风险等。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP