中金:拆解美股新高的驱动因素

本文来自 微信公众号“中金点睛”,作者:刘刚、王汉锋。

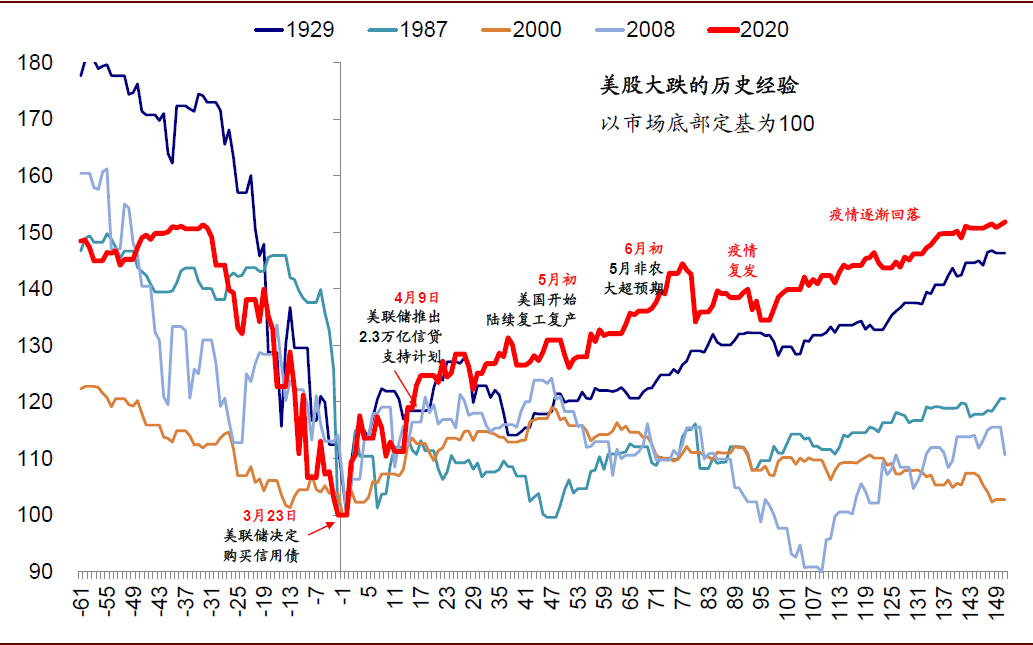

从2月19日高点大跌以来,经历了6个月之后,标普500指数终于完全收复了卫生事件以来的失地并再创新高。由于纳斯达克指数早已在两个月前就收复失地,美股三大主要指数中仅剩老经济和价值股居多的道琼斯指数仍在“水下”。从3月23日市场底部以来,美股标普500指数大幅反弹52%,但是内部的分化如板块、风格和个股之间非常严重,这一点从三大指数之间的差异就可以得到明显反映;流动性、风险溢价和估值的贡献也大相径庭。因此,在美股创出新高之际,我们梳理美股市场过去一段时间的驱动因素,希望从中得到一些对未来市场走势的启示与借鉴。

图表: 标普500指数收复卫生事件以来失地并再创新高

资料来源:Bloomberg,Factset,中金公司研究部

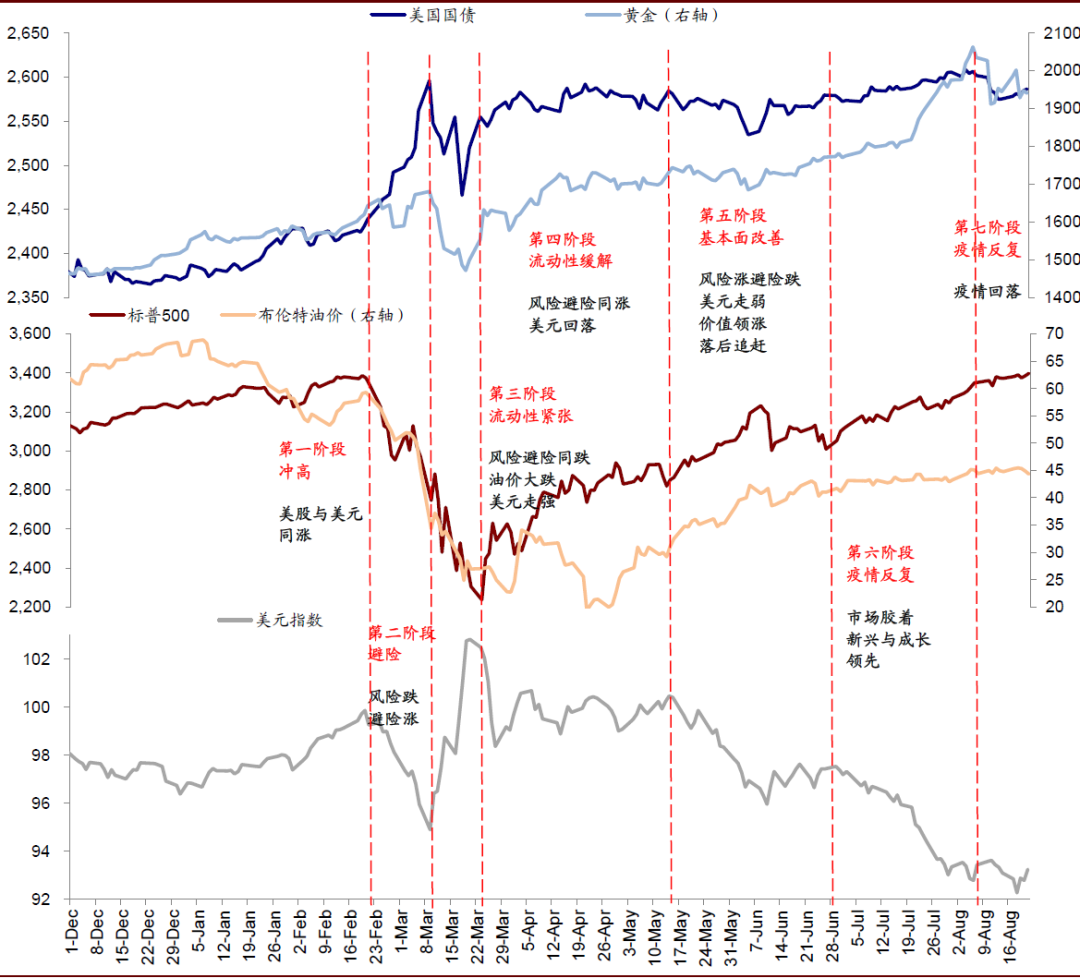

图表: 卫生事件以来美股市场和主要资产的阶段划分

资料来源:Bloomberg,Factset,中金公司研究部

驱动力:估值和风险偏好主导、盈利依然拖累

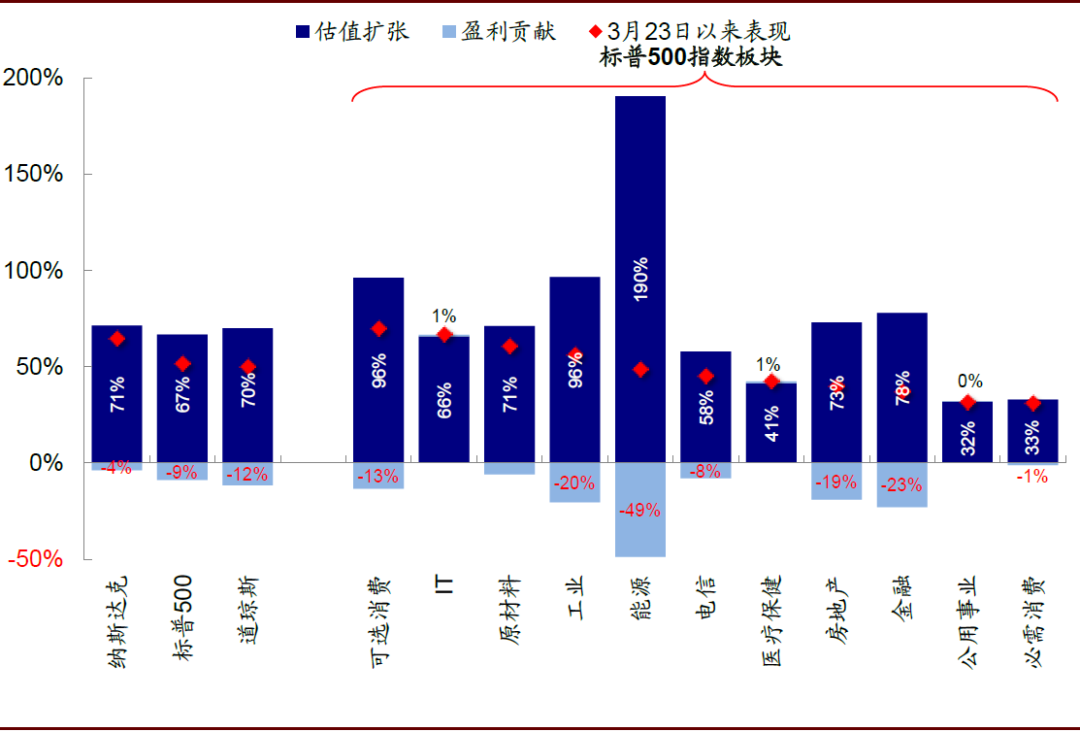

首先从市场的驱动力来看,3月底部以来,标普500指数52%的涨幅中,估值贡献了67个百分点,其中如果进一步拆解成无风险利率和股权风险溢价的话,风险溢价贡献了48个百分点,明显好于盈利下滑(盈利拖累9个百分点)。不过,随着复工和卫生事件的控制,我们注意到盈利下修最差阶段已经过去,市场盈利预期和盈利调整情绪都已经出现改善和上调。如果这一趋势可以持续的话,有助于减少对市场的拖累程度。

上述整体市场以估值扩张为主导的特征在一些板块、特别是价值风格的板块上表现更为明显,例如能源(估值贡献190%)、工业(估值贡献96%)、金融(估值贡献78%)。相比较而言,成长板块虽然估值扩张幅度同样较高,例如可选消费(估值扩张96%)、信息技术(估值扩张66%)、医疗保健(估值扩张41%),但由于其卫生事件期间基本面的支撑以及盈利要好于价值板块,所以其估值扩张幅度并没有上述价值板块显著。卫生事件对价值板块基本面的影响从盈利拖累的幅度也可以得到印证,如上述的能源、金融、以及工业板块,虽然估值扩张明显,但盈利拖累也最为严重(分别拖累49%、23%、20%)。

图表: 3月底部以来,标普500指数52%的涨幅中,估值贡献了67个百分点

资料来源:Bloomberg,Factset,中金公司研究部

图表: 价值板块估值扩张更为明显,但盈利拖累同样较为严重

资料来源:Bloomberg,Factset,中金公司研究部

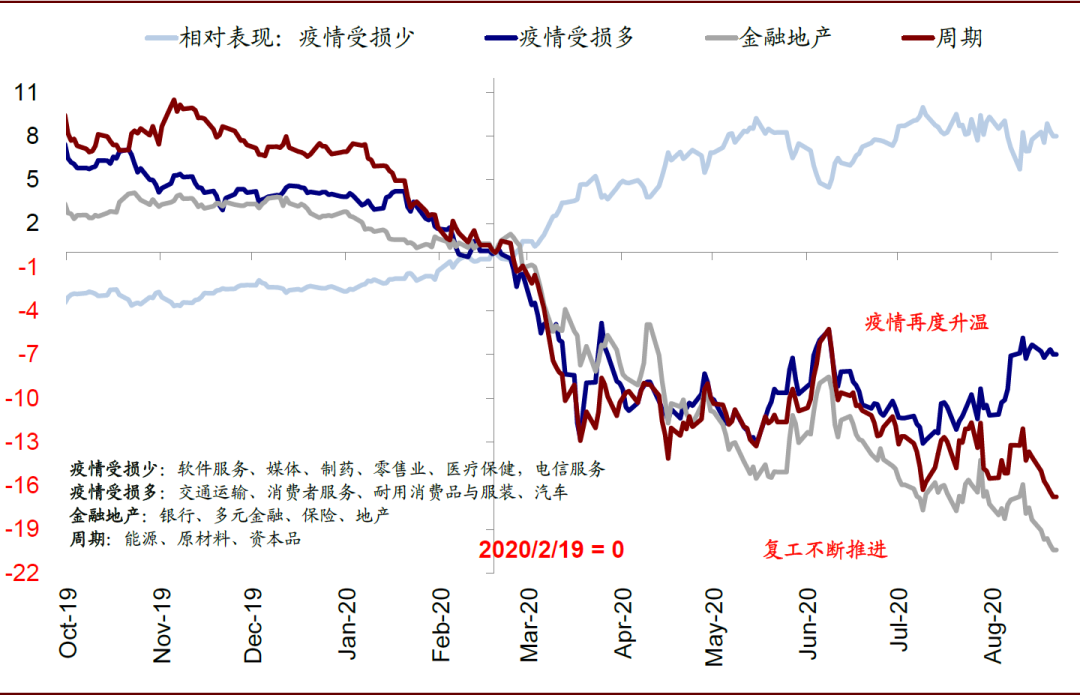

板块差异:成长风格大幅领跑;价值依然落后

在此轮市场反弹过程中,板块和风格之间的分化也异常明显。得益于流动性异常宽裕下对估值扩张的驱动、以及受卫生事件冲击相对较小的特点,以纳斯达克为代表的成长风格板块率先反弹并收复失地、而以道琼斯为代表的价值风格和受卫生事件冲击大的板块依然大幅落后。整体来看,从3月23日底部以来,技术硬件、耐用消费品、零售等涨幅最高,明显领先,而电信服务、食品、银行等涨幅较低,相对落后。

我们按照成长和价值风格、以及受卫生事件影响多寡等因素将美股主要板块分成四类,分别为卫生事件受损少(软件服务、媒体、制药、零售、医疗保健、电信服务等)、卫生事件受损多(交通运输、消费者服务、耐用消费品与服装、汽车等),金融地产(银行、多元金融、保险、地产),周期(包括能源、原材料、资本品)。我们注意到,卫生事件受损少板块大幅领先,但与其他三者之间的相对轮动过去几个期间出现过多次,如5月底、7月底,都是和卫生事件复工的变化紧密相连。

图表: 其他板块与风格的表现受卫生事件影响较大

资料来源:Bloomberg,Factset,中金公司研究部

个股分化:龙头集中进一步加强,多数公司依然下跌

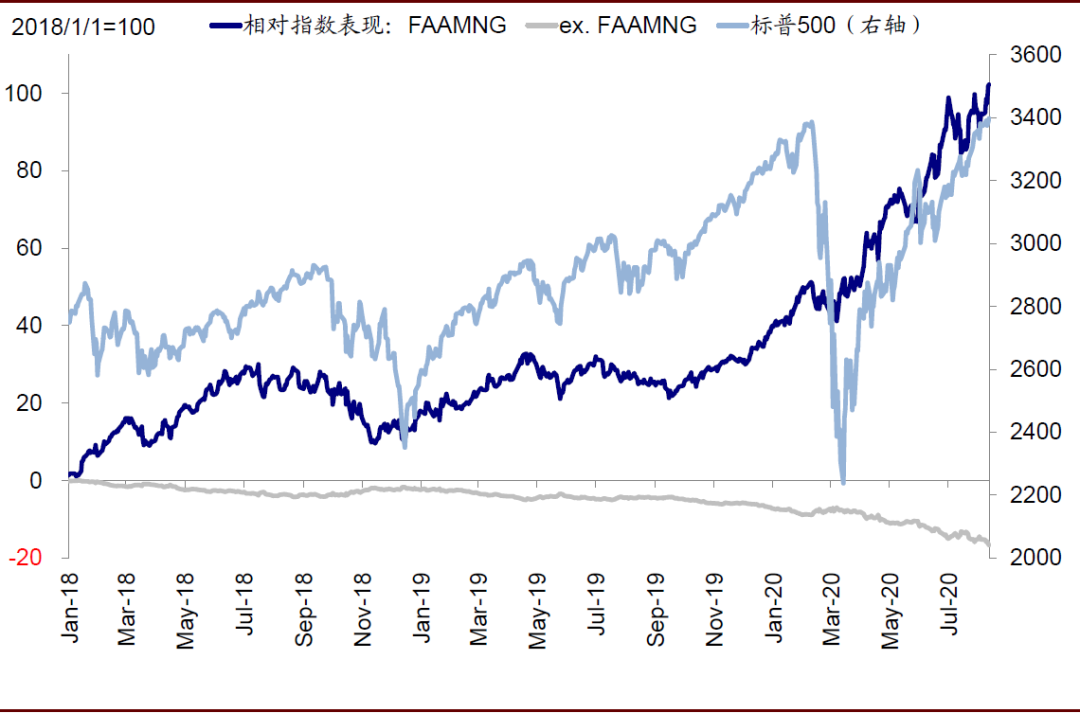

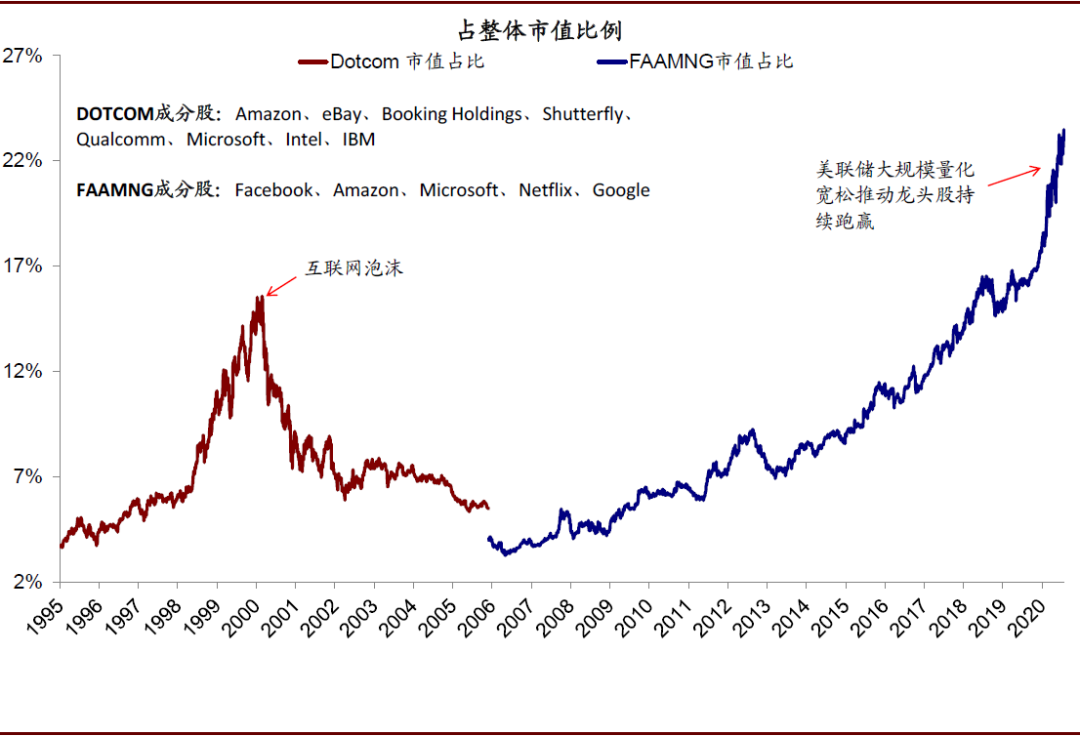

此次市场反弹过程中,个股层面的另一个特点是龙头集中效应进一步被强化,头部的6家公司FAAMNG自3月底底部以来大幅反弹69%,市值占比从3月23日的20.8%上升至目前的23.5%,远超过科技泡沫时的高点。

图表: 龙头股FAAMNG相对其他个股的分化尤为明显

资料来源:Bloomberg,Factset,中金公司研究部

图表: FAAMNG市值占比从3月23日的20.8上升至目前的23.5%,远超过科技泡沫时的高点

资料来源:Bloomberg,Factset,中金公司研究部

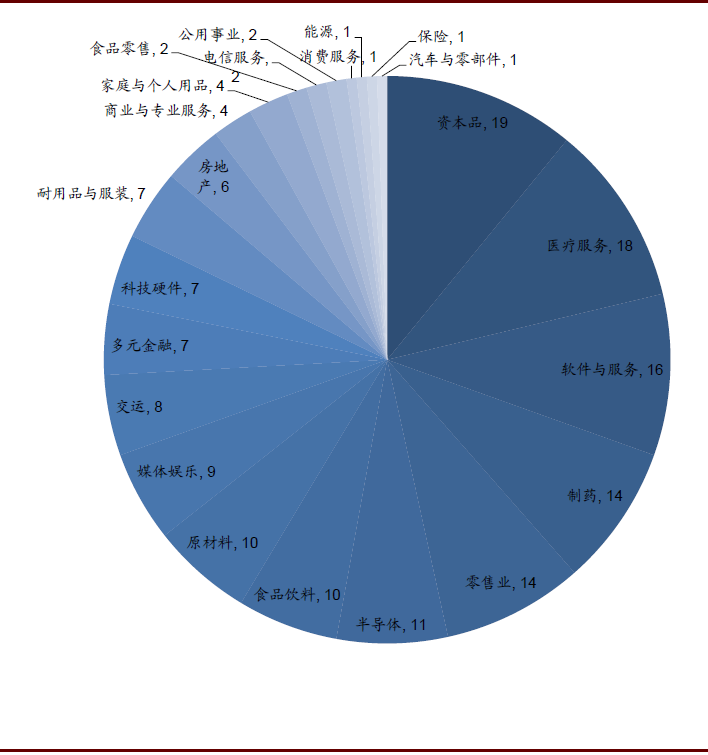

相比此前高点,标普500指数中已经收复失地的个股为174只,占比35%,以资本品、医疗服务、软件与服务、制药板块为主;相比之下,仍有65%个股表现依然为负,主要集中在公用事业、资本品、地产、能源等板块。

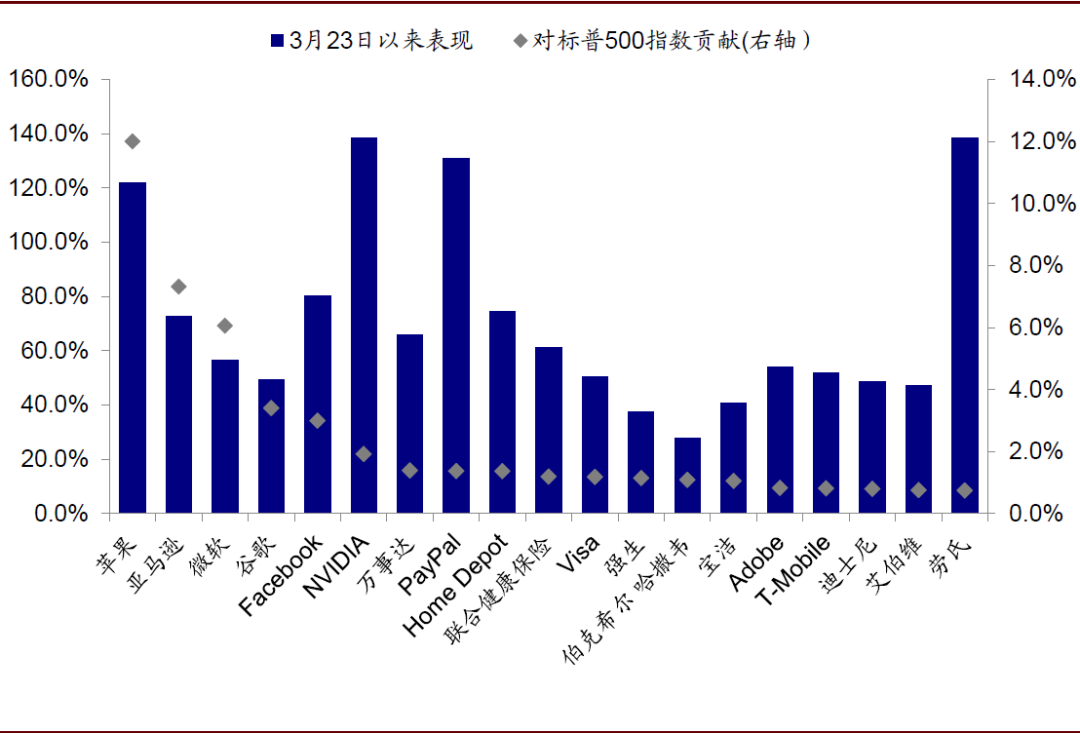

图表: 从个股角度来看,标普500底部反弹至今以FAAMNG为主导的成长股对其贡献最大

资料来源:Factset,中金公司研究部

图表:已经收复失地的个股为174只,占比35%,以资本品、医疗服务、软件与服务、制药板块为主

资料来源:Factset,中金公司研究部 ;数据截至2020/8/21

通过上文中的分析,我们不难得出结论,整体而言,不论是估值扩张贡献主导、还是成长股、受卫生事件影响小、以及龙头集中的特点,都反映了此轮市场反弹过程中,流动性驱动主导、卫生事件影响下龙头企业抵御风险能力更强等特点。往前看,我们认为如果卫生事件能够得到有效控制、复工和增长逐步修复、以及货币政策在此背景下维持减量扩张的话,那么落后板块、风格和个股有望出现一些修复,市场上涨可能从此前较窄的基础向更大范围扩散,而这也是市场上涨更够持续的基础。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP