黄金近来为何经常与股市同向波动?

本文来自环球外汇。

对于投资者而言,上月美股等风险资产下跌时,黄金一直是一种糟糕的对冲避险工具。在当时,黄金如同今年3月一样,几乎与股市一同下跌,这令不少交易员感到迷茫。对此,媒体专栏作家James Mackintosh有着自己独到的看法。

黄金股市缘何能同步?

他指出,黄金作为对冲工具的作用取决于你要防范的风险,而且黄金自有黄金的作用。上千年来,黄金一直是防范国家崩溃的最后一道防线,黄金几乎可以通兑,易于藏匿或者跨境携带。富裕家庭的投资组合中可以合理地包含一小部分实物黄金存放在国外,他们知道如果社会崩塌,他们将能够逃到别的地方重新开始生活,即便生活水平会下降很多。

但在一个标准的60%股票、40%债券的投资组合中,黄金并不是国债的一个好的替代品。

当股市下跌时,投资者希望有一个此时价值上升的分散投资选择提供缓冲。但在3月份的市场恐慌期间,黄金与股市一起下跌,上个月也是如此,而且可能会在一段时间内继续追随股市的走势。这并不意味着黄金本身不值得投资,其下跌(及上涨)幅度与股市不同,但对于寻求在投资组合中加入债券替代品的投资者来说,黄金的额外用途不大。

我们当前所处的环境是,股市喜欢通胀,黄金也喜欢通胀。通胀前景与经济密切相关,经济走强(或许得益于刺激政策协议的达成)意味着通胀上升,反之亦然。经济好转应有助于提振股价,所以股市与黄金一道走高。经济恶化则意味着通胀下降,所以股票下跌,黄金也会下跌。

金价主要驱动因素

过去,黄金曾经在对冲股市波动性方面发挥过更大作用。要理解为什么有时黄金可以发挥对冲作用,而有时又不行,需要考虑黄金的主要价格驱动因素。

在驱动金价走势的因素中,最重要的是实际利率,该利率通过通货膨胀保值债券(简称TIPS)得到了最好的体现,TIPS的收益率已经经过了通胀调整。和TIPS一样,当实际收益率下降时,黄金往往会上涨,当实际收益率上升时,黄金经常会下跌,金价今年迄今的峰值是在8月6日创下的,当时10年期TIPS收益率创下了新低。

鉴于美联储承诺在可预见的未来将保持零利率,通胀升高意味着实际利率和TIPS收益率的下降,这种情况会提振黄金。但通胀上升也表明经济走强,会助推股市。

这与2011年夏季时的情形不同。那时候,由于国会就债务上限问题争论不休,股市受创。但在当时,通胀仍在飙升,投资者认为快速增长的中国对于大宗商品的需求将维持价格的上涨。随着10年期TIPS收益率首次转为负值,金价飙升并触及一个高点,这个高位直到今年夏天TIPS收益率再次暴跌时才被超越。

历史已多次重演

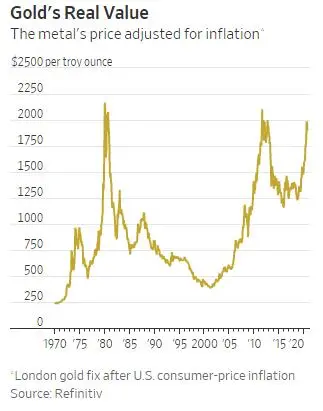

这种模式在过去已经一次次地重演。在经济疲软的环境下,当通胀忧虑上升时,黄金的表现就会十分耀眼。然后,通胀使美国国债失去吸引力,与此同时,疲软的经济既使股票失去吸引力,同时还迫使美联储降息或将利率保持在较低水平。20世纪70年代的滞胀完美地展示了这一状况,金价在1980年1月冲至高点,直至今日,经通胀调整后的金价仍未超越这一巅峰。

投机对黄金也有很大影响。由于投机者持有如此之多的黄金,往往是举债购买,所以当市场运转失灵、投机者抛售一切的时候,黄金也不能幸免于难。这让黄金在金融业陷入困境的时候成为一个尤其糟糕的对冲工具,而正是在这个时候,很多人期待它能闪闪发光。今年金价在触底前较3月初高点下跌了12%,而在2008年金融危机最混乱的时期,金价下跌了逾四分之一。

没有一个简洁的公式可以将TIPS收益率和预期通胀转换为金价。不过有一点很清楚,那就是用黄金对冲股票的最佳时机(社会崩塌除外),就是我们担心大宗商品和劳动力成本等供应问题导致不正常通胀的时候。

黄金是防范此类滞胀问题的好办法。但像现在这样,当通胀更多的是受基本需求推动的良性类型时,情况就不一样了。除非你认为这种情况即将改变,否则金价和股市料会同步波动。(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP