华西证券:特斯拉(TSLA.US)业绩兑现加速,零件国产化带来供给端质变撬动需求

本文源自 微信公众号“汽车琰究”,作者:崔琰、刘静远。

事件概述

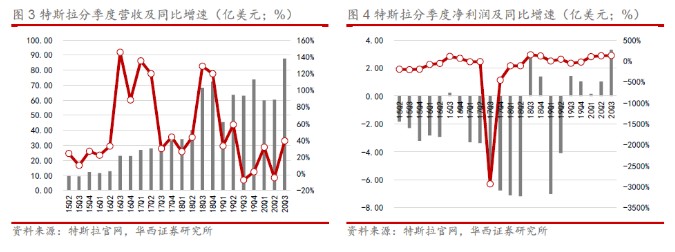

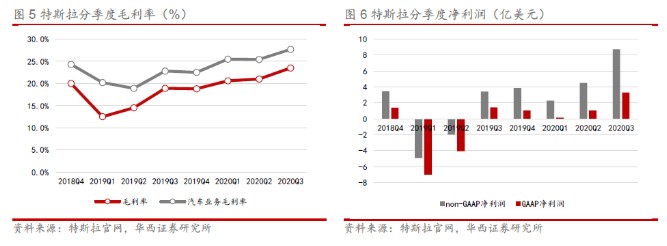

10月22日,特斯拉(TSLA.US)发布2020Q3业绩,实现总营收87.71亿美元,环比+45%,同比+39%;其中汽车业务营收76.11亿美元,环比+47%,同比+42%;汽车业务毛利21.05亿美元,环比+60%,同比+72%;汽车业务毛利率27.7%,环比+2.23pct,同比+4.83pct;GAAP净利润3.31亿美元,环比+218%,同比+131%,non-GAAP净利润8.74亿美元,环比+94%,同比+156%。

分析判断

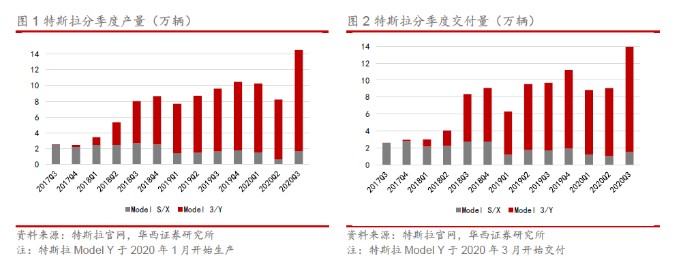

Q3产销规模创新高 新产能新产品助推销量向上

特斯拉各车型2020Q3合计产量145,036辆,环比+76%,同比+51%,合计交付量139,300辆,环比+54%,同比+44%,单季度产量和交付量均创历史新高,这主要得益于上海工厂Model3、Fremont工厂Model Y产能顺利爬坡贡献的核心增量,Model 3/Y在Q3的产量和交付量分别达到128,044辆和124,100辆。特斯拉仍维持2020全年交付量50万辆的目标不变。

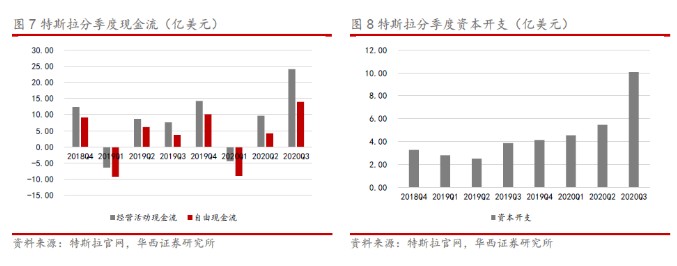

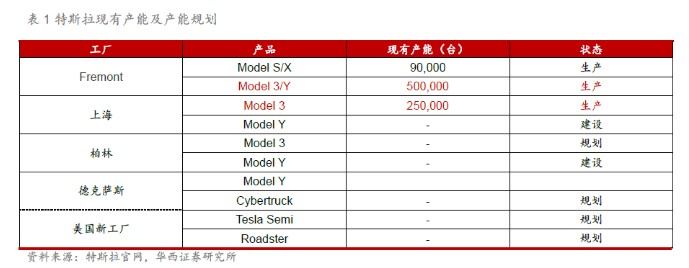

特斯拉新产能建设正在有序推进,2020Q3 Fremont工厂Model 3/Y的产能由40万辆提升至50万辆,上海工厂Model3的产能由20万辆提升至25万辆,Q3资本支出也达到10.05亿元,同比+161%;目前上海/柏林/德克萨斯ModelY产线正在建设,预计特斯拉在2021年整车产能将突破100万辆。此前已经亮相的Tesla Semi、Cybertruck、第二代Roadster将陆续迎来量产;得益于新技术推动的电池包成本下降,特斯拉有望推出售价2.5万美元的低价车型。新产能建设、新车型投放将助力特斯拉产销量继续向上。

规模效应+降本=持续盈利 软件服务有望贡献增量

受产品结构变化和产品降价等因素影响,2020Q3特斯拉整车ASP 5.45万美元,环比下降0.25万美元;但Q3单车利润提升至0.24万美元,4.21%的净利率也达到历史最高水平,一方面是因为Model 3/Y成为爆款所带来的规模效应,另外一方面特斯拉不断推动零部件降本,以中国制造的标准续航升级版Model 3为例,所搭载的动力电池由LG化学三元锂电池切换至宁德时代磷酸铁锂电池,采购成本显著下降。特斯拉已实现连续5个季度净利润为正,考虑到产销规模进一步扩大、降本增效持续推进,特斯拉已进入业绩兑现期。

软件服务是特斯拉重要的差异化竞争力所在,相关业务规模维持高速增长:1)随着行驶数据不断积累,FSD功能逐步完善、产品成熟度提升,目前自动驾驶团队正在重写其自动驾驶神经网络及控制算法,为推出完全自动驾驶功能做准备,2019年以来特斯拉已经3次上调FSD选装价格,相关收益占比不断提升;2)车辆性能也可通过软件提升,以Model Y为例,消费者可花费2,000美元购买软件更新,将0-60mph加速性能提升至4.3秒。考虑到软件选装服务边际利润率高于整车销售,未来随着产品逐步丰富、用户选装率提升,软件服务类业务有望成为公司重要的业绩增长点。

高性价比成就爆款 供给端巨变带动市场扩容

2012年、2015年上市的Model S、ModelX作为高端电动车型奠定了特斯拉作为豪华品牌的基础。2017年、2020年中端车型Model 3、Model Y上市,性价比优势突出,其中Model3在中国上市以来已多次官方调价,10月1日将起售价下调至24.99万元,较BBA竞品低25~50%;根据特斯拉目前在美国的定价,Model Y相比于Model 3同配置车型的溢价率仅为7.0~8.2%,而BBA中型SUV相比于中型轿车溢价率约为25~35%。我们预计Model Y 2021年初在中国上市后也将采取激进的定价策略,且随着Model3/Y国产化比例提升价格有望继续下探,高性价比铸就爆款,带动市场扩容。

零部件国产化加速 相关标的持续受益

国产Model 3零部件进口替代的进程遵循技术壁垒从低到高、运输成本从高到低的顺序,一些运输成本较高或技术壁垒较低的零部件如车身结构件、覆盖件、内外饰件、玻璃、动力电池等已率先实现国产化,全面国产化正在推进。特斯拉通过不断降本、不断降低车型售价维持产品竞争力,从采购成本来看,选择国内零部件供应商性价比优势明显,从供应链安全来看,美国公共卫生事件、中国贸易摩擦也决定了特斯拉为保障上海工厂Model3的生产以及2021年初Model Y的导入,将加快零部件国产化进程,且特斯拉供应链层级少、扁平化程度高,零部件企业有更多机会实现总成化配套,相关标的有望持续受益。

投资建议

2020年是新能源汽车供给端剧变的元年,特斯拉国产化带来的供给端质变撬动需求,C端用户对新能源汽车的接受度显著提升。类比手机发展史,爆款车型的出现将导致新能源汽车渗透率加速提升,推动行业从导入期迈入成长期。特斯拉新车型投放、新产能建设如期推进,对于特斯拉产业链我们建议关注:

1)供应链全球化打开广阔的市场空间:中国零部件供应商在具备稳定供应能力的同时成本优势突出,特斯拉海外工厂建设有序推进,供应链全球化程度提升,特斯拉中国供应商借机进入特斯拉全球配套体系,推荐华域汽车、拓普集团,相关受益标的文灿股份、旭升股份;

2)国产化比例提升、新车型引入带来增量配套机会:中国制造Model3交付以来国产化比例不断提升,特斯拉引入中国的第二款车型Model Y将于2020Q1交付,带来增量配套机会,推荐银轮股份、新泉股份,相关受益标的常熟汽饰、宁波华翔;

3)从单品到总成带动单车配套价值量提升:相比传统车企,特斯拉供应链层级少、扁平化程度高,零部件企业有更多机会实现总成化配套,带动单车配套价值量提升,相关受益标的三花智控。

风险提示

特斯拉新车型投放进度、产能建设进度推迟导致交付量不达预期;海外卫生事件蔓延导致特斯拉零部件供应、整车生产进度不达预期;汽车需求低迷导致国内外新能源汽车销量不达预期;积分、碳排放等法规未能严格实施导致车企新能源新车型投放进度不达预期;技术路线出现重大调整致新能源汽车产业链竞争格局变化。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP