中金:比亚迪股份(01211)3Q20业绩符合预告,估值着眼更长期

本文来自微信号“金车研究”。

回顾

3Q20业绩符合业绩预告

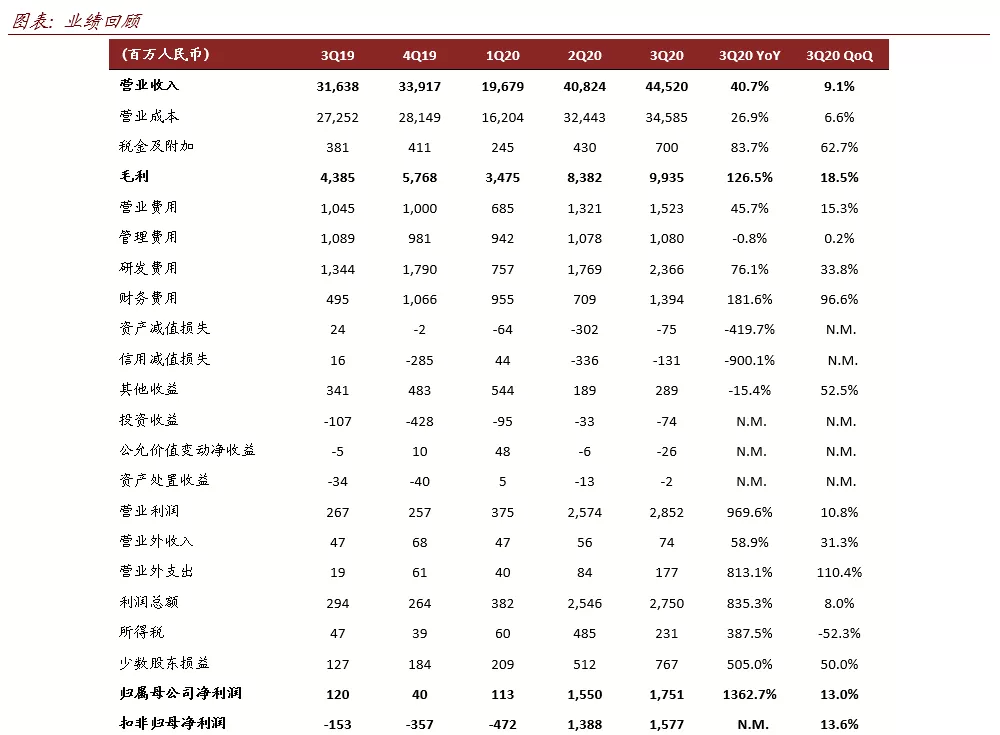

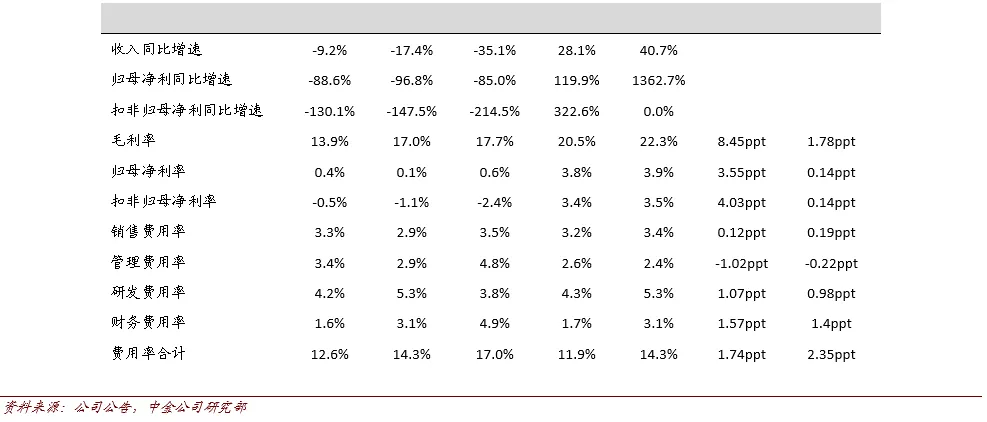

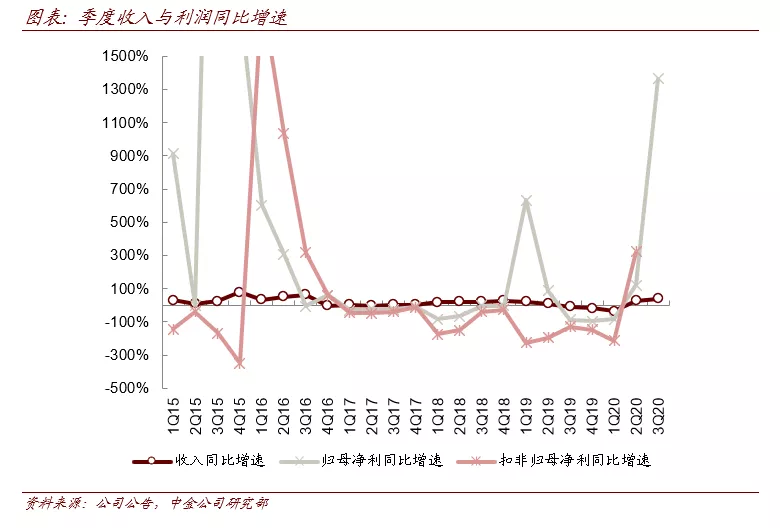

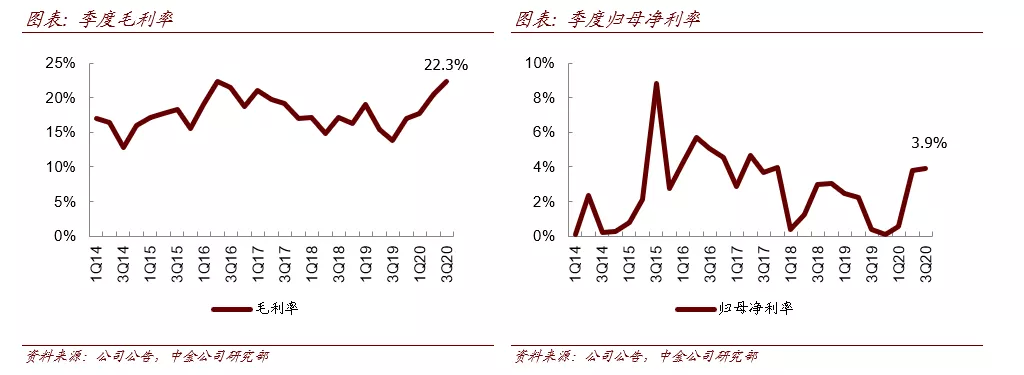

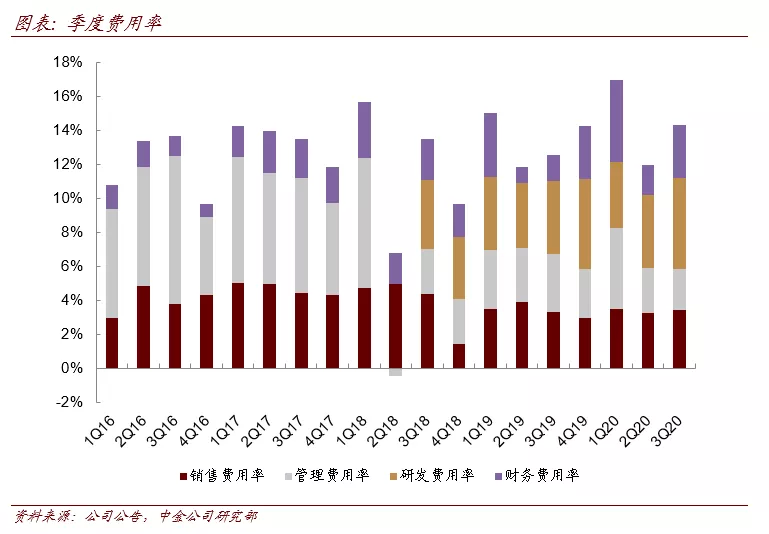

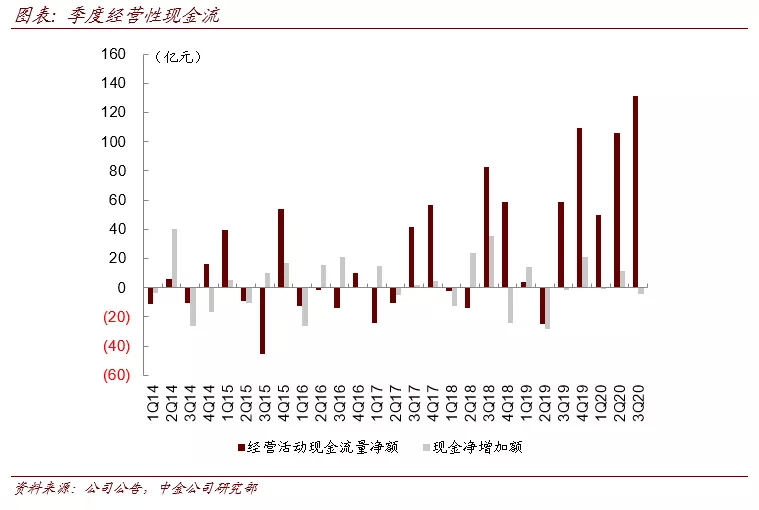

比亚迪股份(01211)公布3Q20业绩:1-3Q20收入1050.2亿元,同比+11.9%;归母净利润34.1亿元,同比+116.8%。其中,3Q20收入445.2亿元,同比+40.7%,环比+9.1%;归母净利润17.5亿元,同比+1363%,环比+13.0%,符合业绩预告。

发展趋势

新能源高端车型与比亚迪电子(00285)助盈利大增。我们认为,公司三季度归母净利润的同比高弹性,主要来自新能源高端车型与比亚迪电子的贡献。

公司3Q20汽车销量11.0万辆,同比+2.4%,环比+13.3%;3Q20新能源车销量5.0万辆,同比+7.0%,环比+30.6%。可以看到汽车销量同比增幅较低,但营收和利润增速显著高于销量,我们认为主要系车型结构发生积极变化。其中,汉3Q20贡献销量1.1万辆,是纯边际增量;三季度高单价、高利润的新能源商用车销量3,851辆,同比翻番,从而带动盈利大增。比亚迪电子方面, 3Q20归母净利润18.6亿元,同比+312.2%。公司介绍主要系主要系玻璃陶瓷和智能产品出货量大增,以及口罩业务带动。

四季度业绩指引未计入口罩贡献,存在上修空间。公司在三季报中指引,预计2020全年盈利42-46亿元,对应4Q20盈利7.9-11.9亿元,较三季度环比存在较大下滑。但公司介绍,由于口罩业务存在较大不确定性,出于稳健角度,该指引未考虑口罩业务可能的盈利贡献。因此,如四季度口罩仍能贡献收益,公司四季度业绩也存在上修空间。

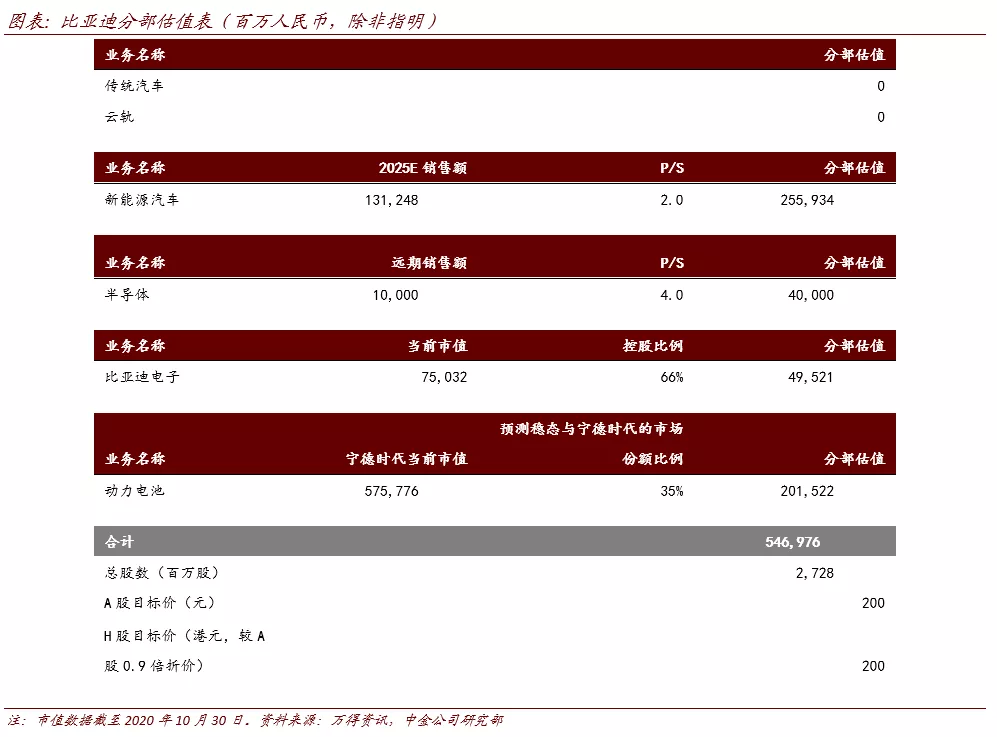

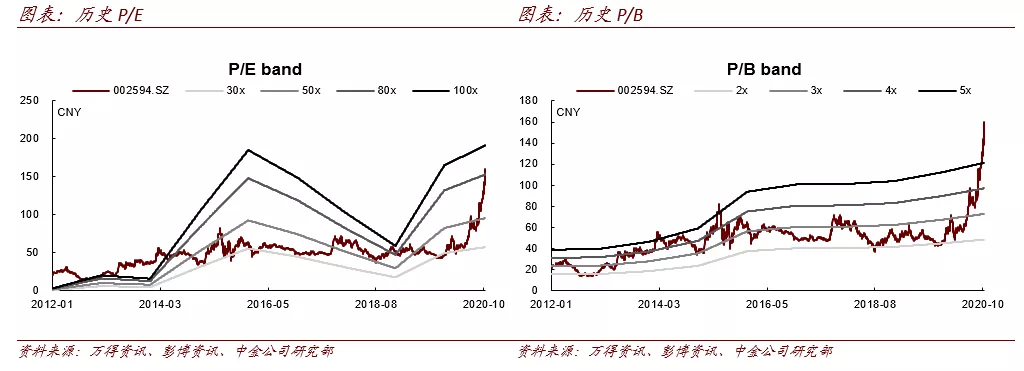

新能源车估值水涨船高,着眼更长期。年初至今,比亚迪经历了刀片电池发布、半导体业务引入战投、汉上市并热销等一系列催化,股价持续上涨。我们观察到近期造车新势力在美股市值同样屡创新高,我们认为这其中已经包含了对远期的较多预期。因此,我们也从更长期角度看比亚迪新能源车业务估值。

基于2025年我国新能源车渗透率达到20%和比亚迪市占率15%的假设,对应公司新能源乘用车销量90万辆,我们给予公司新能源车业务2倍2025e P/S(造车新势力在2025e 3-4倍P/S),对应估值2559亿元。同时在我们的分部估值中,给予动力电池业务2015亿元、半导体业务400亿元以及比亚迪电子495亿元。

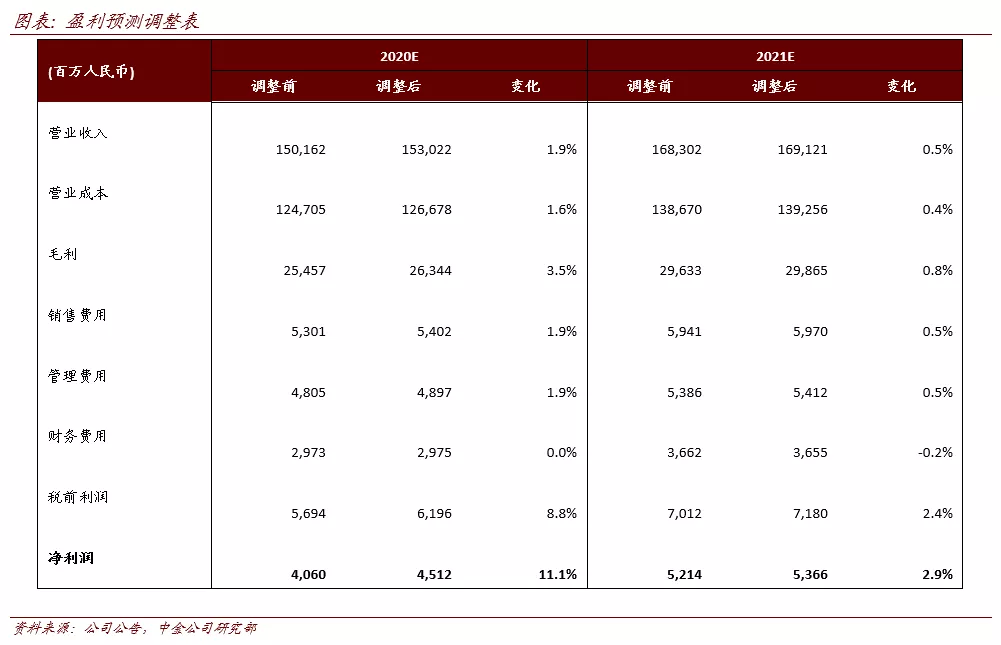

盈利预测与估值

往前看,由于高端车型汉持续放量,带来利润提升,我们上调公司2020/21年归母净利润预测11%/3%至45/54亿元。估值角度着眼2025,我们认为比亚迪在新能源车领域仍将是最重要参与者之一,长期逻辑看好。基于分部估值,我们提升公司新能源车和电池业务估值,对应提升A股长期目标价45%至200元(25%上行空间),和H股45%至200港币(30%上行空间)。并维持跑赢行业评级。

风险

后续汽车产品销量不及预期。

(编辑:mz)

扫码下载智通APP

扫码下载智通APP