爱奇艺(IQ.US)20Q3财报前瞻:暑期内容有序排播,预期会员业务与广告业务环比增长

本文来自微信公众号“万象塔”。

核心观点

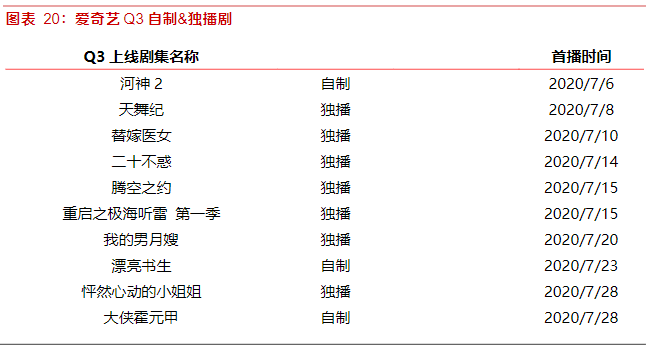

Q3收入预期较为平稳,独播剧集放量有望促会员服务增长 我们预期爱奇艺(IQ.US)Q3会员服务收入环比增长,主要原因系暑期内容大量上线推动MAU、独播剧综内容丰满,S+级综艺《中国新说唱》、《漂亮书生》、《重启》等高质量内容吸引流量,我们预判付费率有望保持稳健;分级会员体系未来有望带动ARPPU稳健增长。

Q3优质剧集综艺有望带动广告收入回升 Q3正值暑期综艺和流量高峰,延播内容逐步重新上新,同时高质量综艺内容有望吸引招商,预期在线广告收入Q3环比上升;同时考虑长视频有效播放量同比下降,广告收入或仍低于去年同期。

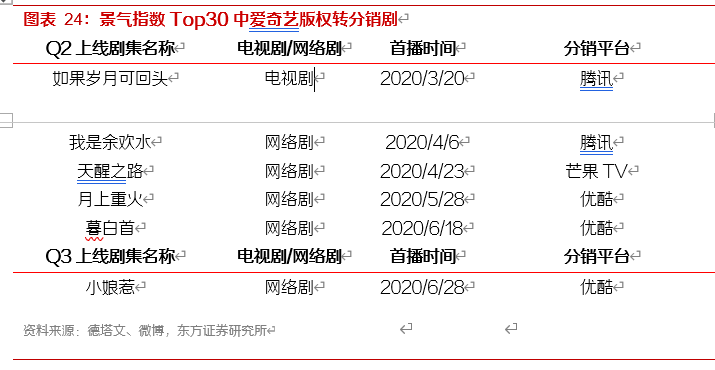

Q3内容分发收入预期环比下滑 Q3爱奇艺分销剧集数量较Q2有所减少,以独播网剧为主,我们预期Q3内容分发收入环比下滑。

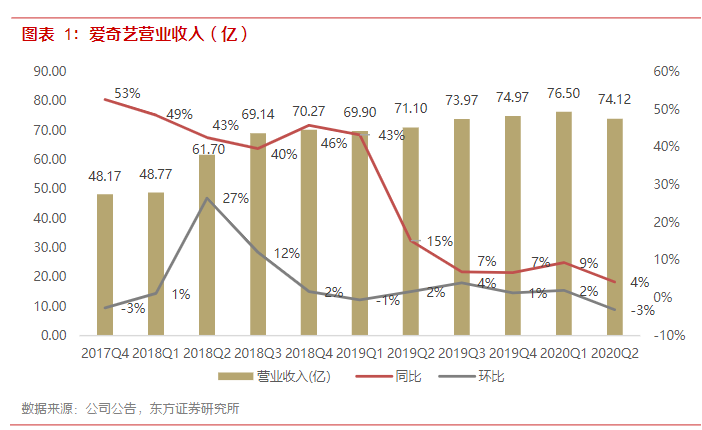

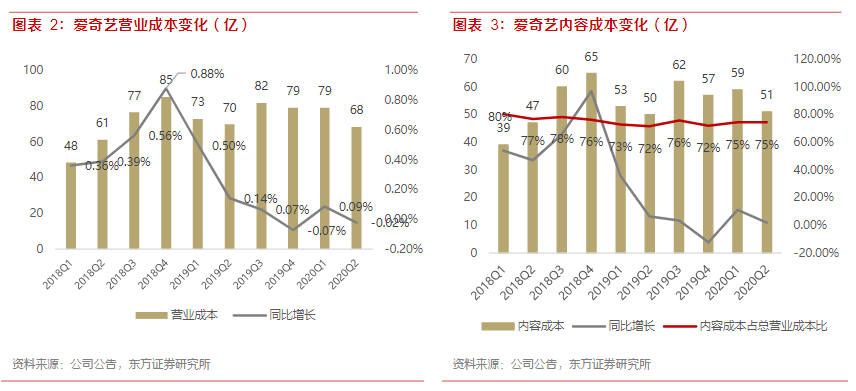

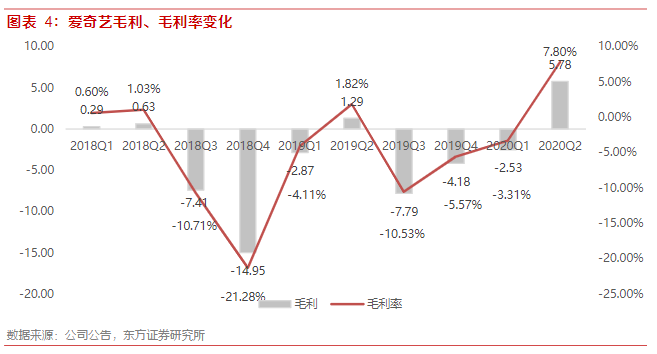

Q3内容成本或将由于上新剧放量而环比提升 2020Q2公司实现营收74.12亿元,同比增长4.24%;营业成本68.34亿元(-2.11%),毛利率7.8%(+5.98pp);其中内容成本51亿元(+2%),占营收的比重68.8%(-1.5pp),内容成本占营收比重较此前下降,系部分内容延迟上线及内容分销增加收入缩减成本(内容分发收入yoy+66%)所致。20Q2公司运营亏损13亿元(+32%),净亏损14亿元(+38%);运营利润率为-17%(+9pp),运营亏损率减小主要得益于会员服务收入增加以及成本多因素的降低。我们预期Q3营业成本由于延期内容的发行以及季节性原因而环比提升。

财务预测与投资建议

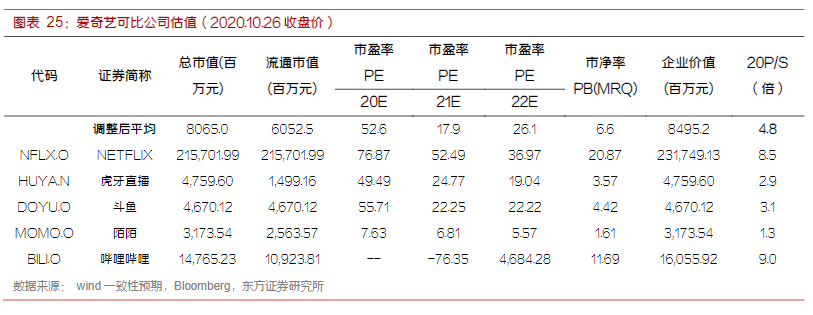

我们看好会员服务业务的长线稳健增长,“迷雾剧场”的精品化内容助于精准获客,同时推出的会员分层体系能够驱动ARPPU的提升。我们预计公司2020~2022年营业收入分别为305.2、326.9和350.8亿元(20~21原预测值为341.1、401.8亿元)根据可比公司调整后P/S均值4.8X,调高目标价至28.52美金/ADS,维持“买入”评级。

风险提示

行业竞争加剧,行业监管风险,版权成本大幅抬升,收入增长不及预期

一、Q2实现营收74亿元,Q3预期环比增长

1、营收:Q2会员服务增长被广告服务减少所抵消

公司Q2实现营收74.12亿元,同比增长4.24%,环比减少3.11%。同比增长主要由会员业务收入较去年同期增长推动,Q2《青春有你2》等优质内容带动订阅会员以及ARPPU的增长,以及分销产品数量上升带动的分发业务收入的上升。环比下降主要系Q2公共卫生事件复工导致的MAU、会员付费人数的环比下滑。

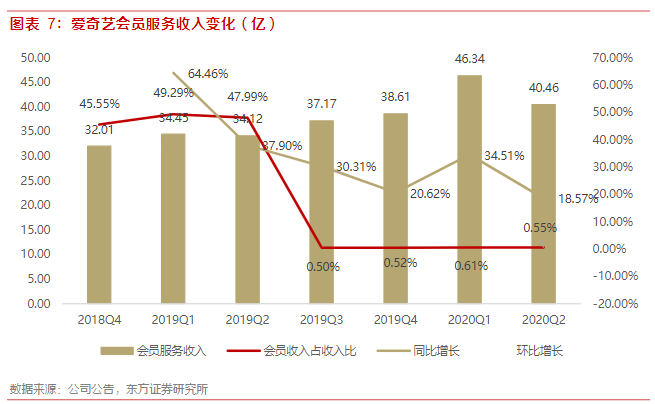

会员服务:收入40.45亿元,同比增长19%,环比减少12.7%。Q3由于暑期以及整体剧集上线规模放大促使MAU环比上升,我们预期会员服务业务收入环比提升。

广告服务:收入15.86亿元,同比减少28%,环比增长3.21%。Q3正值暑期综艺和流量高峰,延播内容逐步上新,我们预期广告主投放金额将逐步攀升,预期环比上升。

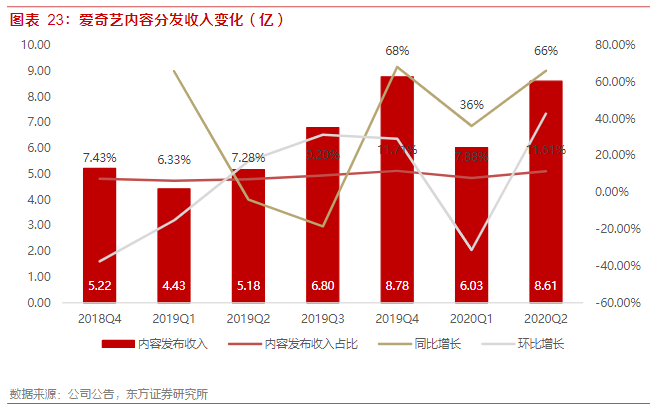

内容分发:收入8.6亿元,同比增长66.2%,环比增长42.8%。Q3爱奇艺分销的电视剧与网剧数量较少,以独播网剧为主,我们预计Q3内容分发收入环比下滑。

2、成本:Q2成本68亿元,连续三个季度下降,Q3或环比提升

Q2营业成本68.33亿元,同比减少2.11%,环比减少13.53%。截止20Q2,爱奇艺营业成本三季度下降,其中内容成本占总成本比重稳定,约占75%左右,其余为带宽以及其他成本。Q2营收成本减少的原因主要系部分内容延期播放导致的摊销费用的减少,以及更低的带宽成本和文化事业建设费的豁免。

Q3独播自制剧以及延播产品以及的上线,叠加季节性支出购买版权自制内容打造头部内容,我们预期Q3成本或环比提升。

3、毛利:Q2毛利率7.8%,Q3内容成本上升或致毛利率下滑

Q2爱奇艺毛利5.78亿元,毛利率7.8%,显著破零。毛利润转正主要得益于营收的同比上升以及成本下降。

Q3随着自制作品的加速上线营收会进一步提升,同时制作成本的季节性投入,故我们预期毛利或为负。

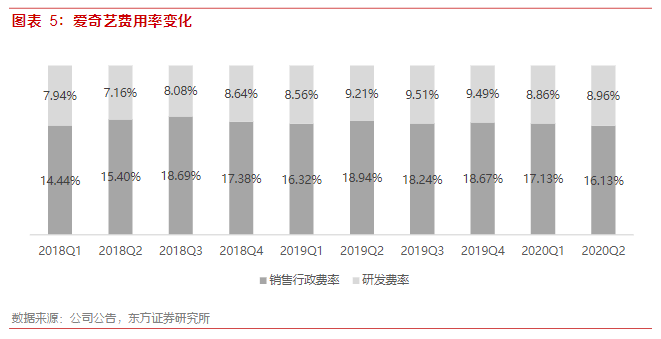

4、费用:Q2各项费用率基本持平,预计Q3略有上升

Q2研发费用6.6亿元,同比增长1.44%,环比下降2%。Q2研发费用率为8.96%,上半年研发费率相较19全年的9.2%有所下降。

Q2销售管理费用12亿元,同比下降11.2%,环比下降8.7%,下降主要系内容及游戏运营支出的减少,同时由于公共卫生事件导致线下品牌宣传活动支出的减少。Q3随着经济回暖和暑期高峰,爱奇艺加推内容上线,销售管理费率或将回归一年的费用高峰期。

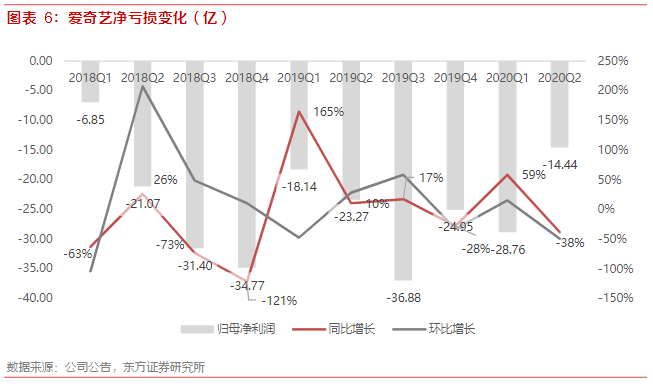

5、Q2净亏损同比显著收窄40%,Q3利润承压

Q2运营亏损13亿元,归母净亏损14亿元。同比下降38%,环比下降49.8%。亏损的减少主要得益于营收同比上升和成本的下降。

Q3成本端或由于剧集综艺的大幅上线摊销费用加大以及持续的自制内容成本以维持头部流量吸引力,Q3亏损或持续。

二、Q2会员服务收入40.5亿元,Q3预期环比上升6%

Q2会员服务收入表现:同比增长19%,环比减少12.7%。同比增加主要由Q2《青春有你2》等优质内容带动订阅会员数量增长所推动。环比减少原因系公共卫生事件后期复工复产造成MAU、订阅数量的下滑。

20Q2爱奇艺新推出定价更高的星钻会员套餐,年费比黄金会员高出80%-120%,该套餐在爆款剧《隐秘的角落》和热门综艺《青春有你2》等优质内容的加持下,使付费会员渗透率再创新高,同时目标用户对优质内容的需求也带动了付费点播的收入模式。

Q3会员服务业务:暑期以及整体剧集上线规模放大促使MAU环比上升,独播剧放大量且表现良好预预期订阅转化率维稳,会员服务业务收入环比有望提升。

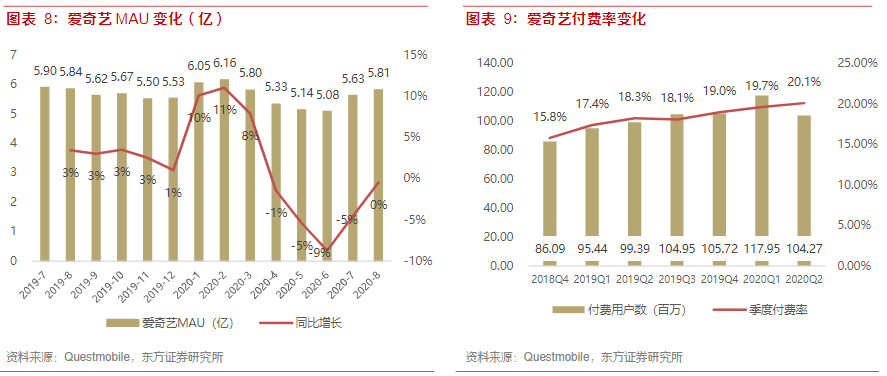

1、Q2MAU 5.1亿,付费率破20%,暑期内容上线推动Q3MAU上升

活跃用户数:Q2季度活跃用户数同比下降4.8%,环比下降13.7%。随着复工复学,MAU下降到公共卫生事件前水平,大幅下降原因系Q2内容上线不及预期,原计划于二季度上线的部分优质综艺内容如《乐队的夏天2》、《夏日冲浪店》《做家务的男人2》于Q3上线。

付费率:Q2付费率持续上升,由于同期MAU的下滑以及爆款综艺及剧集的强吸金能力使得付费用户占订阅用户数比达到20%以上,用户付费意愿较强。

Q3MAU:爱奇艺在剧集上新数量、有效播放量上依旧行业领先。我们预期剧集上线规模放大量叠加暑期因素或促使MAU提升。

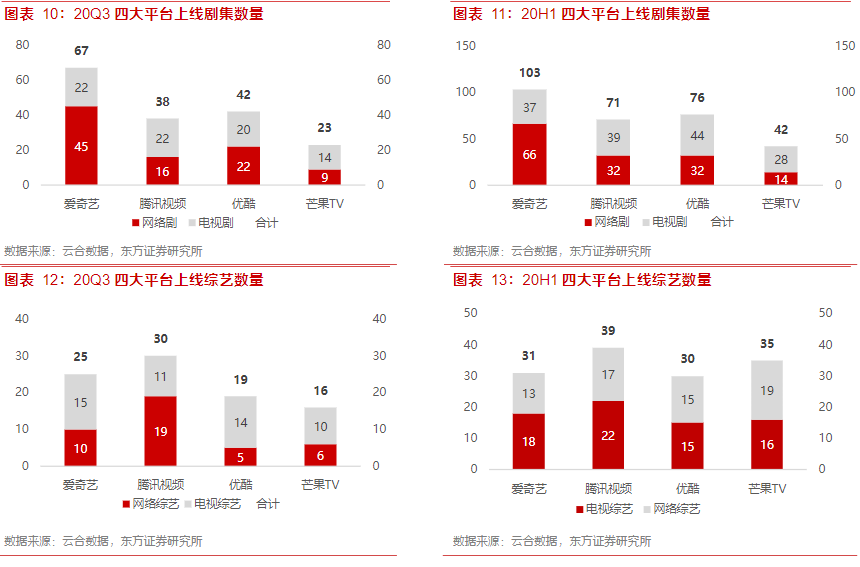

Q3上线放量Q3爱奇艺上新剧集数量80部,20H1上线剧集数量103部,Q3上新剧集数量占H1的65%;Q3上新综艺31部,占H1上新综艺数量的80%。

Q3上新网络剧占比提升 Q3爱奇艺网络剧数量占比72.5%,20H1占比约为64.0%。据云合数据,自2020年以来网络剧有效播放份额始终保持在35%以上,为全网剧集中有效播放最占比最高的品类。

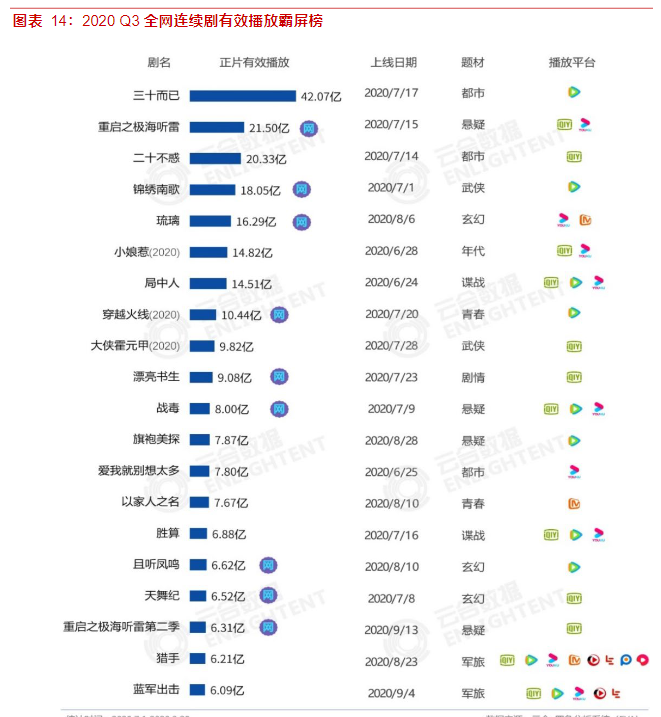

Q3剧集表现强势,全网连续剧有效播放量霸屏榜中Top20的热门剧有12部在爱奇艺播出,其中独播霸屏榜占据5位。

随着付费习惯的养成和会员权益的升级,预计Q3付费率维持在20%以上,同时Q3爱奇艺上线剧集主要以自制和独播为主,独家流量吸引力强势。

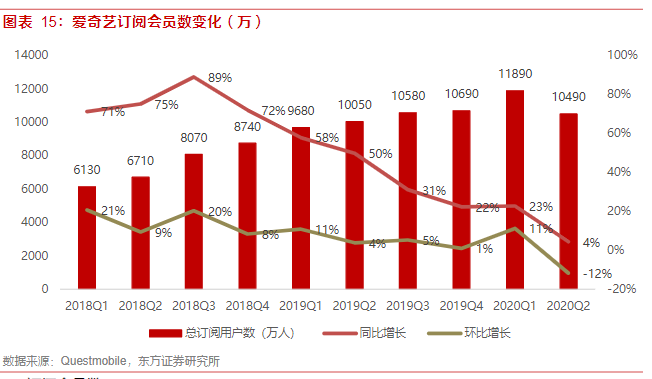

2、Q2爱奇艺订阅会员数1.05亿,同比增长4.4%,Q3或提升

Q2订阅会员数环比下降11.8%,其中99.4%为付费用户,订阅用户高转化率维持。订阅用户数环比大幅下降系复工复学、新内容上线推迟而导致的用户流失。

Q3订阅会员数:

Q3爱奇艺上线剧集主要以自制和独播为主,独家流量吸引力强势,故我们预期Q3付费率有望维持在20%以上,且随着付费习惯的养成和会员权益的升级,会员渗透率将逐步提高。

Q3自制内容加大力度上线,独播内容增加有利于增加用户的拉新能力,故我们预期Q3订阅数将回升至1.1亿+。

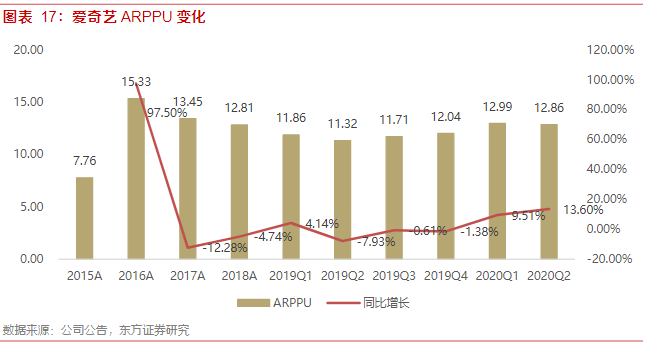

3、Q2ARPPU同比增长14%,Q3有望保持上升态势

Q2ARPPU为12.86元,同比增长14%,环比下降1%,公共卫生事件后保持增长趋势。同比增长系本季度新上线的分级会员体系和超前付费点播模式带动分级消费。

分级会员体系:从服务费上看,黄金会员1个月19.8元,连续包月15元,而星钻会员1个月60元,连续包月40元,Q2推出的 “星钻会员”套餐会员费高于黄金会员两倍以上,为更多原付费会员升级转化带来的收益,比单纯提升低收益会员数量带来的收益要大。

星钻会员自5月下旬上线后,对ARPPU的增长有望逐步显现;在庞大的付费用户基础下,用户需求对会员服务的要求已成长至新的阶段,分级会员体系有利于满足用户多元化的观影需求,有望带动存量付费用户的升级转化和ARPPU进一步提高。

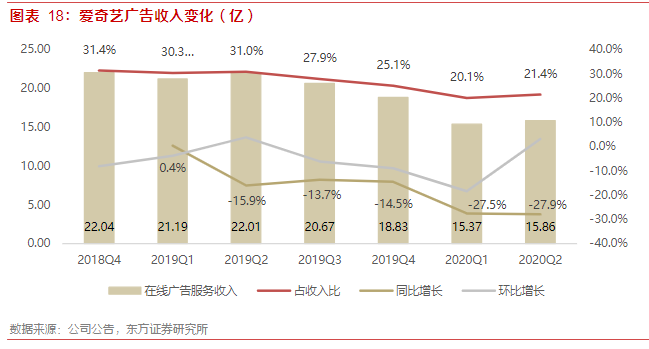

三、Q2在线广告收入有所回暖,Q3预期环比上升7%

Q2在线广告收入15.86亿元,同比减少28%,环比增长3.21%。Q2下降原因主要受宏观经济环境影响导致广告主的预算收紧和转移,广告商需求下降投放减少,部分内容推迟播出影响招商等。

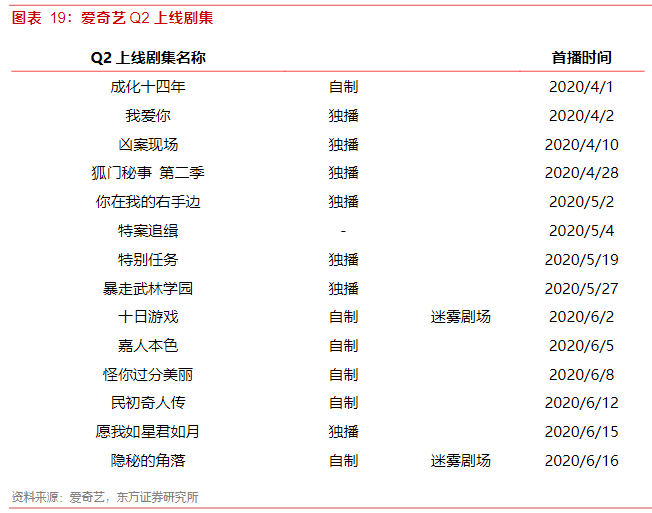

二季度,爱奇艺自制高质量头部内容《青春有你2》及“迷雾剧场”大获成功,分别对标成熟的电视选秀制作和美剧的精品化内容,有助于提升用户的观剧体验。

Q3正值暑期综艺和流量高峰,延播内容逐步重新上新,广告主投放爱奇艺的金额将环比提升;同时考虑长视频有效播放量同比下降明显,预期广告收入仍同比下滑。

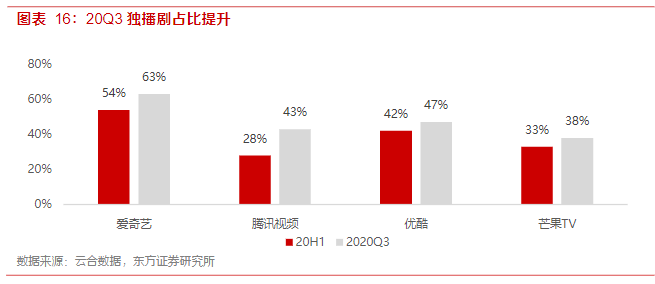

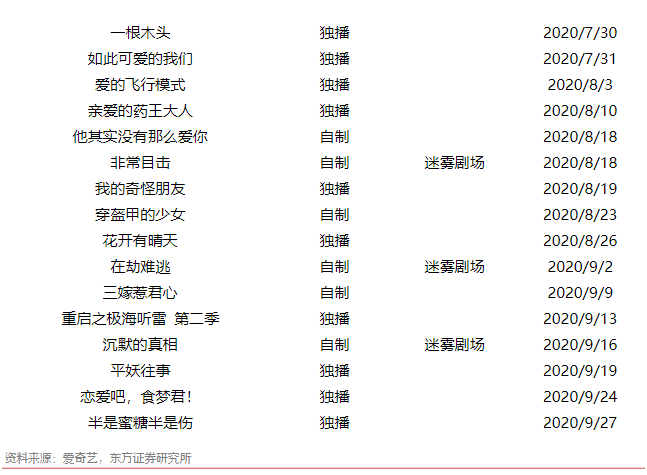

爱奇艺独播数量最多,Q3独播比例上升 根据云合数据统计,2020Q3爱奇艺共上新67部连续剧,位居各平台首位。腾讯视频、优酷在40部左右,芒果TV上新不足30部。Q3上新剧中,爱奇艺独播剧比例最高达63%,其中1/3为分账网剧。

爱奇艺Q3上线的独家剧集部数为Q2两倍以上,正片有效播放市占率高于前两季;目前自制剧集维持Q2的口碑及品质,“迷雾剧场”于Q3趁热加推三部独家新剧上线。

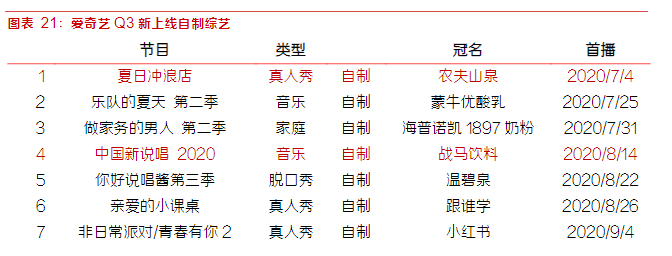

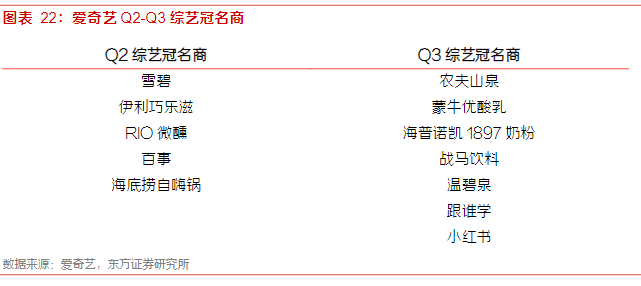

自制综艺Q3质优 爱奇艺Q3综艺上线数超Q1、Q2,且招商数量、冠名商投放力度将高于上半年,夏日冲浪店前几集由王一博加盟,中国新说唱由吴亦凡领头为爱奇艺S+级综艺。

Q3全网有效播放量同比下滑,不利于信息流、贴片广告投放

20H1全网剧集正片有效播放2472亿,同比下滑8%,全网综艺有效播放201亿,同比下滑9%;20Q3全网剧集有效播放931亿,同比下滑30%,环比缩减6%,全网综艺有效播放99亿,同比下滑11%;20年整体长视频的有效播放量由于短、中视频的高速发展抢占时长份额而同比下滑。

20Q3爱奇艺与腾讯视频全网剧集有效播放均在354亿左右,占比38%,稳居第一梯队。爱奇艺剧集降幅同比为37%,腾讯、优酷分别同比下降29%、21%,爱奇艺有效播放量同比下滑最大。

故Q3公司广告业务由独家剧集的大量上线以及综艺质优而环比提升,预期广告收入整体环比上升。同时爱奇艺有效播放量的减少,导致的广告收入同比下滑。

四、Q2内容分发收入8.6亿元,同比增长66.2%,Q3预期有所下滑

Q2表现:Q2内容分发收入8.6亿,同比增长66.2%,环比增长42.8%。内容分发收入持续上升,系同期多部精品网络剧分销给其他平台联播,内容数量以及合同价格增长所致,利于降低缩减成本以及降低版权购买风险。

Q3:相较Q2,Q3爱奇艺分销的电视剧与网剧数量较少,以独播网剧为主,预计Q3内容分发收入环比下滑。未来随着其自制内容创作、输出能力不断增强,同时降低版权购置、自制内容成本,爱奇艺内容分发收入有望增长。

五、盈利预测

我们看好会员服务业务的长线稳健增长,“迷雾剧场”的精品化内容助于精准获客,同时推出的会员分层体系能够驱动ARPPU的提升。我们预计公司2020~2022年营业收入分别为305.2、326.9和350.8亿元(20~21原预测值为341.1、401.8亿元),根据可比公司调整后P/S均值4.8X,调高目标价至28.52美金/ADS,维持“买入”评级。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP