高压直流继电器:新能源车赋能的优质赛道

本文源自 微信公众号“中金点睛”。

高压直流继电器是新能源车和充电桩的核心部件,高性能带来高附加值、市场空间广阔、格局清晰;随着新能源车和充电桩需求高增,我们看好高压直流继电器市场的高成长性和确定性。

摘要

高压直流继电器是新能源车刚需产品。高压直流继电器是新能源车为满足国标安全要求以及严苛工况所选用的技术方案,短期内无法被固态继电器、智能熔断器Pyrofuse等新技术替代,中长期与新能源车高压电气架构高压化结构性发展绑定,在新能源车型/平台存续期内呈现需求刚性。

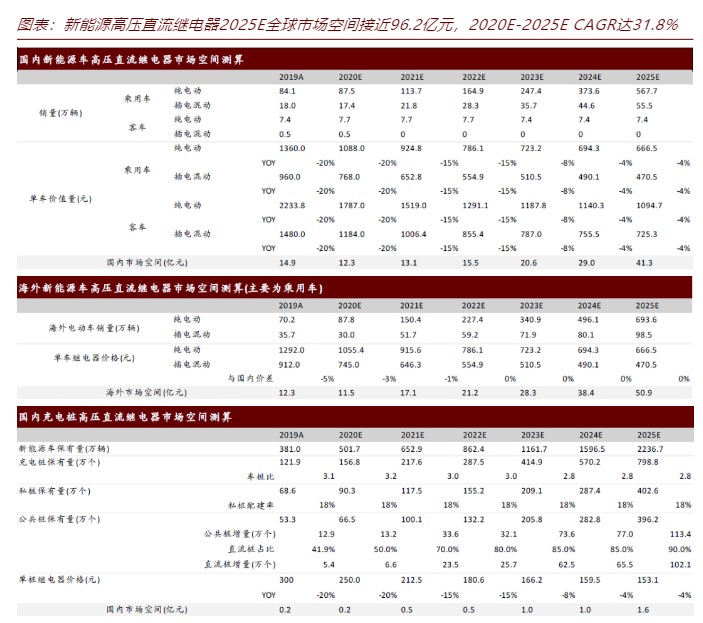

新能源高压直流继电器市场空间广阔,2025E 全球市场规模预计达96.2亿元。高压直流继电器高性能使其单车价值量远超传统汽车继电器;我们测算在新能源车和充电桩增长的驱动下,高压直流继电器全球市场空间2020E/2025E分别为24.2亿元/96.2亿元,成长空间近4X,2020E-2025E CAGR达31.8%,市场空间广阔。

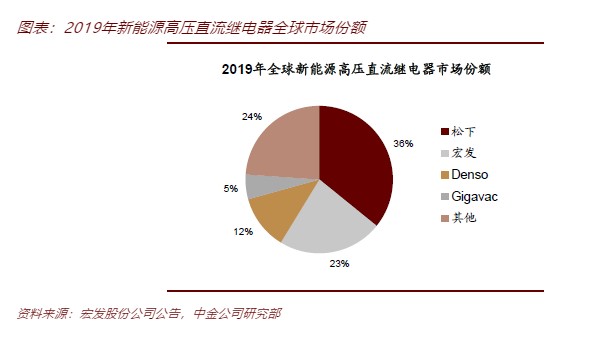

市场格局清晰,自主龙头稳中有进。高压直流继电器市场集中度高、2019年CR3全球市占率超70%,宏发股份单占23%、全球排名第二,成唯一突围的自主品牌。随新能源车和充电桩需求高增,市场短期内出现需求增长向海外转移、外资投入增强、二线自主加大市场推广、外部进入者增多等扰动,市场竞争加剧、价格下滑显著,但我们认为宏发股份在全球化市场运作和技术服务、产品结构/性能、纵向一体化、成本、业务效率、制造能力等方面具备同业竞争优势,将持续稳固龙头地位;随着新能源车订单逐步放量,我们预计宏发股份2025E全球市占率有望进一步提升至45%以上。

我们认为以高压直流继电器代表的非电池零部件细分赛道还未充分竞争、价格敏感度相对较低,在新能源车放量中更具弹性,且加速推进行业整合和出清、带来行业洗牌契机,中长期成长性和确定性较强;推荐高压直流继电器自主龙头企业。

风险

新能源车销量大幅不及预期,充电桩建设不及预期

正文

核心投资摘要

高压直流继电器:电池外的强阿尔法零部件

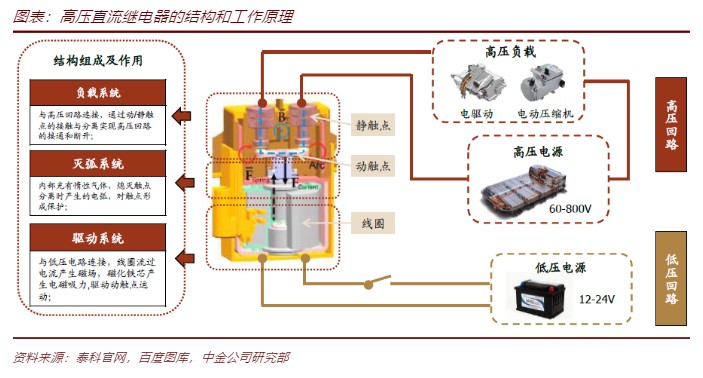

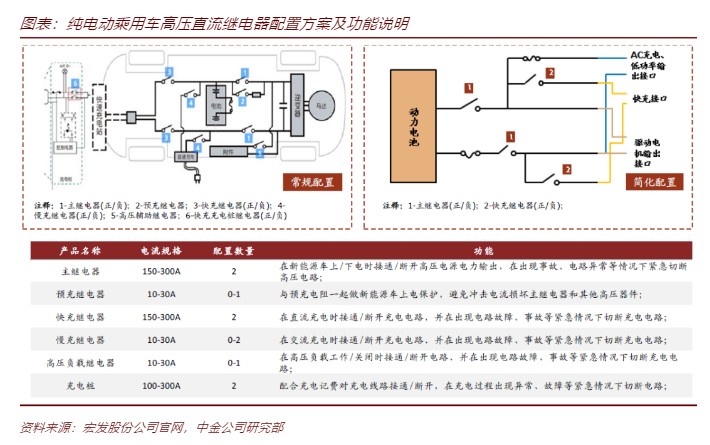

小器件、大作为。高压直流继电器属于新能源车相对传统车的增量领域,在新能源车上与熔断器配合对新能源车形成较完整的高压安全保护、并作为高压负载回路接通/断开所必要的开关元件,使新能源车满足国标安全法规的要求。

具备需求刚性。目前新能源车型/平台高压安全策略均选择高压直流继电器+熔断器技术方案,存续期4-10年内技术方案通常不会切换;并且我们认为高压直流继电器兼具功能和性价比优势,难被新技术替代以及新能源车电气架构高压化(800V)发展淘汰,在新能源车上具备需求刚性。

技术上限提高单车价值量。相比传统车继电器,高压直流继电器设计灭弧装置、并在线圈/触点材料/散热结构上改良,具备耐高压、载流能力强、分断能力强、耐冲击电流、散热性好、抗强电磁干扰等能力,可适应新能源车严苛工况,高性能提高价值上限,单车价值可达传统车继电器10X以上、毛利率比传统车继电器高5-10ppt。

市场空间广阔,格局较清晰

市场空间广阔、成长性强。新能源车和充电桩是目前高压直流继电器下游主要应用领域,我们测算2020E/2025E全球市场空间分别为24.2/96.2亿元,成长空间接近4X,2020E-2025E CAGR 达到31.8%;未来随着光伏、风电、储能行业的发展,我们预计高压直流继电器市场空间将进一步扩大。

市场当前格局较清晰。高压直流继电器CR3占据70%以上全球市场份额,集中度高、格局较清晰,其中自主继电器龙头占23%、排名全球第二(仅次于松下37%),成为唯一突围自主品牌。

自主龙头宏发股份优势明显,中长期份额稳中有进

市场短期竞争分化。市场受需求区域性变化、外资投入增强、二线自主品牌加大市场推广力度、外部新进入者增多四大因素扰动,短期内进入竞争分化期,价格下滑较显著;

中长期看好宏发股份核心竞争优势。我们认为宏发在短期竞争中具备核心优势,将继续稳固龙头地位:1)全球化战略布局、市场运作和服务能力强;2)纵向一体化程度高,向上游扩展自动化产线/模具/精密零部件制造、在产品制造过程构建高壁垒,形成成本、产品质量、客户服务同业三重优势;3)产品线齐全、层次鲜明,具备陶瓷密封/环氧密封/敞开型三种类别、圆形/方形两种结构产品,全电流范围覆盖,可满足下游不同应用需求;4)产品性能较外资、国产部分指标占优,制造能力自动化程度高、产品质量稳定;

宏发已切入主流新能源车全球供应链,市场份额将进一步提升。宏发国内切入比亚迪(01211)、北汽、上汽、广汽(02238)等11家新能源厂商供应链;海外市场,获得特斯拉(TSLA.US)、大众、奔驰、宝马、福特(F.US)等优质整车厂商新能源项目订单;随着新能源订单逐步放量,宏发全球市场份额有望进一步提升、我们预计2025E将达到45%以上。

布局正当时

我们认为:1)新能源车最先发展的动力电池产业链,大部分细分领域如动力电池、隔膜、电解液、负极等经过充分竞争,格局已相对稳定、龙头集中度接近上限,细分领域阿尔法开始减弱;2)动力电池成本目前仍较高,降本将持续;3)新能源车在政策、平价、优质供应等驱动因素下即将迎来放量;我们认为以高压直流继电器为代表的非电池零部件细分赛道还未充分竞争、价格敏感度相对较低,在放量中具备更高弹性,且加速推进行业整合和出清、带来行业洗牌契机。

高压直流继电器是新能源车的刚需配置

新能源车为何需要配置高压直流继电器?

我们从整车和产品两个维度分析配置高压直流继电器的必要性:

整车维度:新能源车具备高压属性,要求在故障、事故及人员操作过程保障安全

新能源车因电动化、智能驾驶、车辆网功能应用需求,配置高压电气系统支持整车大功率输出。新能源车高压电气系统电压普遍在150-800V、属于国标定义的B级电压;根据国标对B级电压在动力电池安全、操作和故障安全、人员接触安全以及电动车碰撞安全定义的相关要求,新能源车整车需:1)具备隔离高压电源和外部电路的能力,在短路、电器过载、碰撞等情况下,断开高压电源输出,实现对人、车、环境的保护;2)对高压负载电路设计开关功能,以作为负载电路接通/断开程序必要部分,该开关应能通过使用者可触及的、与高压隔离的装置控制,以保障人员操作安全。

产品维度:高压直流继电器可实现新能源车安全需求,且能适应新能源车严苛工况

功能上,高压直流继电器可实现新能源车安全需求。高压直流继电器是一种自动控制的开关元件,在整车控制器输入信号下,驱动系统接通产生电磁力,使动/静触点接通或分离、负载电路接通或断开,整个过程与使用者保持物理隔离。利用高压直流继电器非接触的开关特性,可实现紧急状态下切断高压电路、在上/下电过程对负载电路实施通断控制,使新能源车满足国标安全法规的要求。

性能上,高压直流继电器可满足新能源车的严苛工况。相对于传统燃油车,新能源车使用工况更恶劣:1)电压、电流较高;主流车型电压达到300-400V/电流达到200-300A,电路断开时会不可避免产生电弧;2)冲击电流频繁;3)故障电流较大、短路电流可达到10K-20KA;4)电器件发热量大、温升明显;5)电磁环境复杂。传统燃油车用的继电器性能低、不具备灭弧功能,无法适用于新能源车工况;高压直流继电器设计灭弧装置,并且在线圈、触点材料、散热结构上改良,具备耐高压、载流能力强、分断能力强、耐冲击电流、散热性好、抗强电磁干扰等能力,可适应新能源车工况。

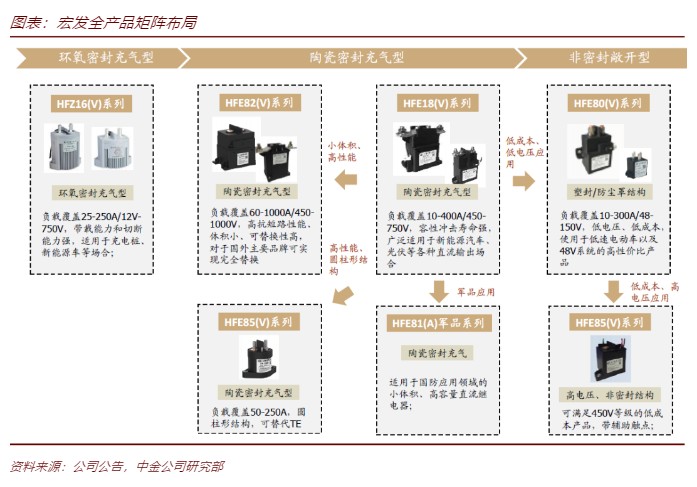

高压直流继电器分为陶瓷密封充气型、环氧密封充气型和塑料封装敞开型三类,覆盖新能源车不同场景应用

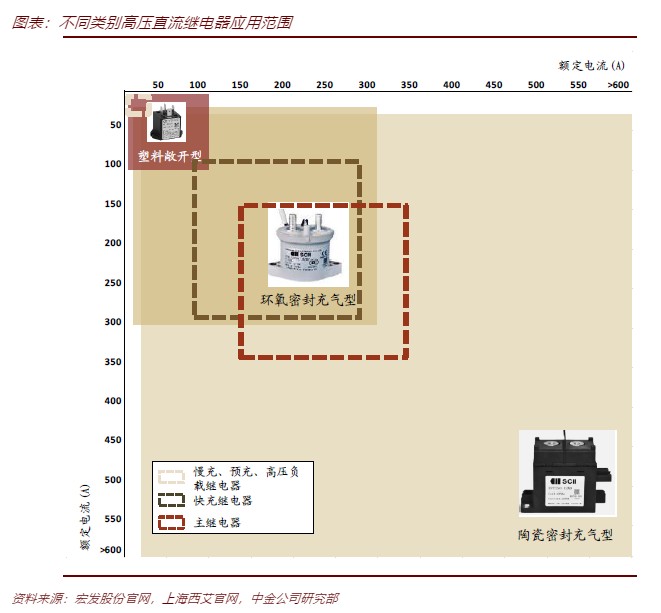

新能源车用高压直流继电器根据是否密封设计以及密封材料的类型,主要分为陶瓷密封充气型、环氧密封充气型以及塑料封装敞开型三类:

陶瓷密封充气型:采用陶瓷材料灭弧室,利用陶瓷钎焊、激光焊工艺进行密封,内充惰性气体灭弧(氢气为主的混合气体)和保护触点,具备结构强度高、绝缘性好、密封性好、灭弧能力强、耐老化、安全可靠性高等特点,但密封需用到激光焊和陶瓷钎焊、需要较高的设备投入,成本较高;陶瓷密封充气型通常用在大电流、安全可靠性高的场合,其载流能力可达600A以上,产品典型代表是:松下AEV系列、宏发HFE系列等;

环氧密封充气型:采用塑料壳体灭弧室,通过环氧树脂灌封工艺进行密封,内充惰性气体灭弧(氮气为主的混合气体)和保护触点;相对陶瓷密封产品,抗震性/耐冲击性好、成本低,但密封性、灭弧效果、耐老化能力不佳,极限工况如大电流分断、抗短路性能目前存在一定问题;环氧封装产品通常应用在电流较大、安全可靠性较高的场合,载流能力不超过300A;产品典型代表:泰科的EVC 80/135系列等;

塑料封装敞开型:采用塑料壳体灭弧室,不进行气密性密封,利用更大的接触件间隙或磁体进行灭弧;塑料封装敞开型制造过程简单、生产效率高,且省去密封材料/设备投入、成本最低;但由于缺少密封,产品冷凝特性以及寿命末期接触电阻存在一定问题,可靠性较差、寿命较短;塑料封装敞开型通常应用在电流较小、使用环境好的场合;产品典型代表:宏发HFE80V系列、泰科EVC 175系列等;

新能源车主回路/快充回路电流大(100A以上)、电弧严重,对高压直流继电器性能、寿命、可靠性高要求,通常采用陶瓷/环氧密封充气型产品;预充回路以及DC/DC、慢充等低功率回路、电流较小(10-30A),对高压直流继电器性能、功率要求没有主回路/快充回路高,可配置塑料封装敞开型产品、降低成本。

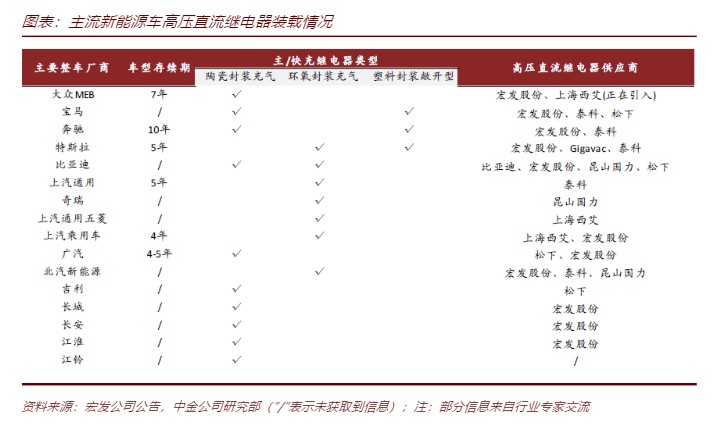

市场新能源车目前100%装载高压直流继电器,存续期4-10年内呈现需求刚性

当前全市场新能源车均配置高压直流继电器作为高压电路控制和安全保护的技术方案;由于高压安全策略需经过一系列模拟/试验/现实应用的论证,周期长、成本高,技术方案一经确定在车型/平台存续期内难改变,对高压直流继电器形成需求刚性。从产品结构看,新能源车主回路/快充回路继电器以陶瓷密封型产品为主流配置,主要是环氧密封产品在高低温冲击、大电流分断、耐短路电流方面存在一定问题,在主回路/快充回路大电流场合应用安全/可靠性存在风险。

看未来3-5年,高压直流继电器难被新技术替代

随着汽车电子和智能化技术发展,智能化电子器件逐渐替代传统机械式器件的应用,如在传统燃油车上,部分电磁继电器已经被固态继电器或电子开关取代;特斯拉在Model S和Model 3上采用智能熔断器Pyrofuse代替传统熔断器做电路保护,Pyrofuse具备部分继电器功能、可带载切断电路。那么以固态继电器(或电子开关)、智能熔断器Pyrofuse为代表的智能化电子元件是否会替代高压直流继电器的应用?

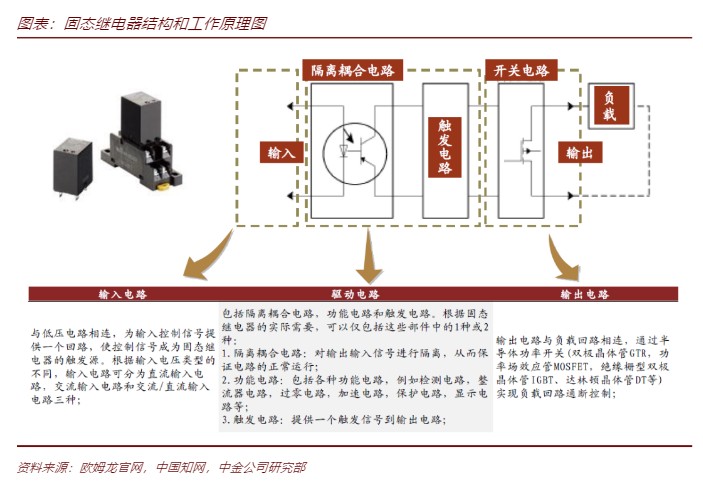

思考1:固态继电器是否能替代新能源车高压直流继电器的应用?

固态继电器的替代优势:无触点、无电弧切断电路,安全可靠,寿命长。传统电磁继电器(包括高压直流继电器)通过动/静触点接触或分离,实现电路接通或断开,过程中不可避免产生电弧、影响继电器可靠性、寿命,是传统继电器应用的痛点。固态继电器没有触点,利用半导体元件(双极晶体管GTR,功率场效应管MOSFET,绝缘栅型双极晶体管IGBT、达林顿晶体管DT等)的开关特性,实现无接触、无电弧的接通或断开电路,相比传统电磁继电器,在可靠性、寿命上优势明显,如传统电磁继电器切断寿命普遍在10W-30W,而固态继电器切断寿命可到100W以上;同时,固态继电器还具备切换速度快、对外界电磁干扰小、耐振动、耐冲击等特点。

目前直流固态继电器产品输出功率小、载流能力低,无法满足新能源车高功率、大电流工况。从目前市场上直流型固态继电器的性能指标看,大部分产品输出功率在30KW以内、额定电流小于100A;而新能源车主回路、快充回路达到200-300A、输出功率高达200-300KW,现有的直流固态继电器产品无法满足新能源车应用。

面向新能源车应用发展,直流固态继电器在散热、安全、体积/重量、经济性上存在难点:

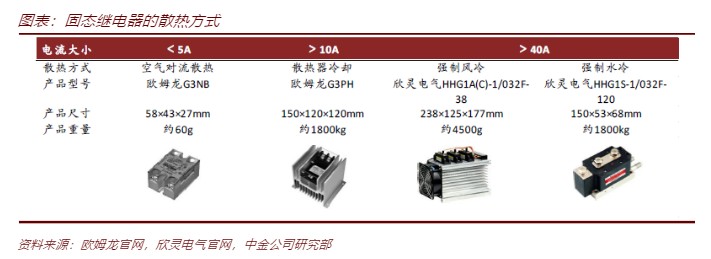

在散热上,固态继电器因功率损耗大、大电流下需加装散热装置,难平衡体积、重量和经济性。固态继电器因半导体元件导通压降较大(IGBT 1-4V、MOSFET 1-3V、大功率GTO 1-2V),存在功率损耗,损耗值由压降和负载电流乘积决定、以热量形式消耗。在大电流场合应用,固态继电器温升明显,需要进行散热以避免器件损坏:通常负载电流小于5 A时利用空气对流散热;负载电流大于10 A加装散热器;负载电流大于40 A时,根据设计体积大小、采用风冷或水冷散热。新能源车电流达200-300A,固态继电器必须配置散热装置,引起设备体积、重量和成本增加,难平衡小型化、轻量化和经济性。

在安全上,固态继电器存在漏电流、无法起到完全的高压隔离。固态继电器在断开电路后,仍存在数微安到数毫安的漏电流;漏电流可导致部分负载、尤其是高阻抗负载不关断,电路仍带高压,无法实现新能源车理想的高压隔离,给人员、车辆构成安全隐患。

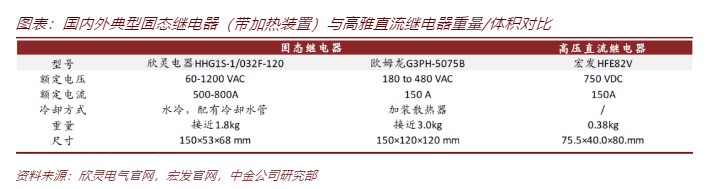

在重量/体积上,固态继电器不具备小型化、轻量化优势。固态继电器在新能源车应用需加装散热装置,且内置控制电路板因绝缘和散热要求提升、尺寸增加,导致固态继电器重量、体积大,不满足新能源车对零部件轻量化、小型化的需求。

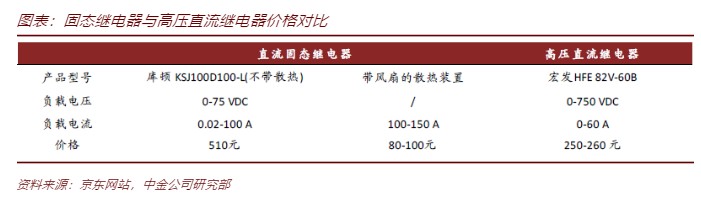

大功率直流固态继电器对散热、控制电路板性能的高要求传导至价格,使同等载流水平下、固态继电器价格是高压直流继电器数倍。

我们的结论:固态继电器因散热、安全性、体积/重量、经济性等问题,在新能源车高功率、大电流场合应用存在困难,暂无法替代高压直流继电器。

思考2:智能熔断器Pyrofuse是否能替代高压直流继电器的应用?

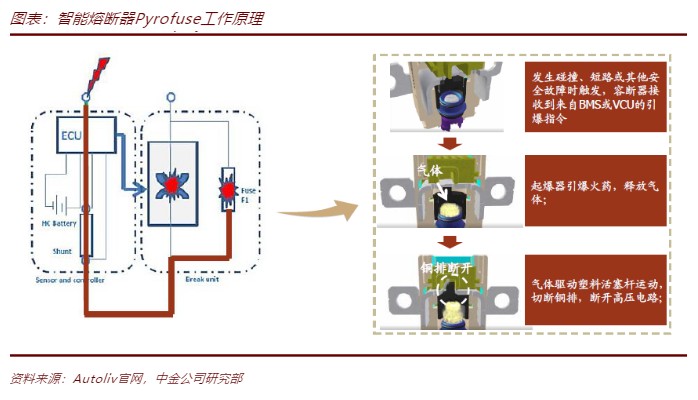

智能熔断器Pyrofuse替代优势:可实现全电流、全故障带载切断,保护全面,寿命长。智能熔断器是一种由软件触发、通过爆破方式切断电路的保护装置;Pyrofuse在电流(短路/电器过载等)或者非电流故障(碰撞/过热等)下均可带载切断、分断电流高达30000A,对新能源人、车保护全面,且不受电流冲击影响、寿命长;相比之下,高压直流继电器寿命较低、分断电流较小(1500-3000A)、仅对电器过载或者碰撞情形保护,短路故障需依靠熔断器,且高压直流继电器与熔断器匹配不可避免存在电流盲区、不能形成全电流保护。

但智能熔断器Pyrofuse效用是一次性的、触发后需更换,若完全替代高压直流继电器:1)潜在维修成本高,对用户不经济;2)无法实现新能源车要求的开关功能。智能熔断器Pyrofuse通过爆破方式断开电路,爆破后器件损坏、不可恢复,需要更换新器件维持原功能及接通电路。因此Pyrofuse的效用是一次性的,对用户不经济、潜在维修成本高,且不具备开关功能、不满足新能源车国标中对高压电路开关功能设定的需求。而高压直流继电器在分断能力范围内可实现多次切断,切断后可再次接通电路,兼具用户经济性和开关特性。

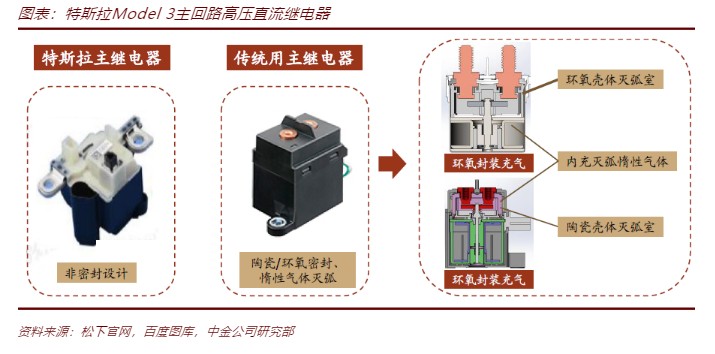

智能熔断器Pyrofuse可降低新能源车对高压直流继电器性能的要求。智能熔断器Pyrofus可具备部分继电器的功能,可在电器过载、短路情形下带载切断电路;这使得新能源车对高压直流继电器功能要求降低、需要在更低功率场合切断电路,高压直流继电器不需要过高的分断能力,配合成熟的电路控制策略,可采用更低成本的技术方案;比如特斯拉Model3主继电器采用无密封设计,省去了陶瓷/环氧密封充气方案密封材料、惰性气体、设备的费用,成本可更低。

我们结论:智能熔断器Pyrofuse因用户经济性、不具备开关功能等问题,难以替代高压直流继电器在新能源车的应用;但Pyrofuse可降低对高压直流继电器高性能的需求,使低成本方案应用成为可能。

看未来5-10年,高压直流继电器与新能源车高压电气架构发展绑定

新能源车高压电气架构存在结构变化,未来 800V+架构占比有望提升。目前市场新能源车高压电气架构电压范围在100-800V,其中主流车型架构为300-400V、超高压800V架构仅保时捷Taycan。但从未来整车/零部件规划和技术储备看,800V+架构占比有望提升:1)整车端:奥迪、保时捷、奔驰、宝马、起亚、通用、Lucid等下游整车厂商已规划未来推出搭载800V+架构的车型;2)零部件端:德尔福、日立已推出800V逆变器产品,零部件端逐步打通。

我们认为,800V+架构发展主要有两个驱动因素:

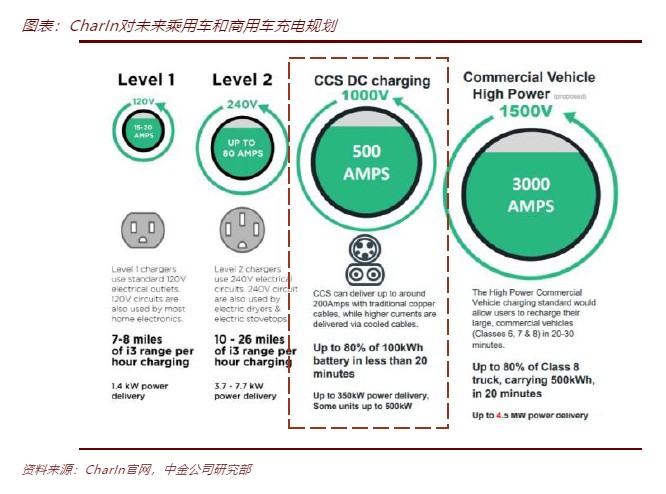

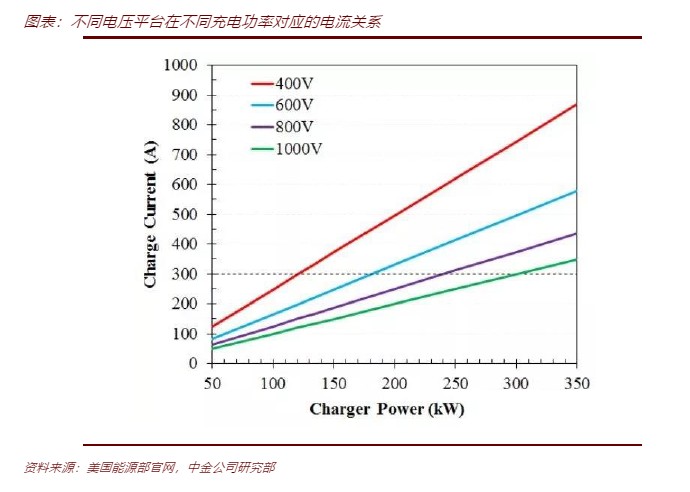

驱动因素1:350KW快充技术需求。国内外目前直流快充功率主要为50-150KW,以主流电动车带电量60-70KWh计算,对应充电时间30min-80min,与传统燃油车加油时间仍存在较大差距,需要往更高功率充电技术发展;国际充电组织CharIN将快充功率目标定义为350KW,可将充电效率提升至20分钟以内、接近与燃油车加油的水平。在现有300-400V架构上开发350KW快充技术,存在充电电流过大、充电设备无法承载等问题;特斯拉通过液冷技术、将充电电流提升至610A,目前只实现250KW充电功率、进一步提升功率难实现技术和成本的平衡;而通过高压化方式、将电动车平台电压提升至800V+,可避免较大的充电电流,可支撑快充功率提升至350KW。

驱动因素2:与特斯拉形成差异化竞争优势。在快充技术上,特斯拉通过增大充电电流方式将快充功率提升至250KW、SOC 3%至90%需要近40分钟;保时捷、宝马、奥迪、奔驰等汽车制造商选择800V+高压化方案提升快充功率,可实现350KW快充、将充电速度提高至20分钟以内;同时,800V+方案可保证整车高功率输出、降低系统电流,带来热损耗、线缆直径、线缆重量的降低,构建出与特斯拉的差异化竞争优势。

800V+高压电气架构成熟应用预计需要5-10年。构建800V+高压电气架构是一个系统工程,整车、零部件、充电网络都需要配合做升级或者重新设计:1)整车层面,800V平台带来更高电压、电流和发热量,需重新考虑绝缘、电气安全和热管理;2)零部件层面,800V平台对绝缘、耐压等级、载流能力、耐高温能力、EMC、灭弧等性能要求更高,现有的高压零部件如电池、电机及电机控制器、空调压缩机、PTC加热器、高压直流继电器、熔断器等都需要往800V要求进行设计和改进;3)充电层面:大功率充电设备覆盖的电压/电流将达到1000V/500A,功率元件的绝缘、耐压等设计要做调整、电气连接要做冷却处理;同时,电网需改造扩容以支撑快充带来额外的负荷。因此,我们预计800V+架构发展不会很快、成熟应用需要5-10年。

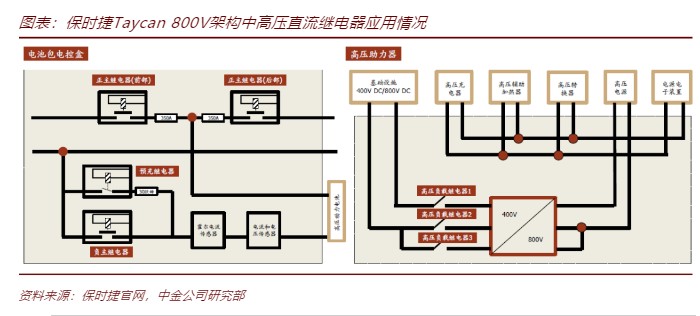

800V架构仍需要配置高压直流继电器作电路保护和通断控制,并有望提升价值上限。从保时捷Taycan 800V架构应用看,电路保护和通断控制仍需要应用高压直流继电器;保时捷在800V架构中使用了7个高压直流继电器,分别为3个主继电器、1个预充继电器、3个高压负载继电器。考虑到800V平台电压和电流更大、电弧更严重,对高压直流继电器绝缘、灭弧能力、散热、使用寿命等性能提出更高要求,现有高压直流继电器需在触点材料、灭弧技术、散热技术、腔体布局等方面做改进,我们预计将带来更高附加值、价值量有望翻倍。

新能源高压直流继电器市场空间广阔, 2025E全球市场达96.2亿元

新能源高压直流继电器单车价值远超传统汽车

高压直流继电器高性能带来高附加值,2020年单车价值量:纯电动乘用车/混动乘用车/纯电动商用车/混动商用车/充电桩单车价值量分别为768-1408元/576-960元/1529-2044元/973-1394元/200-300元;而传统车继电器单价4-5元、单车用量20-70只,单车价值量在80-350元,高压直流继电器单车价值量远高于传统汽车。

高压直流继电器单价:新能源车不同场景对高压直流继电器性能需求不同、导致单价差异: 1)新能源车主回路/快充回路高功率/大电流、对高压直流继电器载流能力/分断能力等性能要求高,常配置大电流规格密封型继电器,单价高;预充/慢充/高压负载回路(空调电动压缩机、PTC加热器等)功率/电流较低、配置小电流/敞开型继电器,单价低;2)针对不同类别新能源车,商用车继电器单价比乘用车高40%-50%,主要是商用车功率、电压电流更高,需要配置耐压、载流能力、分断能力等性能更强的继电器。以2018年国内高压直流继电器单价为基础数据测算单价,我们认为短期内市场竞争加剧叠加客户端降本诉求提升、将导致价格下滑;随着中长期市场格局趋于稳固、集中度进一步提升,我们预计价格将逐步企稳、 2019-2025年单价降幅-20%/-20%/-15%/-15%/-8%/-4%/-4%。

高压直流继电器单车用量:高压直流继电器在新能源车上的使用数量取决于车型类别、电路设计:1)纯电动乘用车车4-8只,常规主回路/快充回路/慢充回路各配2只、预充/高压负载回路各配1只;在部分新能源车的电路设计方案中,慢充/高压负载回路设计与主回路复用、取消了慢充/高压负载继电器配置,预充环节由DC/DC代替、取消了预充继电器配置,将高压直流继电器使用数量精简至4只;2)纯电动客车6-8只,因功率、电压电流更大,通常不会彻底取消慢充、高压负载、预充回路继电器配置;3)混动乘用车和混动商用车4-6只,不具备快充功能、无需配置快充继电器;4)高压直流继电器在直流充电桩上常规配2只,用于充电线路通断控制和保护

单车价值计算:量X单价。我们用2020年高压直流继电器单价测算数据计算单车价值量,纯电动乘用车/混动乘用车/纯电动商用车/混动商用车/充电桩单车价值量分别为768-1408元/576-960元/1529-2044元/973-1394元/200-300元。

新能源高压直流继电器2025E全球市场规模可达96.2亿元

我们以新能源车销量、充电桩数量预测为基础数据,假设:1)高压直流继电器短期受市场竞争加剧叠加客户端降本诉求增加影响、国内价格下滑幅度大,中长期市场格局趋于稳固、集中度提升,价格将企稳,假设2019-2025年价格下滑幅度分别为-20%/-20%/-15% /-15%/ -8%/-4%/-4%;2)高压直流继电器海外比国内价格稍低,假设国内和海外价格价差逐年缩小,2019-2021年价差-5%/-3%/-1%,2021年后国内和海外价格持平。测算结果:2020E/2025E新能源高压直流继电器全球市场空间24.2/96.2亿元,成长空间接近4X,2020E-2025E CAGR 达到31.8%。

市场短期扰动加剧,自主龙头优势显著、中长期稳中有进

当前市场竞争格局几何?

目前新能源高压直流继电器市场中,具备大批量供货能力的专业厂商可划分为三类:

第一类是以泰科、松下、Gigavac为代表的外资继电器专业制造商,这类厂商技术实力雄厚、布局高压直流继电器业务较早,其中TE(收购Kilovac)、Gigavac原业务包含高压直流继电器、相关产品最初在军工、航天、电力等领域配套;松下原业务聚焦传统通用继电器、后将业务拓展至高压领域,如松下早在1997年推出首款应用于混动车的高压直流继电器产品;

第二类是以宏发股份、上海西艾、昆山国力为代表的国产继电器专业制造商,这类制造商布局高压直流继电器较晚,大多从2005年后开始研发、在近5年形成配套;其中上海西艾、昆山国力主营业务聚焦在高压直流继电器;宏发股份从传统通用继电器业务切入高压领域;

第三类是下游整车制造商,目前仅有比亚迪,高压直流继电器自供、并逐步开拓外部市场;

自主龙头突围全球市场,市占率全球第二。高压直流继电器全球市场集中度较高,CR3占据了70%以上市场份额;其中国内继电器龙头宏发股份占比达23%、市占率全球第二(仅次于松下36%),实现突围。

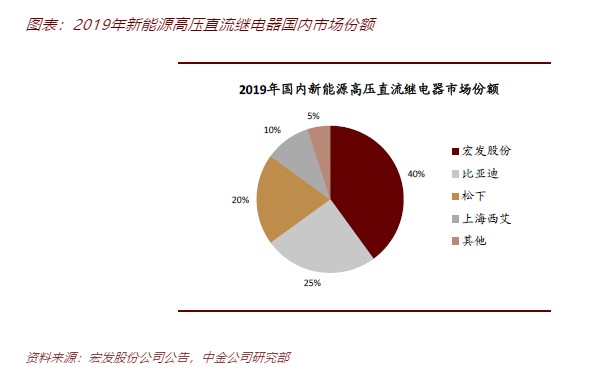

国内市场自主引领,呈现一超多强格局。受益于国内新能源车自主品牌和充电桩的先发优势,高压直流继电器国内市场由自主品牌主导,2019年宏发股份、比亚迪、上海西艾等占据约75%国内市场份额,其中单宏发股份一家市占率达40%,比亚迪、上海西艾市占率分别为25%/10%,呈现一超多强格局。

市场短期内存在哪些扰动?

新能源车和充电桩需求高增驱动高压直流继电器需求快速增长,市场需求结构、竞争者数量、市场投入和推广力度等发生变化,给市场格局带来扰动:

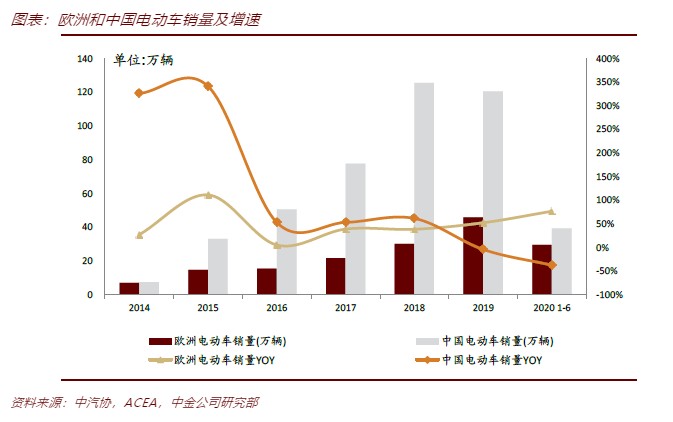

扰动因素1:海外需求高增使竞争优势向全球化服务能力倾斜。2019年以来欧洲电动车销量持续高增、增速超过国内,高压直流继电器需求将由国内主导逐渐切换至全球市场驱动、海外需求量增加;需求区域性结构变化将使市场向具备全球化配套和服务能力的公司倾斜、在获取海外订单上占据优势。

扰动因素2:外资专业厂商投入趋强。外资厂商近年来加大国内产能投入及新品的开发:1)国内产能方面,Gigavac/松下计划在2020/2021年在国内建设产线、将部分高压直流继电器型号国产;泰科于2018年扩建产能、建成苏州保税区外工程二期,主要开发和生产新能源汽车、智能网联汽车相关产品;2)新品开发方面,泰科推出了用于主回路/快充回路大电流场合用的非密封设计高压直流继电器产品(EVC250/EVC175系列),通过高性能磁体灭弧、省去加压充气以及密封环节的材料、设备投入,可降低成本并提高生产效率。

扰动因素3:二线自主专业厂商加大市场推广。二线自主专业厂商比亚迪、上海西艾等近年来也加速产品市场渗透:比亚迪逐步提高高压直流继电器自制比例、替代原有松下产品,同时开始转向外供;上海西艾通过配套上汽自主品牌积累经验、逐渐向合资品牌上汽大众、上汽通用渗透。

扰动因素4:外部新进入者增多。高压直流继电器市场空间大、毛利高,且结构原理简单、专利限制少,使得部分具备一定实力的外部厂商开始切入市场,主要有两类:

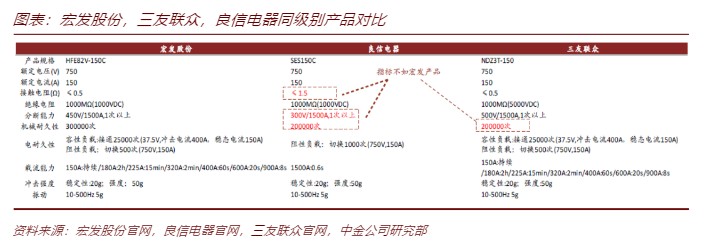

1)从传统低压继电器转型的专业厂商,如三友联众,主营通用功率继电器、磁保持继电器,应用在家电、电力设备等领域;2)从其他电器领域切入的非继电器专业厂商,如良信电器,主营断路器、隔离开关、接触器等低压电器产品,应用在电信、电力、工控等领域。

外资投入增强+二线自主专业厂商加速市场推广+外部新进入者增多三重因素叠加,使高压直流继电器市场短期内竞争加剧、价格下滑明显。

市场扰动是否影响自主龙头地位?

宏发股份在高压直流继电器领域成功突围,2019年全球市占率达23%、仅次于松下(36%);但短期出现的扰动因素使得市场对宏发龙头地位存疑:在面对需求全球化以及市场竞争加剧的情形下,宏发是否还能保持龙头地位?

针对扰动因素1,宏发的全球化市场运作和服务能力强、海外需求高增将强化其竞争优势。宏发的产品销往100多个国家和地区,在国内建成十大研发生产基地、在欧洲/北美/印度/韩国等海外地区以及上海/北京/四川/香港等国内地区建立本地化的营销和服务网络,具备全球化市场运作和技术服务能力;2019年,宏发通过收购德国海拉“汽车继电器业务”、建成首个海外生产基地印尼工厂,进一步深化全球化业务布局。海外需求高增使宏发全球化服务竞争优势得到强化,可进一步抢占海外市场。

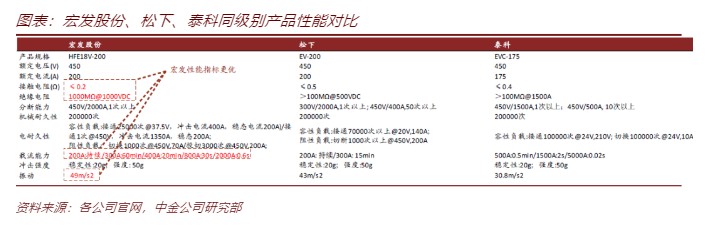

针对扰动因素2,面对外资厂商推进国内产能建设和新品研发,宏发的主要竞争优势在:1)产品性能占优、且成本更低;2)全产品矩阵布局、可满足下游不同整车厂需求;3)业务灵活高效、形成服务闭环;

宏发的产品性能与外资相当、但成本可更低。我们选择宏发、泰科、松下同级别高压直流继电器产品比较,宏发的产品性能与外资相当,在接触电阻、载流能力、振动等指标更优,且主流产品宏发价格比外资低10%-15%;松下后续的国产化产品可收窄与宏发的价格差距、但难持平;泰科的非密封产品在成本和工艺制造过程上实现优化,但非密封设计对产品冷凝、寿命末期接触电阻等将产生不利影响、安全可靠性未经过大批量验证,预期短期内不会成为主流应用。

宏发具备全产品矩阵布局,可满足下游不同应用需求。外资厂商的产品结构比较单一,泰科以环氧密封和非密封产品为主、松下仅有陶瓷密封产品,而宏发实现环氧密封/陶瓷密封/非密封三种品类、全电流覆盖(10-1000A)的产品矩阵布局,可满足下游不同新能源车厂商、不同类别新能源车的应用需求。

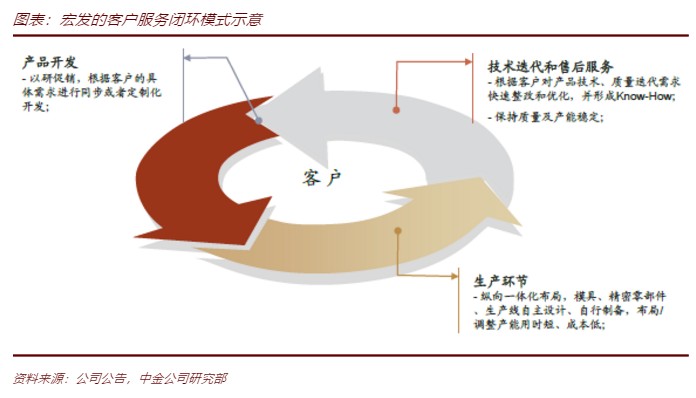

宏发业务灵活高效、形成服务闭环。外资厂商泰科、松下的业务模式是推标准化产品,让下游客户匹配产品外形和性能参数,定制化服务能力、客户响应速率较弱,难根据客户需求对产品、产线进行调整和投资,在部分车型上被替代;而宏发通过以研促销-纵向一体化生产方式-技术升级与售后维护形成服务闭环,可快速响应下游客户在产品开发、产品质量改进、生产过程能力等方面的定制化和迭代需求,已成功为华为、特斯拉、奔驰、大众、丰田等提供产品定制设计。

针对扰动因素3,面对二线自主品牌加强市场推广力度,宏发的主要竞争优势在:1)营收规模大,售后风险承受能力强;2)纵向一体化程度高,产品成本、质量控制、开发/生产效率更优;

宏发营收规模远超国内二线自主品牌,售后风险承受能力更强。2019年宏发股份总营收超70亿元,远高于二线自主品牌上海西艾、昆山国力3-5亿元;高压直流继电器是新能源车重要的安全部件、属于售后召回范畴,宏发的高营收背书使其在面临售后问题时具备更强的承受能力。

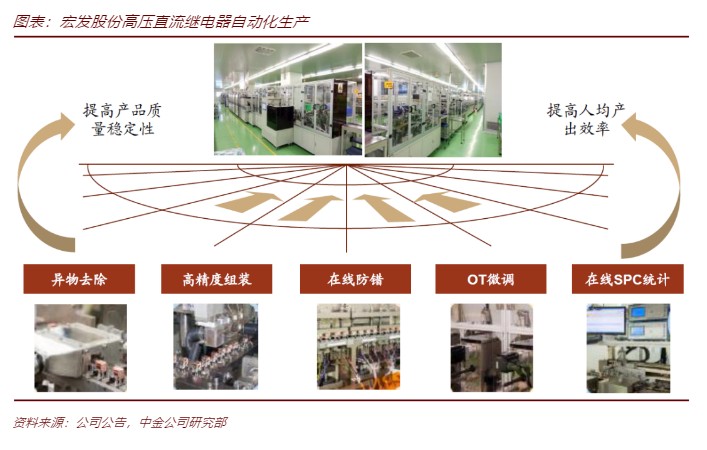

宏发纵向一体化程度高,构建产品成本、质量控制、开发/生产效率同业三重优势。宏发实现较完整的纵向一体化布局,在模具设计/制造、精密零件制造(金工/注塑/电镀/触点/陶瓷部件)以及自动化设备设计/制造方面具备领先优势、实现核心设备/零部件/工装模具的自制,开发/生产效率高,且更严格控制产品成本和质量;二线自主品牌纵向一体化程度普遍偏低、在部分环节布局,如上海西艾仅扩展至模具、自动化设备设计/制造,精密零件制造方面涉及较少。

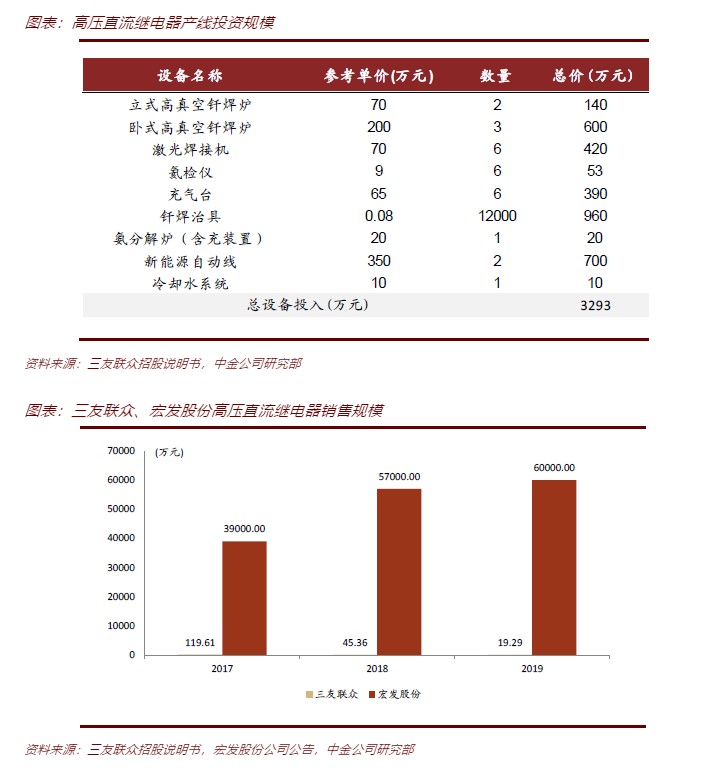

针对扰动因素4,高压直流继电器虽结构原理简单、但制造过程和前期设备投入壁垒较高,新进入者:1)产品和制造工艺未经过大批量生产和整车验证、成熟度偏低;2)制造能力偏弱、尚不具备自动化生产线;3)不具备规模效应,成本难降低;4) 产品性能与专业厂商存在差距;不会成为主流整车厂商选择,对行业格局和宏发龙头地位冲击较小;

新进入者产品和制造工艺验证时间短、成熟度偏低。高压直流继电器制备过程工艺Know-how多,陶瓷/环氧密封型产品分别存在陶瓷金属化及陶瓷钎焊工艺/环氧树脂开裂等业内技术难点,生产厂商需长时间生产环节和下游应用验证、对工艺过程不断修正,才能实现质量稳定的生产过程。新进入者车规级产品配套经验少,且高压直流继电器产品于近几年开发,产品和制造过程成熟度验证时间短、未经过大批量生产环节和整车应用环节的验证,使用风险不确定性高,短期内不会成为主流整车厂商的选择。

新进入者制造能力偏弱、不具备自动化生产能力。新进入者目前还未实现自动化生产过程,三友联众仅有手工生产线、良信电器还停留在材料/工艺验证阶段,制造能力偏弱、产品质量稳定性和生产效率难保障;主流整车厂商如大众、奔驰等对高压直流继电器厂商制造能力要求高、需要具备自动化生产和检测能力才能定点,新进入者由于业务规模小、面临自动化生产线较高的资金壁垒,短期内难提升制造能力。

新进入者不具备规模效应,成本难降低。高压直流继电器属重资产行业,如陶瓷密封产品涉及昂贵的陶瓷钎焊、激光焊、自动自装设备等,前期产线投资规模达到千万亿元;新进入者目前高压直流继电器产销规模小,前期设备投资分摊的折旧费用较高,成本上不具备优势;

新进入者产品性能与专业厂商存在差距。我们选择三友联众、良信电器、宏发股份同级别产品对比:1)三友联众与宏发股份产品性能相当,但机械寿命不如宏发;2)良信电器产品在在接触电阻、分断能力、机械寿命等性能上与宏发存在差距。

宏发已切入全球主流整车制造商供应链,市占率有望持续提升。国内市场,宏发已切入比亚迪、北汽、上汽、广汽等11家整车厂商新能源项目供应链;海外市场,成功获得特斯拉、大众、奔驰、宝马、丰田、福特等优质整车厂商新能源项目订单。基于我们对高压直流继电器的市场规模测算,预计2025年宏发全球市占率将达到45%以上。

投资建议与风险提示

投资建议:

高压直流继电器是新能源车刚需零部件,高性能带来高附加值,成长空间广阔、确定性较强、格局清晰,自主龙头成功突围:1)新能源车和充电桩需求高增将引爆高压直流继电器市场需求,我们预计至2025年有望贡献96.2亿元全球市场空间;2)市场目前集中度高、格局清晰,CR3占据70%以上全球市场,自主龙头宏发股份单占23%、排名全球第二,实现突围。

风险提示:1)新能源车产销不及预期。新能源车产销目前处于卫生事件后逐步复苏阶段,市场存在卫生事件、政策波动导致反弹不及预期的风险;2)充电桩建设不及预期。新能源车推广不及预期、充电桩政策波动将影响充电桩的建设。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP