新股前瞻|靠欧皇“线下抽卡”站上潮玩风口 递表5个月的泡泡玛特何时能揭秘盲盒文化风?

自今年6月1日在资本的聚光灯下高调递表,至今已有5个月,泡泡玛特似乎已被市场“遗忘”。

通过查询港交所披露易,智通财经APP发现,泡泡玛特目前仍处在递表阶段。“正在处理”四个字,也让这家国内最知名潮玩品牌的上市之旅显得尤为漫长。

不过在不少人眼中,这或许意味着“好事多磨”。因为凭借泡泡玛特显著的成长性和优秀的现金流,市场依然十分期待这家公司上市后的增值潜力。

靠“线下抽卡”模式盈利

想从商业模式上界定泡泡玛特并不容易。

正如创始人王宁所言:“有些人可能觉得我们是做零售的,因为我们开了很多很多店;有些人觉得我们是卖玩具的,因为我们卖手办;也有一些人觉得我们是做IP的,因为我们签了很多IP;还有一些人说我们做展会的。”但实际上,从商业运营层面上看,这些皆是泡泡玛特的众多切面之一。但从盈利的角度来看则相对简单。

泡泡玛特盈利的核心,其实与游戏市场上众多抽卡游戏的盈利模式类似,就是“靠用户抽卡”。

只是,泡泡玛特是将抽卡从游戏转移到了现实,抽卡随机数由程序生成的伪随机数据变成了盲盒,而收集的图鉴内容也从卡牌变成了IP手办。

实际上,泡泡玛特的盲盒规则很简单:每一套系列有12个玩偶,同一系列一箱有12套,其中除了常规款外,还有一个特殊的隐藏款,隐藏款的玩偶很难获得,在一大箱子中才可能有一个。

隐藏款被抽中的几率很低,一箱144个盲盒公仔里,一般只设置一个隐藏款,换算成百分比,中奖几率仅为0.69%。这种概率甚至比市面主流抽卡手游设置的0.8%的SRR卡牌出货率还要低。但也正是因为这一固定低出货率的存在,使得用户拿到隐藏款只有2种:“欧气”和“氪金”,要么靠运气会心一击,要么靠花钱大量购买,而大部分用户属于后者。

于是,当泡泡玛特借着IP风口起飞时,这一盈利模式让泡泡玛特在短短三年间斩获优秀的业绩及现金流数据。

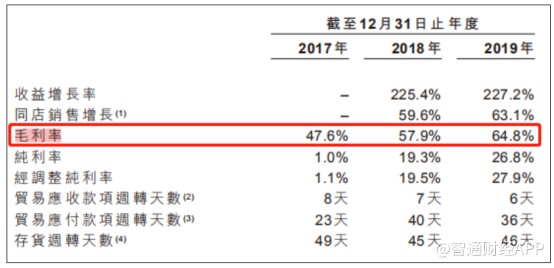

招股书显示,2017-2019年,泡泡玛特营收分别为1.58亿元、5.14亿元、16.83亿元,2018和2019年的营收增幅分别为225.4%、227.2%,连续两年保持高速增长。

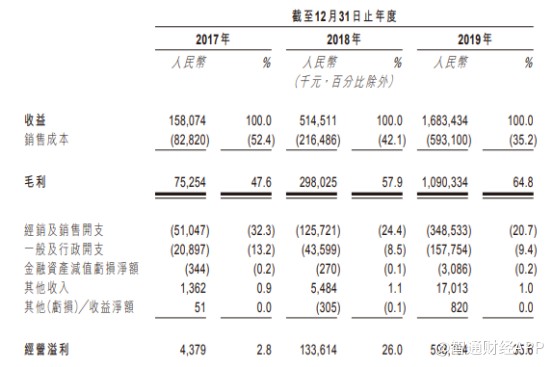

2017年-2019年,公司净利润分别为156万元、9952万元、4.51亿元,业绩实现了爆发式增长。毛利率亦提升明显,从2017年的47.6%增至2019年的64.8%;而与此同时,公司净利率达到26.8%,比肩白酒行业。

从用户层面来看,截至2019年12月,泡泡玛特注册会员达220万,目前泡泡玛特线上+线下注册会员已增长至320万,复购率高达58%。如此高的用户粘性则在于泡泡玛特的IP运营。

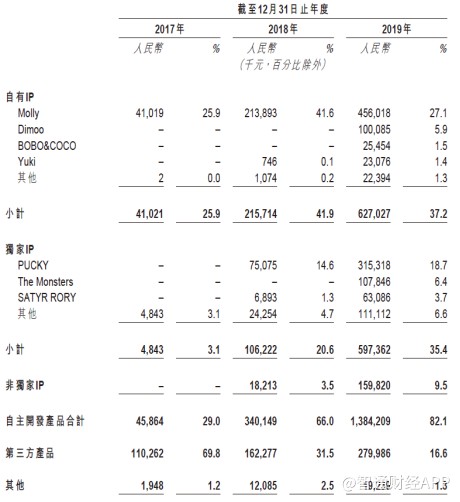

数据显示,泡泡玛特共运营有85个IP,其中12个自有IP、22个独家IP以及51个非独家IP。但其中,为公司带来主要收益的IP只有2个,分别是自有IP “Molly”和独家IP“Pucky”。这两个IP产品在2019年为泡泡玛特带来收益达到7.71亿元,占公司当期总收入的45.9%。

值得一提的是,泡泡玛特之所以能保持较高的毛利率,很大原因在于其仅掌握了产品设计等高利润的上游阶段,而将玩具生产等低利润率的下游环节进行外包。另外,在影响毛利率的另外一个环节——获取IP授权方面,由于近年来自有IP销售的持续增长省去了相关版权费,使得公司最终营业成本占比从2017年的52.4%降至2019年的35.2%。

在费用端,除了近年来潮玩风口带来的品牌效应,客观降低了公司营销费用外,泡泡玛特还通过葩趣、国际潮玩展持续扩大影响力和触达消费者的能力,使其在2019年的销售费用占比仅有20.7%。

除此之外,在存货和应收账款周转方面,2019年,公司产品存货周转天数为46天,意味着从一个盲盒出厂到上架被买走,平均只需要46天;而同时,2019年公司期内应收账款周转天数仅有6天。这较为客观地反映出,泡泡玛特商品的市场热销程度,也与公司高速增长的业绩相应。

既然是将“抽卡模式”搬到线下,线下门店的发展自然是重中之重。智通财经APP观察到,泡泡玛特的销售渠道主要分为五大部分,分别为:零售店、线上渠道、机器人商店(即自动售货机)、批发和展会。

线下门店方面,截至2019年末,泡泡玛特在33个一、二线城市的主流商圈有114家零售店,在全国57个城市有825家机器人商店;批发渠道则包括22家国内经销商及日本、韩国、新加坡和美国等21个国家及地区的19家经销商。这些高速扩张的线下门店,也成为公司期内业绩跨越式增长的重要支撑。

“单一IP+盲盒运营”的玩法还能火多久?

大幅增长的收入和利润,叠加较低的成本和费用,辅以流行潮玩的风口,泡泡玛特呈现在资本市场面前的几乎是“完美”的商业模式。可是,泡泡玛特同样存在“阿喀琉斯之踵”。这便是他的IP。

与Disney、Fate和魔兽世界等有影视、ACG和游戏作品或故事内核支撑的IP不同,“Molly”系列的公仔形象仅仅是艺术家王信明在2006年出品的创意作品。

虽然该作品形象可爱,但不可忽视的一点在于,作为IP运营的核心内容,Molly的形象背景空白,没有完整的故事线和世界观支撑的角色形象。简言之,这一IP内容缺乏文化底蕴的沉淀。

泡泡玛特显然意识到了自身IP运营的软肋。在招股书中,风险因素提示多达40页,而“IP”相关内容被提及次数最多。其中,新“IP”的消费市场可及性、IP授权风险、IP商标和版权风险以及IP竞争风险等内容被多次提及。

实际上,从深层次来看,泡泡玛特最大的风险在于“Molly”系列IP的生命周期问题和市场竞争风险。

参考来自成熟市场且定位类似“Molly”的IP“Sonny Angel”。这款IP作品由日本Dreams公司设计并于2005年首度面世。

其与“Molly”市场定位类似,在于“Sonny Angel”也仅仅是一个单纯的形象,无任何故事或人物设定背景;其消费人群主要集中在16到28岁的有经济能力的年轻白领;同样具备新品迭代能力,面世15年中,共推出的60个系列,发行了600多个不同的造型。

而据统计数据显示,Sonny Angel自热度上升至达到最高点大约经过了约3年时间,其高热度持续时间约为6年左右。通过百度指数关键词搜索趋势对比数据来看,Molly甚至未达到Sonny Angel的热度最高点,并且整体趋势显示,Molly的热度在2020年也从趋势向上走向了平稳下滑的态势,截至今年11月,Molly的整体热度指数徘徊在1000点上下。

不难看出,经过3年的开发,Molly的IP热度已经有潜在下滑的趋势,而下滑的不可逆性自然也就成为市场担心的最大问题。这一点方面,市场可以参考Sonny Angel的“前车之鉴”。

从趋势图来看,这一IP热度的不可逆下滑始于2017年,但实际上在2017年Dreams一口气推出了11个新系列,并且直到2020年,该公司依然保持着稳定的出新速度,可与当下正红的Molly系列相比,Sonny Angel无疑是没落一方。

不过目前市场担心的问题似乎在于“Molly是否会重蹈覆辙?”

缺乏文化底蕴的IP特性,意味着Molly除了不断推出新产品外,缺乏进一步提高用户粘度的手段;另外,盲盒化的运营机制可复制性较强,也意味着泡泡玛特的核心商业模式缺乏必要的竞争壁垒。这让公司在庞大的竞争市场难以稳定保持先发优势。

智通财经APP了解到,目前中国潮流玩具零售的市场规模由2015年的63亿元增加至2019年的207亿元,复合年增长率为34.6%。并且随着潮流玩具在国内的受欢迎程度不断上升,预期在2024年将达763亿元,后五年年化复合增速近30%。

可是,国内潮玩市场参与者众,市场份额高度分散。数据显示,按零售价值计算,市场前5大参与者的市场份额合计仅有22.8%。作为目前市场份额排名第一的泡泡玛特,市场份额则仅为8.5%。如何在日益拥挤的赛道中保持优势,将是泡泡玛特稳定估值的重要因素。

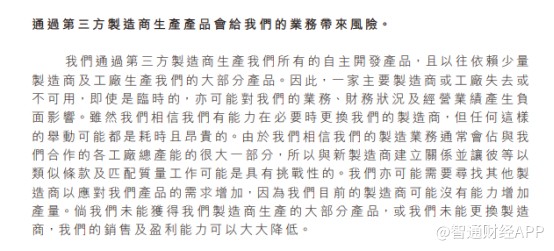

除了“IP”的竞争力外,泡泡玛特的产品质量,也是一个重要的风险点。在招股书的风险因素中,泡泡玛特还提到“通过第三方制造商生产产品会给我们的业务带来风险”。

虽然外包生产为泡泡玛特节省了一大笔生产成本,但外包商质量的参差不齐,或将成为影响公司IP运营的重大隐患。2019年7月,泡泡玛特的娃娃便曾被媒体曝出甲醛超标的问题,一定程度上影响了公司产品的口碑。

不难看出,虽然即将上市的泡泡玛特被资本市场寄予厚望,但在IP运营以及生产端存在的风险依然是公司的“阿喀琉斯之踵”。泡泡玛特如何扬长避短、稳定经营,把握市场先发优势,或成为未来投资者关注的重点。

扫码下载智通APP

扫码下载智通APP