新东方(09901)品牌影响力打造坚韧护城河,K12支撑未来长期增长

本文来自“杨仁文研究笔记”

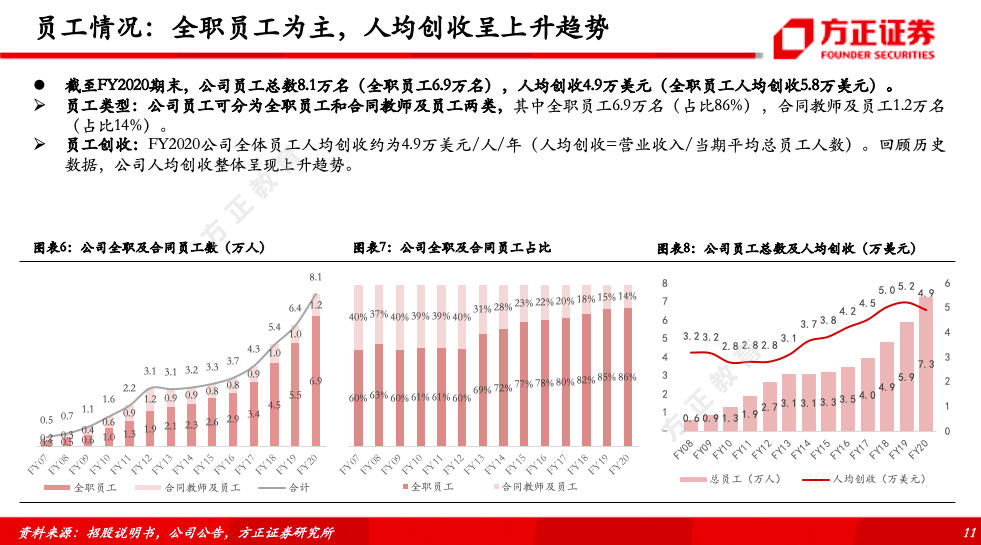

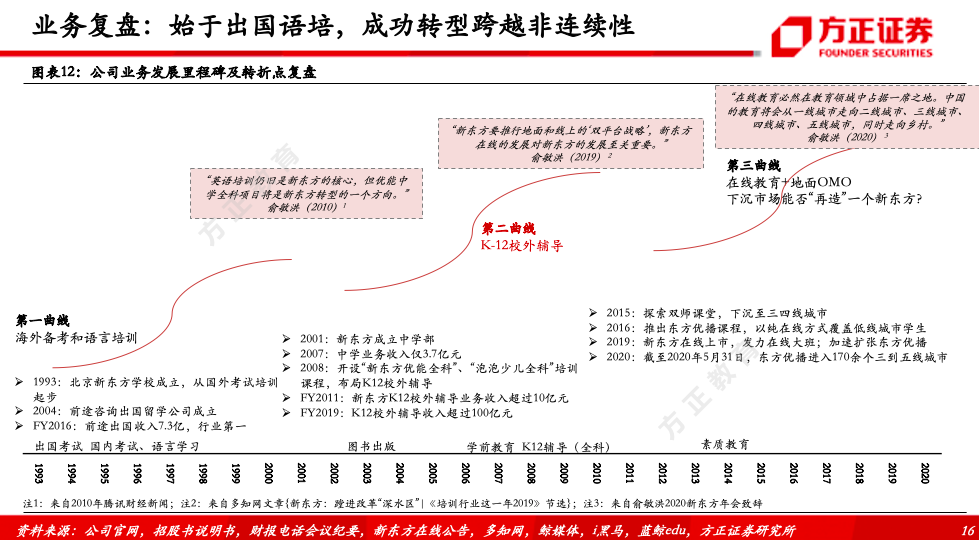

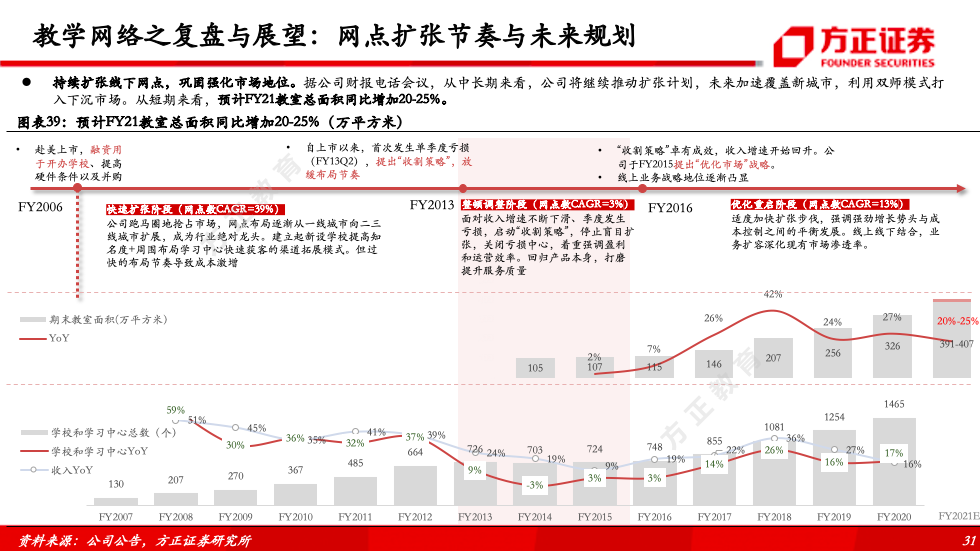

新东方(09901)是中国最大、最综合的民办教育机构,前身北京新东方学校于1993年由俞敏洪创立,2006年赴美上市,上市以来收入端复合增速近30%,FY2020收入约255亿元,净利润约29亿元。公司11月9日于H股再次上市,作为教育行业的领军企业、大陆首家赴美上市的教育公司,公司曾成功实现从留学语培到K-12校外培训的跨越,三十年不断焕发新的活力,是优秀的长跑型公司。

本报告通过对公司的核心业务环节、财务特点、行业情况进行梳理,认为公司在品牌、管理、师训、运营、网点规模方面均处于行业头部地位,构建了较高的竞争壁垒;同时,K-12校外培训行业中长期景气度高,下沉市场需求尤其旺盛。面对新机遇,公司脚踏实地、着眼未来:①坚守教育本质,始终将加大产品投入、提升教师竞争力置于优先地位;②一方面,持续稳步推进教学网络扩张、并加大力度部署基于地面的OMO模式,另一方面,由控股子公司新东方在线(1797.HK)所运营的纯在线业务已顺利度过完善人才和产品的阶段,迈入高速成长轨道,前景可期。

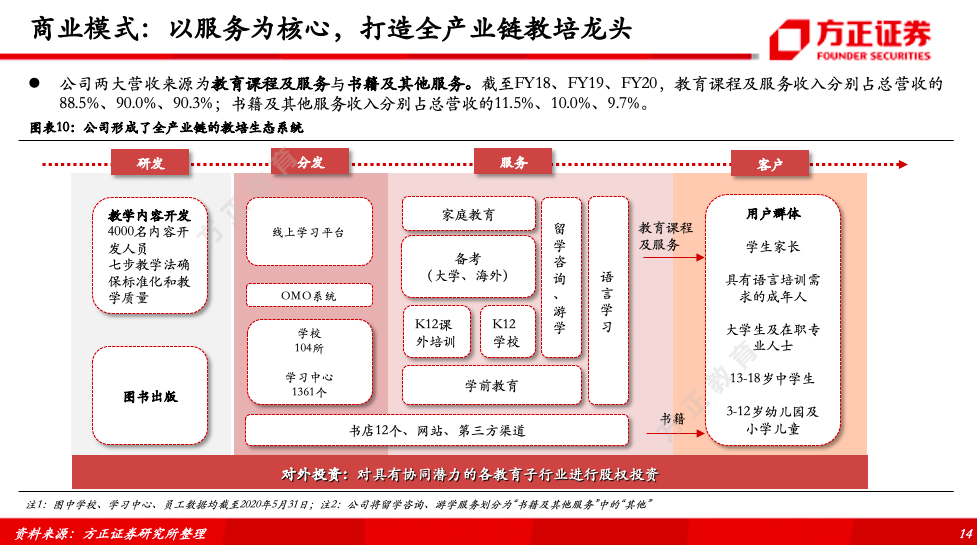

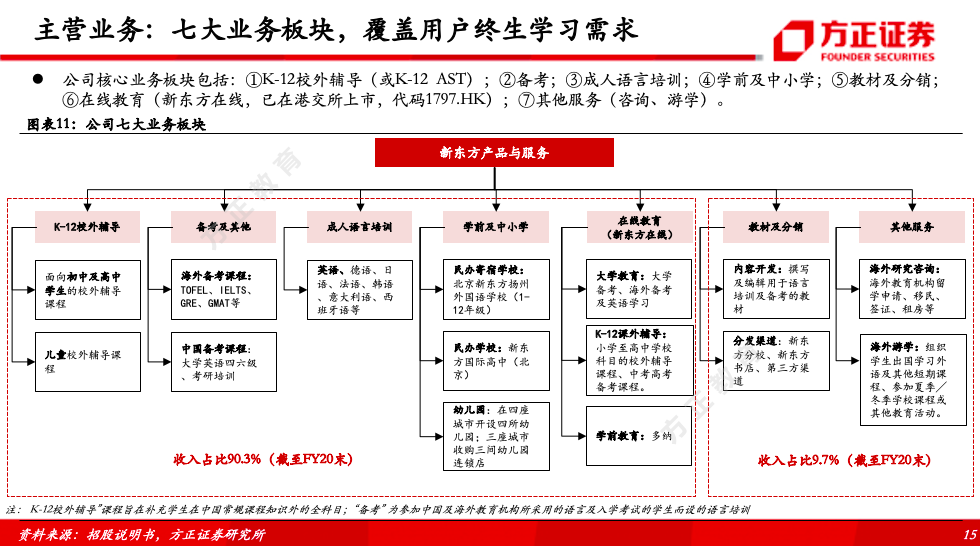

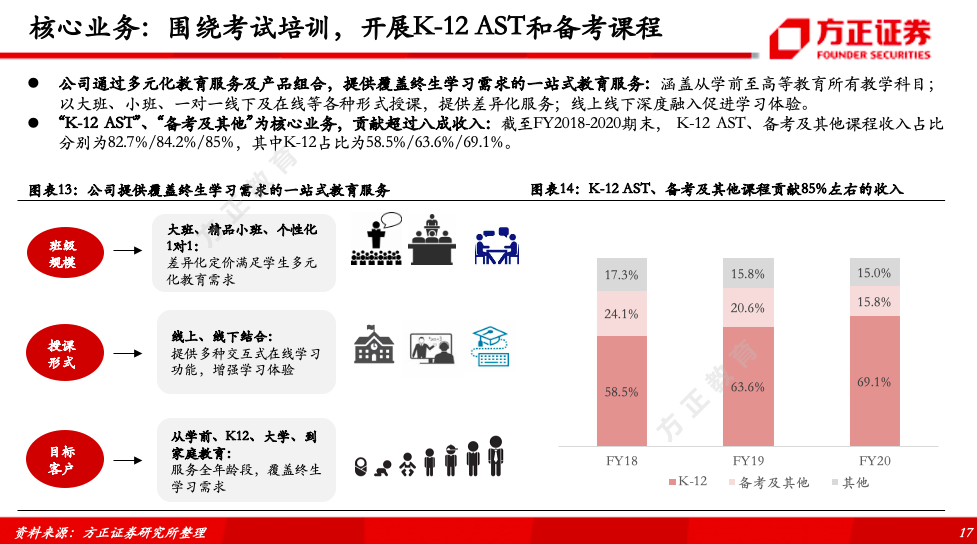

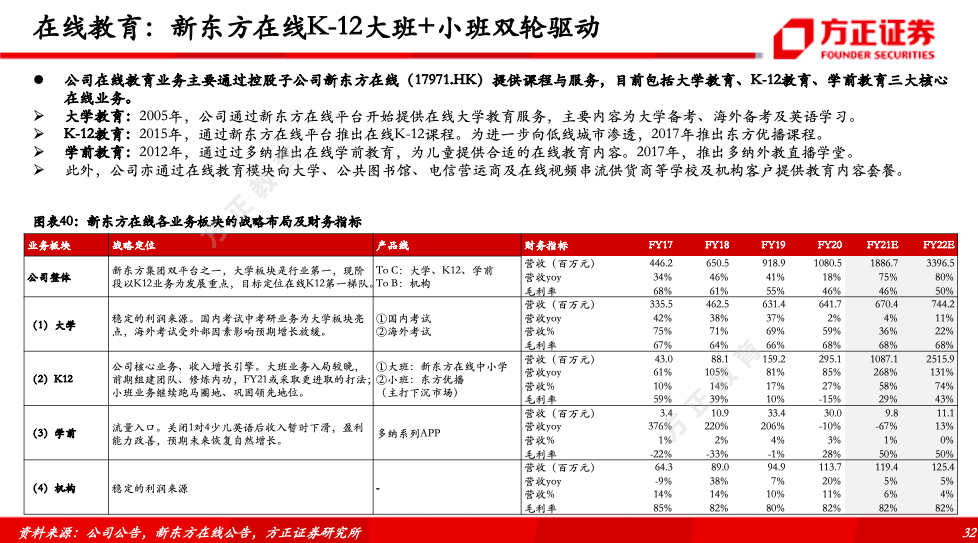

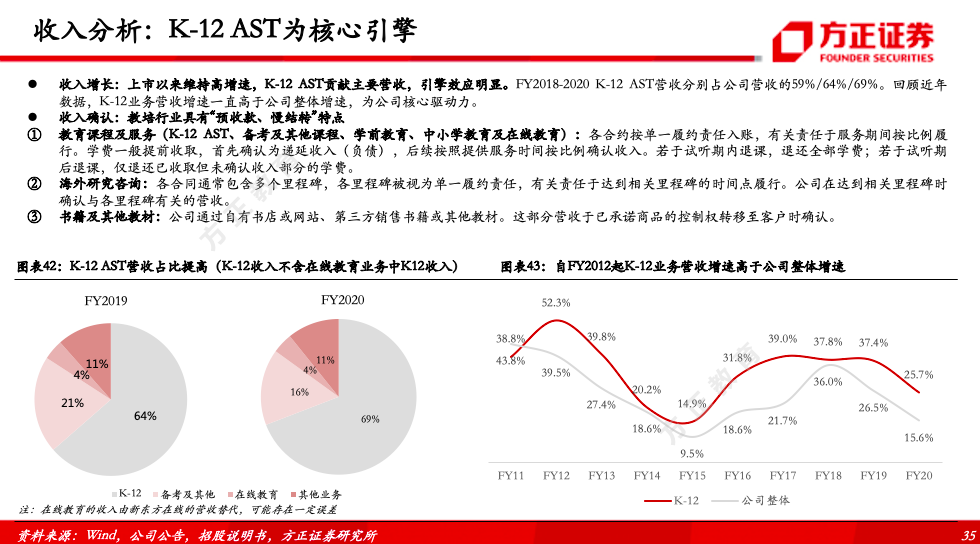

1、公司主业:以K12校外培训和备考业务为主。公司现有涵盖研发、分发、服务(师训、教学、运营)、对外投资全产业链的教育生态系统,提供覆盖全学科、全年级、全班型的一站式教学服务,现阶段两大营收来源为教育课程及服务(FY2020占比90%)与书籍及其他服务(10%),七个业务板块包括:①K-12校外辅导(或K-12 AST);②备考;③成人语言培训;④学前及中小学;⑤教材及分销;⑥在线教育(新东方在线,1797.HK);⑦其他服务(咨询、游学)。其中,K-12 AST、备考及其他为核心业务,贡献超过八成收入。

2、业务复盘:成功跨越非连续性,转战万亿级K-12校外培训赛道;OMO和在线教育能否解锁下沉市场?我们复盘公司业务发展历程,认为公司历经了三次成长曲线,分别是留学语培、K-12校外辅导、进入下沉市场。第一次跨越非连续性(从留学到K-12、从大班名师到精品小班)的背后是研发、师资、运营、乃至文化(从名师导向到标准化产品导向)的变革,目前经历的第二次跨越(从地面到OMO、在线)则面临管理半径、技术、获客、师训(培养在线大班名师和在线小班老师)等新挑战。

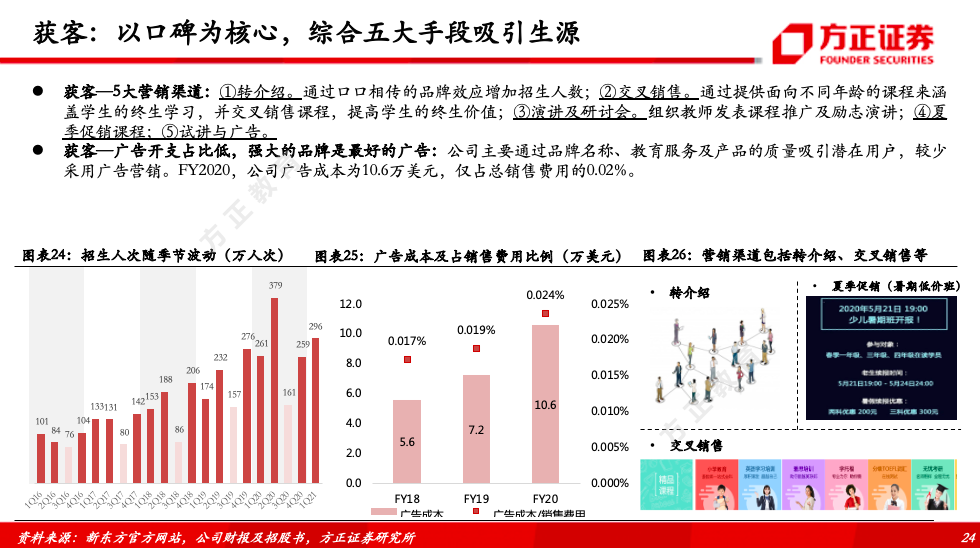

3、品牌力:难以复制的护城河。新东方品牌深入人心,公司是中国唯一一家荣获Brand Finance2020年全球“最有价值的商业服务品牌50强”的教育公司;据Brand-Z估计,新东方品牌价值48.6亿美元,连续七年蝉联教育行业第一名。三十年积淀的良好品牌背后是对教学、师资与服务品质的坚持。2019年全集团进行“新东方,老师好!”品牌升级,强化师资核心地位。强大品牌力对于教育培训行业至关重要,也是行业龙头的核心护城河,其能够带来的好处包括客户的忠诚与信赖(降低获客成本)、对人才的吸引(提升招聘竞争力,吸引优质人才),优质的品牌能够不断提升公司竞争力,打造“好品牌-好老师-好教学-好口碑”闭环。

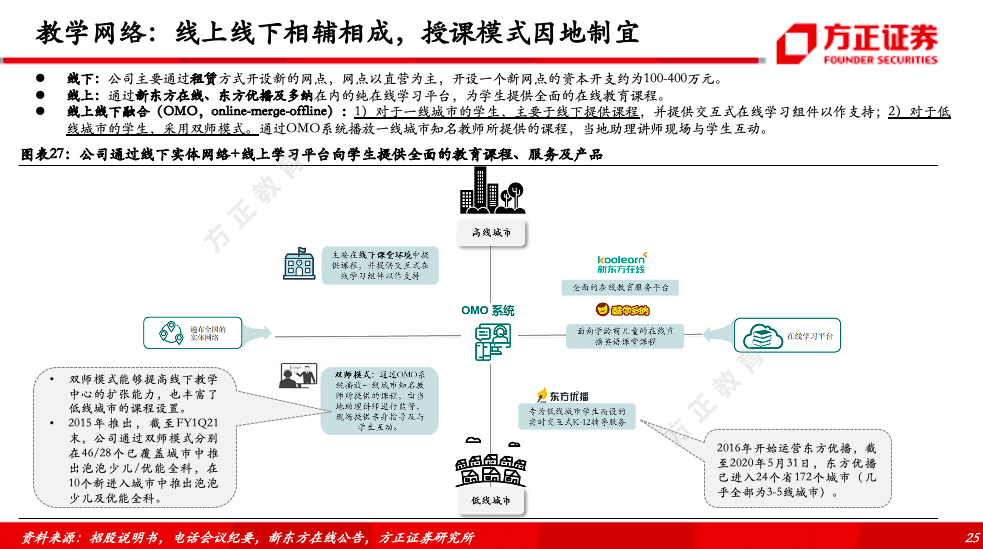

4、教学网络:总量、广度、密度均领先,稀缺的全国化教育培训龙头。公司直营教学网络覆盖31个省(不含港澳台地区)、90个城市,网点总量超1300个,网点密度15个/城市。目前全国线下K-12校外培训机构中,仅新东方、好未来、学大教育三家实现了省域层面的全国化覆盖。全国扩张对于机构的组织文化、管理能力、产品质量及标准化程度、教学内容的本地化程度、资金实力等方面都提出了很高的要求,也是地面业务规模持续增长的重要前提。

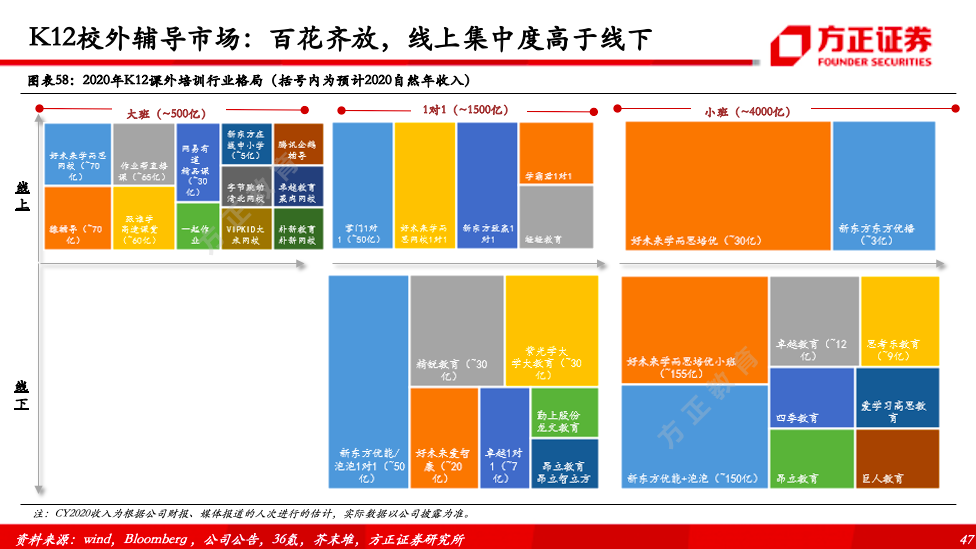

5、地面教育前景展望:①短期而言,线下教育培训行业加速出清与分化,行业集中度提升趋势明显;②中长期而言,后公共卫生事件时代,K-12校外培训行业长期景气周期不改。首先,从需求端来看,在激烈的升学和就业竞争、学生和家长对教育产品与服务认知提升以及消费升级的背景下,预计K-12校外培训行业需求强劲,市场规模中长期增速介于10%-15%之间,有望于2023年突破万亿。其次,从供给端来看,高线城市是K-12校外培训机构的必争之地,而下沉市场虽需求旺盛,但受制于师资供给瓶颈等问题,对于品牌机构而言仍是一片广袤蓝海。在技术的推动下,OMO模式和线上教育有希望成为解锁下沉市场的“钥匙”。2015年以来,直播技术的发展使纯在线教育率先实现教学效果和商业模式的突破,2020年在公共卫生事件背景下实现了爆发性增长,但线上教学的互动性、监管性较弱,教学效果存在一定瓶颈(反映在续班率上),而大数据分析和AI等前沿技术在教育领域的应用尚未达到教学效果突破的临界点。

尽管在线渗透率提升趋势明确,但展望未来,我们判断地面教育或地面与线上融合的OMO形式在数年内仍是教学活动的主流形态。据媒体报道,公司今年拟分拆成人业务,聚焦K-12校外培训发展,并提出将地面业务全面OMO化。OMO模式能够放大优质师资的辐射面、改善用户学习体验从而进一步扩大招生体量,并改善运营效率。

6、盈利预测与投资评级:我们预计公司FY2021/2022/2023年收入为4258/5465/6950百万美元,归母净利润为504/787/975百万美元,EPS为2.99/4.66/5.77美元,对应PE为59/37.8/30.5x(H股)。考虑到公司财报年结日为5月31日,与可比公司存在差异,因此参考可比公司2022财年平均市盈率,给予H股目标价1789.5港元(230.8美元),对应公司2023财年PE为40x,首次覆盖给予“推荐”评级。

风险提示:政策风险、宏观经济风险、公共卫生事件风险、盈利能力不达预期风险、线上业务扩张及OMO战略实施进展不达预期风险、行业竞争加剧风险、管理团队相关风险、控股股东相关风险、出生人数不达预期风险、股东减持带来的风险、行业估值中枢下移风险、在线教育对业务的冲击风险等。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP