Q3高增长背后,小牛电动(NIU.US)面对下沉市场的“蜜糖”与“砒霜”

在新能源板块备受资本市场关注持续爆炒之余,覆盖范围更是开始从“四个轮子”向“两个轮子”扩张。在整个新能源市场朝着火热边际滑去之时,在美上市的电动二轮车生产商小牛电动(NIU.US)于11月23日公布了2020年第三季度财报,意图在烈火上再添一把干柴。

智通财经APP了解到,小牛电动股价在今年不断迎来上市高峰,年初至今大涨接近3倍,最新市值达到23亿美元,年内一度达到每股37.44美元的上市新高。

Q3业绩维持高增长

智通财经APP了解到,小牛电动于2014年成立,至今已经拥有N/M/U/G四大电动二轮车产品系,覆盖2500元至1万元的完善产品矩阵,带动销量和收入快速增长。不过,公司的产品线亦有所分层,其中 N 系列平均售价相对最高,M 系列其次,而 U 系列大多为精简版,而今年推出的 G 系列通过极高的性价比迅速获得大量销售。

(图:小牛电动产品矩阵)

对于当下电动两轮车市场而言,小牛的综合品质最好几乎是公认的,凭借前卫的外观、完善的智能性能、以及高端锂电的标签等多方面的新颖赢得了一大批粉丝,同时其以高价切入中高端电动二轮车市场,品牌形象逐渐建立。

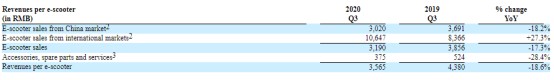

在Q3财报之中,小牛电动表示,单季度公司实现营业收入8.94亿元,较上年同期的6.5亿元增长36.67%;实现净利润8000.64万元,同比增长20.46%,对于2018年之前的连续四年亏损而言,小牛无疑已经从2019年开始走上了盈利的道路。

针对Q3营业收入的大幅上升,公司表示得益于其事先洞察市场,在个人出行刚需和超标车置换刚需的叠加效应下,先后发布了MQi2、GOVA G0、GOVA G2、MQis等符合新国标要求的智能电动车。

从销量上来看,小牛电动Q3全球销售达到25万辆,较去年同期增长67.9%。其中,中国市场销量达245293辆,同比大增70.2%。并且自6月30日以来,公司在中国的品牌体验店及专卖店增加了182家达到1266家。

与此同时,在海外的扩张却略有逊色,在国际市场方面,小牛电动已通过36家经销商覆盖46个国家,但第三季度国际市场销量仅5596辆,同比增长6.3%,由此海外收入亦表现不佳。不过,随着第三季度公共卫生事件的逐步稳定,未来国际市场的销售有望持续复苏回升。

值得注意的是,持续推出新产品的同时,小牛电动还积极拓展线上消费渠道,成为业绩增长的新引擎。CEO李彦亲自上阵,从锂电优势到智能服务,向消费者们详解电动车产品性能。双十一期间,小牛电动携手机动战士高达品牌一起推出的“MQis高达特别版”在天猫开始预售,今年双十一小牛电动车销售额对比去年实现翻倍。

与此同时,小牛对产品的创新研发也在持续推进,Q3单季度公司的研发费用达到2890万元(包括300万元的股份酬金),较2019年第三季度的1710万元增长了69.4%,主要是由于员工成本增加了580万元,由于新产品开发的增加,设计费用增加了400万元,股票薪酬费用增加了160万元。研发支出占收入的百分比由2019Q3的约2.6%上升至3.2%。

目前看来,通过持续的产品创新、全球布局以及市场拓展,小牛电动已经逐步迈入稳定盈利的阶段。虽说锂电池的成本相对于铅酸电池更为高昂,但也恰恰符合小牛的高端品牌定位,以互联网思维博得主要消费群体一二线城市年轻人的热爱,也愿意为其高性能买单。

“蜜糖”还是“砒霜”?

经过多年发展,两轮电动车市场在国内发展已经较为成熟,市场竞争还在不断加剧。近些年来,虽然受到经济增速下滑的影响,两轮电动车的销量有所下滑,但小牛电动却保持了高增长逆市扩张的态势。

究其根本,一方面是由于小牛电动率先采用锂电池取代铅酸电池的定位符合行业逻辑,具备一定的前瞻性,由此抢占了不少因新国标迭代产品的新客户群体,另一方面是其出色的外观设计吸引了众多年轻用户的喜爱。

但这两方面的原因未能给小牛带来领先全市场的竞争优势。数据显示,小牛电动的年销量在电动车市场中排在十名开外,市场占有率仅为1%,于是打开下沉市场成为小牛扭亏为盈之后新的利润增长目标。

自G0型号推出开始,小牛也面临着下沉市场“蜜糖”与“砒霜”之间的两难抉择。

事实上,早在去年Gova系列首次发布时,小牛将该系列定位于非智能化产品,市场中便有声音认为小牛电动将面向下沉市场推出中低端产品线。在国外市场受疫情影响扩张乏力之际,小牛电动将目光投向了国内市场,更意欲通过压低价格和品牌下沉,谋夺国内的中低端市场的渗透率。

对于大多数的消费者而言,电动自行车仍旧是一个便宜的代步工具。所以便宜的用铅酸电池的中低端电动车仍是下沉市场的主流。对于三四线城市的用户来说,电动车的只要能满足充电方便、续航时间长的要求即可,智能体验更多是高性能产品的附加值。而定位较高的小牛电动在三四线城市的市场推广进展缓慢,由此来看,G0的推出便显得势在必行。

为了抢占下沉市场,小牛在Q3以牺牲毛利率为代价,加大了G0的销售比例和促销力度。在收入和销售规模均有一定幅度提升的同时,小牛电动Q3毛利率却“反常”下降至20.9%,主要就是因为G0型号的销售价格和毛利率均低于其他产品。

这反而与小牛最初切入年轻市场的中高端电动车品牌定位相悖,在压低售价以扩充规模的同时,可能加速品牌价值的消耗,对年轻消费群体的吸引力或将下降。

与此同时,与雅迪、爱玛、新日、台铃等其他同类公司相对比而言,小牛整体的销售体量依然不及这些老牌厂商,从传统品牌的多年市场沉淀、线下铺开的宽广销售渠道,再到更为低廉的定价,主要头部生产商依然保持着稳定的出货与销售额,市占率和经销渠道优势明显。与此同时,小牛电动也将面临着E客电动、九号公司等新玩家的入局,整体竞争环境并不轻松。

当前国内中高端锂电市场仍处于快速增长阶段,供给端新品牌和产品的推出有利于加速做大市场规模。而小牛的下沉策略究竟是会丰富其市场渠道的“蜜糖”还是消耗品牌价值的“砒霜”,则需要时间来给出答案。

扫码下载智通APP

扫码下载智通APP