美股航空业,仍然需要谨慎

本文来自 英为财情Investing,作者:李英维。

感恩节刚刚过去,但是美国人的购物狂欢才刚刚开始。对于华尔街投资者来说,一年一度的美国人“剁手季”有时候也意味着持有受益于巨大的消费者支出行业个股的投资者可能会获益——零售股、科技股、甚至是电子游戏个股的投资者都有望获益,然而,对于航空股的投资者来说,可能是另一番光景了。

近期接二连三关于疫苗的消息助推了航空股的上涨,U.S. Global Jets ETF (JETS.US) 仅仅在11月当月,就已经累计上涨了33.81%。

JETS今年以来每月涨跌数据列表,来自英为财情Investing.com

投资者有理由相信,随着疫苗的推出,人们终将战胜病毒,而航空股也会再次上涨,然而,疫苗会以怎样的速度和范围普及仍然是一个极具争议的问题,也就是说,至少,在这个感恩节,你仍然需要谨慎对待航空股。

感恩节客流量同比仍下降60%以上,航空业需求短期内难言乐观

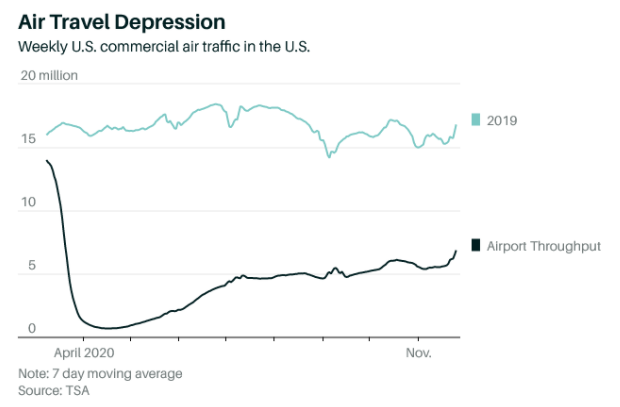

商业航空运输仍然处于严重的萧条状态中,甚至是感恩节假期,也未能给航空业带来多大的影响。旅行的减少仍然在打压这这个行业个股的增长。

数据显示,在过去的七天时间里,有近700万旅客通过了运输安全局(TSA)的安检通道。这比上周同期增长了22%左右。

此前,航空管理局预计感恩节前后,这一数据会增加,但是事实是,客流量仍然下降了很多,在2019年同期,客流量有接近1700万人次。而今年,即使是在最繁忙的周三那天,也只有100万人通过TSA的安检通道——不管感恩节前的增长如何,预计今年假日期间,商业航空交通量较去年,可能会下降约60%。

每周通过美国机场安检门的客流量走势图,来自TSA

其中,美国西南航空(LUV.US)之前就表示,目前的运力约为2019年同期的65%左右,降幅达到35%,这不是航司的投资者们想要看到的。

与此同时,美国银行的数据也显示,在截至11月15日的一周内,美国机票预订系统净销售额下降79.8%,仅略高于-80.4%的四周移动平均值。这种降幅收窄的速度不足以改善业内的现金消耗率。

该行还表示,西南航空、美国联合航空公司 (UAL.US)、阿拉斯加航空 (ALK.US)均指出,近期机票预订速度有所放缓,而取消订单的情况则有所上升。这表明,复苏情况不是线性的,而是随着卫生事件病例的出现而变动。

大跌过后,各大航司估值就合理了吗?

今年以来,公共卫生事件对航空公司的财务报表造成了沉重的打击,即使是在近期的大涨以后,欧美各大航司的股价仍然较去年同期跌约34%。统计数据显示,预计美国四大航空公司(西南航空、达美航空 (DAL.US)、美国航空 (AAL.US)、美联航)2020年全年的亏损合计将达到270亿美元。而这四家航司的股价在2020年也均累计下跌超过30%,远低于标普500和道指的可比回报率。

而其中,美国航空作为下跌幅度最大的公司,其股价今年仍累计跌逾50%。但是,一个值得关注的问题是,美国航空的估值仍然不便宜。

基于2019年的收益数据来计算,传统航司的股价可能看上去不高,但是投资者不能忽视的是,虽然和2019年的收益相比,大多数航司似乎处于估值低位,但是这一估值忽略了在公共卫生事件期间,航司背上的巨额债务。就在上个月,美联航还发行了30亿美元的七年期债券,为其公共卫生事件期间的危机再融资。

分析师青睐的航司估值工具是,将这些公司的企业价值和未计利息、税项、折旧、摊销和飞机租赁租金(类似于债务利息)前的收益进行比较,其中,企业价值包括股票市值、债务余额差额,再减去公司持有的现金。

那么,按照这一衡量标准,美国航司公布的利润率可能是很难实现。因为,对于航司来说,豪华客舱需求面临威胁、商务旅行市场也因为视频会议的兴起而缩小了15%,也就是说,和2023年的每股收益预估中值相比,美国的几家传统航司股价实际上市高估的。

当然,以估值指标来预测航空类个股未来的回报能力并不是唯一的方式,尤其对于航空这样的周期型行业来说,美国经济的繁荣与否往往更为重要。但是,需要注意的是,根据历史数据显示,在极端情况下,航司的估值是很重要的——当年911时间以后,航司陷入危机,估值和回报率随后在2003年达到强关联度,当年中大型航空股的估值大约是8倍,而现在是10倍。

总 结

总体而言,眼下的航空股仍然有较多“雷点”,不过,有趣的是,在形势并不明朗的情况下,华尔街的投资者仍然遭到了一些令人振奋的增长故事,包括西南航空、瑞安航空和Wizz Air等航司在内的低成本航空公司,或许有能力在廉价机票的世界中获利。而一些传统航司,如达美航空,因为此前一直拥有较为强劲的盈利能力,仍然被投资者寄予厚望。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP