中泰证券:邮储银行(01658)公布A股定增预案 看好H股确定性和A股长期发展价值

本文来自微信公众号“传统借贷vs新型金融”,作者为中泰银行·戴志锋。

投资要点

事件:2020年11月30日邮储银行(01658)公布A股定增预案:拟非公开发行54.05亿股,募集资金不超过300亿,邮储银行以现金方式认购。

定增方案及相关测算:

1、大股东溢价6%定增:定增对象是公司第一大股东邮政集团,拟认购底价5.55元/股,对应当前股价5.23元/股溢价6.12%。

2、大股东定增一方面体现对公司发展的信心与支持,另一方面不涉及二级市场融资,是银行最优的资本补充方式。

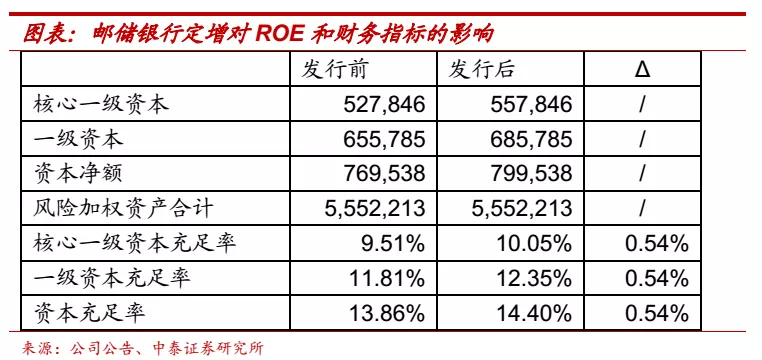

3、静态测算下核心一级资本充足率提升0.54%,为未来业务高增奠定资本基础。风险加权资产在连续3年同比15%增速的情况下,2021年核心一级仍能有接近9.3个百分点(假设2020E、2021E净利润同比增长-2.2%、9.1%)。

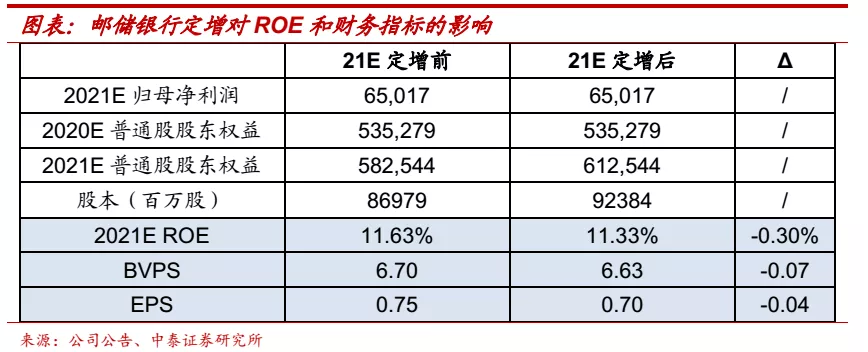

4、对其他业绩指标的影响:短期对ROE摊薄0.3个百分点。对BVPS、EPS摊薄0.07、0.04元。

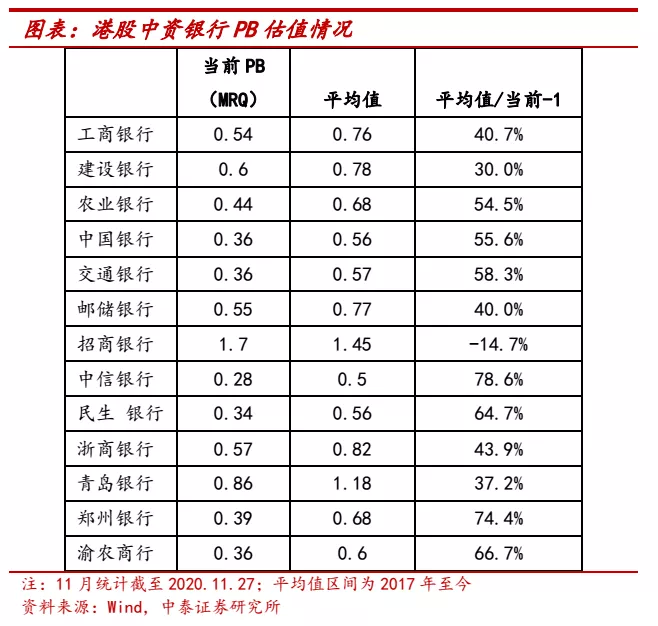

投资建议:邮储银行零售护城河深,定增夯实资本的同时体现大股东对其经营的信心,我们看好其近期H股的确定性和A股长期的发展价值,建议积极关注。公司2020、2021E PB 0.84X/0.77X;PE 7.57X/6.93X(国有银行PB0.67X/0.62X;PE6.53X/6.25X),邮储银行是全国营业网点数最大、覆盖面最广的大型零售商业银行。零售特色鲜明,负债端有较深的护城河,资产质量保持在稳定水平。公司零售客群广,随着财富管理体系建设,有望在零售领域发展出独特优势,是具有差异化特色的国有大行,建议重点关注。

正文部分

定增方案:

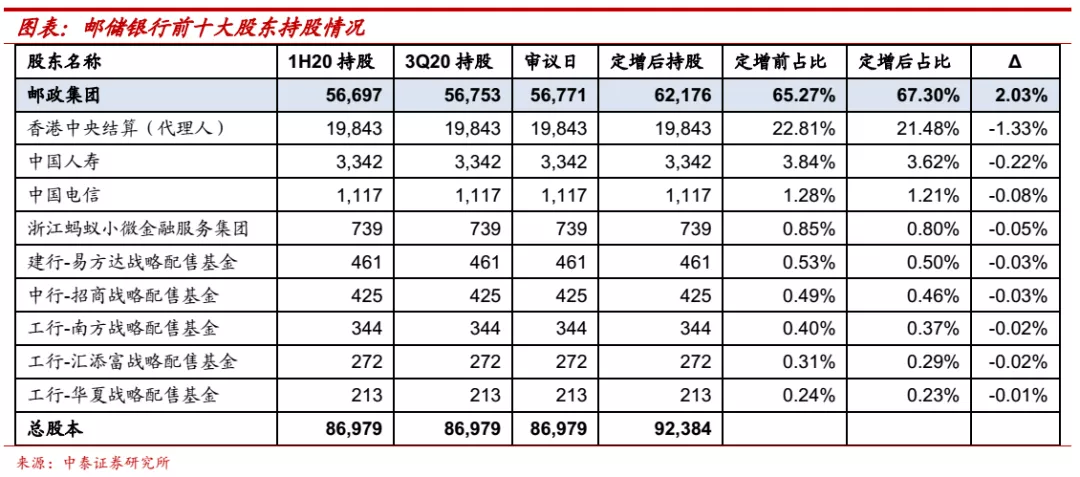

1、定增对象是公司第一大股东邮政集团,体现大股东对公司发展的信心。定增前邮政集团持股比例为65.27%,本次定增完成后邮政集团持股将提升至67.3%。,此次定增后持股比例为13.92%。邮政集团自1Q20以来一直在增持公司股份,持股从1Q20的64.83%一直提升至预案提交审议前65.27%,已累计提升0.44%个百分点。本次定增完成后邮政集团持股将再度提升2.03个百分点至67.3%。

2、拟认购底价5.55元/股,对应当前股价5.23元/股溢价6.12%。公司2019年归属于普通股股东每股净资产5.75元/股,19年分红0.2102元/股,扣减分红后为5.5398元/股,根据定增价不低于经审计每股净资产要求,预计公司将在20年年报披露前完成定增。

定增夯实核心一级资本。1、静态测算下核心一级资本充足率提升0.54%。邮储银行3Q20核心一级资本充足率9.51%,定增300亿元后,静态测算将提升核心一级资本充足率0.54个百分点至10.05%。2、资本大幅夯实后,中长期业绩高增有保障。定增补充300亿资本,风险加权资产在连续3年同比15%增速的情况下,2021年核心一级仍能有接近9.3个百分点(假设2020E、2021E净利润同比增长-2.2%、9.1%)。

其他财务指标影响。1、短期对ROE摊薄0.3个百分点。按照2020E、2021E净利润同比增长-2.2%、9.1%测算,定增对2021E归母净资产收益率将影响0.3个百分点。中长期看资本夯实后公司将在后续业务开展中更加游刃有余,保证了公司的持续盈利能力。2、对BVPS、EPS摊薄0.07、0.04元。(按照募资300亿,发行54.05亿股,21年内完成定增测算)。

投资建议:邮储银行零售护城河深,定增夯实资本的同时体现大股东对其经营的信心,我们看好其近期H股的确定性和A股长期的发展价值,建议积极关注。公司2020、2021E PB 0.84X/0.77X;PE 7.57X/6.93X(国有银行PB0.67X/0.62X;PE6.53X/6.25X),邮储银行是全国营业网点数最大、覆盖面最广的大型零售商业银行。零售特色鲜明,负债端有较深的护城河,资产质量保持在稳定水平。

公司零售客群广,随着财富管理体系建设,有望在零售领域发展出独特优势,是具有差异化特色的国有大行,建议重点关注。

(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP