中金:敏实集团(00425)A股上市计划提上日程,多重因素驱动估值再提升

本文转自微信公众号“金车研究”,文中观点不代表智通财经观点。

公司近况

敏实集团(00425)发布公告,董事会已批准可能进行人民币股份发行且将该等人民币股份于中国境内交易所上市的初步建议,中金公司认为,如果顺利落地,公司有望实现A+H两地上市。

评论

A股上市计划提上日程,进一步助力主营业务发展。公司董事会已批准A股上市初步建议,但尚未通过有关建议发行的其他方案,尚未向监管机构递交任何申请,最终能否发行仍存不确定性。中金公司认为董事会批准代表A股上市计划已提上日程,正在逐步推进中。拟发行A股股份与当前港股上市普通股具有相同权益,包括同等投票权、股息及资产回报权,公司建议发行规模(含超额配股权)不超过建议发行项下配发人民币股份扩大后的已发行股份的15%,募集资金初步计划围绕公司主营业务使用。当前公司传统饰件业务需求稳健增长、产能较充沛,电池盒业务增长迅速、资本开支仍处高峰期,中金公司预计A股发行募集资金将主要投入电池盒产能扩张及其他业务拓展中,有利于新兴业务更快速的成长。

二次卫生事件影响有限,美国加库存,利好海外业务加速恢复。进入3季度,海外市场车市需求逐步恢复,9月开始美国、德国等主要地区乘用车销量同比增速转正。跟随海外市场复工复产的步调,公司海外业务从5-6月开始逐步恢复生产,中金公司估计7月营收同比降幅收窄至约10%,8月收窄到低个位数水平,整体3季度海外市场实现与行业基本一致的复苏表现。公司北美收入占比约20%,中金公司认为美国加库存有望带动收入增长,3、4季度海外市场拐点出现。从订单角度看,卫生事件对公司新承接订单影响有限,根据前3季度完成情况,中金公司预计全年75-80亿元的目标能够实现。

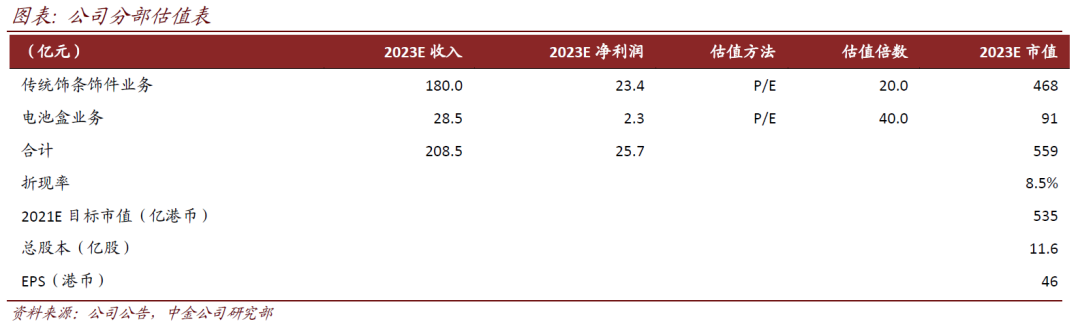

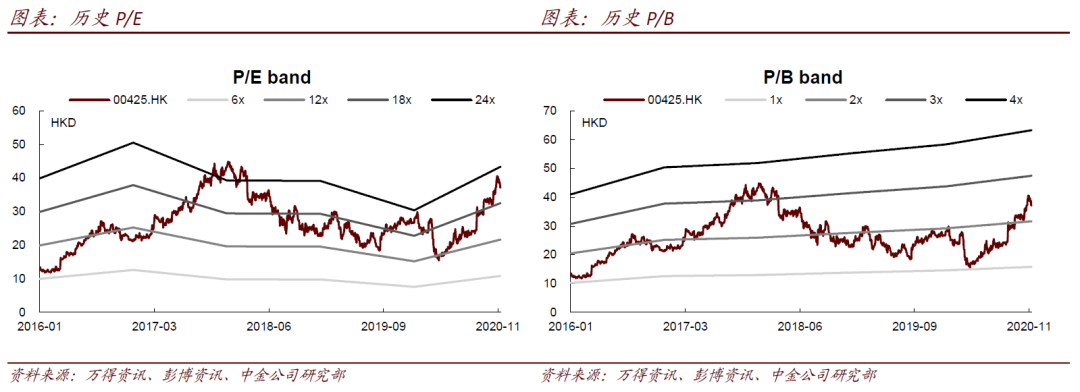

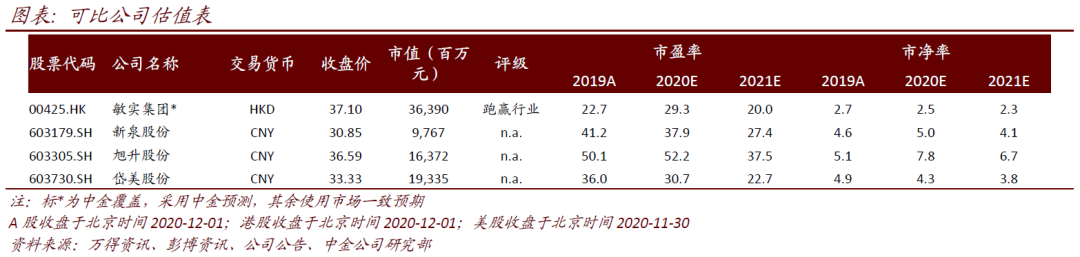

多重因素驱动估值重塑。伴随卫生事件逐步得到控制、海外市场业务逐步复苏,公司估值已经开始修复,中金公司认为当前仍有多重因素驱动估值提升:1)MSCI半年度调整中,公司重新纳入MSCI CHINA成分股(权重0.11%),被动资金流入有望带动股价提升,调整于12月1日生效,根据中金策略组估预估,被动资金流入规模达到1.69亿美元,预计所需交易天数为8.7天;2)A股上市预期增强,当前A股主要内外饰件及结构件上市公司平均估值水平对应2021年约29倍P/E,高于公司H股估值,A股上市预期有望带动H股估值向该水平收敛;3)电池盒分拆上市预期为又一催化剂,拆分上市有利于增强融资能力、加速业务扩张,同时有利于市场对现金牛业务和新兴高成长业务区分估值。

估值建议

当前股价对应2021年20.0倍P/E。中金公司维持跑赢行业评级和盈利预测不变。中金公司认为A股上市预期和公司纳入MSCI共同催化估值提升,结合SOTP和整体相对估值,中金公司上调目标价21.1%至46.00港元,对应2021年24.8倍P/E,较当前股价有24.0%的上行空间。

风险

A股上市落地不及预期;新业务推进不及预期。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP