光伏玻璃概念又活跃起来了!供需错配下,明年成长性如何?

近期,光伏玻璃概念股又活跃起来了。

12月3日早盘,港股光伏玻璃板块走强,盘中多只概念股飘红。截止收盘,板块涨势虽有所收窄,但也不乏多只个股走出向上态势——北控清洁能源集团(01250)大涨8.93%,北京能源国际(00686)则涨超1%。

回顾近两个月,光伏玻璃概念股的涨势则更加明显:卡姆丹克太阳能(00712)涨超200%,顺风清洁能源(01165)及阳光能源(00757)则涨超150%。如果将时间线再拉长一点,年初以来,福莱特玻璃股价更是翻了3倍有余,阳光能源则翻了2倍多。

(行情来源:富途)

试问光伏玻璃板块近期为何如此活跃呢?

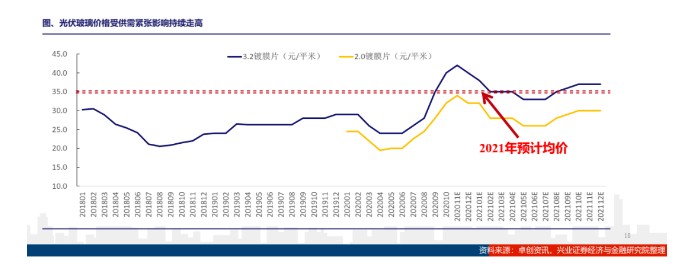

从消息面上来看,光伏玻璃板块表现活跃主要是基于光伏价格飙涨所释出的利好。智通财经APP了解到,由于行业供应偏紧,且在年底抢装潮的刺激下,光伏玻璃自今年三季度开启涨价节奏,今年6月至10月,光伏玻璃成品价格由23元/平方米上涨至37元/平方米,11月进一步上涨到42元。

至此,在光伏玻璃价格不断提升的背后,该板块自然也就“涨声不断”了。

光伏玻璃价格为何连连攀升?

1、抢装潮下,光伏组件需求“虽迟但到”

众所周知,作为具有国际竞争优势的战略性、朝阳性产业,我国的光伏产业一直在政策面上备受支持。例如,今年11月,财政部发布2021年可再生能源补贴预算,总计59.5亿元,较2020年增加约19%,其中光伏所获得了预算资金为33.84亿元,占了总预算一半有余。基于上述预算金额,对于电站开发企业而言,2020年底前能否抢上补贴“末班车”成为关键,也由此引发“抢装潮”。

同时,2021年大概率将迎来“光伏平价年”,而这一消息也导致下游强装机预期强烈。国家发展改革委此前公布的数据显示,2020年风电平价上网项目装机规模1139.67万千瓦,光伏发电平价上网项目装机规模3305.06万千瓦。国家发展改革委相关负责人指出,初步测算,拟公布的2020年风电、光伏发电平价上网项目将拉动投资总额约2200亿元。

基于上,可以看到,随着陆上风电及光伏发电全面进入平价时代,政府补贴资金不再成为增加装机规模的约束,光伏装机需求便集中释放了,而这也为风电及光伏行业带来新一轮增长契机。

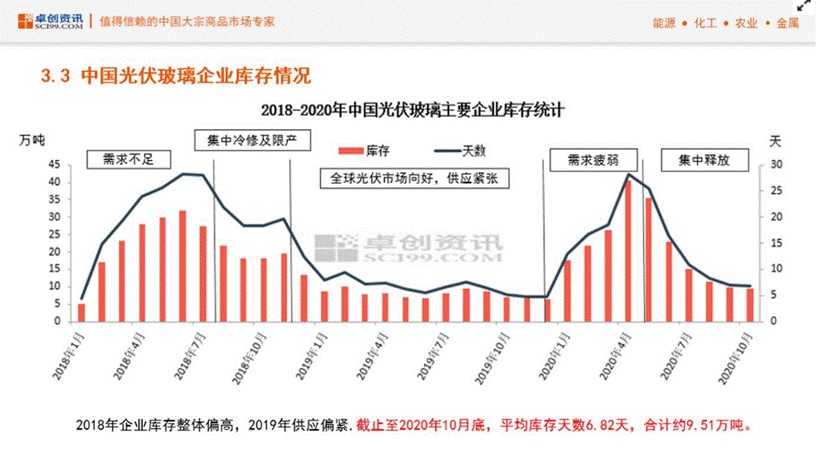

不过,值得一提的是,虽然下游装机需求爆发,但光伏玻璃的库存却不够了。据悉,因公共卫生事件影响,部分光伏玻璃产能提前冷修,在建光伏玻璃生产线项目推迟建设,从而导致当前的光伏玻璃严重供应不足——截至11月,光伏玻璃的现有库存不到9万吨,6天多的库存,就是一个基本周转天数。

至此,在供需关系失衡的刺激下,光伏玻璃价格不断新高。

2、产能置换下,光伏玻璃需求仍比较紧缺

尽管政策上利好不断,但目前需求迅速增长的光伏下游产业也正遭遇着产能置换带来的“短期困扰”。

11月3日,东方日升、隆基股份、晶澳科技、天合光能、阿特斯等光伏组件生产商联合呼吁,恳请相关部门能考虑给光伏市场年终“抢装潮”降温,同时希望放开对光伏玻璃产能扩张的限制。据悉,今年以来光伏组件产量大增,且新组件对于光伏玻璃需求大增,此背景下光伏玻璃产能未增加,光伏玻璃高价、缺货给光伏产业链下游企业带来困境。

而上述光伏组件生厂商之所以发出放宽产能限制的声音,主要是因为目前急涨的需求被产能置换政策给“拦”住了。今年1月份,工信部发布《水泥玻璃行业产能置换实施办法操作回答》中将光伏玻璃也纳入了产能置换的名列中。根据现行政策,平板玻璃行业(光伏玻璃也算是平板玻璃的一种)严禁新上扩大产能项目,确有必要新上的必须实施产能置换,根据不同项目情况开展减量或等量置换。而这也意味着,在产能置换的政策下,光伏玻璃的产能紧缺问题或将还持续一段时间。

所以,我们可以看到,在供需失衡的背景下,光伏玻璃的涨价“号角”便愈吹愈响了。

业绩股价齐飞,龙头迎“戴维斯双击”

事实上,光伏玻璃价格不断上涨之际,对于身处其中的头部企业而言,是一大发展良机。

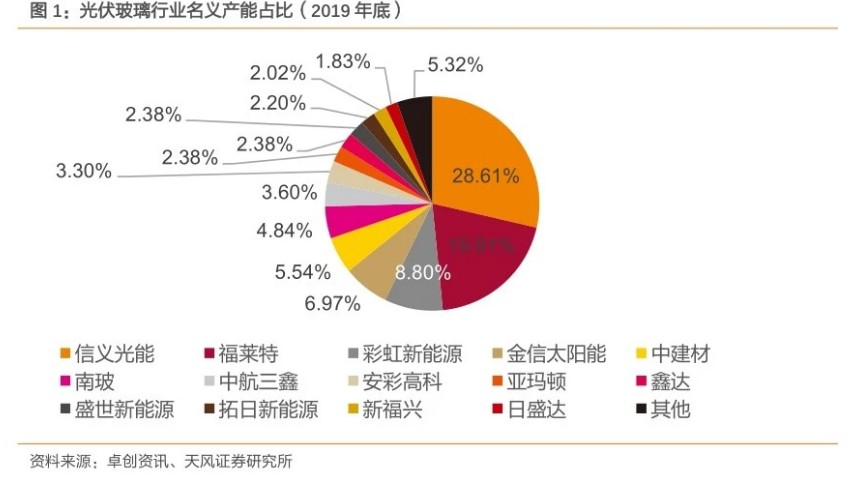

目前来看,信义光能和福莱特玻璃双寡头优势明显——据卓创资讯,截止 2019 年 12 月光伏玻璃企业产能合计 27260吨/天,信义光能占比 28.61%,福莱特光以产能占比达到19.81%,两者产能占比合计近50%。

一般而言,玻璃行业的马太效应是比较明显的,规模较大的企业才能在产品的质量、供应和价格方面赢得市场竞争,小规模的生产企业很难在这种市场竞争环境中获得优势。所以在这一轮价格上涨过程中,信义光能及福莱特玻璃两大光伏玻璃巨头均获得了难得的“戴维斯双击时刻”。

首先来看看信义光能的上半年表示。今年上半年,该公司实现营业收入46.2亿港元,同比增加15.7%;实现归母净利润14.1亿港元,同比增加46.7%。其中,信义光能的光伏玻璃收入达34.88亿港元,对应毛利率38.9%,同比增加11.6个百分点,带动了公司整体毛利率上升至47.3%。

业绩之所以大涨,主要是由于光伏玻璃销量增长,此外,公司在纯碱和天然气有显著的成本节约,较高毛利的薄玻璃出货占比也有所提升。而除了业绩激增之外,该公司的股价也一路攀升。年初至今,其股价累涨了150%,妥妥地业绩股价齐飞。

而另一光伏玻璃巨头——福莱特玻璃的表现也毫不逊色。据最新财报显示,今年三季度,该公司实现收入40.16亿元,同比增长19%,净利润8.12亿元,同比增长60%,符合前期随玻璃涨价而逐步上调后的市场预期。业绩增长原因也和信义光能有所相似,主要是因为光伏玻璃销售均价和销售数量在前三季度同比增长。

而更引入瞩目的则是,福莱特玻璃不断飙升的股价走势——年初以来,其股价累计涨幅为305%。

值得注意的是,在光伏玻璃供需仍比较偏紧的背景下,信义光能及福莱特玻璃等龙头公司这种增长态势预计还会持续。

其中,中金发布报告指,超白浮法玻璃替代光伏玻璃的争议基本尘埃落定,重申看好光伏玻璃板块供需持续偏紧的判断,价格也有望保持相对高位。此外,龙头新产能释放带来市占率进一步提升,龙头企业盈利仍将获得支撑,故看好信义光能。而交银国际亦表达对福莱特玻璃的看好,该行预计明年光伏玻璃供应仍将偏紧,继续看好光伏玻璃龙头的长期投资机会,且首选福莱特玻璃。

光伏玻璃的景气度明年还能维持吗?

就目前来看,市场对于明年光伏玻璃需求的预测,主要是偏向于“供给趋于宽松,但难言过剩”这一看法。

其中,国盛证券研报认为,2020年至2021年,光伏玻璃将保持供需紧张的格局。2022开始,随着信义光能、福莱特产能陆续投放,供给紧张格局有望缓解。光大证券表示,短期来看,供需错配形势下光伏玻璃价格预计仍将维持高位,2020年四季度光伏玻璃“量价齐升”趋势延续。长期来看,看好光伏行业的长期发展,叠加双玻组件渗透率趋势不减,光伏玻璃需求景气度有望维持在高位。

除此之外,兴业证券亦直言到,2021年光伏玻璃供给趋于宽松但难言过剩,均价预计35元/平米左右,主要体现在三个方面,如下:

一方面,2021年玻璃供给整体较2020年Q4将明显宽松,但难言过剩。玻璃窑炉新增投产将从2020Q4逐步释放,福莱特、信义光能、亚玛顿等均有多条产线计划投产,另一方面旗滨集团正积极切入光伏玻璃领域,新增了超白浮法产能。该机构根据不同的浮法玻璃替代率进行测算,假设2021年组件需求160GW,在低替代率假设下(背板替代率20% ),则供需比将从129%提升至141%;在高替代率假设下(背板替代率40% ),则供需比将从129%提升至152%。

另一方面, 供需紧俏下,浮法玻璃已逐步替代背板玻璃。供给紧俏使得下游厂商开始考虑用浮法玻璃替代压延,超白浮法玻璃替代背板玻璃发电损失约在1-3W,但测算替代正面玻璃时损失达3-10W左右,目前阶段替代正面盖板玻璃尚有一定难度,下游客户目前阶段接受度不高。

最后是,2021年宽版玻璃会出现结构性供应短缺,预计182及210合计玻璃供给能力在55-60GW左右。2020年之前投产窑炉最佳经济生产玻璃宽度一般最大为1100mm,也即可以满足166及以下组件的要求。182及210尺寸500W以上的组件所需玻璃宽度均超过现有窑炉的最佳经济切片宽度,仅有新建或经过改造后的窑炉(增加沿口宽度)可匹配182及210要求,因此预测2021年宽版玻璃将出现结构性短缺。

所以,不难看出,在供需紧缺问题并未真正缓解的背景下,光伏玻璃景气度预计还可延续到2021年。

扫码下载智通APP

扫码下载智通APP