香橼沽空DoorDash(DASH.US):目标价40美元!

智通财经APP获悉,周四,香橼研究公司(Citron Research)发布报告称,DoorDash(DASH.US)已成为市场中定价错误最大的股票,目标价应为40美元。

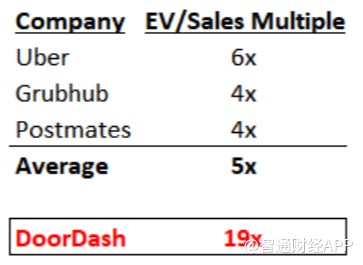

香橼指出,这并不是一家难以估值的颠覆性科技公司,而是一种纯粹的商品,目前其价格是Uber(UBER.US)、GrubHub(GRUB.US)的3.5倍,而监管和逐底竞争已经发生。

截至周四收盘,DoorDash收跌2.4%,报154.25美元。

以下为报告全文:

在这一年里,有许多有趣的公司接连上市,从颠覆性数据平台Snowflake(SNOW.US)、领先的大数据软件厂商Palantir(PLTR.US)到手机游戏引擎Unity(U.US)。但是,DoorDash并不是一间这样的公司,最商品化、竞争最激烈的行业莫过于食品了。DoorDash与其竞争对手Uber Eats、Postmates、Caviar、Grubhub间并无任何差别。

更糟糕的是,这种商业模式没有品牌忠诚度,因为消费者只会选择最便宜的方式来买外卖。然而,DoorDash的估值却超过500亿美元!

据广泛报道,美国政府正在寻求打击科技行业,而最容易监管的行业莫过于送餐行业。这种情况正在发生在这篇报道发出的时候,通往底部的竞赛已经开始。

下面我们将解释为什么这只股票应该迅速跌至40美元,内部人士正在急切地等待着抛售他们的股票。

理解DoorDash(以下简称为DASH)

DASH的直接竞争对手Postmates、Grubhub和Uber的交易估值区间为3倍到6倍的市售率,DASH是目前最贵的食品配送公司,以19倍的市售率交易。

就在5个月前,Postmates以4倍市售率,26.5亿美元被全股票收购,该交易价格基于的是该公司2020年第二季度年化收入1.61亿美元。按4倍市售率计算,DASH的交易价格应该为32美元,而即使是这个估值对于亏损的企业来说也可能被认为是昂贵的。

2019年,DASH在美国市场的份额为33%,Grubhub为32%,Uber Eats为20%,Postmates为10%。现在Uber已经收购了Postmates,DASH远不是食品配送市场上的主要玩家。

据了解,DASH在不到6个月前以160亿美元进行融资。除了其估值现在贵了3倍以外,其他什么都没变。

不看Form S-1就进行IPO交易的昂贵教训

很明显,日间交易员不计后果地竞相抬高DASH的股价,却没有做适当的尽职调查。正如财经名嘴Jim Cramer所指出的那样:“确实有人利用市场把DoorDash带到了比他们认为的要高得多的水平,目前该股价格远远高于他们想象中的价格。”

这些盲目押注DASH的人也应该能读懂公司上市前向美国证券交易委员会提交的Form S-1(新证券的初始登记表格),里面明显指出该公司的增长已经到达顶端。

Form S-1披露,“加速订单总额增长的情况源于卫生事件,而公司此后将不会再受到卫生事件提振,预计未来一段时间总订单的增速会下降。”

这也是为什么其他华尔街分析师将DASH称为“2020年最荒谬的IPO”,并表示该股“没有任何价值”。

外媒也对该公司持有相同的观点:

“一旦取消对堂食的限制,人们生活在一个更正常的世界里,会失去对外卖的依赖。”

“像Grubhub和Uber Eats这样的第三方食品配送公司正在蓬勃发展,但没有人赚钱。”

“每一次送餐都赔钱,只能靠订单量来弥补。”

争分夺秒的比赛已经开始

食品配送具有极高的需求弹性,因为其商业模式完全可以互换。Panera Bread CEO表示:“DoorDash、Grubhub和Uber Eats之间竞争激烈,这个商业模式很难赚到钱。”

我们现在正在见证这场竞争,针对全美各城市将送餐服务对餐厅的抽成封顶在15%的情况,DoorDash向客户加收了额外的费用。就在昨天,Grubhub对DoorDash的做法进行了抨击,就表示它们不会增收客户费用。

我们也看到新的本地竞争者的出现,如Nosh,因15%的抽成封顶政策,其平台上的餐厅迅速增加。

结论

随着众多的IPO和SPAC的上市,给投资者带来很多机会,赌上太空、电动汽车和其他颠覆性技术的机会,我们不明白送餐公司怎么能维持500亿的估值。DoorDash,我们40美金见!

扫码下载智通APP

扫码下载智通APP