国金证券: 2021年功率半导体有望迎来景气周期

本文来自 微信公众号“国金电子研究”。

2021年功率半导体有望迎来景气周期

投资建议

◾ 2021年功率半导体有望迎来高景气周期。2018年,在电动汽车需求快速增长拉动下及其他芯片需求挤占8英寸产能的背景下,功率半导体经历了一轮缺货涨价;2019年受到智能手机下滑、传统汽车下滑、电动汽车平稳发展的影响,功率半导体表现平淡;2020年受公共卫生事件影响,上半年功率半导体需求不佳,但是三季度之后,受到5G电源、智能手机、工业、电动汽车及IOT设备等拉动,需求上升明显,海外公共卫生事件影响了国外厂商的产能供给,部分产品出现了缺货涨价的情况,我们研判在多重需求的驱动下,2021年功率半导体将迎来高景气周期。

行业观点

◾ 2021年需求增长+涨价+国产替代,功率半导体迎来发展良机:受到全球公共卫生事件影响,2020年全球功率半导体将出现下滑,QYResearch预测2020年同比下滑9.1%,2021年有望在5G手机、电动汽车及IOT的需求带动下同比增长8.1%。2020年Q4,英飞凌、意法半导体(STM.US)、Diodes(DIOD.US)的安森美功率半导体产品交货期普遍延长,部分MOSFET产品涨价趋势明显,尤以英飞凌最为严重,国产品牌也出现了缺货涨价的情况,MOSFET价格普遍上涨,涨幅在10-20%。2019年中国已发展成为全球第一大功率半导体市场,占全球比达35.9%,但自给率较低,以IGBT为例,2019年自给率仅为16.3%。我们认为,2021年,功率半导体将在需求增长+涨价+国产替代的利好驱动下迎来发展良机,产业链积极受益。

◾ 新能源汽车蓬勃发展,IGBT需求快速增长。新能源汽车迎来高速增长期,2020年11月,新能源汽车产销分别完成19.8万辆和20万辆,同比分别增长75.1%和104.9%。预测2025年全球新能源汽车有望达到1100万辆,中国占50%。新能源汽车需要新增大量的功率半导体,48V轻混汽车需要增加90美元以上,电动汽车或者混动需要增加330美元以上。预计汽车用IGBT模块2018年-2023年复合年增长率达23.5%。汽车功率半导体难度较大,集中度高,欧、美系厂商占据核心优势,2019年全球第一大公司为英飞凌,市占率25.5%,第二大公司为意法半导体,市占率13.9%,前五家公司合计占比62.1%,集中度较高。中国企业在汽车功率半导体领域基础薄弱,但是近几年中国电动汽车发展较快,也带动了IGBT产业的发展。2019年英飞凌在中国新能源汽车IGBT领域排名第一,占比高达49.3%,其次是比亚迪(01211),主要给自己配套,占比20%,斯达半导体位居第三,市占率达到16.6%,成长较快。

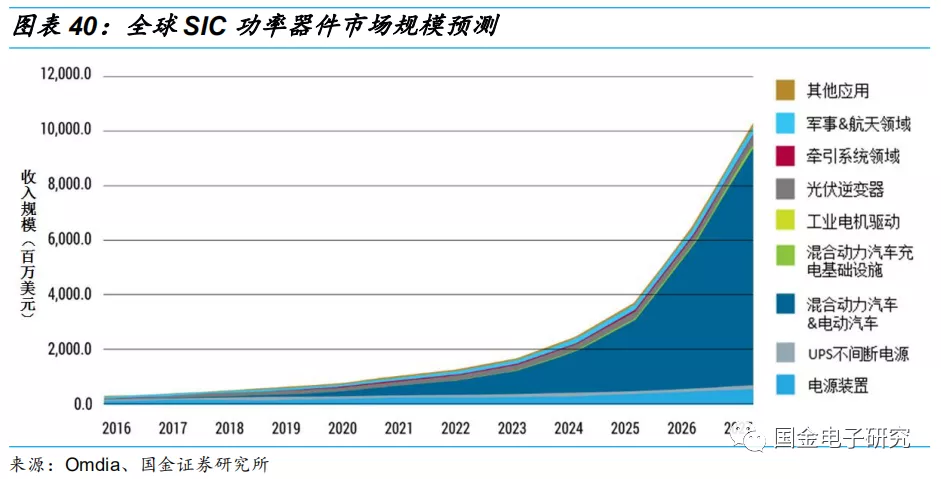

◾ 第三代半导体性能优异,需求多点开花。SiC主要应用于白色家电、新能源(电动汽车、风电、光伏)、工业应用,预测2027 年碳化硅功率器件的市场规模将超过 100 亿美元。在车用方面,SiC MOSFET在性能方面明显占优,可以降低损耗,减小模块体积重量。Model 3率先采用SiC MOSFET,开启了电动汽车使用SiC先河,2020年比亚迪汉也采用SiC模块,有效提升了加速性能、功率及续航能力,丰田燃料电池车Mirai车型搭载了SiC,功率模块体积降低了30%,损耗降低了70%。我们认为,随着成本的下降和技术的逐步成熟,SiC在电动汽车中具有较好的应用空间。

◾ 推荐组合:斯达半导、华虹半导体(01347)、华润微、士兰微、新洁能

风险提示

◾ 电动汽车发展不达预期,智能手机销量不达预期,5G进度低于预期。

一、应用领域广泛,功率半导体产业发展稳健

1.1全球功率半导体2019-2025年均增长率预计为4.3%

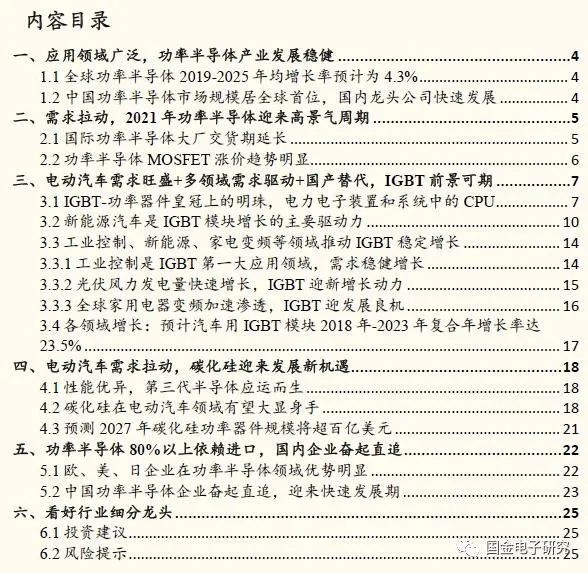

◾ 功率半导体广泛应用于各类电子类产品,2019年功率半导体市场规模为175亿美元,Yole预测,2025年市场规模预计为225亿美元,2019-2025年均增长率预计为4.3%。

◾ 2019年到2025年IGBT模组整体年均增长率为18%。受益于新能源(电动汽车、风电及光伏)及工控行业的快速发展,预测在2025年,IGBT模组整体将会达到54亿美元,占整个功率半导体市场的24%。

◾ 车载领域占比最大,电机次之。2019年车载方向(包括EV、HEV,硅MOSFET)为15亿美元,电机驱动(Motor Drive,IGBT 模组)为14亿美元,智能手机以及无线设备(硅MOSFET)为13亿美元,计算机技术(Computing)以及存储(硅MOSFET)为12亿美元,工业方向(硅MOSFET)为11亿美元,EV、HEV方向(IGBT模组)为6亿美元(其他为104亿美元。从各种元件在功率半导体市场上的占比(金额)来看,硅MOSFET占45%。另一个主要元件是IGBT模组,2019年的市场规模为37亿美元。在工业、能源再生型变频器、EV、HEV方向的应用颇受人们关注(尤其是EV、HEV作为最新的一项应用方向)。

◾ 车用SiC MOSFET快速增长。由于美国特斯拉(TSLA.US)、中国比亚迪等车厂的需求,硅制模组正在逐步取代作为主变频器(Main Inverter)的IGBT模组,据预测,SiC MOSFET的市场也因EV、HEV的增长而会出现增长。SiC离散晶体管作为高效的车载充电器系统,未来会与MOSFET形成竞争。

1.2中国功率半导体市场规模居全球首位,国内龙头公司快速发展

◾ 2019年中国功率半导体市场占比全球达35.9%:中国是全球最大的功率器件消费国,功率器件细分的主要几大产品在中国的市场份额均处于第一位。

◾ 国内龙头全球市占率依旧很低,与国际大厂差距明显:与整个半导体产业类似,对比海外的功率器件IDM大厂,国内的功率器件龙头企业(华润微、斯达半导体、新洁能、扬杰科技、华微电子、士兰微等)的年销售额与国际巨头们相差很大,且产品结构偏低端,表明中国功率器件的市场规模与自主化率严重不相匹配,国产替代的空间巨大,目前,中国功率半导体产业正在快速发展,闻泰科技收购了安世半导体,斯达半导体、华润微、新洁能等一批功率半导体企业陆续上市,正在发展壮大。

二、需求拉动,2021年功率半导体迎来高景气周期

2.1国际功率半导体大厂交货期延长

◾ 2020年Q4,英飞凌的MOSFET、IGBT等产品交货期普遍有延长的情况,最长交期高达30周,其中低压、高压MOSFET及军用航空晶体管价格有上涨的趋势。意法半导体的功率半导体产品交货期呈现全面延长的趋势,价格方面保持平稳。

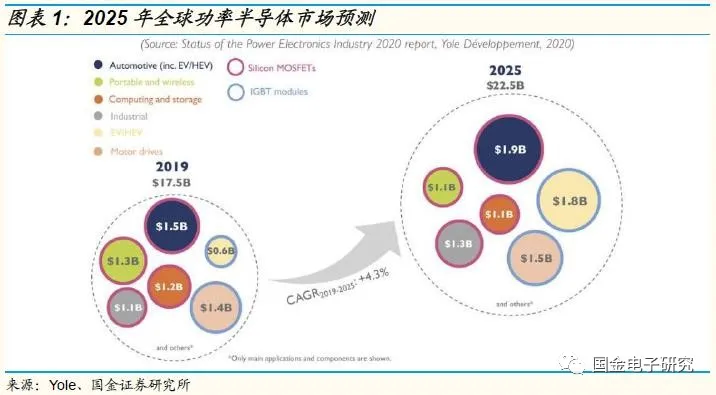

◾ 2020年Q4,Diodes的MOSFET及晶体管产品交货期延长,最长交货周期达到20周,低压MOSFET价格有上涨趋势。安森美(ON.US)的功率系列产品交货期延长,其中高低压MOSFET产品价格呈现上涨趋势。

2.2功率半导体MOSFET涨价趋势明显

◾ MOSFET涨价幅度在10-20%。根据产业链调研信息,2020年11-12月,海外品牌都缺货,尤以英飞凌最为严重,国产品牌也出现了缺货涨价的情况,市场上的MOSFET价格普遍上涨,幅度在10-20%之间。

◾ 中国是MOSFET需求大国,但进口依赖度高。根据IHS数据,2019年全球MOSFET市场规模为76亿美元,国内市场占比达到39%。而从MOSFET市场格局来看,英飞凌、安森美、东芝、ST以及瑞萨合计占据了61%的国内市场份额。国际大厂供应不足,缺货现象表现明显。

◾ 需求激增,8英寸产能不足造成缺货涨价。汽车电动化给MOSFET 带来巨大的增量,下游电子整机对节能环保的需求在拉动其需求量增长的同时,也带动了产品结构的快速升级。5G 商用化进程的开始,推动MOSFET的需求量成倍增长。在充电桩电源和5G通讯电源领域,预测需求在今年成长了20-30%。电脑、家电、快充这种在上半年被压抑的需求逐步释放出来。从供给端来看,MOSFET主要依靠8英寸及6英寸晶圆代工,12寸以下占比超过80%。根据产业链调研信息,目前各大晶圆代工厂的8英寸产能已经爆满,如国内8英寸代工厂如华虹、华润微产能利用率均接近满载,联电(UMC.US)的8英寸晶圆代工产能更是满载到2021年下半年。

◾ Diodes(美台)2021年1月1日起部分产品开始涨价。Diodes(美台)在给客户的提价通知中表示,受公共卫生事件影响,公司面临来自供应商的成本增加和交货期延长的挑战,鉴于此,将于2021年1月1日起对调涨部分产品价格。

◾ 士兰微SGT MOS产品提涨20%。12月9日,杭州士兰微电子表示,由于MOS圆片及封装材料价格上涨,同时受产能的影响,我司相关产品的成本不断上升,为了保证产品的供应,保持良好的业务关系,经公司慎重研究决定,从即日起(2020年12月9日),我司SGT MOS产品的价格本月提涨20%。

◾ 新洁能2021年1月1日起部分产品价格调涨。2020年12月21日,无锡新洁能同样给客户发布了价格调整通知函,通知函表示,由于上游原材料以及封装成本持续上涨,且产能紧张、投产周期延长,产品成本大幅增加,原有价格难以满足供货需求。

◾ 2021年功率半导体有望迎来高景气周期。2018年,在电动汽车需求快速增长拉动下及其他芯片需求挤占8英寸产能的背景下,功率半导体经历了一轮缺货涨价;2019年受到智能手机下滑、传统汽车下滑、电动汽车平稳发展的影响,功率半导体表现平淡;2020年受公共卫生事件影响,上半年功率半导体需求不佳,但是三季度之后,受到5G电源、智能手机、快充、工业、电动汽车及IOT设备等拉动,需求上升明显,部分产品出现了缺货涨价的情况,我们研判2021年功率半导体将迎来高景气周期。

三、电动汽车需求旺盛+多领域需求驱动+国产替代,IGBT前景可期

3.1IGBT-功率器件皇冠上的明珠,电力电子装置和系统中的CPU

◾ IGBT是一个工作原理复杂的集成功率半导体器件。结构上, IGBT几乎集成了半导体器件的所有基本结构,如二极管、BJT、结型场效应晶体管JFET,MOSFET, SCR。IGBT的结构参数发生变化,将引起其性能发生相应的变化。工艺技术上,IGBT利用MOS集成电路工艺进行大面积的功率集成,设计上表现为单元胞尺寸的缩小,并联集成的元胞数量越多,通态压降 (导通损耗) 逐渐减小。

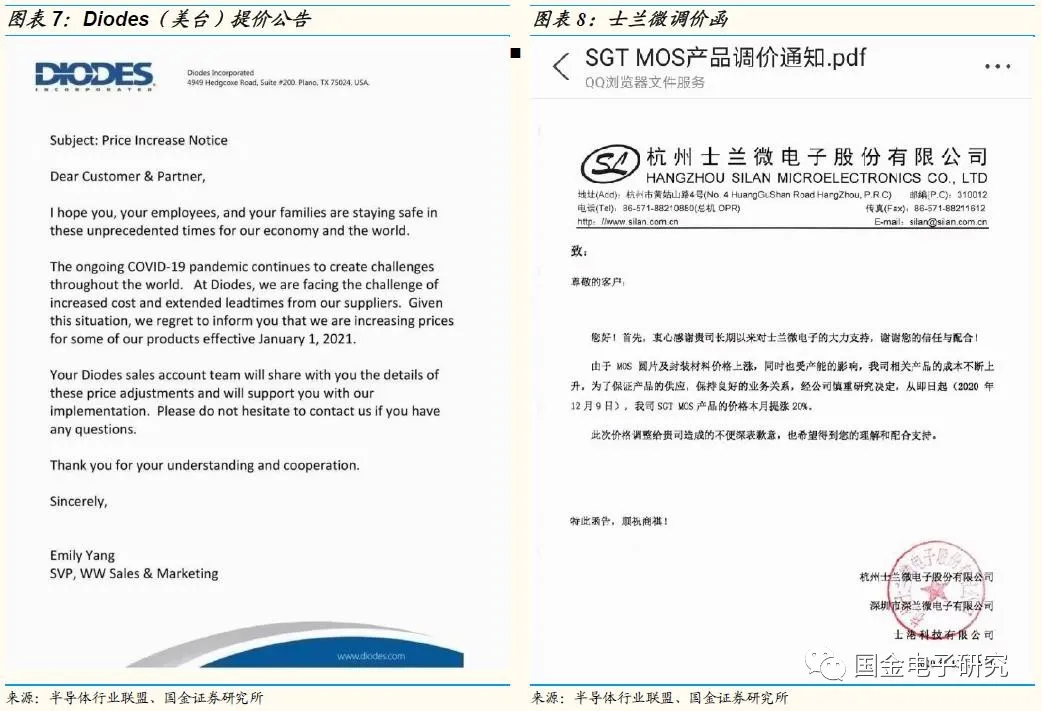

◾ IGBT的技术发明已经有30多年,主要经历6代技术及工艺改进。从结构上讲,IGBT可以分为纵向结构、IGBT栅极结构、硅片加工工艺,主要发展趋势是降低损耗。

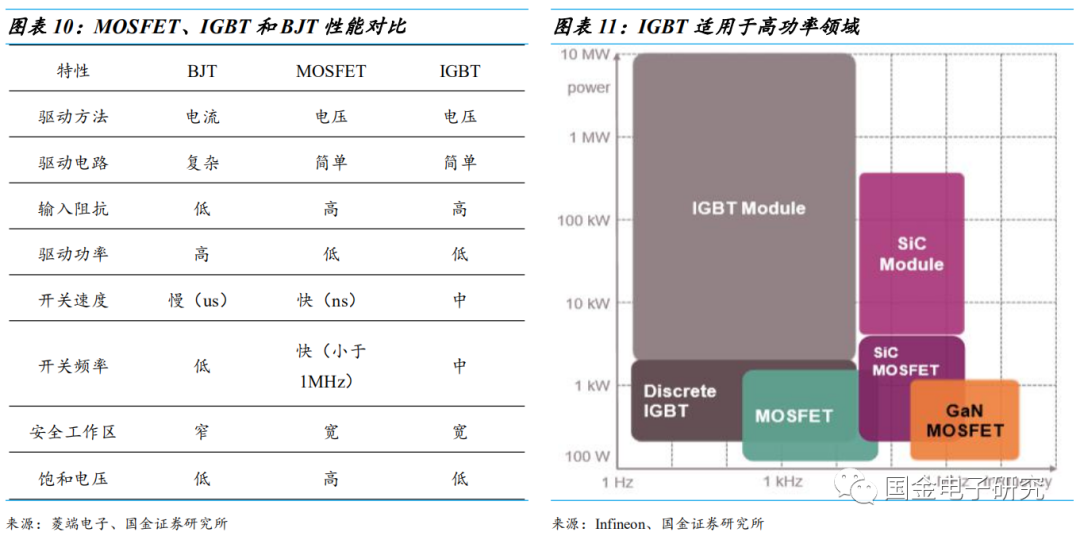

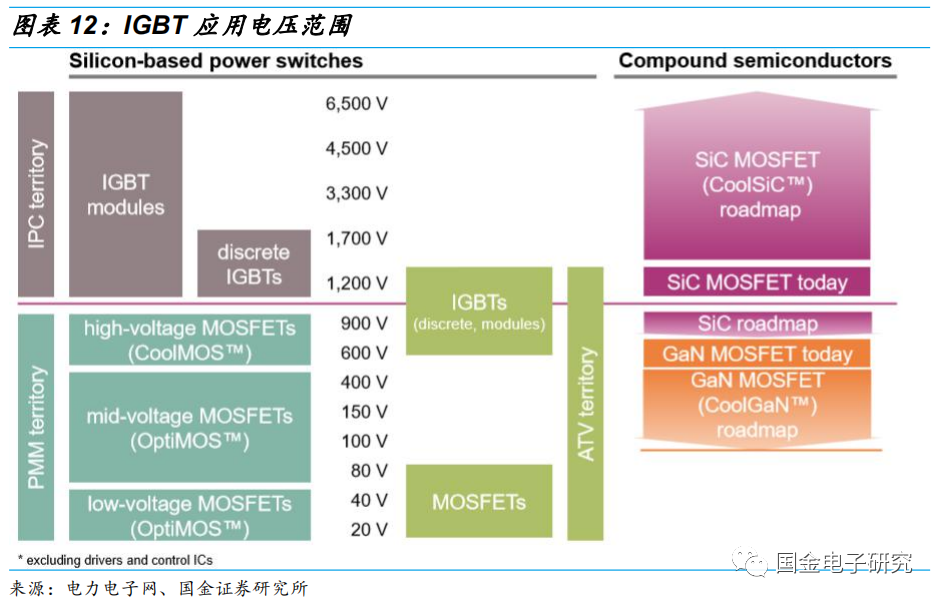

◾ IGBT适用于高压领域:IGBT 是由 BJT 和 MOSFET 组成的复合功率半导体器件,既有 MOSFET 的开关速度高、输入阻抗高、控制功率小、驱动电路简单、开关损耗小的优点,又有 BJT 导通电压低、通态电流大、损耗小的优点,在高压、大电流、高速等方面是其他功率器件不能比拟的,因而是电力电子领域较为理想的开关器件,是未来应用发展的主要方向。IGBT稳定性比MOSFET稍差,强于BJT,但IGBT耐压比MOSFET容易做高,不易被二次击穿而失效,易于高压应用领域。

◾ 作为工业控制及自动化领域的核心器件,IGBT 模块在电机节能、轨道交通、智能电网、航空航天、家用电器、汽车电子、新能源发电、新能源汽车等诸多领 域都有广泛的应用。随着新能源汽车的发展以及变频白色家电的普及,IGBT 的市场热度持续升温。它不仅在工业应用中提高了设备的自动化水平、控制精度等,也大幅提高了电能的应用效率,同时减小了产品体积和重量,节约了材料。

◾ IGBT在600V以上具有较强的优势,目前可应用于6500V高压,在高压领域,SiC MOSFET是IGBT的竞争者,但是目前还存在成本高的情况。

◾ 随着应用的不断升级,对IGBT芯片及模块也提出了新的要求,要求芯片缩小面积、实现快速开关,要求IGBT承载更高的电压和电流,并且具有低损耗和高可靠等特性。

◾ 汽车级功率模块要求更高的电气运行可靠性、更高的寿命、更好的节能性、抗干扰性强、并要求重量轻、紧凑等。

◾ 为了应对各种应用需求,功率模块封装技术也在不断发展,主要表现为Si器件新技术,降低热阻,新的芯片焊接方式、双面散热、提高集成化等。

3.2新能源汽车是IGBT模块增长的主要驱动力

◾ 新能源车功率半导体价值量大幅增加:新增功率器件价值量主要来自于汽车的“三电”系统,包括电力控制,电力驱动和电池系统。在动力控制单元中,IGBT或者SiC模块将高压直流电转换为驱动三相电机的交流电;在车载充电器AC/DC和DC/DC直流转换器中,都会用到IGBT或者SiC、MOS、SBD单管;在电动助力转向、水泵、油泵、PTC、空调压缩机等高压辅助控制器中都会用到IGBT单管或者模块;在ISG启停系统、电动车窗雨刮等低压控制器中都会用到MOS单管。

◾ (1)电动调速系统:功率器件在新能源车电机调速系统中,主要有两种形式:用于直流电动机的斩波器和交流电机的逆变器。(1)斩波器:对于直流电动机调速系统,一般采用斩波器,其功率电路比较简单,效率也比较高。随着功率器件的发展,斩波器的频率可做到几千赫兹,因而很适合用作直流牵引调速。新能源车采用直流电机驱动,无论是串励电机,还是他励电机,都采用斩波器作为功率变换器。斩波器的功率器件多采用MOSFET 和BJT。(2)逆变器在DC/DC变换方式中,一般采用直流斩波器加逆变器和DC/DA逆变器两种方式。由于新能源车的电源电压低,采用前种方式,传输能量环节过多,会降低整个系统的效率。而采用PWM电压型逆变器,则线路简单、环节少、效率高。另外,现在还出现了谐振直流环节变换器和高频谐振交流环节变换器。由于采用零电压或零电流开关技术,谐振式变换器具有开关损耗小、电磁干扰小、低噪声、高功率密度和高可靠性等优点。

◾ (2)能量转换器:新能源车能量转换器的主要部件是功率器件。目前常用的功率器件有CTO、BJT、MOSFET、IGBT、SITSITH、MCT,其中CTO、MCT 具有高开关速度、高能量传输能力、优越的动态特性及高可靠性,很适合于电动汽车驱动,同时功率器件能影响到能量转换器的结构。直—直流及直—交流转换器各自应用于直流电动机和交流电动机。

◾ (3)车载充电装置:发展车载充电器是发展新能源汽车的必要条件, 因为它能将交流电网的电能有效地补充到每辆电动汽车的蓄电池中。充电器的功能就是将交流电变为直流电, 这就需要使用IGBT等功率器件。新能源汽车对这些功率器件提出新的要求,不仅要求恒流恒压二段式充电,还要求高效、轻量,有自检及自动充电等多种保护功能,并且能程控设定充电时间曲线、监视电池温度, 对电网无污染等。

◾ (4)充电桩:作为新能源汽车必不可少的基础配套设施,我国充电桩行业也正处于高速增长的建设期,未来市场空间广阔。Infineon统计100 kW的充电桩需要的功率器件价值量在200-300美元,而IGBT模块是充电桩的核心器件。

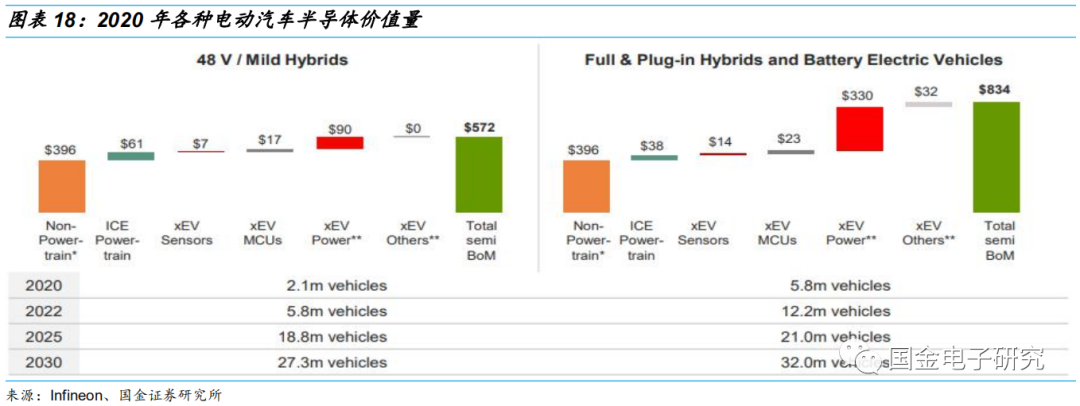

◾ 不同电动化汽车所需要的功率半导体器件数量不同,随着纯电动车型的增多,汽车功率半导体器件将迎来量价齐升。

◾ 根据Infineon数据,2020年,48V轻混汽车需要增加90美元功率半导体,电动汽车或者混动需要增加330美元功率半导体。

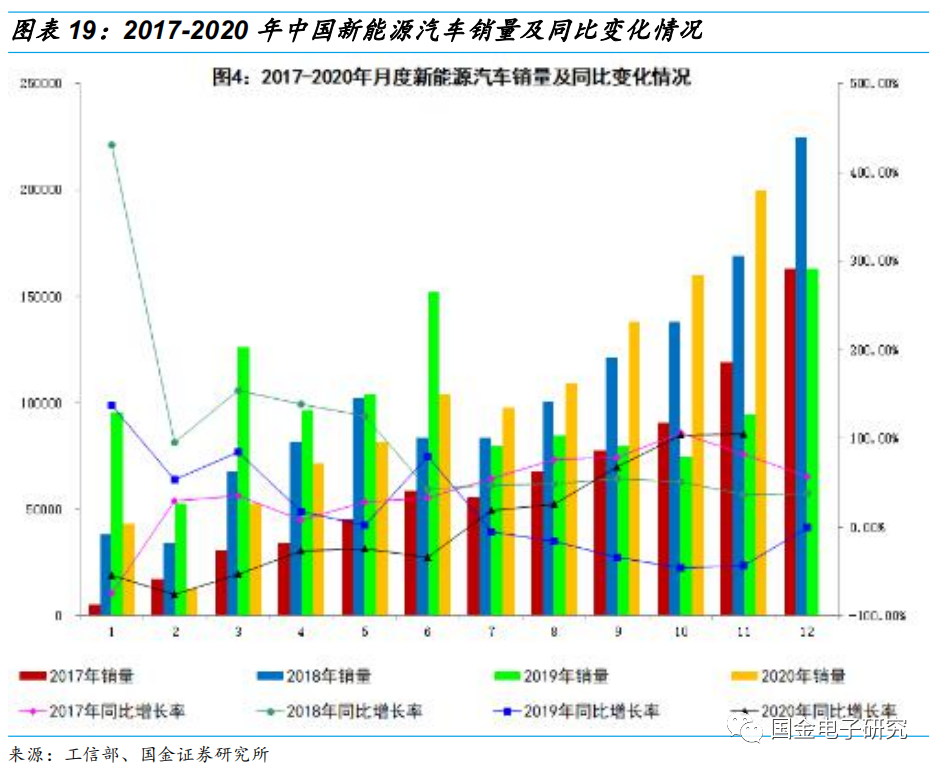

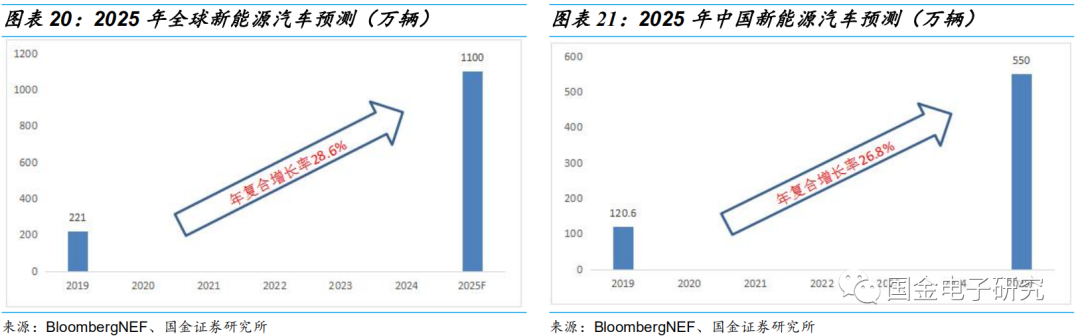

◾ 2019年,全球电动汽车达到221万辆,同比增长10%,中国新能源汽车销售120.6万辆,同比下降了4.0%。

◾ 2020年11月,新能源汽车产销分别完成19.8万辆和20万辆,同比分别增长75.1%和104.9%。2020年1-11月,新能源汽车产销分别完成111.9万辆和110.9万辆,其中产量同比下降0.1%,销量同比增长3.9%。

◾ 彭博新能源财经(BloombergNEF)预测,2025年全球新能源汽车有望达到1100万辆,中国占50%,2030年有望达到2800万辆,2040年将达到5600万辆。届时,电动汽车销量将占到全部新车销量的57%。

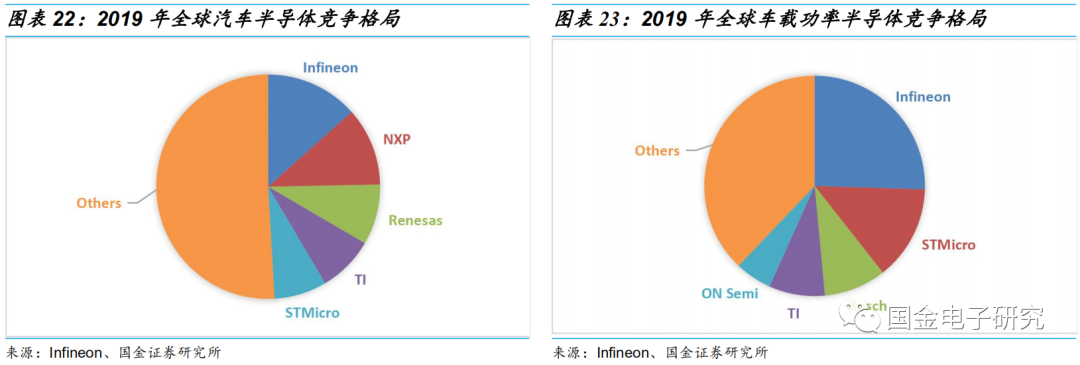

◾ 汽车功率半导体难度较大,集中度高,欧、美系厂商占据核心优势。2019年,全球汽车半导体市场达到372亿美元,英飞凌位居第一,市占率13.4%,前五家公司合计占比49.1%。汽车功率半导体全球第一大公司为英飞凌,市占率25.5%,第二大公司为意法半导体,市占率13.9%,前五家公司合计占比62.1%,集中度较高。

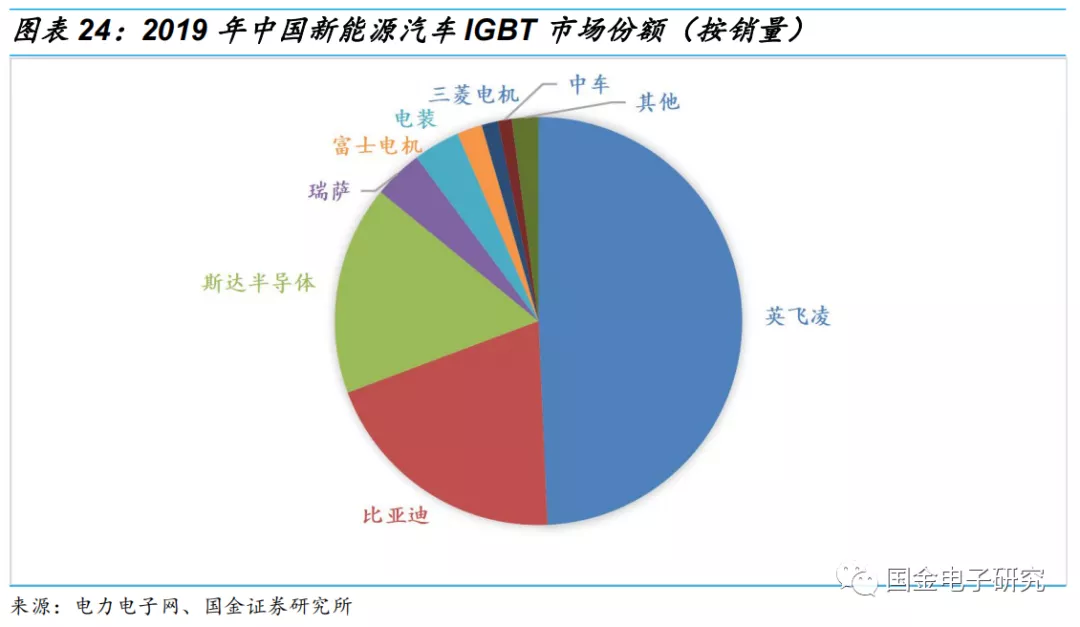

◾ 斯达半导体快速崛起。中国汽车在汽车功率半导体领域基础薄弱,发展速度慢,但是近几年中国电动汽车发展较快,也带动了IGBT产业的发展。根据佐思汽研数据,按照销量数据,2019年英飞凌在中国新能源汽车IGBT领域排名第一,占比高达49.3%,其次是比亚迪,主要给自己配套,占比20%,斯达半导体位居第三,市占率达到16.6%。

3.3工业控制、新能源、家电变频等领域推动IGBT稳定增长

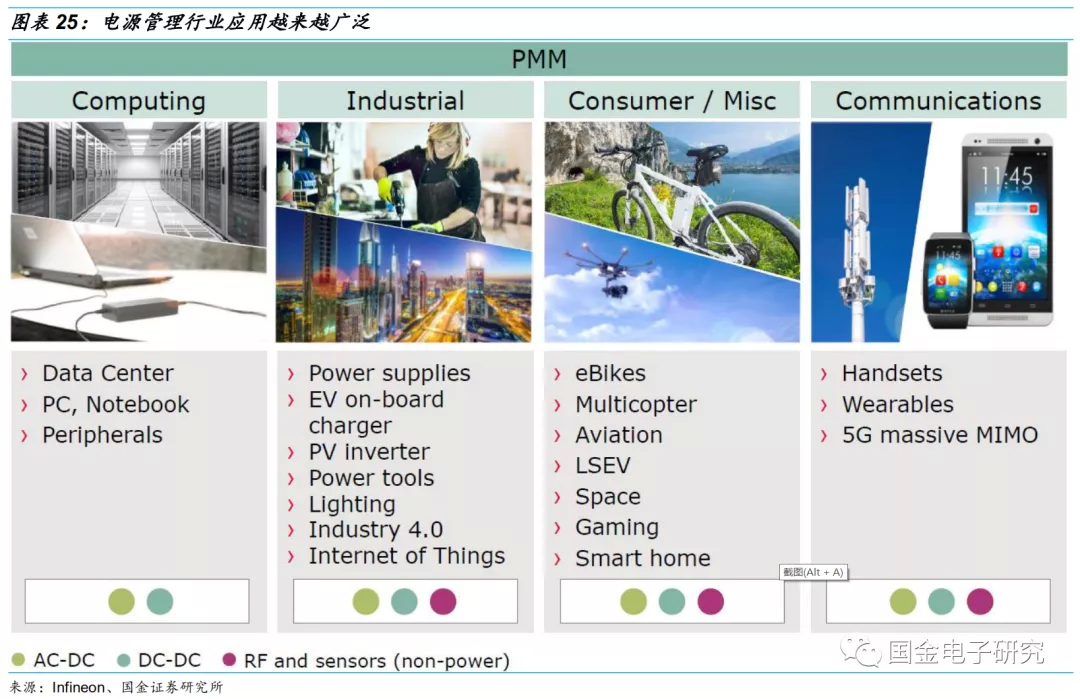

◾ 功率半导体器件在电源管理行业应用越来越广泛,未来工控、新能源、变频家电、数据中心、5G、IOT 等领域将是功率半导体器件快速增长的核心 领域,IGBT 需求量将持续增加。

3.3.1工业控制是IGBT第一大应用领域,需求稳健增长

◾ IGBT 模块是变频器、逆变焊机等传统工业控制及电源行业的核心元器件,且已在此领域中得到广泛应用。随着工业控制及电源行业市场的逐步回暖,预计 IGBT 模块在此领域的市场规模亦将得到逐步扩大。

◾ 1)变频器行业 :IGBT 模块在变频器中不仅起到传统的三极管的作用,亦包含了整流部分的作用。控制器产生的正弦波信号通过光藕隔离后进入 IGBT,IGBT 再根据信号的变化将 380V(220V)整流后的直流电再次转化为交流电输出。

◾ 我国变频器行业的市场规模总体呈上升态势。变频器已进入新能源领域,在冶金、煤炭、石油化工等工业领域将保持稳定增长,在城市化率提升的背景下,变频器在市政、轨道交通等公共事业领域的需求也会继续增长,从而促进市场规模扩大。未来几年,具有高效节能功能的高压变频器市场将受政策驱动持续增长,到 2023 年,高压变频器的市场规模将达到 175 亿元左右。

◾ 2)逆变焊机行业:逆变式弧焊电源,又称弧焊逆变器,是一种新型的焊接电源。这种电源一般是将三相工频(50 赫兹)交流网路电压,先经输入整流器整流和滤波,变成直流,再通过大功率开关电子元件(IGBT)的交替开关作用,逆变成几千赫兹至几万赫兹的中频交流电压,同时经变压器降至适合于焊接的几十伏电压,后再次整流并经电抗滤波输出相当平稳的直流焊接电流。

◾ 根据国家统计局数据,2018 年我国电焊机产量为 853.3 万台,同比 2017 年增加了 58.46 万台。电焊机市场持续升温亦将保证 IGBT 需求量逐步增大。

3.3.2光伏风力发电量快速增长,IGBT迎新增长动力

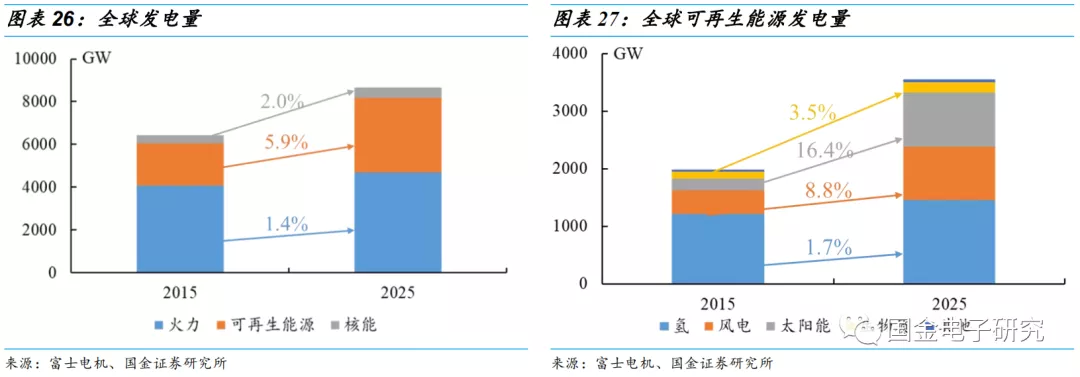

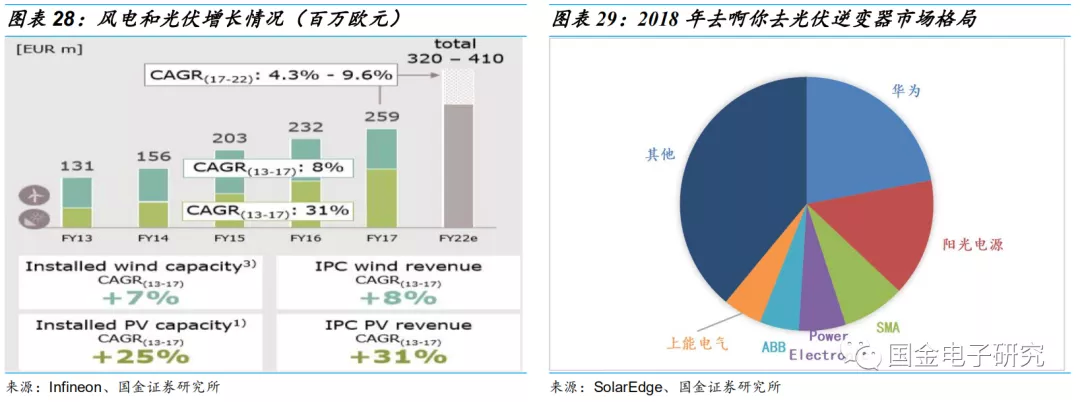

◾ 由于新能源发电输出的电能不符合电网要求,需通过光伏逆变器或风力发电逆变器将其整流成直流电,再逆变成符合电网要求的交流电后输入并网。IGBT 模块是光伏逆变器和风力发电逆变器的核心器件,新能源发电行业的迅速发展将成为 IGBT 模块行业持续增长的又一动力。2015年全球发电量6414 GW,预计2025年全球发电量将达到8647 GW,10年CAGR为3.0%,其中可再生能源发电量增速较快,CAGR达到5.9%;进一步细分,太阳能发电和风能发电量的增速要高于可再生能源发电量的复合增速,太阳能发电量15-25年CAGR为16.4%,风能发电量CAGR为8.8%,远高于行业的平均增速。从地区来看,风电增长较快地区包括中国,欧洲和美国,而太阳能发电增长较快地区则有中国,欧洲,美国和其他亚太地区。

◾风电:风电主要是中国美国在积极发展,从中长期来看,风力发电量处于稳步增长的态势。相较于火力发电,每1MW的风电厂的半导体需求量是火电厂的30倍,2011年风电机的功率为1.5 MW,2017年已经增长至2-3 MW。风力发电量的稳定增长将对功率半导体提出新的需求。

◾ 太阳能发电:IHS预测,2016-2021年太阳能发电对IGBT模组的需求复合增速为9.0%。为了有效地满足绿色能源太阳能发电及逆变并网的需求,就需要控制、驱动器和输出功率器件的正确组合,IGBT是作为功率开关的必然之选,而PV逆变器也将是第一批使用SiC基的器件之一,这将显著提升IGBT的价值量。

◾ 中国光伏逆变器厂商崛起,IGBT近水楼台。目前,以华为、阳光电源为主的本土厂商在光伏逆变器市场持续突破,根据SolarEdge 统计,2018 年,华为在全球逆变器市场的份额达 22%,市占率位列全球第一,阳光电源的市场份额为 15%,市占率位居全球第二位。特别是在三相组串型逆变器市场,2017 年华为的市占率已达 56%,市场优势地位突出,中国光伏逆变器厂商快速发展为国产 IGBT 替代带来了显著的本土化优势。

3.3.3全球家用电器变频加速渗透,IGBT迎发展良机

◾ IGBT 模块是变频家电变频器的核心元器件。IGBT高频开闭合功能能够带来以下优点:1、较小的导通损耗和开关损耗;2、出色的 EMI 性能,可通过改变驱动电阻的大小满足 EMI 需求的同时保持开关损耗在合理范围内;3、强大的抗短路能力;4、较小的电压尖峰(对家电起到保护作用)。中国作为全球最大的家电市场和生产基地,亦孕育着大规模的 IGBT 市场。以空调行业为例,中国作为全球最大的家电市场和生产基地,亦孕育着大规模的 IPM 市场。

◾ 家电变频可大幅节能电能。相对于传统的家电产品,变频家电产品在能效、性能及智能控制等方面有明显的先天优势。近年来,变频家电正处在全面发展的阶段,主要应用于空调、微波炉、冰箱、热水器等耗电较大的电器。举例来讲,相较于不可变频冰箱,可变频冰箱的使用寿命长,噪音小,并且能够节省40%的能耗。

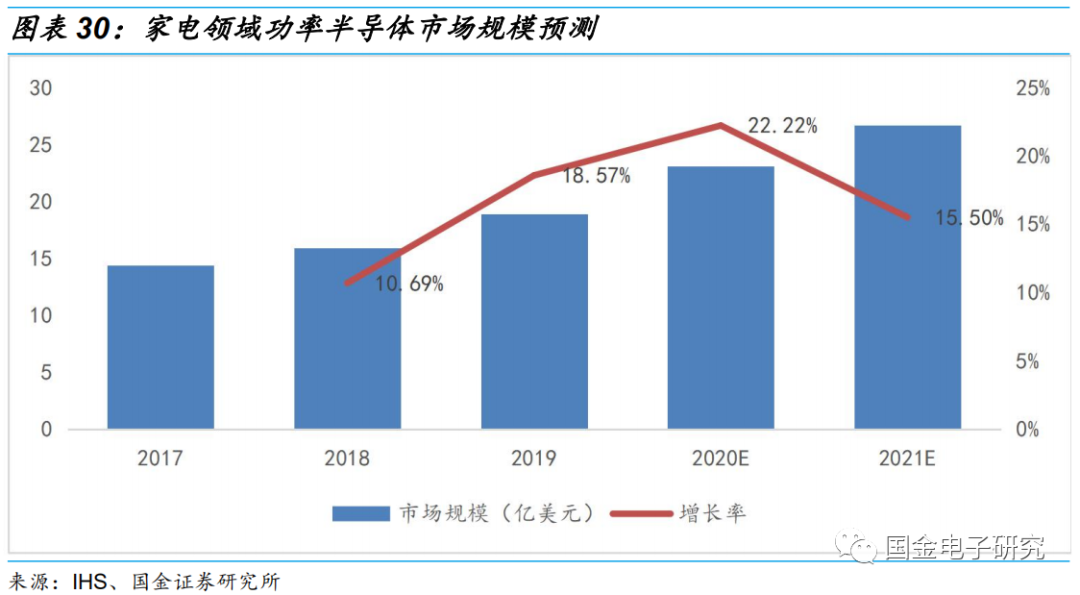

◾ 预测2022年家电变频渗透率65%。IHS统计,2017年全球家用电器销量约7.11亿台,其中4.67亿台为不可变频家电,占比达到66%,而可变频家电数量为2.44亿台,占比为34%。预计到2022年可变频家电销售量将达到5.85亿台,占比达到65%,17-22年销售量CAGR为19.1%,而不可变频家电销售量将下降至3.17亿台,占比减少至35%。

◾ 变频家电功率半导体单机价值量大幅提升。可变频家电的快速放量,将显著提升单位家电中半导体的价值量,Infineon预测半导体价值量将从不可变频的0.7欧元提升至9.5欧元,而增加的半导体主要是属于功率半导体,假设9.5欧元是单位可变频家电的平均半导体价值量,预计2022年家电半导体市场空间将从2017年的26.45亿欧元增长至57.79亿元,17-22年CAGR为16.9%。

◾ 根据 IHS数据,2021 年家用功率半导体市场规模有望从 2017 年的 14.4 亿美元增长至 26.7 亿美元,复合增长率将达到16.69%。故而家用电器的变频化必然也将推动家用领域功率半导体的发展。

◾ 随着全球节能环保的大力推行,白色家电变频渗透率将逐步提升,功率半导体作为变频器的核心元器件,将显著受益。

3.4各领域增长:预计汽车用IGBT模块2018年-2023年复合年增长率达23.5%

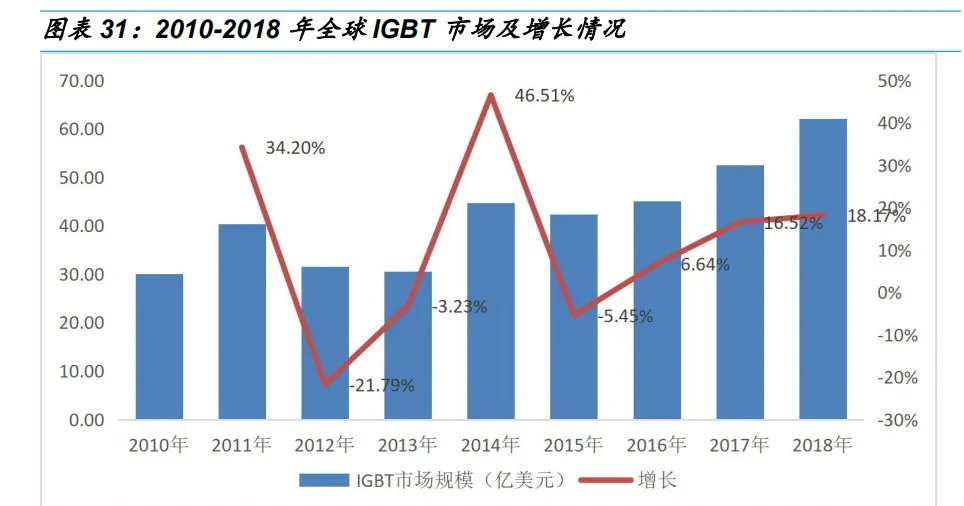

◾ 2018年全球IGBT市场规模达到62.1亿美元。根据IHS数据,2017年全球IGBT市场规模为52.55亿美元,同比2016年增长16.5%,2018年全球IGBT市场规模在62.1亿美元左右。

四、电动汽车需求拉动,碳化硅迎来发展新机遇

4.1性能优异,第三代半导体应运而生

◾ SiC和GaN基MOSFETs突破性能极限,技术升级势在必行:和第一代、第二代半导体材料相比,第三代半导体材料具有宽的禁带宽度,高的击穿电场、高的热导率、高的电子饱和速率及更高的抗辐射能力,因而更适合于制作高温、高频、抗辐射及大功率器件。为了追求更小的器件体积以及更好的性能,功率器件厂商逐渐推进下一代技术方案的SiC和GaN基MOSFETs。举例来讲,1)SiC基MOSFETs相较于硅基MOSFETs拥有高度稳定的晶体结构,工作温度可达600 ℃;2)SiC的击穿场强是硅的十倍多,因此SiC基MOSFETs阻断电压更高;3)SiC的导通损耗比硅器件小很多,而且随温度变化很小;4)SiC的热导系数几乎是Si材料的2.5倍,饱和电子漂移率是Si的2倍,所以SiC器件能在更高的频率下工作。

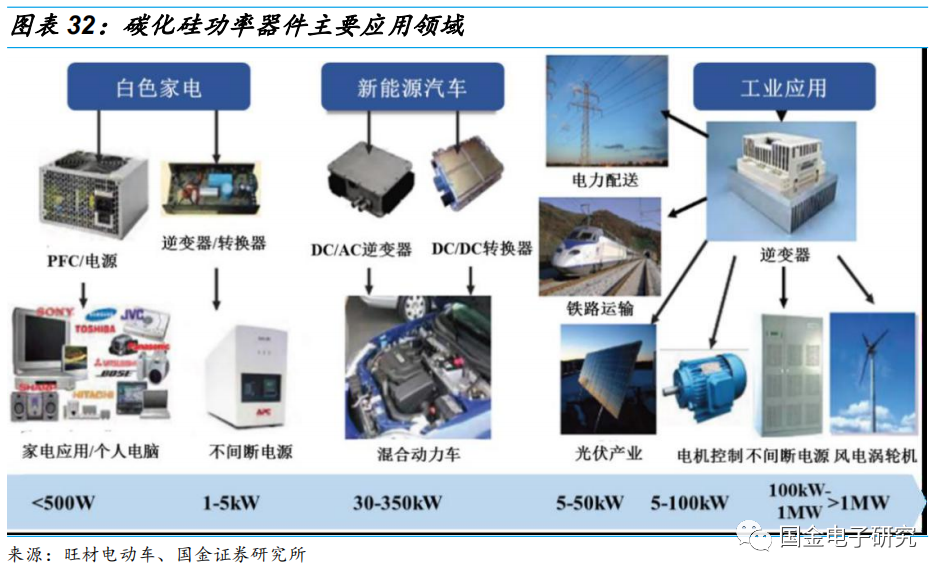

◾ SiC主要应用于白色家电、新能源(电动汽车、风电、光伏)、工业应用等。

4.2碳化硅在电动汽车领域有望大显身手

◾ 在车用方面,SiC MOSFET在性能方面明显占优,可以降低损耗,减小模块体积重量,IGBT在可靠性鲁棒性方面占优。碳化硅器件应用于车载充电系统和电源转换系统,能够有效降低开关损耗、提高极限工作温度、提升系统效率。

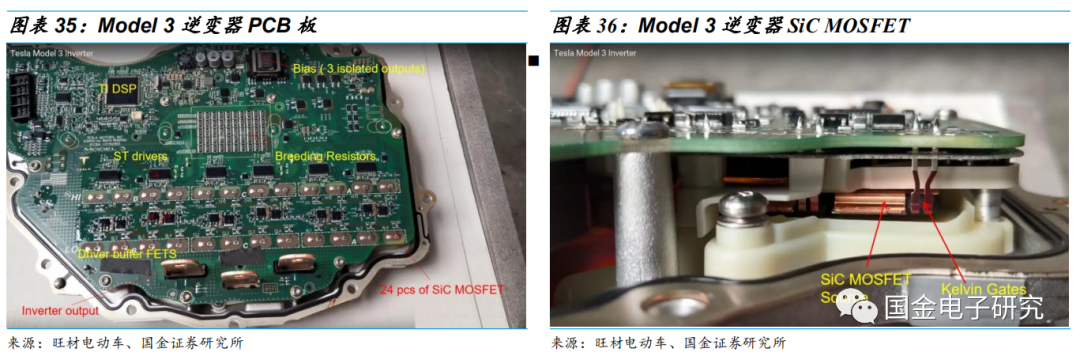

◾ Model 3率先采用SiC MOSFET,开启了电动汽车使用SiC先河。

◾ 特斯拉逆变器模组上率先采用了24颗碳化硅SiC MOSFET,该产品由意法半导体提供,随后英飞凌也成为了特斯拉的 SiC 功率半导体供应商。整个功率模块单元由单管模块组成,采用标准6-switches 逆变器拓扑,每个switch由4颗单管模块组成,共24 颗单管模块,器件耐压为650V。Model 3的 SiC 单管模块设计与Model S/X采用Infineon IGBT单管思路一致,好处是实现不同功率等级的可扩展同时,还能提升模块封装良率,降低半导体器件成本。

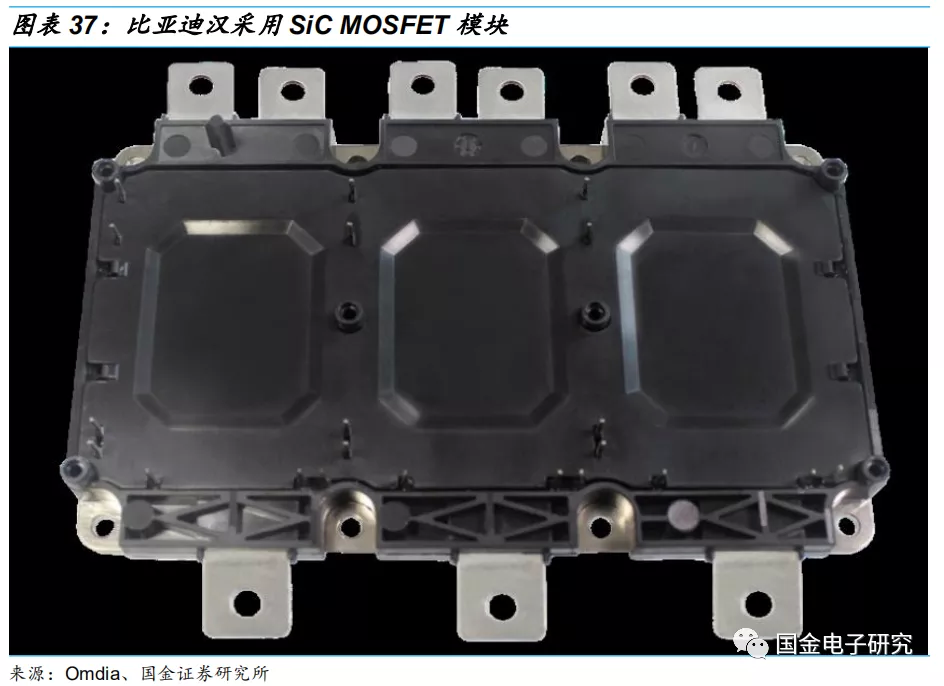

◾ 比亚迪汉采用SiC MOSFET 提升加速性能、功率及续航能力。

◾ 2020 年,比亚迪汉 EV 车型电机控制器首次使用了比亚迪自主研发并制造的SiC MOSFET 控制模块,大大提高了电机性能。

◾ 碳化硅加速性能好。宽禁带最直接的好处,有更高的击穿场强,也就是耐高压,即是可以控制更高的系统电压。比亚迪汉能够使用650V电压平台,也有碳化硅的功劳。高电压意味着低电流,能减少设备电阻的损耗。对电机设计来说,也更容易在小体积下实现更高功率,也因此,比亚迪汉可以轻松实现3.9S的 0–100 加速性能。

◾ 碳化硅可实现大概率及高续航。除了宽禁带带来的优势外,碳化硅还有两大优势,一个是饱和电子速度更高,一个是导热率更高、耐温性能更高。饱和电子速度快,也就是可以通过更大的电流。碳化硅材料的电子饱和速度是硅材料的两倍,因此在设备设计时,匹配的电流强度更容易远离设备的饱和电流,也就能实现在导通状态下更低的电阻。这能减少电能的损耗,也有助于降低设备发热,简化散热设计。特别是在瞬时大电流情况下,设备温度积累减少,再加上耐温性增加与材料本身更强的导热率,也让设备散热更容易。车辆也就能爆发出更大的功率。这是比亚迪汉能实现363Kw功率的原因。使用磷酸铁锂的情况下能达到605公里的续航里程,显然也有碳化硅的功劳。

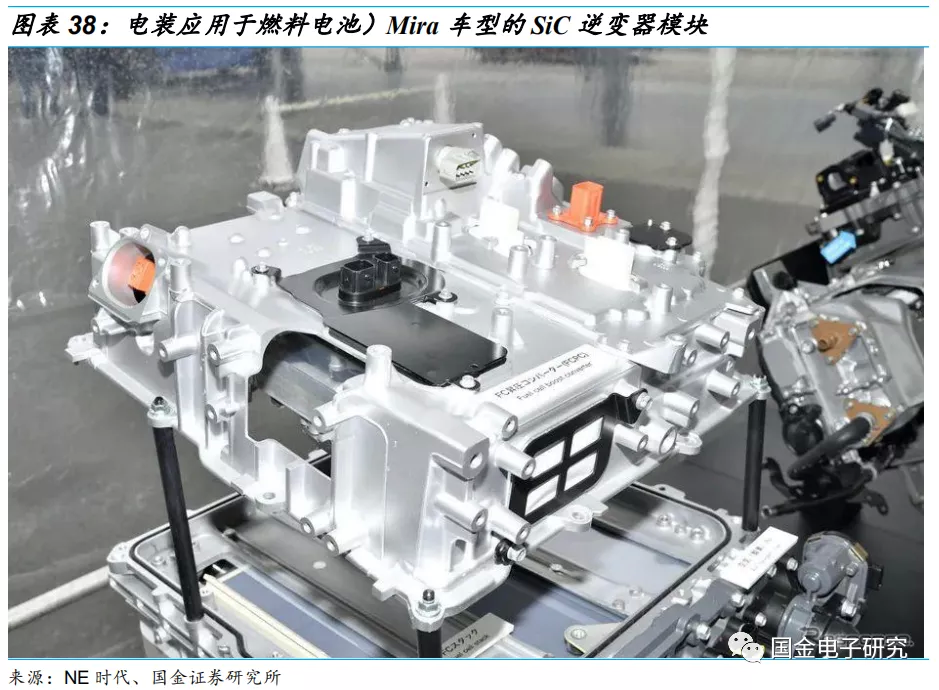

◾ 丰田燃料电池车Mirai车型采用碳化硅模块

◾ 电装已经开始批量生产搭载了SiC(碳化硅)功率半导体的新一代升压功率模块,该模块将应用于丰田燃料电池车Mirai车型。电装与丰田(TM.US)的SiC功率模块的应用历经HEV、燃料电池巴士和燃料电池乘用车。新Mirai的新一代固态燃料电池核心组件Toyota FC Stack搭配了使用多个SiC功率半导体的FC升压变换器。升压变换器作用是输出高于输入电压的电压。

◾ 功率模块体积缩小了30%,损耗降低了70%。根据电装的测算,与采用Si基功率半导体的产品相比,搭载了SiC功率半导体(含二极管和晶体管)的新型升压功率模块体积缩小了约30%,损耗降低了约70%,在实现功率模块小型化的同时提升了车辆的燃油效率。

◾ 搭载SiC模块的新Mirai续航里程提升30%。丰田表示,通过在FC升压变压器中使用SiC半导体,采用锂离子低压蓄电池等方式,降低系统能耗损失。同时,在提升FC电堆性能的基础上,通过采用触媒活性再生控制技术,提升发电效率。从而丰田实现了新Mirai WLTC工况最高续航里程约850km,较上一代车型提升约30%。

4.3预测2027 年碳化硅功率器件规模将超百亿美元

◾ 预测2027 年碳化硅功率器件的市场规模将超过100 亿美元。2018 年碳化硅功率器件市场规模约3.9 亿美元,受新能源汽车庞大需求的驱动以及电力设备等领域的带动,IHS预测到2027年碳化硅功率器件的市场规模将超过 100 亿 美元。2021年起,受益电动汽车拉动,SiC MOSFET将保持较快的速度增长,成为最畅销的分立SiC功率器件。

五、功率半导体80%以上依赖进口,国内企业奋起直追

5.1欧、美、日企业在功率半导体领域优势明显

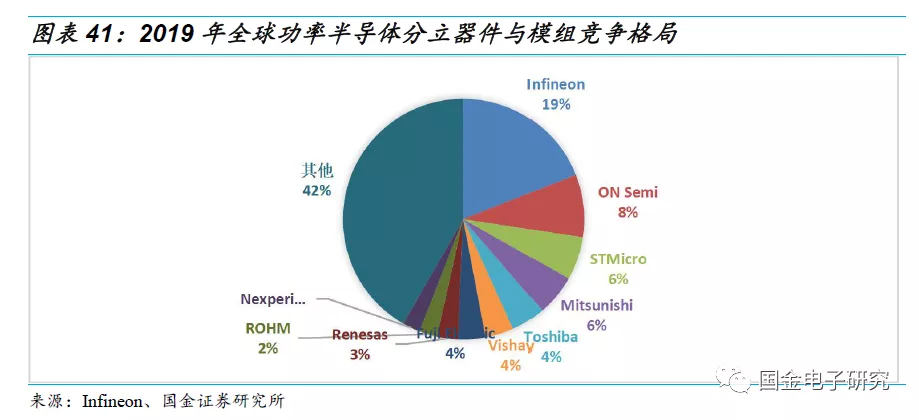

◾ 据Infineon统计,2019年全球功率半导体器件与模组市场规模为210亿美元,欧美日呈现三足鼎立之势,英飞凌位居第一,占比19%,安森美次之,占比8.4%,前十大公司合计市占率达到58.3%。

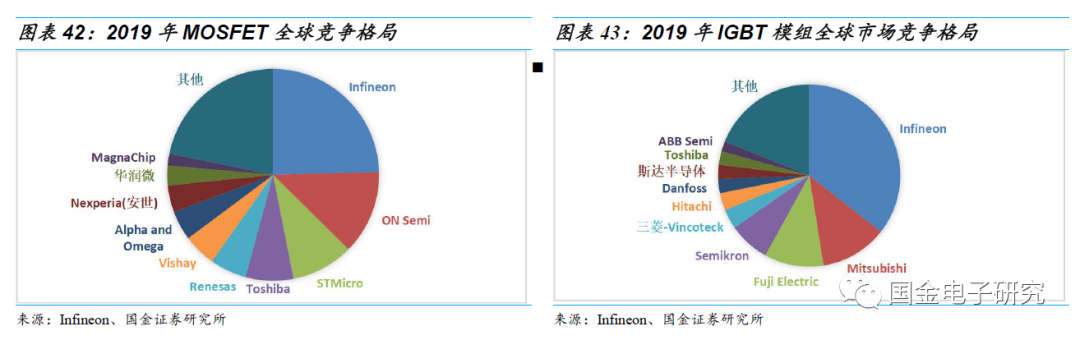

◾ 2019年,全球MOSFET市场规模达到81亿美元,英飞凌以绝对优势排名第一,市占率达到24.6%,前五大公司市占率达到59.8%。闻泰收购的安世半导体及中国本土成长起来的华润微进入前十,分别占比4.1%和3.0%。

◾ 2019年,IGBT模组市场规模为33.1亿美元,英飞凌排名第一,市占率高达35.6%,前五大公司合计占比达到68.8%。中国本土成长起来的IGBT龙头公司斯达半导体近几年发展较快,进入前十,2019年排名第八,市占率2.5%。

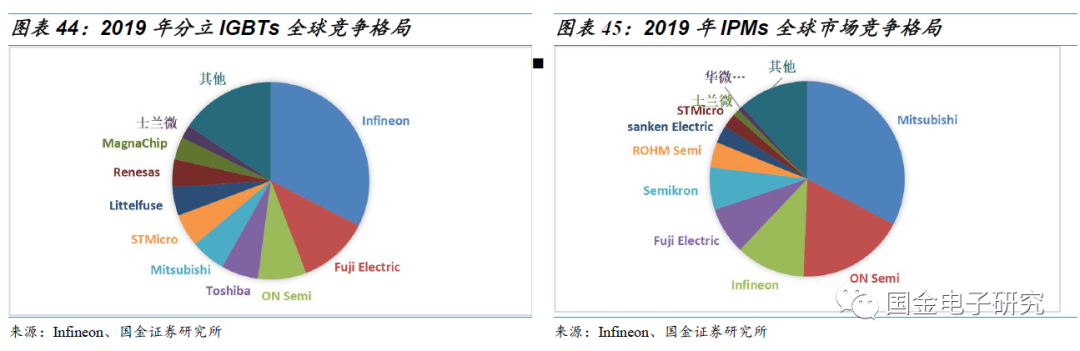

◾2019年,分立IGBT市场规模为14.4亿美元,英飞凌排名第一,市占率高达32.5%,前五大公司合计占比达到63.9%,中国厂商士兰微进入前十,市占率2.2%。

◾ 2019年,IPMs市场规模为15.9亿美元,日本三菱排名第一,市占率高达32.7%,前五大公司合计占比达到76.9%,中国厂商士兰微和华微电子进入前十,市占率分别为1.1%和0.8%。

5.2中国功率半导体企业奋起直追,迎来快速发展期

◾ 中国是全球最大的功率半导体市场。国际龙头企业较大部分收入来自中国地区,以达尔科技和恩智浦(NXPI.US)为例,其收入的50%多和40%多来自中国大陆,中国是电动汽车大国,英飞凌的IGBT在中国电动汽车市场占比达到60%多。由此可见,我国功率半导体市场需求量巨大,本土厂商拥有非常大的进口替代空间。

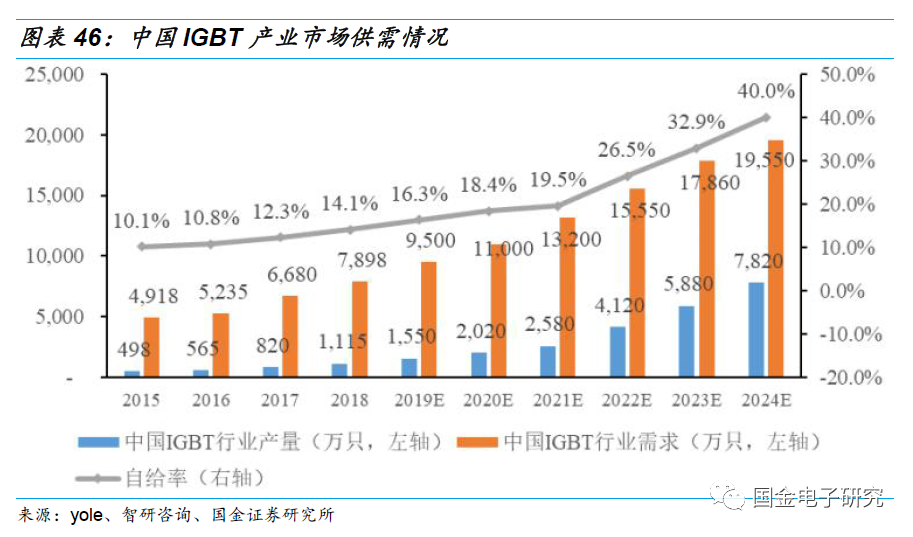

◾ 中国IGBT自给率不断提升。根据智研咨询数据,自 2015 年以来,我国 IGBT 自给率超过 10%并逐渐增长,预测2020年自给率将从2015年的10.1%提升至18.4%,预计 2024 年我国 IGBT 行业产量将达到 0.78 亿只,需求量约为 1.96 亿只,自给率达到40%。整体来看,我国 IGBT 行业仍存在巨大供需缺口,“国产替代”将会是未来 IGBT 行业重要的发展方向。

◾ 中高端功率半导体产品依赖海外。比亚迪、华为、中国中车股份有限公司(CRRC,01766)、阳光电源股份有限公司(Sungrow)等中国企业是引领全球的功率半导体客户,但是这些公司在功率半导体采购上依然极其依赖英飞凌、富士电机、三菱电机等海外供应商。中国是电动汽车、混合动力汽车的最大市场,但是海外供应链仍为中国的大部分系统提供功率半导体模组。在全球功率半导体市场上,中高端产品生产厂商主要集中在欧洲、美国和日本地区。欧美日的功率半导体厂商大部分属于IDM厂商,英飞凌、安森美、意法半导体、三菱、东芝等是行业中的龙头企业。中国台湾地区也是较大的功率半导体产地,厂商大多属于Fabless厂商,产品主要集中在低端领域。我国功率半导体市场占据全球36%左右的需求份额,在高端产品领域,约80%依赖进口。

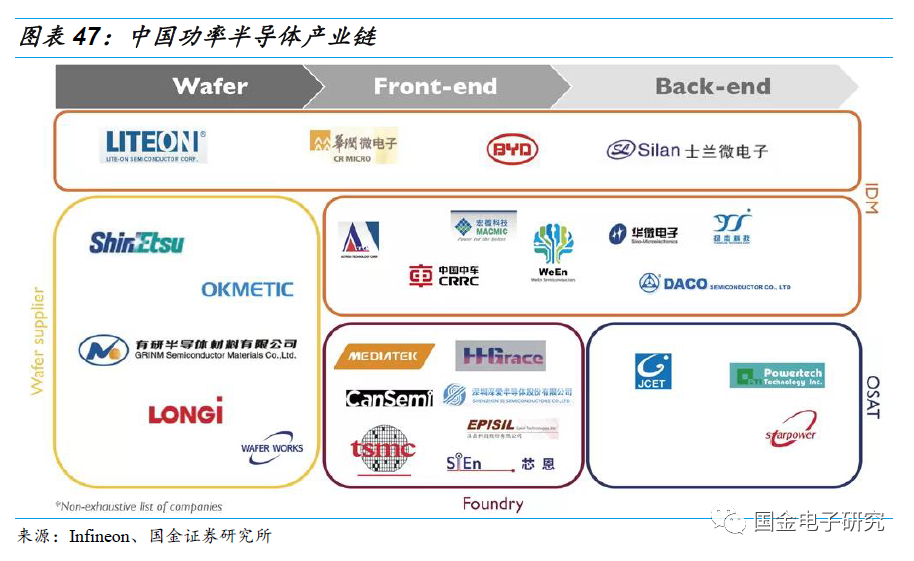

◾ 中国功率半导体产业正在快速发展。我国半导体厂商主要为IDM模式,生产链较为完善,产品主要集中在二极管、低压MOS器件、晶闸管等低端领域,IGBT逐渐获得突破,生产工艺成熟且具有成本优势,行业中的龙头企业盈利水平远高于台湾地区厂商。而在新能源、电力、轨道交通等高端产品领域,国内仅有极少数厂商拥有生产能力,高端产品市场主要被英飞凌、安森美、瑞萨、东芝等欧美日厂商所垄断。

◾ 目前国内外 IGBT 市场仍主要由外国企业占据,国内以斯达半导体为首的IGBT企业发展快速,在工控、电动汽车、风电、光伏、电力及高铁等领域逐渐取得突破,不断提升份额,2019年,按照出货数量测算,中国电动汽车用IGBT,英飞凌占比最大,市占率高达49.3%,比亚迪第二,占比20%(主要给自己配套),斯达半导体第三,占比16.6%,斯达半导体在电动汽车IGBT领域芯片自给率较高,超过90%。

◾我国功率半导体市场中,本土厂商在低端产品领域已经开始进口替代,闻泰科技收购的安世半导体、斯达半导体、华润微、新洁能、立昂微、华微电子、扬杰科技、士兰微、三安光电、捷捷微电等是行业中的优质企业,但市场份额占比仍然较低。

六、看好行业细分龙头

6.1投资建议

◾ 目前国内功率半导体产业链正在日趋完善,技术也正在取得突破,中国是全球最大的功率半导体消费国,2019年占全球需求比例高达35.9%,且增速明显高于全球,未来在新能源(电动汽车、光伏、风电)、工控、变频家电、IOT设备等需求下,中国需求增速将继续高于全球,行业稳健增长+国产替代,我们看好细分行业龙头:斯达半导体、华润微、华虹半导体、士兰微、新洁能、立昂微、三安光电、闻泰科技、中车时代电气(03898)。

6.2风险提示

◾ 电动汽车发展低于预期,IGBT价格下降;

◾ 5G发展低于预期,5G基站建设进度缓慢,5G手机销量低于预期;

◾ 功率半导体产业技术突破及市场拓展难度较大,中高端功率半导体产品(IGBT、MOSFET)国内公司进展缓慢;

◾ 国内企业众多,但是规模较小,大部分为中低端产品,扩产竞争激烈,价格下滑,

◾ 功率半导体产业需要持续性投入。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP