中金:港股必选消费行业投资手册

本文源自 微信公众号“中金点睛”。

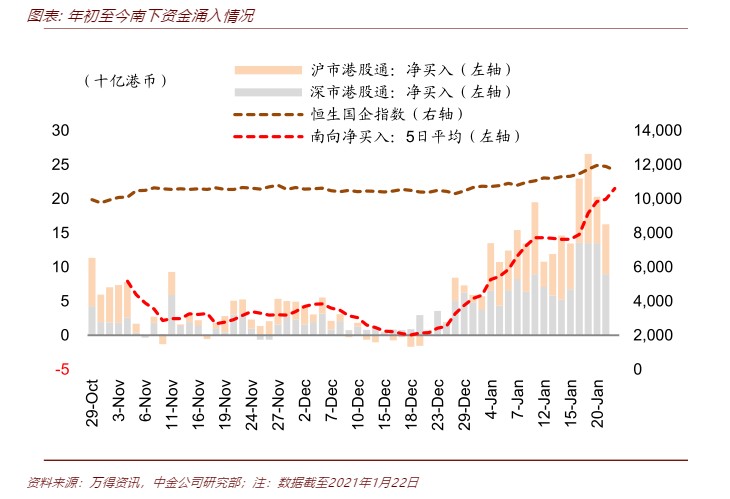

伴随港股关注度的持续升高,南下资金持续加仓港股优质资产,去年12月至今年1月22日,中金港股必选消费板块港股通净流入资金规模达约150亿元。A股必选消费板块估值显著高于港股,A股较港股板块溢价率高达63%,相比5年前估值溢价52%的水平进一步提升。我们判断基于整体估值偏低、优质资产具备稀缺性、2021年多数缺乏关注度的公司基本面有望迎来改善等因素,南下资金有望整体抬升港股必选消费板块关注度和市盈率水平,但估值分化加剧趋势或将延续。

摘要

港股必选消费板块涉及子行业众多,以传统消费子行业为主。板块整体特点:1)主要为非白酒标的,涉及子行业众多,包括软饮料、啤酒、休闲食品、乳制品、方便食品、调味品、生活用纸等;2)多数公司在其所在业务范围内均处于市场领先地位,新消费标的偏少,传统消费品公司占比较大;3)有部分稀缺优质资产:如农夫山泉(09633)、颐海国际(01579),赛道优格局好、公司竞争力突出;4)相比A股,港股传统行业龙头公司估值较低,高股息为稳健投资者提供另一投资选择。

相比A股,港股必选消费行业呈现四大特点。1)市值头部集中趋势明显。近5年大市值公司市值占比由15年59%提升至今年1月22日88%,呈现较明显的市值集中态势。2)估值较A股折价,分化趋势加剧。港股板块当前交易在30倍P/E,高于过去三年平均22倍。目前A股板块估值较港股溢价率达63%(5年前52%)。过去5年A股估值整体抬升,港股出现明显分化态势,个股估值跨度为9-103倍2021年P/E。3)空头博弈:港股做空环境较完善,需注意空头博弈,目前中金港股日常消费板块平均空头回补天数为9.2天,较3个月前10.6天略有下降。4)港股整体流动性相比A股较低。由于港股自身投资环境及港、A股市场机构化程度不同,港股换手率相对受限。去年12月港股必选消费板块日均换手率0.2%,低于A股1.1%水平,交易层面相对A股更可能导致一定溢价和折价。

港股估值体系由基本面主导,南下资金定价权渐显。我们发现板块内标的估值倍数与收入增速相关性最高,达0.61,反映港股估值体系主要由收入主导。收入增速与港股通占比相关性达0.59,我们认为南下投资者普遍优选投资具备高成长性的优质龙头企业,对于港股通持股比例较高的个股,估值也高于板块平均估值水平,我们认为主导因素仍为公司基本面,但南下资金的定价权亦较为明显。

风险

疫情反复态势超预期;整体市场流动性风险。

正文

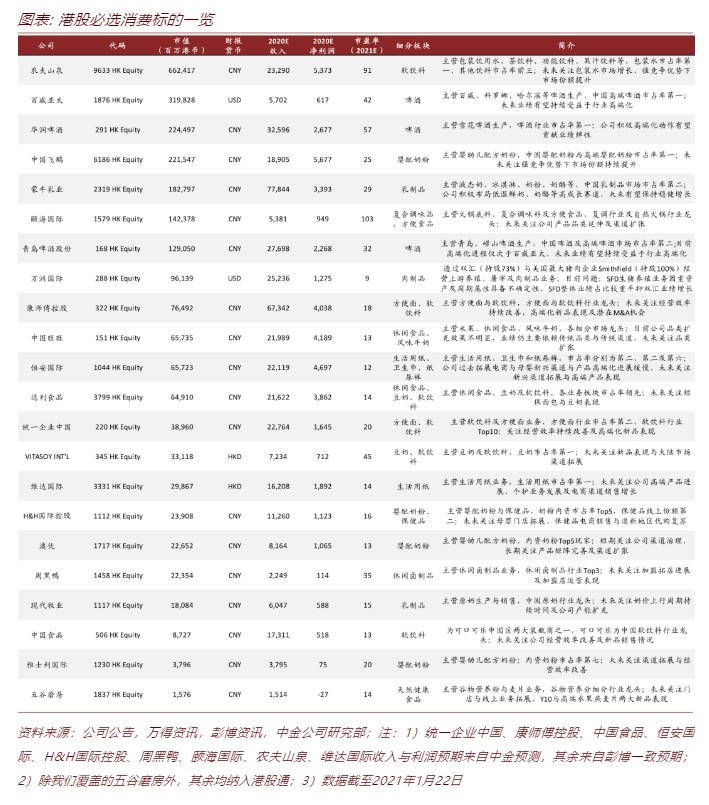

港股必选消费行业标的一览

涉及子行业众多,传统消费为主。下表列示了港股必选消费中纳入港股通的重点企业。我们认为,港股必选消费板块整体特点:1)主要为非白酒标的,涉及子行业众多,主要包括软饮料、啤酒、休闲食品、乳制品、方便食品、调味品、生活用纸等;2)大多数公司在其所在业务范围内均处于市场领先地位,新消费标的偏少,传统消费品公司占比较大;3)拥有部分稀缺优质资产:如农夫山泉、颐海国际,行业空间广阔、公司竞争力突出;4)相比A股,港股必选消费成熟型公司估值较低,高股息为稳健投资者提供另一投资选择。

港股必选消费板块市场特点

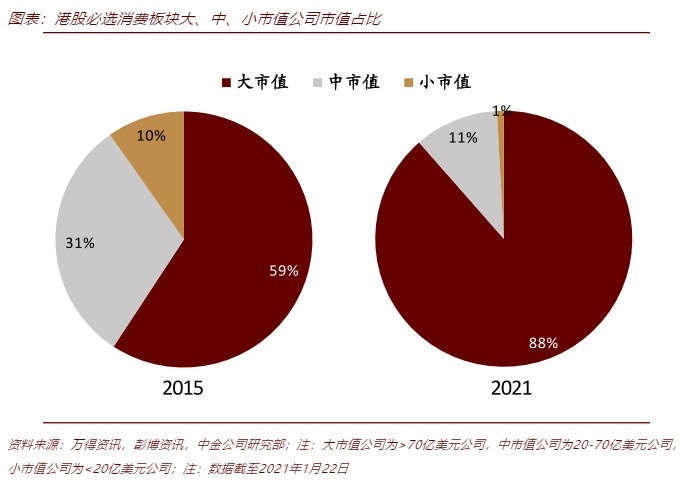

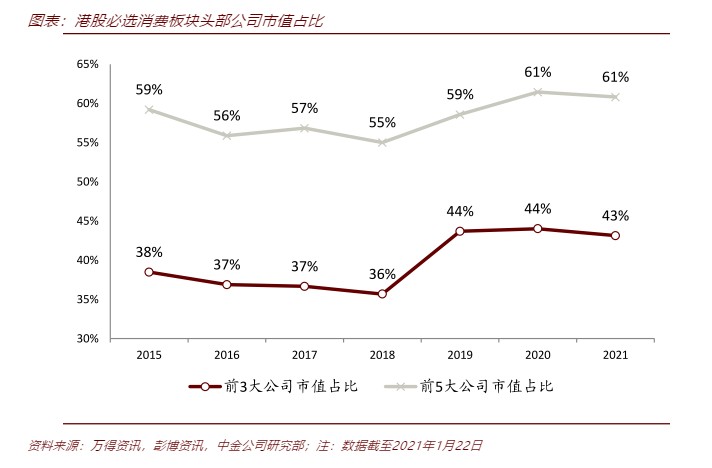

特点一 市值头部集中趋势明显

港股必选消费行业呈现市值头部集中趋势明显特点。板块标的存较多国民性品牌消费品公司,如农夫山泉、华润啤酒等,大市值公司占比大。近5年市值因子依然显著,大市值公司市值占比进一步提升。以70亿美元/20亿美元为界划分大、中、小市值公司,大市值公司市值占比由2015的59%提升至2021年88%(2021年大市值公司一共11家);前3/5大公司市值占比亦由2015年38%/59%提升至2021年43%/61%,呈现出较明显的市值集中趋势,考虑部分行业强者恒强特点,我们预计该趋势有望持续。

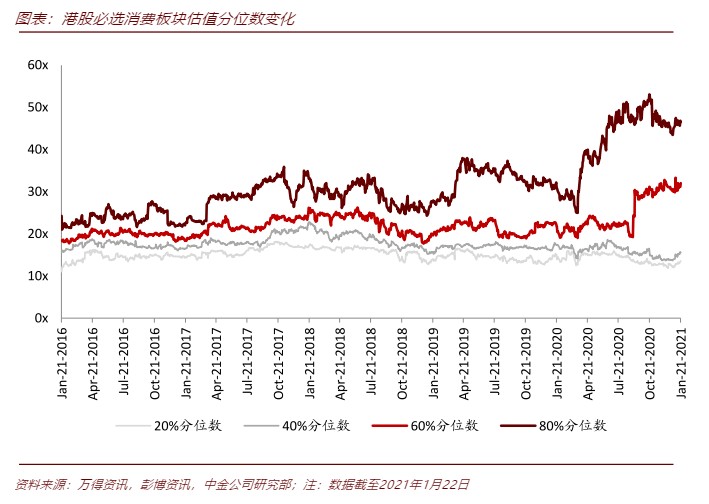

特点二 估值较A股折价,分化趋势加剧

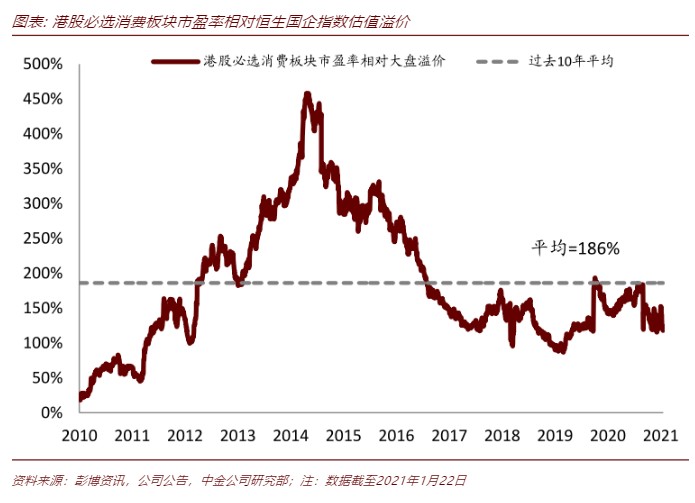

港股必选消费板块整体估值低于A股,过去5年中下限估值折价率扩大。目前A股食品饮料板块估值较港股必选消费板块溢价率高达63%,相比5年前估值溢价(52%)进一步提升。我们以33%及67%分位数为界划分低、中、高估值组三类,目前A股估值中下限显著高于港股估值中下限,溢价率分别达112%、155%,而高估值组A股溢价相对较小(28%)。过去5年港股必选消费与A股食品饮料整体估值均明显提升,但出现较大结构性变化,港股高估值组与A股高估值组差距大幅缩窄,而同时 A股估值中下限与港股估值中下限溢价率则进一步扩大。

过去5年港股必选消费板块估值出现较大分化。相较A股本板块估值水平的整体性抬升,港股出现明显分化态势:低估值区域(40%分位数以下)仍处于绝对低位,中高估值区域(60%分位数以上)呈现明显抬升,尤以高估值区域(80%分位数以上)上升明显。目前中金港股日常消费板块均值仅为30倍2021年PE,标的估值跨度9.4-102.5倍2021年PE,而5年前标的估值跨度为7.6-32.9倍2017年PE,估值跨度(上限)提升显著。近年来港股必选消费板块呈现估值分化加剧趋势,市场给予高成长确定性高的公司估值溢价进一步提升,而成长性不足公司则面临较大估值回调压力。

港股必选消费板块当前交易在30倍预测市盈率,较2020年22.9倍、过去三年平均22.1倍均有提升。疫情过后市场对必选消费各公司业绩表现稳定性的认可度提升,我们判断随2021年板块基本面回升,板块估值或有提升机会,但估值分化或将长期存在。

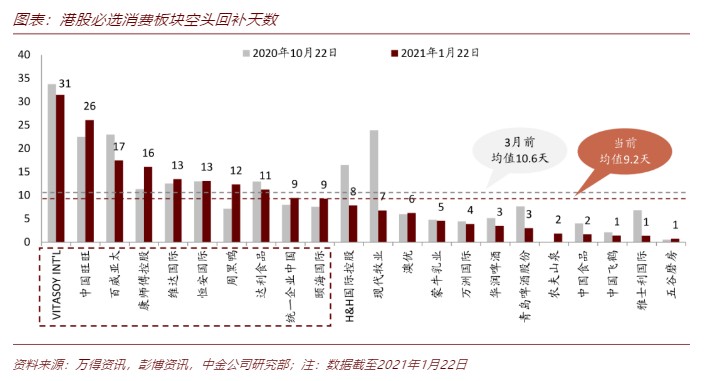

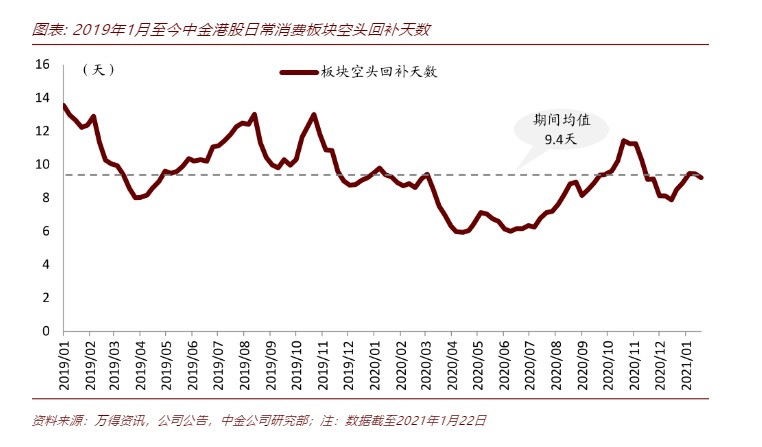

特点三 空头博弈

港股做空环境较完善,需注意空头博弈。港股市场拥有较完善的做空机制,部分对冲基金或空头为主的基金会对部分标的做空,因而投资具体港股标的时,相比A股投资存在一定不确定性及做空风险。根据万得资讯,以过去三十日日均成交量及未平仓做空量计算空头回补天数,目前中金港股日常消费板块整体平均空头回补天数为9.2天,其中部分公司如维他国际、中国旺旺等空头回补天数接近1个月。当前板块整体空头回补天数与过去2年平均基本持平,较3月前均值有所减少,其中部分公司如现代牧业、H&H国际控股空头回补天数近3月来大幅下降。我们认为,需警惕部分对冲基金的空头博弈对股价的影响,但近3个月随着南下资金净流入增多,空头回补天数略有降低。

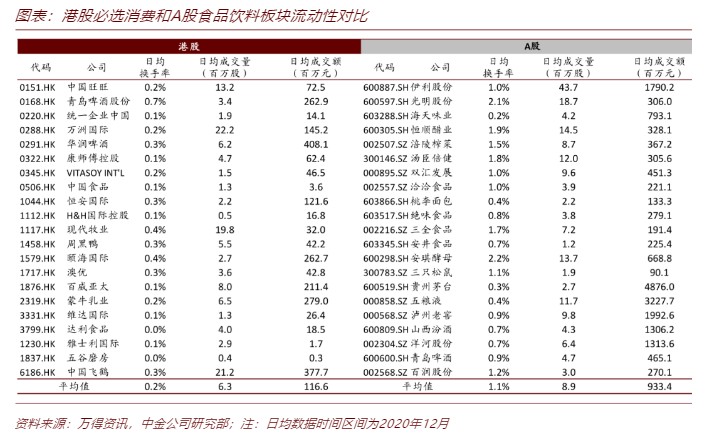

特点四 流动性较A股低

港股整体流动性相比A股较低。由于港股自身投资环境及港股、A股市场机构化程度不同,港股换手率相对受限。以2020年12月计,港股必选消费板块日均换手率仅为0.2%,低于相比A股的1.1%水平,通过日均成交额数据我们亦发现港股标的显著低于A股,因此交易层面上相对A股更可能导致一定溢价和折价。

港股通开通后流动性问题有所缓解。港股通开通后资金南下便捷性提高,一定程度上缓解港股流动性问题,例如蒙牛乳业、康师傅控股、华润啤酒、H&H国际控股和颐海国际自纳入港股通后,成交量较此前明显提升。我们预计随内地资金投资范围进一步扩大及中国公司对外资吸引力进一步上升,港股必选消费板块的流动性未来具备上升空间。

南下资金加速涌入,定价权渐显

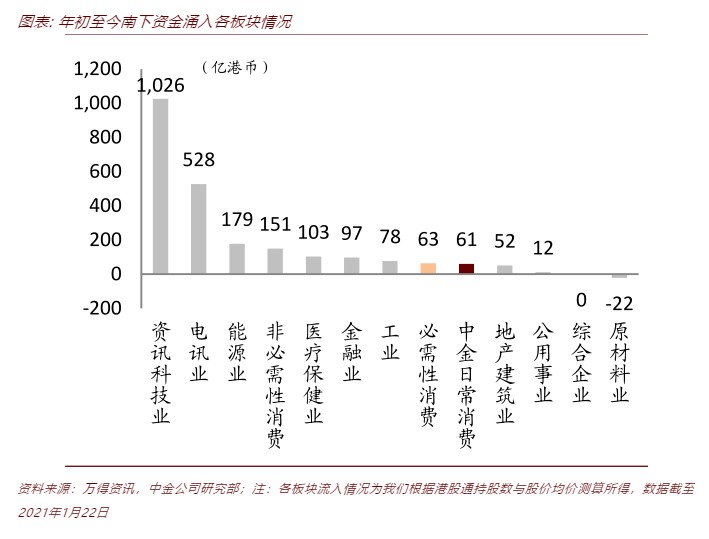

港股投资价值凸显,年初至今南下资金超两千亿港元。中金策略组从增长、估值、流动性、壮大的新经济板块四个方面阐述了2021年港股投资价值的内在逻辑。年初至今伴随港股的关注度持续升高,大陆投资者持续透过港股通投资港股优质资产,截至2021年1月22日,港股通净流入资金规模已达约2300亿元。根据我们测算,按港交所一级行业来看,本轮港股资金流入主要流向资讯科技业与电讯业,主要由于腾讯(00700)、阿里巴巴(09988)、美团(03690)、京东(09618)等新经济龙头市值集中,虹吸效应较明显。除上述两行业外,其他各行业年初至今亦有较多南下资金涌入,中金港股日常消费板块年初至今累计涌入约61亿港币。

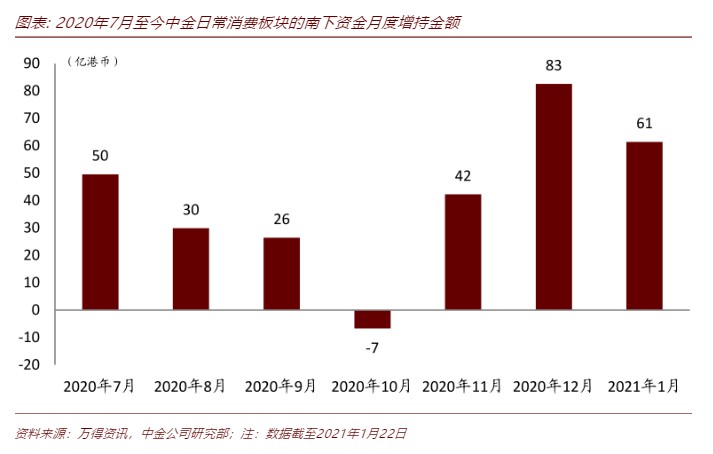

中金日常消费板块自2020年12月以来南下资金涌入明显。根据我们测算,我们预计中金日常消费板块2020年7月-11月南下资金月均流入28亿港币,自2020年12月以来南下资金涌入明显,12月单月达83亿港币,较前几个月均值明显提升,环比11月亦接近翻倍;年初至今的近三周,南下资金累计涌入61亿港币,延续了12月趋势。

南下资金增持,股价表现略有分化。中金日常消费板块中,伴随南下资金增持,部分公司股价年初至今实现较好收益,如中国飞鹤(06186)、颐海国际、农夫山泉等。但部分公司股价仍面临小幅回调,包括华润啤酒(00291)、青岛啤酒股份(00168),我们判断可能由于QDII资金与外资减持导致。此外,其他部分公司股价取得较高收益率,如H&H国际控股(01112)、中国食品(00506)、维达国际(03331)、统一企业中国(00220)、周黑鸭(01458)、达利食品(03799)等,我们预计主要由QDII资金与外资增持所致。

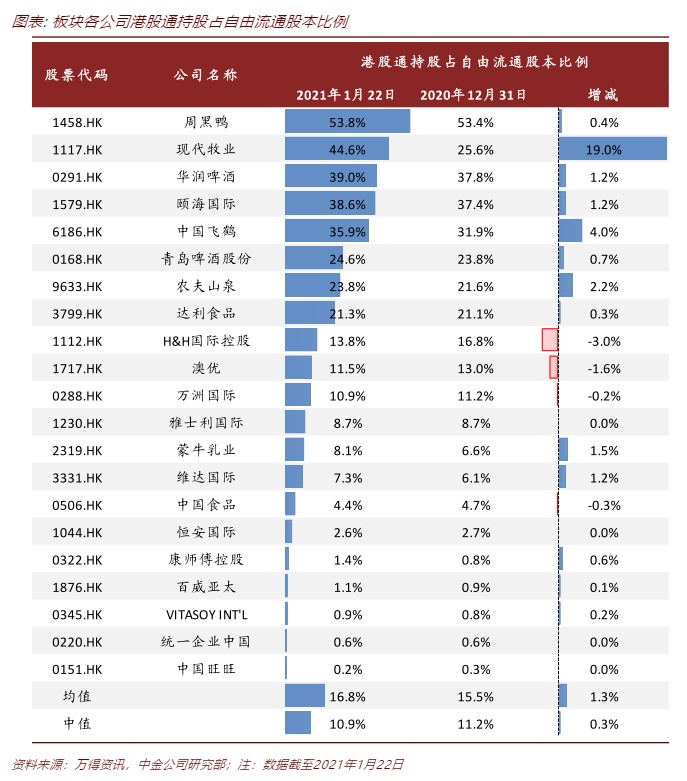

港股优质资产港股通持股占比较高,传统行业龙头外资持股比例高。截至2021年1月22日,目前港股必选消费板块港股通持股占自由流通股本比例均值为16.8%,中位数为10.9%。总体而言,港股中优质资产,港股通持股占比较高:1)具备高成长性:周黑鸭、颐海国际、中国飞鹤、农夫山泉等;2)高端化业绩迎来弹性的啤酒龙头:华润啤酒、青岛啤酒股份。我们认为此类公司凭借优质基本面和成长确定性,港股通占比有望进一步提升,而传统行业龙头企业如恒安国际(01044)、康师傅控股(00322)、中国食品(00506)、统一企业中国及中国旺旺(00151),港股通持股较少,说明鲜少受到大陆资金青睐,但其中不乏基本面有改善的低估值标的,我们认为若这些公司关注度提升,有望迎来估值提升机会。

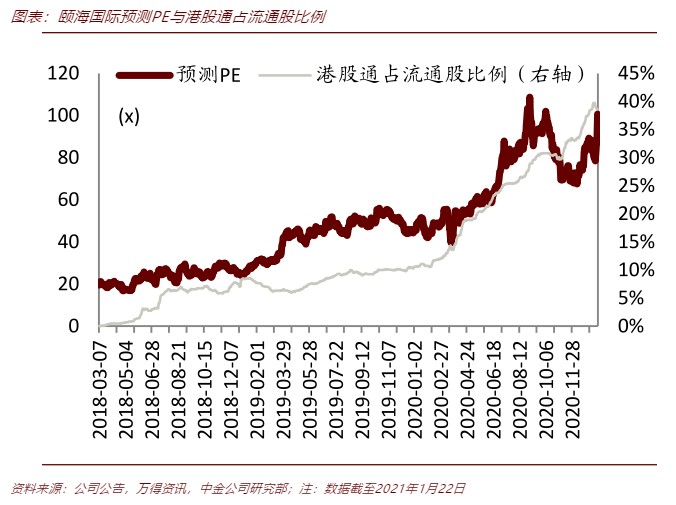

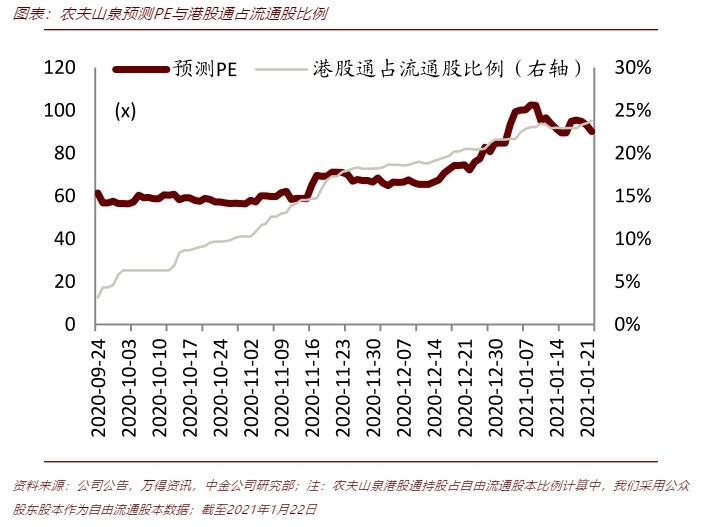

港股估值体系由基本面主导,南下资金定价权渐显。目前中金港股日常消费板块标的估值表现较为分化,板块均值仅为30倍2021年PE,标的估值跨度9-103倍2021年PE。我们探究发现标的估值倍数与收入增速相关性最高,达0.61,与港股通占比、利润增速相关性相对较低,分别为0.40、0.32,因此我们认为港股估值体系仍主要由基本面主导。另一方面,收入增速与港股通占比相关性亦较高,达0.59,我们认为大陆投资者普遍优选投资具备高成长性的优质龙头企业,如颐海国际、农夫山泉港股通持股占比较高。

总体而言,对于港股通持股比例较高的个股,估值也高于板块平均估值水平,我们认为主导因素仍为公司基本面,但南下资金的定价权亦较为明显,例如颐海国际与农夫山泉,伴随港股通持股占比持续提升,其估值亦在逐渐提升。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP