是有那么一点点可能,要跌了

本文来自微信公众号“华尔街情报圈”。

最近很多人都在问关于泡沫的事情。

美股有泡沫吗?

答:有泡沫,但还得涨。

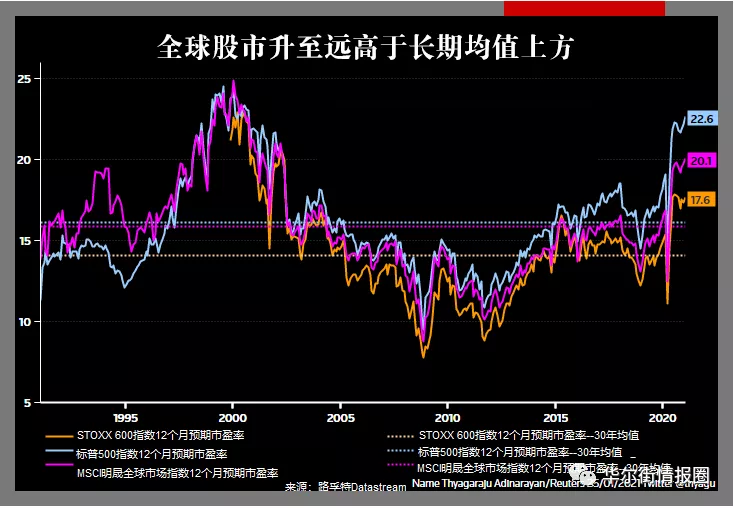

图表来源:REUTERS

高盛和花旗研究报告中的两句话可以说明问题:

投资者行为已经符合泡沫市场人气的定义。--高盛

一定程度的熊市终究会来,泡沫过后总是如此,但是泡沫恐怕还得再大一些才会最终破灭。--花旗

现在,华尔街几乎每个大型银行都警告说,当前的极端乐观情绪,加剧了将来市场急剧下跌的风险。

下面我们看一组数据图表:

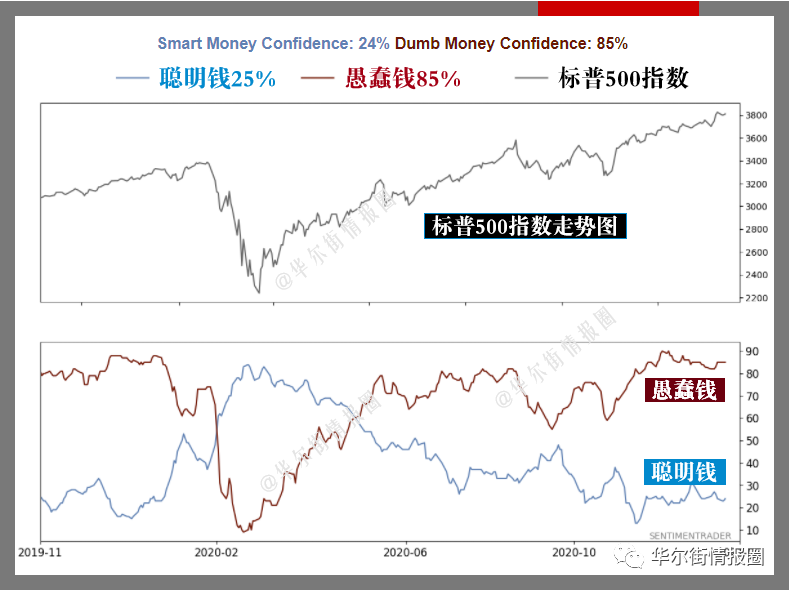

1、散户投机炒股现象激增是“泡沫”现象最值得关注的一点:

散户投资者的信心(愚蠢的钱)接近有记录的最高水平。

我们常说,当潮水退去才知道谁在裸泳,现在的情况是“每个人都在游泳池里”。

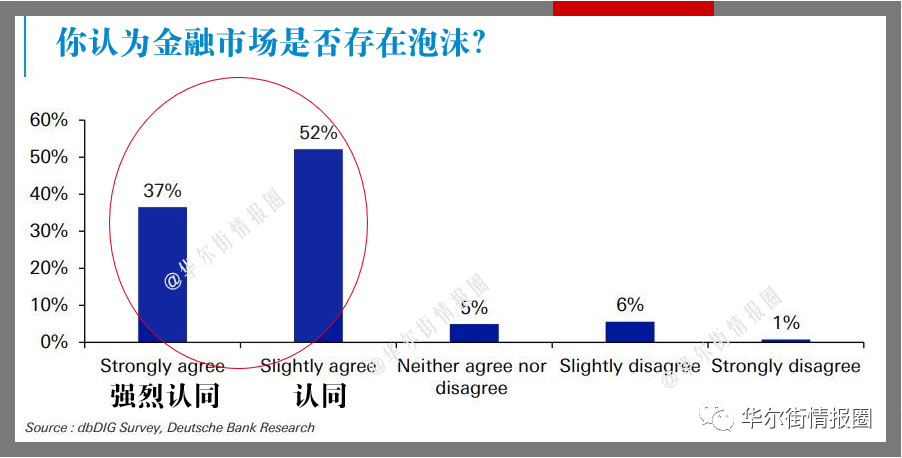

2、德意志银行的最新调查发现,89%受访者认为当前金融市场存在泡沫。

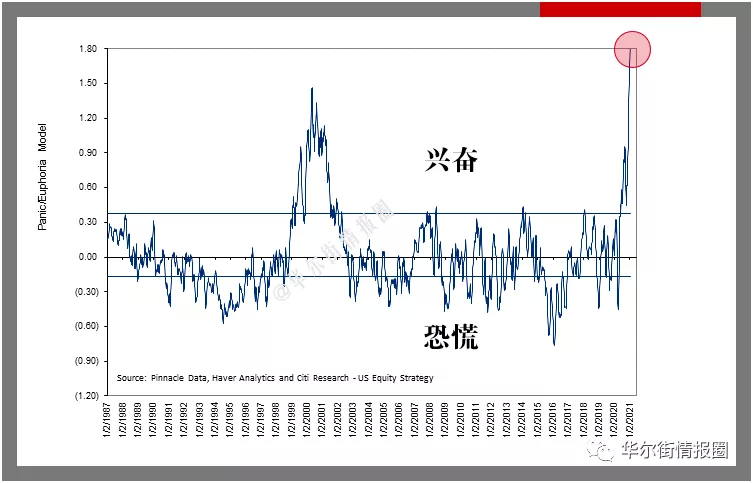

3、花旗的恐慌兴奋模型显示,1月9日当周美国股市的恐慌兴奋情绪跳升至创纪录的1.83,而前一周则为1.69。

花旗集团首席经济学家莱夫科维奇表示,在观察之前极端乐观情绪之后的市场回报时,“历史上有100%的可能性,未来12个月市场会以目前的水平下跌。”

4、高盛承认有两个明显的泡沫迹象:

1)近期收益负成长公司股票成交量的增幅也处于历史极端水平。这些公司占股票交易量的16% ,超过了2000年15%的份额。

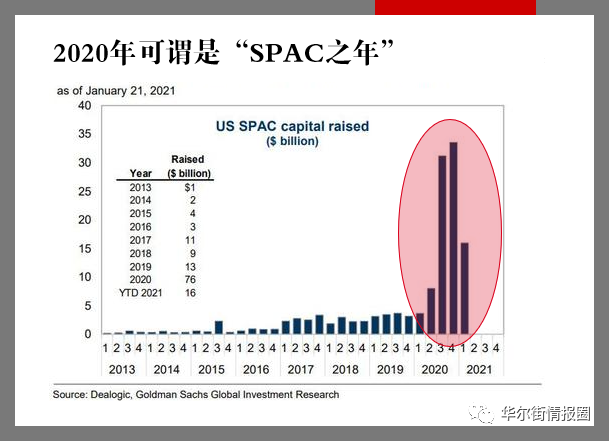

2)特殊目的收购公司(SPAC)正如日中天。

在2020年(可谓是“SPAC之年”),美国有229个SPAC筹集了760亿美元,是2019年的6倍。在2021年的前三周,又有56个SPAC筹集了16美元十亿美元,已经是2020年第四季度全部融资总额的一半。

市场本轮走势与20世纪90年代末互联网泡沫有着很多相似之处:

低利率环境、股票估值相对于盈利高高在上、散户交易失控、股票上涨过快。

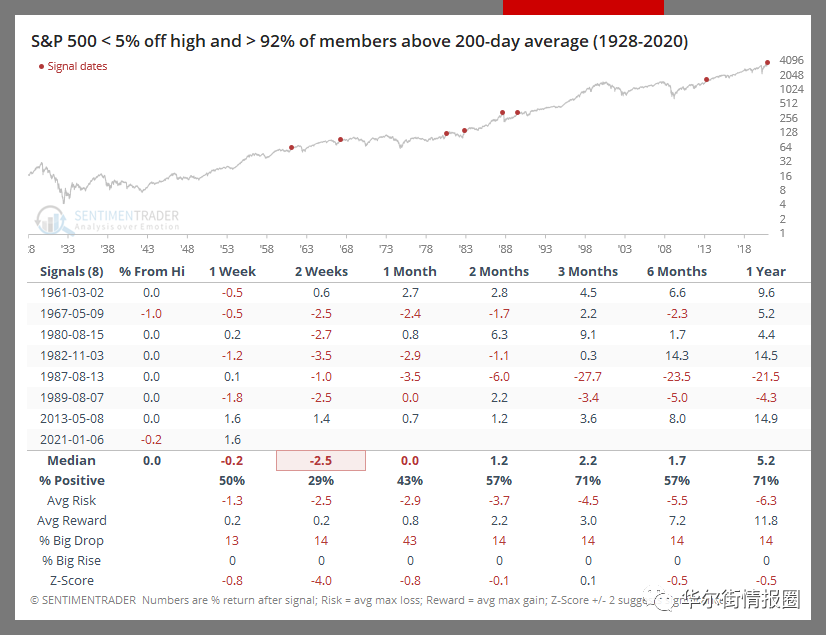

这个泡沫有多大,下面这张图表可能让人感受到一袭凉意:标普500指数中,92%的股票价格高于200日移动均线;逾10%的股票价格高于200日移动均线40%以上,这种现象过去35年只出现过4次。

为什么还得涨?

答:没人舍得过早离开

E-Trade Financial的一项针对富裕投资者(账户余额超过100万美元)的调查很能说明问题:超过90%的受访者认为美国股市已经处于或接近泡沫状态;但是,64%的受访者仍旧持看涨态度,这些人并没有逃离市场的迹象。他们开始转向价值型股票、小盘股,以及能源和金融等低迷板块。

在牛市面前,很少有人愿意卖,所以买家必须不断哄抬价格吸引了卖家进行交易。只要这种繁荣延续,买家将继续支付更高的价格。

也就是所谓的“更大的傻瓜”理论:更多的人们通过购买股票来赚钱,而不论这些股票是否被高估了,都可以通过之后出售获利,这是因为总会有一个愿意付出更高代价的人(即更大或更傻的傻瓜)。

很难估计这个泡沫结束的时机,会比人们想象的更持久一些。因为当前美联储将利率维持在历史低位,且散户跟风盛行,会让很多有先见之明的投资者死在黎明前。

不过很少有人会思考——大多数人因为期待经济复苏而涌入股市,如果经济复苏远未达到预期,那么他们会多么失望?一旦买家不再愿意支付更高的价格,而这种变化被卖家注意到,卖方就会着急出售。最终,随着买家消失和价格下跌,市场开始 “恐慌性抛售”。

发生什么泡沫会破?

来不及解释了,大家记住三点:

1、进一步的刺激措施导致通货膨胀率飙升,美联储不得不讨论加息和缩减量化宽松政策;

2、如果对通胀担忧引发收益率继续上行,导致美联储实施了“收益率曲线控制”;

3、巨大的净空头头寸逆转美元疲弱走势。 关于这一点,可参考我们一周前写的文章《美元活过来了,华尔街成群结队改变战术》。

格兰瑟姆本月早些时候一封题为《等待最后一支舞》的信中写道:“始于2009年的漫长牛市,终于发展为一个成熟的史诗级泡沫。我加倍押注,因为随着股价加速进一步偏离趋势,以及鉴于愈发狂热的投机情绪,作为一名市场参与者,我更加相信这真是一场泡沫的末期。”

出来混总是要还的。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP