安信证券:稀土镨钕供需有望迎来重大拐点

本文来自 微信公众号“齐丁有色研究”,作者:王政。

核心观点

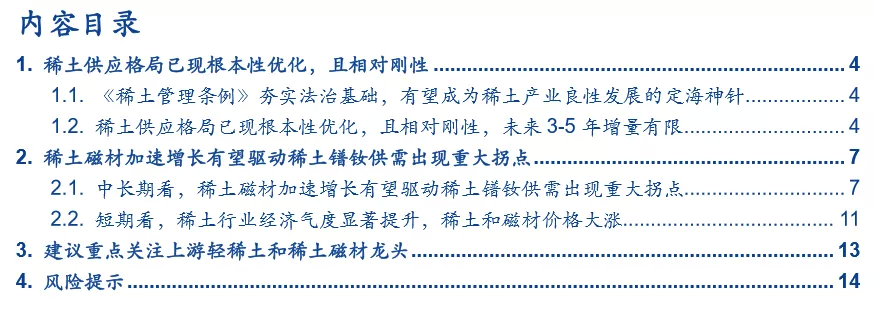

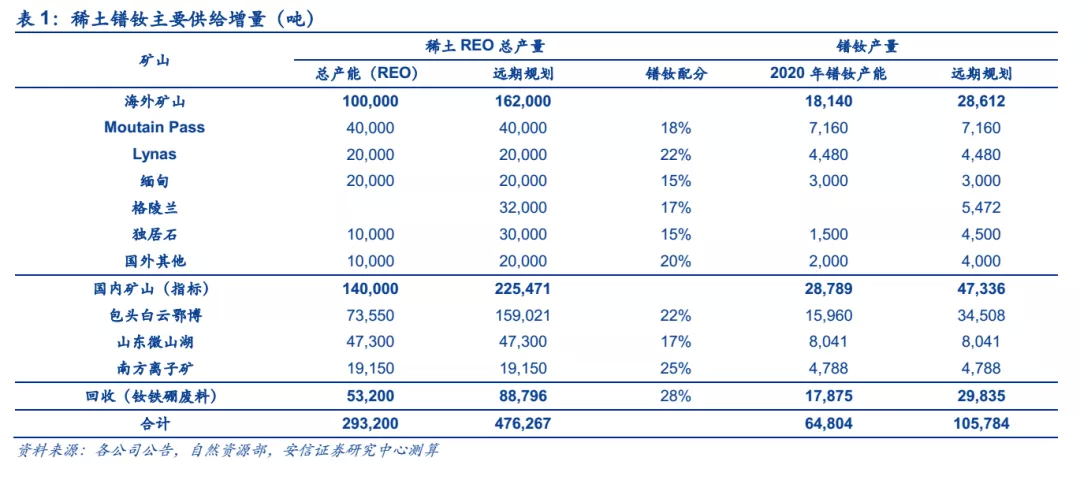

一是稀土供应格局已现根本性优化,上游稀土镨钕供给相对刚性,3-5年内增量有限。一是2017年以来,国内打黑和环保核查卓有成效,供应整体较紧且可预测性显著提升。前期量大且难以管控的国内黑稀土供应基本消失,供给侧回归国家总量指标控制和“国内稀土六大集团44%+海外矿山28%+回收利用28%”的供应结构。

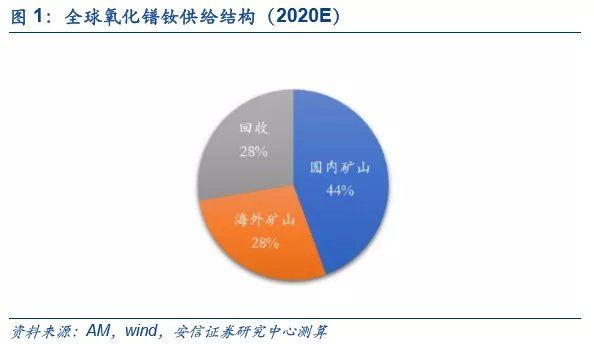

二是国内实施严格的指标总量控制,近三年年均增长10%。目前国内稀土开采指标由自然资源部和工信部年初联合发布,近三年从10.5万吨增至14万吨,主要增长以轻稀土为主;而南方中重稀土由于环保问题,最近几年一直维持1.92万吨的配额指标,但实际产量非常有限。

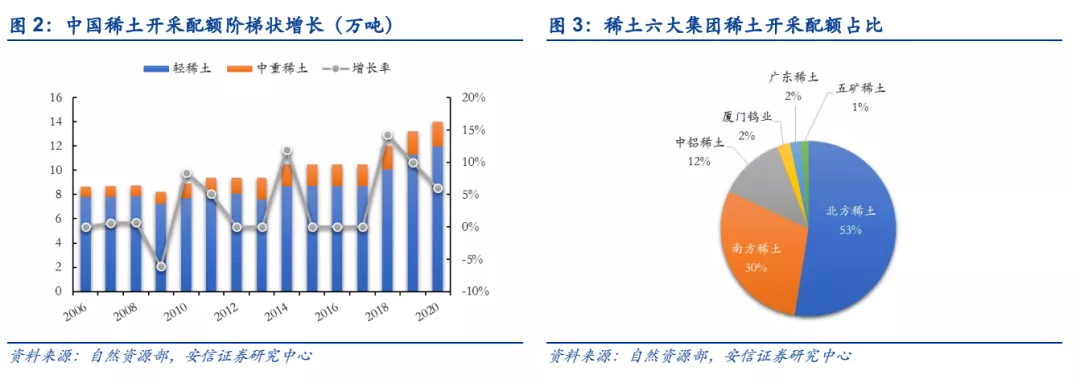

三是海外在产稀土矿山接近满产,其他海外矿山开发进展缓慢,3-5年内增量有限。目前海外稀土主要产区是美国、澳大利亚和缅甸,基本接近满产。其中,美国MP矿山近几年复产后在2020年已接近满产约4万吨,澳大利亚Lynas基本维持在2万吨左右,缅甸一直是中国中重稀土最主要增量来源,近几年进口量维持在2万吨左右。

四是回收利用主要取决于稀土磁材原生产量增长,供应比例基本维持在约28%。

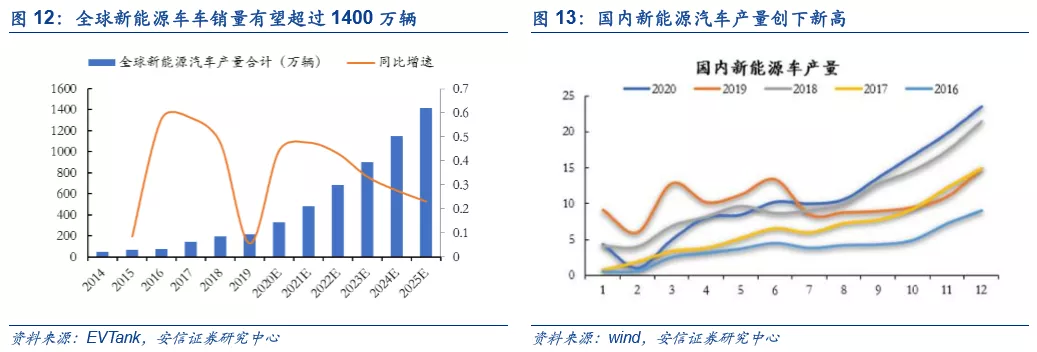

稀土磁材作为稀土下最大、成长性最好的领域,其加速增长有望驱动稀土镨钕供需出现重大拐点。一是新能源车进入市场化驱动时代,增长迅猛。2020年全球新能源车产量约327万辆,同比增长约50%,未来5年CAGR有望达到35%。

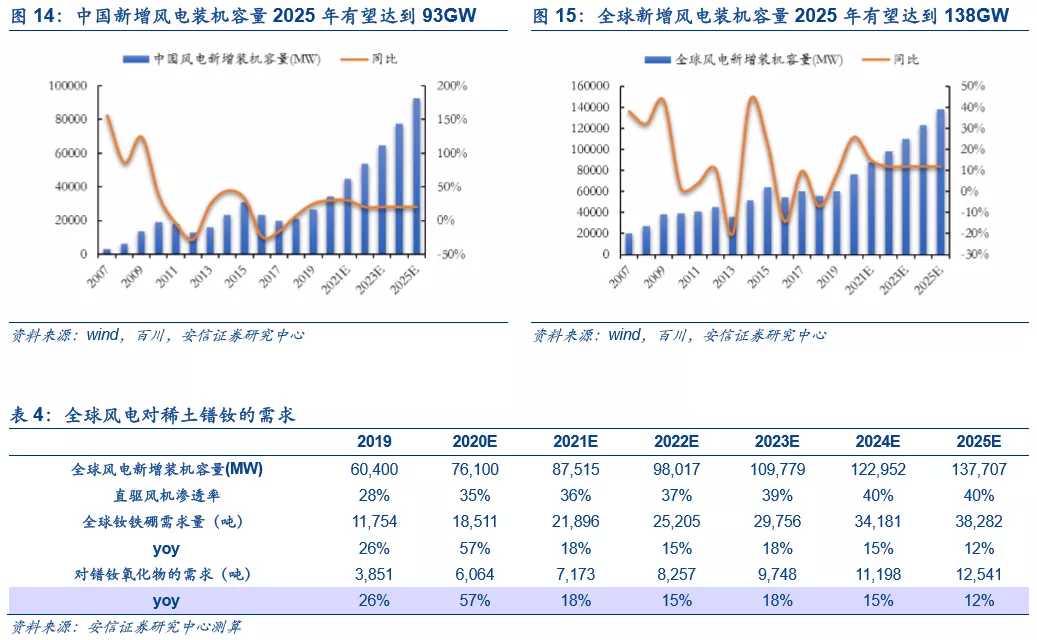

二是风电有望继续高增长,国内由于2022年后补贴退坡,2020-2021年仍属于风电抢装的高峰年份,2021年新增装机增速有望超过25%,全球未来5年CAGR有望达到15%。

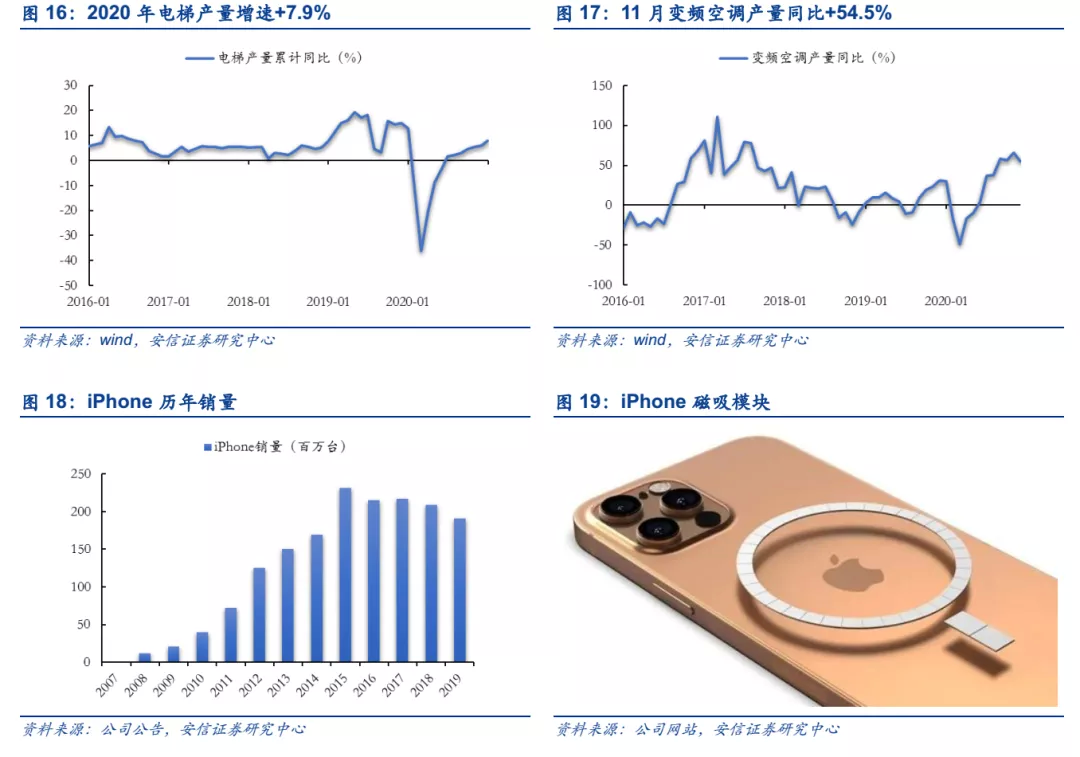

三是磁材其他领域多点开花。如电梯产量受到房地产周期提振,变频空调产量高增主要受能效标准提高,电子消费端苹果(AAPL.US)手机启动智能磁吸方案有望催生新需求,智能工厂驱动工业机器人需求持续增加,这些领域未来5年CAGR有望维持10%的增长。

我们的测算表明,假设2025年全球新增接近1400万辆新能源车和新增风电装机容量138GW,其他传统领域增速约10%,到2025年全球钕铁硼合计需求为35.7万吨,对应镨钕氧化物需求为12.0万吨。预计从2021年开始全球氧化镨钕进入短缺并逐步拉大,2021-2025年供需平衡分别是短缺0.36、0.68、1.06、1.29和1.40万吨。

稀土上游建议重点关注轻稀土龙头北方稀土和盛和资源。近三年国内指标增量主要集中在轻稀土,北方稀土和盛和资源是国内A股中两家最大的轻稀土生产商,目前冶炼分离量分别为6.4和4.5万吨(盛和资源美国矿不占指标)。

未来一是考虑轻稀土指标仍然有望增加,北方稀土和盛和资源有望显著受益,二是盛和资源扩产独居石进口矿产能和投产格陵兰稀土矿均有望带来权益产量增长,在稀土供需抽紧,价格大幅攀升的背景下,两家企业均有望迎来量价齐升。

稀土磁材龙头公司受益于需求加速增长和上游价格上涨带来的库存重估,盈利有望加速改善。当前相对于稀土上游板块显著滞涨,重估动能强劲,建议关注正海磁材、中科三环和金力永磁等龙头公司。

一是受益于新能源车电机和风电需求加速,2020-2025年稀土磁材需求CAGR有望达到13%,较之此前大约10%的中枢显著抬升。二是考虑到上游原料涨价,供需持续抽紧,龙头企业具备价格转嫁能力,有望获得库存重估,量价齐升将带来业绩加速改善。建议关注新能源车订单占比高且积极扩产,库存管理水平高的稀土磁材龙头标的,如正海磁材、中科三环、金力永磁等。

风险提示:1)全球新能源车需求不达预期;2)全球经济回暖不及预期,磁材传统下游订单低迷;3)国内配额增加超预期;4)海外其他稀土供应超预期。

1. 稀土供应格局已现根本性优化,且相对刚性

1.1. 《稀土管理条例》夯实法治基础,有望成为稀土产业良性发展的定海神针

《稀土管理条例》征求意见稿发布,稀土行业管理立法提上议程。2021年1月15日,据工信部公告,一是为维护国家利益和产业安全需要、二是为依法规范稀土产经秩序的需要,三是为完善稀土管理体制的需要,发布《稀土管理条例(征求意见稿)》。立法的总体思路一是保护优先、二是坚持源头治理、三是坚持全产业链管理、四是注重制度衔接。

稀土管理条例发布核心是立法,提升管控力度。稀土管理条例酝酿多年,初衷是希望提升对稀土行业在开采、冶炼分离、储备、产品流通、二次利用以及进出口等诸多环节的管控力度,打击非法稀土生产,对行业实施有效综合管理,能够依法查处违法行为。

管理条例所述主要内容均已落地实施,立法后有望增强威慑力。条例所述主要内容一是明确分工,二是明确核准制度,三是建立开采和冶炼分离指标管理,四是将强流通管理(包括产品溯源,进出口管理,收储),五是强化日常监督,六是明确法律责任。

可以说,自2011年国务院发布《关于促进稀土行业持续健康发展的若干意见》之后,条例中所述几方面都已建立起详细的规章制度,特别是自2017年开始严管严控稀土非法开采之后,稀土行业秩序已经回归良性循环,本次立法是将前期部门规章提升至法律层面,有利于行业的进一步强化管理,增强威慑力。

《稀土管理条例》有望成为稀土产业良性发展的定海神针。使稀土行业管理有法可依,违法违规行为有强制管理措施,并规定了相应法律责任,威慑力强,对于整个行业来说必将形成良性循环,在维护我国国家利益和战略资源产业安全的前提下,有望走上一条健康发展的道路,从投资的角度来说让行业的基本面更加清晰,可预测性增强。

1.2. 稀土供应格局已现根本性优化,且相对刚性,未来3-5年增量有限

2016年以来,随着中国政府强化落实严格的黑稀土整治和环保核查,稀土供应格局已出现根本性优化。2016年以来,国内打黑卓有成效,前期量大且难以管控的国内黑稀土供应基本消失,供给侧回归国家总量指标控制和“国内稀土六大集团+海外矿山”的供应结构,供应整体较紧且可预测性显著提升。

一是经过近10年的稀土开采指标配额制度和强力的黑稀土整治,国内稀土供给市场进入一个良性循环,黑稀土已经几乎消失,国内供给掌控权重回国家总量指标管控和国内稀土六大集团。

二是南方中重稀土由于环保问题,虽然最近几年一直维持1.92万吨的配额指标,但实际产量有限。

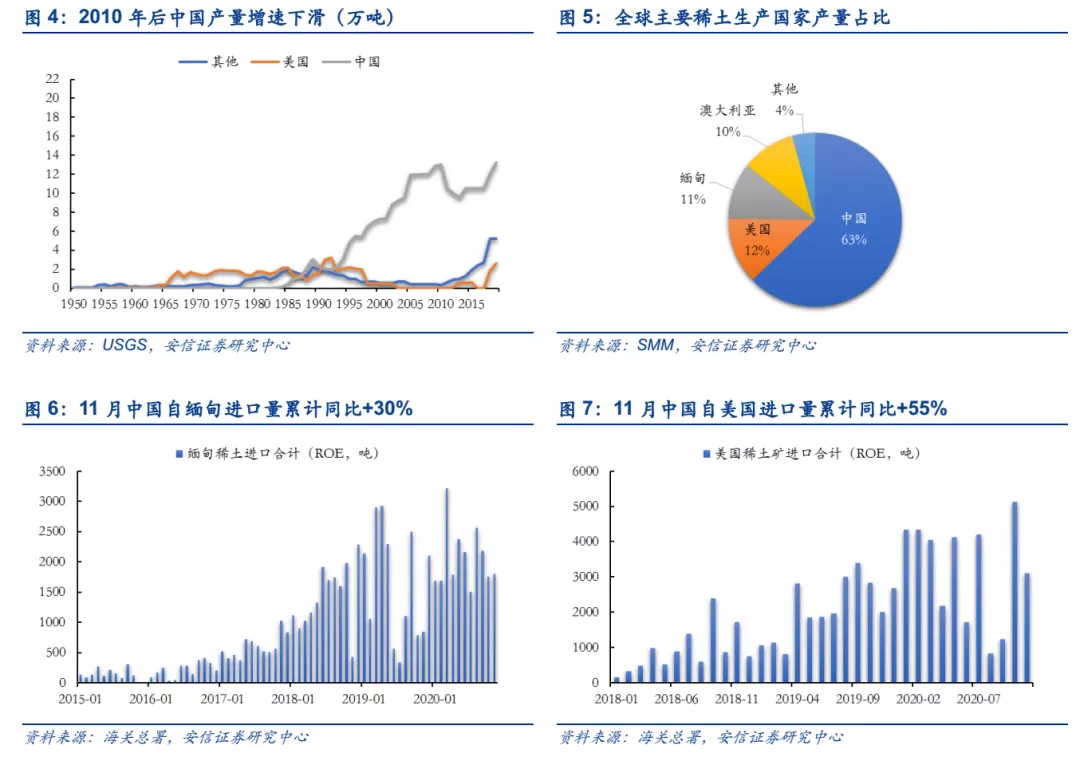

三是我国从稀土出口大国变成稀土进口大国,海外新增矿山供应由于缺乏配套的冶炼分离产能,如美国、缅甸等国家的稀土矿产品绝大部分流入中国进行加工处理。

据海关数据,11月,中国自缅甸进口稀土ROE量累计同比增长30%,自美国进口稀土ROE量累计同比增长55%。

展望未来,海外稀土矿山接近满产,3-5年内增量有限。目前海外主要稀土生产区域是美国、澳大利亚和缅甸。其中美国MP矿山近几年复产后在2020年已接近满产约4万吨ROE产量,澳大利亚莱纳斯公司一直维持在2万吨左右产量,缅甸一直是中国中重稀土最主要增量来源。

近几年的持续进口约2万吨左右产量,海外三大供给区域接近满产,而海外矿山开发进展缓慢,预计近3-5年内难有增量出现。

国内稀土矿山采选和冶炼分离指标配额实施严格的总量控制,近三年年均指标增量为10%,未来增量弹性有限。目前国内稀土开采指标由自然资源部和工信部年初联合发布,近三年从10.5万吨增至14万吨指标,主要增长以轻稀土为主,近三年的增量为3.5万吨轻稀土指标,对应氧化镨钕的生产量为7000吨,约占2020年氧化镨钕全球总产量比例11%。

根据2020年1月15日发布的《稀土管理条例(征求意见稿)》要求,稀土对传统产业改造、新兴产业发展和国防科技工业进步都具有不可替代的重要意义,必须予以特殊保护,对稀土开采和冶炼分离实施行政许可和项目核准。针对稀土开采和冶炼分离分别建立总量指标管理制度。

对稀土产业链的开采、冶炼分离、金属冶炼、综合利用以及销售流通等各环节进行规范,确保稀土行业实现安全发展、绿色发展、可持续发展。

我们认为,本着以上《意见》精神,稀土配额管理仍将被严格管控,未来增量将视行业健康发展所需逐步增加,弹性有限。

回收利用主要取决于稀土磁材原生产量增长,供应比例基本维持在约28%。稀土磁材的回收利用主要是指稀土永磁磁块在成品制作过程中的切削回收,这部分主要取决于磁材的原生产量,供应比例约为28%。

综上所述,我们的测算表明,目前全球氧化镨钕的供给能力约为6.5万吨,假设国内指标按照前三年年均10%增长给包头地区,到2025年全球远期规划供给能力约10.6万吨,增量约4.1万吨,大约增长63%。

2. 稀土磁材加速增长有望驱动稀土镨钕供需出现重大拐点

2.1. 中长期看,稀土磁材加速增长有望驱动稀土镨钕供需出现重大拐点

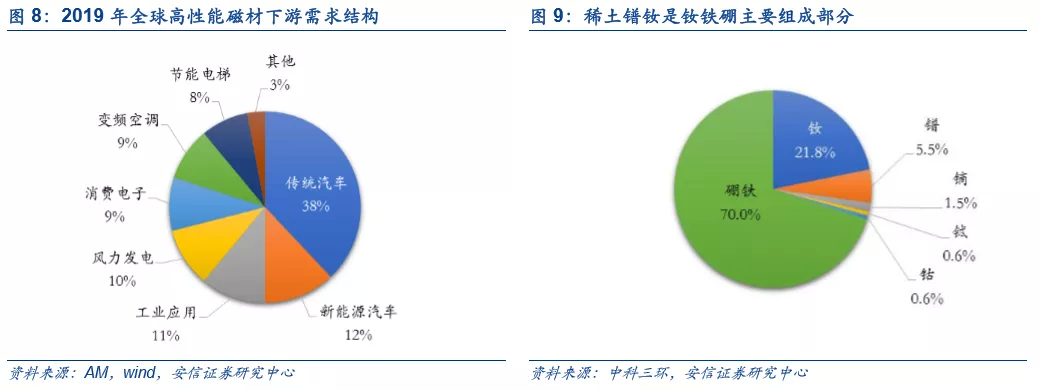

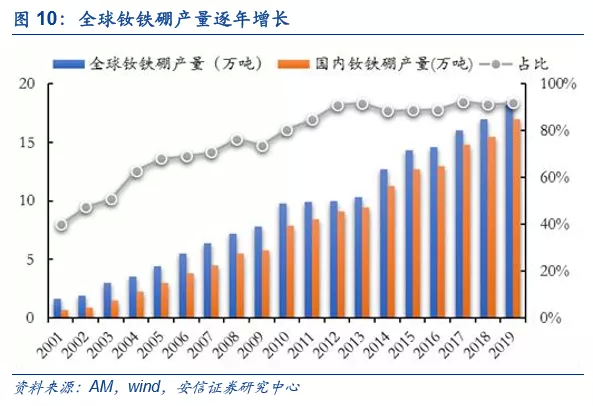

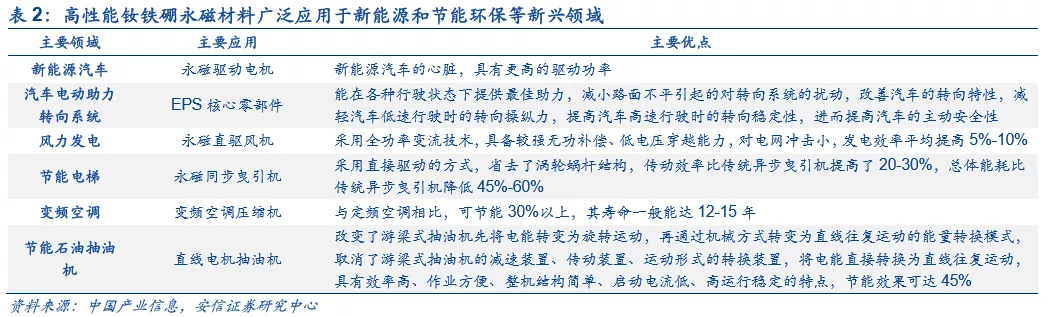

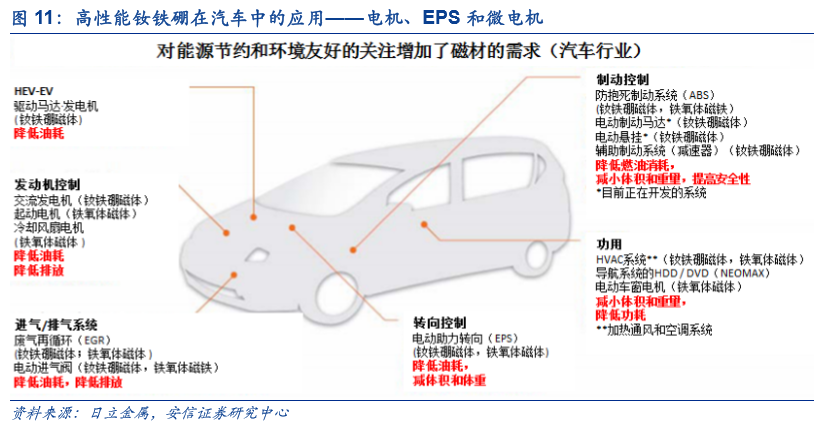

高性能钕铁硼广泛应用于新能源和节能环保等领域,在多个领域目前尚无替代材料,对镨钕的刚性需求持续增长。2019年全球高性能钕铁硼需求变化不大,主要仍集中在汽车领域,包括新能源汽车中的永磁电机、传统汽车中的EPS和微电机,合计占比50%;其次是工业应用占比为11%,风电领域,虽然在近年有所放缓但仍然占据10%的需求量。

此外还有消费电子、变频空调、节能电梯等领域。钕铁硼中稀土镨钕的比例大约为27.3%,相当于1吨钕铁硼永磁材料需要273kg稀土镨钕。

新能源汽车势不可挡,永磁电机前景广阔。高性能钕铁硼在汽车中主要应用在新能源车永磁电机与EPS及微电机中,在新能源汽车中其他部位也会越来越多地用到钕铁硼,这也是未来稀土永磁需求增量最大的下游之一。

新能源车和风电有望驱动稀土磁材需求加速增长,稀土永磁下游有望多点开花。

第一,磁材需求最主要的下游新能源车已经迎来显著回暖。2020年国内。据我们测算,按照2025年全球新增约1400万辆新能源车测算,对于磁材的拉动有望达到6.6万吨,折合镨钕氧化物的需求为2.22万吨,5年年均增速为35%。

第二,全球风力发电装机有望持续高增长。国内2020年1月,国家财政部发布《关于促进非水可再生能源发电健康发展的若干意见》指出从2022年起,中央财政不再对新建海上风电项目进行补贴,且继续实施陆上风电、光伏电站、工商业分布式光伏等上网指导价退坡机制。

我们认为,随着风电平价的循序渐进以及2022年后不再补贴新增风电项目的政策,势必在2021年引起抢装热潮。此外随着全球风电技术的迭代,风电行业步入成熟、稳定的发展轨道,未来对磁材的需求拉动仍有望保持高速增长。按照2025年全球新增风电装机容量138GW,对于磁材的拉动达到3.8万吨,对应稀土镨钕需求为1.3万吨,5年年均增速为16%。

第三,受房地产投资周期影响,电梯产量持续维持高增长,2020年中国电梯产量累积同比增长7.9%,疫情之后快速恢复,未来有望受益于房地产投资持续增加的提振,从而对磁材的需求不断增加。按照65%直驱电机渗透率,单机需求7kg钕铁硼测算,2021年全球新增产量174万台,需求钕铁硼0.79万吨,对应镨钕氧化物需求2654吨,增速8%。

第四,11月中国变频空调产量同比增长54.5%,今年疫情之后显著增长,预计未来变频空调领域对磁材的拉动仍有较大空间。此外,电子设备智能化以及工业智能制造的持续推进,电子移动设备和工业机器人用磁材需求也有望逐步增加。当前定频与变频市场各占据50%,强制提能效标准提升之后,相对低能效的要淘汰,定频需要用变频来替代,预估变频市场占比将提升至 70%。

按照单机100g的钕铁硼需求,2021年预计全球变频空调产量0.84亿台,需求钕铁硼1.05万吨,对应镨钕氧化物需求3528吨,增速29%

第五,手机消费端再添新亮点,iPhone12引入了全新的无线充电方案——无线磁吸充电技术,iPhone 12 背面设有一圈磁铁(钕铁硼永磁体),磁圈内置36颗磁铁,外侧还有2个大磁铁,起到定位作用。假设2021年苹果手机销量为2亿部,magsafe 渗透率为10%,单位手机钕铁硼用量约30g,钕铁硼需求量可达到600吨,镨钕氧化物需求202吨。

我们按照2025年全球新增约1400万辆新能源车测算,对于磁材的拉动有望达到6.6万吨,按照2025年全球新增风电装机容量138GW,对于磁材的拉动达到3.8万吨,合计10.4万吨。

按照其他传统领域增速约10%测算,2025年钕铁硼合计需求为35.7万吨,对应镨钕氧化物需求为12.0万吨。而2020年钕铁硼需求大约19万吨,镨钕氧化物需求约为6.4万吨,这意味着未来五年镨钕氧化物需求增长88%,年均复合增速13%。

从供需平衡表看,预计从2021年开始全球氧化镨钕进入短缺并逐步拉大,2021-2025年供需平衡分别是短缺0.36、0.68、1.06、1.29和1.40万吨。

2.2. 短期看,稀土行业景气度显著提升,稀土和磁材价格大涨

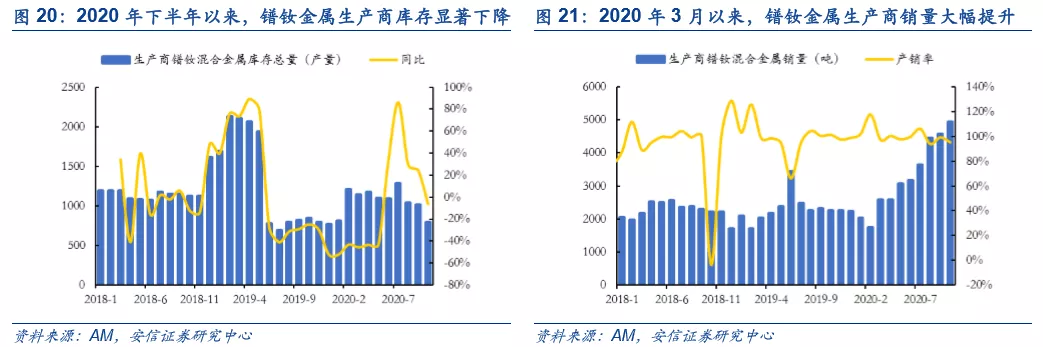

2020年新冠疫情复产复工以来的宏观需求回升,以及新能源车、风电等领域的需求拉动,稀土行业景气度显著提升。由于稀土镨钕品种较小,传统的订单仍然以长单和期货订单为主,面对突如其来的需求提升,对于现货市场显得供需紧张,我们也看到近几个月镨钕金属生产商库存的大幅下降也印证目前需求提升的逻辑。

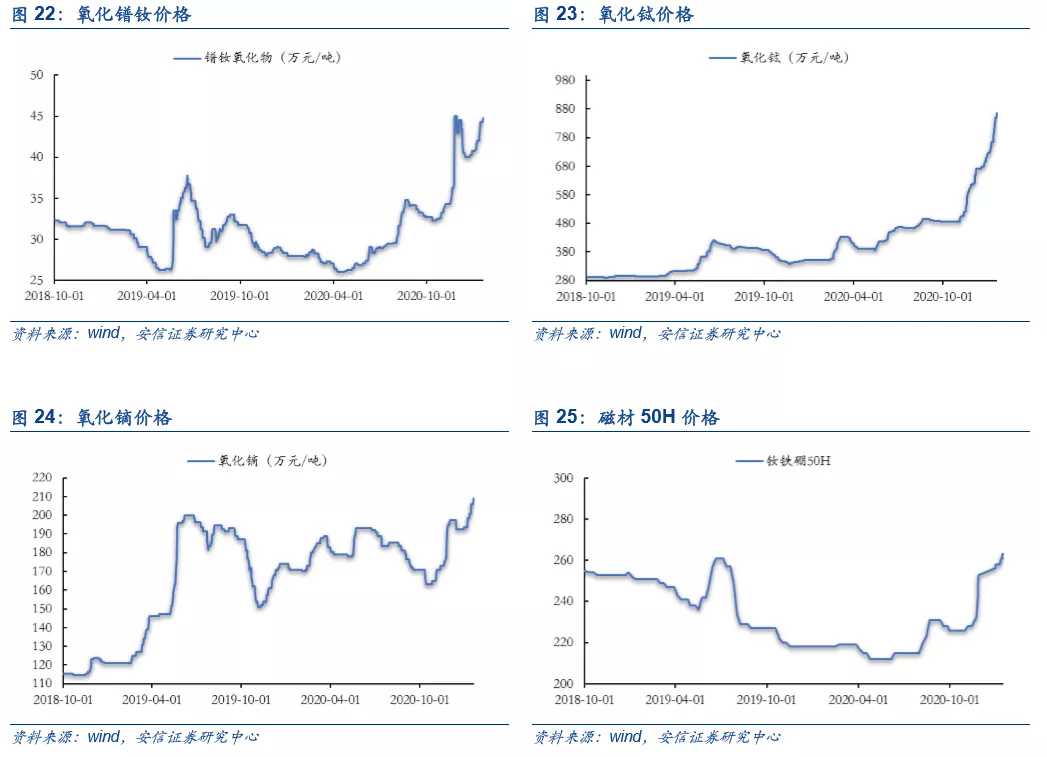

自2020年初以来,稀土上游主要品种和磁材价格渐次大涨。据SMM和百川数据统计,2020年初至2021年1月20日,氧化镨钕上涨57.6%,氧化铽上涨145.7%,氧化镝上涨20.1%,磁材50H上涨20%,整体看,主要是从2020年10月份之后可看出稀土永磁价格出现了快速拉升。

3. 建议重点关注上游轻稀土和稀土磁材龙头

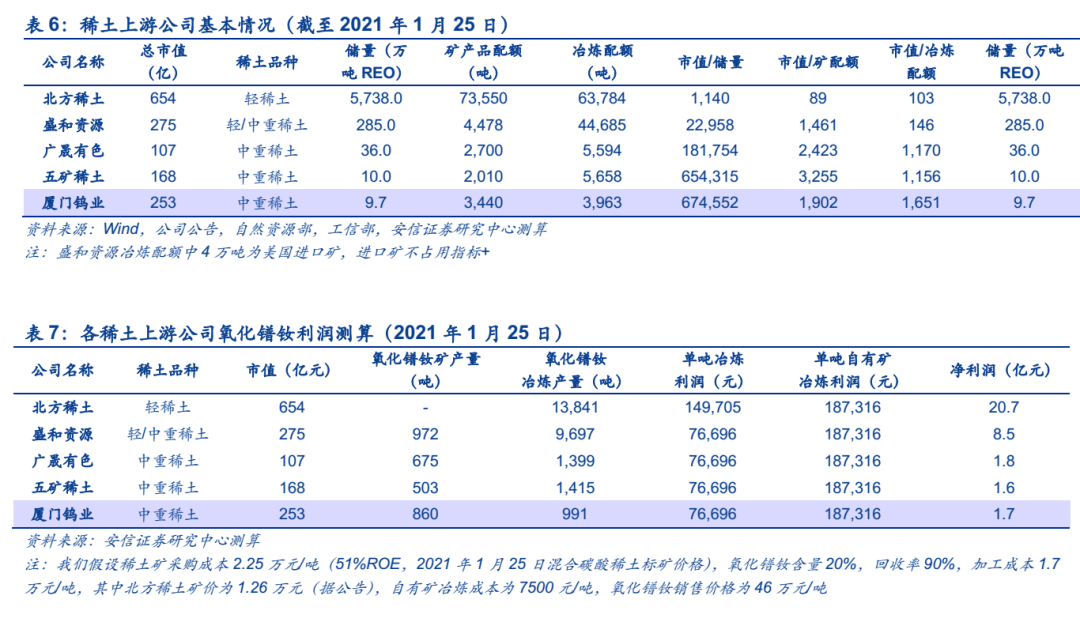

稀土上游建议重点关注轻稀土龙头北方稀土和盛和资源。近三年的国内指标增量主要集中在轻稀土的指标增加,而北方稀土和盛和资源是国内A股中两家最大的轻稀土生产商,目前冶炼分离量分别为6.4万吨和4.5万吨(盛和资源美国矿不占指标)。

据我们测算,按照2021年1月25日2.25万元的混合碳酸稀土标矿价格,包头自有矿进行冶炼分离的单吨镨钕氧化物利润接近18万元,外购稀土矿进行冶炼分离单吨镨钕氧化物利润接近8万。从氧化镨钕利润估值角度看,北方稀土和盛和资源目前均为32倍左右,远低于行业均值。

未来一是考虑轻稀土指标仍然有望增加,北方稀土和盛和资源有望显著受益,二是盛和资源扩产独居石进口矿产能和投产格陵兰稀土矿均有望带来权益产量的增长,在稀土供需抽紧,价格大幅攀升的背景下,两家企业均有望迎来量价齐升。

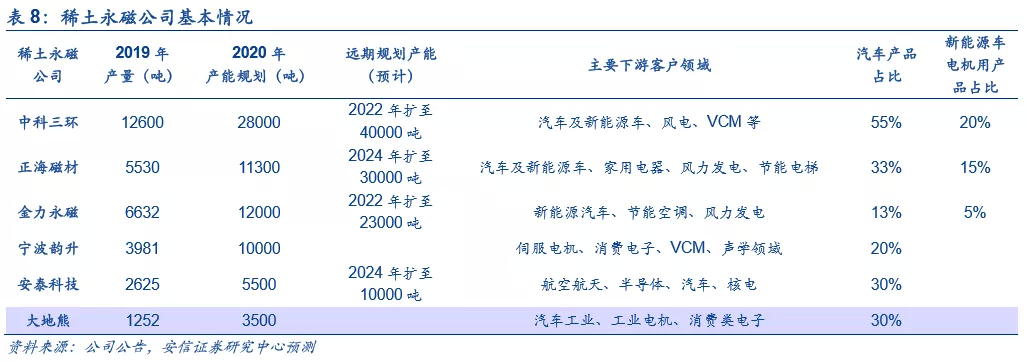

稀土磁材龙头正海磁材、中科三环、金力永磁有望显著受益于需求持续增长,当前相对于稀土上游板块显著滞涨,重估动能强劲。

稀土永磁行业未来主要需求增长点来自新能源车电机需求和风电需求,国内A股布局新能源车和风电的三家龙头企业分别为正海磁材、中科三环、金力永磁,其中新能源车电机产品占各公司产品比例为15%、20%、5%,未来三家公司都将通过扩产来大力发展新能源车电机,产品占比有望持续提升。考虑上游稀土原材料涨价,下游需

求持续抽紧,龙头磁材企业具备价格转嫁能力,有望获得库存重估,同时通过扩产来提升自身盈利能力。

4. 风险提示

1)全球新能源车需求不达预期;

2)全球经济回暖不及预期,磁材传统下游订单低迷;

3)国内稀土配额增加超预期;

4)海外稀土供应超预期。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP