新股前瞻|日妆代理商“NO.1”优趣汇:“高成长型”选手也有亏损焦虑?

自去年6月首战IPO折戟之后,日妆代理商优趣汇又开启了它的上市之旅。

3月17日,据港交所披露,优趣汇控股有限公司(简称“优趣汇”)再次向港交所主板递交上市申请,中金公司为独家保荐人。

而随着优趣汇的上市动作的推进,美妆代理商的格局或将产生一些新的变化。

众所周知,2019年和2020年以来,美妆代理商界仿佛触动了上市潮的机关,前赴后继地在资本市场亮相——壹网壹创于2019年9月登陆深交所,若羽臣、丽人丽妆先后于2020年9月在A股上市,而早早在纳斯达克上市的宝尊电商也与去年回港上市成功。此次优趣汇一旦上市成功,意味着,美妆代理商这几朵金花将正式在资本市场会面了。

看起来,优趣汇的上市之步似乎已经“慢人一步”了,但输人不输阵,优趣汇的规模阵势可一点都不慢。

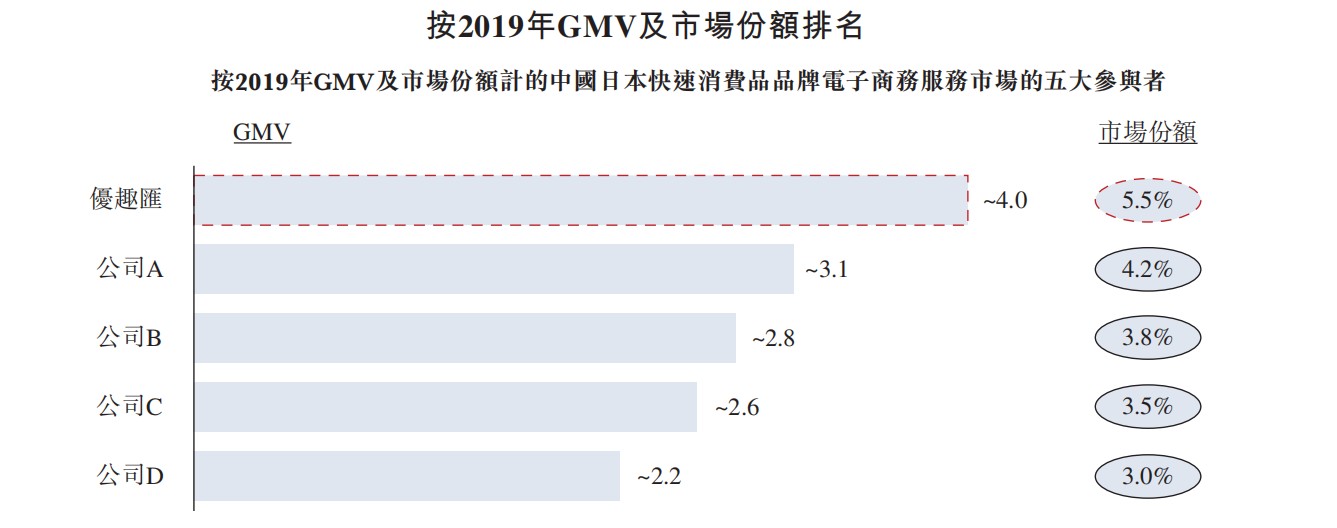

据灼识谘询报告显示,以2019年通过电子商务渠道在中国出售的日本品牌快速消费品GMV计算,优趣汇是中国排名第一的品牌电子商务解决方案提供商,市场份额为5.5%。基于此可知,在日妆代理商界,优趣汇还是具有一定的规模优势的。

那么,令人好奇的是,随着优趣汇的上市之旅渐行渐近,它会成为搅动美妆市场的一股不可忽视的力量吗?

年收逾28亿元,“高成长型”选手

据招股书披露,优趣汇成立于2010年,是国内较早成立的美妆代运营公司之一,主要专注于日本品牌快速消费品,包括美妆及个人护理产品等产品范围。

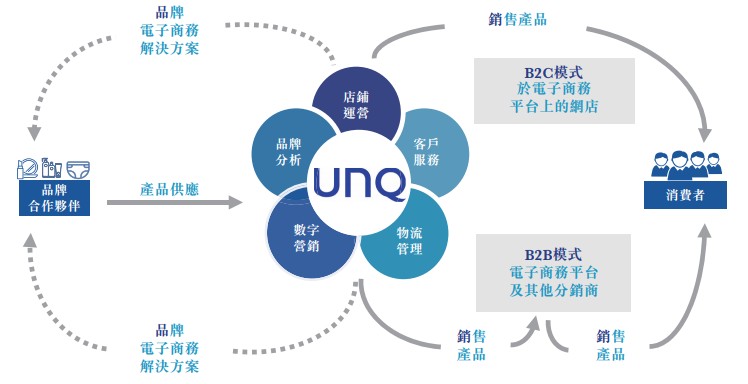

业务模式上,优趣汇的业务大致可分为三类,即B2C、B2B及服务费盈利模式这三种模式。B2C模式是指,优趣汇向选定的品牌合作伙伴购买产品,并通过所经营的网店向客户出售产品,而B2B模式则是指优趣汇向电子商务平台或其他分销商出售产品。此外,优趣汇亦向品牌合作伙伴或其他客户提供解决方案,并收取服务费,即服务费盈利模式。

(数据来源:优趣汇招股书)

近年来,在消费升级这一趋势推动下,国人对日本制造、日本质造的接受度越来越高,优趣汇所处的行业也得以实现跨越式发展。

据灼识咨询报告,日本为中国消费者最受欢迎的跨境进口在线零售市场原产国,按2019的GMV计,20.6%的跨境进口产品来自日本(主要为个人护理及美妆产品)。而15%及10.8%的跨境进口产品乃分别来自于美国及韩国。在跨境进口在线零售市场的前五大原产国中,日本的年增长率亦最高,其2019年的GMV较2018年增长约15%。

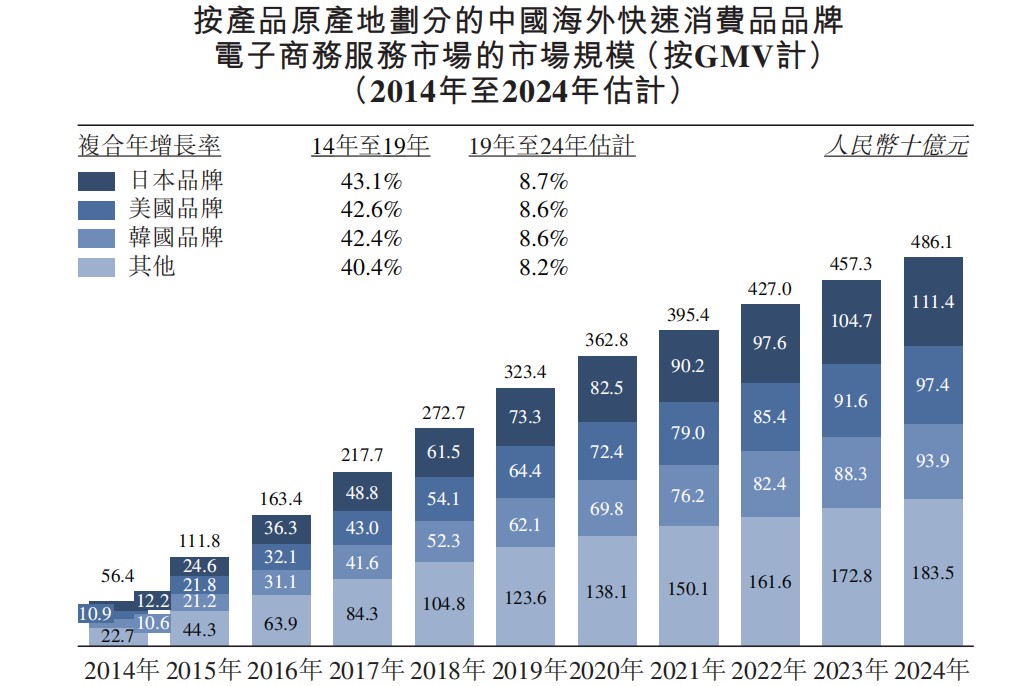

在这个背景下,日本快速消费品品牌已日益成为中国电子商务业务的重要参与者,市场规模也迅速扩大:从2014年的人民币122亿元增至2019年的人民币733亿元,复合年增长率为43.1%,并预计于2020年进一步增长至人民币825亿元,于2024年进一步增长至人民币1114亿元,达到千亿级市场规模。

(数据来源:灼识咨询)

乘行业兴盛之风,优趣汇发展起来也很快。

智通财经APP了解到,优趣汇2010年成立后,在业务开展的头4个月就创下百万业绩;公司成立4年就获A轮融资,5年时间就达到10亿级的体量;发展至今10年间,公司已成长为一家年销售额有望达到40亿元的代运营商。

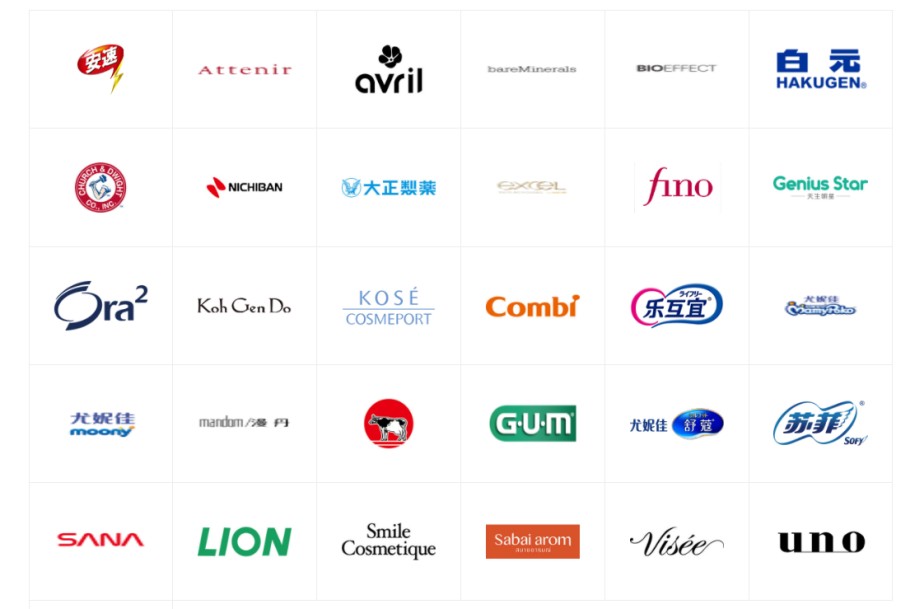

直至目前,优趣汇为为26个品牌合作伙伴及其65个品牌提供品牌电子商务解决方案,其中57个品牌来自日本。另外,该公司现已获得日本资生堂FT、皓乐齿、高丝、旭包鲜、尤妮佳旗下妈咪宝贝、苏菲等知名个护美妆家居品牌的B2C渠道分销权。

(图片来源:优趣汇官网)

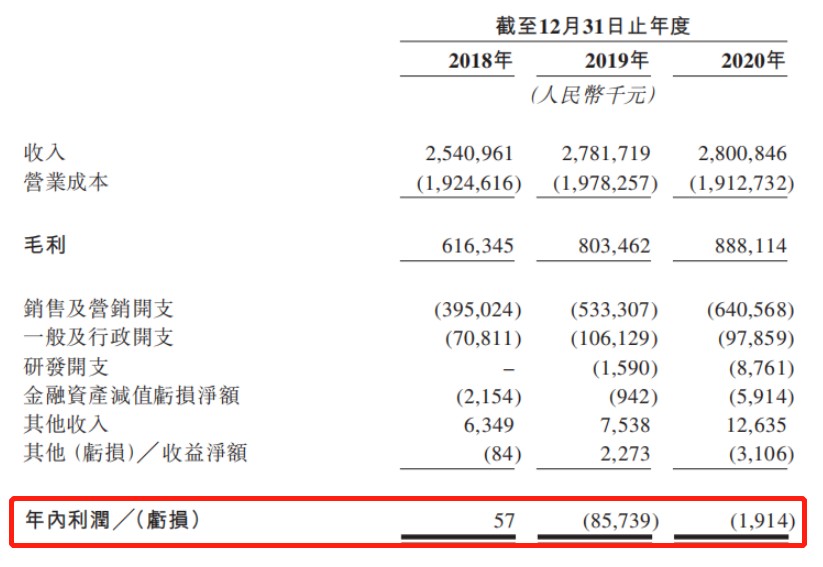

基于上,优趣汇这一家成长型选手的营收规模也逐年攀升——据招股书数据显示,2018年至2020年,该公司实现营收分别为25.41亿元、27.82亿元、28亿元,整体呈逐年上升的趋势。

成长迅速,但仍陷于“亏损焦虑”

有意思的是,虽然市场需求不断扩大,营收规模逐渐增长,但这并不意味着优趣汇一定能赚钱。

据悉,2018年至2020年,优趣汇仅在2018年实现了5.7万元的微小盈利,而2019年及2020年,该公司的净亏损分别为8570万元、190万元。

(数据来源:优趣汇招股书)

从招股书披露的内容来看,优趣汇的亏损是由两大原因引起的,具体如下:

一是,优先股公允价值变动的影响。对于亏损的原因,优趣汇控股称,主要是其报告期内的优先股公允价值变动所得亏损分别为1.01亿元、1.91亿元、0.89亿元,即其股东TCI(大宇宙株式会社)根据此前投资协议所获得的股份及其所附带的若干特殊权利的会计处理造成的影响。不过,这一优先股所附带的所有特殊权利将于2020年12月31日前被终止。

二是,大幅攀升的营销费用仍是制约其盈利水平提不上去的一大原因。

从招股书中可以清晰看到,近年来,为了应对日益竞争激烈的行业竞争,优趣汇不得不拉高营销及推广费用的比例来增加自己的曝光度,而这一措施也导致其销售投入也大幅增长:2018至2020年,该公司的营销及行政费用分别为3.95亿元、5.33亿元、6.41亿元,增速远高于营收增速,进而成为制约公司净利润增长的关键因素。

除此之外,优趣汇在经营状况上还面临着其它的问题。比如说,毛利率不高,低于行业同类公司的毛利率水平。

据招股书数据显示,2018年至2020年,该公司的毛利率分别为24.3%、28.9%、31.7%。其中,B2C模式业务毛利率则经常维持在40%以上,2020年达到45.6%,而B2B模式业务的毛利率则一直维持在10%上下,2020年该业务板块毛利率为13.7%。可以看到,虽然B2C模式盈利能力较强,达到B2B模式业务的3倍有余,但公司综合毛利率并不高,仅30%出头。

对比同类公司可发现,优趣汇综合毛利率不高恐怕是有事实依据的:安信证券研报显示,2019年,代运营同业公司中宝尊电商总体盈利能力居首位,毛利率高达62%,若羽臣、丽人丽妆与壹网壹创毛利率分别为34%、36%,43%,居行业中游,而优趣汇2019年的毛利率仅有28.9%,虽然2020年毛利率提升到了30%以上,但仍与行业领头企业相比差距较为悬殊。

再或者是该公司的现金流似乎也处于比较紧张的水平。早前的招股书还显示,优趣汇控股曾在2017年、2018年连续两年经营活动现金流净额为负值,对应的经营活动现金流净额分别为-5109万元,-5593万元,直至2019年才转正。

不过,到了2020年,优趣汇控股的经营活动现金流净额再度转为负值。据招股书显示,其2019年、2020年的经营活动现金流净额分别为3.47亿元、-3.68亿元。同期,该公司现金及现金等价物为2.52亿元。

此外,优趣汇控股的存货积压问题也较为严重。此前的招股书显示,优趣汇控股2017年、2018年、2019年的存货分别为2.85亿元、4.12亿元与4.0亿元,2020年这一数据更是增加至6.59亿元。对此,其在招股书中提升风险称,公司可能因存货积压而面临存货增加的风险,而长时间的存货过剩 ,也可能促使公司主动下调售价导致毛利率下降。

行业分散,“马太效应”将愈演愈烈?

与耐用消费品相反,快速消费品(FMCG)为销售快且价格较低的家居用品,而快速消费品又包括美妆产品、个人护理产品、包装食品及饮料。

近年来,虽然日本快速消费品品牌电子商务服务市场在中国快速扩大,至2019年市场规模已经达到了733亿元(按GMV计),但实际上这一行业仍处于“分散且竞争激烈”这一状态:灼识咨询报告显示,2019年中国市场五大服务提供商合共持有的市场份额为20%,而优趣汇虽然以5.5%的份额领先,但与其他服务商的整体差距却不是很大。

(数据来源:优趣汇招股书)

如果这还不够深刻的话,再来看一组数据。中泰证券研报披露,参考2019年双十一,各代运营商披露的战报显示,头部5家公司宝尊/网创/丽人丽妆/若羽臣/百秋分别实现全网100/35/20/11/10.5亿元GMV,而全网总成交额4104亿元、天猫2684亿元,足可见市场之分散。

对此,该机构认为,在头部玩家规模扩大及平台端支持下,代运营行业马太效应显著,行业集中度将加速提升。

具体而言,头部服务商在数据、案例积累下,服务能力滚雪球式提升,此外规模扩大还会带来供应链、渠道、流量等优势,形成明显的规模效应。另一方面,平台基于投入产出比的考量,会给予头部服务商更多资源。双重利好之下,头部企业将显著拉开与同业之间的差距,恒者恒强的马太效应将愈发明显。

鉴于此背景,优趣汇似乎也瞄准了这一趋势,将通过募集资金来聚焦主营业务上的发展,进一步形成一定的规模效应,从而促使自身或有机会受益行业集中度提升。

关于此次拟募集资金的用途,该公司在招股书中表示,公司拟将所募集的资金的约54.4%用于投资社交媒体营销及广告、发展自主品牌、丰富品牌组合及加强供应链管理,约15.7%将投入丰富健康产品品牌及种类,约13%将用于寻求对技术公司及O2O服务提供商的战略投资者以与现有业务产生协同效应,扩大消费者基础。此外,剩余资金将用于加强技术系统和数据分析能力及用于营运资金的补充。

显然,这一次再闯港交所,优趣汇是带着“发展壮大”的任务而来的,而其能不能扭转盈利状况不佳的问题,且成为改变行业格局的一员,我们还是拭目以待的吧。

扫码下载智通APP

扫码下载智通APP