碧桂园服务(06098):物管“风向标”持续引领行业变革,5年千亿营收计划启程

本文来自微信公众号“夏公子地产说”,作者:夏亦丰。

事件

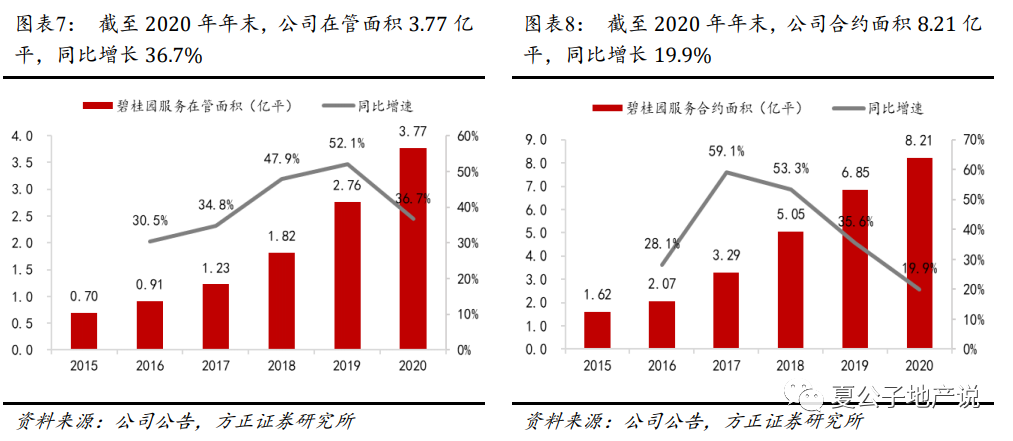

碧桂园服务(06098)公布2020年年报,实现营业总收入157.31亿元,同比增长62.1%;归母净利润26.86亿元,同比增长60.8%。截止2020年12月31日,公司合约面积8.21亿平,较2019年年底增长19.9%;在管面积3.77亿平,较2019年年底增长36.7%。

核心观点

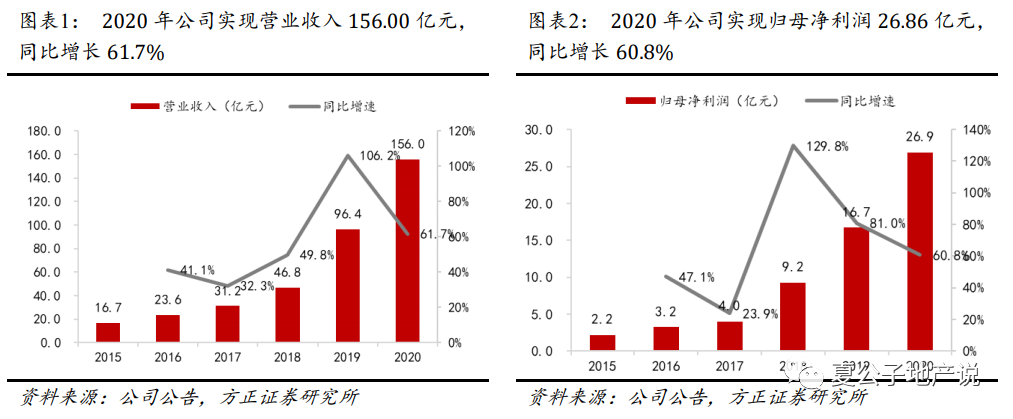

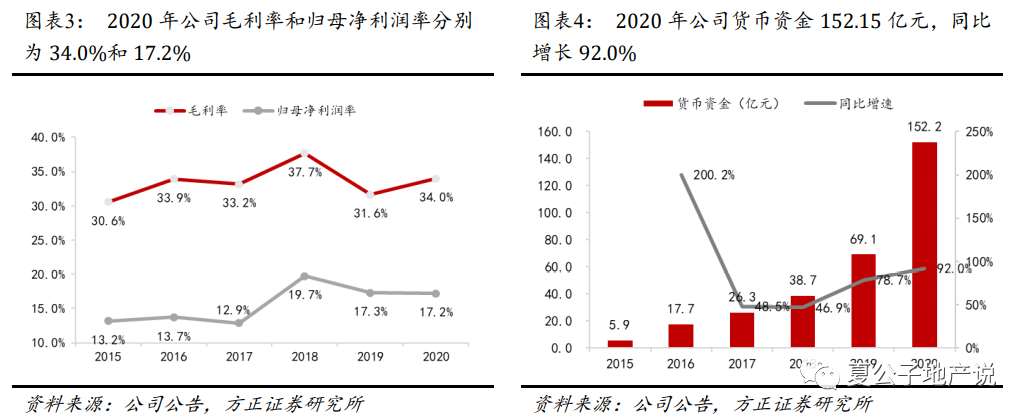

公司营收迈入高速发展新格局,设立2025年实现千亿营收战略目标。公司营业收入从2015年的16.7亿元,快速增长至2020年156.0亿元,年复合增速高达45%;归母净利润从2.2亿元增至26.9亿元,年复合增速高达51.8%。2020年公司毛利率和归母净利润率分别为34.0%和17.2%,较2019年分别提升了2.4个百分点和下降了0.1个百分点,基本保持较为稳定的水平。公司设立2025年实现千亿营收战略目标,其中物业服务收入达到500亿左右,增值服务收入超300亿,城市服务收入超200亿,预计未来5年收入和利润复合增长率均达到50%以上。

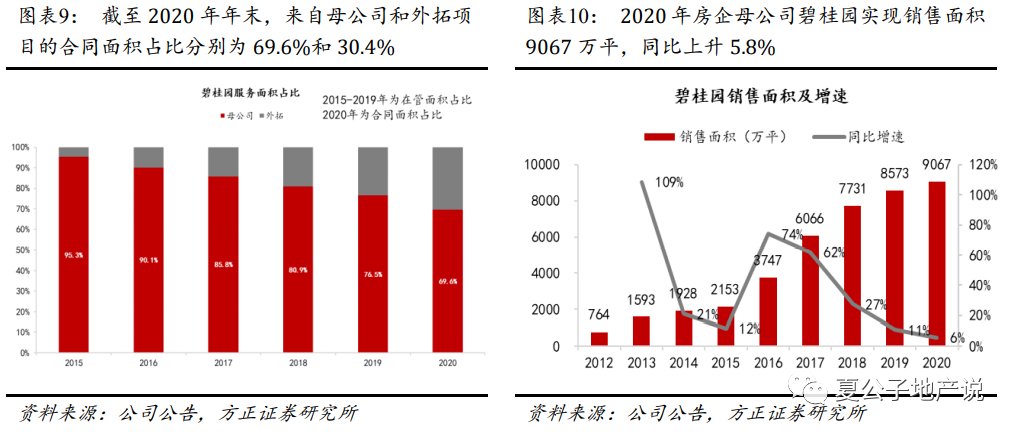

三大项目来源协同发力,新增在管面积突破1亿平。截至2020年12月31日,公司合约面积突破8.21亿平(不含三供一业管理面积),较2019年年底增长19.9%;在管面积3.77亿平,较2019年年底增长36.7%。2020年公司新增合约面积高达1.36亿平,新增在管面积突破1.01亿平。1)母公司碧桂园集团优质项目持续导入,目前公司合约项目中,来自碧桂园集团开发物业的合同面积从2015年1.5亿平持续上涨至2020年5.7亿平,为公司提供了稳定且持续的基础保障。2)外拓优势凸显,2020年新增的1.36亿平合约面积中有53.3%来自于外拓,外拓新增面积首次超过当年母公司输送的面积。截至2020年12月31日,公司外拓项目合同面积2.5亿平,占比由2015年4.7%逐渐上升至2020年20.4%,且通过全国性布局,公司新增外拓项目中存量项目拓展占比达到66%,首次超过增量项目。此外,新增项目中,非居业态项目数量占比首次超过50%(达50.2%),业态结构逐步趋近多元化,涉及公园、超甲写字楼、机场等多业态领域。3)收并购快速扩展模式,公司2020年收购香港菱基、上海金晨等公司,新增合同面积中收并购方式贡献占比11%。目前公司一二线城市项目在管面积占比达到40.0%,五大城市群在管面积占比高达70.3%,覆盖423.6万户业主,储备面积是在管面积的1.17倍,为公司建立良好的人口和资产管理的基础。

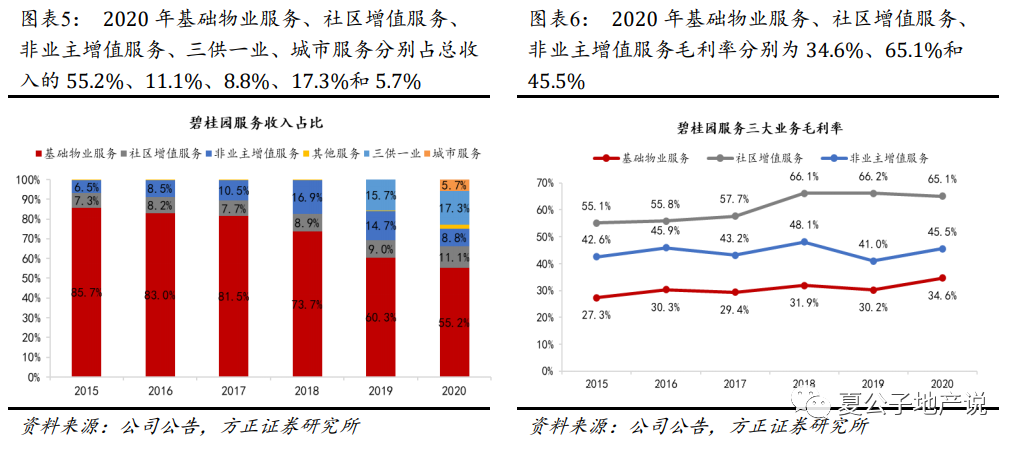

基础物业管理服务收入保持高质量增长,毛利率稳中有升。2020年公司实现基础物业管理收入86.1亿元,同比增长49.7%,占总收入比例55.2%,较2019年下降4.4个百分点。物管服务全国性覆盖规模的不断扩张,覆盖面积不断扩大。公司人均效能明显提升,2020年公司人均在管面积达到5687平方米/人,较2019年同比上升9.0%,全面减少单位人工的投入,人均效益处于行业领先地位。在2020年疫情影响以及社保减免的影响下,公司基础物管业务毛利率稳中有升,从2019年30.1%上4.5个百分点至34.6%,公司整体平均物业管理费也从2.13元/平/月提升至2.15元/平/月。

六大业务线条,实现社区增值服务收入翻倍增长。公司社区增值服务目前涵盖六大业务线条包括:增值创新(食品、托幼等)、社区传媒、到家服务(洗护、维修等)、家装服务、房屋租售、园区空间(小区改造等)。基础管理服务规模提升结合社区增值服务管理品质的提升,深度链接管理规模。2020年公司社区增值服务收入达到17.31亿元,同比增长100.1%,占总收入比例较2019年增长2.1个百分点提升至11.1%。毛利率约为65.1%,同比略有下降0.9%,是由于增值创新服务中低毛利率商品销售业务增加所致,但对公司总体毛利贡献比例上升至21.3%,成为公司第二大利润来源。未来公司将继续拓展增值服务业务至保险、团购等资管业务,同时通过整合优质供应链路,构建社区场景下新零售生态。

非业主增值服务收入同比下降,优化产业结构。非业主增值服务受到开发商费用管控方面限制,公司2020年非业主增值服务实现收入13.7亿元,同比下降3.7%,业务占比下降5.9个百分点至8.8%。公司关联方收入占比相对降低,2020年来自碧桂园集团及其附属公司的收入占比仅7.5%,较2019年下降了5.7个百分点。

“三供一业”平稳接管,进入全面接管阶段。截至2020年12月31日,公司已接管国有企业职工家属小区8517万方物管面积,4234万方供热面积,分别实现物管、供热收入15.4亿元、11.6亿元,同比分别增长193.3%、17.1%。顺利完成从2019年逐步接管阶段过渡至全面接管阶段。“三供一业”业务中物业管理服务由于物业设备老旧,年内投入设施维护成本过高,物管服务毛利率由2019年13.4%下降至2020年7.0%。供热服务毛利率由2019年6.0%上升至8.6%,主要得益于更新改造新设备原材料使用效能提高。同时,在国有企业小区中,逐步开展社区增值服务、人力资源外包服务等其他业务,进一步加深合作。

公司是物管行业发展的“风向标”,始终引领行业多维变革,主要体现在城市服务、产业链联动和科技赋能三方面:

1)城市服务蓝海业务加速发展,未来将进入发展快车道。公司于2016年率先在陕西省韩城市落地第一个城市服务项目,比万科物业首个项目珠海横琴项目推出还要早两年的时间;且于2018年正式发布“城市共生计划”,引领行业服务空间范围从住宅和非住宅拓展至城市空间服务。随着年内收购满国康洁及福建东飞两家环卫公司带来业务大幅增长,2020年城市服务实现收入8.84亿元,增幅高达1192.5%,收入占比提升5个百分点至5.7%。公司2020年持续深入完善“城市共生计划”项目,已经从2018年1.0服务城市成功转化到2020年3.0经营城市的运营模式。2020年项目拓展加速,获得山西寿阳环卫一体化服务、天津军粮城城市大物业服务,大连金普新区产业协同一体化服务等多个管理项目。在城市服务业务生态、渠道逐渐成型的快速发展下,公司定下2025年城市服务营收超过200亿的战略,可以看出城市服务项目将成为公司未来重要发展方向之一。

2)2020年公司合计通过约43.4亿元收购产业链下游场景公司,从标的类型来看,电梯维保、梯媒、环卫领域是其青睐的领域。不同于以往提升规模式收购其他物管公司,2020年公司收购电梯维保领域中溧阳中立电梯,提升自身设备管理、维修保养业务能力;收购电梯传媒城市纵横,发力社区传媒板块;收购满国康洁和福建东飞,对落实中长期“物业+环卫”发展有重要意义,同时也将在城市服务领域进一步深耕。收并购扩规模的潜在标的由原本传统的物管公司,逐渐延伸至产业链上下游场景公司,众多中小物管公司纷纷效仿。

3)“新物业服务集团”战略目标,以科技赋能业务高速发展。公司早在2018年率先布局“AI+社区”,并复制落地到全国384个项目;2020年年末正式发布“新物业”长期战略,具体包括新科技、新服务、新生态、新价值四方面内容,新科技被置于首位,通过科技赋能客户体验提升。智慧物业成为未来行业新方向,公司作为头部企业推动行业科技升级,并已紧紧抓住了这个趋势。将智慧化物业全面到业务中,实现管理数字化、服务智能化、产品市场化的多场景应用,全面提升运营效率,降低管理及作业成本,提升业主体验,减少安保、设施设备故障等经营风险。公司与阿里、腾讯、百度、海威等多家科技巨头深入合作,将AI算法、大数据等技术应用于智慧城市、智慧社区等场景,在场景+技术双轨之下,将形成新的优势壁垒。

公司现金流持续向好,在手现金超150亿。截至2020年12月31日,公司在手现金152.15亿元,较2019年年末增长19.9%;2020年公司经营性活动现金流净额36.14亿元,为净利润的1.30倍,同比增长10.9%。充沛的现金对公司未来进行收并购和投资智慧化物业建设发展打下了良好的基础。

盈利预测与投资建议

公司母公司、外拓及并购三大渠道同时输入,基础物业服务快速发展,同时业主增值服务厚积薄发,多元化程度明显提升,“三供一业”与城市服务业务初见雏形,未来增长空间广阔。预计公司各业务板块均快速发展,业绩确定性强。从公司5年战略目标来看,公司未来增长潜力巨大。我们预计公司2021-2023年营业收入分别为239 / 366 / 560 亿元,分别同比增长52% / 53% / 53%;归母净利润分别为41.0 / 63.5 / 99.4亿元,分别同比增长53% / 55% / 56%;对应的EPS分别为1.39 / 2.15 / 3.37元, 当前股价对应的PE分别为41 / 27 / 17X。首次覆盖,给予“推荐”评级。

风险提示

碧桂园地产开发增速放缓或交付不及预期风险;第三方外拓增长不及预期风险;公司所得税率波动将影响公司净利润及净利润率。

(智通财经编辑:张金亮)

扫码下载智通APP

扫码下载智通APP