闻讯,画风突变,足以引发一场股灾

本文来自微信公众号“华尔街情报圈”,作者:最伟大的交易员。

——尽管收盘看起来波澜不惊,但昨晚市场盘中走势惊心动魄。

昨天发生了两件事,足以引发一场全球股灾,但灾难最后没有发生。不过,我们不确定市场是不是反应滞后了。

一、鲍威尔改口了

像是商量好的,美联储官员们讲话一改之前的口吻。

鲍威尔周四在采访中,示意将减少资产购买(终于松口了)。

1、逐步减少QE

等我们在实现目标方面进一步取得实质性进展,我们将逐步减少美国国债和抵押贷款支持证券的购买规模。

如果未来两天发生全球股灾,将是从鲍威尔这句话开始的。

2、加息测试

在较长期内,我们已经着手准备一项将能够使我们加息的测试。因此,我们将随时间推移,非常,非常逐渐地,带有极大透明度的,当经济几乎完全恢复时,我们将收回我们在紧急时期提供的支持。但在美国经济自疫情中完全恢复之前,不会加息。

3、采取行动控制通货膨胀

鲍威尔对通胀的表示也改口了。

当被问到是否会担心通胀上升时,鲍威尔说道,我们坚决致力于使通胀率随时间推移处于2%的平均水平。如果高于或低于这个水平,我们将使用我们的工具把通胀率推回到2%。

随后,美联储副主席克拉里达也发表了如出一辙的讲话,将采取行动保持锚定的通胀预期。

一夜之间,堂堂一个全球最大央行的主席,对QE、加息、通胀的表述全都改口了,这简直刷新了人们的三观。

这是鲍威尔本周第四次公开发表讲话,并不在财经日历日程之上,但引发了全球市场轩然大波。

闻讯,美元指数上涨,金价也出现反直觉的暴涨。

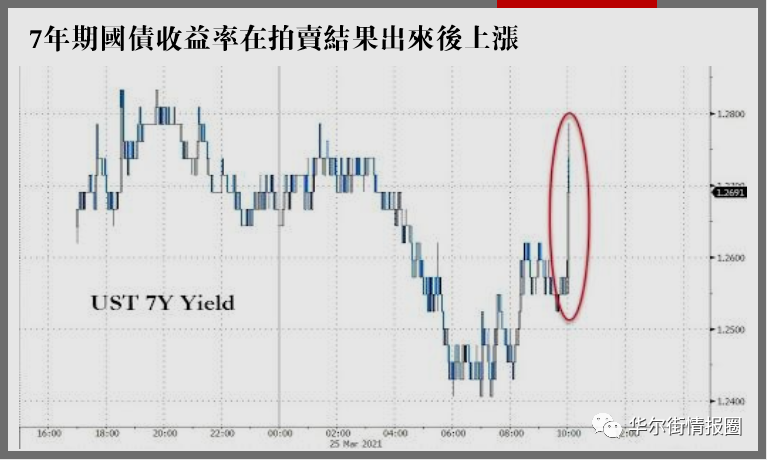

二、7年期美债拍卖不佳

昨晚,美国财长部标售的7年期国债引发了交易员们的高度关注。上个月的同一天,7年期国债拍卖不佳,引发了一场全球债市抛售(收益率飙升),进而引发了全球股市大跌。

所以,在这次结果出来前交易员们一直神经紧张。

财政部标售620亿美元7年期国债,得标利率为1.30%(是自发行以来的最高收益率),较发售前二级市场的收益率高出两个基点。投标倍数为2.23,低于平均水平。(没有像上个月灾难性的拍卖,但也没有那么好。)

市场仍很紧张。投资者不再大举购买美国国债,而未来会有太多供应,可能大幅推高收益率。

不过,昨天美债收益率并没有飙升太多(上涨之后有所回落),因为季末临近投资组合再平衡,对债券的需求可能在未来几天支撑市场。

随着人们在2021年第一季末结账,我们关注资金从股市轮动至债券相关的流动。

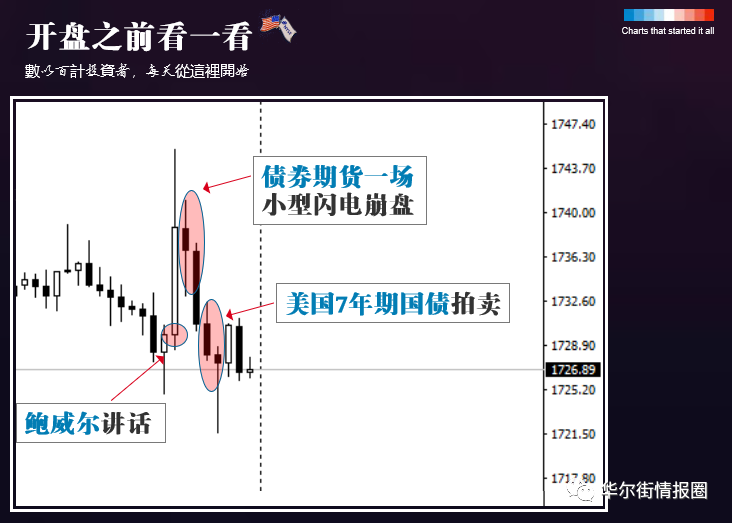

下面这张图是昨天的国际金价(1小时)走势图,在这张图中我们标注了昨天影响金价走势的关键事件,在鲍威尔讲话和美国7年期国债拍卖之间,还发生了一个特别的事情——债券期货市场一场小型闪电崩盘。

在北京时间晚间22:00之后,超长期的美国国债出现大量抛单,引发了债券期货市场闪电崩盘。2021年6月的超低价合约中有10,000张被清算,所有出价均被清算,最终导致在10分钟内交易了约20,000张合约。

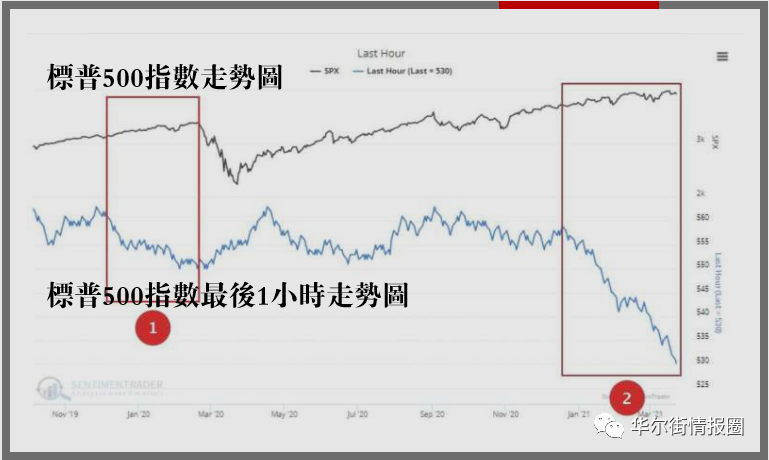

尾盘最后一小时

除了上面的两件事情,最近美国股市在尾盘最后一个小时引起了分析师们的特别关注。

分析师们发现美股的跌势过于异常,尾盘“救火队”不见了。

自2013年起,美股若是大跌,往往尾盘会出现“救火队”,进入市场挽救颓势。由此还衍生一个胜率颇高的交易策略,即在美东时间下午3:30 买入标普期货,在收盘前卖出。

但近期上述现象消失,近期美国股市很多时候会在尾盘下跌,这可能与季末基金的再平衡有关,特别是大型退休基金的抛售。

过去3个月里,有29个交易日,美股都在最后一小时下跌。

本月底恰逢季末,预计上演退休基金与量化基金/ 交易商的大型角力,退休基金投资策略倾向卖股,量化基金偏向买入,而当前走势看来,抛售一方占据主导,但似乎只发生在收盘前的最后1小时。

如果只统计最后一个小时的表现,最近3个月标普500指数最后一个小时累计跌幅,创下1977年以来最大跌幅(而在这期间标普500指数持续在创历史新高)。上一次出现最后一个小时与大盘走势背离的情况还是去年3月份,之后标普500指数暴跌,才让这一背离走势不再延续。

(智通财经编辑:张金亮)

扫码下载智通APP

扫码下载智通APP