国泰君安:钢铁行业正站在新繁荣的起点,板块迎来重要投资机会

本文来自 微信公众号“鹏飞论钢”。

1. 投资要点

维持行业“增持”评级。我们认为碳中和背景下,21 年钢铁行业或出现供需缺口。长期看,行业二十年产能扩张大周期基本结束,钢铁行业正站在新繁荣的起点,板块迎来重要投资机会。重点推荐板材三大龙头华菱钢铁、宝钢股份、新钢股份,受益南钢股份;螺纹三小龙方大特钢、三钢闽光、韶钢松山。从电炉钢占比上升的角度,推荐成长股方大炭素。

我们正站在钢铁行业新繁荣的起点。我们认为碳中和并非主题性投资,而是确认了钢铁行业过去二十年产能扩张周期和产量增长的结束。展望未来十年,我们认为当下正是钢铁行业新繁荣的起点。钢铁行业新繁荣 将呈现以下特征:1)随着城镇化深入和制造业的继续发展,钢铁需求仍将以每年2%的增速上升,行业将迎来供需长周期的错配,钢价大幅波动结束,未来钢价易涨难跌。2)兼并重组的加速推进,行业龙头优势更加明显。国有、民营企业开始追求存量产能下的产能扩张,行业集中度快速上升,龙头企业议价权快速提升。行业龙头通过持续的优化管理、变革激励机制、提升效率最终降低成本,同时科技将持续赋能制造,而环保和绿色发展将拉开龙头公司与其他企业的成本差距,龙头将产生超额收益。且随着产能周期的结束,扩产能的重资产发展模式不再,未来行业资产负债率下降、分红上升,行业逐渐向轻资产转变。3)电炉快速发展,电炉钢占比提升,由于电炉开启灵活的特点,供给端的波动匹配需求,价格波动性下降。4)优特钢的持续发展,我们看到中信特钢、ST 抚钢等个股,估值从周期品切换到成长逻辑。5)行业中长期盈利中枢的上修,ROE上升。

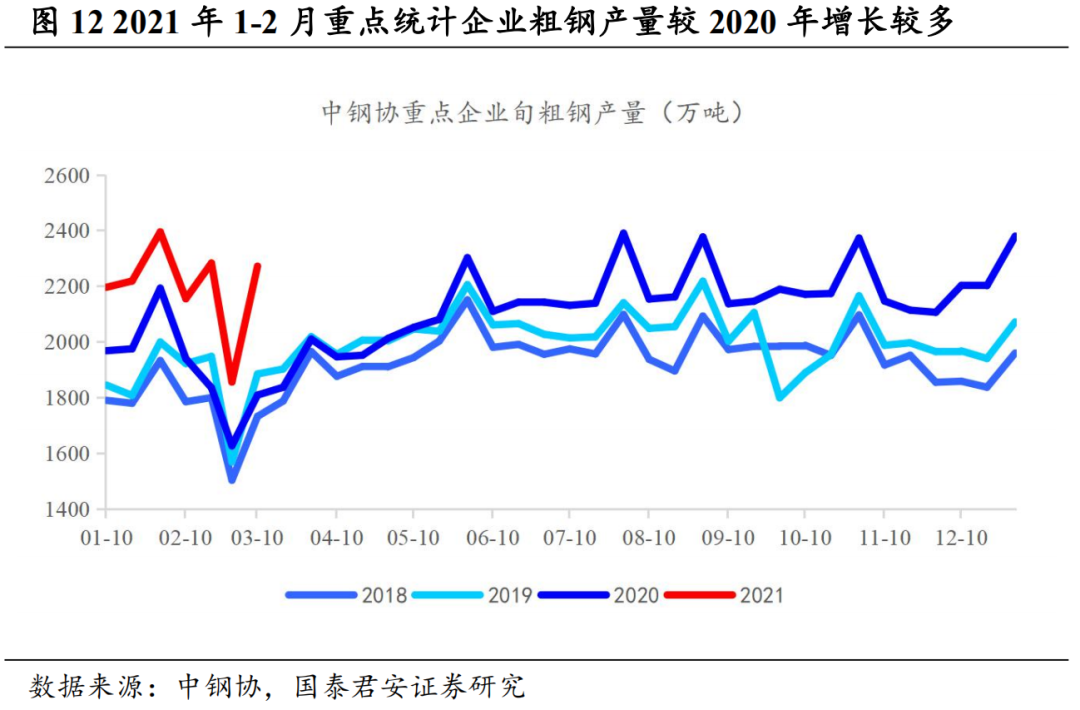

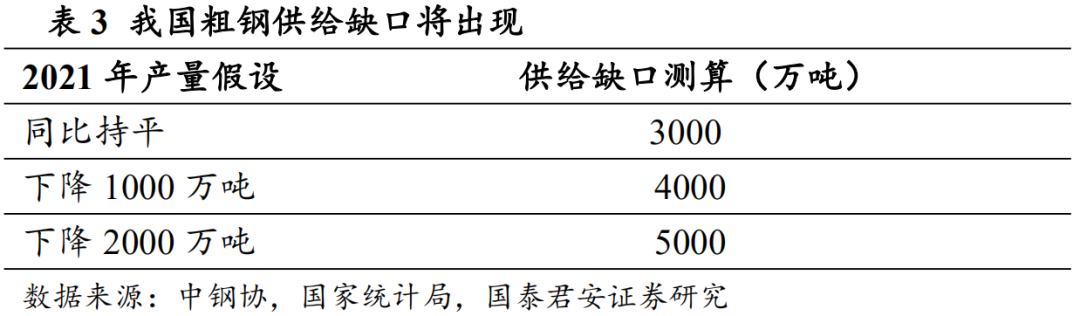

压减粗钢产量政策大概率严格执行,行业或迎来供需缺口。根据中钢协数据,2021 年1月到2 月,全国累计生产粗钢1.7 亿吨左右,较20 年同期上升明显。假设21 年粗钢产量同比持平,则 21 年3-12 月粗钢产量将同比下降。而全球复苏背景下,美国钢价大幅上涨,国内钢材需求良好,钢铁行业将出现供需缺口。

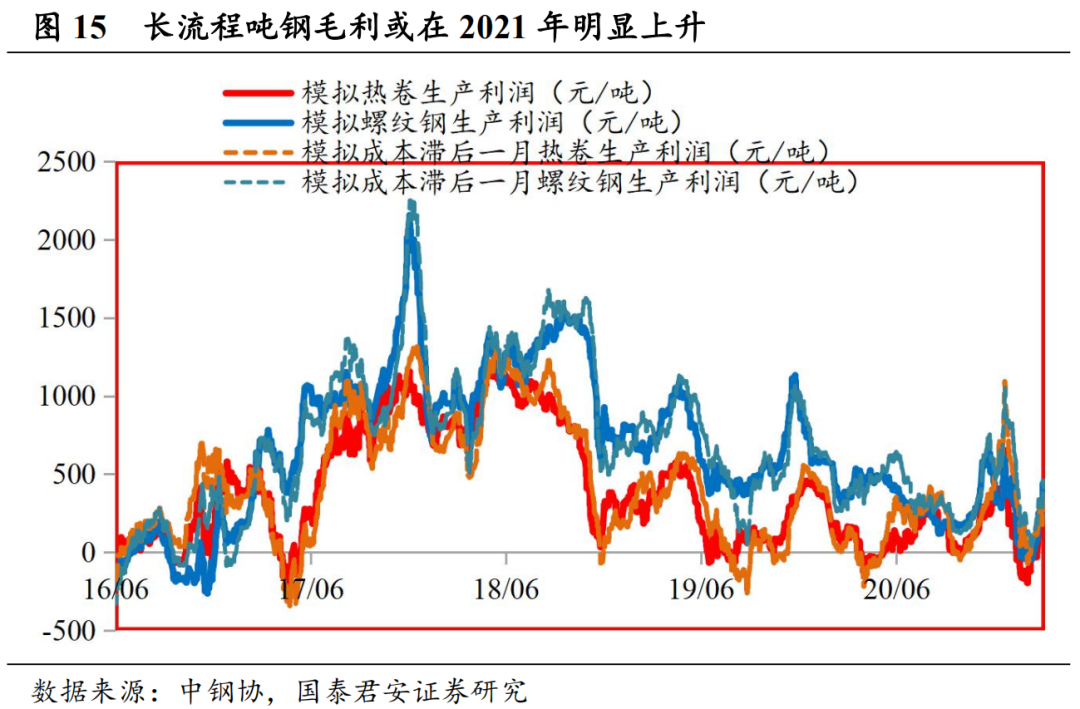

长流程利润将显著抬升,且制造业需求良好,板材企业或更为受益。若严格执行压减粗钢产量政策,高炉对于铁矿的需求将明显下降,铁矿石价格将受到抑制,长流程钢企利润将明显抬升。而目前钢铁下游制造业对板材的需求良好,且板材企业多以长流程炼钢为主,板材企业或成为压减产量政策下最受益的板块。当然,随着库存下降,板材的分流效应,螺纹企业最终也将受益。

风险提示:货币政策超预期收紧。

2. 我们正站在钢铁行业新繁荣的起点

2.1. 碳中和并非主题投资 而是确认了钢铁行业产能周期结束

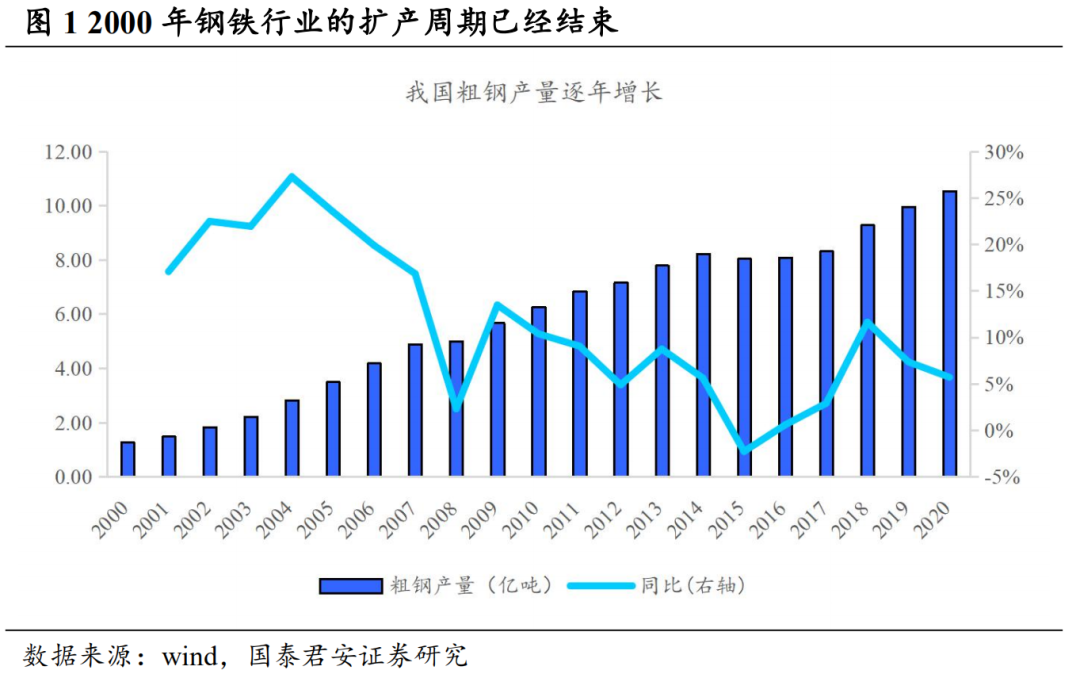

碳中和并非主题性投资机会,而是确认了钢铁行业产能周期的结束。2000年以来,受益于城镇化、工业化的不断推进,我国钢铁行业产能持续扩张:年粗钢产量从2000年的1.27亿吨上升至2020年的10.65亿吨,复合增长率达到10.66%。我们观察到,2017年供给侧改革以来,行业产能基本得到控制,而产量在添加废钢、技术改造的背景下继续上升至极限水平。碳中和背景下,工信部明确要求2021年粗钢产量同比下降,我们认为政策大概率严格执行。长周期来看,碳中和背景下,我国钢铁行业过去二十年的产能周期基本结束。展望未来十年,我们认为当下正是钢铁行业新繁荣的起点,我们认为钢铁行业新繁荣将呈现五大趋势。

2.2 供需长周期错配 钢价易涨难跌

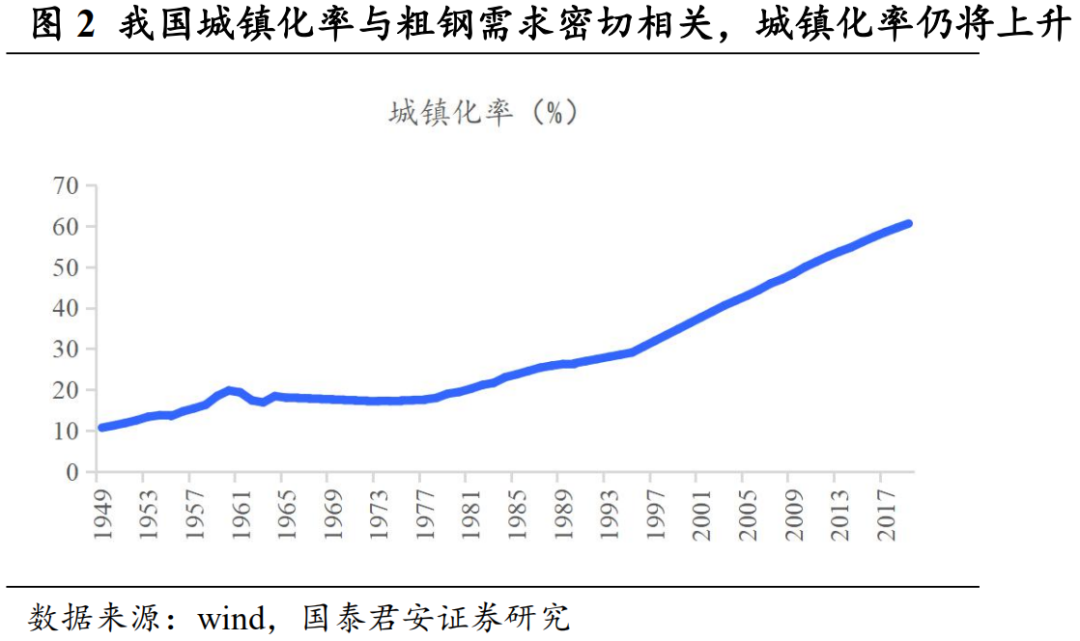

我国城镇化仍将持续进行,钢铁需求仍将持续上升。根据国家统计局数据,2019年我国城镇化率达到60.6%,而根据刚刚出台的十四五规划,2025年我国城镇化率计划达到65%的水平。城镇化率的提升将继续拉动我国钢材需求,我们预期我国钢材需求仍将以每年2%左右的速度上升。

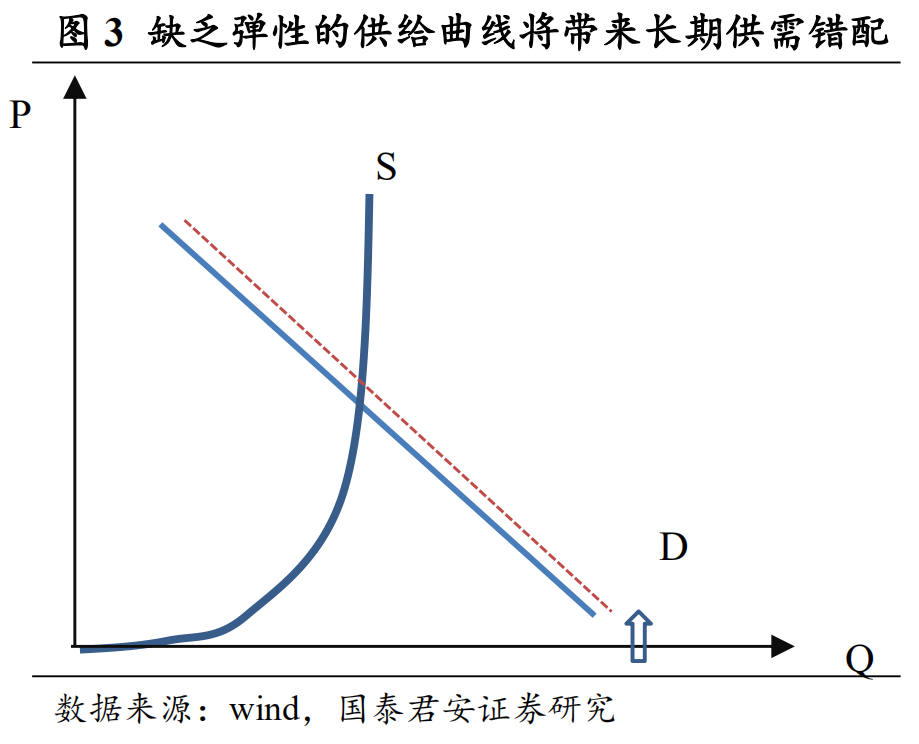

钢材供给受限,行业将迎来长周期错配,钢价易涨难跌。碳中和政策下,我国钢铁行业扩产周期结束,行业供给在未来将面临明显的限制。而2018年以来,行业通过添加废钢、优化工艺已经将整体的产能利用率提高到极限水平。展望未来十年,在需求稳步上升的背景下,国内钢铁产量已经达到峰值,行业将出现长期的供需错配,钢价易涨难跌。

2.3 兼并重组的加速推进 行业龙头优势更加明显

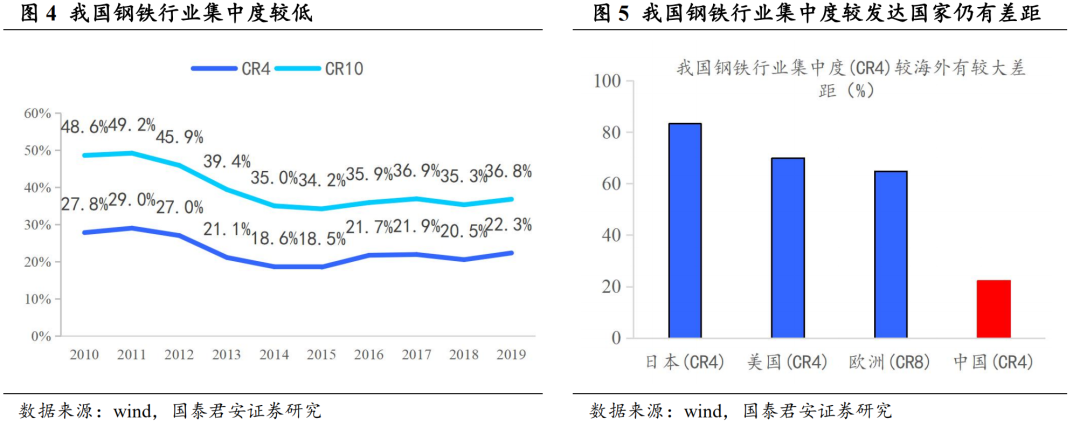

行业集中度上升,龙头公司议价能力提升,业绩稳定性提升。虽然我国钢铁行业的并购重组正在进行,但行业整体集中度仍然较低,我们认为随着碳中和政策的不断推进,钢铁行业兼并重组的窗口将再次打开,我国钢铁行业集中度的上升仍将持续。从并购路径上来看,国有企业将继续通过强强联合等方式实现自身规模的扩大,而民营企业在存量产能的背景下,将通过不断自我革新取得竞争优势、进而对外扩张。集中度提升后将大大提高龙头企业对上下游的议价权,有效传导成本压力,提高业绩稳定性。

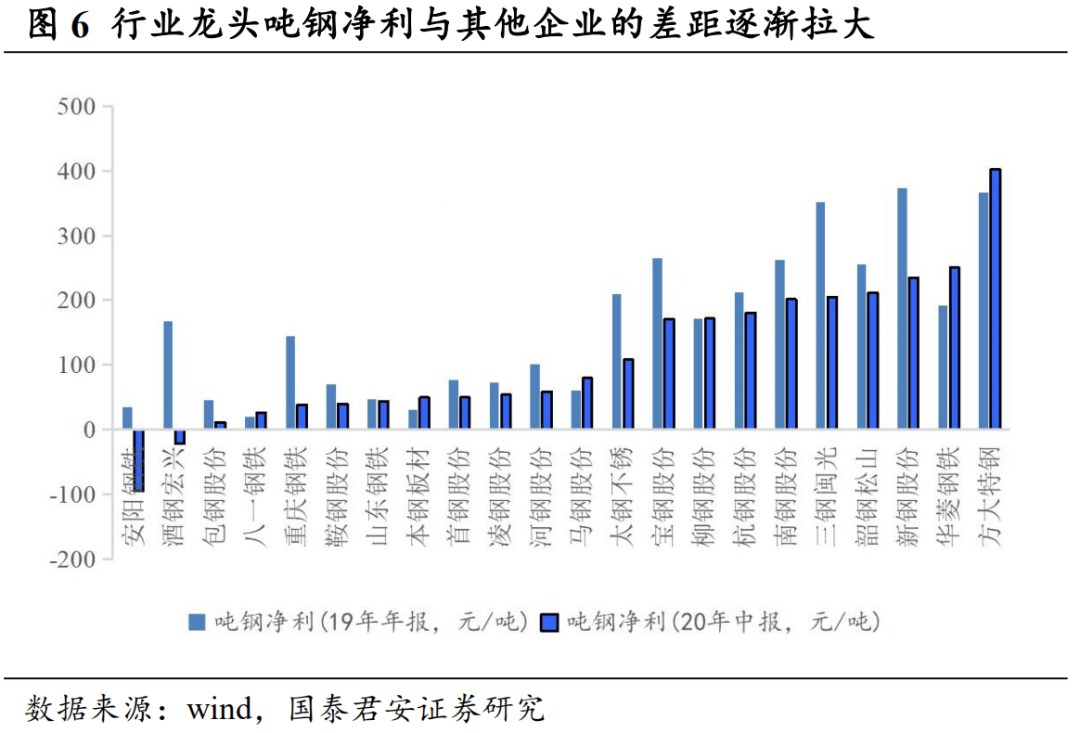

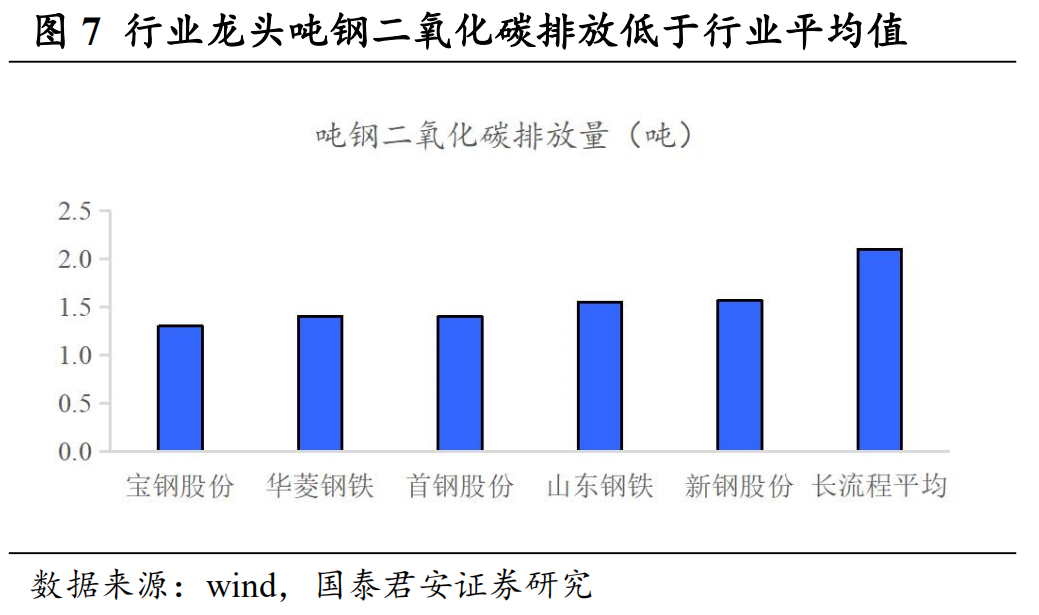

行业龙头与其他企业的盈利差距已经逐渐形成,而碳中和背景下,龙头环保方面的优势将更加凸显。我们观察到,从2019年及2020年中报情况看,普碳钢行业龙头如宝钢、南钢、华菱等公司的吨钢毛利已经持续领先行业其他公司。我们认为,钢铁行业龙头公司在供给侧改革以来,通过持续的优化管理、变革激励机制、提升效率最终降低成本,行业龙头已经具备了较强的竞争优势。而在碳中和背景下,行业龙头已经具备了碳排放量的优势,并将借助自身工艺优势持续降低减碳成本,龙头公司与其他企业的成本差距将进一步扩大,行业龙头超额收益将更加明显。

随着产能周期的结束,扩产能的重资产发展模式不再,未来行业资产负债率下降、分红上升,行业逐渐向轻资产转变。产能扩张战略意味着不断增加产能和资本开支,优点是成长相对容易,有资本就可扩张,但在碳中和背景下,钢铁企业依靠产能扩张做大的模式已不再适应时代。未来,钢铁企业将主要通过精细化管理、降成本、提效率,完成内生式的稳定成长。钢铁企业的资产负债率将下降,而由于资本开支的减少,企业的现金将持续累积、分红增加,行业逐渐从重资产的扩张模式,转变为“轻资产”内生发展模式。

2.4 电炉快速发展 钢价波动性下降

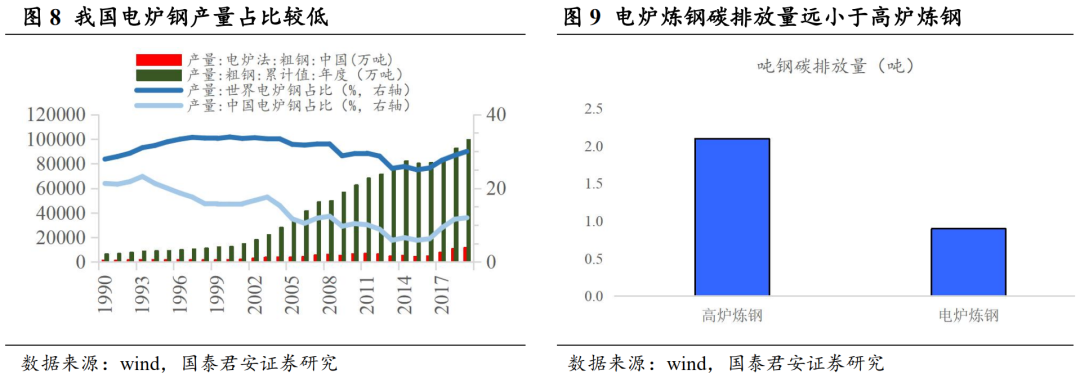

碳中和背景下,电炉炼钢将快速发展。2019及2020年,我国新增电弧炉产能预期分别为1948万吨、2000万吨,目前我国电弧炉产量已接近1亿吨。虽然短期废钢供给紧张制约了电弧炉的发展,但根据我国再生资源回收利用协会的预测,我国废钢资源年均增加约2000万吨,长期来看我国废钢资源将逐渐丰富。根据2017年以来的置换产能方案,转炉、电炉新建产能分别为2.53亿吨、7259万吨,置换方案中电炉占比达22.3%,高于目前电炉10%左右的产量占比。2021年废钢进口的开放将增加国内的废钢供给,电炉钢占比将进一步提升,铁矿石需求将持续下降。不同于长流程炼钢,电炉炼钢开关灵活,钢铁行业供给将根据需求灵活调节,钢材价格将趋于稳定。

2.5 优特钢的持续发展

特钢占比上升的趋势更加确立。增加钢材的性能能够在一定程度上减少钢材的使用量,因此碳中和背景下,特钢需求或逐渐上升。同时,从全球各个国家制造业的发展来看,伴随一国制造业的发展,其对高端材料的使用量逐渐上升。这一趋势在钢铁行业表现为优特钢的占比不断提升。我国钢铁行业的粗犷发展期已经结束,在经济增速逐渐下台阶的背景下,钢铁行业势必会走上精细化、高附加值的产品升级道路。我国目前面临自身经济增速下行和国产化背景下,经济增速的换挡对应着制造业的转型升级,而高端制造将拉动我国优特钢的需求。

2.6 行业中长期盈利中枢上修

供需长周期错配,行业盈利中枢上修。钢铁行业供需长周期错配,且电炉炼钢占比的上升意味着供给可以很大程度上根据需求灵活调节,钢价格稳定性上升,行业整体业绩的中枢上升、波动性下降。从结构上看,行业龙头减碳成本低,且自身技术优势明显,其利润上升的幅度将超行业平均。

3. 碳中和背景下 压减粗钢产量或带来供给缺口

3.1 碳中和背景下 21年压减粗钢产量将大概率执行

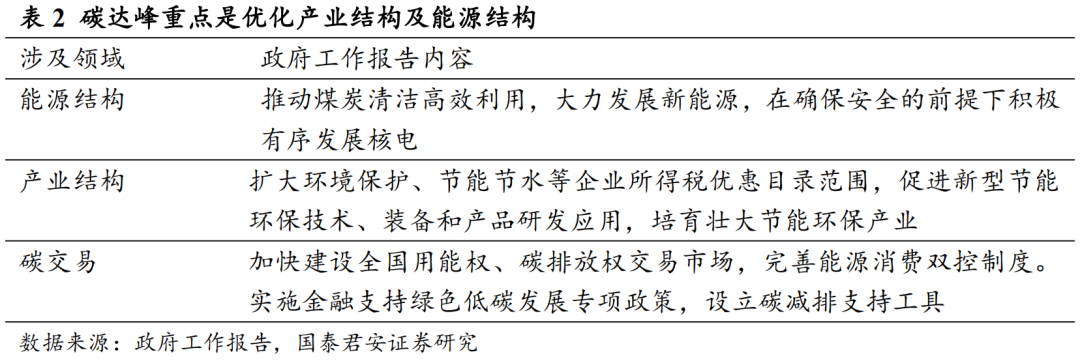

碳中和是我国重大战略部署。我国领导人先后7次在国际会议上重申我国2030年碳达峰、2060年碳中和的目标,并承诺我国将说到做到。而从中央层面来看,各个部委已进行相应的决策部署。2021年3月5日开始的全国两会上,“扎实做好碳达峰、碳中和各项工作”被列为2021年的重点工作之一,涉及“制定2030年前碳排放达峰行动方案;优化产业结构和能源结构;推动煤炭清洁高效利用,大力发展新能源”等。

钢铁行业作为高耗能行业,必须首先付出行动,21年粗钢产量将大概率同比下降。钢铁行业占全国二氧化碳排放的18%左右,是占比最大的工业门类,在碳达峰、碳中和的背景下,钢铁行业必须首先采取行动。2020年12月29日,工信部公开表示要压减粗钢产量,此后又数次重申该立场。我们认为压减粗钢产量是碳中和背景下工信部对钢铁行发出的信号,也即钢铁行业需要从2021年开始行动,稳步实现碳达峰、碳中和的目标。我们认为,2021年压减粗钢产量的政策大概率严格实施。

3.2 钢铁行业或出现供给缺口

1-2月粗钢产量仍呈现增长。根据中钢协数据,2021年1月到2月,全国累计生产粗钢1.7亿吨左右,较20年同期上升明显。假设21年粗钢产量同比持平,则21年3-12月粗钢产量将同比下降。而全球复苏背景下,美国钢价大幅上涨,国内钢材需求良好,钢铁行业将出现供需缺口。

3-12月我国粗钢产量将出现同比下降,行业供给缺口将出现。我们假设2021年粗钢产量同比持平,则2021年3-12月我国粗钢产量将同比下降。全年来看,我们保守预期全国粗钢需求同比上升3%左右,则钢铁行业将会出现3000万吨左右供给缺口,且由于1-2月供给偏多,3-12月供给缺口将更为明显。

3.3 美国钢价中枢抬升 全球钢铁行业或迎来新的繁荣周期

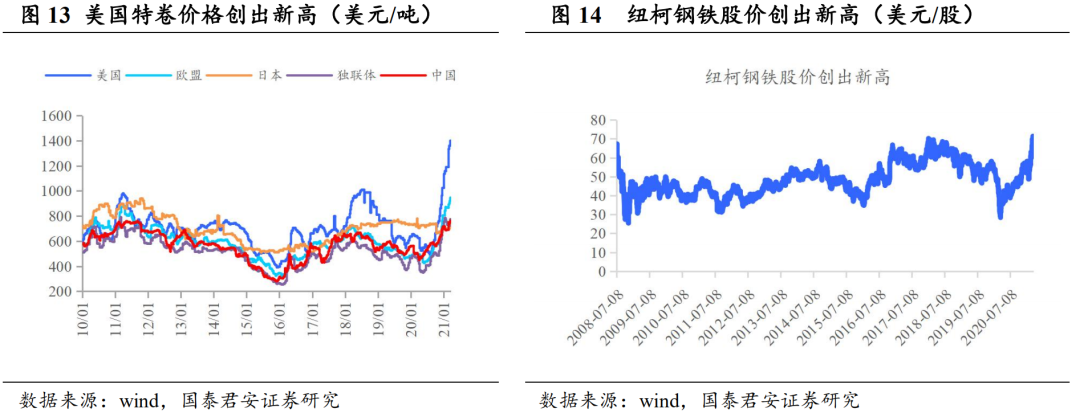

全球钢铁行业或迎来新的繁荣周期。我们观察到,目前美国钢价创07年以来的新高:美国热卷价格达到1400美元/吨,螺纹钢价格达到904美元/吨。与此同时,美国钢铁龙头,纽柯钢铁股价创历史新高。我们认为当中国停止产能扩张以后,全球钢铁行业都将迎来新的繁荣周期。

4. 长流程利润将显著抬升 板材企业或最受益

4.1 压减粗钢产量将使铁矿石需求下降 长流程利润抬升

3-12月我国铁矿石需求将下降,长流程钢企利润抬升。压减粗钢产量将使得铁矿石需求下降,特别是在1-2月粗钢产量较高、铁矿石需求旺盛的背景下,3-12月粗钢产量的同比下降将带动铁矿石需求的下降。铁矿石供给紧张的局面将得到缓解,铁矿石价格将呈现前高后低格局。受益于铁矿石价格的下降,我们预期钢铁行业利润将明显抬升。

焦炭产能逐渐释放,下半年价格将逐渐走弱。焦炭置换产能预期在2021年4月开始逐渐赶超淘汰产能,行业产量将在4月拐头向上,供需紧张的局面将明显缓解。展望2021年全年,置换的焦炭产能将陆续投产,行业供给将稳步上升。而碳中和背景下,粗钢产量的下降意味着焦炭需求的下降,且焦炭是高炉炼钢环节主要的碳排放来源,预期焦炭需求将逐步减少。整体来看,前期焦炭供需紧张的局面将逐渐缓解,焦炭价格将不再成为制约钢企利润的因素。

4.2 板材企业或最为受益

板材企业长流程占比较高,将直接受益于长流程利润的抬升。与短流程(电炉炼钢)主要生产棒材不同,国内板材生产企业以长流程炼钢(高炉炼钢)为主。压减粗钢产量带来的铁矿石价格下降将首先推升长流程钢企的利润,板材企业将成为确定性受益的细分板块。

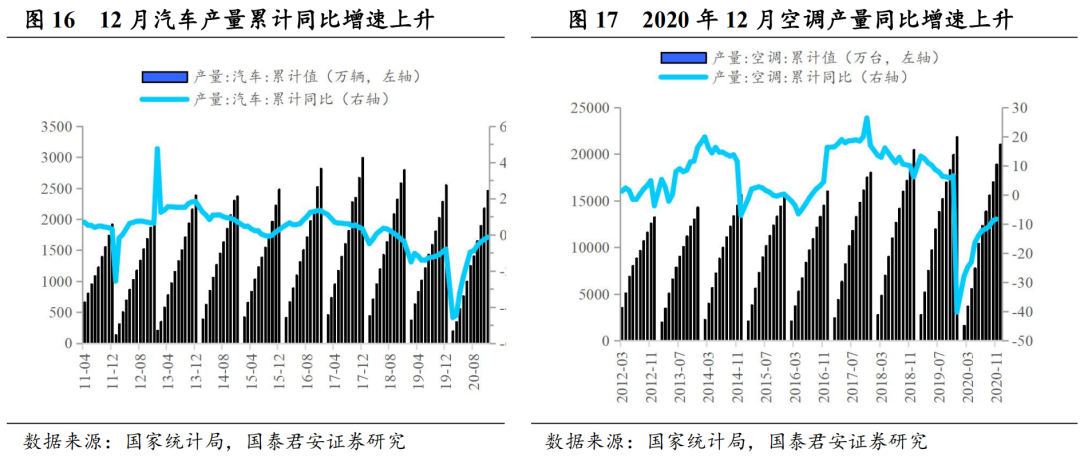

制造业需求强劲,板材下游需求较好。2020年下半年以来,我国汽车和家电销量在国内和出口需求的拉动下持续上升,板材需求持续向好。而展望21年,我们认为在融资收紧背景下地产商有望保持高周转的推盘模式。我们预期21年地产新开工不弱,而伴随工业企业利润的修复及出口的拉动,制造业需求的持续性较强,全年用钢需求将维持高位。

5. 风险提示

5.1 货币政策超预期收紧

受2020年上半年低基数影响,2021年上半年我国GDP将出现较快增长,货币及财政宽松托底经济的必要性减弱。我们判断我国货币政策在2021年将在保持流动性的前提下小幅收紧。若货币政策超预期收紧,地产及基建开工将受到不利影响,钢铁行业需求或下滑,不利于行业内公司业绩。

(智通财经编辑:马火敏)

扫码下载智通APP

扫码下载智通APP