拜登基建有望进入快速通道,影响几何?

本文来自微信公众号“静观金融”。

报告摘要

拜登基建及加税政策可能已经进入了快速通道。3月31日白宫官网上公布了“美国人就业计划”方案,加税及基建政策组合拳初见雏形。一般情况下每一财年美国国会仅能通过一次财政预算决议,而本财年的财政预算决议在2月5日已为推进第三轮抗疫刺激用掉,理论上拜登新政无望在10月前落地。但近期参议院议事顾问称可修改预算决议,若预算决议被修改则拜登基建及加税政策有望在2021财年落地。

基建政策提前落地或仍有三重阻力。第一,民主党内亦有加税政策反对者,拜登还需在参议院说服更多议员支持新政。第二,和解流程下基建政策必须与加税绑定以满足财政平衡要求,加大博弈难度。第三,计划中的《能源效率和清洁电力标准》和保护劳工权利或将被剔除。

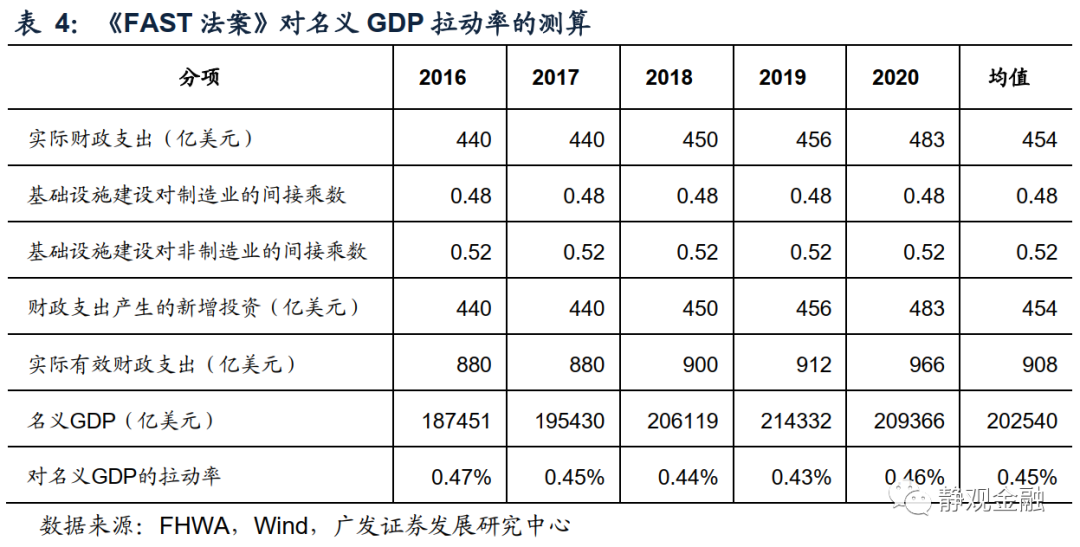

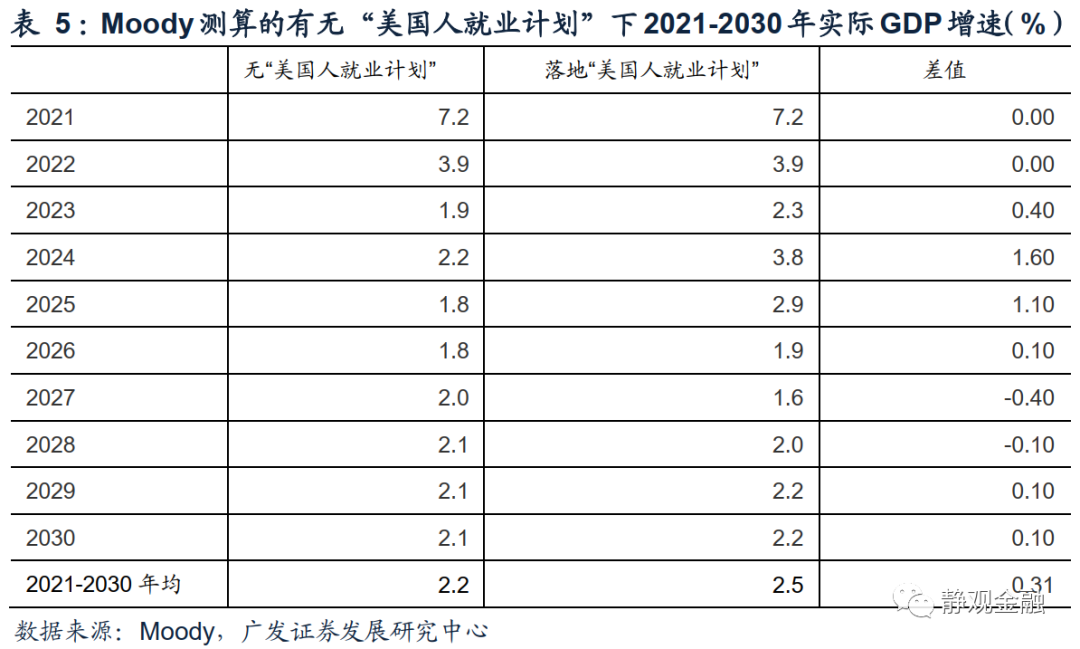

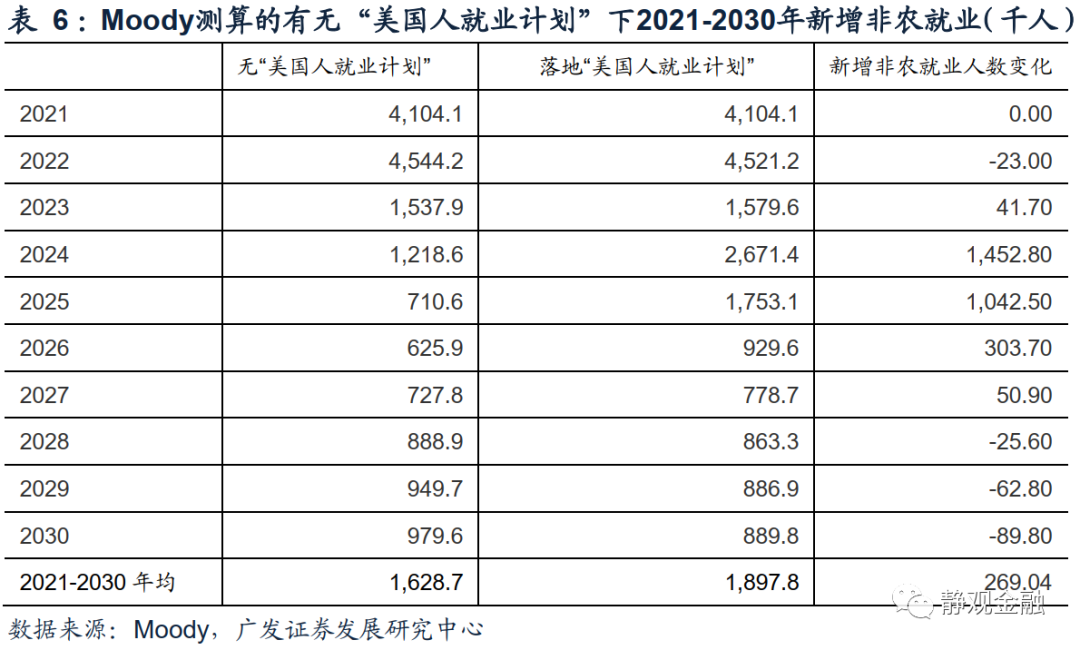

由《FAST法案》评估拜登基建对美国经济的或有影响。拜登基建并非是新鲜事,奥巴马任期就曾推动《FAST法案》并为2016-2020财年基础设施建设投资提供3050亿美元拨款。该法案执行率超过100%,对2016-2020年名义GDP年均拉动率约0.45%并或提供了109.2万就业岗位,执行效果不差。据Moody测算,2021-2030年“美国人就业计划”将每年拉动美实际GDP0.31%并为美国提供269万就业岗位。

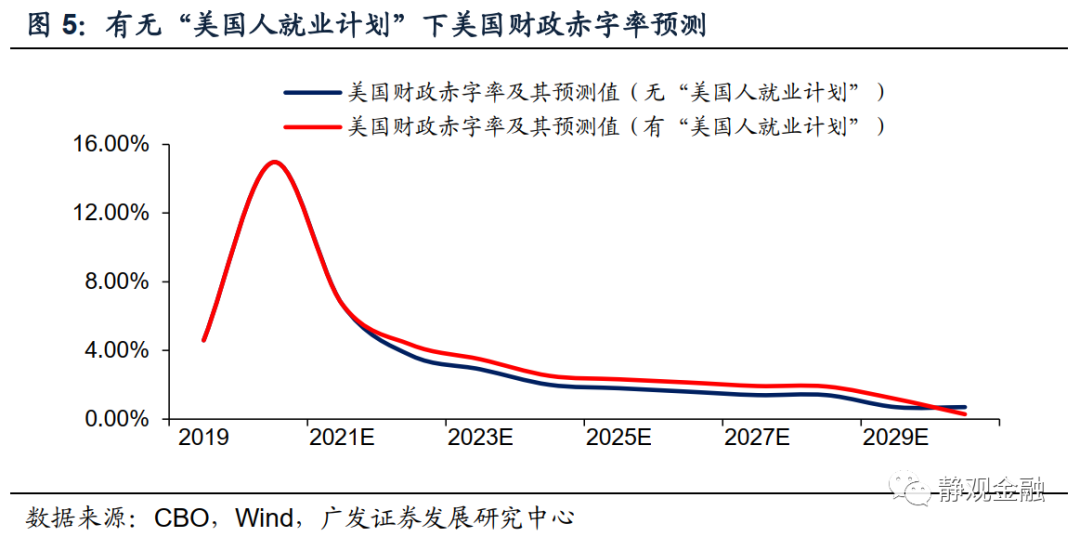

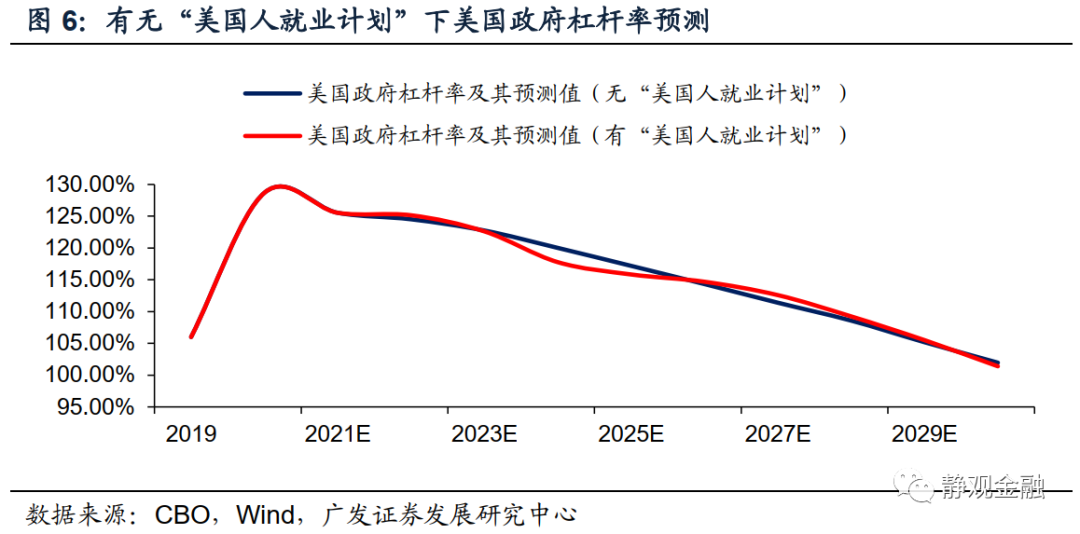

拜登基建及加税政策对美国政府杠杆率影响有限,美政府杠杆率有望于2029年降至疫前水平。在无第三轮财政刺激、基建及加税政策的前提下,CBO预计2021-2030年美国财政赤字率将由4.1%持续回落至0.7%。第三轮抗疫刺激或令年内美国财政赤字升至约7%。此外,拜登基建及加税政策的收入与支出大抵相当,但节奏错位意味着未来8年美国财政赤字率将略高于无“美国人就业计划”情形,但2029年美国政府杠杆率有望降至疫前水平,2030年后有望实现财政盈余。

拜登新政对货币政策的影响:Q3削减QE仍是大概率。美联储QE政策的主要意图就是在国债供给量较大的阶段帮助政府压低美债发行成本。一方面,Q2末到Q3初美国大概率实现群体免疫,经济的系统性风险解除,第三轮财政刺激也将是最后一轮抗疫刺激;另一方面,拜登基建及加税新政增加财政压力。加上2022H2美联储大概率引导加息预期,因此Q3群体免疫之际美联储有望顺势削减QE。

拜登新政对大类资产或有的三点影响:第一,拜登新政核心仍是缩小贫富差距,对应来看10年期美债收益率也将进入温和回升期;第二,基建叠加加税新政是金融危机后美股牛市逻辑的终结者。第三,美国基建等因素亦不足以支撑商品牛市逻辑。

正文

一、拜登基建及加税政策可能已经进入了快速通道

(一)拜登加税及基建政策组合拳初见雏形

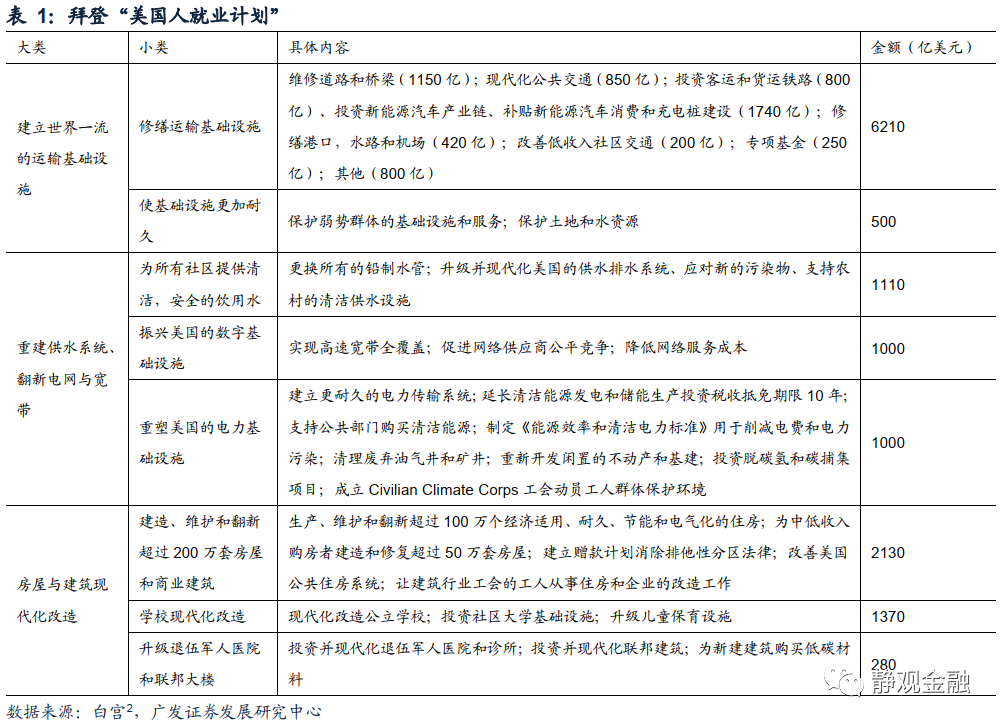

3月31日白宫官网上公布了名为“美国人就业计划”的方案,建议国会在未来八年内每年投资约名义GDP的1%,共2.25万亿美元(官方公布金额,计划文件中所有支出项金额之和为2.34万亿美元,或因部分项目有重合)以修复升级美国基础设施、振兴制造业与供应链、进行研发技术投资等。同时,该计划还提出通过一系列加税手段为上述投资提供充足资金。3月28日,白宫发言人普萨基称拜登的基建方案分为两部分:一部分是已公布的“美国人就业计划”;另一部分涉及医疗、儿童保育以及社区大学等“社会基础设施建设”将在数周之后公布[1]。第二部分内容或同样以加税作为收入来源,并很有可能是“美国人就业计划”中未提及,而在拜登竞选官网中提及的对高收入群体的收入和资本利得征收“富人税”部分。

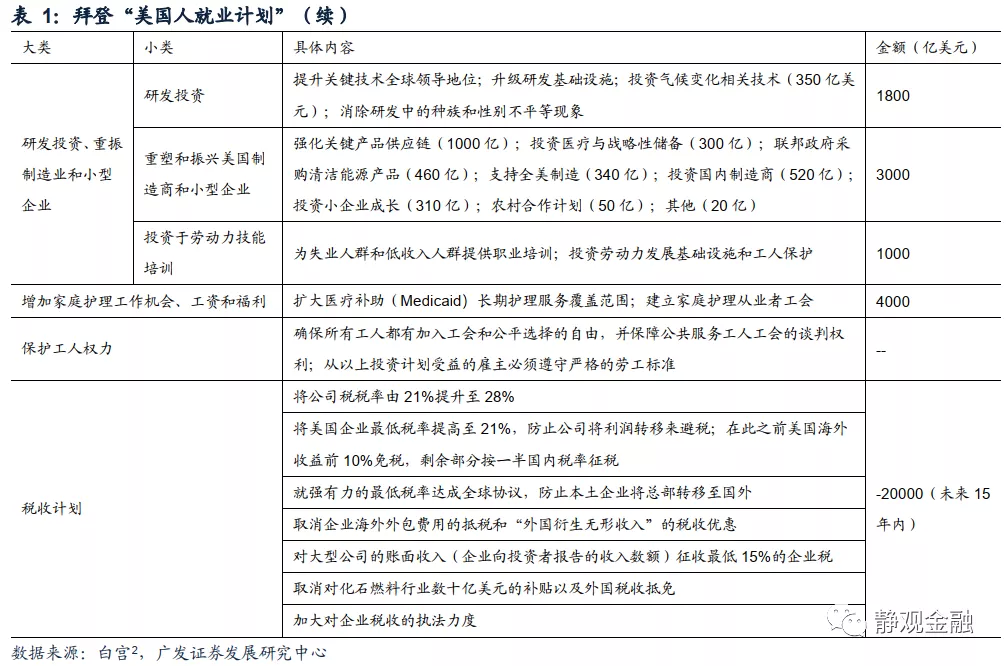

(二)美国会或修改预算决议并推动拜登加税及基建政策于本财年落地

一般情况下,每一财年美国国会仅通过一次财政预算决议并同时添加和解流程指令。和解流程指令下的法案可以凭借预算和解流程,仅需简单多数即可在参议院通过。第三轮财政刺激正是凭借2021财年预算决议下的和解流程落地。因此按照惯例拜登政府在2021财年不能再使用预算和解流程立法,其基建及加税政策落地需等到2022财年(2021年10月-2022年9月),详见3月21日报告《拜登加税及基建政策将如何落地?有何影响?》。

但近期事情发生了变化,4月5日美国参议院多数党领袖舒默的发言人声明:参议院议事顾问麦克唐纳表示可以修改预算决议,并在修改时囊括预算和解流程指令[4]。参议院议事顾问为无党派人士,职责是为参议院规则与程序提供建议。而历史上议事顾问的建议仅有一次被参议院议长所推翻,因此其建议相当于规则裁决。由此可见,如果该声明内容确凿,拜登基建及加税政策就将进入快速通道,参议院民主党人可以通过修改2021财年预算决议,在预算和解指令中加入加税及基建政策内容,并在2021财年(今年10月以前)即可利用和解流程通过。一旦成型,该操作也将开创美国国会立法程序的先河。

(三)即便如此,拜登加税及基建政策提前落地或仍有三重阻力

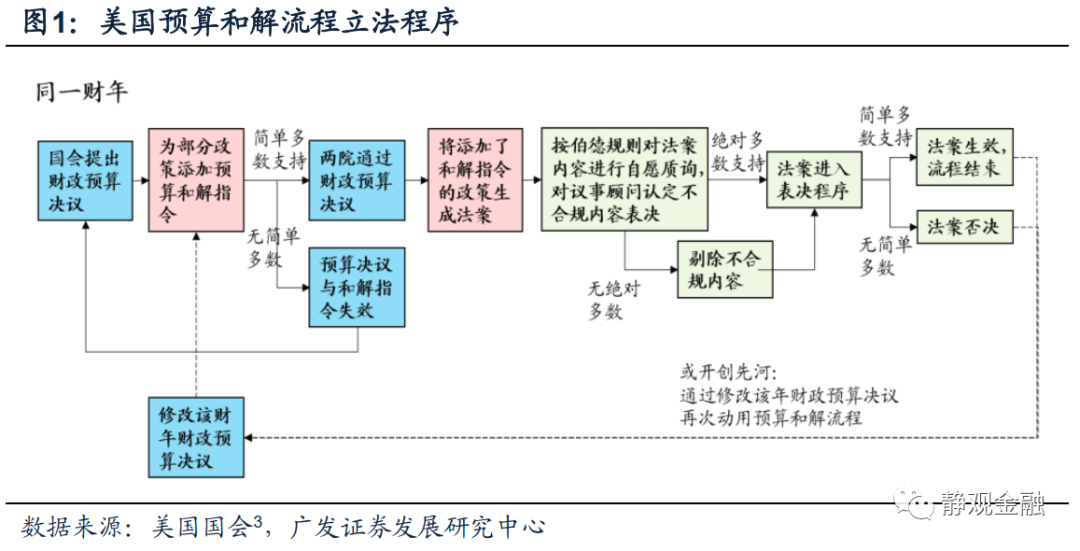

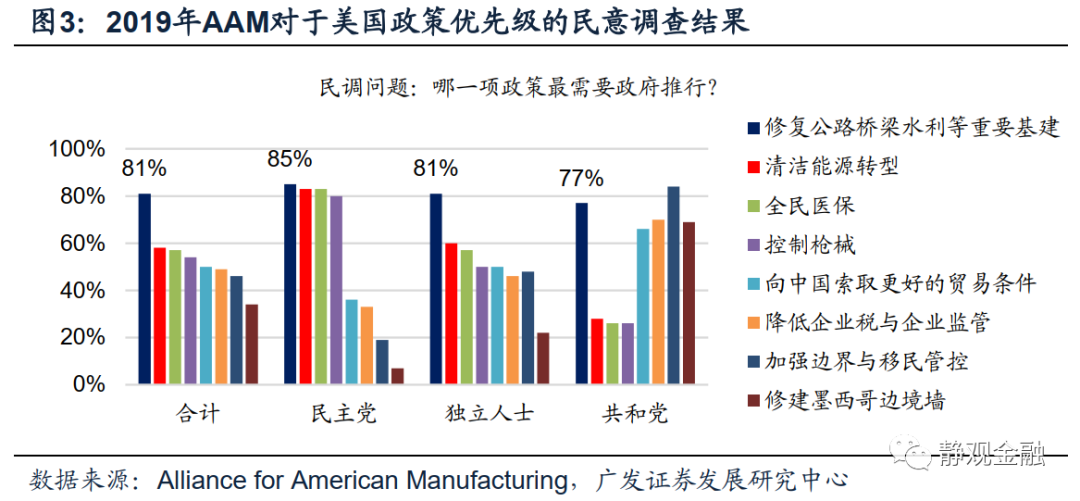

第一,加税及基建政策还需得到两党更多支持。通过和解流程立法在参议院需要51票支持。当下民主党加上副总统在参议院共有51票,这意味着加税及基建政策必须得到所有民主党参议员的支持。从民调数据看自特朗普政府时期改善基建一直是民主党乃至两党间共识,但在加税和应对气候变化的措施上存在分歧。民主党参议员曼钦(Joe Manchin)称数位民主党参议员反对通过加税来覆盖基建开支,并威胁将在参议院对相关立法投反对票[5]。这意味着拜登还需在两党间进一步博弈,在民主党内部甚至共和党处寻求更多支持。

第二,和解流程下基建政策必须与加税绑定,加大博弈难度。和解流程下的“伯德规则”规定和解指令导致的财政赤字不能超出预算窗口时限(10年)之外,这也会导致基建法案必然需要通过绑定加税来实现财政平衡,否则3月31日公布的“美国人就业计划”(表1)中关于扩大医疗补助(Medicaid)覆盖范围和即将公布“社会基础设施建设”等开支永续增加的内容需要加上时限,一些持续时间较长、进度较慢的基建项目开支也面临流产风险。结合前文,二者的绑定会加大拜登政府在两党间寻求支持的难度。

第三,和解流程下政策部分内容难以保留。和解流程下的“伯德规则”规定还规定和解流程指令仅能包括改变财政支出、收入以及债务上限的内容。“美国人就业计划”中制定《能源效率和清洁电力标准》和保护劳工权利等内容或被剔除。

二、由《FAST法案》评估拜登基建对美经济的影响

(一)《FAST法案》是什么

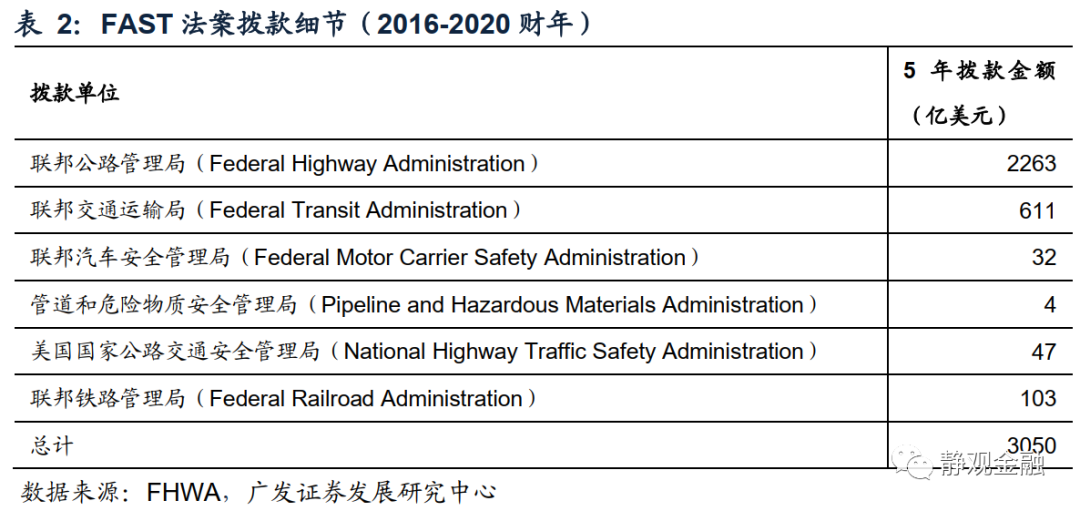

拜登基建并非是新鲜事,奥巴马任期也曾推动过基建政策。奥巴马时期的《修复美国地面交通运输法案》(Fixing America'sSurface Transportation Act,FAST)是美国近十年来首次通过的长期授权法案,重点是修缮高速公路及货运设施。该法案在国会获得了极大的支持,2015年12月3日以众议院359–65票、参议院83–16票在国会通过,总统签署生效后该法案为2016-2020财年的基础设施建设投资提供了3050亿美元拨款。其中,2263亿美元拨款给联邦公路管理局(Federal HighwayAdministration,FHWA)用于道路、桥梁、自行车和步道的改善项目,为该法案最大组成部分,其余787亿美元拨款给联邦交通运输局、联邦铁路管理局等部门。2020年10月1日特朗普决定将《FAST法案》延期一年至2021财年结束,规模为272亿美元。

(二)《FAST法案》的执行效果及其对经济的拉动率

1.《FAST法案》实际支出数略高于预算支出数,执行率超过100%

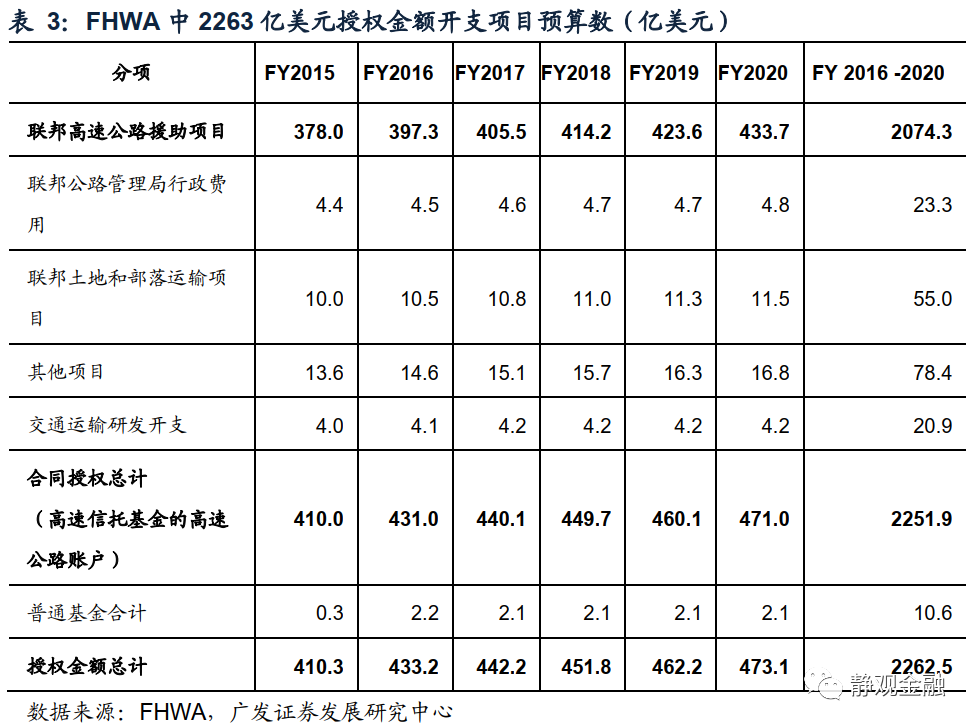

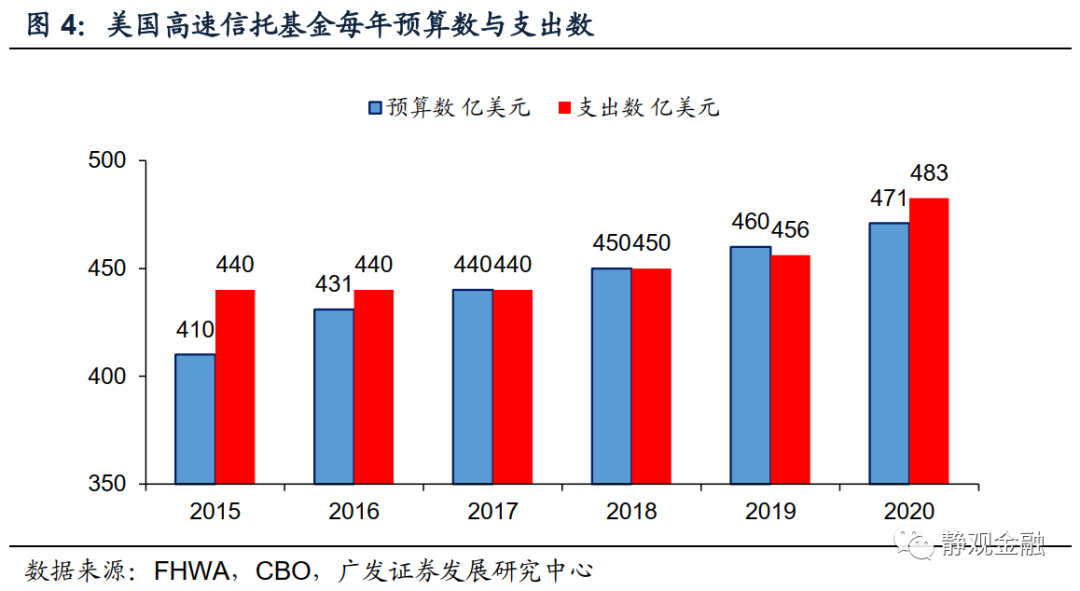

由两院支持率可知,小规模基建计划极易获得两党共识。此外,《FAST法案》的实际支出也略高于预算金额,表明美国基建政策执行效果并不算差。根据美国国会预算办公室(CBO)的统计,2016-2020财年美国高速信托基金的高速公路账户(包含从其他基金转入资金)总实际支出金额为2269亿美元,高于预算数2252亿美元。

2. 《FAST法案》对2016-2020年名义GDP的年均拉动率或为0.45%

《FAST法案》对2016-2020年名义GDP的年均拉动率或为0.45%。首先,2016-2020财年《FAST法案》的年均实际支出与预算支出比例为1.01,可以认为预算方案已全部兑现;其次,《FAST法案》是全部由政府主导的基建投资且财政支出中不含政府的转移支付;最后,考虑到财政支出会带动私人投资,根据2016年《美国总统经济报告》[6]的测算结果:美国高速公路类基础设施建设对制造业的间接乘数[7]为0.48,对非制造业的间接乘数为0.52。此外,假定财年和日历年的差异、基建投资对其他投资的挤出效应可以忽略不计,且2016-2020年高速基建对制造业和非制造业的间接乘数保持不变。进而估计得到2016-2020年《FAST法案》对名义GDP的年均拉动率为0.45%。

《FAST法案》或为109.2万美国人提供了就业岗位。尽管没有机构专门测算高速公路类基础设施建设对于就业的拉动效果,但许多研究证明政府投资增加能促进就业。比如,IMF基于对1985-2013年17个OECD国家的估计[8],发现政府投资占GDP比重每增加1%,会使失业率短期(第1年)降低0.11%,中期(3-4年)降低0.35%。Demetriades(2000)基于1972-1991年12个OECD国家的数据证明[9],政府投资每增加1%,将使短期劳动力需求增加1.13%,中期劳动力需求增加1.07%,长期劳动力需求增加0.08%。根据IMF的模型,《FAST法案》或降低美国失业率0.68个百分点,目前美国劳动力人口为1.6亿人,因此该法案或为美国增加109.2万就业岗位。创造就业的同时自然也提振了美国的个人消费支出。

(三)再来看拜登基建政策对美国经济的或有影响

1.“美国人就业计划”亮点是什么

第一,拜登在交通运输领域或延续奥巴马《Fast法案》框架,并重点关注清洁能源。奥巴马基建计划重点在交通运输,分别于2012年7月推出1050亿美元的《21世纪进步法案(MAP-21)》,2015年12月推出3050亿美元的《FAST法案》,2016年2月推出3200亿美元的《21世纪清洁交通计划》。拜登基建方案计划在交通运输领域投资6710亿美元,延续了奥巴马政府的做法。此外,拜登在水利、房屋、能源等领域投资广泛,特别是对清洁能源给予高度重视。

第二,拜登就业计划强调基建、制造业和雇员权利。“美国人就业计划”主要有三个看点:强调基建、制造业和雇员权利,淡化气候变化相关内容。基建支出为该计划支出的最大组成部分,呼吁联邦政府投资6210亿美元用于修缮运输基础设施、500亿美元用于增强基础设施耐久性、3110亿美元重建供水系统并翻新电网与宽带、3780亿美元用于房屋和建筑的现代化改造以及涉及4000亿的“社会基础设施建设”以扩大社区家庭护理工作机会以及薪酬。此外,该计划呼吁投入3000亿美元用于振兴本土制造业并在几乎每一章节都强调工人与工会的权利、要求所有受益雇主严格遵守劳工标准。

第三,拜登将应对气候变化相关开支夹杂在多项内容中。该计划中关于直接应对气候变化的开支大约在2500-3000亿美元左右,占整体刺激规模11-13%。其中,1740亿美元投资新能源汽车产业链、补贴新能源汽车消费和充电桩建设,350亿美元投资气候变化相关技术,460亿美元通过政府采购清洁能源产品以及延长清洁能源发电和储能生产投资税收抵免等未估算具体金额的部分。

第四,通过加税覆盖计划开支,扫清预算和解流程障碍。计划中提到所有开支将集中在8年内完成,而未来15年内的加税收入将完全覆盖这一部分开支,并且在未来会持续缩减财政赤字。财政收支存在错配,但在程序上并不会干扰该方案通过预算和解流程立法。当然,预算和解流程的“伯德规则”规定,法案导致的财政赤字不能超出预算窗口时限(10年)。

第五,“社会基础设施建设”和“富人税”还有待公布,为后续看点。3月28日,白宫发言人普萨基称拜登的基建方案将会分两部分公布,一部分是3月31日公布的“美国就业计划”,而另一部分涉及医疗、儿童保育以及社区大学等“社会基础设施建设”的内容将在数周之后公布。第二部分内容很有可能同样包括加税规定作为收入来源,并很有可能是“美国就业计划”中未提及,而在拜登竞选官网中提及的对高收入群体的收入和资本利得征收“富人税”部分。

2.“美国人就业计划”将年均拉动实际GDP0.31%并创造269万非农就业岗位

由《FAST法案》可知,美国基建政策执行率还是相当不错的并确实对经济及就业产生了实质拉动。但与《FAST法案》不同,拜登基建既涉及政府直接消费及投资,亦有部分财政对私人部门的转移支付,因此拜登基建对美国经济的拉动弹性与《FAST法案》有别。根据Moody对“美国人就业计划”的影响测算,2021-2030年该计划将每年拉动GDP同比增速0.31%。该数字同时包括了基建政策对经济的正向拉动,以及加税对经济的负面拖累。据测算该计划对GDP的拉动主要集中在2023-2025年,分别为0.40%、1.60%和1.10%。就业方面,2021-2030年该计划将每年拉动非农就业26.9万人。

三、拜登基建对美国政府杠杆率、货币政策及大类资产的或有影响

(一)美国政府杠杆率大概率持续回落并有望于2029年降至疫前水平

假定“美国人就业计划”可以无差异落地,2030年后美国有望实现财政盈余。今年2月美国国会预算办公室(CBO)根据无第三轮财政刺激、基建及加税政策的前提下预计2021-2030年美国财政赤字水平将由4.1%持续回落至0.7%,但始终保持赤字状态。第三轮财政刺激政策或令年内美国财政赤字水平上移2.6个百分点至接近7%。尽管拜登基建及加税政策的收入与支出大抵相当,但前者的实施期是未来8年、后者则将在未来15年实现2万亿美元的收入来平衡基建政策带来的支出缺口。节奏错位意味着未来8年(2022-2029年)美国财政赤字率将略高于无“美国人就业计划”的情形,但在2030年后有望实现盈余。有无“美国人就业计划”下美国财政赤字率及政府杠杆率预测如下图。

(二)拜登新政不改变美联储政策节奏:Q3削减QE仍是大概率

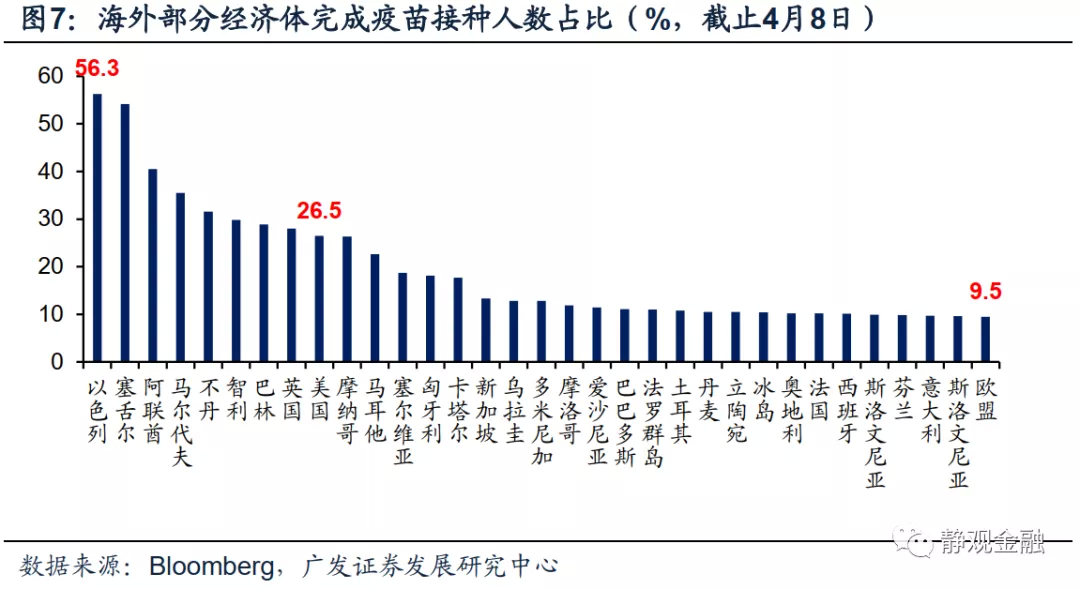

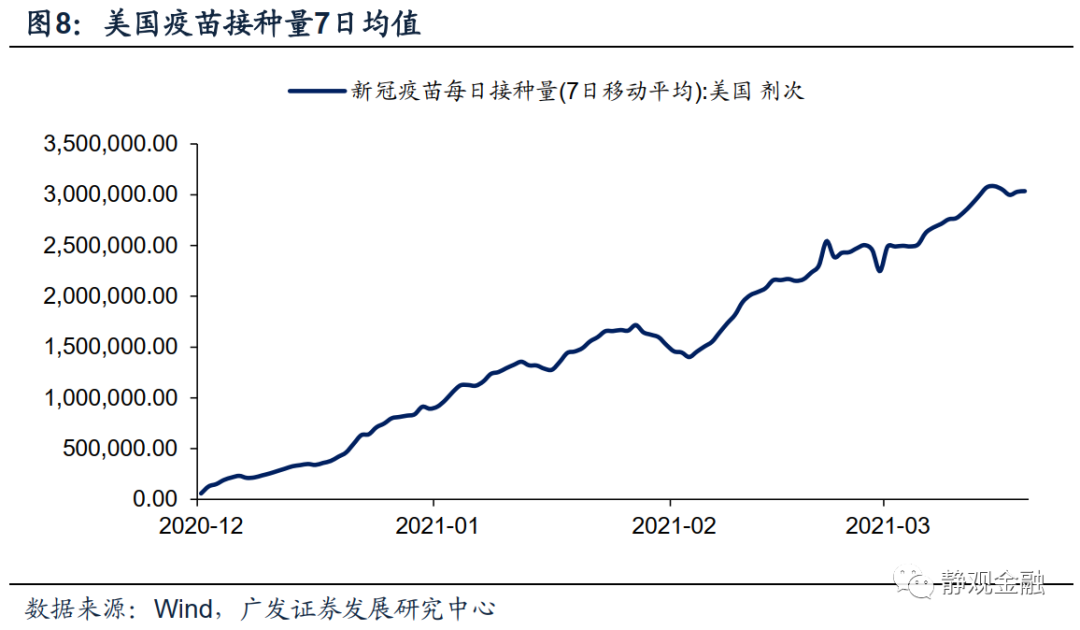

我们多次强调美联储QE政策的主要意图就是在国债供给量较大的阶段帮助政府压低美债发行成本。一方面,第三轮财政刺激就是最后一轮抗疫刺激;另一方面,拜登基建及加税绑定的新政并不会给2021H2及此后的美国政府带来极大的赤字压力。因此,只要实现群体免疫,美联储就可以顺势削减QE、回收冗余的流动性了。目前美国完成疫苗接种的人数占比已经达到26.5%且每天疫苗接种平均人次也在300万左右,Q2末至Q3初基本完成群体免疫将是大概率事件。届时美国经济的系统性风险解除并且也将迎来报复性服务消费及资本开支,经济总量也将回到疫前水平,这也是美联储削减QE的必要条件。

加上美国现任财长、美联储前主席耶伦多次表示只要第三轮财政刺激落地(既成事实),明年(2022年)美国就有望实现充分就业,因此我们认为2022年H2美联储大概率引导加息预期,进而明年Q2-Q3结束QE为大概率。根据2014年削减及结束QE的节奏预计,今年Q3美联储也将开始行动、削减QE了。

我们亦维持2月28日报告《10年期美债的短期变化与中长期趋势》中的观点,第三轮财政刺激影响下Q2美国国债发行压力较大,联储大概率暂时加大购债力度并压制10年期美债收益率上行斜率。Q3美联储削减QE之时10年期美债收益率将再次加速上行。幅度上,10年期美债收益率将在明年Q2-Q3触及2.25%,并有望在年内上破2%,且Q3后10年期美债收益率的上行动力主要来自于实际利率。

(三)拜登新政将成为金融危机后美股牛市逻辑的终结者

拜登新政核心仍是缩小贫富差距,对应来看10年期美债收益率也将进入温和回升期。“美国人就业计划”中的医疗、儿童保育以及社区大学等“社会基础设施建设”以及加税政策都充斥着拜登政府缩小美国贫富差距的诉求。事实上,缩小贫富差距就像是在“龟兔赛跑”游戏中试图通过游戏规则令乌龟逐渐追上兔子的过程,在帮助乌龟加速的同时“游戏规则制定者”还需要抑制兔子。“社会基础设施建设”相当于是为乌龟提供加速动能、加税相当于是“劫富济贫”,此外的或有政策还包括反垄断和提升无风险利率。其中,提升无风险利率是提高投资机会成本、相当于为资本加税,降低富人赚钱速度的关键。长期看,由于拜登新政并不会加剧美国财政赤字风险,同时缩小贫富差距又是内政核心,因此10年期美债收益率大概率已经进入了温和回升期。

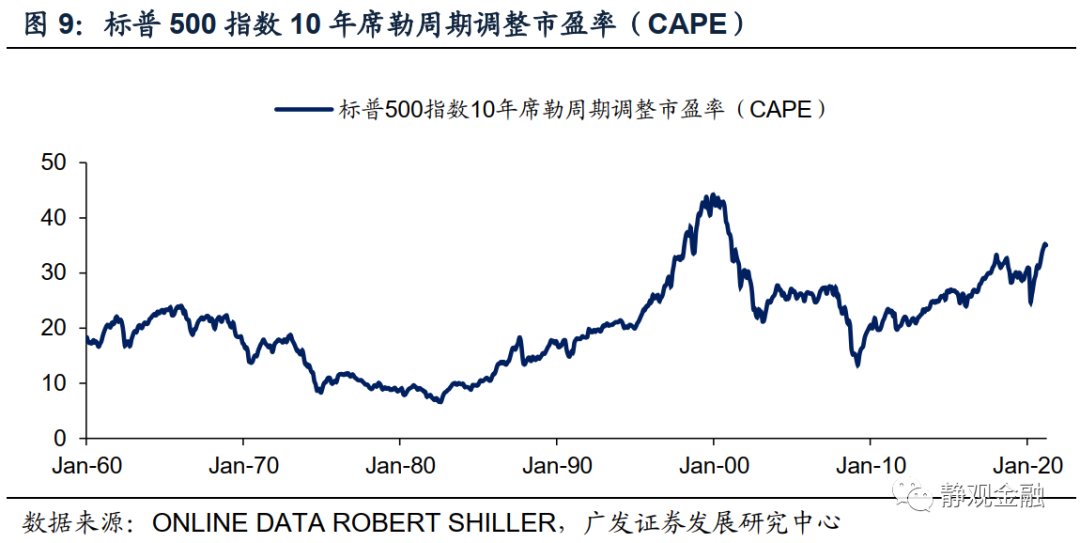

基建与加税政策或将终结金融危机后美股牛市逻辑。金融危机导致美国地产泡沫破灭,随后的低利率环境和减税政策刺激了美股回购、成就了美股科技牛市,特朗普任期的超低利率也令美股估值不断刷新纳斯达克泡沫破灭后的新高。基建将对实体经济形成刺激,叠加地产仍处于上升周期,预计未来5-8年美国通胀中枢将高于疫前(2012-2020年),通胀因素又将对无风险利率形成正向影响。加税则将削弱企业盈利和回购意愿。

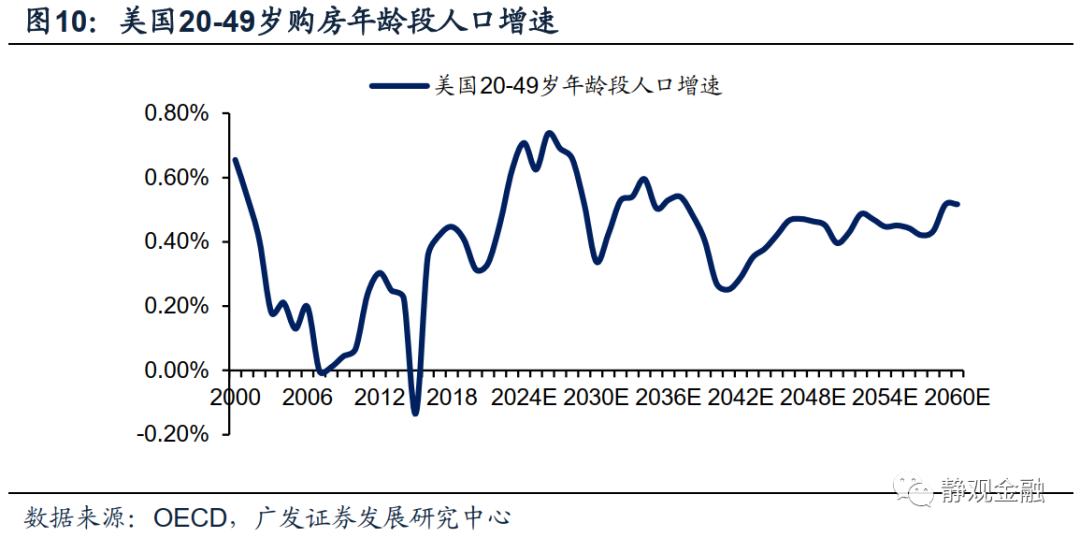

美国基建等因素亦不足以支撑商品牛市逻辑。我们在4月5日报告《美地产销售降温的必然性与开工放缓的偶然性》中再次指出2016-2026年购房年龄人口增速持续攀升推动美国地产进入10年上升周期。但美国早已告别了城镇化率加速阶段、也仅有3.3亿人。目前看,拜登基建刺激有望于Q2-Q3落地,但对于每个财年而言其投资体量也仅为名义GDP的1个百分点。综合评估,美国地产与基建对于全球来说是重要的边际增量,但上述因素对全球大宗商品需求的拉动斜率远不及中国城镇化率加速期。即便放眼全球,越南等东盟国家已经处于城镇化率加速期,但亦受人口规模过低的约束。因此,上述需求端逻辑并不能推动大宗商品形成全面牛市。

风险提示

(一)美国财政政策超预期

(二)美国疫情超预期

(三)美联储货币政策超预期

(四)预算和解流程规则变化超预期

(智通财经编辑:吴晓文)

扫码下载智通APP

扫码下载智通APP