申万宏源:近期美元为何连续贬值?会持续吗?

本文转自微信公众号“申万宏源宏观”,作者:秦泰、王茂宇。

GLOBAL WEEKLY

周观点:近期美元为何连续贬值?会持续吗?

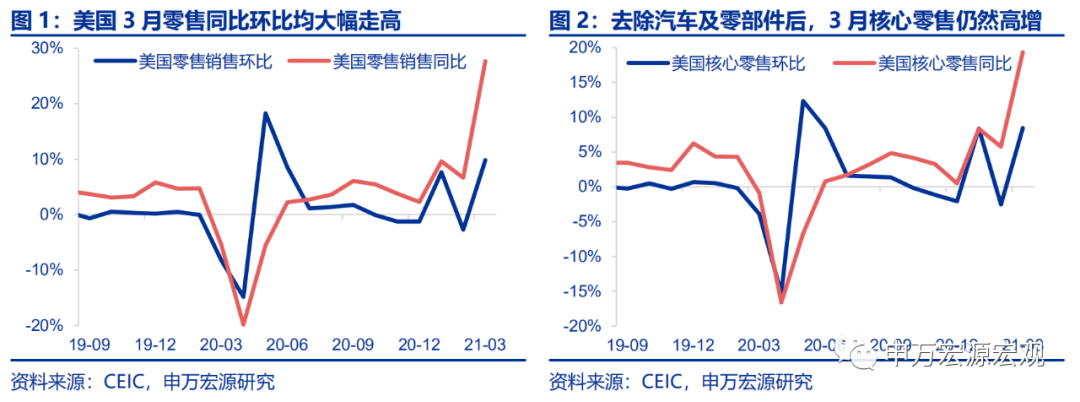

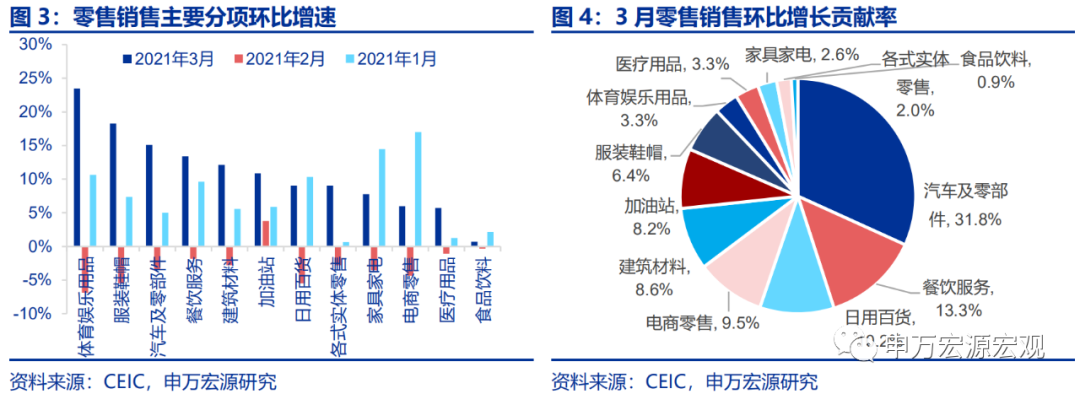

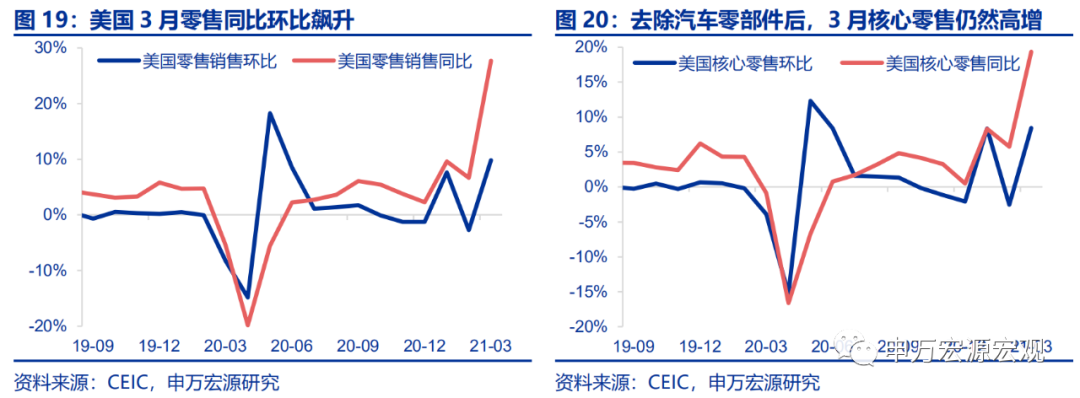

新一轮补贴到位、疫情缓和,美3月零售高位攀升。4月15日公布的美3月零售销售同比27.7%,环比9.8%,疫情缓和叠加1400美金逐步到位推动零售消费超市场预期。1400美金/人的直接补贴对商品消费刺激立竿见影,耐用品消费(汽车及零部件、建筑材料等)为环比主要增量来源,非耐用品消费(服装鞋帽等)边际改善显著。疫苗接种加速、疫情缓和下,美国3月防控措施持续解封,带动前期被压制的餐饮服务消费大幅反弹。

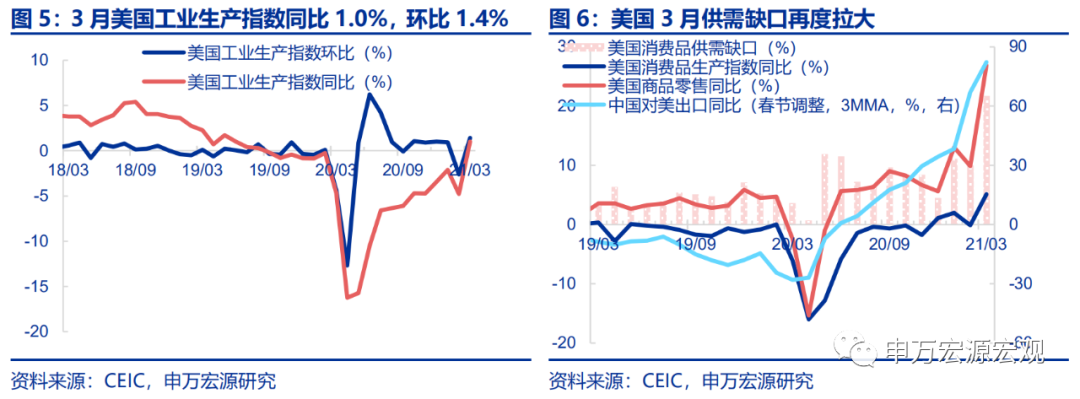

生产持续受到财政补贴挤出,供需撕裂再度加剧。美国商品需求飙升而生产持续受到大规模财政补贴的挤出,美国经济结构问题凸显,供需撕裂再度加剧。3月零售数据已经体现了美国财政刺激对于需求端的拉升作用,而在供给端,在去年3月基数大幅走低(同比-4.7%),今年3月美国工业生产同比仅为1.0%。3月美国供需缺口再度拉升,也远大于正常年份缺口大小。而美国一季度较大的供需缺口直接拉动了我国对美出口,全年我国对美出口高峰在一季度的格局已然明确。

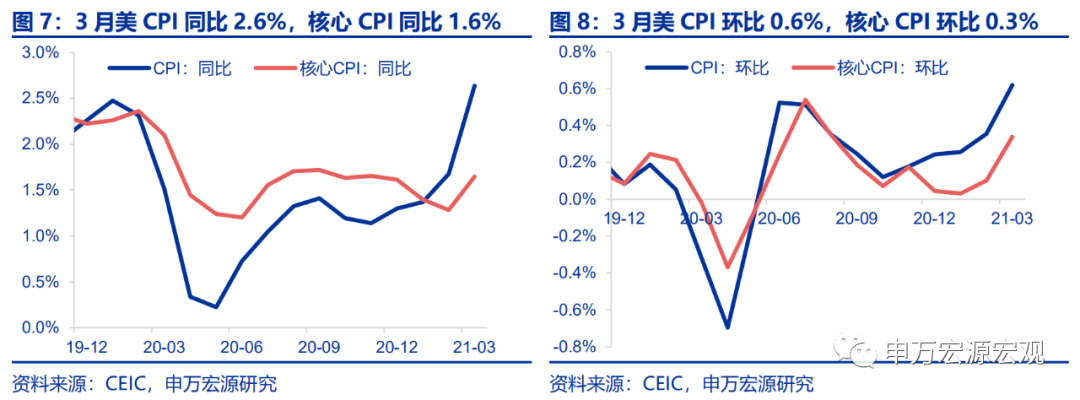

商品供需撕裂、服务需求回暖,美核心CPI大幅上行。3月核心CPI同比1.6%,环比0.3%,分别较2月提升0.3、0.2个百分点。展望后续美国通胀走势,生产端瓶颈持续、供需缺口维持高位,疫情缓和带动住宅租金价格反弹蓄势待发,或将推动核心CPI稳步上行。而从整体CPI来看,前期推动其上涨的推动力或将随着美国页岩油产量恢复、全球需求回升进而引发的增产竞争而逐步弱化。

美元贬值或为暂时性,年内边际紧缩预期可能再度推升美元指数。本周美元指数持续下跌,我们认为原因之一在于美国3月的经济数据将财政刺激下美国经济供需撕裂的结构问题直接暴露了出来,市场对美国Q2-Q3经济快速恢复的预期有所降温。10Y TIPS收益率从-0.64%大幅下行13BP至-0.77%。而在3月通胀明显上行之后,鲍威在接受采访时对于美联储货币政策的立场未发生变化,市场预期的紧缩表态落空,进一步推动美元指数持续下跌。但年内核心通胀的持续上行和美国金融市场资产泡沫愈演愈烈均将推动美联储尽早采取边际紧缩措施,预计美联储在21Q4采取taper。(详细分析可参见《“菲利普斯悖论”再现,美联储何去何从?——全球货币与流动性系列之一》)而由于美联储边际紧缩措施或将明显早于其他海外发达经济体,我们认为美元指数近期下行只是暂时性的,美联储年内边际紧缩预期或将继续推升美债实际利率和美元指数,预计年底美元指数上行至95左右。

全球宏观数据

本周高频数据:美国3月零售数据大幅改善

疫情:

美国新增确诊病例小幅上升。

需求:

美国3月零售数据大幅改善;

供给与就业:

美国3月工业生产改善。

贸易:

英国2月进出口同比大幅上升。

通胀和大宗商品:

OPEC月报调升全球原油需求量。

房地产:

美国3月营建许可、新屋开工大幅上行。

货币政策和汇率:

美元指数下跌,金价基本稳定。

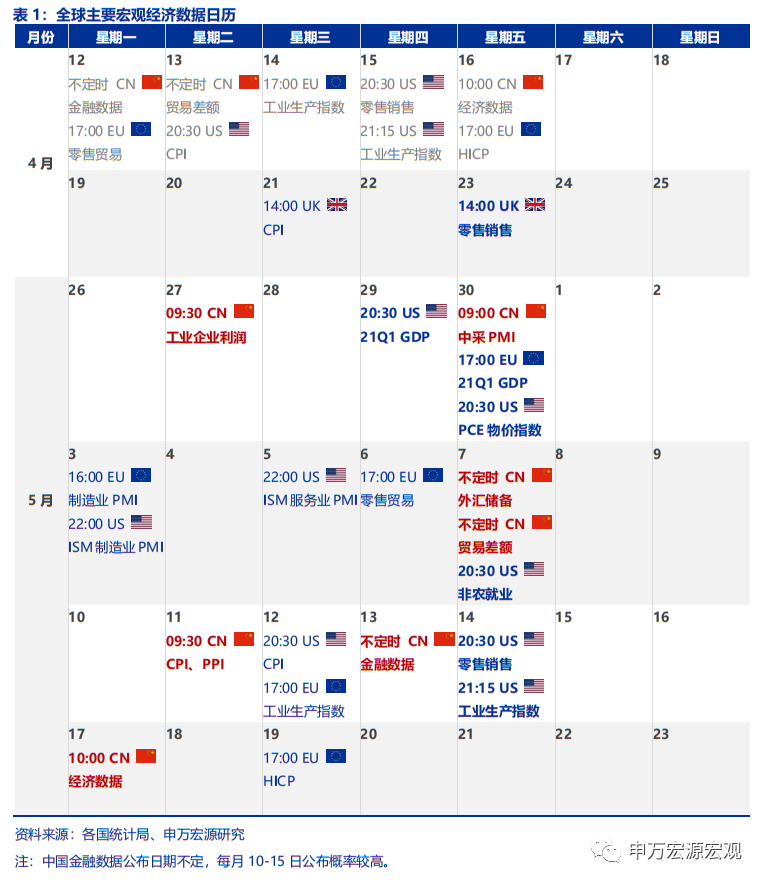

全球宏观日历:关注英国CPI、零售数据

以下为正文

周观点:近期美元为何连续贬值?会持续吗?

本周美国3月CPI、零售和工业生产数据陆续公布,体现出了怎样的经济结构变化?而本周美元指数持续下跌,是经济数据低于预期吗?还是货币政策动向有何变化?美元指数的下跌会持续吗?

1.新一轮补贴到位、疫情缓和,美3月零售高位攀升

4月15日公布的美3月零售销售同比27.7%,环比9.8%,疫情缓和叠加1400美金逐步到位推动零售消费超市场预期。服务消费方面,疫苗接种加速下疫情防控措施的逐步放开使得餐饮服务消费改善显著;商品消费方面,3月体育娱乐用品、服装鞋帽、建筑材料消费有较大改善,耐用品、非耐用品共同驱动商品消费旺盛。

1400美金/人的直接补贴对商品消费刺激立竿见影,耐用品消费(汽车及零部件、建筑材料等)为环比主要增量来源,非耐用品消费(服装鞋帽等)边际改善显著。耐用品方面,汽车及零部件环比15.1%,对3月零售环比增速贡献率最大,达到31.8%。此外,建筑材料消费环比12.1%,同比29.4%,环比也有较大改善。3月非耐用品消费大幅反弹,体育娱乐用品环比23.5%,同比73.5%,服装鞋帽环比18.3%,同比101.1%,重现了1月600美金直接补贴下发时对非耐用品的刺激效果。随着1400美金补贴发放延续到四月,我们预计4月美国消费也将维持走强趋势。而在疫情继续缓和假设下,持续到9月的每周300美金补贴以及疫情以来较高的储蓄率均将在未来数月推高美国零售消费。

疫苗接种加速、疫情缓和下,美国3月防控措施持续解封,带动前期被压制的餐饮服务消费大幅反弹。3月餐饮服务消费环比13.4%,同比36%,大幅改善。但由于传染力更强的英国毒株在美国成为主流,近几周美国新增确诊病例有所上升,后续服务消费的进展将依赖于疫苗接种进展及美国疫情是否会如欧洲等国大幅反弹。

2.生产持续受到财政补贴挤出,供需撕裂再度加剧

美国商品需求飙升而生产持续受到大规模财政补贴的挤出,美国经济结构问题凸显,供需撕裂再度加剧。3月零售数据已经体现了美国财政刺激对于需求端的拉升作用,而在供给端,在去年3月基数大幅走低(同比-4.7%),今年3月美国工业生产同比仅为1.0%,3月的环比在2月工业生产环比-2.6%的基础上下也仅小幅回暖,环比仅为1.4%,工业生产恢复情况与美国零售大幅分化,导致3月美国供需缺口再度拉升,也远大于正常年份缺口大小。而美国一季度较大的供需缺口直接拉动了我国对美出口,全年我国对美出口高峰在一季度的格局已然明确。

3.商品供需撕裂、服务需求回暖,美核心CPI大幅上行

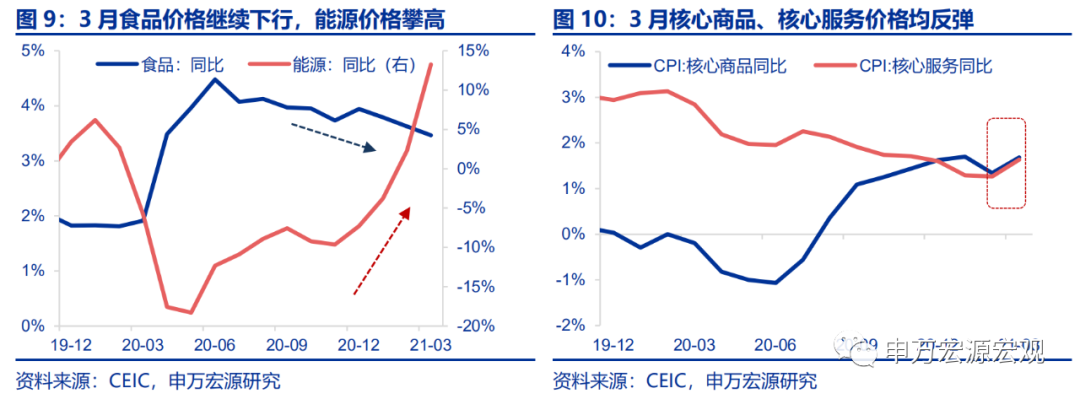

商品供需缺口扩大、服务消费回暖,推动美国核心CPI上行。能源价格上涨继续推动美3月CPI走高,同比2.6%,较2月提升0.9个百分点,环比0.6%。3月核心CPI也明显上行,同比1.6%,环比0.3%,分别较2月提升0.3、0.2个百分点。其中,核心商品同比1.7%,较2月提升0.4个百分点,与零售结构相互印证;核心服务同比1.6%,较1月提升0.3个百分点,环比0.4%,较1月增速再度提升,显示服务消费在疫情改善下逐步修复。

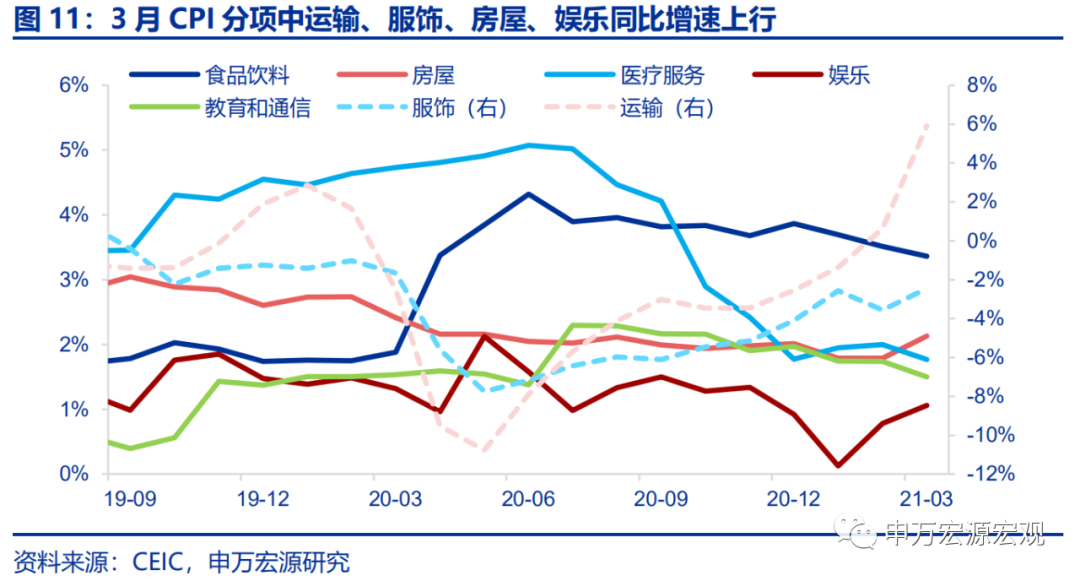

从具体的分项结构来看,3月CPI上行主要推动因素为运输、服饰、房屋、娱乐。1)3月运输价格同比5.9%,较上月大幅上行4.3个百分点,其主要因素为油价上行;2)3月服饰同比-2.5%,降幅较上月缩小1.1个百分点,和零售数据结构类似,体现的是一次性现金补贴对于非耐用品的拉升;3)3月房屋价格同比2.1%,较2月提升0.3个百分点,其中主要住宅实际租金、自有住宅等价租金维持稳定,但离家住宿价格(Lodging away from home)同比-6.4%,较2月大幅提升8.6个百分点,反映出美国防控措施逐渐解除下酒店类服务消费回暖。

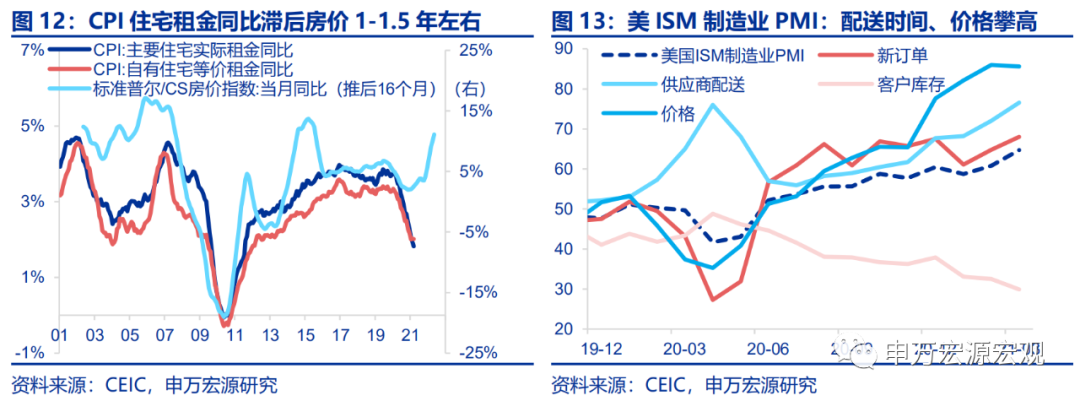

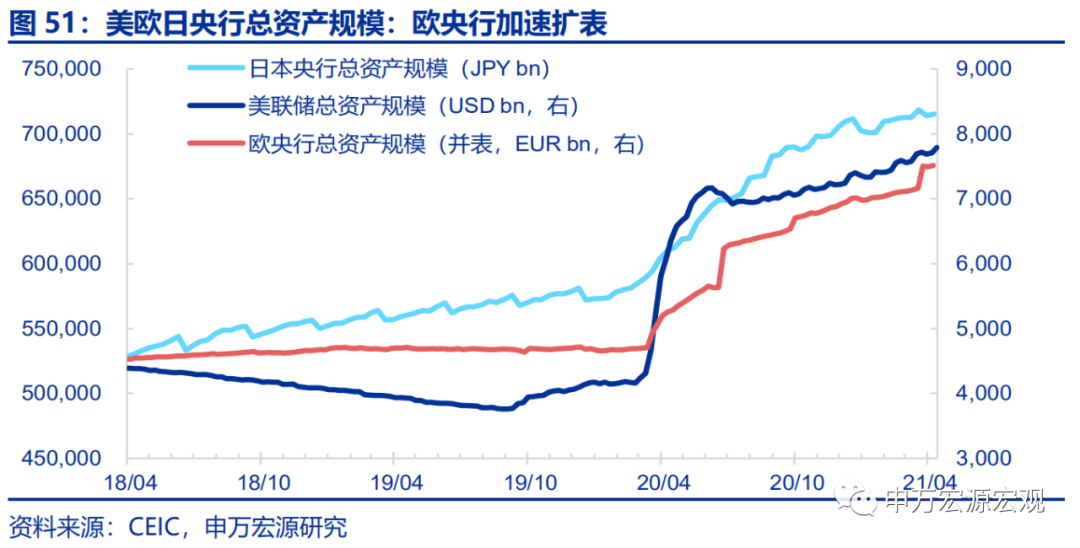

展望后续美国通胀走势,生产端瓶颈持续、供需缺口维持高位,疫情缓和带动住宅租金价格反弹蓄势待发,或将推动核心CPI稳步上行。1)供需撕裂将进一步推升美国核心商品CPI上行。美国过度的财政补贴在生产端起到了推升最低时薪的作用,增加了企业招工难度,也或将进而导致成本通胀。从美国3月ISM制造业PMI可以看出,新订单指数年初以来持续反弹,但同时客户库存持续探底,供应商配送时间已经超过去年第一轮疫情高点,且原材料价格处于上行趋势,均将传导至工业制成品价格从而持续推升美通胀水平。2)服务消费回暖、住房供给处于低位,住宅租金价格反弹蓄势待发,推升服务价格。我们在《美通胀上行在即,欧央行加速扩表-全球宏观周报 · 第9期》(2021.03.13)中已经提到,CPI中住宅租金滞后房价指数约16个月,同时在后续疫情缓和,人口流动恢复,以及住房供给由于前期销售旺盛而处于低位的情况下,CPI中住宅租金部分或将在未来一年内强势反弹,进而在商品消费随着补贴退潮而有所降温后持续推动CPI处于高位。而从整体CPI来看,前期推动其上涨的推动力或将随着美国页岩油产量恢复、全球需求回升进而引发的增产竞争而逐步弱化。

4.美元贬值或为暂时性,年内边际紧缩预期可能再度推升美元指数

本周美元指数持续下跌,我们认为原因之一在于美国3月的经济数据将财政刺激下美国经济供需撕裂的结构问题直接暴露了出来,市场对美国Q2-Q3经济快速恢复的预期有所降温。3月美国零售大幅超预期,而生产上行幅度有限,满足商品需求更多依赖进口而非本国生产,美国供需撕裂的结构性问题愈加凸显,市场对于美国Q2-Q3GDP快速上行的预期有所降温。本周10Y TIPS收益率从-0.64%大幅下行13BP至-0.77%。

而在3月通胀明显上行之后,鲍威在接受采访时对于美联储货币政策的立场未发生变化,市场预期的紧缩表态落空,进一步推动美元指数持续下跌。而在4月13日公布的3月的通胀数据明显上行之后,鲍威尔在14日华盛顿经济俱乐部上接受采访时发言偏鸽,持续强调基于产出的决策框架、取得实质性进展之后才会减少资产购买,对于通胀未表现出明显担忧,并表示希望看到通胀超过2%一段时间,2022年底之前加息的概率非常小,市场预期的紧缩表态落空。截至4月15日美元指数报收91.6680,4月以来降幅达到1.6%。

但年内核心通胀的持续上行和美国金融市场资产泡沫愈演愈烈均将推动美联储尽早采取边际紧缩措施,预计美联储在21Q4采取taper。(详细分析可参见《“菲利普斯悖论”再现,美联储何去何从?——全球货币与流动性系列之一》)而由于美联储边际紧缩措施或将明显早于其他海外发达经济体,我们认为美元指数近期下行只是暂时性的,美联储年内边际紧缩预期或将继续推升美债实际利率和美元指数,预计年底美元指数上行至95左右。

全球宏观数据:美国3月零售数据大幅改善

1.疫情:美国新增确诊病例小幅上升

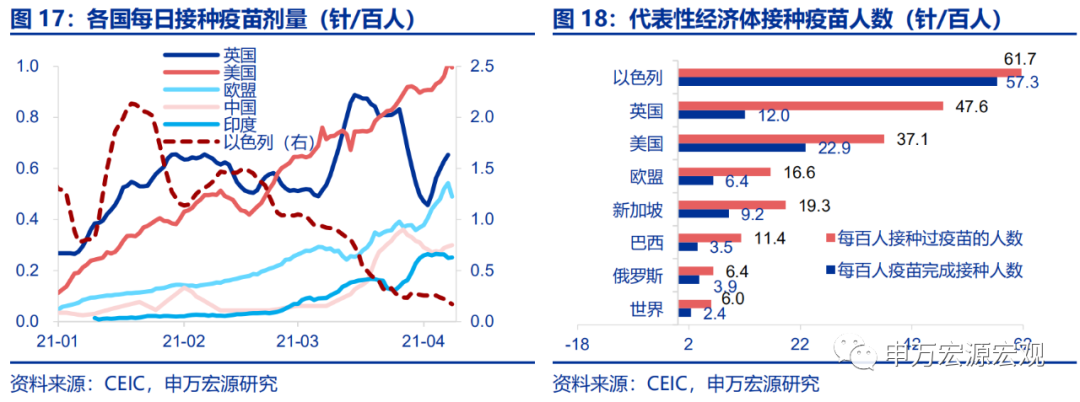

本周美国新增确诊病例大幅上升,欧洲主要国家除英国、意大利小幅下降外疫情均出现上升趋势。美国新增确诊7日平均上升至7.2万人以上。截至4月15日,全球新冠疫情累计确诊1.37亿,累计死亡病例296万人,累计康复病例1.04亿人。本周四天(4月12日-4月15日)美国、英国分别新增确诊病例30万人和1.1万人。

截止到4月14日,美国每天接种新冠疫苗达每百人0.99针,中国每天接种新冠疫苗达每百人0.3针,以色列每天接种新冠疫苗达每百人0.17针。截止4月14日,全球范围内完全接种疫苗的人占人口比例最高的是以色列,达57.3%,美国、英国分别为22.9%、12%。

2.需求:美国3月零售数据大幅改善

受1400美金直接补贴及疫情缓和影响,美3月零售改善显著,同比27.7%,环比9.8%。

欧盟2月零售销售指数大幅上涨。2月欧盟零售销售指数同比-1.8%,环比2.6%;不含汽车、摩托车、燃料的零售销售指数同比-1.2%,环比2.8%。

3.供给与就业:美国3月工业生产改善

受到3月气温转暖以及强劲的商品消费需求影响,3月美国工业生产同比1.0%,疫情以来首次转正,环比1.4%,也是去年7月以来最强。

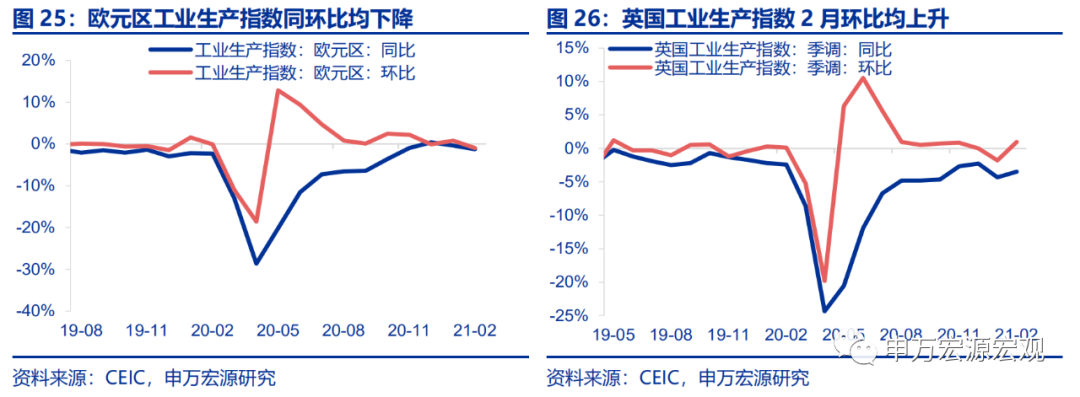

欧元区制造业复苏缓慢。2月欧元区工业生产指数同比-1.3%,环比增速较上月大幅下降1.8个百分点至-1.0%。英国工业生产逐渐好转。英国2月工业生产指数同比-3.48%,环比0.96%,均有所改善。

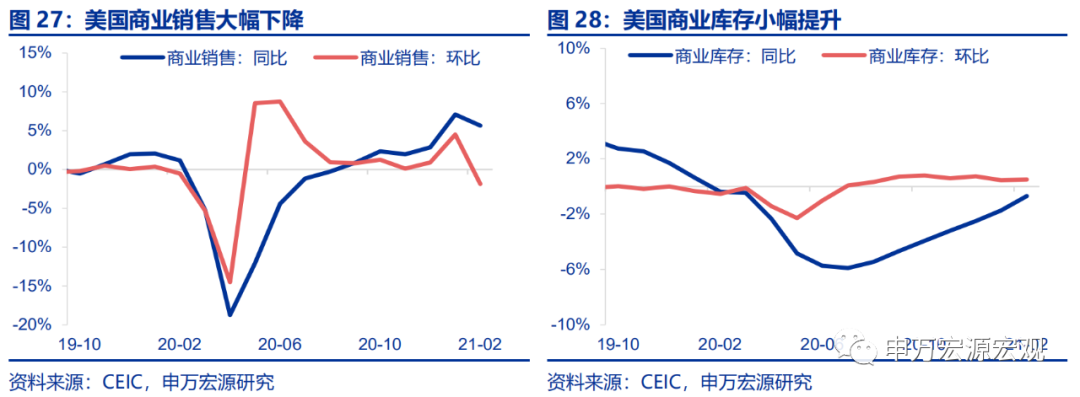

2月美国商业库存小幅提升,商业销售增速下降。2月美国商业库存同比-0.7%,环比0.5%。商业销售同比5.7%,环比-1.9%。

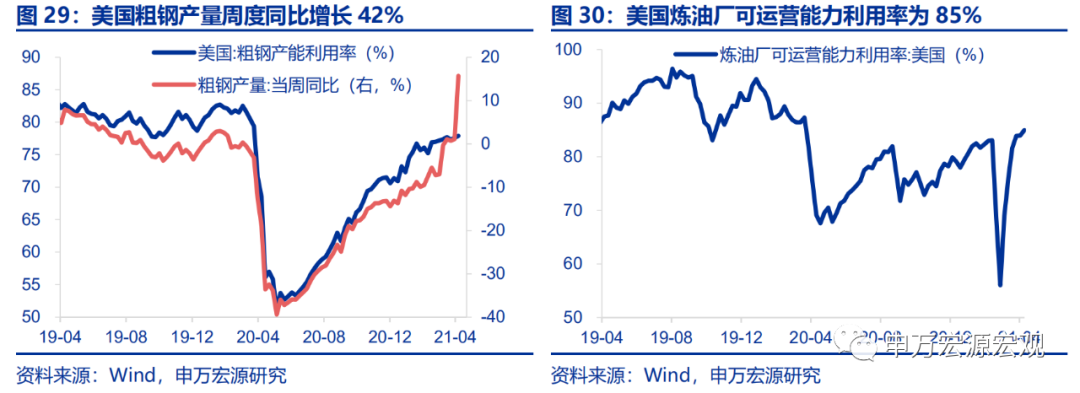

美国工业材料生产持续回升。1)截止4月10日当周,美国周度粗钢产量同比增长42%,产能利用率较上周小幅下降0.3个百分点至77.6%;2)截止4月9日,美国炼油厂可运营能力利用率周度环比增长1个百分点至85%。

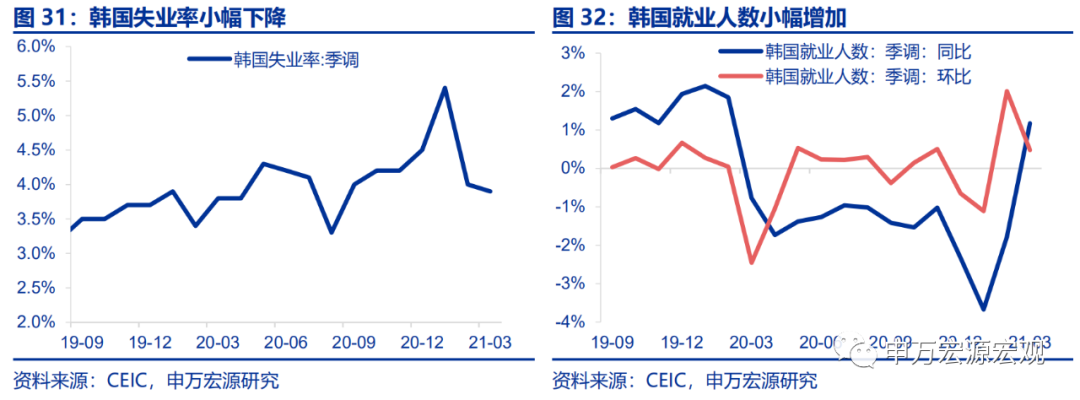

韩国3月失业率小幅下降。3月韩国失业率为3.9%,环比下降0.1个百分点;韩国3月就业人数小幅增加,环比0.47%,同比1.17%,20年2月以来同比首次转正。

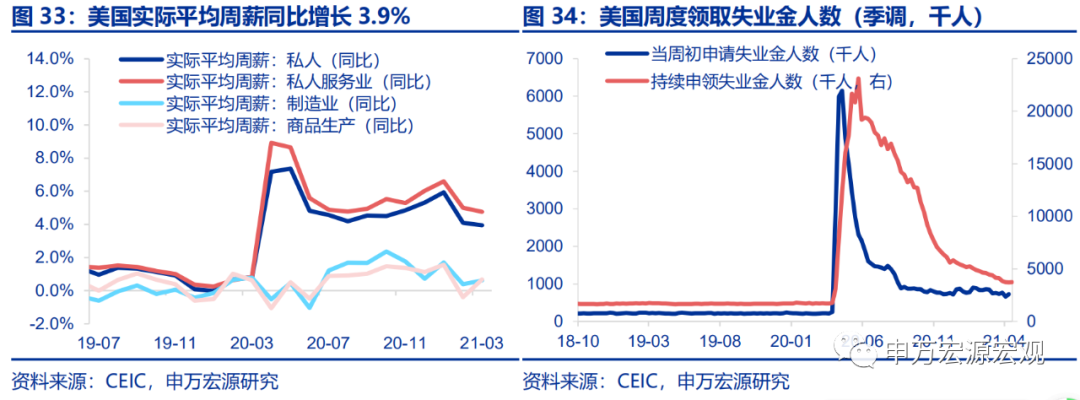

3月美国私人部门实际平均周薪同比增长3.9%至394.87美元,增速较2月下降0.2个百分点。其中,制造业同比增长0.6%,服务业同比增长4.8%,增速较2月略有放缓。美国当周初请失业金大幅下降,持续申领失业金人数小幅上升。4月10日当周美国初请失业金人数57.6万人,环比上周大幅下降19.3万人;4月3日当周持续申领失业金人数达373万人,环比上周小幅上升0.4万人。

4.贸易:英国2月进出口同比大幅上升

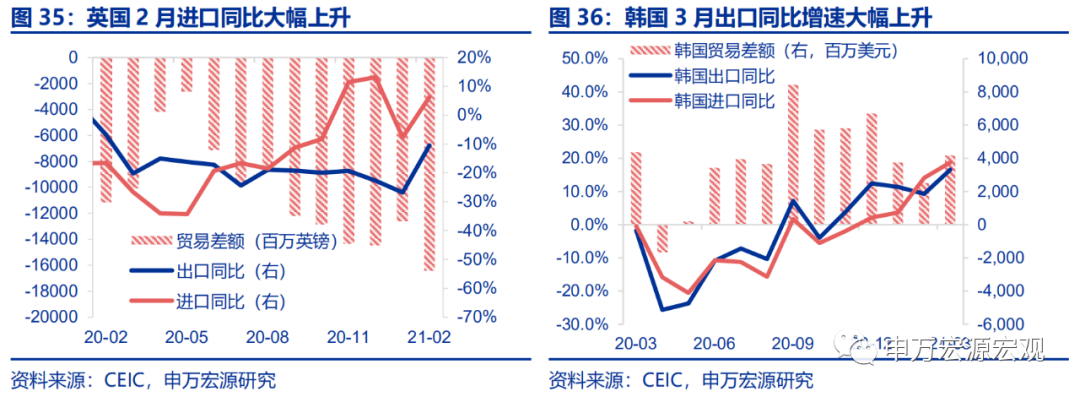

英国2月进口同比大幅上升。英国2月出口同比-10.5%,进口同比6.3%。英国2月份商品贸易差额为-164.4亿英镑。韩国3月出口同比增速大幅上升。3月韩国出口增速较上月上升7.4个百分点至16.6%,进口增速较上月上升4.7个百分点至18.8%,贸易差额为41.8亿美元。

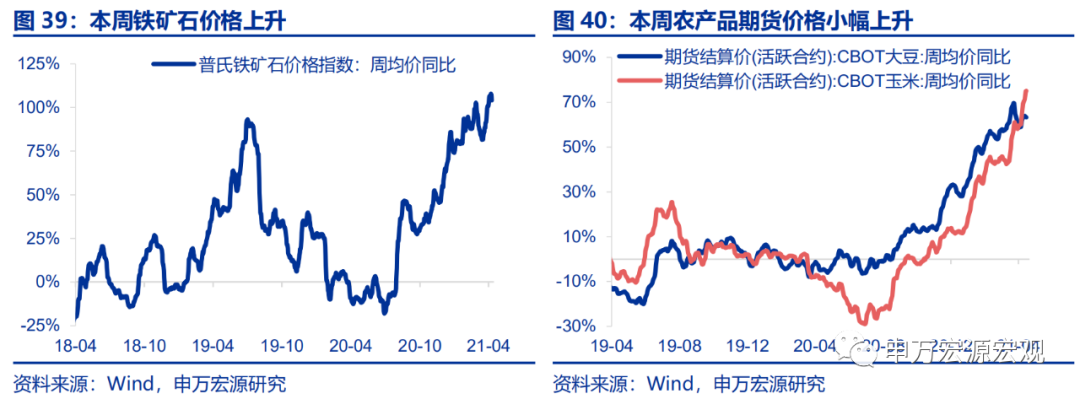

5.通胀和大宗商品:OPEC月报调升全球原油需求量

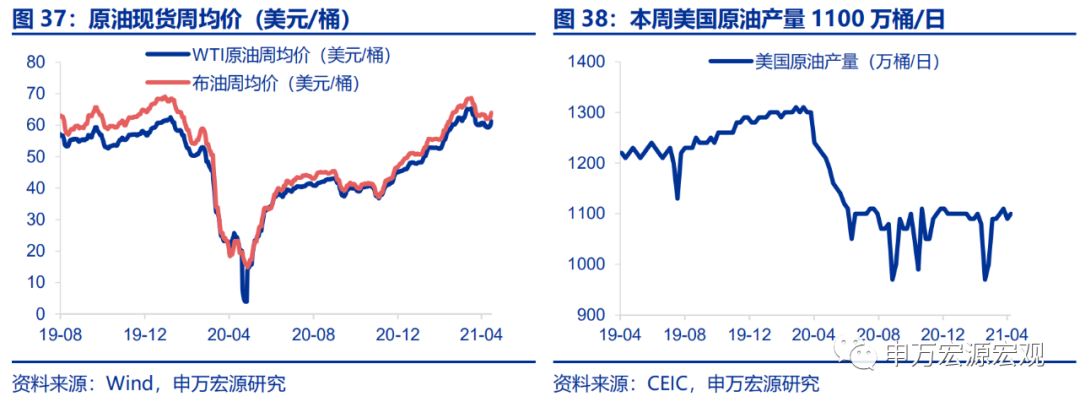

OPEC月报中预测2021年全球石油平均需求量为9650万桶/日, IEA在月报中将2021年石油需求增速预期上调23万桶/日至570万桶/日,将2021年全球石油需求预估从9650万桶/日修正为9670万桶/日,3月份全球石油供应为9290万桶/日,油价小幅上升。4月14日当周EIA原油库存大幅下降588.9万桶,美国原油产量小幅上升10万桶/日至1100万桶/日。截止4月15日,WTI原油周均价上升至61.16美元/桶,同比上升56个百分点至187%;布油周均价上升至63.96美元/桶,同比上升27个百分点至205%。

能源继续推动美3月CPI走高,商品服务消费两旺推动核心CPI上行。3月石油价格虽然小幅回落,但平均水平仍然高于2月,因此美国3月CPI同比2.6%,较2月提升0.9个百分点,环比0.6%。3月核心CPI同比1.6%,环比0.3%,分别较2月提升0.3、0.2个百分点。

欧元区3月调和CPI同比较上月上升0.4个百分点至1.3%,环比增长0.9%。核心CPI同比0.9%,比上月下降0.2个百分点。调和CPI中,食品、酒精和烟草同比1.1%,服务同比1.3%,非能源工业品同比0.3%,能源同比大幅上升4.3%。

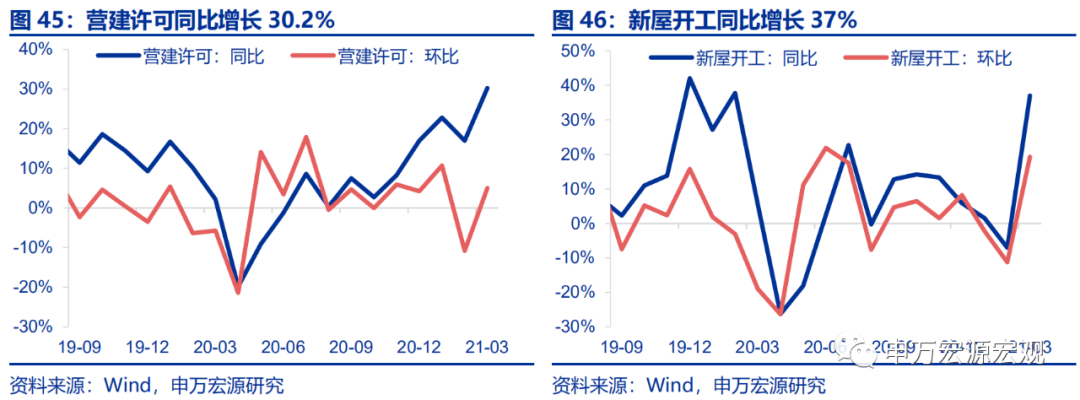

6.房地产:美国3月营建许可、新屋开工大幅上行

美国3月营建许可、新屋开工同环比均大幅上升。3月美国营建许可同比增长30.2%,达到近一年最高,环比上升5.0%;3月美国新屋开工同比大幅上升37.0%,环比上升19.4%。

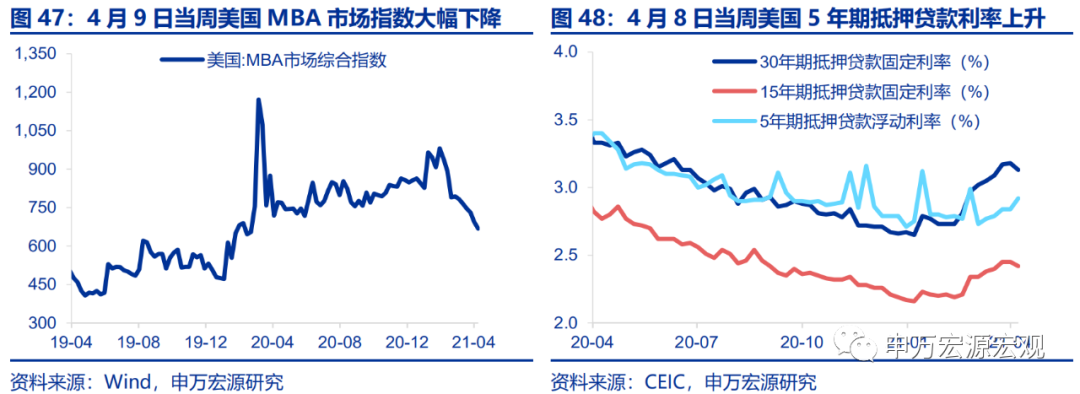

美国5年期限抵押贷款利率上升。截止4月8日当周,5年期抵押贷款利率上升至2.92%,15年期抵押贷款利率和30年期抵押贷款利率均下降,分别为2.42%和3.13%。截止4月9日当周,美国MBA 市场指数下降25.8至667.7,连续7周下降,房市持续降温。

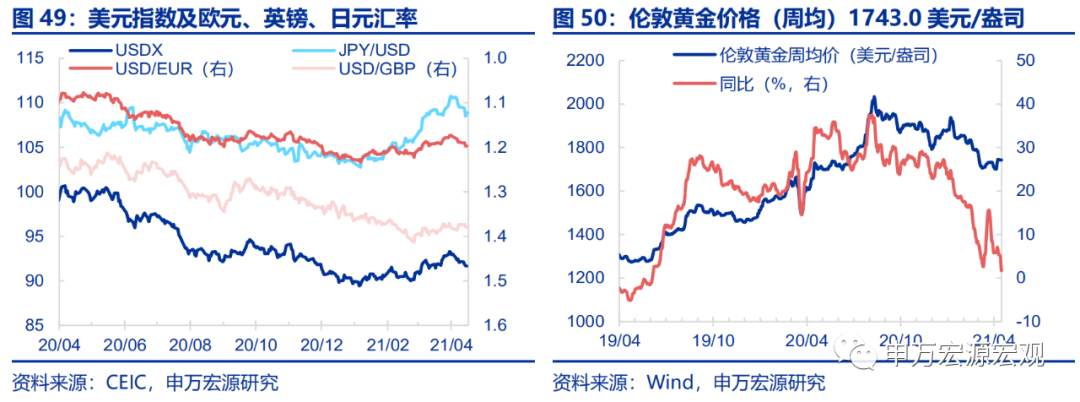

7.货币政策和汇率:美元指数下跌,金价基本稳定

3月美国经济数据公布,美国供需撕裂、经济结构问题凸显,市场对美国经济迅速复苏预期有所降温,而通胀上行后美联储并未作出反应,本周美元指数持续下跌,黄金价格上行。截至4月15日,美元指数报收91.6680,较上周下行0.4%;欧元、英镑兑美元汇率(英镑汇率数据截至14日)分别报收1.1970、1.3795,分别较上周升值0.8%和0.5%。虽然美元走弱,但本周黄金价格基本稳定,近期全球疫情反弹增加全球经济恢复不确定性,限制了金价涨幅,周均价同比回升下行5.1个百分点至1.7%。

全球宏观日历:关注英国CPI、零售销售数据

(智通财经编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP