兴证宏观:非农大幅不及预期,受快递服务就业及临时辅助就业拖累

本文来自微信公众号“王涵论宏观”。

投资要点

事件:美国2021年4月季调后非农就业人数增加26.6万人,远逊于预期的增加99.8万人;失业率为6.1%,同样逊于预期的5.8%。我们对此看法如下:

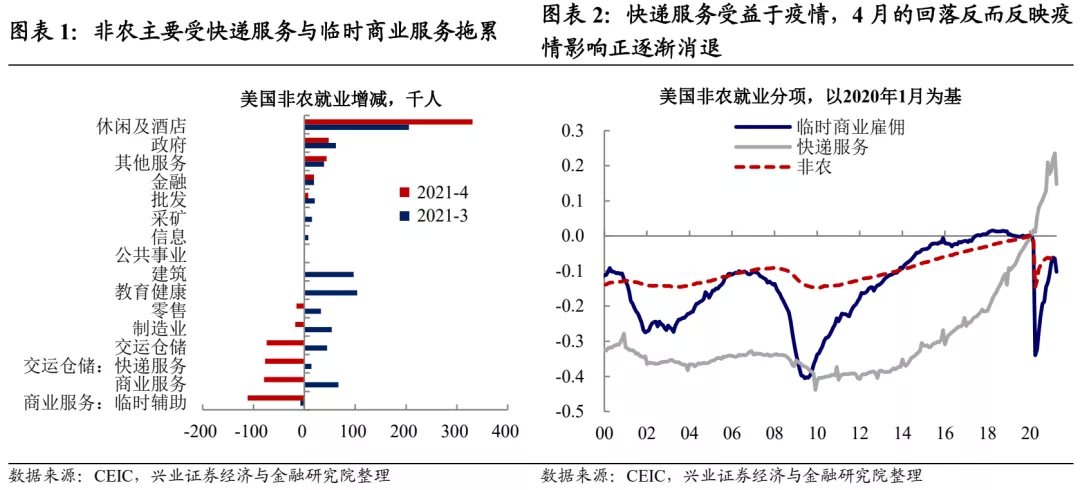

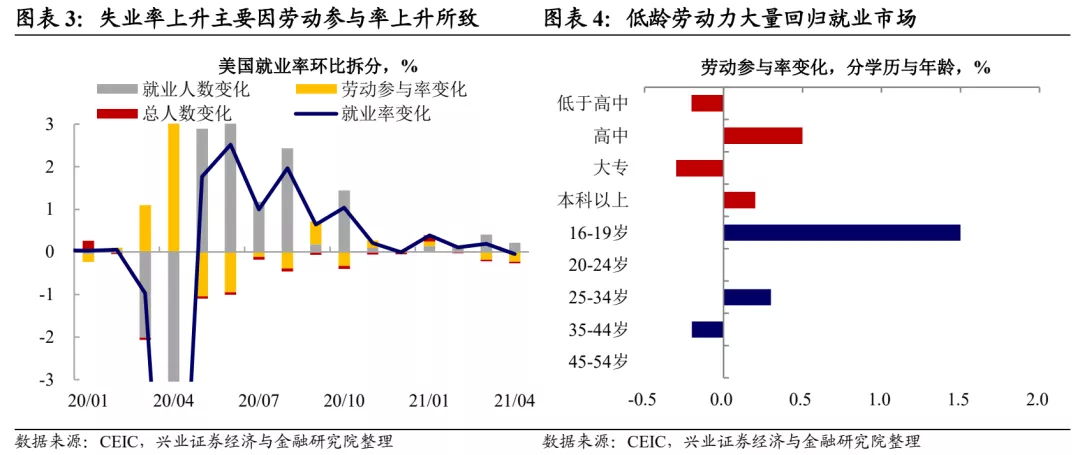

非农大幅不及预期,真实情况可能没那么糟。分项来看,4月非农主要受交运仓储行业中的快递服务就业(-7.7万人)与商业服务行业中的临时辅助就业(-11.1万人)拖累。由于疫情期间居民出行受限,快递服务就业自2020年2月以来大幅增长,当前回落或是在反映疫情影响正逐渐减弱。临时商业辅助行业情况类似,其为企业提供临时雇员,在疫情期间反弹速度远快于其他行业,当前回落或是在反映企业正式雇员正在逐渐回归。此外,失业率虽然上升0.1个百分点至6.1%,但主要因劳动参与率上升所致,受益于服务业劳动机会增多,低学历、低龄劳动力已部分流回劳动力市场。

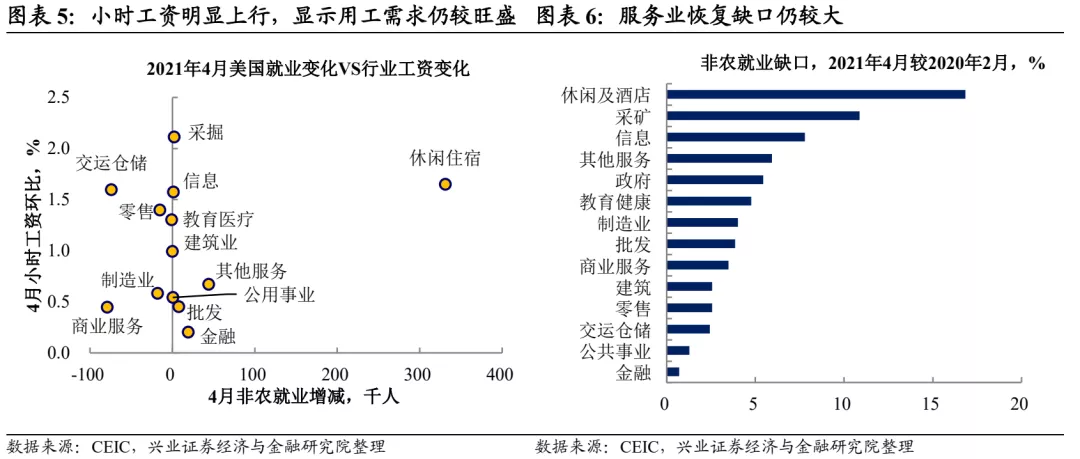

工资明显提升,企业用工需求较旺盛,就业恢复问题或主要在供给端。美国4月平均小时工资环比上升0.7%,大幅高于预期值0%与前值-0.1%。分行业看,就业恢复落后的交运仓储、零售、建筑行业均录得1%以上的小时工资涨幅,美国就业市场整体呈现供不应求的状况。我们在报告《由俭入奢易,由奢入俭难》中提示,源源不断的失业补助或对美国就业市场恢复造成拖累。当前来看,一方面随着服务业的快速恢复,部分劳动力被重新吸引回就业市场,但随着新一轮失业救济于2021年3月底开始发放,美国就业市场供给的拖累仍然存在。

往后看,低端服务业仍有较大“填坑”空间,修复斜率尚未放缓。4月休闲及酒店行业就业增长33.1万人,已连续3个月维持20万人以上的增长,显示低端服务业增长斜率并未放缓。从恢复缺口的角度看,休闲及酒店行业较疫情前仍有16.8%的恢复空间,对应284.8万人,远高于其他行业,而随着疫苗接种进程的快速推进,该行业就业的快速恢复趋势仍将延续(详见《美国经济修复的边际变化》)。

弱非农反致金融市场风险偏好小幅抬升,市场与联储的博弈仍将延续。4月非农数据公布后,美国10年期国债收益率“V型”反转,下探9个bp至1.48%,此后快速回升至1.57%,美元指数下跌0.8%至90.2,黄金先涨后跌,标普500指数则收涨0.7%,整体来看,市场对联储收紧流动性的预期有所缓解,风险偏好小幅抬升。近期市场对联储何时收紧流动性愈发关注,联储官员则频繁发声安抚市场,当前6.1%的失业率较疫情前的3.5%仍有明显差距,61.7%的劳动参与率也远不及疫情前的63.3%,就业市场恢复情况尚不支持联储转鹰。

风险提示:海外金融市场波动超预期;疫情恶化超预期。

风险提示:海外金融市场波动超预期;疫情恶化超预期。

(智通财经编辑:吴晓文)

扫码下载智通APP

扫码下载智通APP