中泰证券:离岸美元信用高速扩张才是70年代大通胀的主要原因

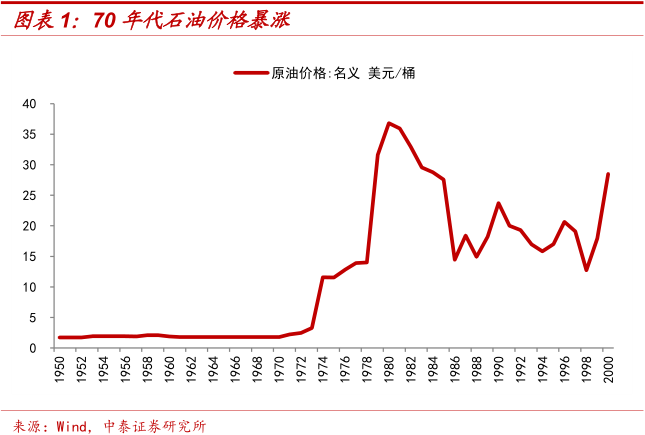

不只是石油暴涨:当前美元超发的环境下,海外通胀预期明显回升,引发市场对长期通胀和大宗商品牛市的猜想,并类比70年代大通胀时期。本文对70年代通胀成因进行剖析,供与目前情况对比参考。70年代石油危机让人们很容易把通胀原因归咎到油价暴涨上,我们认为油价只是通胀的锦上添花因素,国际贸易扩大、美元黄金脱钩、低负债率三大因素推动的离岸美元信用高速扩张才是70年代大通胀的主要原因。

国际贸易增长推动美元规模大扩张:

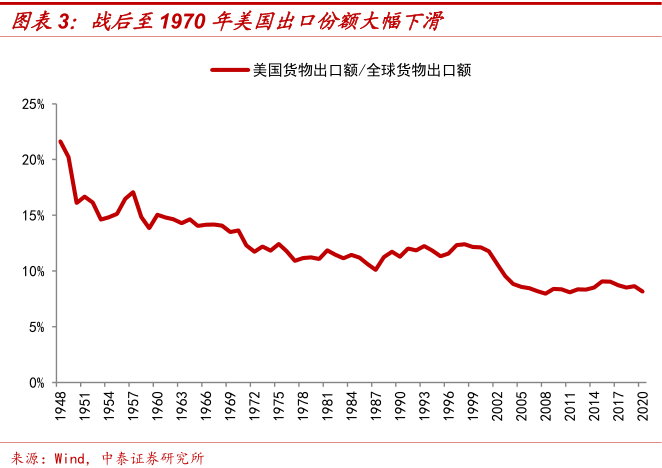

全球再分工:70年代是著名的美国滞胀期,美国经济并不好,但是全球贸易却发生了显著的扩张,这两者并不矛盾,甚至有所关联。二战期间,美国本土未受到战争侵袭,稳定的环境加强了其世界工业产品生产和输出中心地位。但战后二十年随着欧洲和日本工业设施体系的重建,美国无法在所有领域保持其竞争优势,全球再分工出现,世界贸易在70年代出现繁荣。美国出口额占世界份额在二战后初期约为三分之一,到1970年下降至15%,并在1971年开始出现贸易逆差。

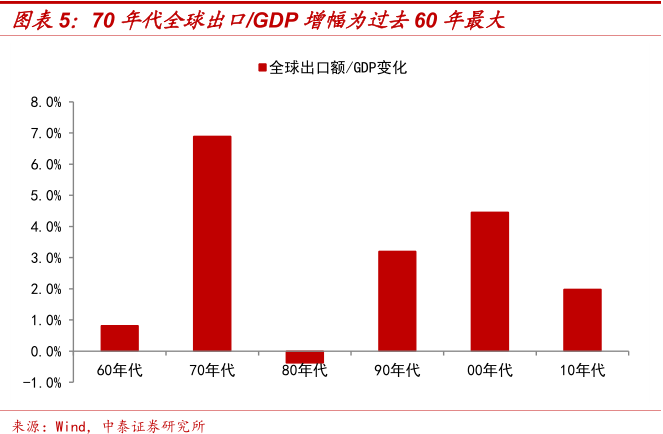

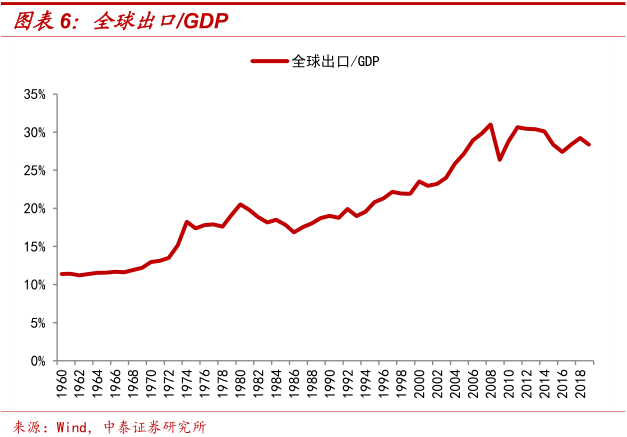

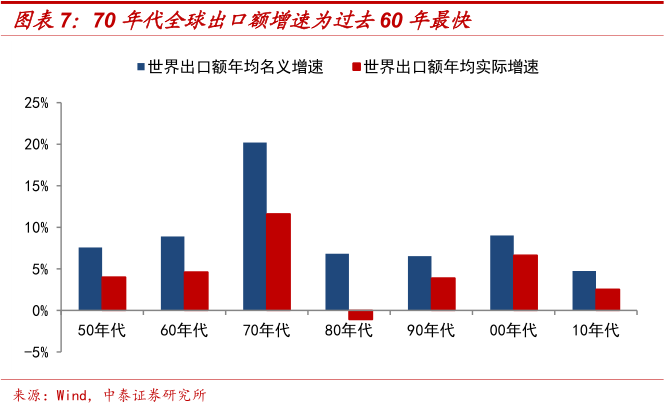

世界贸易扩张的证据:全球出口额/GDP这一指标在70年代提升了6.9Pct,为近60年最快增速,第二快的是00年代,提升了4.5Pct,对应的是中国加入WTO后的贸易繁荣。另一指标是贸易的增速,全球出口额剔除通胀因素后的实际年均增速在70年代为12%,同样是近60年最高,第二高的00年代年均实际增速为7%。以上数据说明70年代是近60年全球贸易规模扩张速度最快的阶段。

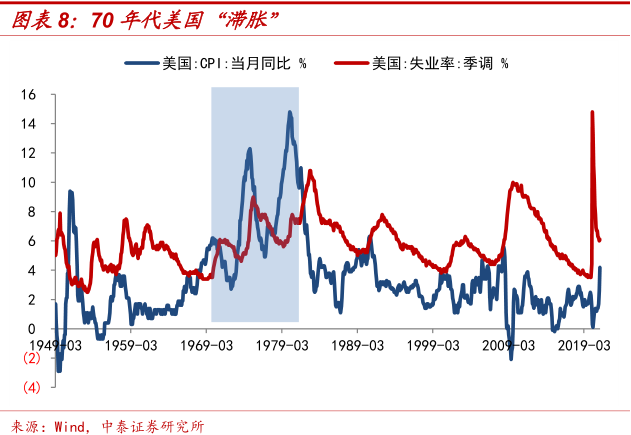

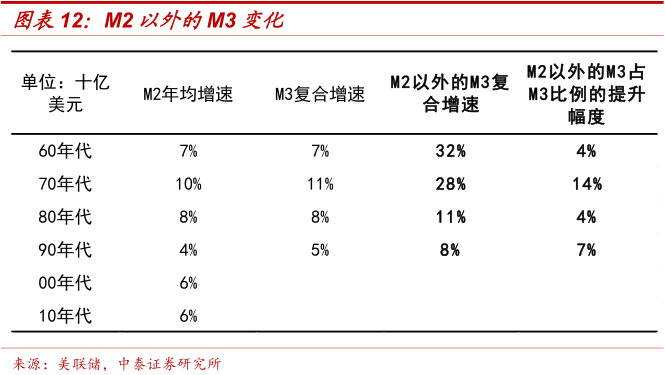

离岸美元规模扩大与美国滞胀:因为美元是世界贸易主要货币,贸易规模的大幅增长意味着离岸美元需求量的大幅增长。离岸美元与本土美元不同,所受监管约束较少(如准备金率等),货币乘数更高、信用扩张的速度更快,因此世界贸易繁荣推动了离岸美元规模的大幅增长。反观美国,由于国际产业竞争趋于激烈,本土产业流失,失业率上升,同时离岸信用美元规模的大幅扩张推升物价,加上石油危机导致油价暴涨,这些最终造成了美国滞胀的局面。

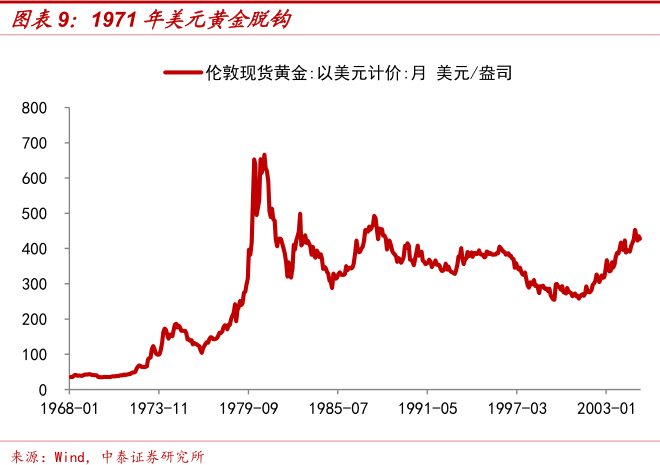

美元黄金脱钩:1971年布雷顿森林体系瓦解,美元与黄金脱钩实际上是美国制造业相对竞争力下降后的必然结果,美国产业外流、贸易顺差缩减,国际贸易兴起,离岸美元规模大幅提升,加上美国黄金储备明显下降,原有货币体系不再适应新时代的发展。美元黄金脱钩后,货币超发的规则束缚解除,为通胀埋下伏笔。

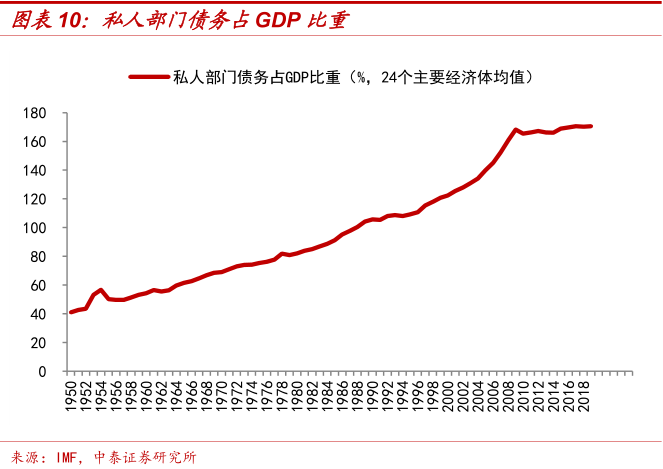

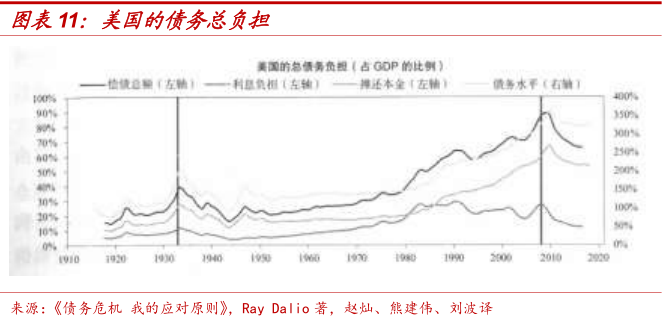

低负债率是大通胀的必要条件:过去30年以CPI衡量的全球通胀水平长期下行甚至消失,可能是全球负债水平长期提升的结果。70年代处于债务周期中前期,这一时期IMF公布的全球主要经济体私人部门债务/GDP指标处于70%附近,而目前则高达170%。低负债水平意味着新增的信用可以更多的用于投资和消费,而不是还本付息,因此更容易产生通胀。而当负债水平变高后,一旦经济短周期下行、收入下降,还本付息压力就会压垮投资和消费能力,物价长期上行的难度大大增加。低负债率是长期通胀的基础性条件。

总结-离岸美元规模大幅扩张推升通胀:70年代大通胀的成因可以概括为:低负债率提供了必要条件,世界贸易繁荣及美元黄金脱钩推动了离岸信用美元的大幅扩张,并引发长期通胀。

当前通胀的脆弱性:疫情后发达国家央行的天量货币投放固然是这轮通胀的原因之一,但更重要的是经济复苏后的信用扩张,没有信用扩张的放水只能构成流动性陷阱而不能产生通胀。由于这轮全球复苏斜率相对较大,信用货币扩张速度更快,因此带来了相对更高的通胀预期。但长期通胀的基础条件-低负债率依然不具备,同样也难指望出现类似于70年代的世界贸易长期大幅扩张。只要这轮全球贸易上行周期见顶回落,离岸美元信用扩张转为收缩,高负债率下的还本付息压力就会使得通胀迅速冷却。由于中国在全球商品贸易中的重要地位,只要中国经济短周期见顶,前面提到的情况就会发生。

附《金融炼金术》关于70年代国际信贷及欧洲美元(离岸美元)繁荣的记述和评论:

“由于欧洲美元市场不受管制,银行就不必为自己海外分公司的债务保持最低限额的储备金。除非自我约束,否则没有任何人能够阻止这些分公司创造出几乎无穷无尽的信贷供应。

“在1973年至1979年间,国际信贷规模的确有了爆炸性的增长,它成为20世纪70年代全球性通货膨胀的根源,而在第二次石油危机中达到高潮。”

“银行的国际贷款活动推动了一个自我加强与自我支持的过程。在这一过程中,债务国的偿债能力不断增强。”

“中央银行对欧洲美元市场的爆炸性增长显然是了然于心的,尽管它们缺乏可靠的统计数字。”

“在20世纪70年代的全球性通货膨胀中,欧洲美元市场的迅猛增长究竟扮演了一个什么样的角色?这个问题始终没有搞清。因此,同样也很难估计国际贷款的收缩应该在多大程度上对今天笼罩在全球经济上空的通货紧缩的阴影负责。”

以上引自《金融炼金术》,乔治•索罗斯著,孙忠、侯纯译。

风险提示:宏观经济大幅下滑导致需求承压;钢铁限产政策执行不到位的风险;钢铁出口下滑的风险。

本文转自微信公众号“钢铁俱乐部”,作者:郭皓、曹云;智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP