平安证券:细数主流商管企业,经营发展各有千秋

摘要

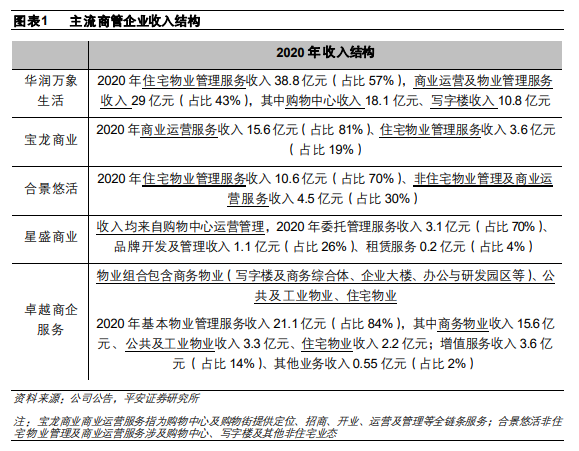

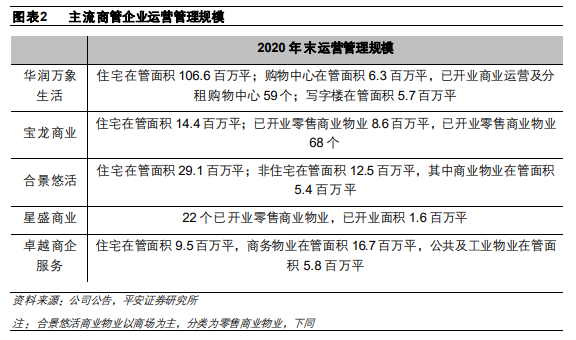

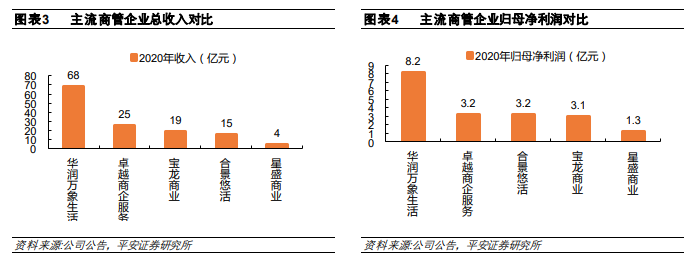

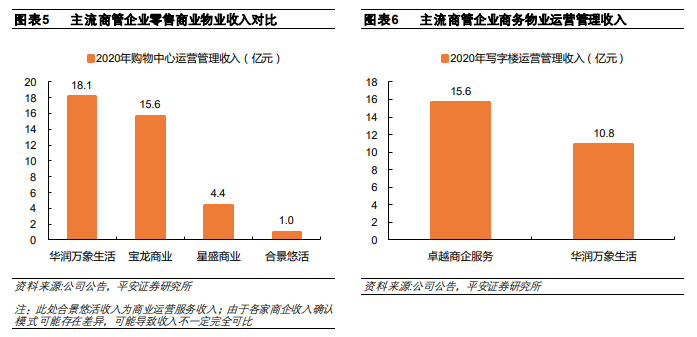

业务构成:多业态并行,华润及宝龙规模靠前。华润万象生活(01209)、宝龙商业(09901)、合景悠活(03913)住宅物管与商管业务兼具,星盛商业(06668)仅从事购物中心运营管理,卓越商企服务(06989)侧重于写字楼等商务综合体服务。2020年华润万象生活商业运营及物业管理服务收入占比43%、宝龙商业的商业运营服务收入占比81%、合景悠活非住宅物业管理及商业运营服务收入占比30%、卓越商企服务商务物管收入占比62%。华润万象生活2020年总在管面积1.2亿平米,远超其余商管企业。分业态看,华润万象生活及宝龙商业已开业购物中心达59个和68个,相对较多;卓越商企在管商务物业0.17亿平米,相对靠前。

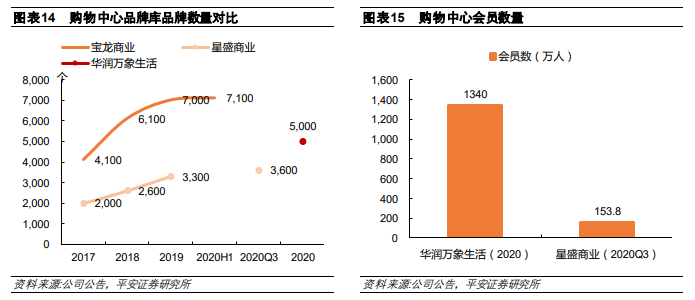

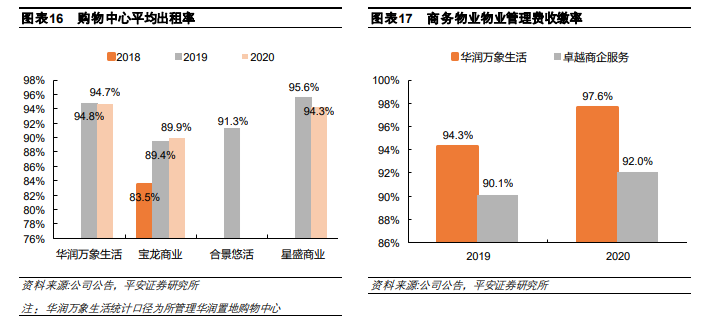

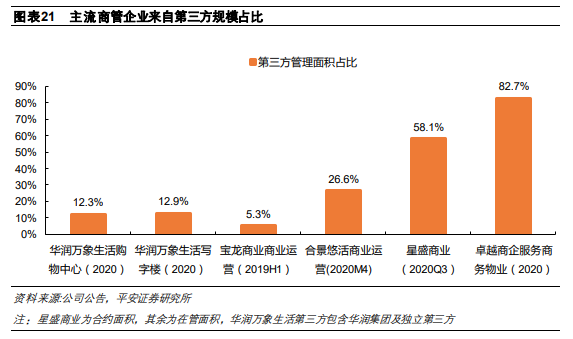

经营差异:布局各有侧重,关联方支持力度不同。星盛商业、卓越商企服务当前布局以大湾区为主,宝龙商业以长三角为主,华润万象生活基于规模优势,布局更广、更均衡。各企业均建立完善零售物业产品体系,全方位满足消费需求。品牌对比来看,宝龙商业品牌库已容纳7100个品牌,规模靠前,华润万象生活已与国际及本土优质品牌建立合作,综合品质相对更高。消费者对比来看,华润万象生活拥有更大会员规模(1340万人),有助于提升购物粘性。华润万象生活、星盛商业、合景悠活购物中心出租率稳定90%以上,宝龙商业逐年改善,2020年升至89.9%。2020年华润万象生活、卓越商企服务商务物管费收缴率分别为97.6%、92%。各企业关联方支持存在差异,宝龙商业零售物业、华润万象生活购物中心、写字楼、星盛商业、卓越商企服务商务物业第三方面积占比分别为5.3%、12.3%、12.9%、58.1%、82.7%。

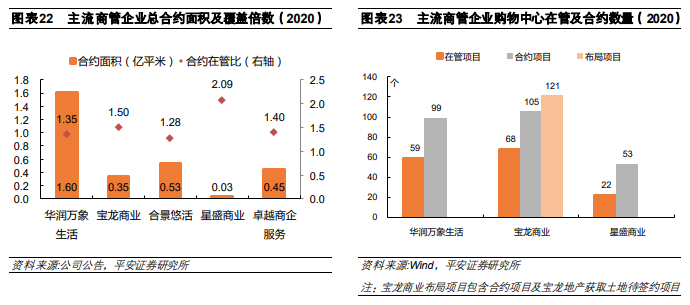

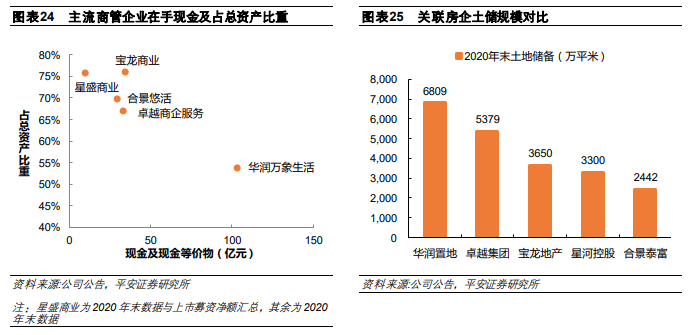

未来发展:短期业绩保障度普遍较高,中长期关注综合能力。2020年末五大主流商管企业总合约在管比均大于1,短期业绩保障度普遍较高。2020年末华润万象生活在手现金103亿元,远超其余商企,关联房企土储规模6809万平米,优势相对更大。考虑行业空间可观格局分散、优质运营稀缺,且各商企普遍设定较高增长目标,轻资产输出或成为规模扩张重要推手,中长期看品牌力、服务力与专业化运营能力重要性持续提升。

投资建议:当前商管行业空间广阔、格局分散,提价及物管费收缴难度低、盈利能力强,属较优质赛道;随着主流商企逐步上市,借助资本市场加快规模扩张及轻资产输出,行业竞争激烈程度亦在加剧,我们认为未来品牌力、服务力及专业运营能力重要性将持续凸显。

风险提示:1)若经济超预期下行,将对消费、办公需求产生负面影响;2)疫情反复不利于商管行业持续稳定发展;3)若出现无节制收并购,或外资优势扩大对本土企业发展形成压制,行业格局面临恶化风险。

在地产杂谈系列第三篇《商业物管与住宅物管差异之辨》中,我们围绕运营模式、行业格局、未来发展三大角度,重点分析商业物管与住宅物管差异之处,商管在运营模式、行业格局及发展方向上均不同于住宅物管。随着华润万象生活、星盛商业等商管企业的上市,越来越多商管企业借助资本市场的力量扩大规模,同时加快品牌及运营等轻资产输出。本篇报告在此前研究基础上,以华润万象生活、宝龙商业、合景悠活、星盛商业、卓越商企服务5家上市商管企业为对象,对各家企业收入结构、区域布局、运营效率等多维度进行了对比分析。

正文

01.业务构成:多业态并行,华润及宝龙规模相对靠前

1.1多业态并行,运营及业务布局各有侧重

华润万象生活、宝龙商业、合景悠活住宅与商管业务兼具,星盛商业仅从事购物中心运营管理,卓越商企服务主要为写字楼等商务综合体提供物管服务。从收入构成看,2020年华润万象生活住宅物业管理服务收入占比57%、商业运营及物业管理服务(含购物中心、写字楼)收入占比43%;宝龙商业的商业运营服务收入占比81%、住宅物业管理服务收入占比19%;合景悠活住宅物业管理服务收入占比70%、非住宅物业管理及商业运营服务收入占比30%;星盛商业收入均来自购物中心运营管理;卓越商企服务基础物管收入占比84%,其中商务物管占总收入比例62%。

1.2 宝龙购物中心数量靠前,华润万象收入利润领先

华润万象总在管规模领先,宝龙开业购物中心数量靠前。管理规模方面,华润万象生活2020年总在管面积1.2亿平米,高于合景悠活(0.42亿平米)、宝龙商业(0.23亿平米)、卓越商企服务(0.32亿平米)、星盛商业(0.02亿平米)。

其中,购物中心运营管理方面,华润万象生活已开业商业运营及分租购物中心59个、宝龙商业已开业零售商业物业68个,规模相对靠前。商务物业管理方面,卓越商企服务在管0.17亿平米,相对靠前。

收入及利润视角下,华润万象生活2020年总收入68亿元,高于卓越商企服务(25亿)、宝龙商业(19亿)、合景悠活(15亿)、星盛商业(4亿);华润万象生活2020年归母净利润8.2亿元,高于卓越商企服务(3.2亿)、合景悠活(3.2亿)、宝龙商业(3.1亿)、星盛商业(1.3亿)。

其中,购物中心运营管理板块收入方面,华润万象生活2020年收入18.1亿元、宝龙商业收入15.6亿元,规模靠前;商务物业管理收入方面,卓越商企服务2020年收入15.6亿元,相对靠前。

02.经营差异:布局各有侧重,关联方支持力度不同

考虑住宅物管同质化较高,下文重点对各企业商业运营情况进行对比分析。

2.1区域布局各有侧重,深耕仍为主旋律

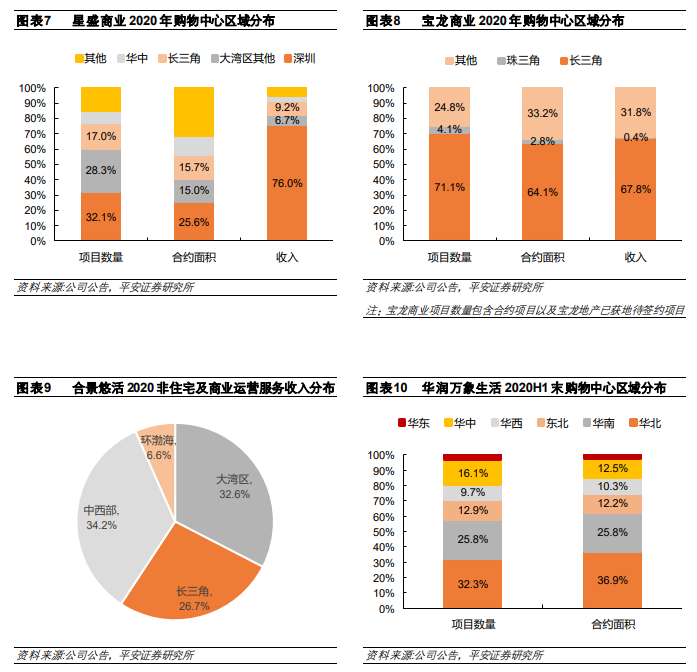

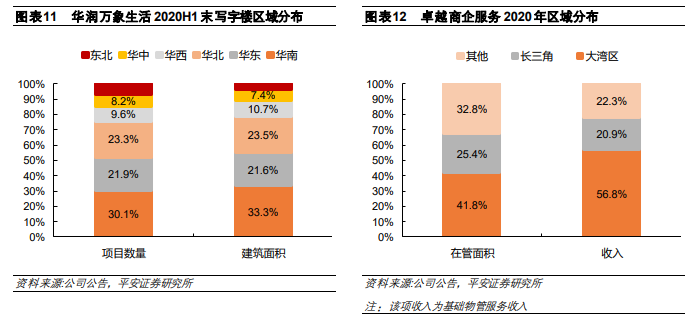

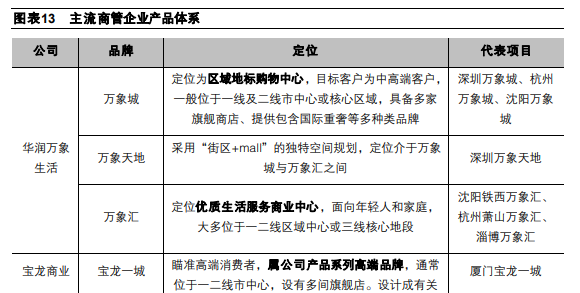

基于规模优势,相比其他商管企业,华润万象生活区域布局更为广泛、均衡,但从内部结构来看,公司华南、华北购物中心、写字楼占比相对突出。星盛商业布局以粤港澳大湾区为主,2020年深圳合约面积占比25.6%、收入占比76%,反映核心城市具备更强消费能力。宝龙商业项目主要分布于长三角地区,2020年长三角项目数量、合约面积、收入占比分别为71.1%、64.1%、67.8%。合景悠活非住宅物管及商业运营服务收入贡献以大湾区、长三角、中西部为主。卓越商企服务2020年大湾区、长三角收入占比分别为56.8%、20.9%。

后续发展来看,各商管企业预计坚持区域深耕、巩固优势地位,同时挖掘其他潜在机遇。例如,宝龙商业明确将继续在长三角投放优势资源,2020年长三角商业项目布局占比由63%提升至71%;卓越商企服务未来展望之一为深耕目标城市、做高浓度。

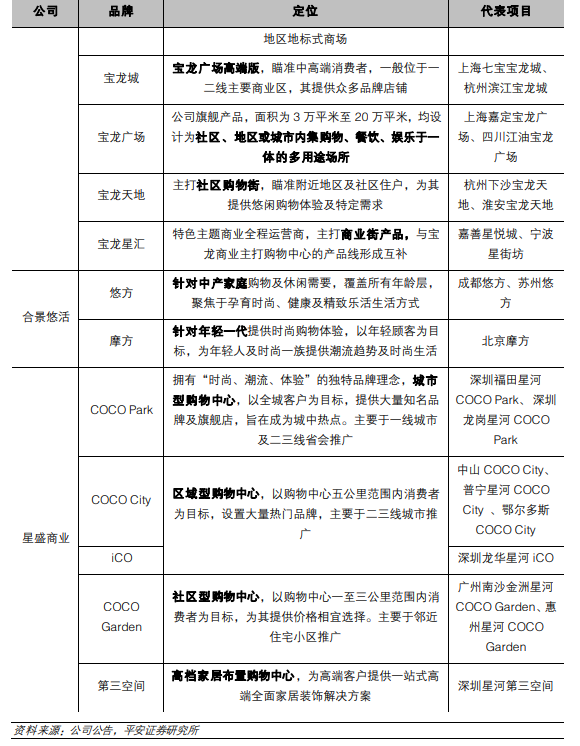

2.2各企业产品体系完善,华润万象会员量领先

各商管企业均已建立起完整的零售商业物业产品体系,全方位满足购物消费需求。华润万象生活以万象城、万象汇为主。宝龙商业建立高端品牌宝龙一城、宝龙城,亲民旗舰品牌宝龙广场,社区购物品牌宝龙天地,商业街品牌宝龙星汇,现有经营项目以宝龙广场为主。合景悠活打造针对中产家庭购物需求的悠方品牌,针对年轻一代时尚购物体验的摩方品牌。星盛商业主打“时尚、潮流、体验”品牌理念,设立城市型购物中心COCO Park、区域型购物中心COCO City、iCO、社区型购物中心COCO Garden、高档家居购物中心第三空间。整体来看,各家企业均建立不同定位的产品线,但又存在一定差异,如华润万象在重奢购物中心领域全国领先,2020年已开业重奢项目达8个;宝龙一城作为宝龙的高端品牌系列,以厦门宝龙一城为例,以购物中心为核心,融合星级酒店、写字楼、高端公寓、精品SOHO与艺术中心的“六位一体”业态,定位以轻奢为主。

由于零售商业物业运营核心在于参与设计、招租、吸引客流,并提高出租率、实现良好运营,因此与各大品牌合作情况、顾客消费忠诚度建立等显得较为重要。从数量角度看,宝龙商业品牌库涵盖7100个品牌,华润万象生活、星盛商业分别为5000个、3600个。从质量角度看,华润万象生活品牌库涵盖国际及本土品牌资源,横跨奢侈品、快时尚、餐饮、教育、娱乐等多领域,综合品质相对更高。

考虑会员复购比例较高,我们同样关注各商管公司会员情况。星盛商业招股书显示,2017、2018、2019、2020年1-9月会员销售额分别占在管购物中心总销售额30.9%、30.4%、31.3%、33%,2020年1-9月会员复购率为53.2%,反映会员体系建立有助于增强购物粘性。从有数据披露的公司对比来看,华润万象生活会员数量为1340万人,高于星盛商业153.8万人的水平。

2.3 各商企出租率维持高位,毛利率持续改善

各企业出租率多位于90%以上,宝龙商业出租率逐年改善。从反映经营成果的出租率水平来看,华润万象生活、合景悠活、星盛商业零售商业物业平均出租率稳定在90%以上,宝龙商业出租率逐年改善,2020年升至89.9%。从商务物业管理费收缴率来看,2020年华润万象生活为97.6%,略高于卓越商企服务(92%)。

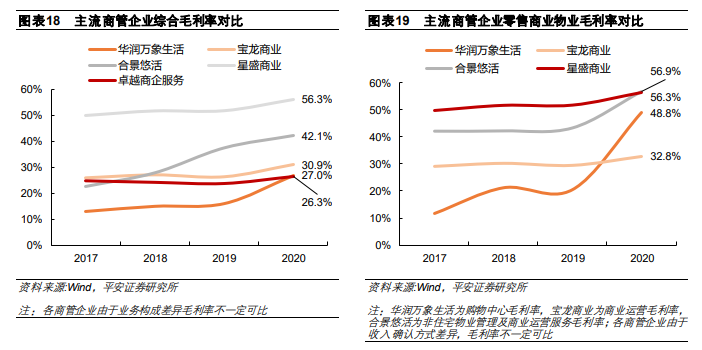

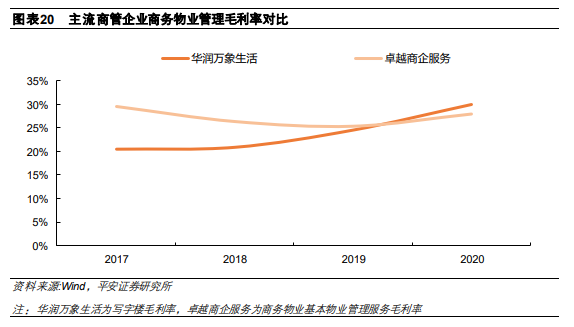

进一步观察盈利能力,各商管企业综合毛利率呈改善状态。从购物中心运营管理来看,2020年合景悠活、星盛商业、华润万象生活、宝龙商业毛利率分别为56.9%、56.3%、48.8%、32.8%;从商务物业管理来看,2020年华润万象生活、卓越商企服务毛利率分别为30%、27.9%。

2.4 卓越商企第三方占比最大,宝龙关联方占比最高

关联房企支持程度存在差异,宝龙及华润关联方依赖度相对较高。从各商管企业管理面积构成来看,卓越商企服务的商务物业第三方占比82.7%、星盛商业第三方占比58.1%。对比来看,宝龙商业零售物业第三方占比、华润万象生活购物中心、写字楼第三方占比分别为5.3%、12.3%、12.9%,以上企业当前关联方依赖度相对较高。

03.未来发展:业绩保障普遍较高,中长期关注综合能力

从后续发展来看,合约规模奠定短期增长确定性基础,合约在管比一定程度体现增长弹性;中长期维度下,优质商业资产运营可提供持续稳定内生增长,外延增量则有赖于关联方支持、收并购能力及轻资产输出。

3.1合约在管比普遍较高,短期增长确定性较强

整体看主流商管企业总合约在管面积比均大于1,充足储备奠定短期增长基础。仅考虑零售商业物业,华润万象生活、宝龙商业合约项目99个、105个,规模更大,星盛商业合约在管项目比为2.4倍,覆盖倍数更高。

3.2 华润万象在手现金充足,关联方相对优势更大

以在手现金衡量收并购潜力、在手现金/总资产衡量收并购带来的资产弹性,华润万象生活2020年末现金及现金等价物为103亿元,远超其余商管企业,宝龙商业、星盛商业现金及现金等价物占总资产比重分别为76.3%、75.9%,相对更高。

关联方支持方面,土储规模为未来可贡献增量,但需注意土储中住宅、商业等结构占比。关联方支持还体现在资源协同等方面,例如华润万象生活可利用集团资源(零售、保险等)提升增值服务质与量,也可通过集团生态促进各业态间会员相互引流增收。

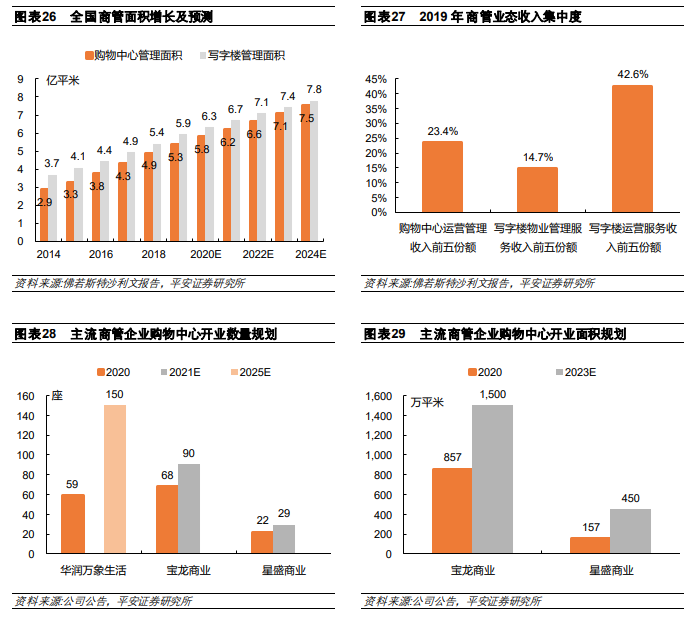

3.3 轻资产输出日渐清晰,综合能力要求持续提升

轻资产输出预计成为推动规模增长的重要手段之一。一方面考虑商管行业空间可观、格局分散,且优质运营稀缺,主流商管企业具备品牌、管理输出基础。另一方面,当前各商管企业大多设定较快发展目标,例如宝龙商业未来三年计划开业购物中心面积为当前1.7倍、星盛商业为当前2.9倍,单项目内生增长、关联房企建设交付要求较长的时间周期及资金占用,已较难满足高增长要求,轻资产输出逐渐成为各家规模扩张重要抓手。轻资产输出或更为关注项目品牌力、公司服务力与专业化运营能力,整体看,对于各家商管企业综合实力要求预计进一步提升。

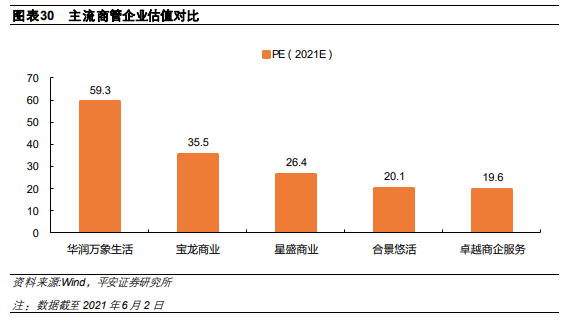

估值层面,截至2021年6月2日,华润万象生活、宝龙商业、星盛商业、卓越商业服务、合景悠活PE(2021E)分别为59.3、35.5倍、26.4倍、20.1倍、19.6倍,呈现明显分化及差异。

04.投资建议

当前商管行业空间广阔、格局分散,提价及物管费收缴难度低、盈利能力强,属较优质赛道;随着主流商企逐步上市,借助资本市场加快规模扩张及轻资产输出,行业竞争激烈程度亦在加剧,我们认为未来品牌力、服务力及专业运营能力重要性将持续凸显。

05.风险提示

1)经济下行风险:商业物管行业发展有赖于经济环境变化,若经济超预期下行,将对消费、办公需求产生负面影响,进而影响商管行业发展;

2)疫情反复风险:疫情反复将对购物中心运营、企业办公产生负面影响,不利于商业物管行业持续稳定增长;

3)竞争格局恶化风险:若参与者基于规模诉求无节制收并购,或外资商管企业竞争优势扩大对本土企业发展形成压制,行业竞争格局面临恶化风险。

本文选编自“平安研究”,作者:杨侃、郑倩文;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP