广发证券:Taper预期发酵阶段或已进入下半场,10年期美债收益率有望于Q3升破2%

报告摘要

第一,6月美联储议息会议维持基准利率水平与购债规模描述并大幅上修今年经济增长及通胀预期。美联储对于年内经济和通胀的判断隐含了疫情约束将在Q3解除的预期,与我们年中展望基本一致。

第二,上调经济预期不是Taper信号。但市场对Taper的预期发酵阶段或已进入下半场,可类比2013年5月1-21日。彼时10年期美债收益率已经触底开始逐步抬升。

第三,重申10年期美债收益率有望于Q3升破2%的观点。2013年5月22日伯南克官宣Taper后,10年期美债收益率就进入了加速回升期。自官宣Taper后的一个月内10年期美债收益率上升58BP。由此可见,若Q3鲍威尔官宣Taper,随后10Y美债收益率升破2%概率并不低。

第四,对美股而言,Taper或仅为波动因素,真正的威胁可能是加税。

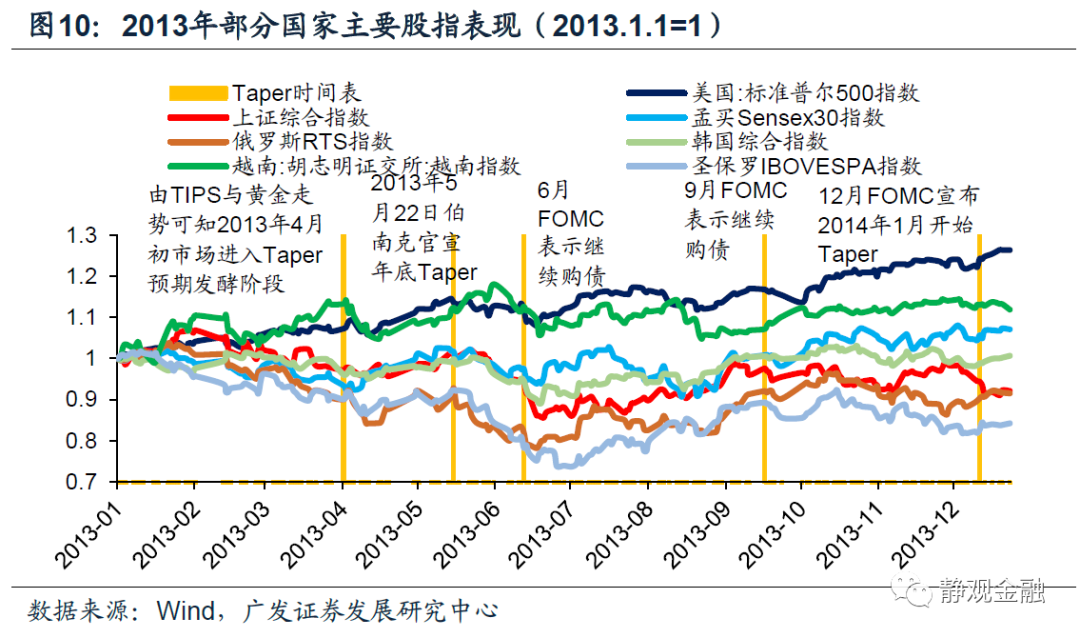

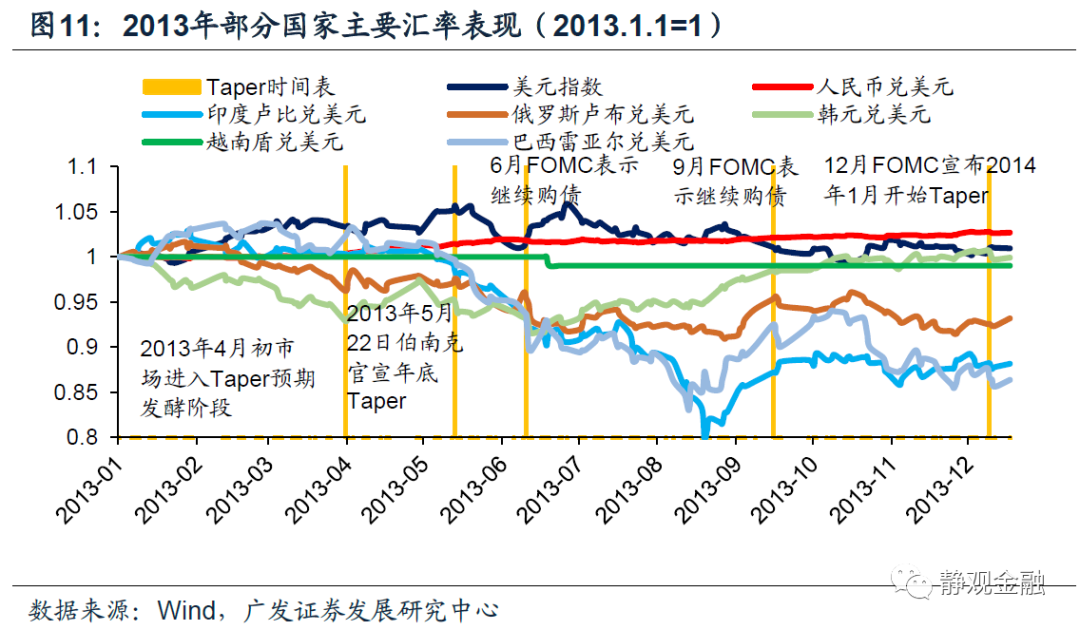

第五,对部分非美而言,Taper意味着Q3面临外部“双紧”局面。第三轮抗疫刺激的背景下Q2美元与10Y美债收益率皆向下,令非美市场迎来了外部的“双松”局面。这种情况下,只要内部不太紧,非美市场流动性就很舒服。但往后看,美元指数大概率反弹,10年期美债收益率或触底回升,非美就将迎来外部的“双紧”格局。在此背景下,非美市场只有在内部政策比较宽松的背景下流动性才能不太紧张,与Q2截然相反。2013年5月起部分非美汇市就因双紧格局出现贬值压力、5月22日伯南克官宣Taper后多数非美股市均现调整。

正文

6月美联储议息会议维持基准利率水平与购债规模描述并大幅上修今年经济增长及通胀预期;其中美联储对于年内经济和通胀的判断隐含了疫情约束将在Q3解除的预期,与我们年中展望基本一致。

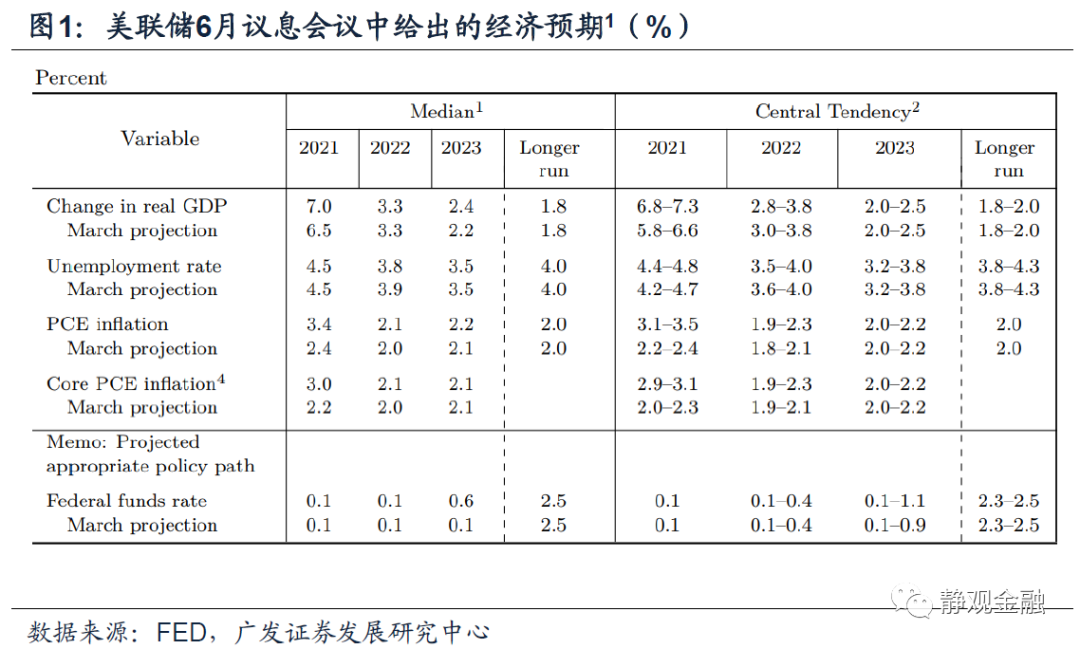

6月美联储议息会议维持基准利率水平与购债规模描述并大幅上修今年经济增长及通胀预期。美联储发布6月议息会议声明,维持联邦基金目标利率0%-0.25%不变并表示每月增持至少800亿美元美债及400亿美元MBS。但做了技术性调整,IOER与ONRRP被分别上调5BP,以应对近期巨大的隔夜流动性回笼压力(不必过度解读)。此外,与3月FOMC相比,本次会议中美联储大幅上调了年内经济增长及通胀预期。其中,美联储将2021年GDP增长预期由6.5%大幅上调至7.0%、维持2022年GDP增长预期3.3%的同时又将2023年美国经济增长由2.2%上调至2.4%。此外,美联储对2021-2023年美国失业率的预期变化不大,但将2021年PCE通胀预期由2.4%大幅上调至3.4%、将2021年核心PCE通胀预期由2.2%大幅上调至3.0%。

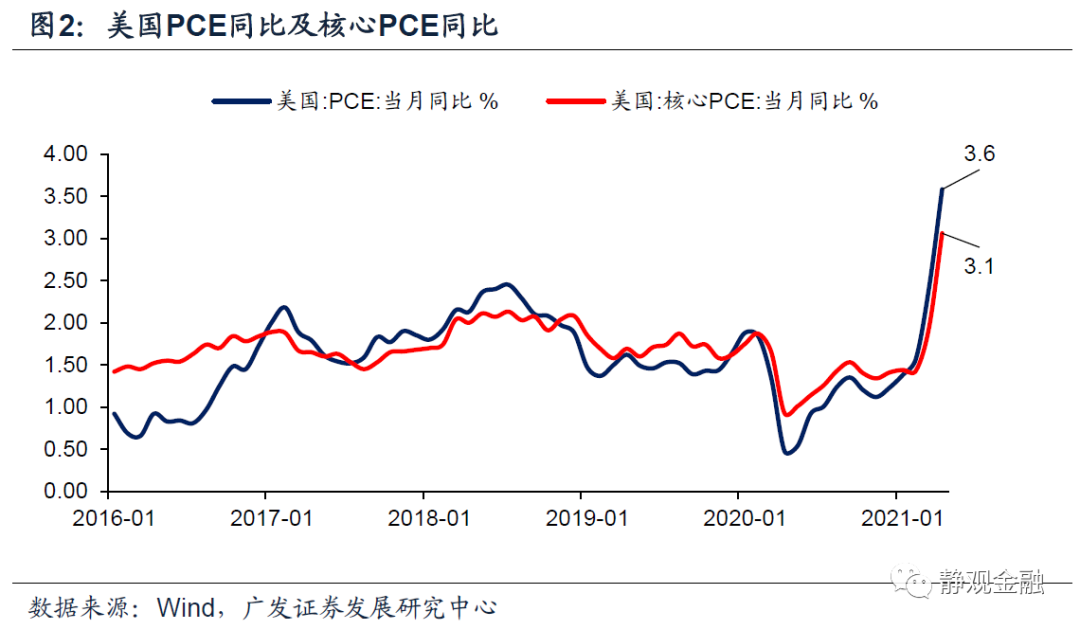

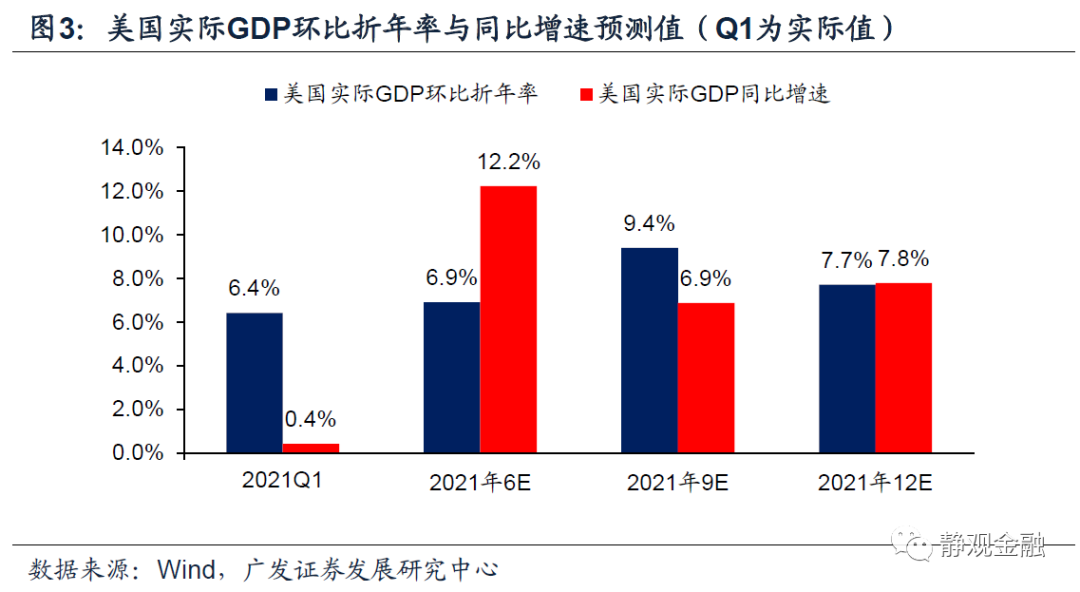

美联储对于年内经济和通胀的判断隐含了疫情约束将在Q3解除的预期。PCE与核心PCE更多反映美国服务价格变化。尽管4月美国核心PCE同比已高达3.1%,但存在低基数影响。下半年该指标基数将明显抬高,在此背景下美联储仍大幅上修全年核心PCE同比增速至3.0%,表明美联储认为下半年美国服务价格将继续大幅攀升。而该预测只能对应一种经济场景:疫情对于服务部门的约束解除,美国居民出现报复性服务消费。这与我们年中展望《这次不一样》中观点基本一致:以色列的经验说明疫情得到控制或仅需疫苗接种率突破50%,美国有望在7月初达到该水平,随后美国将迎来报复性服务消费及企业资本开支全面加速并进入均衡过热阶段。当然,这大概率也是美联储在本次会议中大幅上调今年美国经济增长预期的关键前提。

上调经济预期是不是Taper信号?不是,但市场对Taper的预期发酵阶段或已进入下半场,可类比2013年5月1-21日。

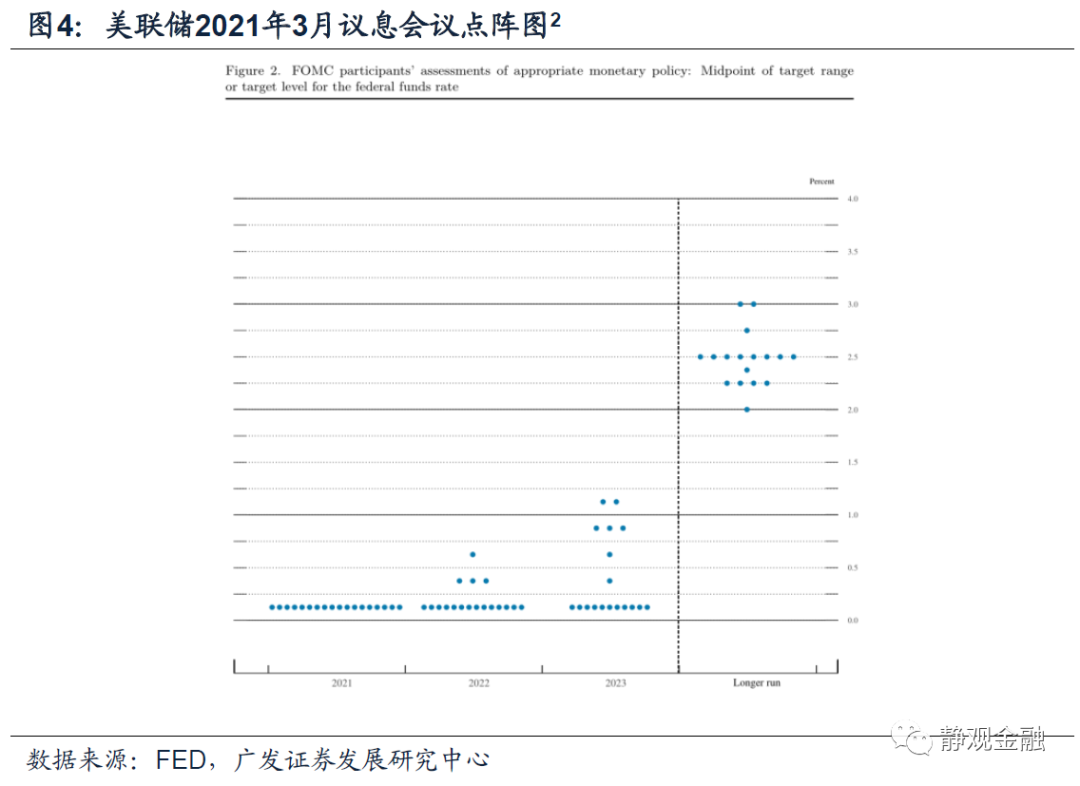

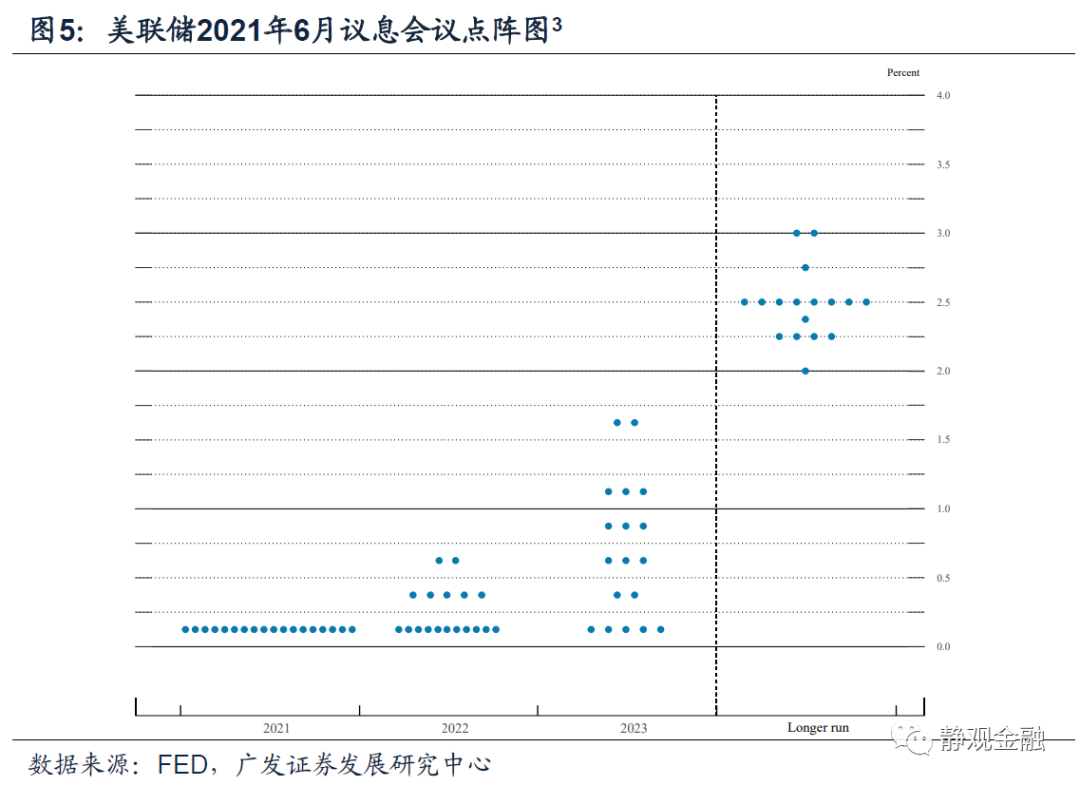

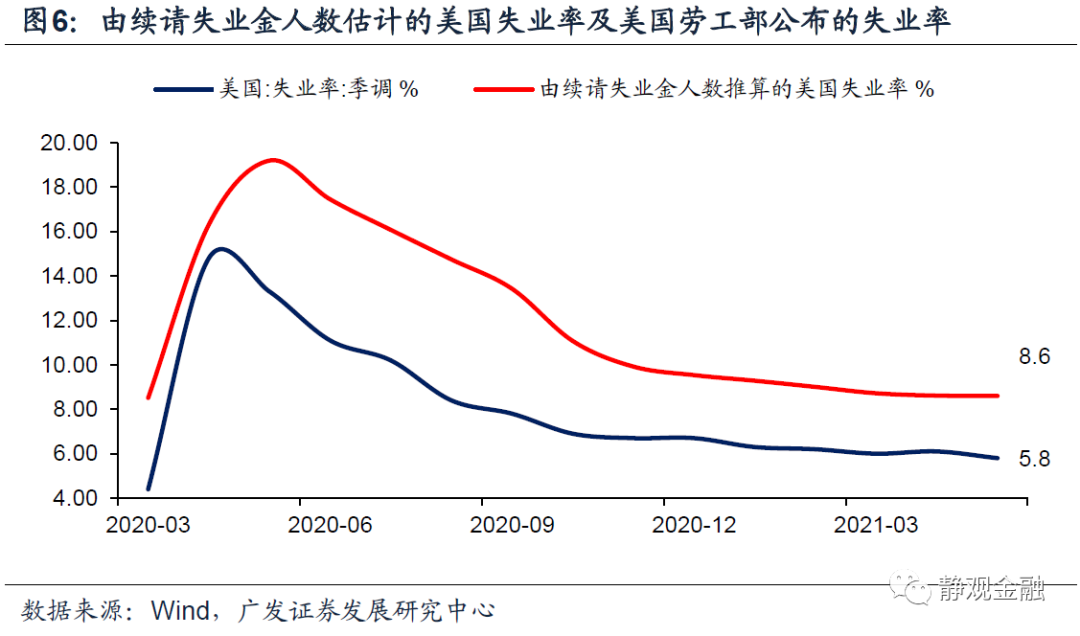

点阵图显示2023年加息概率上升;但鲍威尔试图缓和看似鹰派的气氛。对照图4-5可知,与3月FOMC中点阵图认为2023年或将有一次加息相比,本次点阵图中认为2022年加息的官员增加了三位同时更多官员认为2023年应加息1-2次。这一变化大概率是对美国经济即将强劲复苏、通胀或将在较长时间内超过联储目标的反馈。鲍威尔也在讲话中提到通胀最终可能比美联储预期得更高、更持久。但鲍威尔亦强调失业率低估了就业缺口(我们在年中展望中指出,失业率口径与疫前不同,对标疫前口径的失业率或高达8.6%)、不应过度解读点阵图变化、加息仍遥远。换言之,鲍威尔试图在讲话中缓解看似较为鹰派的会议声明及经济预期气氛。

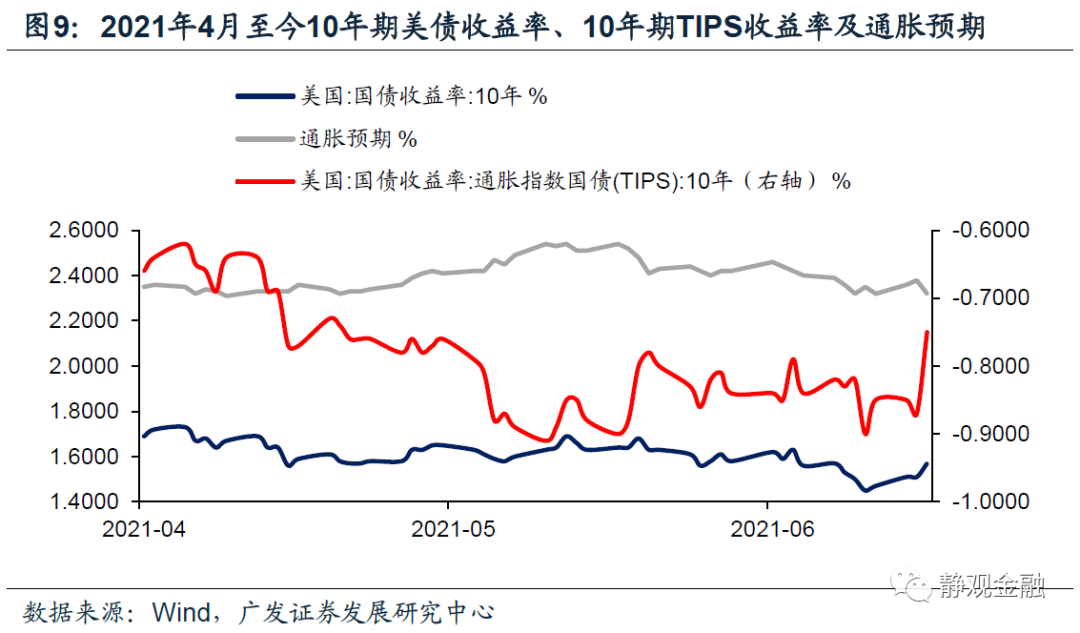

那么,点阵图及上调经济预期算不算Taper信号?还不算,理论上要等鲍威尔官宣。议息会议结束后10年期TIPS收益率跳升12BP至-0.75%、10年期美债收益率亦跳升6BP至1.57%。这种反应是不是说明点阵图和经济前景已被视为Taper信号?我们认为当前距Taper靴子落地或仍有2个月左右的时间、距离Taper实施或也还有约一个季度。而真正的Taper信号仍需等疫情约束解除、休闲酒店等服务行业就业数据显著改善后,由美联储主席鲍威尔亲自官宣明示,大概率在7月底至9月初在鲍威尔讲话中释放。

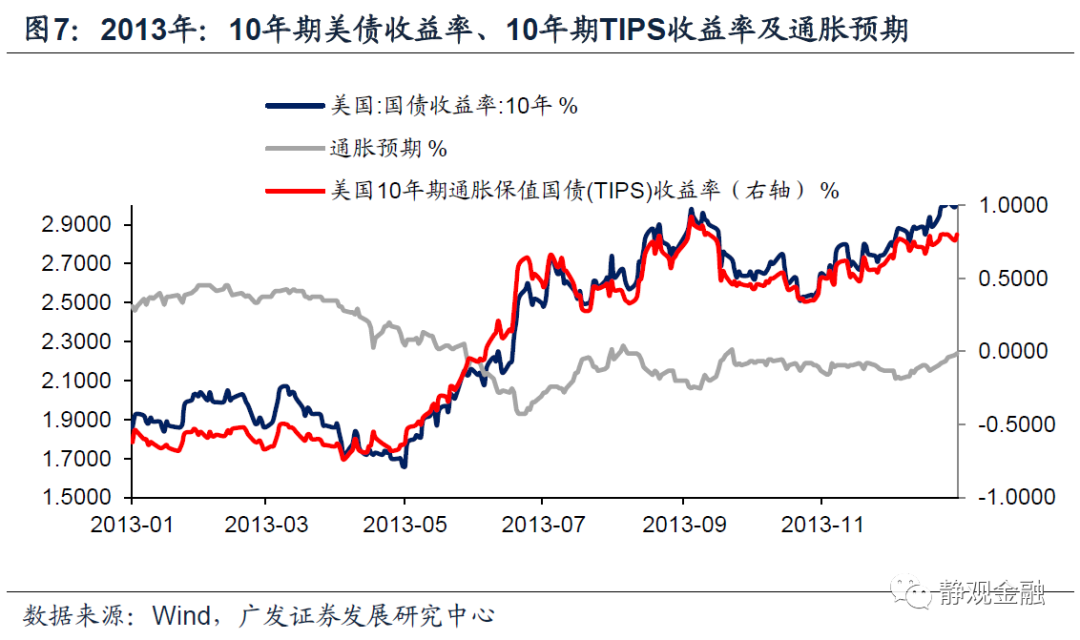

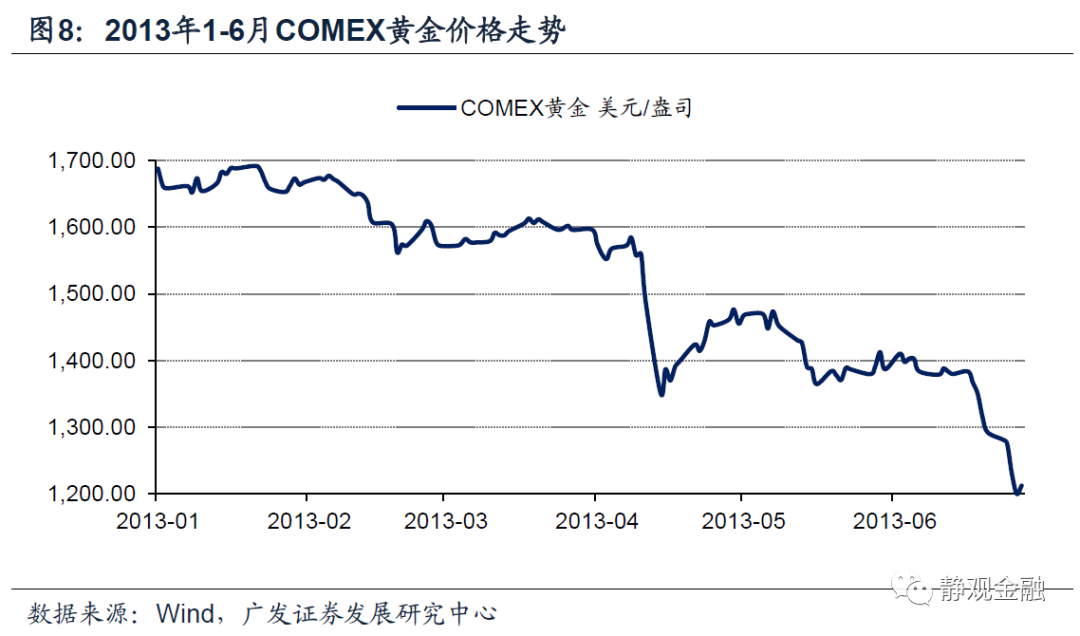

但2013年的经验说明市场对于Taper的反应分为两个:预期发酵期及落地加速期。此前市场已经进入Taper预期发酵阶段,类似2013年4月。2013年5月22日伯南克宣布年底开始Taper,随后10年期美债收益率跟随10年期TIPS收益率大幅走高,但当年市场对于Taper有一个多月的前瞻性反应。此外,2013年4月12日-15日COMEX黄金下跌了13.4%。10年期TIPS收益率触底与COMEX黄金月中大跌表明2013年4月市场已经进入了当年Taper的预期发酵阶段。今年5月10日、5月17日及6月10日10年期TIPS收益率分别为-0.91%、-0.90%及-0.90%,似有触底迹象。此外,6月以来COMEX黄金表现也十分疲弱。对照2013年,我们认为此前已经进入类似2013年4月的Taper预期发酵阶段。

进一步看,Taper预期发酵期也分上半场和下半场;目前即将甚至已经进入下半场。尽管我们将2013年4月至5月21日定义为2013年Taper的预期发酵阶段(伯南克于5月22日官宣Taper),但此间也可被进一步分为两段:2013年4月属于上半场、5月1-21日算是下半场。2013年4月初10年期TIPS收益率就已触底,但如图7所示,2013年4月10年期美债收益率仍下行了21BP,因为同期通胀预期下降23BP。然而2013年5月起在通胀预期进一步走低的背景下,10年期美债收益率也开始回升。回到当下,5月中旬以来10年期美债收益率回落就是通胀预期向下的结果。5月20日至今10年期美债收益率下降11BP,其中通胀预期回落16BP、10年期TIPS收益率回升5BP。本次美联储大幅上修经济预期极有可能令10Y美债收益率触底,一旦6月就业数据向好全球就正式步入Taper预期发酵阶段下半场,10Y美债收益率也将逐步走高。

有何影响?对美股而言,Taper或仅为波动因素;但对部分非美而言,Q3则面临“双紧”局面。

重申10年期美债收益率有望于Q3升破2%的观点。2013年5月22日伯南克官宣Taper后,10年期美债收益率就进入了加速回升期。自官宣Taper后的一个月内10年期TIPS收益率与10年期美债收益率分别上升93BP及58BP,随后的三个月内10年期TIPS收益率与10年期美债收益率分别上升113BP及96BP。由此可见,若Q3鲍威尔官宣Taper,随后10Y美债收益率在1-2个月内升破2%概率并不低。

对美股而言,Taper或仅为波动因素,真正的威胁可能是加税。我们在年中展望《这次不一样》中指出,上世纪50年代以来货币收紧并不至于引发美股大跌,美股重挫的前提皆为EPS下滑。下半年美国经济均衡过热,Taper或仅为美股的波动因素。但若加税靴子落地,EPS收缩就足以使得美股大幅调整,1987年10月股灾就是如此。

但对部分非美市场来说,Taper可能会引发流动性压力并呈现“双紧”格局。历史上美元指数与10年期美债收益率走势未必一致,但在第三轮抗疫刺激的背景下Q2二者皆向下,令非美市场迎来了外部的“双松”局面。这种情况下,只要内部不太紧,非美市场流动性就很舒服。但往后看,随着疫情约束解除、财政刺激退出,美元指数反弹为大概率,加上10年期美债收益率触底回升,非美就将迎来外部的“双紧”格局。在此背景下,非美市场只有在内部政策比较宽松的背景下流动性才能不太紧张,与Q2截然相反。如图10-11可知,2013年5月起部分非美汇市就因双紧格局出现贬值压力、5月22日伯南克官宣Taper后多数非美股市均现调整。

风险提示

(一)美国疫情变化超预期

(二)美经济前景不及预期

(三)美联储货币政策超预期

本文选编自“静观金融”,作者:张静静;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP