成长股暴涨、美债暴涨,再通胀股大跌!如何理解隔夜美国市场诡异走势

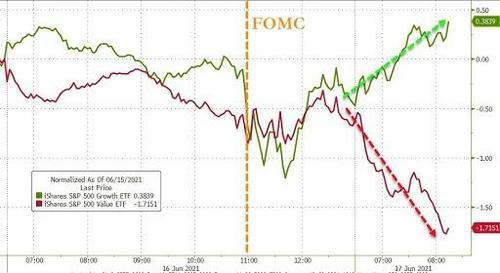

刚刚过去的美联储会议被市场看作是几年来最重要的一次。不过在美联储释放准备放缓刺激措施的暗示后,美股投资者重回成长股怀抱,而价值股遭到抛售。

6月17日周四,美股三大指数仅纳指收涨0.87%;道指则连跌四日,创5月12日以来收盘新低;标普连跌三日,连续两日创6月9日上周三以来新低。

简单说,科技股回来了!

由大型科技股组成的NYSE Fang指数周四上涨1.8%,创下6月初以来的最佳单日表现。与此同时罗素2000成长指数超过价值指数的幅度也创下3个多月来最大。

价值股方面,高盛追踪与经济重新开放相关的一揽子股票周四一度下跌3%,创下5月中旬以来最差表现。

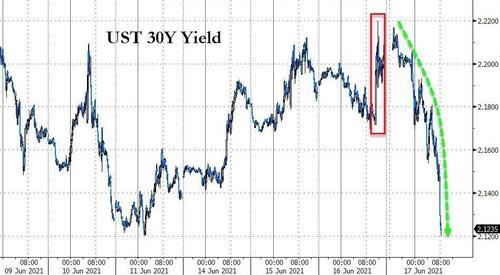

美债部分,长债收益率降幅明显,美债收益率曲线明显趋平。其中,30年期美债收益率一度暴跌16个基点,截止纽约尾盘下跌11.46个基点,报2.0927%。

媒体援引EP Wealth Advisors投资组合战略总经理Adam Phillips表示,美债收益率曲线最近的变化,某种程度上可以被解读为增长前景下降的迹象,“当增长前景黯淡时,投资者又会转向成长股”。

Evercore ISI投资组合战略主管Dennis DeBusschere在接受媒体采访时表示,考虑到就业数据,周四成长股表现好于价值股是合理的。当日公布的美国上周首申失业金人数意外高于市场预期,为自4月以来首次增加。

当然,市场的“诡异”的走势跟美联储的这次会议密切相关。

对于美联储FOMC会议,华尔街见闻昨日点评文章中表示,从结果来看,前瞻中提到四大“惊喜”居然悉数落地:放风Taper,通胀预期上调,加息时点前移,IOER /ON RRP利率上调,意味着联储已表现出通过预期引导工具,释放阶段性退出信号的姿态。

尽管如此,比起市场已经做好的俯冲准备,联储的态度完全符合预期。

天风证券宋雪涛就在最新研报中表示,美联储恰如其分地什么都说了,但又好像什么也没说,就像是在对市场说:这里没什么可看的,继续往前走吧!

市场真正关心的不是联储对通胀的预期,而是联储是否会坚守平均通胀目标制,事实上联储没有丝毫动摇。

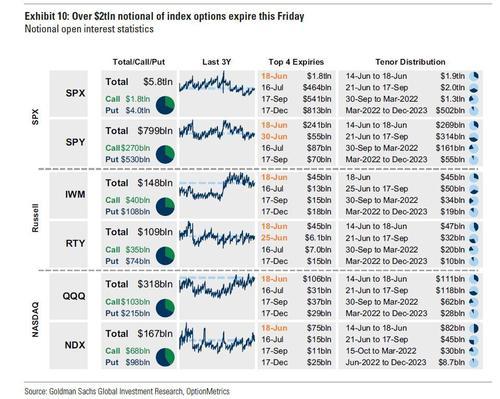

金融博客ZeroHedge则指出了另一个影响因素——四巫日。ZeroHedge提醒,此次四巫日将有超过2.2万亿美元的指数期权(index option gamma)到期。

“四巫日”是美股每个季度一次的金融衍生品到期日,各大指数的期权和期货合约将会到期。它分别发生在每年3、6、9、12月的第三个星期五。当日,股指期货、股指期权、个股期货与个股期权同时到期。 当日最后一个交易小时为四巫小时(Quadruple Witching Hour),即纽约时间下午三至四点。

到底是优先考虑美联储的鹰派态度还是四巫日的影响?ZeroHedge援引野村证券Charlie McElligott的观点,人们在这里混淆了相关性和因果关系,当下“美联储的鹰派指引下股市保持稳定”这一解读是错误的。

相反股市保持稳定的理由是:市场继续受到来自波动率卖家的Gamma供过于求的抑制,这一趋势将在6月18日达到顶峰,并将随着数万亿美元的Gamma敞口的重新加载而逆转。

换句话说,野村McElligott的观点是:享受今天的融涨吧,因为明天麻烦就会来临(hit the fan)。

本文选编自“华尔街见闻”,作者:方凌;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP