赵伟:挖机销量变化,对经济的指引?

报告要点

挖掘机销量连续两月大幅下降,背后的驱动因素,及经济线索?

一问:近期,挖掘机销量变化有何特点?连续2个月回落,小挖回落幅度最大

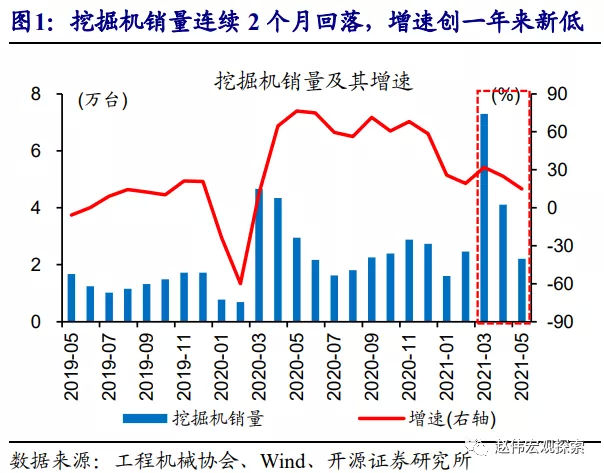

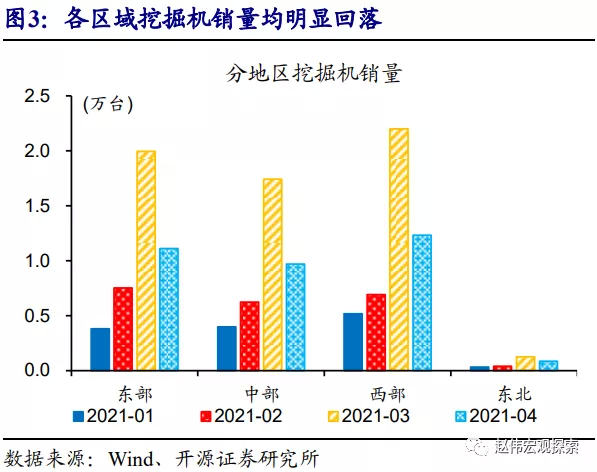

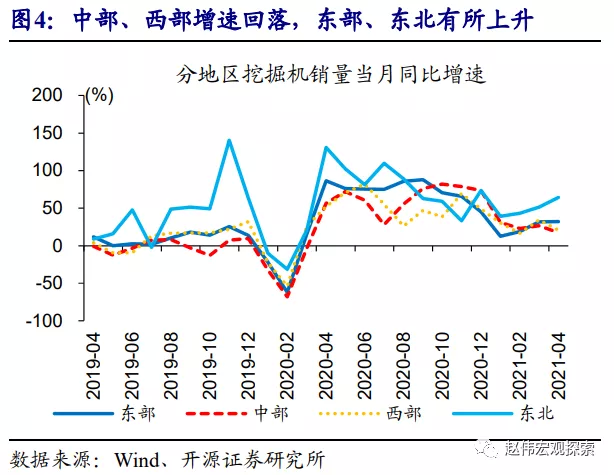

挖掘机销量连续2个月回落、增速创一年来新低,中、西部拖累明显。5月,挖掘机销量为2.2万台,较3月高点大幅下降5.1万台;销量两年复合增速14.8%,较3月回落17个百分点、较2020年5月高位回落62个百分点。不同地区销量分化,4月东部、东北地区挖掘机销量增速分别为32.1%和64.4%,分别与3月持平和提升13个百分点;同时,中、西部分别回落9和14个百分点至17.4%和20.8%。

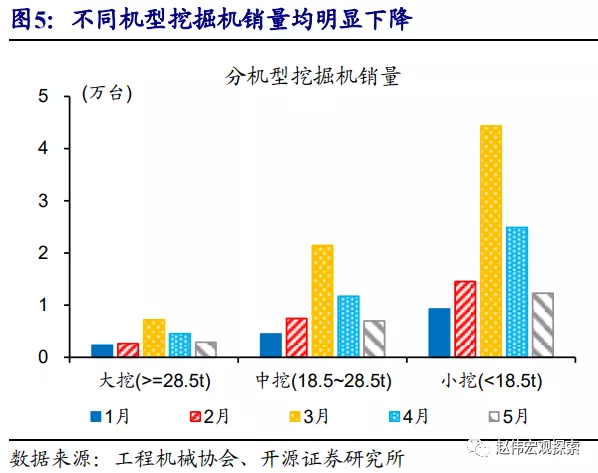

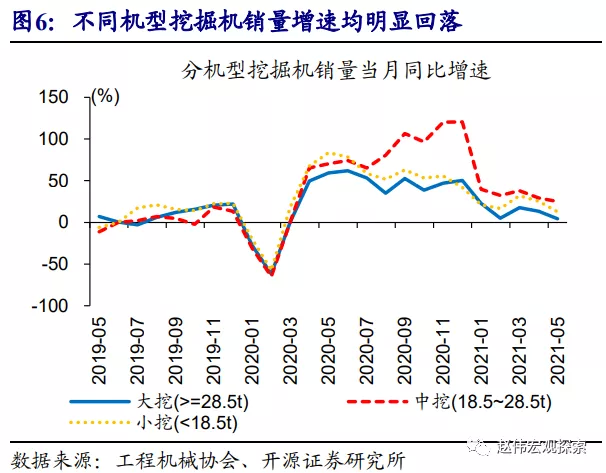

不同机型销量均出现明显回落,小挖回落幅度最大。5月,大挖(>=28.5t)、中挖(18.5~28.5t)、小挖(<18.5t)销量分别为2841台、6953台和12294台,分别较3月回落60.4%、67.6%和72.3%;其中,大挖和中挖销量增速分别为4.5%和25.0%、均较3月回落13个百分点,小挖销量增速较3月回落近20个百分点至12.6%。

二问:挖掘机销量变化的驱动因素?以投资驱动为主,不同机型驱动有所不同

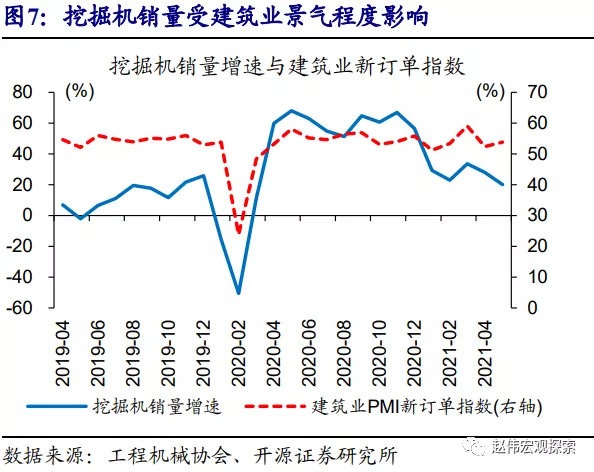

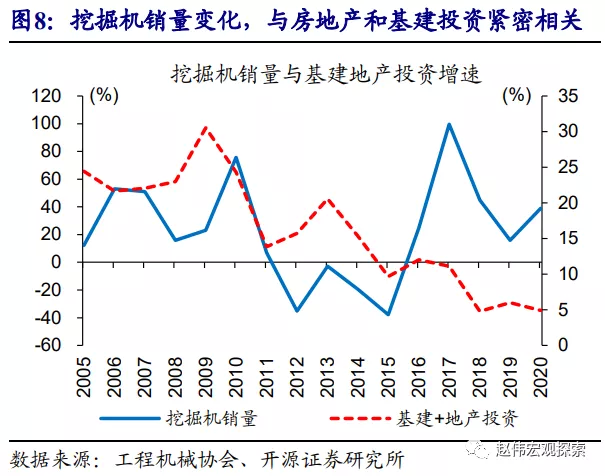

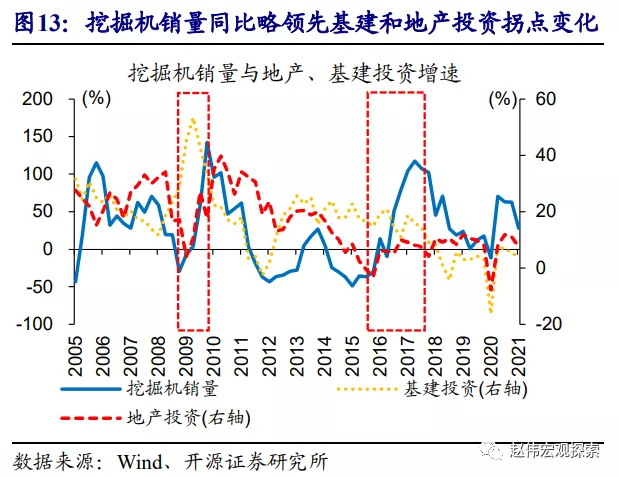

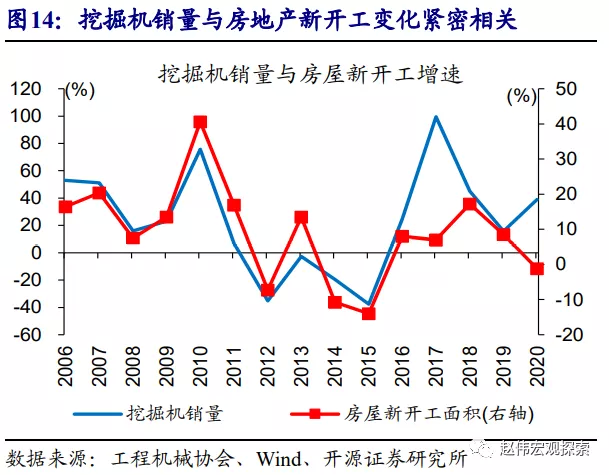

挖掘机主要用于房地产和基建投资前端的土木工程,销量变化受投资影响较大。挖掘机主要用于土方开挖、装载作业、土地平整等建筑土木工程作业,销量变化与房地产和基建投资、尤其是新开工景气程度紧密相关。经验显示,房地产、基建投资增多、对挖掘机需求明显上升,典型时期如2009年、2016年,反之亦然。此外,挖掘机部分需求来自出口、但占比较小,也会受到存量设备更新的影响。

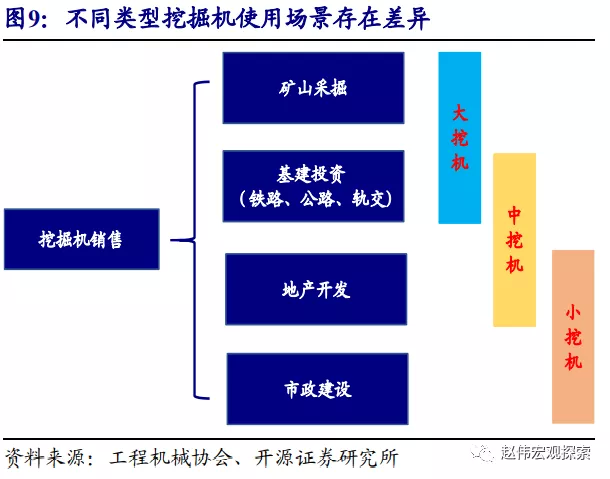

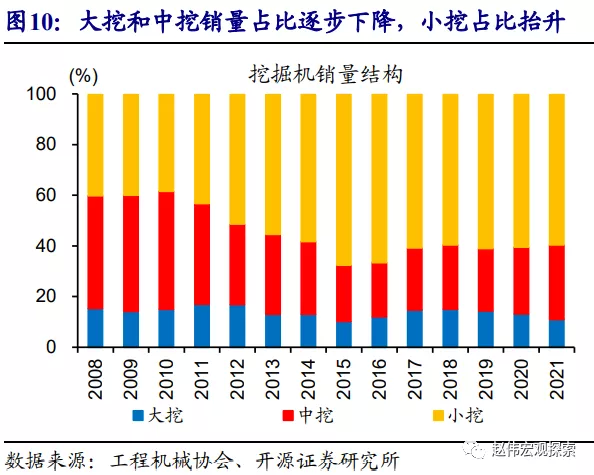

不同类型挖掘机使用场景存在差异,受不同投资的影响不同。大挖斗容量大、吨位高,主要用于矿山开采、大型基建等;中挖吨位、斗容量适中,使用场景较广、在房地产和基建投资等大量使用;小挖对施工场地空间要求较低,常用于对斗容量要求不高的市政建设、农田改造等。伴随投资结构等变化,挖掘机销量也出现变化,大挖和中挖销量占比逐步下降,而小挖占比逐步从40%抬升至60%附近。

三问:挖掘机变化对投资映射?基建和房地产新开工偏弱,未来演绎仍需观察

经验显示,挖掘机销量同步略领先基建和房地产投资变化,尤其是项目新开工。2008年以来,挖掘机销量在2009年、2016年和2020年出现三次明显增长,但不同阶段投资驱动有所不同,2009年“稳增长”发力,基建和房地产投资加码带动挖掘机需求陡增;2016年基建投资增速缓慢下移,而房地产投资回升等拉动挖掘机销量;2020年政策“托底”,基建和房地产投资需求增加,带动挖掘机销量。

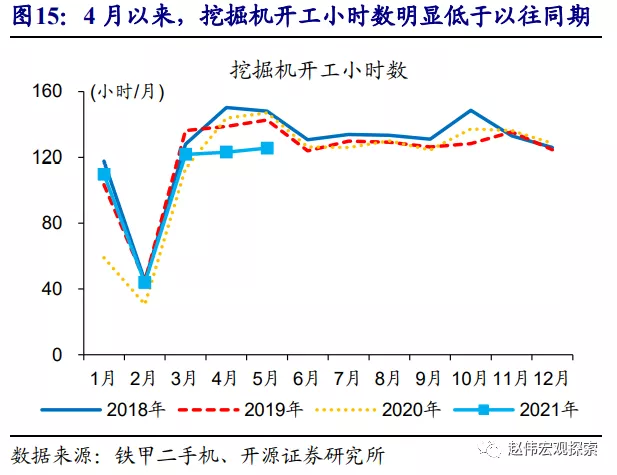

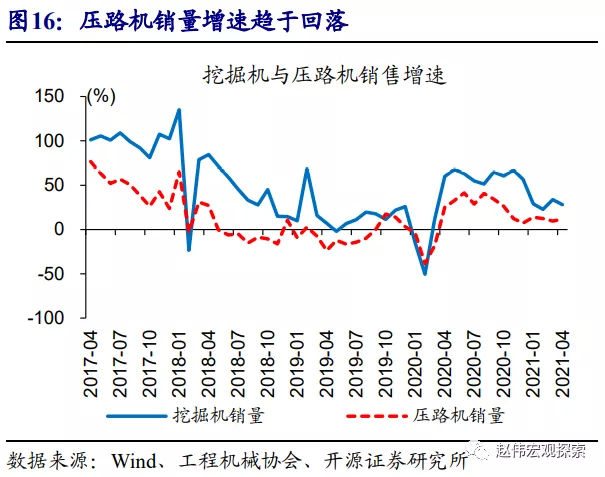

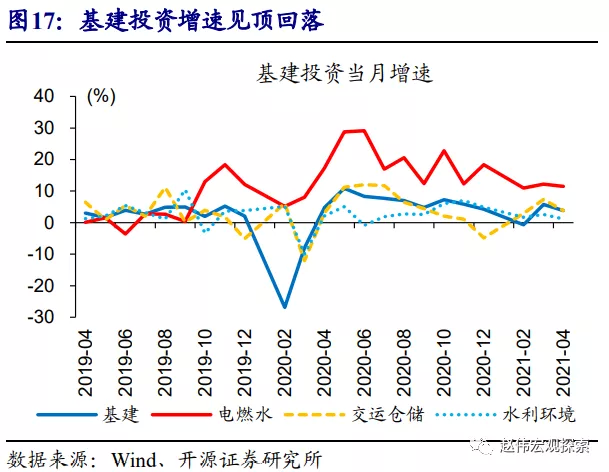

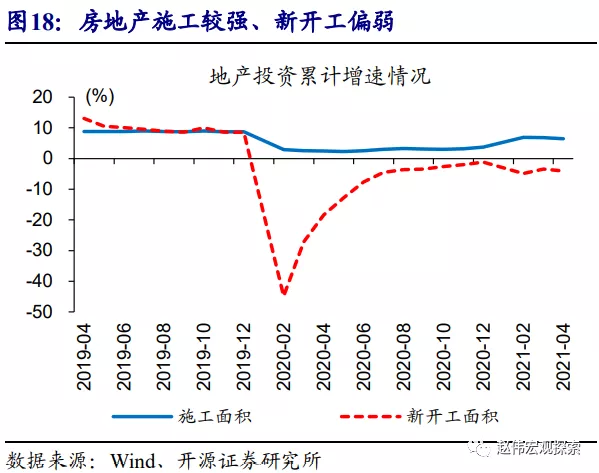

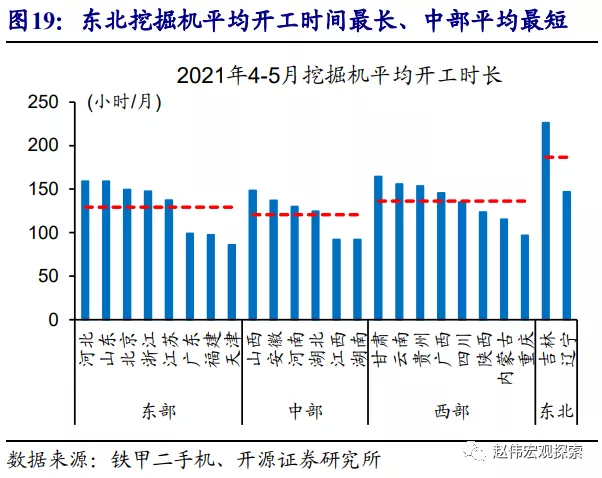

挖掘机销量、开工等变化,与基建和房地产新开工相互印证,后续变化仍需观察。挖掘机销量回落的同时,设备开工需求也明显下降,4月和5月挖掘机平均开工小时数为124小时,低于历史均值的147小时,或反映土建施工强度下降。结合压路机销量等来看,基建投资回落趋势明确。挖掘机销量回落,也可能与房地产新开工偏弱有关,是否指向房地产投资下降,还需结合建安投资和销售等分析。

风险提示:数据统计遗漏或偏误,设备更新需求超预期。

报告正文

一问:近期,挖掘机销量变化有何特点?

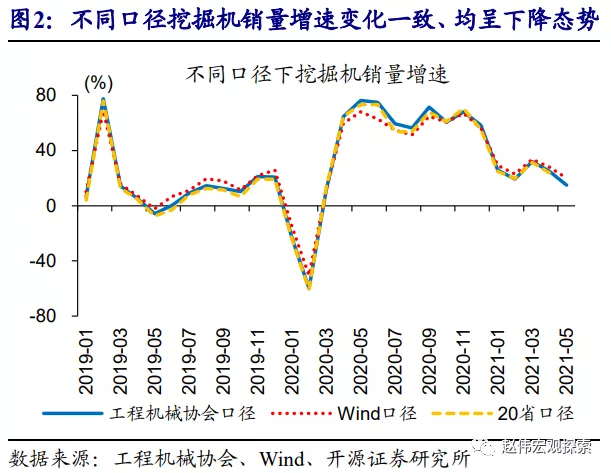

挖掘机销量连续2个月回落,增速创一年来新低。工程机械协会数据显示,5月挖掘机销售2.2万台,较3月高点大幅回落5.1万台、降幅达170%;销量两年复合增速14.8%,较3月回落17个百分点、较2020年5月高位回落57个百分点。工程机械协会、Wind和20省市口径挖掘机销量增速变化基本一致,均呈逐步下降态势。

不同地区挖掘机销量变化有所分化,中部和西部增速回落,而东部和东北有所上升。20省市数据显示,4月东部、中部和西部挖掘机销量分别为1.1万台、1.0万台和1.2万台,均较3月下降超44%;东北挖掘机销量838台,较3月下降32%。两年复合同比增速来看,东部和东北4月挖掘机销量两年复合增速分别为32.1%和64.4%,分别较3月提升0.2个百分点和25.2个百分点;而中部和西部增速,分别较3月回落13.7个百分点和9.6个百分点至17.4%和20.8%。

不同机型销量均出现明显回落,小挖回落幅度最大。5月,大挖(>=28.5t)、中挖(18.5~28.5t)、小挖(<18.5t)销量分别为2841台、6953台和12294台,分别较3月回落60.4%、67.6%和72.3%;其中,大挖和中挖销量两年复合增速分别为4.5%和25.0%、均较3月回落13个百分点,小挖销量增速较3月回落近20个百分点至12.6%。

二问:挖掘机销量变化的驱动因素?

挖掘机主要用于房地产和基建投资前端的土木工程,销量变化受投资影响较大。挖掘机主要用于土方开挖、装载作业、土地平整等建筑土木工程作业,销量变化与房地产和基建投资、尤其是新开工景气程度紧密相关。经验显示,房地产、基建投资增多、对挖掘机需求明显上升,典型时期如2009年、2016年,反之亦然。

不同类型挖掘机使用场景存在差异,受不同投资的影响不同。大挖斗容量大、吨位高,主要用于矿山开采、大型基建等;中挖吨位、斗容量适中,使用场景较广、在房地产和基建投资等大量使用;小挖对施工场地空间要求较低,常用于对斗容量要求不高的市政建设、农田改造等。伴随投资结构等变化,挖掘机销量也出现变化,大挖和中挖销量占比逐步下降,而小挖占比逐步从40%抬升至60%附近。

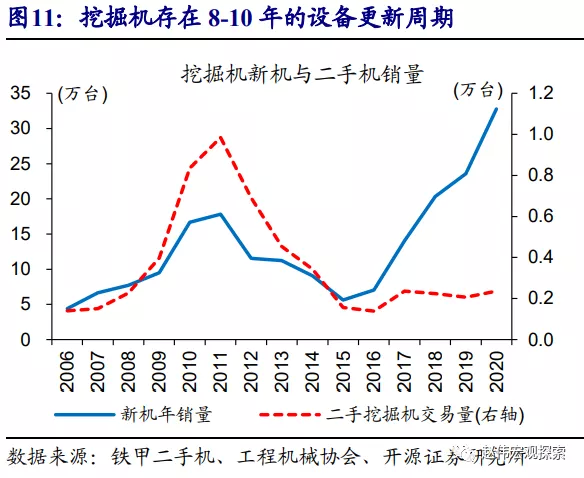

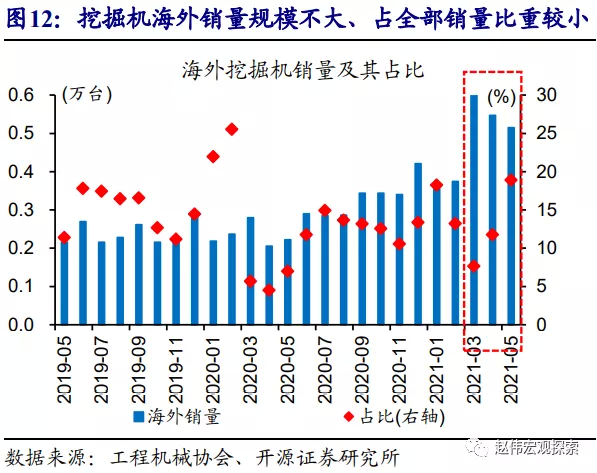

挖掘机销量还会受到存量设备更新、外需等因素的影响。挖掘机自身存在8-10年的设备更新周期,上一轮大幅购置设备时间在2009-2011年,对应的本轮的设备更新周期约在2018-2020年,设备更新对2021年挖掘机销量的影响或逐渐弱化。除国内需求外,挖掘机需求还部分来自海外,2021年1-5月挖掘机出口2.4万台、占全部销量的13.5%,对整体销售的影响较为有限。

三问:挖掘机销量变化,对投资的映射?

经验显示,挖掘机销量同步略领先基建和房地产投资变化,尤其是项目新开工。2008年以来,挖掘机销量在2009年、2016年和2020年出现三次明显增长,但不同阶段投资驱动有所不同,2009年“稳增长”发力,基建和房地产投资加码带动挖掘机需求陡增;2016年基建投资增速缓慢下移,而房地产投资回升等拉动挖掘机销量;2020年政策“托底”,基建和房地产投资需求增加,带动挖掘机销量。

挖掘机销量、开工等变化,与基建和房地产新开工相互印证。挖掘机销量回落的同时,设备开工需求也明显下降,4月和5月挖掘机平均开工小时数为124小时,明显低于2017年以来均值的147小时,或反映土建施工强度下降。结合压路机销量等来看,基建投资回落趋势明确。挖掘机销量回落,也可能与房地产新开工偏弱有关,是否指向房地产投资下降,还需结合建安投资和商品房销售等综合分析。

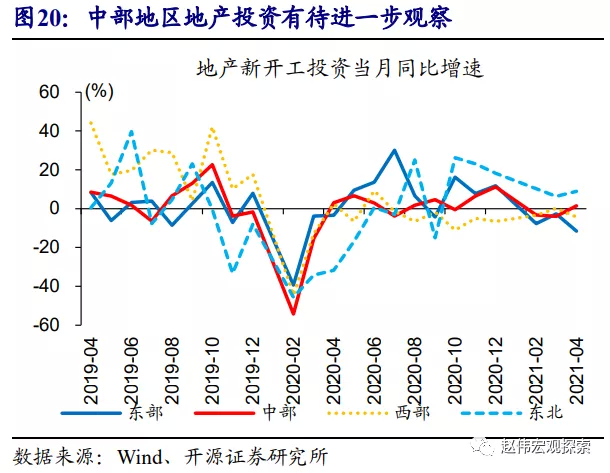

不同地区挖掘机变化,映射地区投资变化不同,后续变化仍需观察。东北地区,不仅挖掘机销量较好,存量设备开工时间也相对较长,与东北房地产新开工相对较好相印证;相较之下,中部挖掘机销量增速和存量设备开工时长均较低,同时房地产新开工也相对较低。当然,影响投资的因素较多,挖掘机提供了一个特别的观察视角,后续投资变化仍需进一步跟踪。

经研究,我们发现:

(1)挖掘机销量连续2个月回落、增速创一年来新低,中、西部拖累明显。不同机型销量均出现明显回落,小挖回落幅度最大。

(2)挖掘机主要用于房地产和基建投资前端的土木工程,销量变化受投资影响较大;不同类型挖掘机使用场景存在差异,受不同投资的影响不同。此外,部分需求来自出口、但占比较小,也会受到存量设备更新的影响。

(3)经验显示,挖掘机销量同步略领先基建和房地产投资变化,尤其是项目新开工。年初以来,挖掘机销量、开工等变化,与基建和房地产新开工相互印证,后续变化仍需观察。

风险提示:数据统计遗漏或偏误,设备更新需求超预期。

本文选编自“赵伟宏观探索”,作者: 赵伟团队;智通财经编辑:李均柃

扫码下载智通APP

扫码下载智通APP