东吴证券国际:港股短期向下空间不大,在耳熟能详标的之外找寻机会

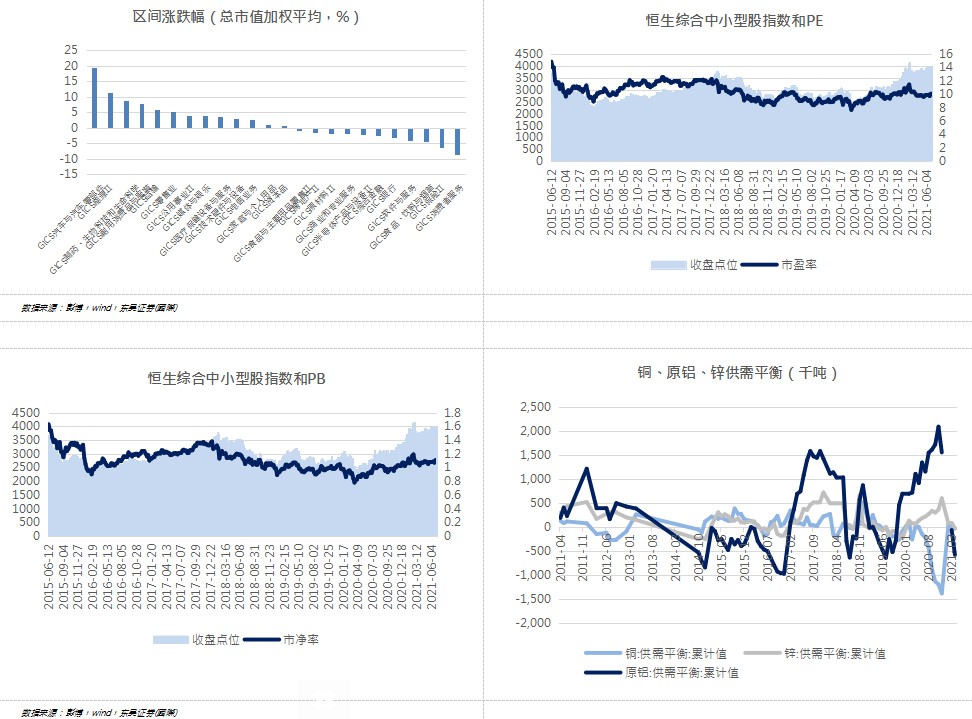

短期大市向下空间不大,当前应积极做多。本月恒生指数录得跌幅0.39%,最新收盘点位29000.41,分板块来看,涨幅居前的行业板块包括汽车及零部件、能源、生物制药,分别录得涨幅19.46%、11.34%、8.90%;跌幅较多的行业板块为消费者服务、保险、食品饮料,分别录得跌幅8.79%、6.48%、4.36%。大势研判方面,我们认为向下空间不大,当前应积极做多,从基本面角度看,中国2021年5月规模以上工业企业利润累计值较2019年同比增长44%,企业中报盈喜屡见不鲜,且仍能够找到合理估值的标的,因此整体而言下行概率不大;同时,沪深成交额连续多日突破万亿,题材炒作层出不穷,多头情绪仍较为亢奋,而大陆资金作为港股重要的组成部分,对港股有一定程度正面影响。行业配置方面,看好新经济的新能源车及光伏、高端制造,疫情后复苏的社服、商贸零售、交运等,以及顺周期中供需格局较优的材料、能源等。

在耳熟能详的标的之外找寻机会。在大家耳熟能详的标的中,质地优秀的个股估值高企难以下手,估值较低的标的却又多少有一些缺陷;然而,通过恒生中小型股指数,我们观察到市场仍然存在着持续分红贡献价值、有一定成长性且估值合理的中小盘个股,其中也有细分行业的龙头,这些小盘股似乎并不受到市场的关注,而没有关注度也意味着流动性的缺失,从而进一步加剧市场对其的疏远。但是,市值大小不应该影响个股的价值,尽管历史上市场对于大小盘风格的偏好时常发生变化,但是只要存在价值最终都能够获得青睐;关于缺乏流动性进出不便利的因素确实存在,买入可能需要花费一定的冲击成本和时间,但是卖出不用过于担忧,从历史上看,在这些标的用业绩证明自己从而获得价值发现后,流动性往往会不请自来。我们认为,不妨在核心资产之外找寻机会做一些配置,找寻那些PE/PB Band处于下区间、PEG<1.5、持续稳定分红且股息率>2%,正因为这些标的关注度不高,此时介入获得超额收益的概率比较大。

铜、铝抛储以及淡季来临使价格短期受到压制,但基本面仍有支撑,看好铜铝相关产量有增长的标的。本次大宗上涨主要因素是美国的货币超发,而部分品种由于自身供需格局较好而涨幅居前,例如铜、锂和铝等。以铜为例,长期资本开支的不足导致铜矿供给增长缓慢,而需求端受益于新能源的发展将会有较快的增长;对铝而言,供给端受到碳中和的压制,由于电解铝环节耗电量大,政府为了碳排放以及环保问题在过去一段时间加快了不达标产能的停产,同时需求端一定程度受益于新能源车的轻量化应用。而传统淡季来临叠加近期国储局抛储铜、铝、锌对其价格产生压制,我们认为抛储一定程度上抑制投机盘,但铜铝等大宗基本面存在支撑,根据世界金属统计局数据,铜、铝和锌2021年4月供需平衡累计值分别为-46、-588和-38千吨,均处于紧平衡状态,只要美联储货币政策不大幅变动,供需格局好的大宗商品价格或仍将偏强运行,看好铜铝相关产量有增长的个股。

6月PMI数据向好,总体需求不错,出口稍回落,生产受到限电缺芯影响。中国公布6月PMI数据,制造业PMI录得50.9%,较上月回落0.1%,继续在景气区间平稳运行;新订单指数录得51.5%,高于上月0.2%,表明需求增长;生产指数较上月下滑0.8%至51.9%,主要受到限电、缺芯片等因素影响;新出口订单较上月回落0.2%至48.1%,反应出口景气有所下行,广东地区疫情或造成一定影响。服务业/建筑业PMI分别较上月-2%/-0%至52.3%/60.1%,均处于荣枯线上,服务业受到局部疫情的负面影响,建筑业景气度仍在。

本文选编自“东吴证券国际”,作者:周霖;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP