赵伟:钢材飙涨,折射的全球大通胀脉络

报告要点

年初以来,海外钢材价格飙涨,导致美欧等企业涨价压力激增,并开始向居民端传导。海外钢价为何大涨,未来演绎方向及对全球通胀影响?专题分析,供参考。

年初以来,海外钢材价格飙涨,持续推升美欧等国内涨价压力

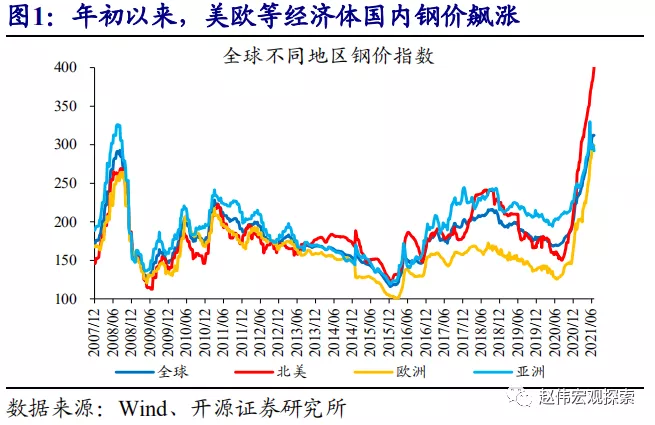

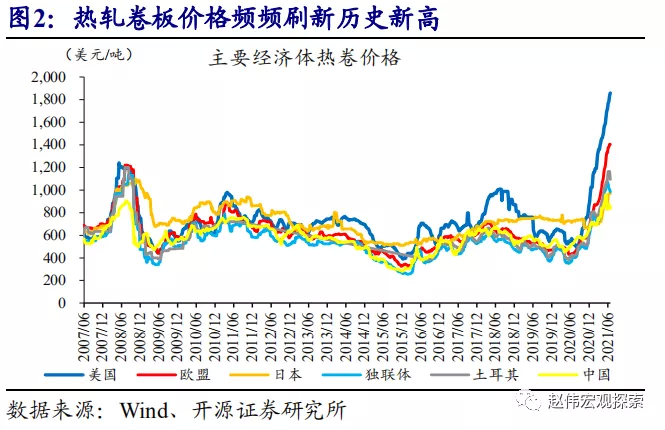

年初以来,美欧等经济体内钢价飙涨,部分钢材价格更是频频刷新历史新高。年初至今,全球钢价指数大涨39%至224.3,创下有记录以来新高。分地区来看,北美、欧洲钢价指数涨幅分别高达70%、58%,刷新最快上涨记录。分产品来看,美国、欧盟境内热轧卷板、冷轧薄板等钢材价格涨幅均超50%,频频刷新新高。

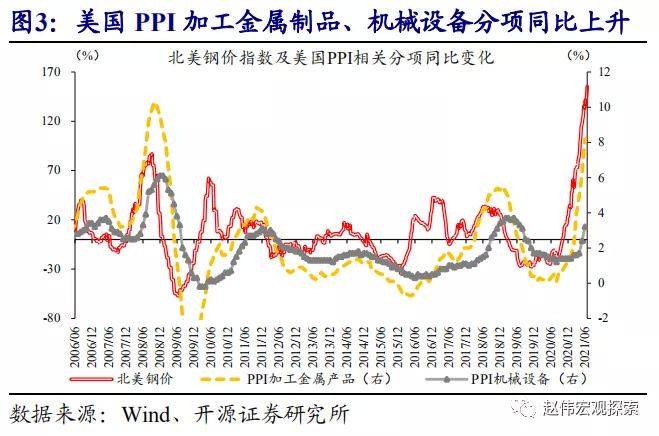

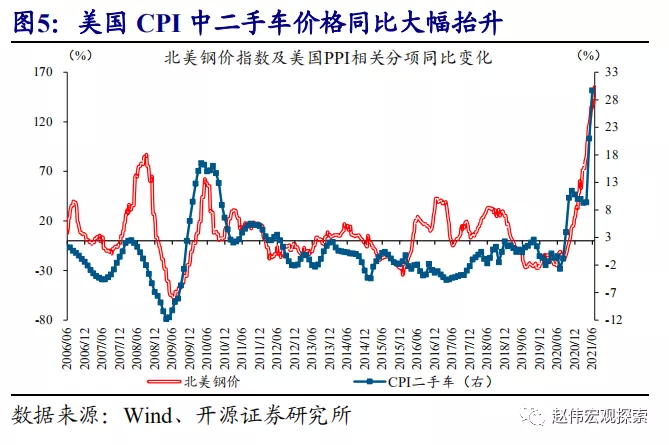

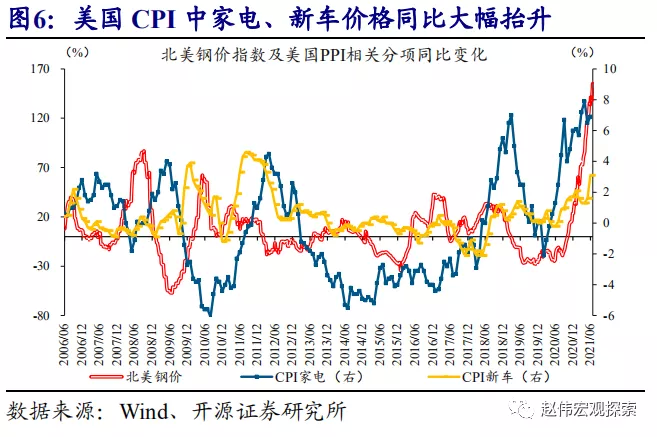

作为被广泛应用的工业原料之一,钢价的飙涨,导致美欧等国内企业涨价压力大幅抬升,并开始向居民端加速传导。以美国为例,钢价飙涨等,使金属加工、机械设备、运输设备行业的价格同比分别抬升至8.2%、5.2%、3.2%,远超疫情前。伴随中上游价格飙涨,下游行业纷纷提价,美国CPI汽车、家电项价格持续大涨。海外钢材价格飙涨,哪些因素推动?

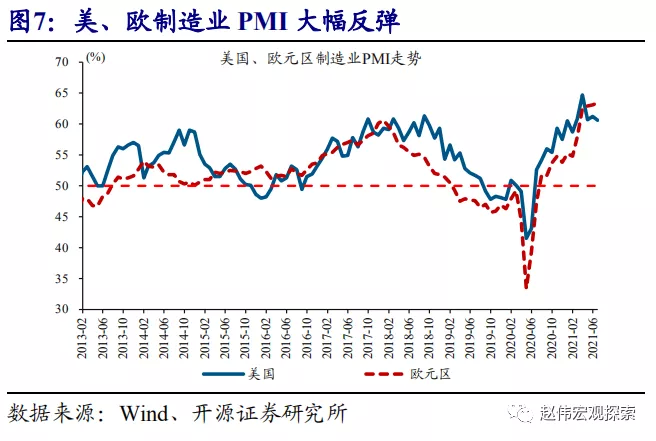

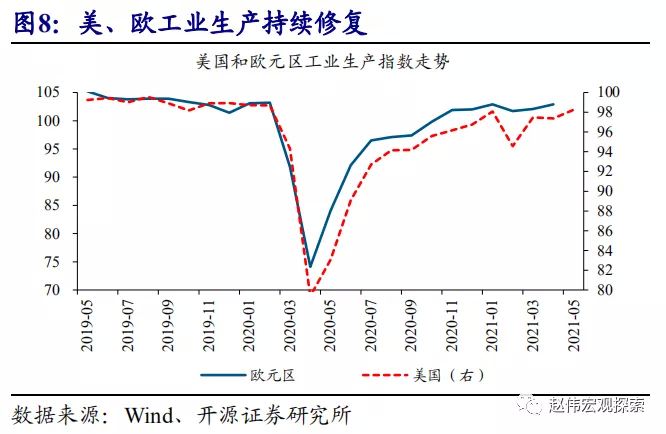

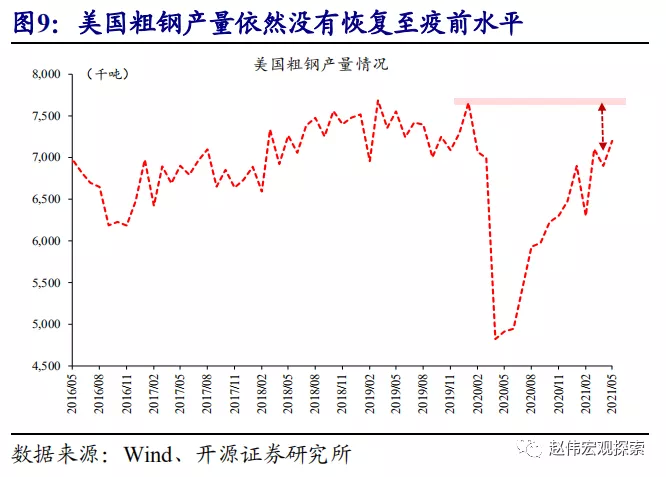

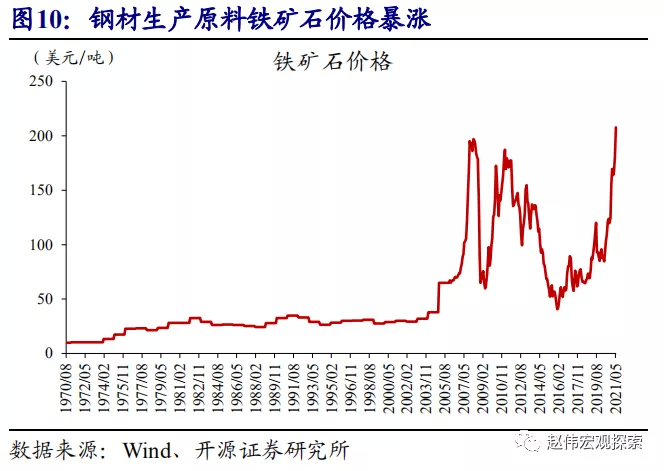

美欧等钢价飙涨背后,是疫情改善、工业生产等持续修复,同时钢材供应不足、生产原料铁矿石价格暴涨。年初以来,美欧工业生产等活动持续修复,用钢需求大增。但同期,美欧粗钢产量的修复十分缓慢,截至5月仍远不及疫情前水平。此外,钢材生产原料铁矿石价格的暴涨,从成本端进一步加大钢材的涨价压力。

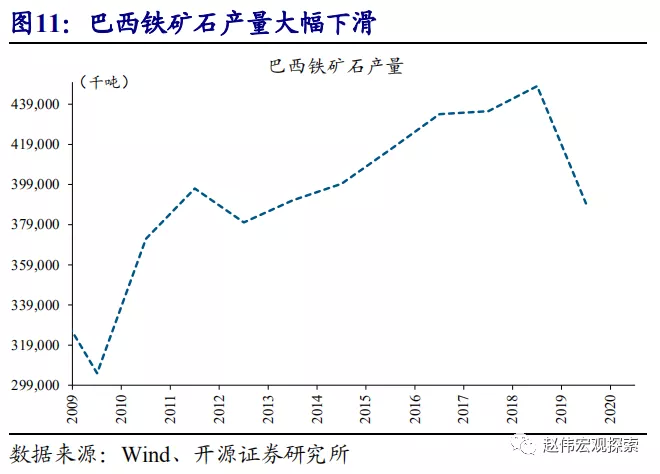

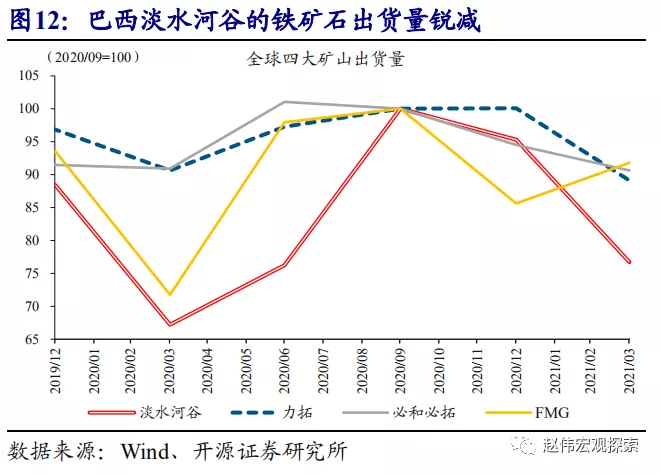

美欧等钢材短缺,及铁矿石价格暴涨背后的供给不足,与疫情、碳中和政策等密切相关。受疫情影响,美欧境内部分钢厂关闭高炉、甚至破产。政府随后提出的“碳中和”政策路线,引发部分钢厂进一步主动去化产能。供给不足同时发生在铁矿石生产行业,因为疫情反复及干旱引发缺电,巴西铁矿石出货量大幅减少。

海外钢材价格未来演绎方向,对全球通胀影响?

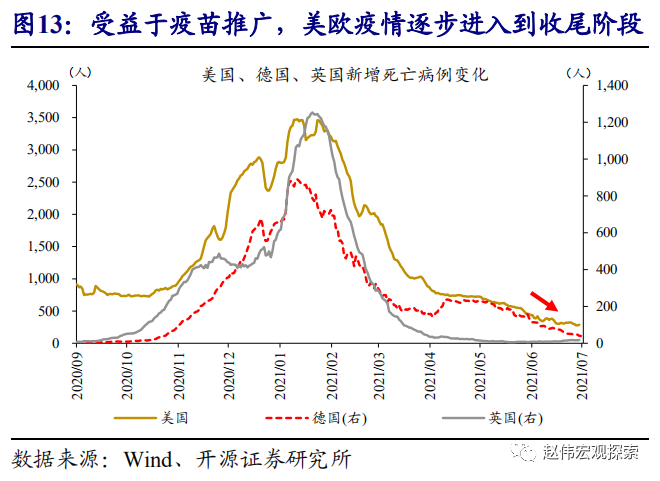

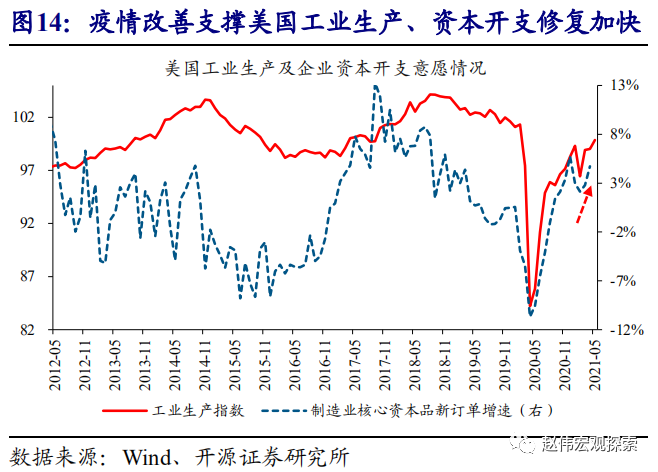

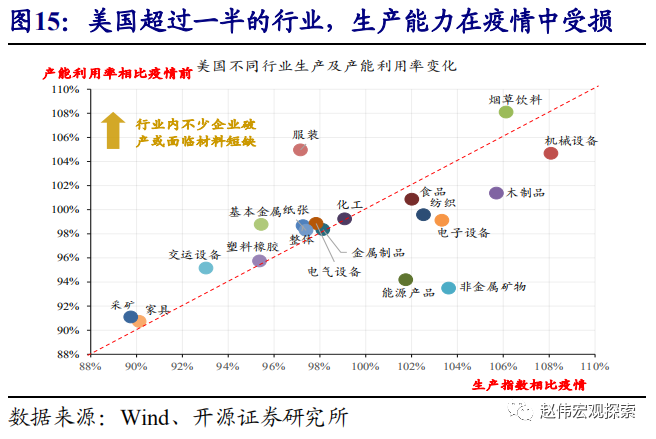

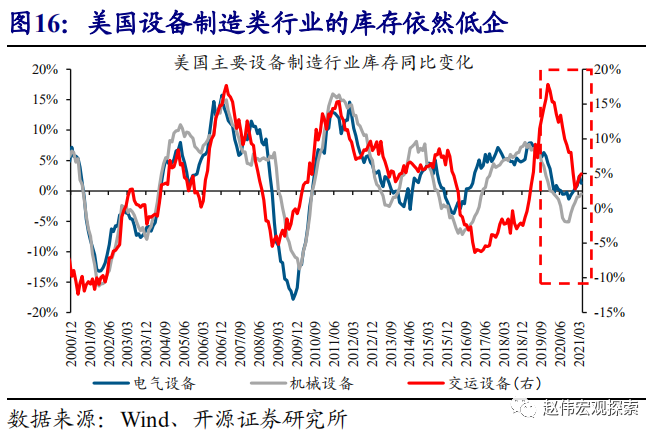

伴随疫情逐步收尾、推动工业生产及企业资本开支修复加快,美欧等主要经济体的钢材需求或持续高企。疫情改善下,美欧等前期受疫情压制的工业生产、企业资本开支等的修复已不断加快。国内生产链在疫情中的受损,使美欧等对各类中间品及资本品的需求进一步扩张。上述背景下,美欧等对钢材的需求或保持高位。

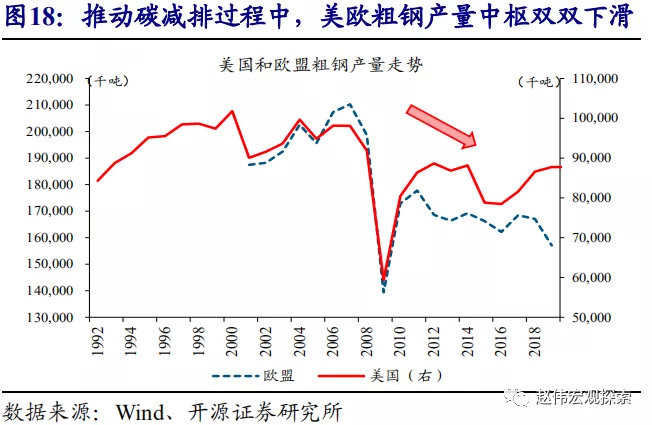

因为受到碳中和政策等影响,美欧等钢材的产能弹性将严重受限。过去10年,美欧双双大力推动碳减排。作为碳排放“大户”,美欧钢铁行业随之一边转型、一边去化产能。结果是,美欧各类钢材产量较2010年前出现大幅下滑。随着未来10年将实施更加激进的碳减排政策,美欧钢铁行业的产能弹性将严重受限。

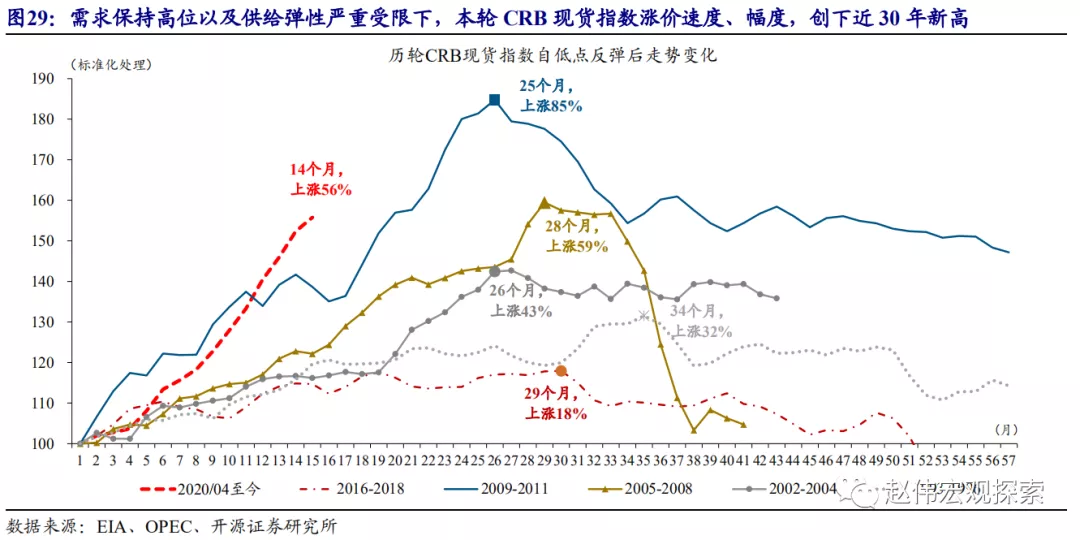

不止是钢铁行业,过去10年,海运、铜、油气等全球多数中上游行业资本支出均大幅“缩水”。疫情引发的产能受损,及碳中和的加速推广,又使得这些行业未来产能弹性大幅下降。需求保持高位及供给弹性受限,已带动中上游行业价格升至历史高位,整体涨价速度及幅度刷新近30年新高。考虑到本轮中上游行业产能“不足”将持续较长一段时间,全球中下游行业面临的涨价压力远未结束。

风险提示:病毒变异导致疫苗失效等。

报告正文

1、 周度专题:钢材飙涨,折射的全球大通胀脉络

事件:2021年年初以来,海外钢材价格飙涨。

资料来源:Wind

1.1、 年初以来,海外钢材价格飙涨,持续推升美欧等国内涨价压力

年初以来,美欧等经济体内钢价飙涨,热轧卷板等价格更是频频刷新历史新高。2021年初至今,全球钢价指数大幅上涨了39%至224.3,创下有记录以来新高。分地区来看,北美、欧洲钢价指数的涨幅分别高达70%、58%,刷新最快上涨记录。分产品来看,作为核心钢材品种①的热轧卷板、冷轧薄板等,纷纷涨势如潮。以热轧卷板为例,年初至今,价格在美国、欧盟内分别大涨82%、75%,屡创历史新高。

①钢材有五大常见品种,分别是螺纹钢、线材、热轧卷板、冷轧卷板、中厚板。

作为最重要的、被大规模广泛应用的工业生产原料之一,钢材价格的飙涨,持续推升美欧等国内企业涨价压力。钢铁被称为工业的“骨骼”,其产品被广泛应用于机械、汽车、造船、家电、建筑等一众行业。钢材价格的大幅上涨,让美欧等国内相关工业企业开始大面积提价。美国最新的5月PPI数据显示,生产活动中需要使用大量钢材的金属加工、机械设备、运输设备行业的价格同比,分别飙升至8.2%、5.2%、3.2%,远远高出疫情前水平。

美国企业端的涨价压力,已开始加速向居民端传导,引发CPI中部分商品项及服务项价格大涨。由于不少中下游行业同样需要使用到钢材或由钢材加工而成的产品,这些行业也受到了钢材涨价影响。美国5月CPI分项数据显示,家电分项价格同比,已由疫情前的-2.1%飙升至6.9%。同时,新车、二手车等分项价格同比,也纷纷升至近年来高位。

1.2、 海外钢材价格飙涨,哪些因素推动?

美欧等钢材价格飙涨,主要缘于疫情改善、支撑工业生产等活动修复,同时钢材的供应不足、以及钢材生产原料铁矿石价格暴涨。钢材价格飙涨,来自供需基本面的双重推动。需求端,疫情改善下,美欧制造业PMI纷纷大幅反弹。工业生产等活动强度的修复,持续提振钢材消费需求。需求快速修复的同时,美欧等粗钢产量的修复却十分缓慢。以美国为例,截至5月,粗钢产量依然未恢复到疫情前水平。除了钢材自身的供需矛盾持续加剧外,钢材生产原料铁矿石价格的暴涨,从成本端进一步加大了钢材的涨价压力。

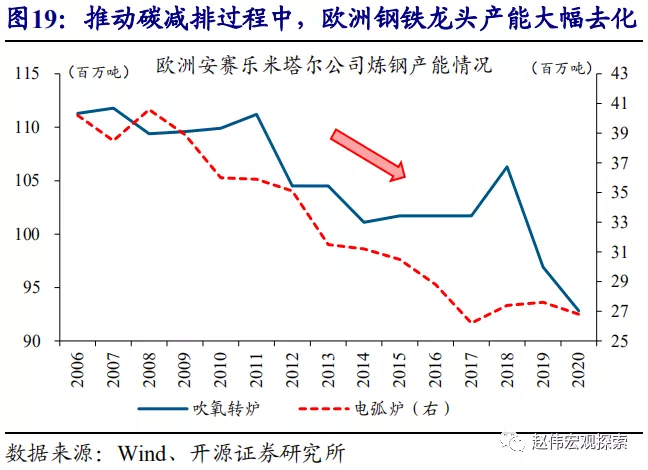

美欧等钢材“供不应求”,与疫情、碳中和政策等引发大量产能去化密切相关。2020年,在疫情的冲击下,美欧等内部有大量的钢铁企业陷入裁员潮,部分钢铁企业甚至直接破产。与此同时,美欧等政府纷纷加快推进节能减排、提出未来几十年内实现“碳中和”的政策立场,引发部分钢铁企业主动去化产能、关闭高炉。比如,根据世界钢协数据,欧洲最大钢铁公司安赛乐米塔尔在2020年关停了近20%的高炉。

铁矿石价格暴涨背后,是巴西铁矿石出货量大幅减少、导致全球铁矿石供需矛盾持续加剧。全球铁矿石资源分布高度集中,其中,淡水河谷、力拓、必和必拓、FMG四大铁矿石巨头,合计产量占全球比重接近50%。2020年以来,由于受到疫情频繁反弹的拖累,以及干旱引发的“缺电”冲击,巴西淡水河谷的铁矿石出货量锐减。受此影响,全球铁矿石持续供不应求,价格随之飙涨。

1.3、 海外钢材价格未来演绎方向,对全球通胀影响?

伴随疫情逐步收尾、推动工业生产及企业资本开支修复加快,美欧等主要经济体的钢材需求或将持续高企。受益于疫苗大规模推广,美欧等主要经济体的新增死亡病例持续、大幅下滑,疫情逐步进入到收尾阶段。疫情趋势改善下,美欧等前期受疫情压制的工业生产、企业资本开支等活动的修复开始加快。不仅如此,国内生产链在疫情中严重受损,将使美欧等对各类资本品及中间品的需求进一步扩张。作为中间品中的核心之一、以及大部分资本品的生产原料,钢材在美欧等主要经济体内部的需求或将“居高不下”。

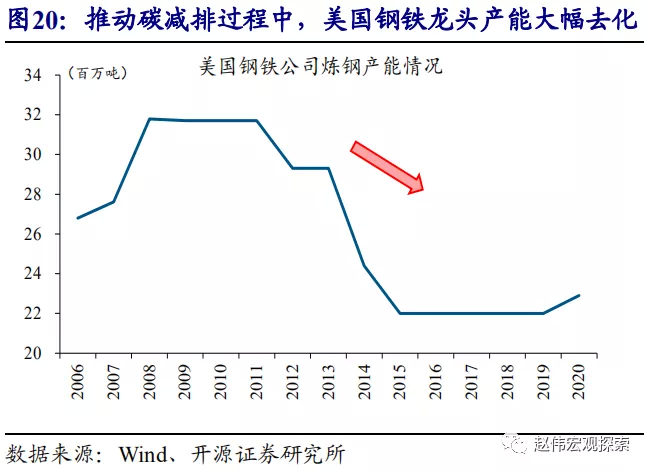

需求改善的同时,因为受到碳中和政策等压制,美欧等钢材的产能弹性严重受限。欧洲、美国分别从2007年、2009年开始推动降低国内碳排放量。作为碳排放的“大户”,钢铁行业在欧盟、美国内部随之开始一边转型,一边去化产能。以美欧的钢铁龙头公司为例,2010年至2020年,欧洲最大、全球第二大钢铁公司安赛乐米塔尔的产能下降了22%,美国最大钢铁公司美国钢铁(USS)的产能更是下降了38%。行业产能的大幅去化,使美欧的粗钢产量较2010年前明显“缩水”。随着未来10年将实施更加“激进”的碳减排目标,美欧钢铁行业的产能弹性将严重受限。

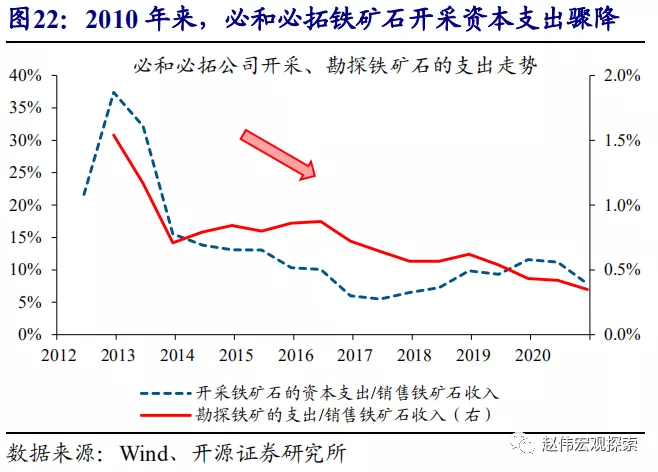

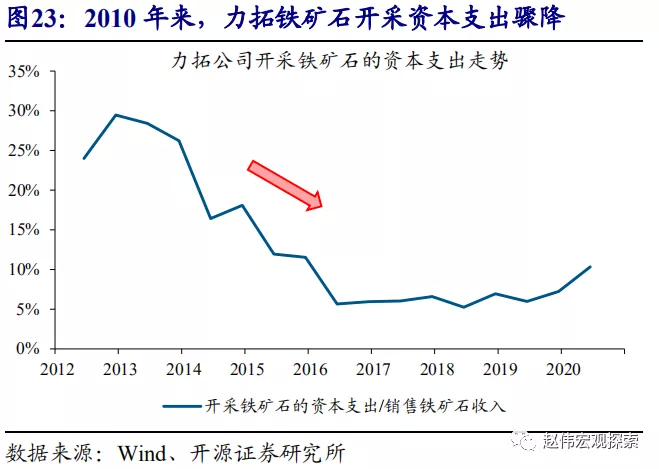

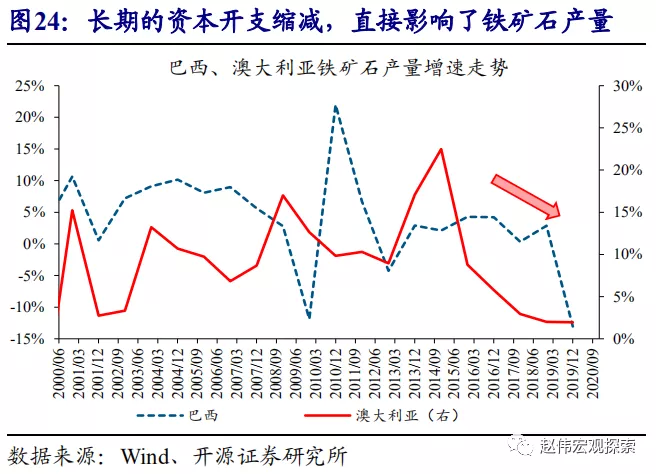

全行业持续10年缩减资本开支,叠加新矿开采周期需要4年以上时间,也使得本轮全球铁矿石的供给弹性被严重压缩。2010年至今,美欧等钢铁行业产能大幅去化的同时,全球铁矿石开采行业也经历了持续10年的资本开支缩减周期。以全球铁矿石“巨头”淡水河谷、必和必拓、力拓公司为例,过去10年,它们在铁矿石开采方面的资本支出纷纷“骤降”。巴西、澳大利亚的铁矿石产量增速,也因此出现明显的中枢下移。对于铁矿石行业而言,长期的“供给侧”改革,以及开采新矿需要较长时间,使未来的产能弹性被严重压缩。

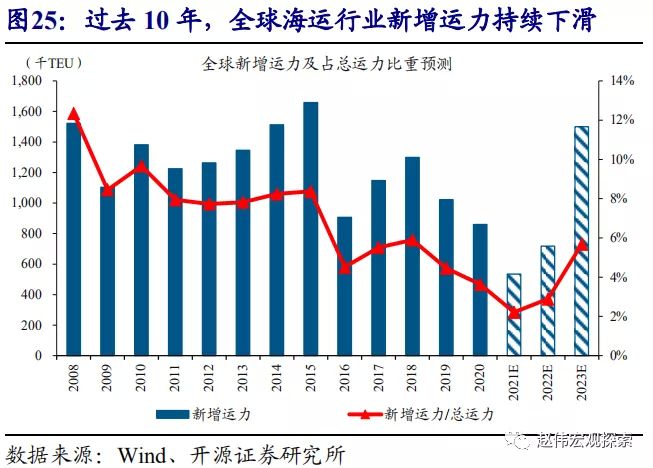

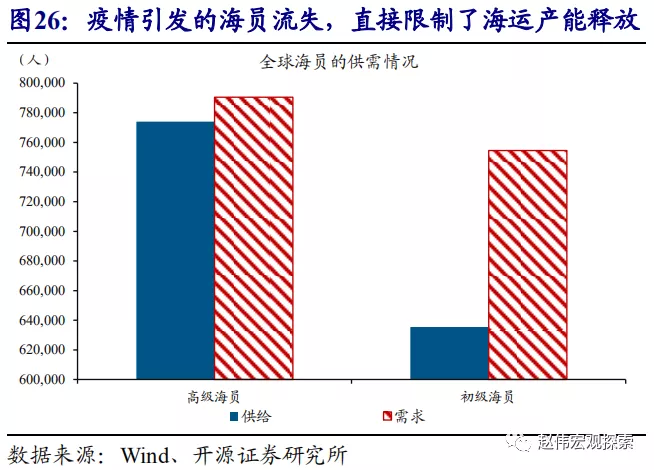

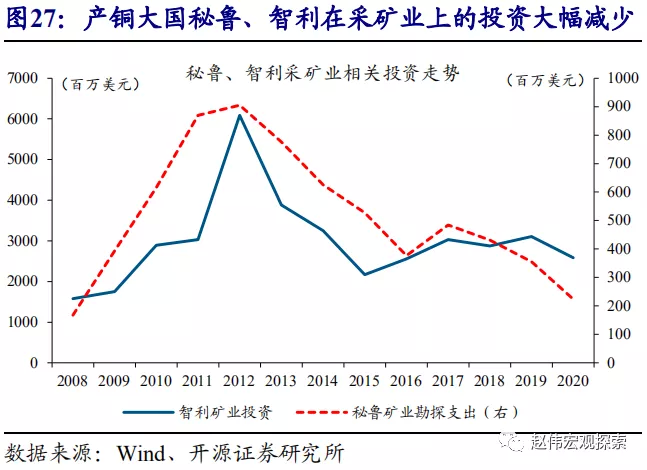

不止是钢铁行业,全球海运、铜、油气等多数中上游行业,同样遭遇“生产原料”供应不足、“加工环节”产能受限。事实上,钢铁行业目前面临的现状,只是大部分中上游行业的“缩影”。比如,海运、铜开采、除美国以往的油气开采行业,资本支出规模在过去10年均明显地“见顶回落”。资本开支的持续减少,使这些中上游行业的生产能力不断下降。而疫情的爆发以及碳中和政策在全球大面积推广,又进一步限制了这些中上游行业在未来的产能扩张。“生产原料”供应不足、“加工环节”产能受限,带动海运运价、铜价、油价大幅上涨。

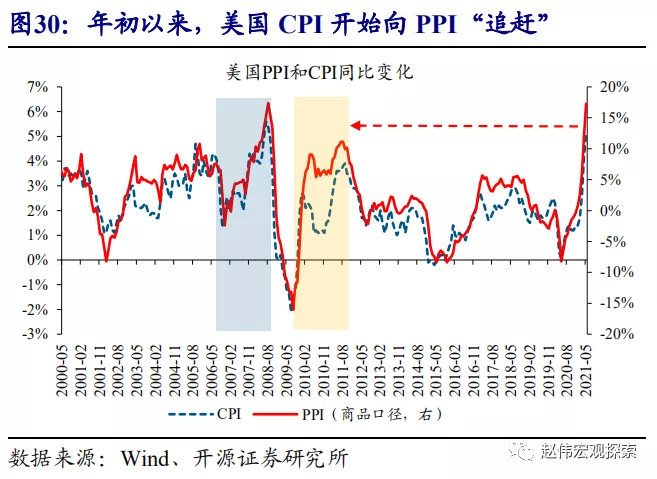

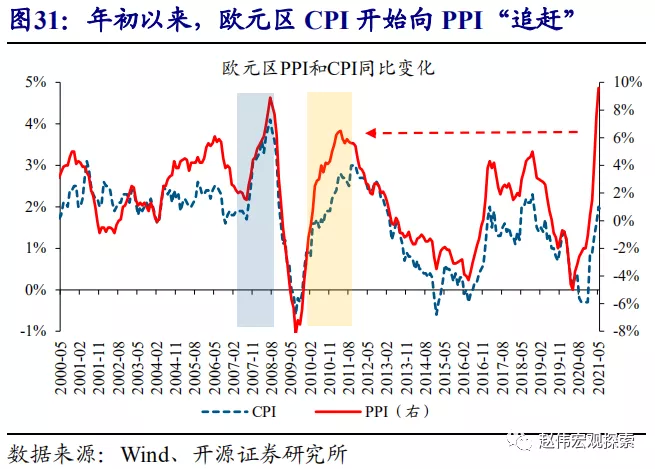

中上游行业因供给弹性持续受限而飙升的涨价压力,在本轮全球通胀中的反映刚刚开始。需求保持高位以及供给弹性严重受限下,本轮中上游行业的涨价速度、幅度,已经刷新了近30年新高。历史经验告诉我们,中上游行业的涨价压力,将跟随下游需求的改善、持续向下游传导。现实情况来看,这一涨价传导链条刚刚开始在美欧出现。年初至今,伴随疫情改善、带动下游需求修复,美、欧CPI走势双双加速“追赶”PPI。考虑到本轮中上游行业的供给弹性严重受限、价格或持续保持高位,全球大通胀仍处于“上半场”。

经过研究,我们发现:

(1)年初至今,全球钢价指数大涨39%至224.3,创下有记录以来新高。分地区来看,北美、欧洲钢价指数涨幅分别高达70%、58%,刷新最快上涨记录。分产品来看,美国、欧盟境内热轧卷板、冷轧薄板等钢材价格涨幅均超50%,频频刷新新高。

(2)作为被广泛应用的工业原料之一,钢价的飙涨,导致美欧等国内企业涨价压力大幅抬升,并开始向居民端加速传导。以美国为例,钢价飙涨等,使金属加工、机械设备、运输设备行业的价格同比分别抬升至8.2%、5.2%、3.2%,远超疫情前。伴随中上游价格飙涨,下游行业纷纷提价,美国CPI汽车、家电项价格持续大涨。

(3)美欧等钢价飙涨背后,是疫情改善下,美欧工业生产等活动持续修复,用钢需求大增。同期,美欧粗钢产量的修复十分缓慢,截至5月仍远不及疫情前水平。此外,钢材生产原料铁矿石价格的暴涨,从成本端进一步加大钢材的涨价压力。

(4)美欧等钢材短缺,及铁矿石价格暴涨背后的供给不足,与疫情、碳中和政策等密切相关。其中,受疫情影响,美欧境内部分钢厂关闭高炉、甚至破产。政府随后提出的“碳中和”政策路线,引发部分钢厂进一步主动去化产能。供给不足同时发生在铁矿石生产行业,因为疫情反复及干旱引发缺电,巴西铁矿石出货量大幅减少。

(5)展望未来,伴随疫情逐步收尾,美欧等前期受疫情压制的工业生产、企业资本开支等的修复将持续加快。国内生产链在疫情中的受损,使美欧等对各类中间品及资本品的需求进一步扩张。上述背景下,美欧等对钢材的需求或保持高位。

(6)与此同时,过去10年,美欧双双大力推动碳减排。作为碳排放“大户”,美欧钢铁行业随之一边转型、一边去化产能。结果是,美欧各类钢材产量较2010年前出现大幅下滑。随着未来10年将实施更加激进的碳减排政策,美欧钢铁行业的产能弹性将严重受限。

(7)不止是钢铁行业,全球海运、铜、油气等多数中上游行业,同样遭遇“生产原料”供应不足、“加工环节”产能受限。过去10年,与钢铁生产、铁矿石开采的情况一样,海运、铜、油气等全球多数中上游行业资本支出规模均持续显著“缩水”。疫情引发的产能受损,及碳中和的加速推广,又使得这些行业未来产能弹性大降。

(8)需求保持高位及供给不足,已带动钢材、铁矿石、海运、铜、原油等价格升至历史高位,整体涨价速度及幅度,刷新近30年新高。考虑到本轮中上游行业的产能“不足”将持续较长一段时间,全球中下游行业面临的涨价压力,远未结束。

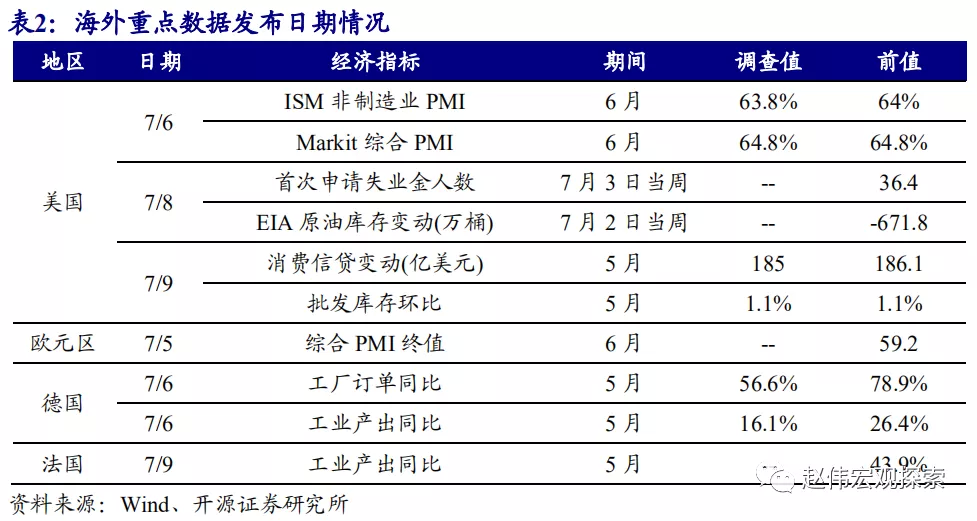

2、 重点关注:美国6月非制造业PMI

3、 风险提示

病毒变异导致疫苗失效等。

本文选编自“赵伟宏观探索”,作者:赵伟团队;智通财经编辑:mz。

扫码下载智通APP

扫码下载智通APP