国泰君安:继续看好锂电中游环节,重点推荐隔膜和电池

核心结论:

电新团队:继续看好锂电中游环节,重点推荐隔膜和电池:1)隔膜:下游需求快速释放叠加设备进口带来的供给刚性,产品价格有望上涨,龙头企业盈利能力将持续改善;2)电池:需求爆发龙头电池企业基本保持满产状态,同时海外客户批量出货国内企业全球市占率有望进一步提升。推荐恩捷股份、星源材质、宁德时代、亿纬锂能、孚能科技等标的。

有色团队:现在看下半年,锂电需求环比上半年增长40-50%,但是Q3Q4和Q2供给完全没有增量,今年的Q3Q4绝对是近两年最紧张的一段时间,锂价看涨;目前以锂价9w测算,二线锂盐标的明年估值分布在22-32x,都很便宜,如果锂价从9w涨至12w,eps有望增厚60-90%。标的:弹性角度:天齐(002466.SZ)、融捷(002192.SZ)、永兴(002756.SZ)、科达、江特、藏格、西藏矿业;成长角度:天华、赣锋(01772)、中矿、雅化、盛新。

隔膜环节涨价在即,电池出海彰显全球竞争力

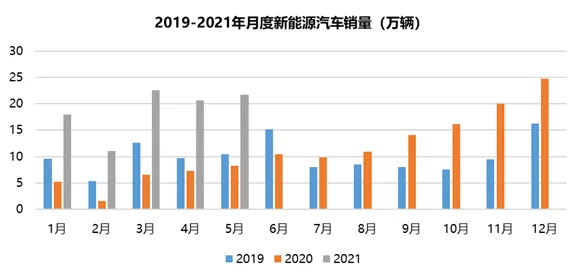

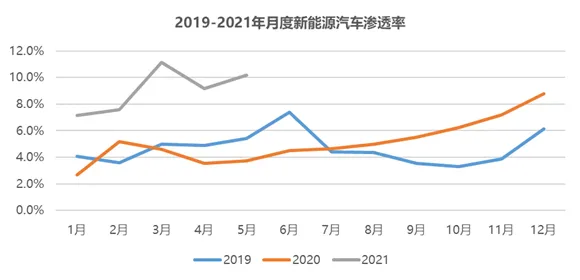

首先我们还是继续重申我们对整个新能源汽车赛道的看好,目前10%左右的渗透率仍有较大的提升空间;同时政策影响逐步减弱,C端消费的崛起也让我们对于整个新能源汽车销量增长有了更充分的信心。首先我们先看一下整体销量的情况,5月份我国新能源汽车销量达到21.7万辆,环比增长5.4%,单月渗透率达到10.2%,继续维持在10%以上的水平;前五个月累计销量达到95万辆,同比累计增长达到224%,累计渗透率达到8.74%,较去年全年5.4%的渗透率有显著提升,上半年来看我们预计销量将超过115万辆。7月排产继续延续了当前非常饱满的生产趋势;全年销量预计将超过260万辆,全球市场销量突破520万辆。

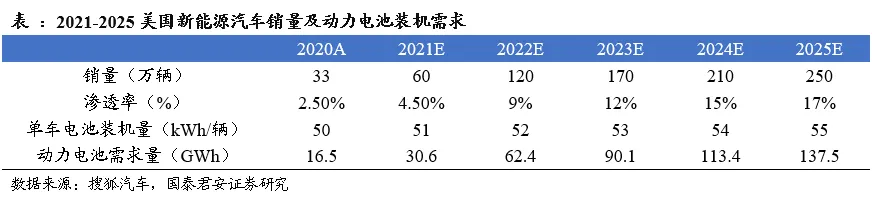

展望2022年我们认为除了国内市场继续保持40%以上的增长外,海外市场尤其是美国市场也不容忽视。我们前段时间也发了一篇针对美国市场的专题报告,我们看到2020 年美国新能源汽车销量仅为 33.3 万辆,同比增长 3.1%,渗透率达到 2.2%,远低于中国和欧洲市场;拜登上台后提出了一个1740亿美元的巨额提案,其中计划 1000 亿美元作为消费者补贴,单车补贴金额达到1.25万美元(针对8万美元以下的车型),100 亿美元作为零排放中型和重型车辆税收抵免,150 亿美元用作50 万充电设施建设,于 2030 年前全部建成,450 亿促进校车、公共交通电动化。

除了政策的大力推广,在车型方式除了特斯拉继续保持在美国的另外地位外,福特野马整体销售势头也是非常好,我们预计2022年美国电动车销量有望突破到120万辆水平,从而将全球新能源汽车销量从2021年520万辆以上水平推动到2022年近800万辆左右的情况。那么落实到动力电池及主要材料和资源环节,我们将分别讲一下我们目前的观点情况,中游我们目前主要推荐隔膜和电池两个环节。

一、隔膜环节:设备进口导致供给刚性,龙头企业满产后续价格看涨

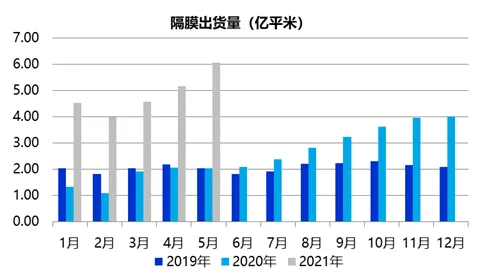

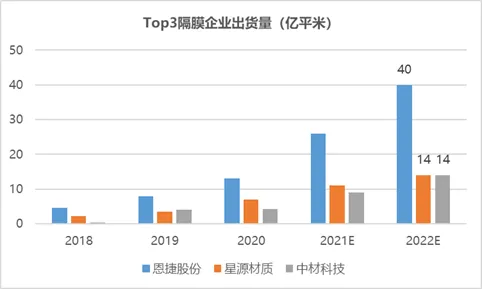

首先是隔膜环节,我们看到2021年可以说电池很多材料价格都在快速上涨,6F价格从去年7万左右快速上升至目前散单超过35万元的价格,以及添加剂的价格上涨都推动了电解液的价格上行,同时正负极环节价格都有不同程度的变化,那么隔膜可以说是主要材料里面唯一一个还没有怎么涨价的环节,这也是我们看2022年整体供需格局最为紧张的一个环节。我们看到目前我国单月出货在6亿平米,恩捷股份、星源材质等龙头企业基本保持满产状态;其中恩捷单月出货量超过2.5亿平米,星源材质9000万平米左右,中材科技超过6000万平米,Top3占据行业70%以上的出货水平,全年来看预计恩捷股份出货量达到26亿平米、星源材质达到11亿平米、中材科技(包括湖南中锂)出货量达9亿平米。

而从2022的供给情况来看,由于目前来看隔膜设备基本是采用进口设备,包括日本制钢所、东芝、德国布鲁克纳以及法国四家企业,其中前面三家设备厂商是国内隔膜企业的主要选择合作伙伴,目前整体设备产能有限,从订单到交付长达一年半以上时间,同时还面临设备调试等问题,因此从目前来看2022国内新增产能主要集中在恩捷股份、星源材质与中材科技三家企业:1)恩捷股份截止2020年底其大膜产能为33亿平米,同时根据其与制钢所的合作日本制钢所的锂电池隔膜生产线产能约为每年15-20 条产线,其中可优先保证上海恩捷每年 10-15 条产线需求,则对应每年10-15亿平米基膜产能,同时再叠加公司可进行产线改造等方式进一步释放部分产能,预计2021、2022年公司出货量约为26、40亿平米左右,2)星源材质2021年预计实现满产满销11亿平米,2022年预计新增3亿平米产能,其中有效出货预计新增2亿平米,同时通过设备调试等方式可以再新增1亿平米左右,预计2022年整体出货在14亿平米,常州和海外产能则主要在2023年集中释放;3)中材科技预计2021年出货9-10亿平米,2022年预计同比增长50%左右。

海外市场方面整体其扩产节奏也较慢,同时其在产品价格等方面与国内企业相比较贵,因此增量市场主要来自于中国企业。因此整体来看我们预计2022新增有效出货在26亿平米左右,对应170-180GWH左右电池增量。而从下游需求来看,宁德时代预计2020年出货在120-130GWH左右,展望2022年根据其与天赐材料签订的六氟长单我们预计22年出货量将超过240GW,增量达120GWH以上,此外考虑亿纬锂能、中航锂电、孚能科技、国轩等企业2022年的增量,隔膜新增有效产能消耗无忧。

同时考虑下半年需求环比显著提速,龙头企业产能偏紧背景下隔膜涨价成为可能。此外除了涨价因素外,我们也需要去关注产能进一步打满以及整体车速提升以后对单平米成本的下降,由于隔膜行业本身是一个重资产行业,目前来看设备折旧占产品生产成本比重达到20-25%左右,随着产量的持续提升,对单平米盈利也将带来积极作用;从星源和恩捷目前的盈利水平也可以看到,星源2021年改善显著,恩捷Q2改善显著,

隔膜属于重资产行业,产能利用率提升将显著提升公司盈利水平

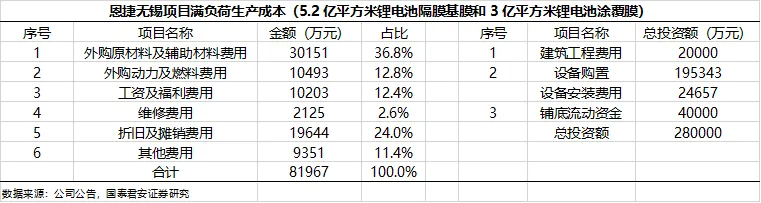

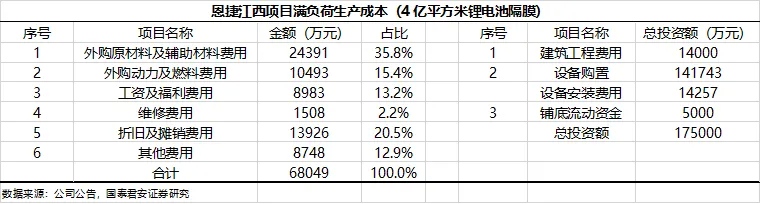

根据恩捷股份和星源材质近期扩产项目显示:1)恩捷无锡项目设备投资达到19.53亿元,对应每1亿平米设备投资达到约3.5亿元,投资回收期6.4年,2)恩捷江西项目设备投资达到14.17亿元,对应每1亿平米设备投资达到约3.54亿元,投资回收期6.43年,3)星源常州2亿平扩产项目设备购置费用达到3.05亿平米,则对应每1亿平米设备投资达到约1.5亿元,税后投资回收期为6.63年。

折旧占生产成本比重较大,产能利用率高低将显著影响公司盈利水平从上表可以看出,设备折旧占据隔膜企业主营业务成本的显著比重,恩捷无锡和江西锂电隔膜项目根据其测算折旧及摊销费用占生产成本的24%与20.5%;而星源2017-2020前三季度折旧占其生产成本的21.3%、21.6%、24.3%、25.4%,尤其是可以看出2019、2020年受产能利用率影响折旧占成本成本比重显著提升。进入2021年受下游需求向好拉动,恩捷、星源等企业基本保持满产状态,产能利用率基本保持在满产状态,受此拉动星源材质单平米盈利从2020年的0.11元上升至2021年Q1的0.23元左右,盈利改善明显。

二、电池出海,优质企业市占率稳步提升

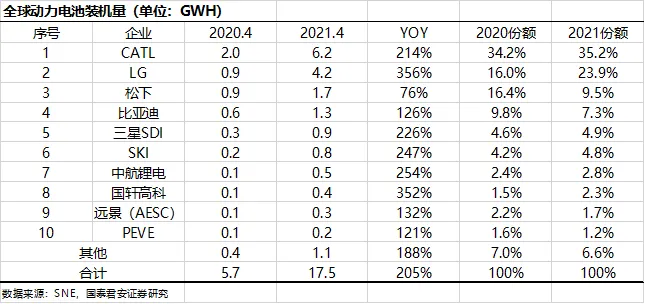

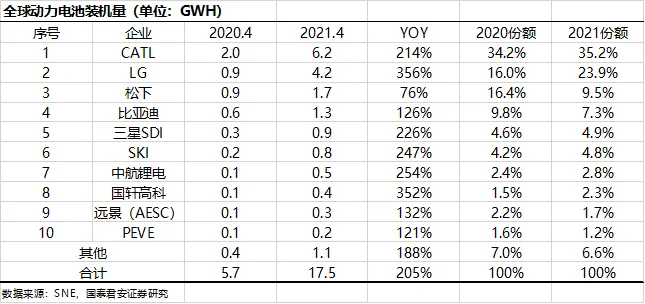

宁德时代:2021年1-4月动力电池累计装机量达到65.9GWH,同比增长146%,其中宁德时代装机量达到21.4GWH,同比增长286%,全球市占率达到32.5%(去年同期在21%左右),4月单月市占率达到35.2%,LG、松下位列二三名。国内前四个月动力电池装机量达到31.63GWH,同比增长241%,其中宁德时代装机量达到16.04GWH(则宁德前四个月对外出口达到5.4GWH),国内市场份额达到50.7%,比亚迪、LG化学位列二三名。

亿纬锂能:公司三元软包电池主要配套戴姆勒,现代起亚集团和小鹏汽车,目前来看基本处于满产满销的层面,全年预计出货量达到8GWH;同时在盈利方面公司与海外客户基本采取成本加成的模式,整体利润率都保持在10%以上。此外三元方形目前已经定点华晨宝马、XHEV项目定点捷豹路虎、宝马、戴姆勒等客户;外资车企的陆续定点彰显公司产品竞争力,随着后续三元方形以及XHEV电池系统的起量,公司动力电池业务有望再上新台阶。

7月,锂的主升浪!

1. 一个核心逻辑:现在看下半年,锂电需求环比上半年增长40-50%,但是Q3Q4和Q2供给完全没有增量,今年的Q3Q4绝对是近两年最紧张的一段时间,锂价看涨。

2.一个催化剂:下周一无锡电子盘会上碳酸锂合约,提供一个远期定价的价格发现机制,金融属性叠加,锂价有望开始抢跑。

3.估值很合适:目前以锂价9w测算,二线锂盐标的明年估值分布在22-32x,都很便宜,如果锂价从9w涨至12w,eps有望增厚60-90%。

4.标的:弹性角度:天齐、融捷、永兴、科达、江特、藏格、西藏矿业;成长角度:天华、赣锋、中矿、雅化、盛新。这是整个板块的史诗级别的大机会。

一、锂价变化和趋势:核心在需求,7月两个催化

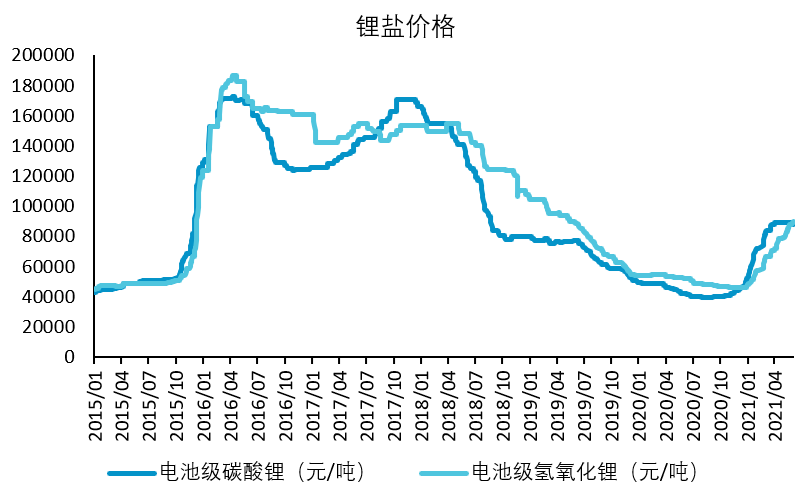

1. 碳酸锂价格Q1迅速上涨,Q2有所回调:2020Q4从3.8w底部上涨,2021Q1从5w上涨至8.8w,2021Q2从8.8w慢慢涨至9w,后面又回落到8.8w,所以Q2是偏弱。

2. 氢氧化锂价格一直稳步上涨:2021Q1从4.8w涨到7.1w,2021Q2从7.1w上涨到9.2w,稳步上涨没有回调。

供给基本面逻辑:

碳酸锂:Q2供需比Q1弱,供给侧:一个月国内碳酸锂产量在2万吨左右,①Q1冬季国内盐湖减量、部分企业春节停工,所以Q1产量比Q2少, ②Q1每月中国进口4000-5000吨,但是Q2每月进口9000吨左右,主要系智利盐湖SQM供给放量;需求侧:Q1正极材料企业完成了1个月到2-3个月的加库存,Q2正极材料企业正常采购,维持稳定库存,没有库存,虽然Q2电动车锂电排产环比Q1增长5-10%,但是考虑Q1补库,实际上Q1的碳酸锂表观需求比Q2更好。以上供需角度,Q2相对Q1较弱,也解释了为了Q2碳酸锂价格较弱。

氢氧化锂:供需一直偏紧,比较稳定,供给侧因为氢氧化锂来源大部分是锂辉石来源,国内盐湖&云母较少,供给较稳定,Q2以来,日韩的氢氧化锂的出口逐步增加,LG/松下为下半年高镍需求开始原材料补库。所以价格一直稳步上涨。

Q3Q4锂价趋势:看涨,确定性强

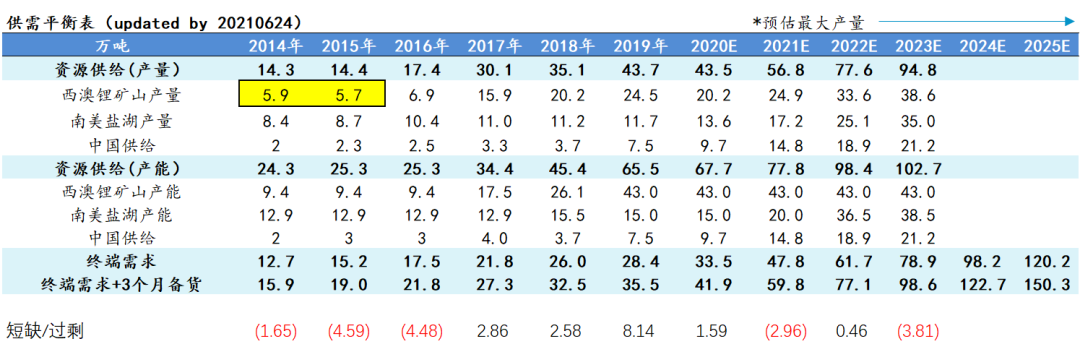

供给:Q3Q4和Q2持平,基本没有增量。根据我们对全球锂资源项目的统计,2021Q1/Q2/Q3/Q4季度供给为12.7/14.3/14.8/14.7万吨LCE,Q3Q4相对Q2基本没有增量。

需求:电动车下游反馈,下半年锂电排产环比上半年增加40-50%

结论:下半年需求电动车产业链锂电排产一旦增加,锂价上涨就要启动。

锂辉石精矿

Q1锂辉石450-500美元,Q2锂辉石650美元,Q3锂辉石750-800美元。

我们知道,锂辉石精矿是整个锂行业板块最短的短板,由于澳洲和国内冶炼厂都是签订长单,所以锂辉石精矿价格调价较慢,比如5-6月国内部分锂精矿散单已经出现7000-8000人民币/吨的价格(量少)。

两个催化剂:

无锡电子盘要在7月左右上碳酸锂合约,提供一个远期碳酸锂定价和价格发现机制,我觉得锂价第一次迎来金融属性的定价,有望作为下半年锂价上涨的抢跑催化剂。

澳洲锂矿Pilbara 7月会对锂精矿在电子平台拍卖,锂精矿价格长单价格外会有散单的市场报价,提振整个市场

二、供需:2021年供需整体紧平衡,但是结构性短缺,锂矿资源是最短的短板

2021年整体供需紧平衡,但结构性短缺,核心是缺矿。2021年全球有效供给产能为78万吨左右(包括wodgina以及停产矿山),最大能释放的产量为56万吨LCE,需求为59.8万吨LCE左右,整体行业紧平衡。

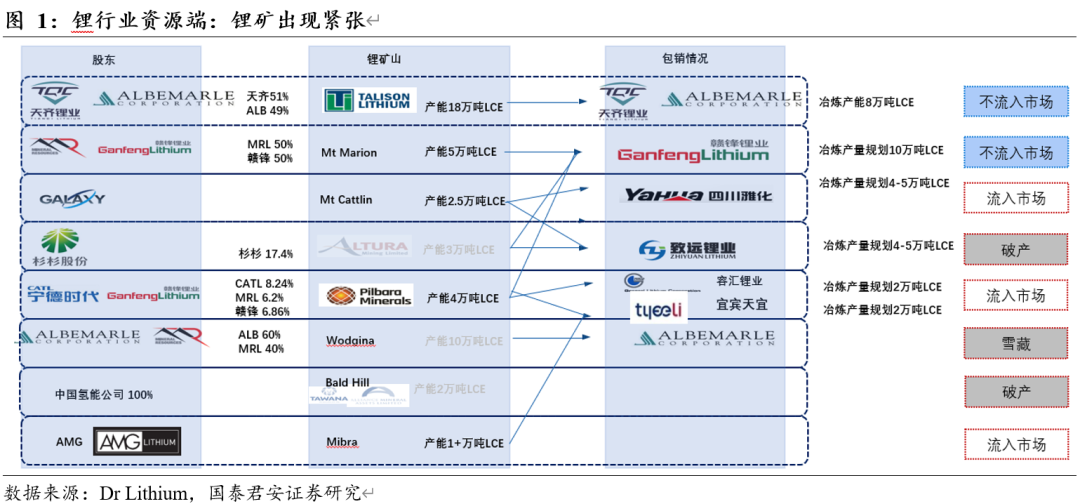

澳矿-中国冶炼这条供应链出现结构性短缺。全球锂行业供给结构中,澳矿-中国冶炼厂占全球供给50%左右,澳洲锂矿山生产出锂精矿,几乎100%运至中国冶炼厂(eg.

天齐锂业、赣锋锂业、致远锂业等冶炼厂),加工成碳酸锂和氢氧化锂。这条供应链对整个锂行业的供给影响巨大。

l 目前,澳洲7个矿山中目前正常生产的仅4个矿山:Talison、Marion、GXY、PLS,以及巴西AMG的Mibra也在正常运行;剩下的AJM和Bald Hill 破产停产,Wodgina被ALB雪藏。

l 而Talison仅对两大股东天齐和ALB内部销售,Marion 100%包销至赣锋,均不流入市场

l 剩余流入市场的澳洲锂精矿仅为GXY的2.5万吨LCE+PLS的4万吨LCE,合计6.5万吨,远远不能满足市场其余冶炼厂对锂矿的需求(撇除天齐、雅保、赣锋,国内冶炼产能为50-60万吨LCE),

海外锂矿出现供应紧张。海外锂矿结构性有极大的错配和分化,部分企业不缺(天齐、赣锋、雅保资源自给),部分企业锂矿采购困难(二三线锂盐厂资源覆盖率在30-40%左右)。

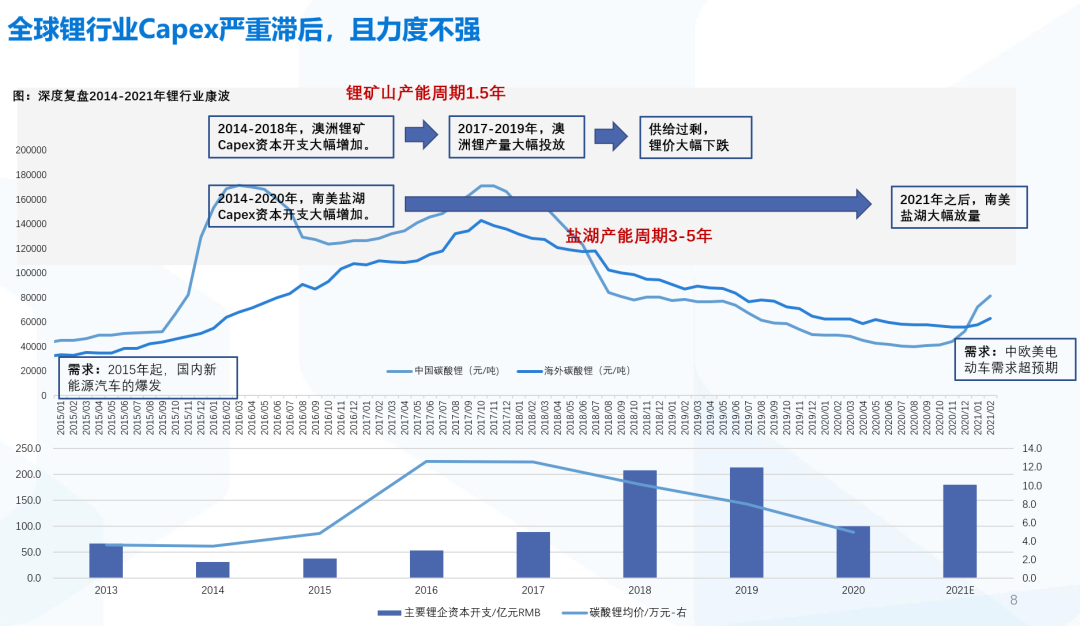

三、供给长期的烦恼:Capex滞后,且力度不足

2022-2025年,锂行业主要矛盾是,不平衡不充分的锂资源开发和全球日益增长的锂电需求的矛盾。动态的看,新增供给难以匹配快速增长的锂电需求。Capex周期和产能周期滞后于需求周期。

锂行业资本开支周期严重滞后。锂电行业需求周期在2020Q4启动,中欧电动车的爆发是发令枪,现在美国政策接力,各种车型多点开花,锂行业需求每年增长35%左右。但是我们发现,锂行业Capex资本开支周期并未开始,或滞后于需求周期半年到一年的时间。主要原因系,锂价刚刚恢复,锂行业企业资产负债表仍未大幅改善,锂价从2020Q4最低点的3.8万/吨上涨至目前的9万/元,当锂价在3.8万/吨的时候,全行业60%的锂上游资源企业出现亏损,企业没有任何做资本开支的动力,资产负债表恶化。目前即使锂价恢复到9万/吨,锂公司的盈利大幅度的恢复,但锂资源企业加大Capex的决策仍严重滞后,一方面有海外锂资源企业职业经理人制的因素影响,一方面有资产负债表未修复的因素限制,导致锂Capex决策保守滞后。

跨国别供应链的割裂,也导致本轮Capex力度低于预期。澳洲矿山(供给占比50%)由于目前中澳关系问题,中资对澳矿的投资受到一定程度限制,会放缓其澳矿融资速度。目前海外待开发待融资的锂矿山进程缓慢,锂矿山(如AVZ、Liontown等等)大部分融资进程只有20%左右,未来融资可能还需要半年到一年左右,而后矿山建设需要1.5-2年,融资家上矿山建设合计需要三年左右,因此在2023年底之前,新增矿山的产量较大难度提前投放到市场上。

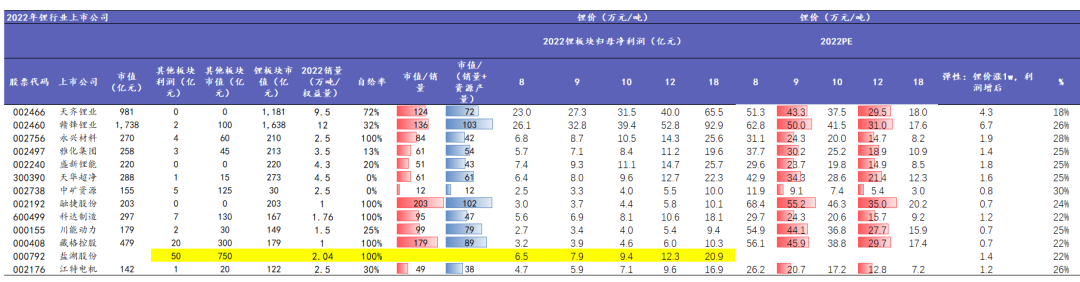

四、标的估值合适

估值很合适:目前以锂价9w测算,二线锂盐标的明年估值分布在22-32x,都很便宜,在整个电新的细分赛道里都很有吸引力。如果锂价从9w涨至12w,eps有望增厚60-90%,明年PE下降至12-20x。

迎接是史诗级别机会:目前A股锂标的中,赣锋1700亿,天齐900亿+,其他二线都普遍都是150-300亿。我坚信锂板块在未来是一个史诗级别的机会,行业每年30-35%符合增速,未来所有的标的市值中枢都会不断的上移,200-300亿的标的都会变成400-500亿的公司。

选股思路有两个:

1. 弹性角度:锂价上涨,eps增厚比例大的,首选资源占比高,自给率高的企业,天齐、融捷、永兴、科达、江特、藏格、西藏矿业;

2. 成长角度:总有成长的特别快的公司,总有公司以超越行业增速的不断增长,去克服整个行业都面临的困难(比如收矿),天华、赣锋、中矿、雅化、盛新。这是整个板块的史诗级别的大机会。

本文来自微信公众号“国君电新深度观察”,智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP