上半年净利预增逾1倍,细数华润啤酒(00291)现在和未来的增长“催化剂”

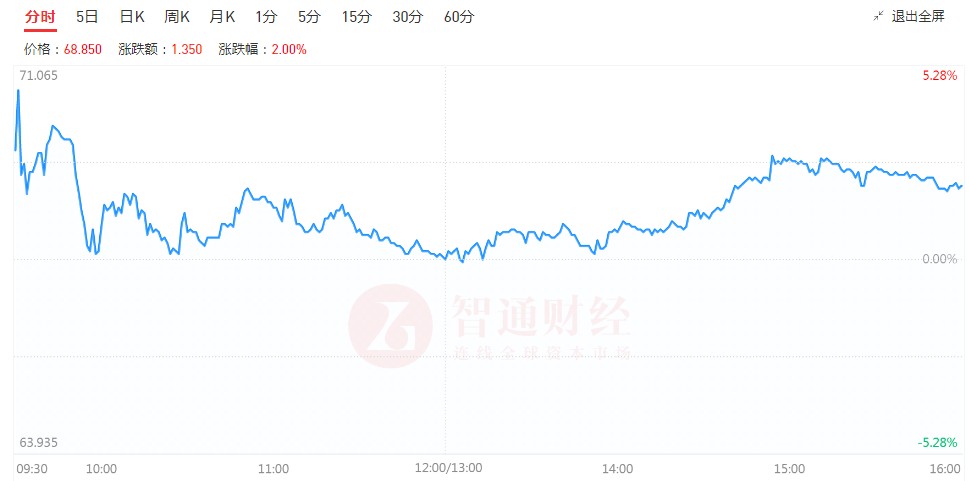

在港股主要股指皆翻绿的背景下,今日华润啤酒(00291)股价却走出了不一样的走势。

今日开盘,该股价高开近3%,随后涨幅有所回落,截止收盘华润啤酒股价上涨2%,报于68.85港元,最新总市值为2233.62亿港元。

而该股价之所以上涨,主要还是在于华润啤酒亮眼的增长数据——7月19日,该公司披露业绩预告表示,预计今年上半年股东应占溢利较2020年上半年增长至少100%,据悉该公司2020年同期盈利为20.79亿元。

众所周知,作为一家一直稳健增长的啤酒龙头,华润啤酒归母净利润骤增逾1倍表现并不算常见。因此,这也不禁引人好奇:华润啤酒上半年净利润为什么突然骤增呢?

从公告披露的内容来看,该公司净利润上半年增长主要有两方面因素:一是主要由于根据深圳市润投咨询有限公司、华润雪花啤酒(中国)投资有限公司及公司间接全资附属公司华润雪花啤酒(中国)有限公司于今年1月订立的搬迁补偿协议,集团就出让其拥有的地块收取初始税后补偿收益约13亿元;二是由于毛利因本集团产品销量及平均售价上升而增加。

若撇除这13亿元的补偿收益来看,华润啤酒今年上半年的经常性盈利预计将至少增长34%,整体而言增长表现符合“龙头底色”。

值得一提的是,华润啤酒的这一份业绩预告也获得了不少大行的认可。

瑞信发研报指,华润啤酒的盈喜数据,撇除13亿元的补偿收益后仍胜出预期,因此将华润啤酒列为行业首选股,目标价由80港元升至82港元,重申“跑赢大市”评级,并分别调高今明年每股盈利预测4%及3.7%。该行还相信,公司的超高端品牌销售增长超预期,毛利率预计有稳定扩张,经营开支也具纪律,从而促使公司未来数年超高端品牌年复合增长率可达20%,公司近期也升至2025年预期25%。

接下来,不妨借这一预增表现,来详细扒一扒华润啤酒现在及未来的增长因素究竟有哪些?

多重“催化剂”下的显著增长

结合相关券商披露的研报以及华润啤酒的相关动作来看,华润啤酒此次业绩预增的背后,似乎还有以下两大因素作用,如下:

一是,得益于量价同增的助力。

据相关数据披露,受新冠疫情影响,2020年国内啤酒销量同比下滑6.0%至4269万千升。不过,截至2021年Q1行业产销已基本有所恢复,其中产量833万千升,同比增长50.3%,恢复至2019年Q1的98%水平,并预计2021年随着餐饮、夜店渠道复苏,产品动销恢复,低基数下行业产销量有望回升。

与此同时,2013年左右国内啤酒产销量达到顶峰,之后行业增长的驱动力也发生切换,吨价提升代替销量增长已成为啤酒行业增长的核心驱动力。值此背景下,通过吨价提升改善利润成为行业发展趋势,比如2021Q1,青岛纯生&汉斯小木屋提价,百威品牌啤酒价格调整幅度为+0.8%,而顺应提价趋势,华润啤酒肯定也有所动作。

在此背景下,中信证券预测华润啤酒2021上半年的盈利弹性较强。具体来看,该机构预计华润啤酒上半年受益于疫情恢复,销量增长中单位数水平,其中次高端及以上产品实现40%以上增长。强劲高端化趋势&营销力度减弱背景下,预计吨价同比增长5%-7%,综合推动收入实现同比10%-15%的增长。

二是,得益于降本增效的助力。

众所周知,在此前行业跑马圈地时代,主要啤酒厂商通过自建和收购等方式形成了充足的产能;目前行业整体产销量较巅峰时期有一定下降,产能利用率偏低的问题逐渐显现。为提升整体经济效益,降低固定成本、生产线折旧摊销对利润的影响,啤酒厂逐步推行关厂计划。

据智通财经APP了解,2017年至2020年,华润啤酒陆续关停31家工厂以优化产能布局,截止2020年底,公司在25个省运营共70间啤酒厂,总计年产能约为1875万千升。相比2019年底,产能利用率提升3.4pct至59.2%,员工数量减少1000至27000人,吨成本同比下降94元/千升至1745元/千升,降本增效明显。

而考虑到随着工厂关停带来的每年固定资产折旧的减少,产能优化进入尾声,相关的补偿安置费用将不再拖累盈利,同时,小型酒厂关闭置换为大型酒厂能够有效提升公司的规模效应从而进一步提升盈利能力,华润啤酒此次毛利率有所提升也是意料之中的事。

基于上来看,不难发现,量价同增、降本增效带来的盈利提升也不失为华润啤酒此次业绩预增的催化剂。

高端化趋势下的放量增长?

如果说,量价同增和降本增效是华润啤酒目前的增长催化剂,那么未来的增长催化剂又是什么呢?

显然,要回答这一问题,还需结合行业趋势来看。

2005至2013年间,我国啤酒产销量呈现稳步上升趋势,于2013年达到产量顶峰5061.5万吨和销量顶峰5058.2万吨,随后开始逐步下滑。截止2020年,我国的啤酒销量回落在4000万吨出头,产量则回落至不到3500万吨。

需要注意的是,在啤酒行业产销量皆有所回落之际,却呈现出不一样的风景——低端市场逐渐翻不起风浪,而高端市场则乘风破浪,愈发亮眼。

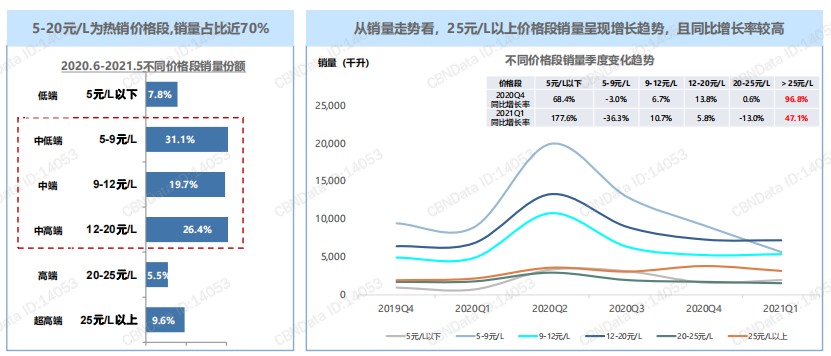

据相关研报数据显示,从销量走势来看,目前25元/L以上超高端产品呈快速增长趋势,且同比增长率相对较高。而5-20元/L的中端啤酒虽然是主力,销量占比近70%,但增长状态却呈明显的放缓态势,不是个位数增速,就是维持“负增长”状态。

另据东北证券指出,随着年轻消费者的消费观念转变,人们逐渐从“多喝酒”转变为“喝好酒”,中高档啤酒不断对低档啤酒市场进行渗透。该机构还统计,2014年至2020年中国市场中高档啤酒销量由972万千升提升至1338万千升,销售额由2587.35亿元提升至3618.17亿元。

由此可知,啤酒行业产品高端化已经成为了这一行业发展趋势。换言之,加码高端化,将是相关啤酒企业未来的增量空间。

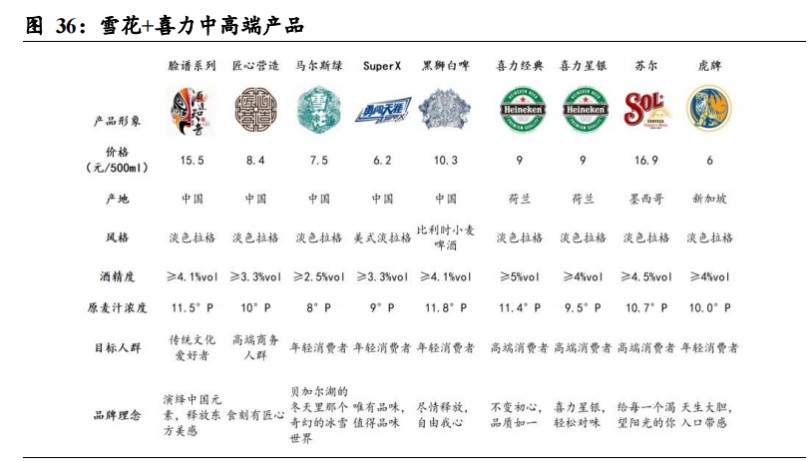

鉴于此背景,华润啤酒也积极顺应行业趋势,重点布局高端产品,并确立“4+4”品牌策略。

具体而言,华润啤酒一方面通过自主研制高端新品,弥补价格带空缺;一方面通过收购国际品牌喜力,获得旗下产品。2019年后,华润啤酒确定了“4+4”产品组合的策略,通过四大本土品牌(SuperX、马尔斯绿、匠心营造、脸谱)和四大国际品牌(喜力、苏尔等)的共同发力,打造华润啤酒的高端化发展之路。目前已形成了超高档(雪花脸谱啤酒、苏尔啤酒),高档(雪花匠心营造啤酒、喜力啤酒、雪花马尔斯绿啤酒),普高(雪花纯生啤酒、虎牌啤酒)和次高(勇闯天涯SuperX)的产品组合。

(图片来源:东北证券)

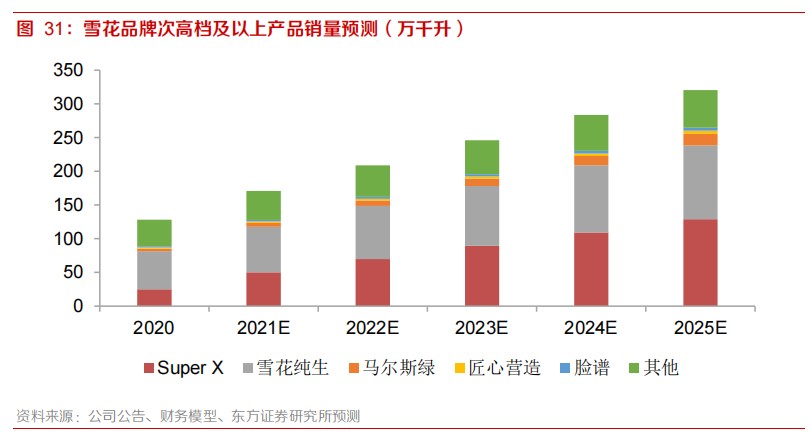

就目前来看,华润啤酒的高端产品也呈一定增长态势:2020年,该公司次高档及以上啤酒销量达146万千升,较2019年增长11.1%。

而据东方证券预计,随着该公司持续加大高端产品营销和资源支持力度,华润啤酒的高端势能将逐渐形成,综合预计,2021年至2025年,雪花品牌次高档及以上产品销量CAGR约为20%,至2025年销量达到321万千升,占总体销量的比重达到26%。

具体而言,该机构认为次高档及以上产品中:SuperX价格带契合目前升级风口,将承接6元产品升级需求,高增趋势有望维持;雪花纯生已具备一定市场基础和先发优势,有望稳健增长;马尔斯绿作为重要推荐单品,低基数下快速增长值得期待;匠心营造和脸谱有望继续站稳高档高及超高档细分价格带,目前体量虽小,但静待后市发力。

(数据来源:东方证券)

基于上述数据,不难看出,未来高端化产品的放量,将成为促使华润啤酒盈利持续增长的重要催化剂。

不过,需要注意的是,华润啤酒在加码高端化产品的进程中,还需注意“节奏问题”。

近期,华润雪花啤酒推出了其超高端新品“醴”,定价每盒999元,一盒中有两瓶。这是华润雪花对于单瓶啤酒在300元以上“无人区”的试水。据悉,“醴”只在线上个别平台和小程序发售,不进入线下渠道,也不设销量目标。

作为国内啤酒产品中价格最贵的一款,“醴”自面世以来也受到不少争议,有网友纷纷发出评论称“泡沫太大了,喝不起”“我不配买醉”......而从销量来看似乎也并不太乐观:目前“醴”淘宝官方旗舰店月销仅500+,评价则不到20条。

至此可知,虽然高端化产品前景可期,但于华润啤酒而言,步子一下迈大了,总归不好。

扫码下载智通APP

扫码下载智通APP