国潮崛起下再攀高峰,安踏体育(02020)继续乘风破浪

投资要点

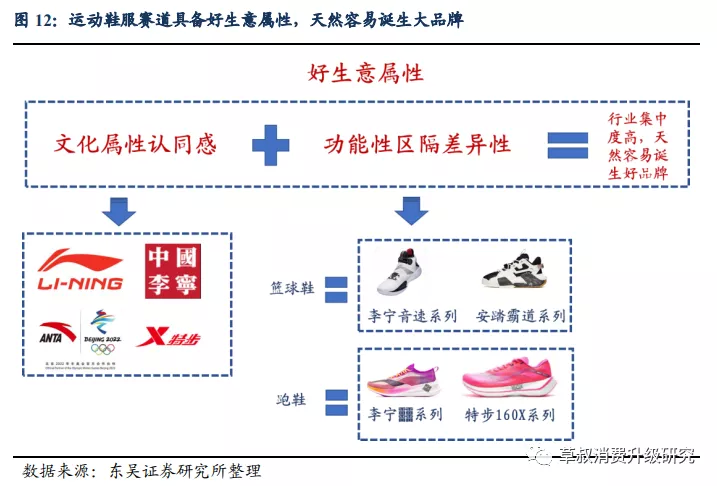

少有的多品牌矩阵运动鞋服集团,运营能力突出:安踏(02020)品牌源于1991年,创始人自身对于运动产业理解深刻,整个管理层具备丰富的经验且数十年稳定不变,目标一致,配合默契程度高,执行力强。运动鞋服作为功能性鞋服的一种,本身品牌的文化认同和功能区分度高,品牌粘性强,易诞生穿越周期的大品牌,基于此再做时尚性的延伸,树立立体化的品牌形象。我们从公司过去30年的发展也可看到这一点。正是因为行业生意属性好,叠加公司扎实的管理运营能力,安踏才能成长成收入过350亿元,市值超过4000亿港币的综合运动品牌集团。

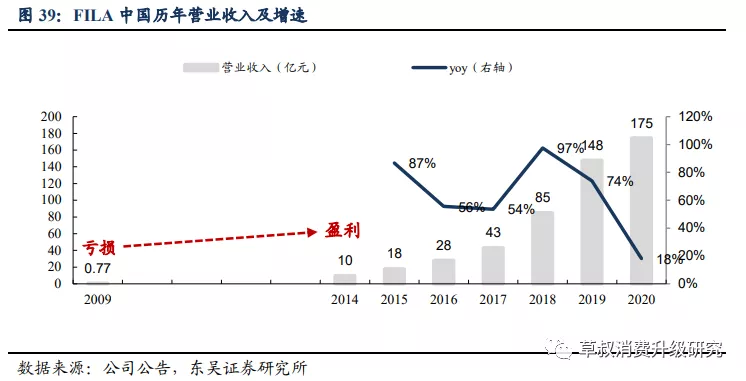

二次腾飞:收购FILA是安踏向综合型运动品牌运营商迈进的重要转折点。FILA本身自带意大利品牌血统和时尚元素,能让消费者更容易买单,同时又契合了日渐兴起的时尚运动风潮,叠加安踏本来就深谙中国消费者心理,有扎实的渠道优势和管理经验,成功帮助FILA获得重生,同时也为安踏培育其他更多优质品牌积累了丰富的经验。2020年FILA收入占比已经近50%,达到174.5亿元。

国潮崛起:“新疆棉”只是开始,国牌长期市占率仍有提升空间。国潮崛起背后的根本来自于在我国成熟的供应链体系下,产品力的不断提升,多样的营销和渠道助推,以及95后和00后对国产品牌的评价体系更加客观(文化自信),是综合国力的提升和个人认知到一定阶段自然发生的一个认知的集合体现,“新疆棉”只是一个开端,未来国潮崛起会持续,国内市场销售额占比有望向头部15%-20%的水平看齐。

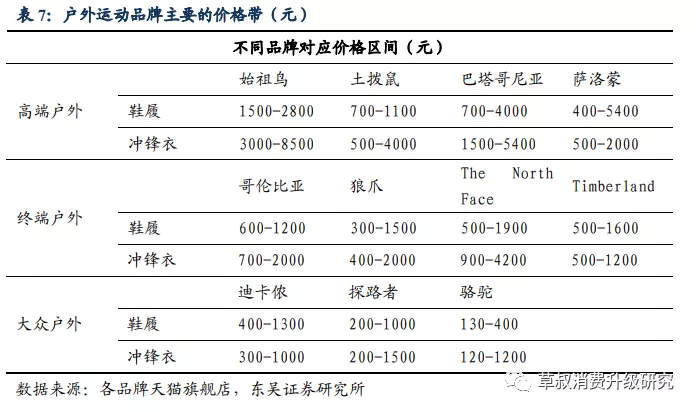

新的增长曲线:高端运动户外品牌。我国户外高端品牌现阶段更多满足的还是消费者对于更高端运动品牌的诉求,而非仅仅为了户外。在整个价格带提升的逻辑下,我们认为公司旗下的高端运动户外品牌如迪桑特,KOLON,始祖鸟和Salomon等均具备较大的增长空间。2020年,迪桑特收入已过15亿元,线下门店接近200家,未来有望成长为收入50亿元+ 的大品牌。而KOLON,始祖鸟和Salomon等也有100多家门店,未来增长潜力同样较大。

盈利预测与投资评级:我们预计公司未来增长主要来自于:1)国货崛起推动安踏主品牌增长;2)FILA作为时尚运动品牌的龙头,单店销量,店铺数量仍有拓展提升空间,尤其是其FILA fusion等子系列;3)迪桑特自2019年开始盈利以来变保持着良好的增长势头且可持续,未来有望成为收入50亿元+大品牌;4)Amer盈利改善,长期增长逻辑扎实,未来可期。我们预计公司2021-2023年将实现归母净利润79亿/102亿/123亿元,首次覆盖,给予“买入”评级。

风险提示:消费景气度下降,Amer整合和DTC改革推进不及预期。

正文

1. 安踏集团:30年积淀,造就国内领先的多品牌国潮鞋服集团

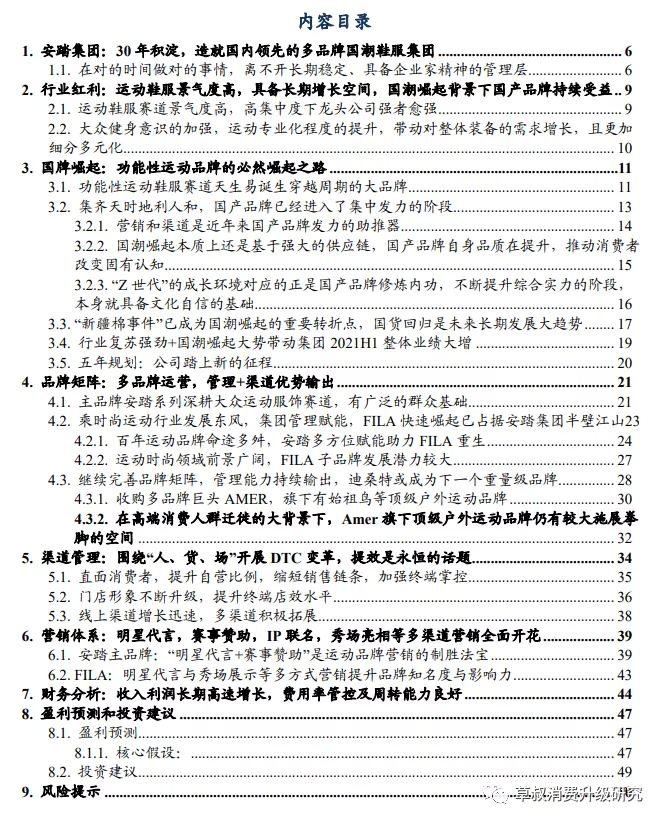

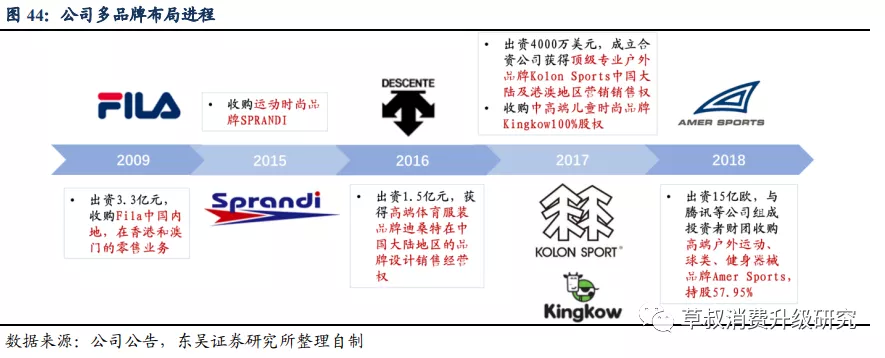

从单品牌到多品牌矩阵全面发展。安踏体育起源于 1991 年,为中国领先的品牌运动鞋类企业之一,主要从事设计、开发、制造及营销运动服饰。主品牌安踏定位大众体育市场,有广泛的群众基础。自 2009 年收购 FILA 中国业务以来,迅速找到第二生长曲线,成熟的运营管理体系得到市场一致认同,迅速走出 2012 年的行业低谷期,率先反弹回复,2019 年收购 Amer Sports,实现专业运动,时尚运动和户外运动多品牌布局,专业的管理输出赋能有望助力安踏业绩持续高增。

1.1 在对的时间做对的事情,离不开长期稳定、具备企业家精神的管理层

仔细回溯安踏的历史,我们发现公司虽然经历了一些波折,但得益于稳定且经验丰富的管理层,多次在正确的时间点做出了正确的出击,一步一步积累,才成长成如今综合化的体育品牌集团。

安踏成立于 1991 年,在 30 年的发展历程中,公司紧随行业发展趋势,主要可以分为 3 个时期:

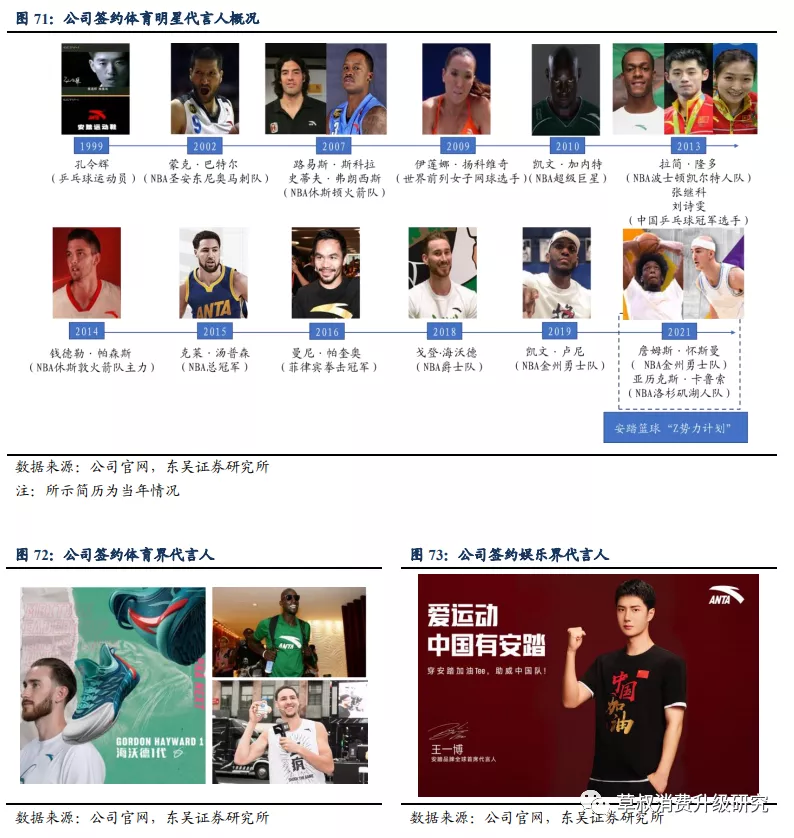

1) “体育明星代言+赛事赞助”,通过对于体育品牌最有效的营销方式迅速打开品牌知名度:公司于 1999 年签约代言人孔令辉,在国内率先开创“体育明星+央 视"营销模式,2000 年孔令辉夺得悉尼奥运会冠军,安踏知名度随之快速打开, 代言人红利推动业绩高增,营业额迅速从 2 千多万升至 2 亿元。2004 年,安踏赞助 CBA,打破了国际品牌垄断国内顶级赛事的格局,进一步巩固其在中国市场的地位。

2) 行业周期低谷时率先解决库存积压问题,运营能力彰显:2011-2013 年,运动鞋服行业由于错误地估计了市场的消化程度,供给端过剩,导致整体出现了高库存积压问题, 2013 年公司开始渠道优化,店铺优化,积极推动去库存,率先摆脱行业危机,运营管理能力彰显。

3) 多品牌战略布局进军细分赛道:在解决完库存问题后,公司之前收购的高端时尚运动品牌 FILA 开始发力,后续公司以传统运动为基,顺应行业发展,在积累了丰富的渠道优势和管理经验后,开始管理输出,进一步收购了 SPRANDI 补充时尚运动赛道,收购了DESCENTE、KOLON SPORT、AMERSPORTS 进军 户外运动行业,推出安踏儿童、FILA KIDS 及收购 KOLON SPORT 进军儿童运动服饰行业。

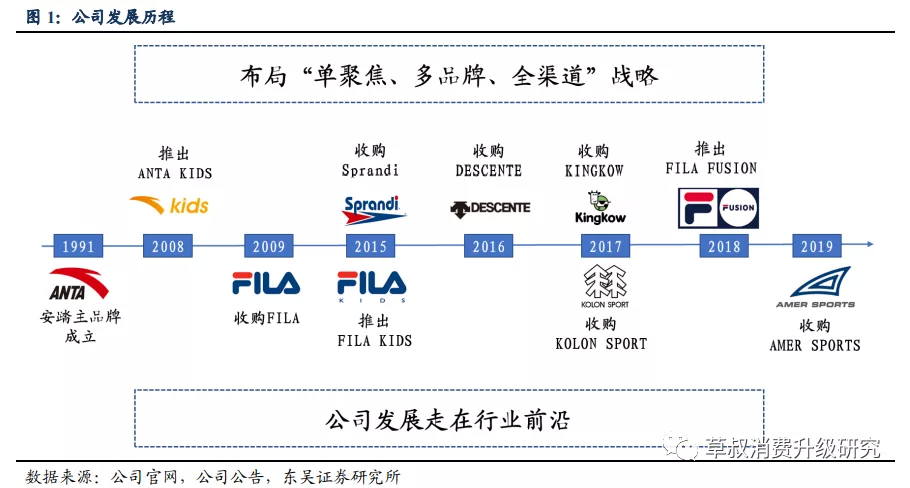

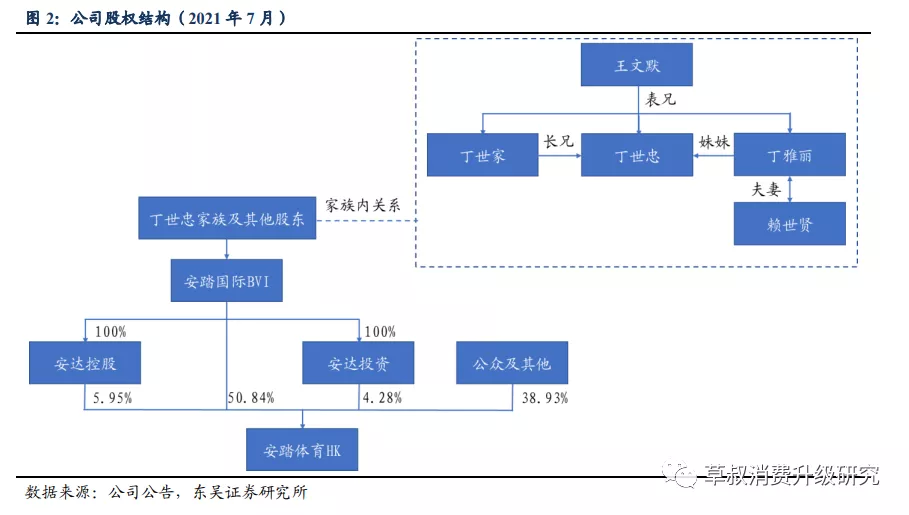

创始人敏锐的商业嗅觉使得公司从“晋江”系脱颖而出,核心管理层坚守近 20 年, 伴随公司成长,初心不变,目标一致,配合默契:创始人丁世忠家族来自全国有名的晋江系制鞋产业,很早便开始给外资品牌提供 OEM 代工,有丰富的制鞋经验,同时受益于家庭成长环境的熏陶,有敏锐的商业嗅觉,从代工开始转向推出自己的品牌,引领公司不断成长。目前整个家族持股比例超过 60%,管理层有丰富的相关行业经验,且成员高度稳定,共同经历过公司发展的高峰与低谷,互相之间已经形成了默契的配合。

2. 行业红利:运动鞋服景区度高,具备长期增长空间,国潮崛起背景下国产品牌持续受益

2.1运动鞋服赛道景气度高,高集中度下龙头公司强者愈强

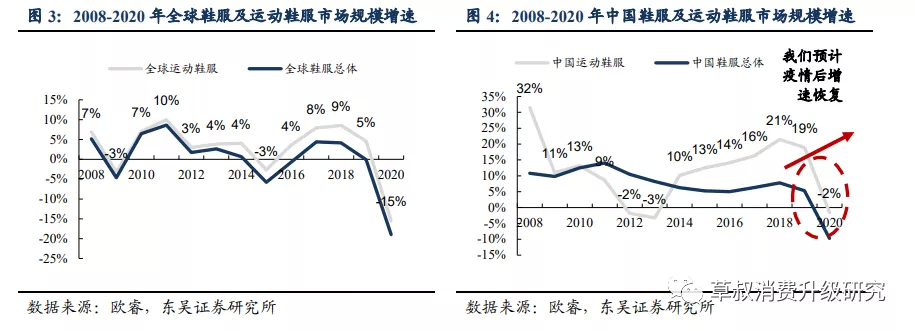

运动鞋服赛道景气度高,疫情后增速有望回升。1)运动鞋服赛道增长优于鞋服总体:长期以来,全球运动鞋服增速优于全球鞋服总体增速,中国运动鞋服赛道经历了 2011-2013 低谷期后,增速回升且远超鞋服总体增速,运动鞋服赛道景气度高。2)中国运动鞋服赛道增长优于全球:2020 年全球/中国运动鞋服行业规模达到 3150 亿美元/492 亿美元,在疫情影响下,中国运动鞋服市场规模仅略有减小,表现远优于全球。2014-2019 年,中国运动鞋服行业增速年均超过 10%,远超全球增速。随着疫情影响消退, 中国运动鞋服行业增速有望回升至疫情前的高增长水平。

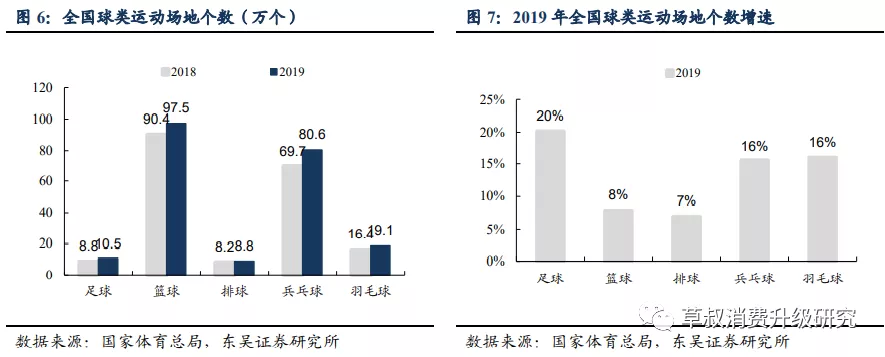

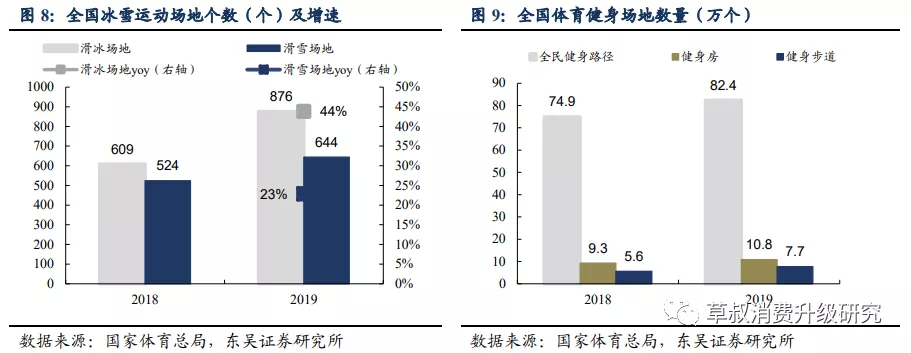

2.2 大众健身意识的加强,运动专业化程度的提升,带动对整体装备的需求 增长,且更加细分多元化政策推动全民健身,不断加大基础运动设施投入:从政策端,我国近 10 年来推出 了一系列政策如《全民健身计划》、《体育产业发展“十三五”规划》等,把全面健身上升为国家战略,促进体育消费及体育产业发展。并且在落地层面也确实加大了基础运动设施的投入,据国家体育总局数据统计,我国各个类型健身运动场地数量均保持高速增 长。整体来看,2019 年底,全国体育场地 354.44 万个,体育场地面积 29.17 亿平方米, 同比 2018 年分别增长 11.8%/12.1%。细分来看,全国体育健身场地中,全民健身路径、 健身房、健身步道的数量分别增长 10%/16%/38%;全国冰雪运动场地中,滑冰场地、滑 雪场地的个数分别增长 44%/23%;全国球类运动场地中,足球、篮球、排球、兵乓球、羽毛球场地的数量分别增长 20%/8%/7%/16%/16%。泛户外和户外体育运动基础设施和场景的完善,能够有效提升民众的体育运动参与度。

单个消费者选择更加丰富,从一双运动鞋打天下变为不同场景配不同的装备,从而带动整体市场规模的提升:随着整个消费水平的提升,以及大众运动也在越来越朝专业化的角度发展,消费者的选择更加丰富,之前可能就一双综训运动鞋打天下,现在已经变成了:1)不同的运动配不同的装备:比如篮球对应篮球鞋,跑步对应专业跑鞋,户外对应专业的户外登山徒步鞋等;2)同一运动的不同阶段和不同场景对应不同的装备:比如篮球鞋的室内室外场地需求各有不同,位置不同对于灵活性和保护性的要求也不同, 跑步短距离和中长距离场景对应的跑鞋也不同;3)产品的迭代加快:过去大部分的运 动装备的使用寿命都比较长,而随着专业化意识不断抢占消费者认知,越来越多的消费 者开始接受专业运动鞋也是有其正常寿命的观点,比如跑鞋可能是 500-1000 公里,那么 即便跑完了这些距离,鞋子本身还没有坏,但可能其中一些核心的功能不再发挥作用, 消费者也会因此主动换新的装备。

3.国牌崛起:功能性运动品牌的必然崛起之路

3.1 功能性运动鞋服赛道天生易诞生穿越周期的大品牌

我国国产品牌(包括服装化妆品等品类)崛起主要有两大路径,分别是走功能性品 牌和效率性品牌,功能性品牌具备有较强的品牌标签,品牌粘性强,并且企业发展的策 略也是持续深挖某种功能标签,深化品牌形象。这其中最典型的功能性服饰就包括运动品牌。以篮球鞋为例,减震,包裹性,透气性,防侧翻,以及对于脚踝的保护等就是在选购时尤为看中的特质,并且室内和室外场地对于鞋子的要求都有不同。而大品牌一方面已经形成了标准化的评价体系,抢占了消费者心智且不易转移,另一方面大品牌也已经有了成熟的产品迭代体系,有更强大的研发实力,能够持续保证在消费者心中的领先地位。

效率性品牌主要强调时尚性,快反等等,利用电商等快速反馈的渠道,广泛推广品 牌,企业一般具备较强的组织效率和执行力。这一类国产品牌主要包括珀莱雅,完美日记和花西子等。

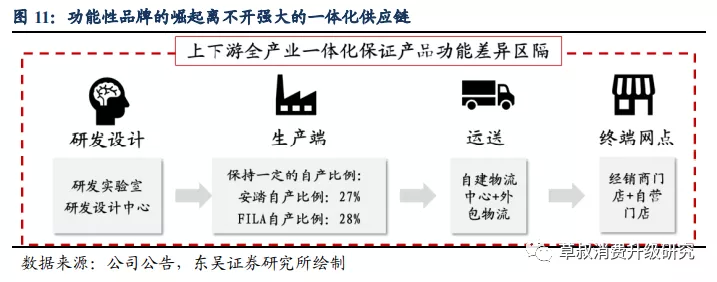

供应链全环节布局也保证了国产品牌的功能性区隔:我国大部分的国产运动品牌本 身都具备较强的供应链能力,很多品牌公司自身就是做 OEM 起家,基本都实现了上下游产业链一体化的布局,每年保持一定比例的研发投入,部分产品自己生产,自建物流中心,终端网点统一管理,高效的供应链也保证了产品的功能差异区隔。以安踏集团为例,2020 年安踏和 FILA 的自产比例分别达到 27%和 28%,同时在福建地区也有自己的大型物流基地,缩短配送时间,实现高效反馈。

文化属性同样加强了对品牌的认同:运动鞋服赛道具备较强的文化属性认同感,每 个品牌背后都代表一种精神,比如“Just do it”、“Nothing isimpossible”“一切皆有可能”、 “永不止步”等等,对于精神文化的认可更多地就是转为对于品牌的忠诚度。

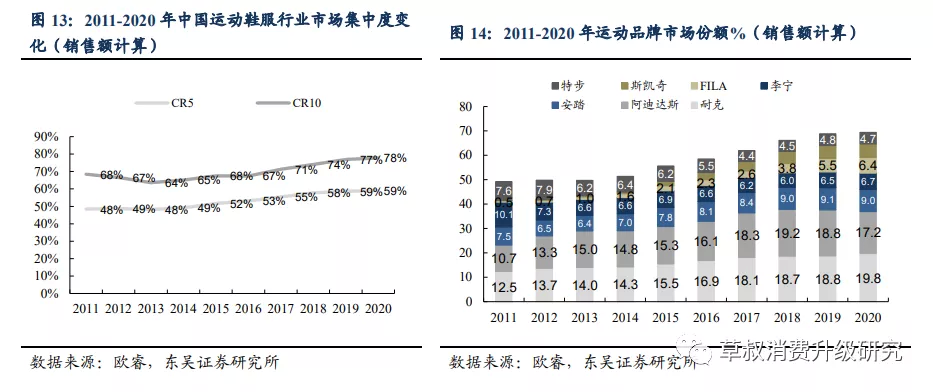

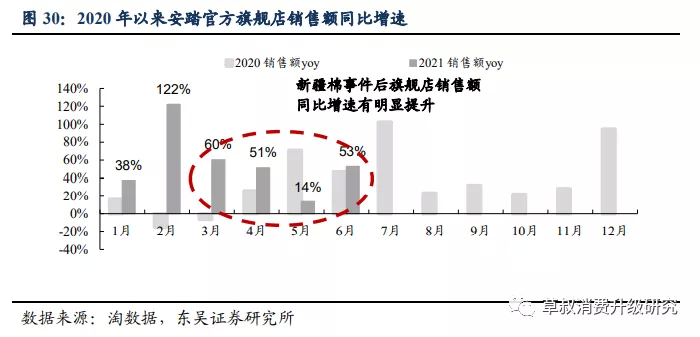

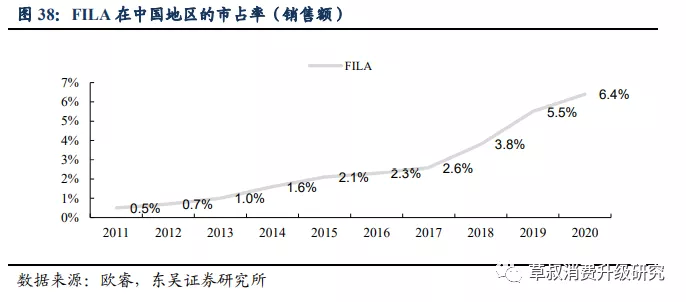

文化认同+功能性属性下:运动鞋服行业集中度不断提升,龙头公司“强者愈强”。功能性鞋服较普通休闲鞋服本身的品牌忠诚度更高,复购比例高,行业集中度具备长期提升的逻辑,易诞生大品牌。2011-2020 年,中国运动鞋服市场集中度不断提升, CR5/CR10 从 2011 年的 48%/68%增至 2020 年的 59%/78%,强者愈强。2020 年, Nike/Adidas 分别占据了 19.8%/17.2%的运动鞋服市场份额,安踏主品牌紧随其后份额达到 9%,而旗下另一品牌 FILA 的市场份额也已经达到了 6.4%。

3.2 集齐天时地利人和,国产品牌已经进入了集中发力的阶段3.2 营销和渠道是近年来国产品牌发力的助推器

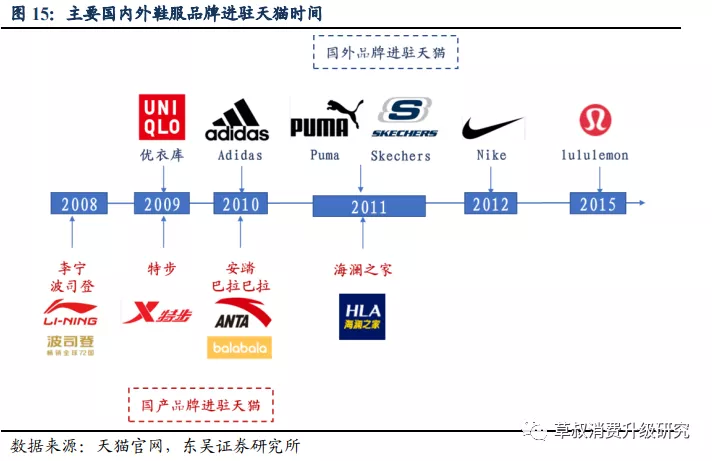

国货品牌深谙国内消费者心理和电商发展之道。2021 年微信用户数超过9 亿人, 抖音 DAU 超 6 亿人,小红书用户数超过3 亿人。近年来,随着电商,社交媒体,直播等多平台的崛起,越来越多的人活跃在微信、微博、小红书等平台,平台不断积累用户, 产品有效触达消费者的方式也在不断变迁,对于品牌方的反应能力也推出了更高的要求。面对新兴营销方式,相对于海外品牌,国产品牌深谙本土消费者心理与电商成长逻辑, 更能及时地调整战略,先国外品牌一步享受电商流量红利,把握发展机遇。

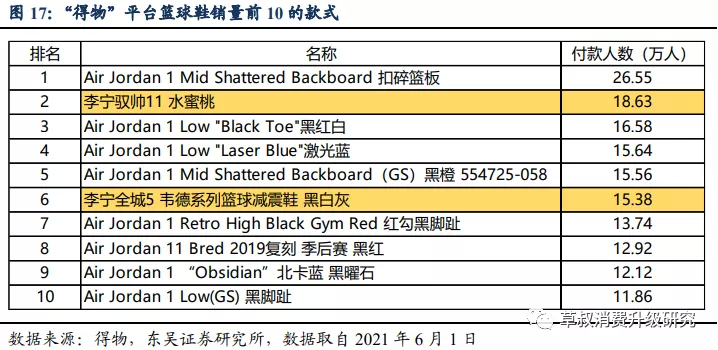

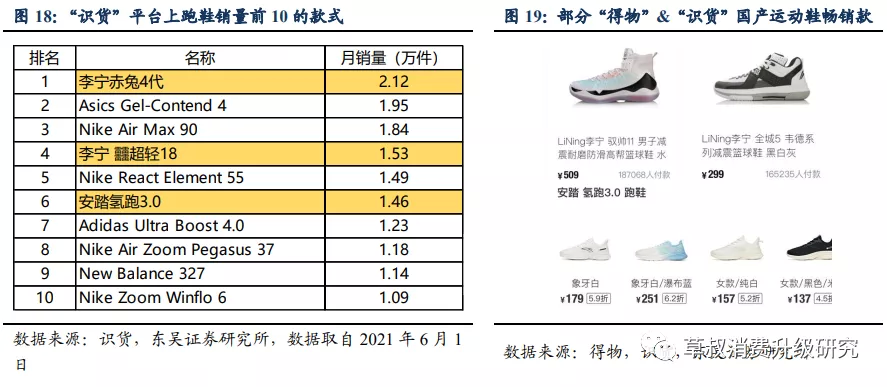

3.2.2 国潮崛起本质上还是基于强大的供应链,国产品牌自身品质在提升,推动消费者 改变固有认知21世纪初国产品牌为满足消费者“量”和“低价”的需求,扩张相对粗放,给消费 者或许留下了质量差、外观丑、体验感差刻板印象。21 世纪初,中国运动鞋服行业整体处于粗放扩张阶段,一方面是消费者对量的需求十分旺盛,另一方面消费者受限于消费水平,更注重产品价格,对服装鞋履产品的性能和设计感要求低,因此许多国内服装鞋履品牌通过经销商在各地迅速把量铺开,快速接触消费者,而对产品设计,品质的考虑有所不足,粗放的扩张发展方式让许多国产品牌给消费者留下了不好的固有印象,许多消费者认为国产品牌质量差、外观丑、体验感差。强大的供应链体系支持:我国目前整体的纺织服装供应链已经非常完备,不管是原材料采购,设备采购,工人素质和效率,产线效率,还是管理架构,产业链之间的合作沟通模式,快速反馈能力等,都已经相对成熟。在此基础上再进行终端消费品的品质设计升级,就变得更加容易了。近年来国产品牌本身在产品质量,设计等方面也在下功夫,逐渐改变了新一代消费者的认知:之前 80 后成长的环境大多还在国产品牌本身还相对落后的阶段,当时进口品牌确实品质更优,这对于 80 后这一批消费者的消费观念带来比较深的影响,但随着不断升级的国产品牌跟着 90 年,00 后一起成长,这一代人会意识到国内外品牌的产品 在使用和观感上的差距并没有那么大。随着对于国产品牌自信的不断提升,消费者对于国产品牌的评价体系更加客观,有更多的消费者开始承认国产品牌,转而购买更高性价比的国产品牌。我们从知名二手鞋平台的数据中也能一窥一二,在得物平台中,目前李宁(02331)已经可以打破消费者心中 AJ 对于篮球鞋的垄断,销量前 10 的款式中也能占据两席, 在“识货”的跑鞋榜单,我们也可以看到更多国产运动鞋进入了月销量前 10。

3.2.3 “Z 世代”的成长环境对应的正是国产品牌修炼内功,不断提升综合实力的阶段, 本身就具备文化自信的基础

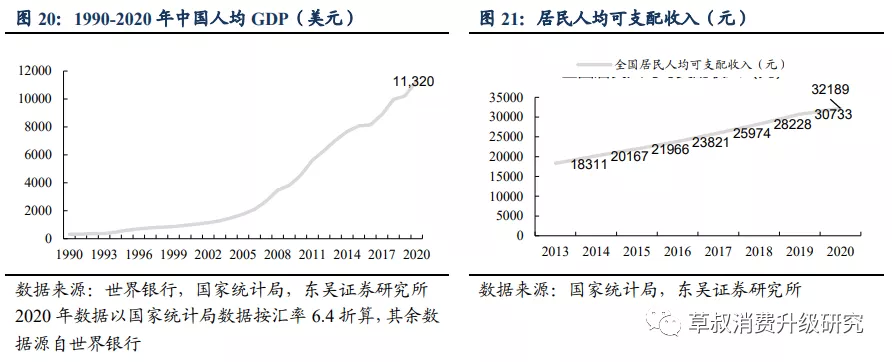

文化自信离不开整体国力的提升:国牌崛起的宏观基础来自于我国整体国力的提升, 我国人均 GDP 已经从 1990 年的不足 1000 美元提升到 2020 年的 1.1 万美元,全国居民人均可支配收入也在短短的 7 年时间内从 1.8 万元提升到 3.2 万元,累计增幅达到 76%。整体国力的提升能够让消费者一定程度上消除对国产品牌的固有认知,提升对于国内品牌的关注度。

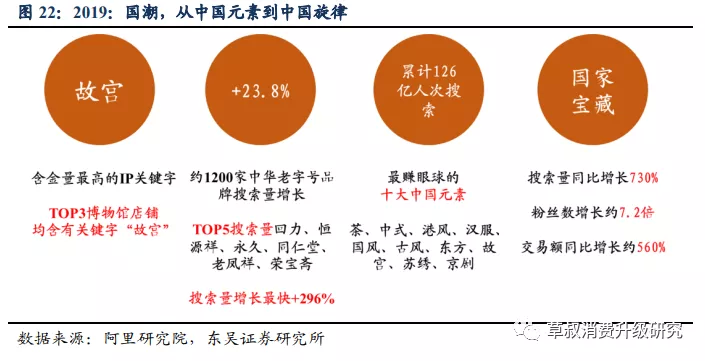

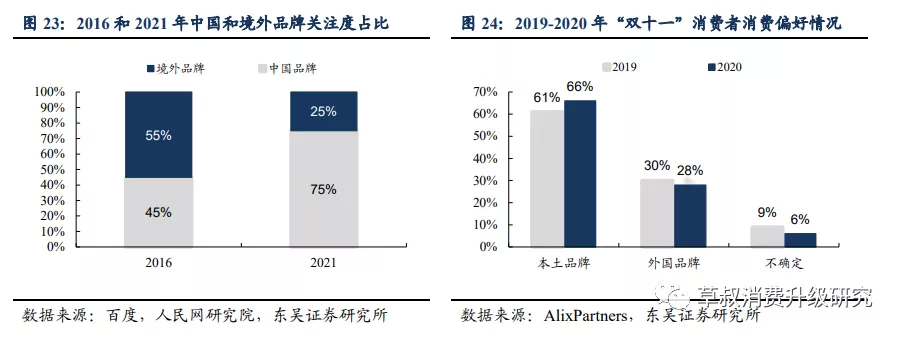

国潮关注度高,国产品牌接受度提升。据阿里研究院《2019 中国消费品牌发展报 告》,2019 年国家宝藏搜索量同比增长 730%,粉丝数增长约 7.2 倍,交易额增长约 560%, 大众对中国元素的关注度和消费大幅增加。百度与人民网研究院联合发布的《百度 2021 国潮骄傲搜索大数据》显示,中国品牌搜索热度占比从 2016 年的 45%提升至 2021 年的75%,国产品牌广受关注。AlixPartners 报告显示,2020 年有 66%的消费者偏向于消费本土品牌,相较于 2019 年提高 5pct,中国大众对国产品牌的接受度已经达到较高水平。

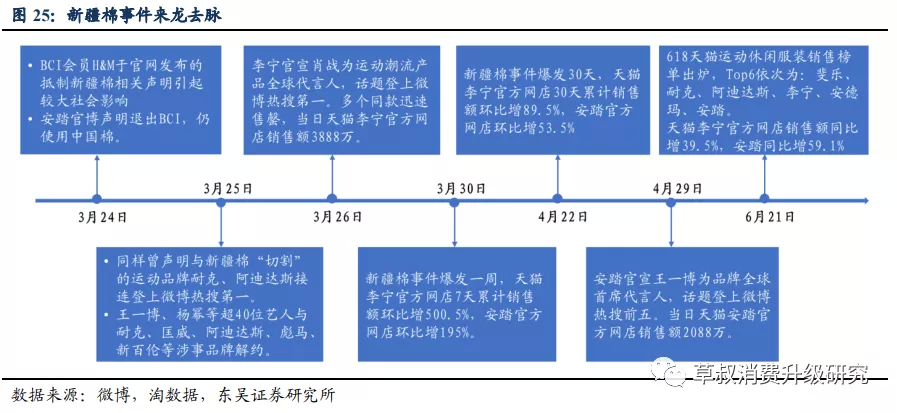

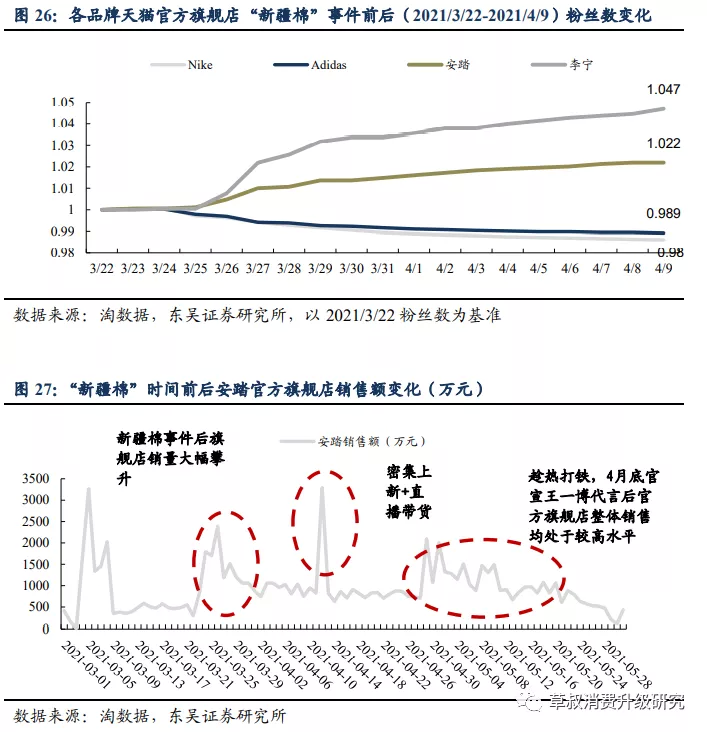

3.3 “新疆棉事件”已成为国潮崛起的重要转折点,国货回归是未来长期发 展大趋势“国潮”趋势越来越盛,“新疆棉”事件给国产品牌崛起带来新的爆点。在近年来的国际关系变化局势及2020年的疫情应对中,国民的民族凝聚力与认同感进一步增强。“新疆棉”事件中,国外品牌的无理抵制进一步激发国民爱国情怀,安踏和李宁的天猫官方旗舰店粉丝数高速增长,而 Nike 和 Adidas 粉丝数有所下降。“新疆棉”事件后,中国服装品牌整体关注度大幅提升。

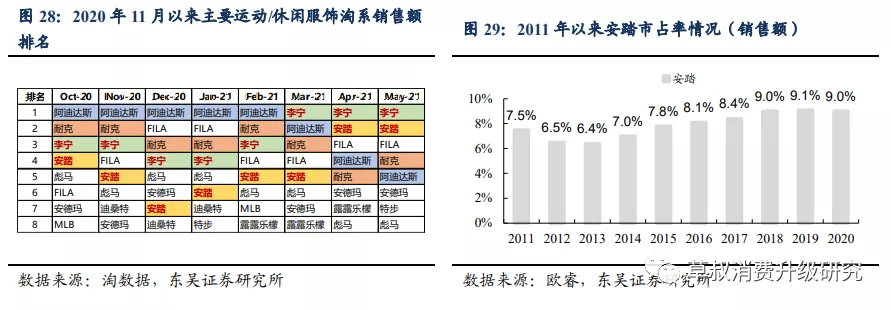

从跟踪的电商数据来看,李宁和安踏在2021年 3 月以来,不管是运动/休闲服饰电商 销售额同比增速还是销售额排名来看,都表现出了高速增长以及行业地位的整体提升。1)从官方旗舰店销售额来看,其中安踏的官方旗舰店销售额同比增速在 3 月/4 月/6 月同比增速都在 50%以上;2)从运动/休闲服饰排名来看,在新疆棉时间之前,运动/休闲服饰品牌中排名第一的品牌主要是阿迪达斯,排名第二的品牌主要在耐克(NKE.US)和 FILA 之间。李宁和安踏大部分时间主要在 3-5 名之间。但 3 月份“新疆棉”事件之后,李宁和安踏行业地位大幅提升,已经排到运动/休闲服饰的第 1 和第 2 位。而耐克阿迪达斯则大幅下降至第 4 第 5 的位置。

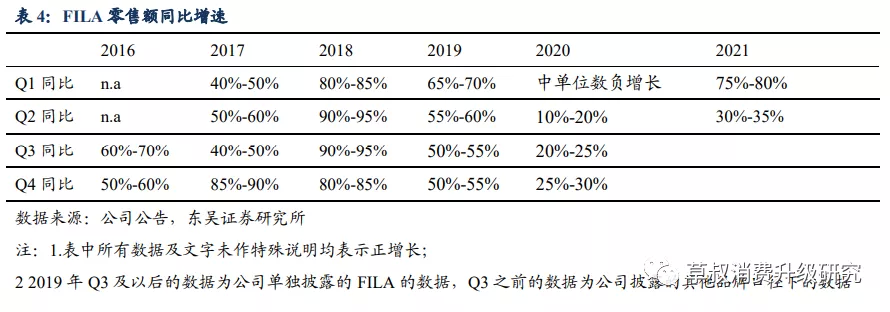

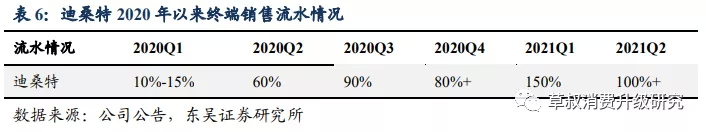

3.4 行业复苏强劲+国潮崛起大势带动集团 2021H1 整体业绩大增公司 2021 年 H1 业绩预告超预期:得益于行业整体景气度的强劲复苏和“新疆棉” 催化下整个国产运动品牌的崛起大势,根据业绩预告,集团 2021 年上半年业绩大幅增长,整体超出市场一致预期。体现了公司强劲的运营管理能力和品牌力。1)集团整体收入:公司预计相比 2020H1 增长超过 50%,对应约为 220 亿元,相比2019H1 的 CAGR 超过 22%。2)经营利润:公司预期 2021H1 增长不少于 55%,对应约为 56 亿元,相较于 2019H1 的 CAGR 不低于 24%。主要因为 1)各品牌的零售折扣有明显的改善拉动了整体毛利 率;2)Fila 品牌及其他品牌的零售业务规模扩展比较快速。3)归母净利润:1)考虑合营公司(Amer)亏损影响,2021H1 预期增长不少于 65%, 对应约为 39 亿元,相比 2019H1 的 CAGR 不少于 28%;2)不考虑合营公司(Amer)亏损影响,2021H1 预期增长不少于 110%,对应约为 35 亿元,相比 2019H1 CAGR 不少于 45%。4)2021Q2 流水:安踏主品牌流水同比增速 35%-40%;FILA 流水同比增速 30%- 35%;其他品牌流水同比增速 70%-75%,其中迪桑特同比增速超过 100%,KOLON 同比增速达到 50%+。5)2021H1 流水:安踏主品牌流水同比增速 35%-40%;FILA 流水同比增速 50%- 55%;其他品牌流水同比增速 90%-95%。3.5 五年规划:公司踏上新的征程

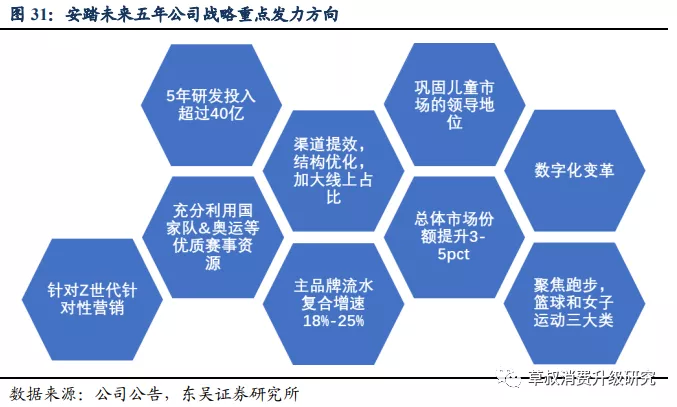

公司于 2021 年 7 月初公布未来 2 年的“赢领计划”和 2024 年中期规划,未来 2 年, 公司将以“专业为本,品牌向上”,主要从以下几个方面进行全面升级。

5 年核心战略目标:安踏品牌未来 5 年流水复合增速 18%-25%,主要通过线上渠道的高速发展和线下店效的不断提升。总体市场份额提升 3-5pct,保持中国运动品牌领导者地位。

渠道方面:1)加大一至三线城市布局,流水占比超过 50%;2)购物中心店翻倍;3)线上业务年复合增长 30%以上,2025 年收入占比提升到 40%。4)DTC 升级:未来 24 个月 DTC 门店店效提升超过 40%,DTC 流水占比达到 70%。

数字化变革:1)会员系统升级:未来 24 个月投入超过 4 亿元强化数字建设能力, 到 2025 年有效会员数量翻倍提升到 1.2 亿人,会员贡献率达到 70%,会员复购率 40%。2)私域流量升级:到 2025 年私域流量流水占比提升到 20%。3)提升售罄率:通过数字化变革提升商品管理效率,未来 24 个月商品 5 个月售罄率提升到 75%。

品类方面:聚焦跑步,篮球和女子运动三大类。到 2025 年,跑鞋年销量从 2000 万双提升到 4000 万双,篮球鞋从 600 万双提升到 1200 万双。女子品类流水规模接近 200 亿元。

加大研发投入:5 年投入超过 40 亿元完善全球研发体系,通过科技升级逐步提升高阶商品的占比。

充分利用国家队&奥运等优质赛事资源:借奥运进一步提升品牌形象。围绕优质资源开发“冠军系列”高阶商品,推出全新“冠军店”,重点布局一二线城市主流商圈。针对 Z 世代针对性营销,抢占消费认知:开辟 Z 世代推崇的新兴运动赛道,加大与在 Z 世代人群有较大影响力的明星偶像合作,通过各界 KOL 和社交媒体加大在 Z 世代中的影响力。

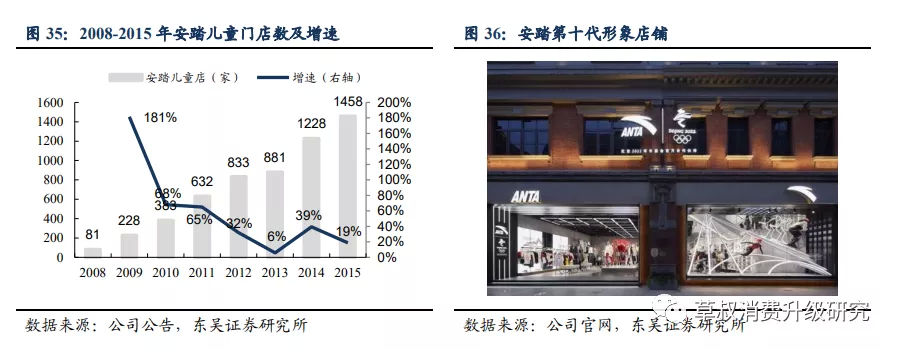

巩固儿童市场的领导地位:提升童装市场份额,通过助力少儿运动和训练营来提升 童装市场的知名度,通过渠道优化保持店效高增长,到 2025 年公司希望线上业务占比提升到 40%。

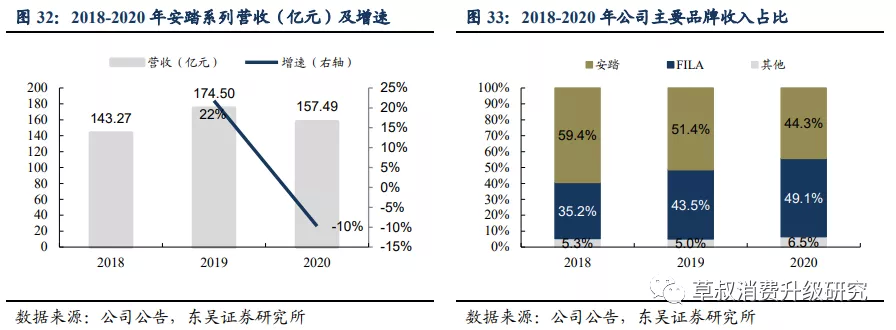

4. 品牌矩阵:多品牌运营,管理+渠道优势输出输出

4.1 主品牌安踏系列深耕大众运动服饰赛道,有广泛的群众基础定位大众市场有广泛的群众基础,发展稳健。安踏系列定位大众市场,旗下有安踏和安踏儿童两个品牌,产品涉及跑步、足球、篮球、户外、综训等领域的体育用品。安踏品牌中,羽绒服价格较高,多高于 1000 元,其他服饰和鞋类的价位主要分布在 100- 1000 元,安踏儿童品牌的产品价格均不高于 500 元,聚焦于大众市场。2020 年,安踏系列营收 157.49 亿元,占公司总营收的 44.3%,2019 年增速高达 22%,2020 年受疫情影响收入略有下降。

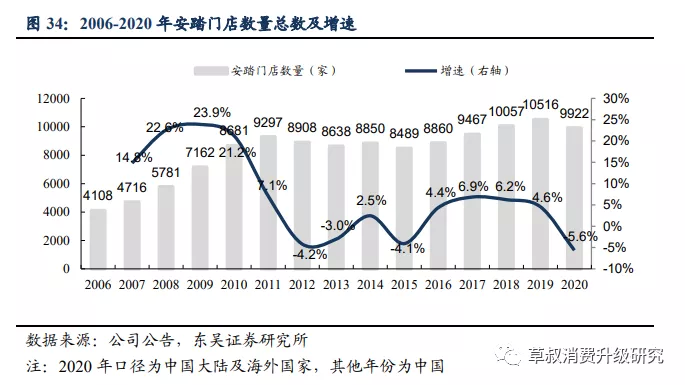

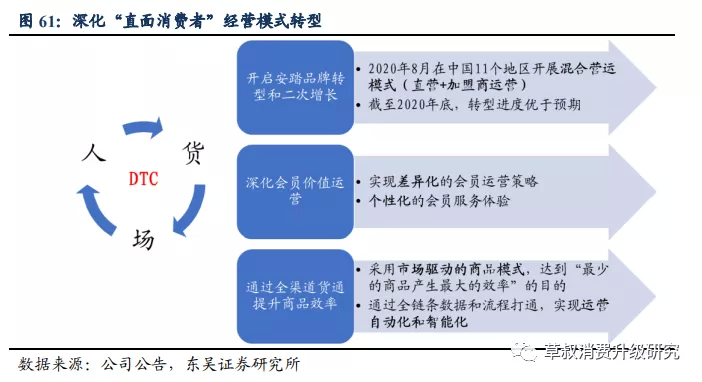

基于行业趋势和公司战略,安踏系列品牌的门店数经过了四个发展阶段:1) 扩张期(2010 年及以前):不断打开国民对品牌的认知,持续扩张。2010 年以 前,安踏瞄准二三线城市快速扩张门店,避免与耐克与阿迪达斯等国际高端运动品牌的正面竞争,却又充分利用行业发展的红利,门店数从 2006 年的 4108 家增至 2010 年的 8681 家,增速稳定在 20%左右,大众对安踏品牌的认知不断加深。2) 阵痛转型期(2011-2015 年):优化渠道结构,大力去库存:2008 年北京奥运会 后,中国运动鞋服行业迈入大繁荣时期,最终因为高估了零售端市场的消化能力,出现了库存积压问题。2011 年起,中国运动鞋服行业进入约三年库存积压低谷期(部分品牌去库存的周期更长),为了解决库存问题,安踏开始调整门店 扩张计划,加大去库存力度,关注店效,2011-2015 年期间安踏门店数量持平。3) 升级期(2016-2019 年):在解决完库存问题后,安踏主品牌轻装上阵,在 2016- 2019 年间以 5%的增速稳步扩张门店,明星代言,赛事冠名多点开花:2019 年, 安踏店达到 10516 家,增速为 4.6%。2020 年,安踏首家第十代形象店铺正式上线,通过奥运标识、高科技元素、雪道元素等设计为消费者展现安踏的品牌形象,升级购物体验;同时在代言,赛事赞助方面签下越来越多的重磅明星和赛事,在消费者心中的形象不断进化。4) DTC 全面精细化运营转型(2020 年至今):2020 年,在自身发展需求和疫情推 动下,安踏开始向 DTC 模式转型,线上大力发展电商,部分线下门店分销转直营,加大精细化运营和库存管理:过去 30 年间,安踏通过批发分销快速将业务推广至全国,随着消费者的消费习惯及消费偏好变化加快,以及数据中台的技术逐渐成熟,管理辐射范围能力越来越强,安踏开展 DTC 模式转型,在中国 11 个地区约 3500 家安踏店开展混合营运模式(约 60%直营店,40%加盟店)。

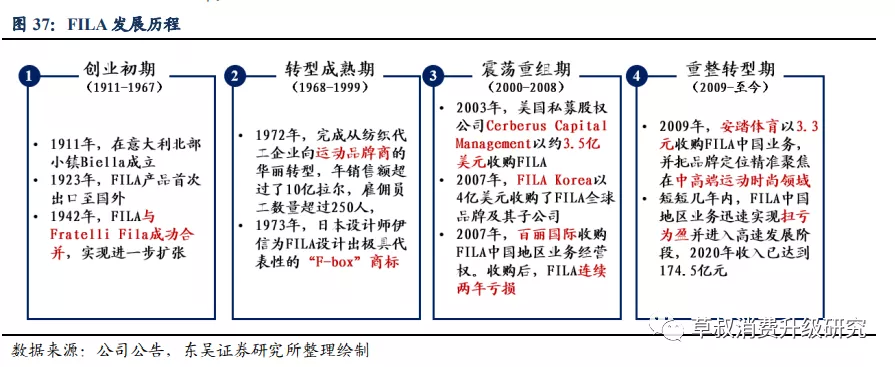

4.2 乘时尚运动行业发展东风,集团管理赋能,FILA 快速崛起已占据安踏集团半壁江山4.2.1 百年运动品牌命途多舛,安踏多方位赋能助力 FILA 重生百年运动品牌 FILA 几经起伏,最终得到重生。FILA 自 1911 年成立至今已经有百余年的历史,设计出了多款经典产品,同时也经历了几轮业绩起伏,在上个世纪 70 年代, 其业绩表现十分优秀,后因为市场竞争加剧收入开始走下坡路,2000 年以来面临多次被收购并没有好转,2009 年被安踏收购后进行了一系列改革,同时也得益于时尚运动行业 开始进入发展快车道,FILA 一扫之前的颓势,目前已经成长为时尚运动行业的头部品牌。

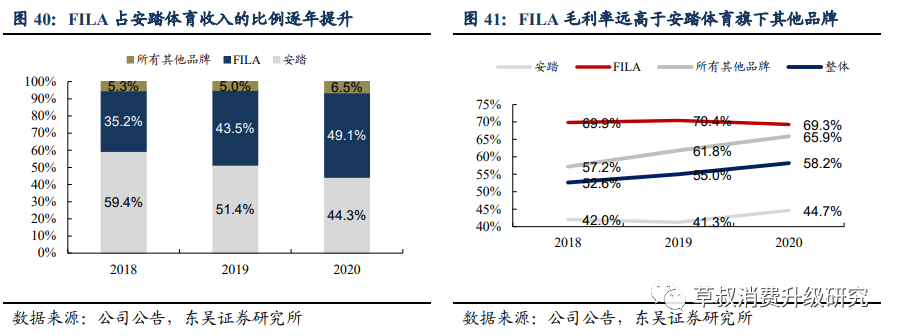

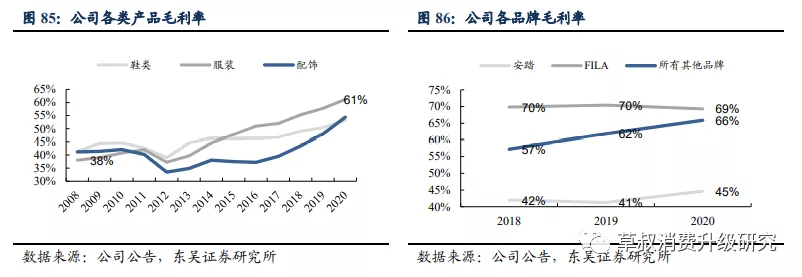

FILA 业绩指数级增长,已占据安踏半壁江山。被安踏体育收购后,FILA 经营状况 大幅改善,进入快速发展阶段,其在中国地区的市占率逐年提升,由 2011 年的 0.5%提 升至 2020 年的 6.4%;收入由 2009 年的 0.77 亿元提升至 2020 年的 174.5 亿元,CAGR 高达 63.7%。FILA 也逐渐发展成为公司的核心品牌,其收入占比由 2018 年的 35.2%快 速提升至 2020 年的 49.1%,已占据安踏半壁江山。同时,FILA 毛利率水平始终稳定在 70%左右,领跑安踏其他品牌。

我们认为,FILA 业绩的指数级增长主要得益于安踏强大的品牌运营与管理能力, 在收购后,安踏对于 FILA 在品牌定位、渠道拓展、营销方式等方面进行了调整与赋能:

品牌定位:聚焦高端运动时尚领域,加强产品开发与子品牌孵化

重回高端运动时尚领域开辟蓝海市场。FILA 诞生于意大利,产品设计具有百年的时尚基因,后因激烈的市场竞争和新领域开拓受阻逐渐走向低谷。安踏接手 FILA 后, 经过反思与调研,认为 FILA 当时的品牌定位模糊且辨识度低,叠加国内运动服饰市场不景气的因素,他们决定重塑 FILA 的品牌定位,重回高端运动时尚领域。一方面,FILA 曾在 20 世纪 70 年代凭借独特的设计引领时尚潮流,高端运动时尚的定位可以充分利用其深厚的时尚基因;另一方面,消费者对于个性化、时尚性的追求使得当时尚处于蓝海 阶段的运动时尚领域拥有广阔的发展空间。

加强产品开发设计,大力发展跨界合作战略以加强品牌形象。为适应品牌定位的调整,FILA 加强了产品设计,不但为加强消费者的认知,重新演绎了红白蓝三色的经典风格,而且还在集团的帮助下,整合资源,打造了强大的产品开发团队。同时,为提升品牌的差异化与知名度,FILA 大力发展跨界合作,合作方包括美国时装品牌 staple、香 港知名时尚品牌 b+ab,知名合作设计师 Anna Sui、吴季刚、Ginny Hilfiger 等。优化后的 FILA 产品兼具时尚、运动、休闲等调性,能够适用于多种生活场景,成为运动时尚领域的代表品牌。

子品牌孵化拓宽 FILA 客群覆盖面。为满足更多消费者的需求,FILA 通过孵化 2 个子品牌来拓宽品牌的辐射范围:2015 年,FILAKIDS 成立,填补了 FILA 在 3-12 岁中高端童装领域的空白;2017 年,FILA FUSION 成立,针对 Z 世代年轻消费者推出更具潮流性的产品。通过子品牌孵化,FILA 实现了对多年龄层客群的覆盖,有望将个体消费者延伸成为家庭消费群体。

渠道改革:一二线城市全面直营,加强终端管控,凸显高端定位

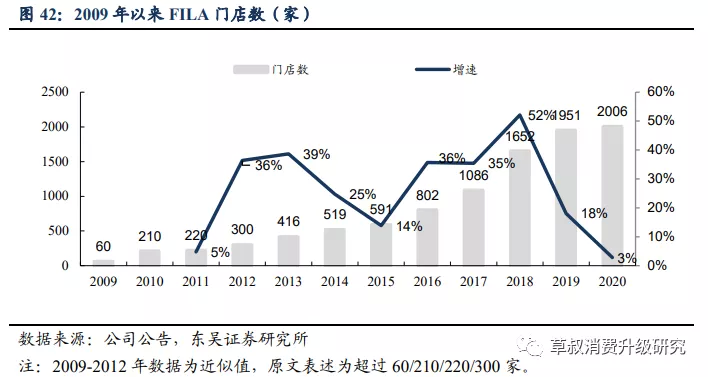

聚焦一二线城市,全面推广直营模式。安踏收购 FILA 后发现其原有的经销模式下经销商质量层次不齐,终端经营混乱,并且与重新建立的高端定位不符,对品牌形象的统一管理难度较大,于是开展了渠道改革,全面推广直营模式,并重点在一二线城市布局,2009-2020 年,FILA(包含 FILA KIDS 和 FILA FUSION)在中国地区的门店已经从约 60 家增加到了 2006 家,CAGR 为 37.6%。

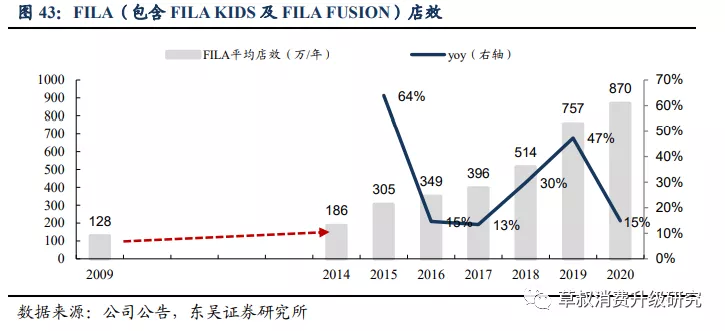

直营模式利于精细化管理与高端服务输出。一方面,直营模式利于精细化管理,每 一家门店的选址、装修、服务等方面都可以受控于 FILA,同时,门店的销售人员及管理人员的培训也将由 FILA 总部负责,保障高质量服务的稳定持续输出;另一方面,品牌特点与调性能够从店面的硬件到服务中的每一个细节传递给消费者,给客户带来高端的体验,契合 FILA 的品牌定位。受益于直营模式,2009-2020 年,FILA(包含 FILAKIDS 及 FILA FUSION)店效由 128 万/提升至 870 万/年,CAGR 为 19%。

4.2.2 运动时尚领域前景广阔,FILA 子品牌发展潜力较大

在安踏的管理与运营之下,FILA 已经逐渐发展成为国内运动时尚领域的头部企业, 2020 年,其市占率为 6.4%,运动时尚市场前景广阔,FILA 主品牌和潮牌仍大有施展拳脚的空间。过去消费者对于运动品牌的认知是仅限于运动时的装备,而在日常生活中穿着自有另外一套更合适的搭配,然而自2010年以来,在一方面在消费端,消费者越来越认识到运动服饰也可应用于其他非运动场景,另一方面运动品牌自身也在加入更多的或时尚或休闲的元素,主动拓展更多的场景,因此我们可以看到 2015 年来整个运动时尚品牌的崛起,未来的增长空间十足。

4.3 继续完善品牌矩阵,管理能力持续输出,迪桑特或成为下一个重量级品 牌

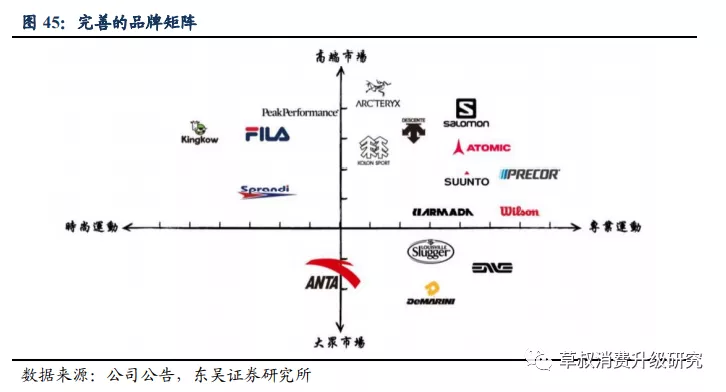

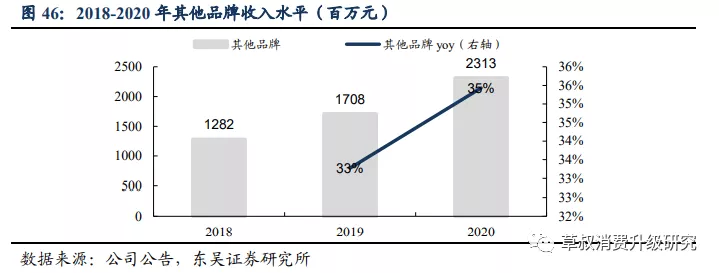

为适应消费者多元化的需求,公司开启了多品牌布局战略:公司除了收购 FILA(中 国)以外;2015 年,收购运动时尚品牌 SPRANDI;2016 年,出资 1.5 亿元,成立合资 公司并收购高端体育服装品牌迪桑特(中国);2017 年,出资 4000 万美元,成立合资公 司并收购顶级专业户外品牌KOLON。SPORTS,同年,收购中高端儿童时尚品牌 KINGKOW。

具体来看各个品牌:

DESCENTE(迪桑特):专注高端市场,会员制服务实现超高增长

迪桑特于 1935 年在日本成立,目前定位于高端体育服装品牌,目标客群为 25-35 岁 追求功能性及优良设计的消费者,主要产品是滑雪、综训和跑步的专业体育用品。2016 年底,安踏获得迪桑特中国业务经营权,积极整合,于 2019 年底首次实现盈亏平衡, 在 2020 年疫情期间依旧维持高增长。

目前迪桑特已经达到收入 15 亿+收入量级,门店接近 180 家左右,或将成为下一个 50 亿元+的重量级品牌:公司通过对于 FILA 的培育,已经总结了比较丰富的打法和经验,并在迪桑特身上又再一次得到了验证(2016 年收购,2019 年开始盈利),目前迪桑特单季度均保持了较高的流水增速,有望成为公司下一个重量级品牌,长期看好达到 50 亿元+收入量级规模。

KOLON:专注中高端户外运动,补全安踏市场布局

KOLON 于 1973 年在韩国成立,目前定位于中端户外品牌,目标客群为中产专业户外 人群,主要产品为专业户外服饰。2017 年 10 月,安踏以合资公司形式出资 4000 万美元获 得 KOLON 在中国大陆及港澳地区的销售权。KOLON 定位中高端市场,平均客单价略低 于迪桑特,与迪桑特协同配合,站稳中高端市场领先地位,补全安踏运动服饰市场布局。截止至 2020 年末,KOLON 共有 157 家门店。

SPRANDI:中端定位,打造运动鞋核心科技

SPRANDI 于 1995 年在英格兰成立,目前定位于运动时尚休闲品牌,目标客群为大众群体,主要产品是时尚运动鞋。2015 年,安踏收购 SPRANDI,主攻中端运动鞋类市场。截止至 2019 年末,SPRANDI 共有 114 个门店。

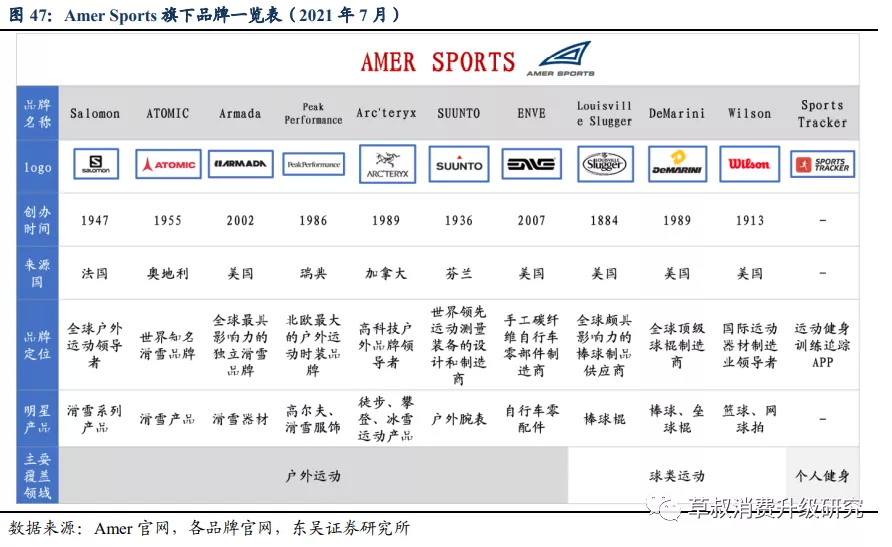

4.3.1 收购多品牌巨头 AMER,旗下有始祖鸟等顶级户外运动品牌

安踏收购 Amer,持股比例 57.95%,按照合营公司进行会计处理,暂不并表。2018 年底,安踏联合方源资本、腾讯、Anamered Investments,以每股要约价格 40 欧元,总 对价约 46 亿欧元(约 360 亿元人民币),收购芬兰公司 Amer Sports,持股比例 57.95%, 虽然持股比例超过了 50%,但安踏通过签署股东协议,放弃对 Amer 的控制权,使得 Amer 最终将以合营公司的方式确认受益,暂不并表。2020 年 Amer 收入 194.5 亿元,净 亏损 11.4 亿元,安踏对此确认合营公司亏损 6 亿元。

Amer 是一家在全球有悠久历史的户外运动综合集团,旗下有众多优秀的户外品牌。Amer 成立于 1950 年,是一家拥有多个国际知名户外运动品牌的体育用品集团,2018 年 经营范围覆盖 34 个国家。旗下包括法国山地户外越野品牌 Salomon、加拿大奢侈级户外 装备品牌 Arc’teryx(始祖鸟)、Peak Performance、Atomic、Suunto、Wilson 等全球知名 的运动服饰、装备和器材品牌,产品主要覆盖户外运动、球类运动和个人健身三大领域。通过此次并购,安踏实现加速布局户外运动行业和全球化网络。

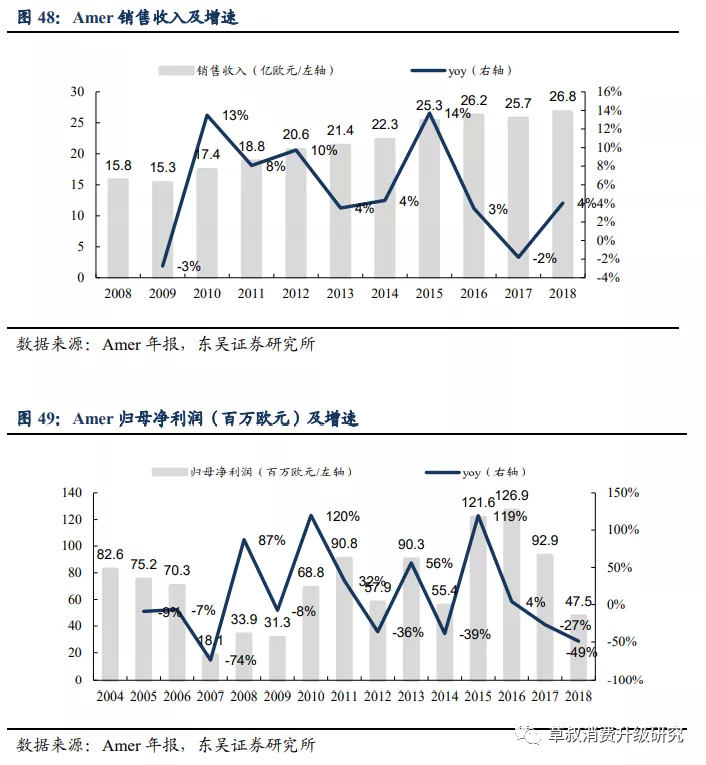

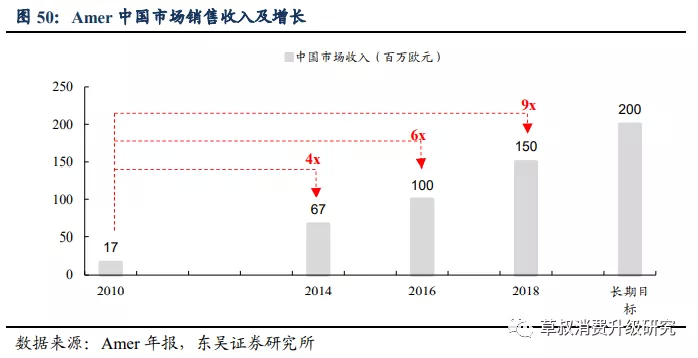

Amer 资质优秀,亚太地区增长潜力大。Amer 被并购之前销售收入和归母净利润均保持波动增长态势,2018 年分别实现销售收入/归母净利润 26.8 亿/47.5 百万欧元,亚太地区的收入增长,尤其是中国和日本市场,是 Amer 业绩增长的重要推动力,2016 年中国市场的销售收入相比 2010 年翻了 6 倍,2017、2018 年在中国市场上的销售收入分别增长 15%/22%,远高于集团整体的增速。

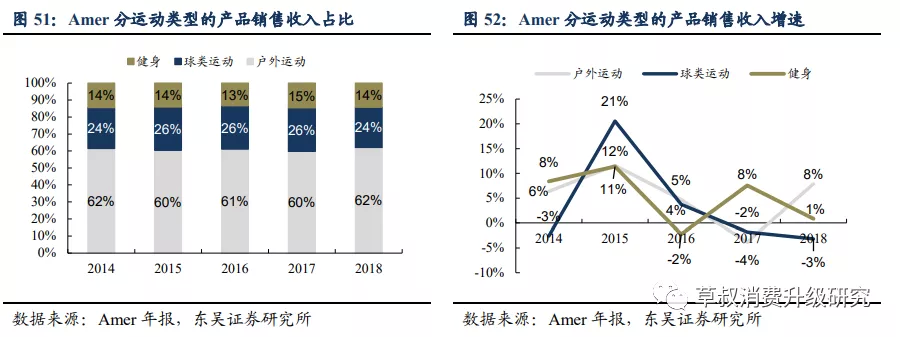

户外运动产品是 Amer 最核心的业务。Amer 旗下品牌的主要产品覆盖户外运动、 球类运动和健身三大领域,其中户外运动的销售收入在 2014-2018 年均保持 60%左右的占比,为最主要的产品品类,球类运动和健身产品在 2018 年的占比分别为 24%/14%。

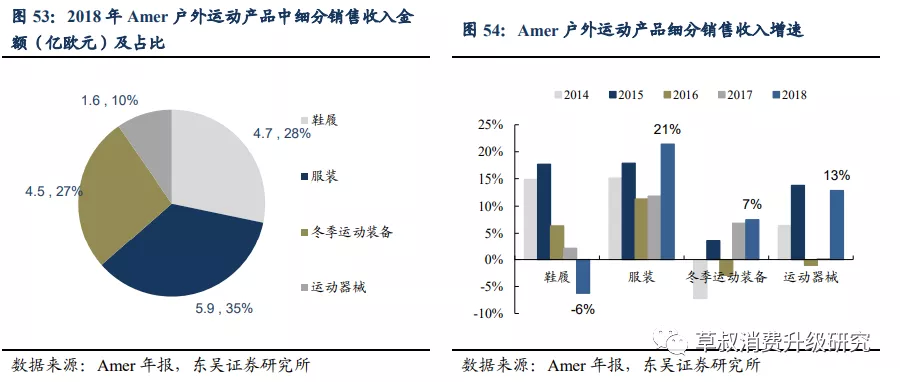

分品牌来看,Salomon 和始祖鸟是核心。就 Amer 的户外运动产品而言,大致可以分为鞋履、服装、冬季运动装备和运动器械四大类,鞋履、服装主要由始祖鸟和 Salomon 这两个品牌提供, 2018 年这四类产品占户外运动产品总收入的比重分别为 28%/35%/27%/10%。

4.3.2 在高端消费人群迁徙的大背景下,Amer 旗下顶级户外运动品牌仍有较大施展拳 脚的空间在消费升级,消费人群自身也在进化的大背景下,高端户外品牌本身作为运动品牌 中更高价位档的产品,未来或受益于高端消费人群的迁徙:高端户外品牌高端户外运动凭借着其高科技元素和专业性本身吸引了一批忠实的客户,其次高端户外运动更是对整个运动服饰行业的高端价格带的有效补充,在消费升级的大背景下,10 年前忠实于耐克 阿迪的客户也在不断提升自身对产品的更高的追求,对于自我身份的彰显也有了新的诉求,具体方面包括但不限于品牌,设计,科技,甚至单纯就是价格。因此,我们认为 Amer 旗下的高端品牌,例如始祖鸟和 Salomon 等完全具备增长的基础。

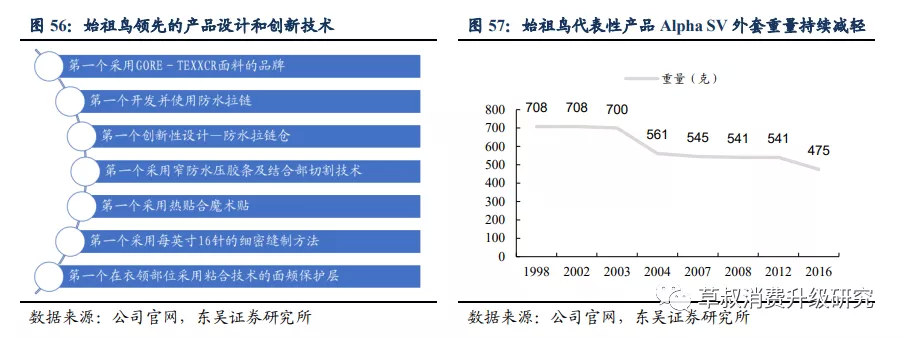

产品本身具备高科技属性,吸引了一批忠实的客户,以始祖鸟为例,其以顶级材质及生产工艺著称,具有户外运动产品与奢侈品属性结合的特点。始祖鸟于 1989 年起源于加拿大,代表性产品包括 BORA 背包、全防水拉链、Alpha 系列冲锋衣等,产品多用于攀岩、徒步等户外运动。一直以来公司通过顶级材质和精致的生产工艺吸引了一批忠 实客户。1995 年起,公司与 Gore-TEX 开启面料合作供应,完成了进军顶级户外专业市场的初步积累。之后持续保持高研发水准,AV 平方技术、WARP Strength 经编强韧科技、 TRI-DEX 等技术都得到了广泛应用和好评。

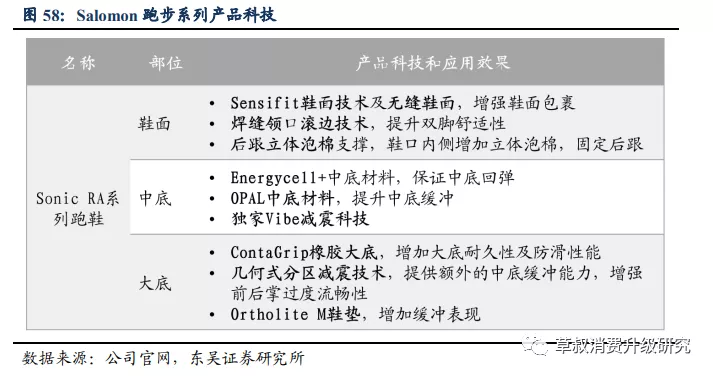

再看 Salomon 的跑步系列:长跑和户外跑对于鞋的性能和细节非常有考验性, Salomon 凭借多项独家科技打造出同时满足安全性、舒适度和便捷性的跑鞋,在户外圈中口碑极好。最有名的技术便是 Vibe 减震技术和 ContaGrip 橡胶大底技术,Vibe 是 Salomon 独家的缓震技术,与轻量化的减震材料 EnergyCell 和 OPAL 相互结合作用,提高缓震回弹的效果。ContaGrip 橡胶大底使用不同密度的橡胶材质,以五角形齿痕排列, 接触地面面积大,抓地力更好,是其特色技术之一。

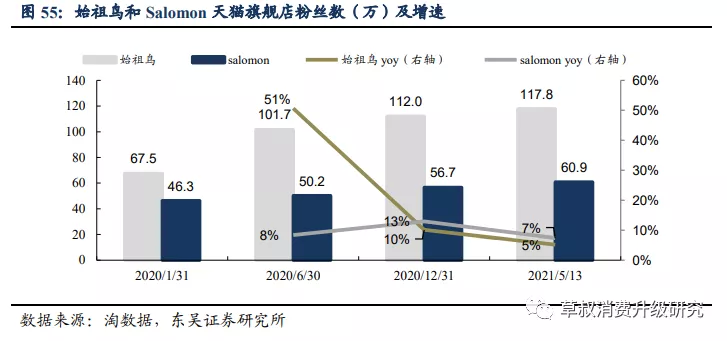

重点培育始祖鸟、Salomon 和 Wilson 三大品牌,目标打造“十亿欧元”。Amer2018 年在亚太地区的销售收入仅占总收入的 15%,尚有很大的提升空间。安踏作为深耕中国运动行业 30 年的行家,致力于将始祖鸟(Arc’teryx)、Salomon 和 Wilson 三个世界顶尖,并且在国内有一定知名度的品牌发展成为“十亿欧元品牌”,以实现“1+1>2”的效果。

5. 渠道:围绕“人、货、场”开展DTC变革,提效是永恒的话题

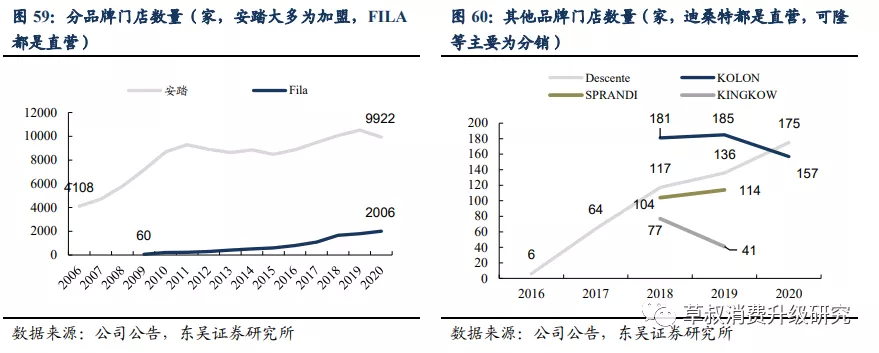

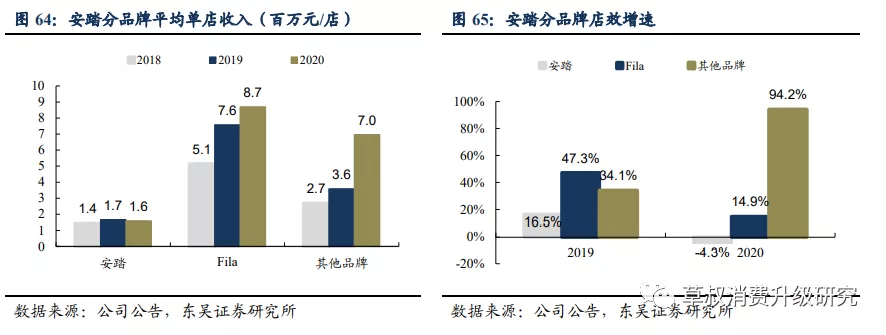

5.1 直面消费者,提升自营比例,缩短销售链条,加强终端掌控安踏主品牌门店数基本维持稳定,迪桑特和可隆线下门店仍有较大拓展空间:从渠道数量来看,2020 年末安踏主品牌终端门店 9922 家,基本都是经销门店,FILA 门店 2006 家,基本都是直营门店。新收购的品牌中,目前已经具备一定规模的迪桑特和可隆在 2020 年末门店数分别为 175 家和 157 家。其中迪桑特主要为自营,可隆则主要为经销的模式。

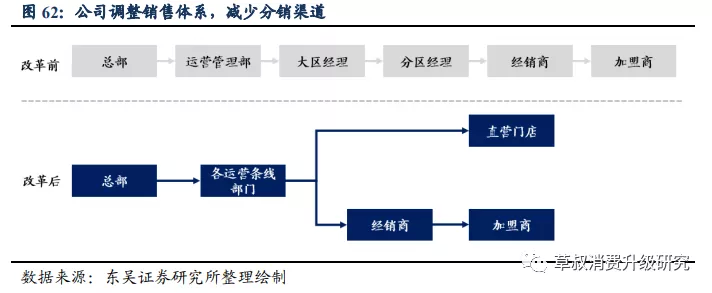

快速推动“直面消费者”经营模式转型,打通“人、货、场”提高渠道运营效率和市场敏锐度。2020 年 8 月份开始,公司开始在旗下所有门店推广 DTC(直面消费者)模式和门店数字化,DTC 模式授权直营店铺直接利用物流中心进行补单和重新分配库存,通过打通“人、货、场”从生产端到消费者一整条价值链的信息流,提升公司对于市场趋势和消费者需求变动的敏感度。截至 2020 年底,DTC 转型进展顺利,公司已经 在中国 11 个地区开展混合运营模式,包括长春、长沙、成都、重庆、广东、昆明、南 京、上海、武汉、西安及浙江,涉及 DTC 转型的安踏店共约有 3500 家,其中有 60%为直营,40%由加盟商按照安踏新的运营标准运营。

减少层层分销渠道,全方面把控营运情况。公司将原有的由大区、分区经理、分销商及加盟商等层层构成的销售体系,直接转为由销售营运部负责产品营运的模式,并成立单独的零售管理部负责渠道运维、店面形象及陈列管理。同时,公司鼓励分销商开设直营门店,进而加强零售管控。在监测方面,公司通过 ERP、销售网点周报、销售人员渠道巡查全方位监测运营表现。

5.2 门店形象不断升级,提升终端店效水平全国实施统一的店面管理,不断提升用户体验,加强品牌形象。2013 年,公司开始优化店面管理,精简店面布局,安踏店的数量由 2012 年的 8075 家下降至 2015 年的 7031 家。同时,公司对于同一品牌在全国推行统一的店铺形象、产品陈设及广告投放,门店装潢及推广材料由公司统一供应到零售店面,使得企业形象及调性深入人心。未来公司门店将基本保持现有水平,但会不断通过开大店,关小店的方式进行门店的自然迭代。

门店升级,终端渠道的统一管理,带动整体店效逐渐提升:1)安踏主品牌:2019 年安踏终端门店平均创收约 170 万元(考虑到给经销商的折扣,估算终端门店流水在 300 万元左右的水平),2020 年受疫情对终端折扣有一定影响,未来我们预计随着门店的不断升 级,大店不断替换小店,整体的终端店效仍将持续提升。2)FILA:FILA 一方面因为直 营,另一方面由于品牌本身定位中高端,平均单店创收可达约 870 万元,并在疫情下仍 保持了较强韧性,未来仍有持续提升的空间。如果分直营和经销来看,目前安踏主品牌主要为经销,终端流水大约为单店收入的 2 倍,FILA 和其他品牌均为直营,终端流水 和单店收入基本可以对应。

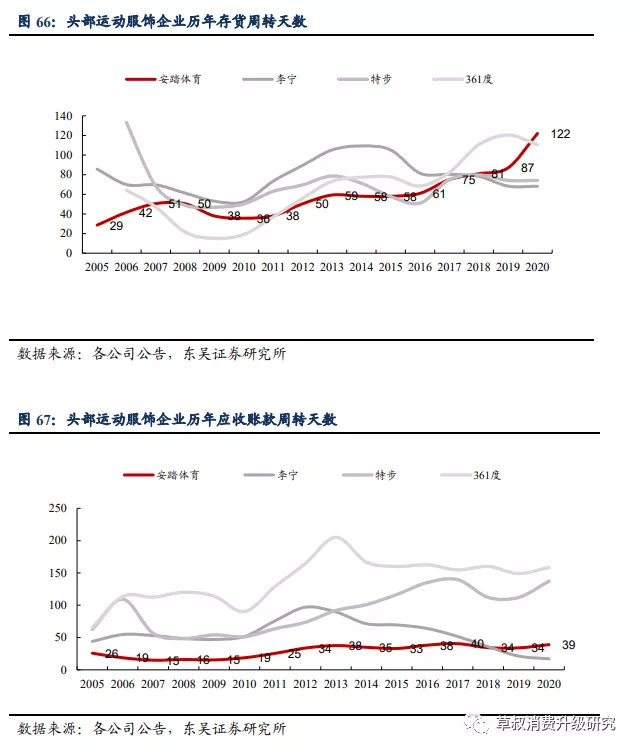

DTC 转型后存货管理能力整体在变强:DTC 转型之后,从财务数据来看,公司可能会面临存货周转天数的上升,大致从之前的 70-80 天提升到 120 多天,但我们预计这只是短期转型的影响,未来公司的存货周转仍会回到正常水平。

5.3 线上渠道增长迅速,多渠道积极拓展

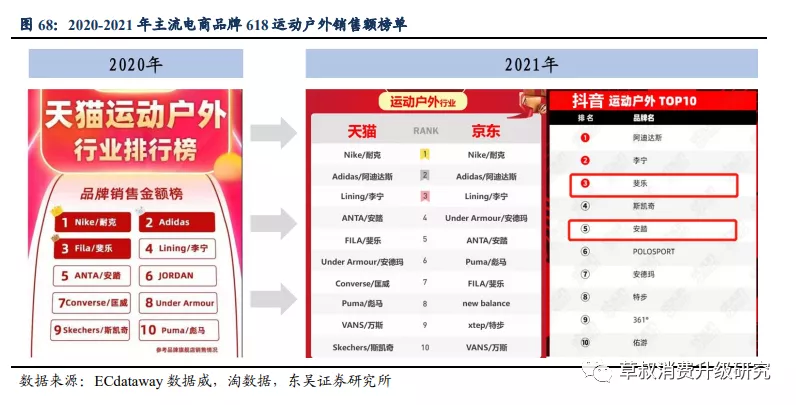

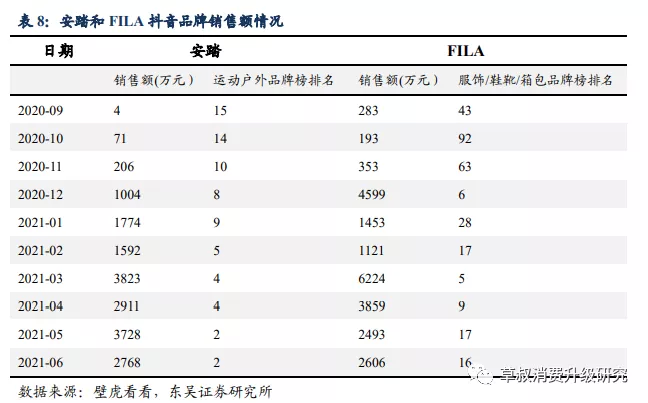

传统电商表现强势,新兴直播电商也有重要突破:除了线下渠道的改革外,公司也在积极拓展线上多元渠道,根据渠道数据跟踪,近两年公司线上收入占比大致在 30%左右的水平。主要线上渠道包括天猫,京东,唯品会,拼多多等。除了传统电商平台外, 公司也在积极尝试直播电商等新兴渠道,今年以来集团旗下安踏和 FILA 开始加大抖音 渠道的投入,安踏2021年3个月以来品牌销售额平均在 3000-4000 万元的量级,排名也逐步提升到行业第 2 的位置。根据 2021 年最新的 618 数据,公司继续在传统电商中保持强势地位,在抖音榜单中,FILA 和安踏同样表现突出,均已进入了运动户外品牌前五序列。

6. 营销体系:明星代言,赛事赞助,IP联名,秀场亮相等多渠道营销全面开花

6.1 安踏主品牌:”明星代言+赛事赞助“是运动品牌的制胜法宝

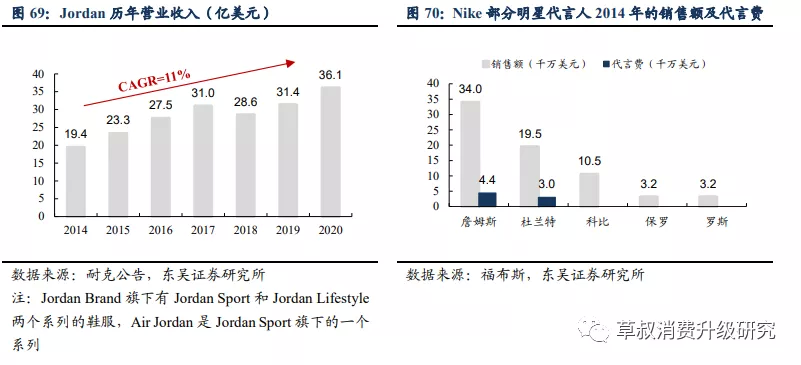

超级明星代言对于体育品牌的销售拉动作用非常明显:对标耐克,我们发现重磅明星代言总能给公司带来丰厚的收入,比如乔丹,乔丹的每个系列如今都已经成为了经典, 并且之后还成立了子品牌“AJ”, 根据耐克年报披露,Jordan 的收入从 2014 财年的 19.4亿美元已经增长到 2020 财年的 36 亿美元,CAGR 达到 11%。此外根据 2015 年《福布斯》报道,2014 年 1 月至 2015 年 1 月的一整年内,耐克旗下詹姆斯的球鞋仅在北美的收入就高达 3.4 亿美元,杜兰特排名第二,收入近 2 亿美元,科比第三,收入 1.05 亿美 元(得益于当时赛季复出,因此球鞋销售额从 5000 万涨到了 1.05 亿美元),而对应詹姆斯和杜兰特的代言收入分别为 4400 万美元和 3000 万美元。这只是前三的带货量,而在这之后,其他签约球员的销量就相对逊色一些,保罗对应是 3200 万美元,罗斯对应 3200 万美元。由此我们可以看到超级明星的代言对于运动品牌而言有非常重要的意义。

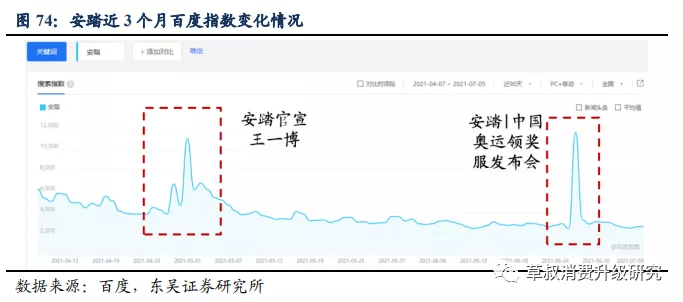

签约体育界和娱乐界明星:加大品牌认知度,吸引更多消费者:1)体育界代言人:公司的代言人营销最早可以追溯到 1999 年签约孔令辉,在国内率先开创“体育明星+央 视"营销模式。2007 年起,公司加快体育明星代言节奏,签约明显包括斯科拉、加内特、 隆多、张继科、刘诗雯、汤普森等。2)娱乐界代言人:公司在娱乐界拥有王一博、陈飞宇、关晓彤等代言人,选择知名流量明星切入明星群体,在粉丝经济盛行的当下享受代言人红利。

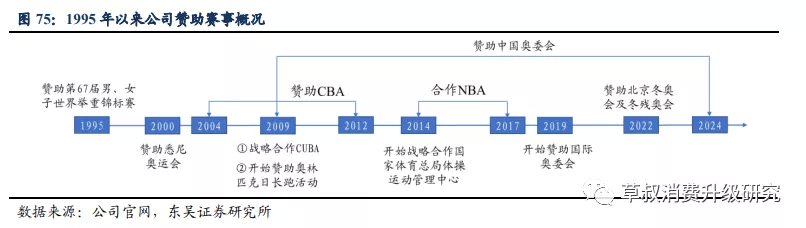

合作官方组织,赞助多项赛事。公司最早在 1995 年赞助第 67 届男、女子世界举重锦标赛,2000 年,公司赞助悉尼奥运会,第一次亮相国际赛场。2004-2012 年,公司赞助 CBA,打破了国际品牌垄断国内顶级赛事的格局,进一步巩固其在中国市场的地位。2014-2017 年,公司与 NBA 达成合作关系,并发布联名产品。公司与中国奥委会达成 2009-2014 年的长期合作,并于 2022 年赞助北京冬奥会及冬残奥会。通过与多个官方组织合作,亮相全中国与全世界,强化民众对其品牌认知。

发布国旗款产品聚焦中国元素,赞助双奥会推动未来增长。2020 年 7 月,安踏集团与北京冬奥组委在上海北外滩联合发布 2022 年冬奥会特许商品国旗款运动服装,首次面向广大消费者发售国旗款特许商品。以中国国旗为核心元素,国旗款系列商品定位高标准,具备一定的收藏价值。在国产品牌崛起的大背景下,消费者对国产品牌更加认可, 对含有中国元素的产品的追求提升。而安踏国旗款系列产品瞄准了这一点,我们预计配合 2021 年东京奥运会合 2022 年北京冬奥会,“国旗款”有望给安踏主品牌带来更多增长推动力。

多方跨界联名吸引年轻一代消费者,打造爆款,强化认知。运动鞋服消费人群以年轻人为主,95、90 后运动鞋消费者占比达约 50%。公司精准切入年轻一代消费者关注领域,与 NASA、Marvel、Coca Cola、故宫等合作,实现跨界联名,打造爆款,强化品牌认知。

6.2 FILA:明星代言和秀场展示等多方式营销提升品牌知名度与影响力

FILA 加大明星代言和秀场高曝光度,不断强化时尚元素。与安踏主品牌略有不同,作为时尚运动品牌,FILA 则多采取明星代言、参加国际秀场及真人秀节目等多种方式进行营销,如邀请与品牌调性相匹配的黄景瑜、高圆圆等多位著名演员代言;亮相意大利米兰时装秀,成为首个登陆米兰时装周主日程的运动品牌,并且独立举办过多场系列时装秀。通过一系列与品牌定位相匹配的宣传活动,使得高端时尚运动元素深入人心。

7. 财务分析:收入利润长期高速增长,费用率及周转能力良好

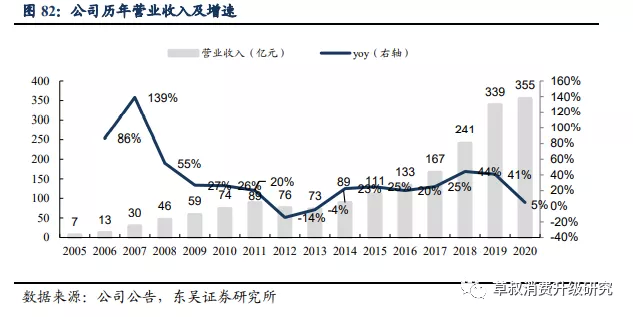

收入利润长期维持高速增长。2005-2020 年,公司营业收入及归母净利润分别由 7/0.5 亿元增长至 355/51.6 亿元,CAGR 分别为 30.3%/36.6%。2012 年,收入及归母净利润分 别同比大幅下降 14%/21%,主要原因是公司为应对国内体育用品市场普遍存在的库存过剩的问题,控制分销商的订货数量,订单有所减少。2013 年起,公司开始有效去库存,关闭低效门店,优化终端渠道,收入及利润逐渐恢复至高速增长水平,增速分别在 20%- 45%/15%-35% 之间,2020 年两者均受疫情影响出现小幅下降。

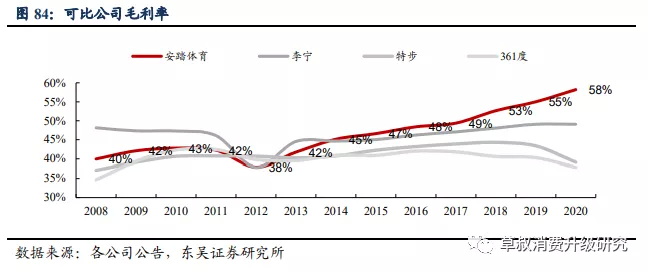

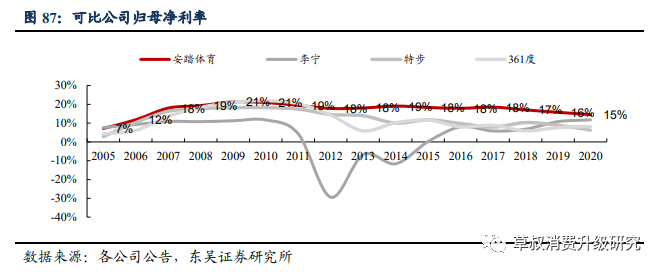

得益于核心产品/品牌的高毛利率,整体毛利率水平稳步提升,净利率总体稳定。2008-2020 年,公司毛利率由40%增长至58%,目前已处于行业领先水平,主要原因来自于产品结构变化,高毛利率水平的 FILA 品牌收入占比由 2018 年的35%提升至 2020 年的 49%,FILA 毛利率水平较高主要也是源于直营模式+品牌中高端定位。2005-2008 年,公司归母净利率由 7%提升至 18%,而后始终为维持在18%左右的水平,总体较为稳定。

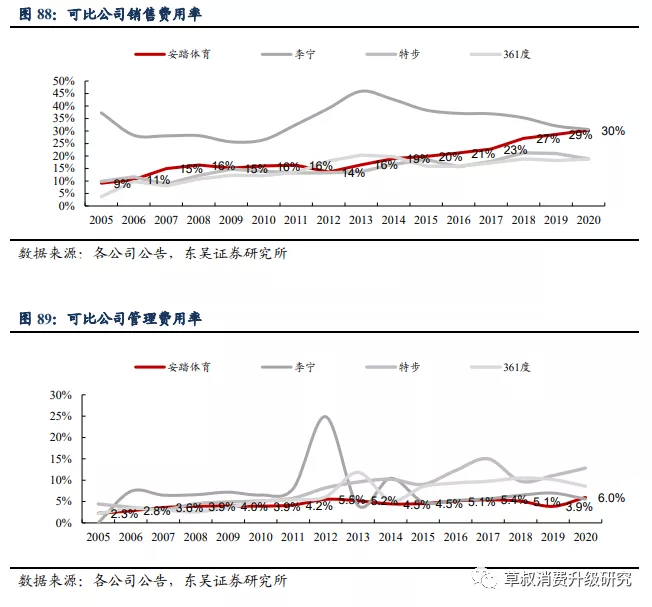

费用率整体管控良好,销售费用率略有抬高。2005-2020 年,公司销售费用率由 9% 提升至 30%,略高于行业平均水平,主要是因为:一方面,公司门店数量由 2006 年的 4108 个增长至 2020 年的 9922 个,渠道的分散使得推广费用有所提升;另一方面,FILA 等品牌采用的 DTC 经营模式提高了直营门店占比,进而带来了销售费用的增加。公司管理费用率则整体保持相对稳定。

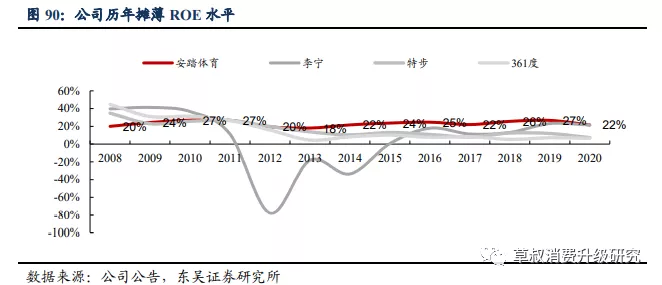

公司 ROE 稳定在 20%左右水平,经营效率高,盈利能力强。2008 年以来,公司 ROE 水平始终维持在 20%以上的高水平,处于行业领先地位,这主要得益于公司资产周转率由 2007 年的 1.1 次改善至 2020 年的 2.0 次,反映出是公司经营效率的不断提升。

8. 盈利预测与投资建议

8.1 盈利预测8.1.1 核心假设:

安踏主品牌:

线下:

1)门店数:基于 DTC 改革仍在推进中,我们预计安踏线下门店在 2021-2023 年仍将略有精简,分别为 9850 家/9750 家/9650 家,童装保持在 3200-3400 家门店的水平。

2)店效:2021-2023 年,我们假设安踏大货得益于 DTC,店效每月分别达到 27 万 /32 万/35 万元收入规模;童装则保持每月 17 万/18 万/19 万元收入规模。线上:预计 2021-2023 年线上整体保持 40%/25%/20%的增速。

FILA 品牌:

线下:

1)门店数:我们预计 2021-2023 年 FILA 各子品牌门店仍将保持扩张态势,其中 FILAclassic 线下门店预计将在 1350 家-1500 家水平,童装约为 570 家-720 家水平,FILA fusion 在 380 家-580 家水平。

2)店效:2021-2023 年,我们预计 FILA classic 店效还将进一步提升,预计分别为 90 万+/100 万+/110 万元+。

线上:预计 2021-2023 年线上整体保持 50%/35%/25%的增速。

其他品牌

迪桑特:1)门店数:2021-2023 年,我们预计线下门店分别为 220 家+/270 家+/320 家;2)店效:2021-2023 年我们预计单店每月收入有望分别达到 86 万/99 万/109 万;3) 线上:我们预计线上 2021-2023 年整体将保持 80%/50%/30%的收入增速。

KOLON:预计 2021-2023 年收入保持 30%/25%/20%的增速。

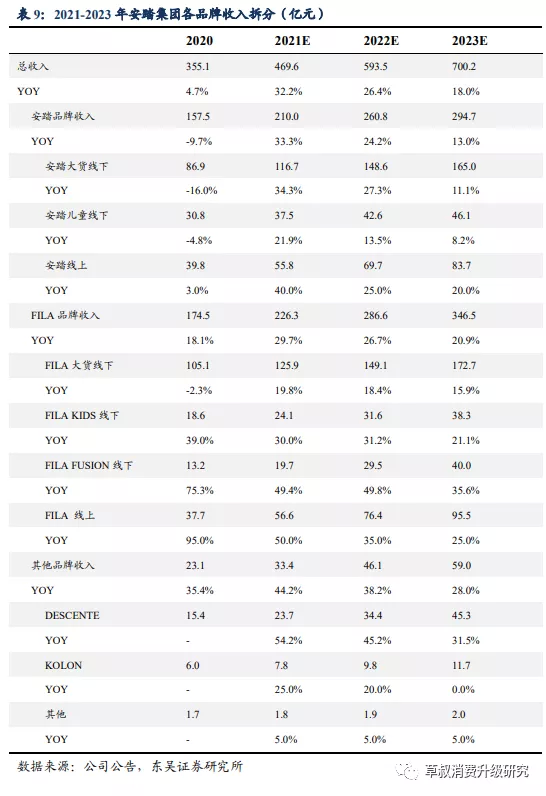

综上,我们预计 2021-2023 年安踏主品牌收入为 210/261/295 亿元,同比增速为 33%/24%/13%;FILA 系列收入为 226/287/347 亿元;同比增速 30%/27%/21%;其他品牌 收入为 33/46/59 亿元,同比增速为44%/38%/28%;总收入为 470/594/700 亿元,同比增 速 32%/26%/18%。

8.2投资建议

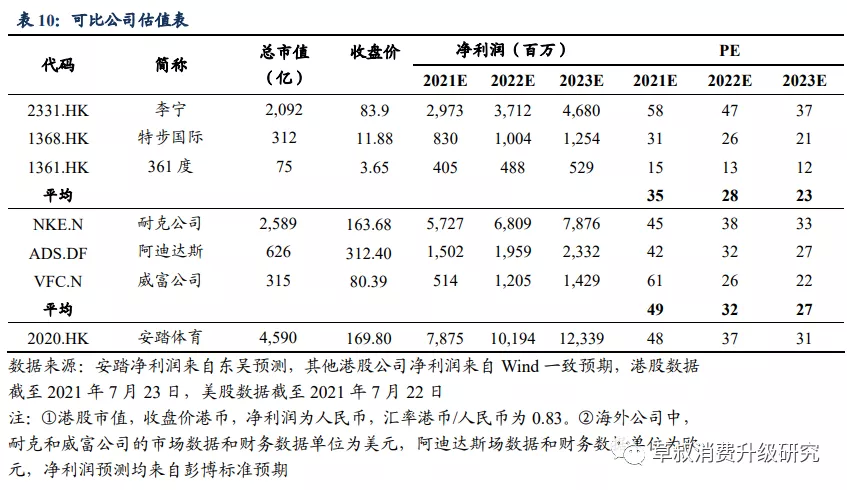

安踏是我国运动品牌中的龙头,有出色的管理层,运营能力和渠道优势,且已经多次得到了验证,具备较强的品牌管理打造能力。我们预计未来的增长主要来自于:1) 国货崛起推动安踏主品牌销量提升;2)FILA 作为时尚运动品牌的龙头,单店销量,店 铺数量仍有提升空间,尤其是其 FILA fusion 等新推出的子系列;3)迪桑特自 2019 年开始盈利以来变保持着良好的增长势头且可持续;未来有望成为收入 50 亿元+大品牌;4)Amer 盈利改善,长期增长逻辑扎实,未来可期。对标同类型体育品牌公司,其中港股可参照李宁,海外公司中可重点对标耐克,阿迪达斯和威富,这 4 家公司 2021 年平均 PE 约为 52 倍,我们认为安踏作为我国少有的多品牌的集团,运营能力较强,具备更大的外延拓展的潜力,可享有 15%-20%的估值溢价。我们预计公司 2021-2023 年将实现归母净利润 79 亿/102 亿/123 亿元,同比增速 53%/29%/21%,首次覆盖,给予“买入” 评级。

9. 风险提示

消费景气度下降风险:如果经济增速放缓,消费景气度下降,可能会对公司目前主要扩张的 FILA,以及中高端户外品牌等的消费均造成一定影响。

Amer 整合不及预期的风险:目前 Amer 还没有完全并表,在整个并购整合中仍存在推进遇到一定阻力,不及预期的风险,且 Amer 的海外业务占比仍不小,可能会对整体的经营管理提出更高的要求。

DTC 改革推进不及预期的风险:DTC 改革也涉及到对于经销商的优化,在具体谈判落地时也有可能会面临一定阻力,从而可能存在进度不及预期或实际成本增加的风险。

本文选编自微信公众号“草叔消费升级研究”;智通财经编辑:赵锦彬。

扫码下载智通APP

扫码下载智通APP