新债王Gundlach 9月电话会:全球股指、美债、黄金怎么看?

今天新债王Jeff Gundlach开了季度电话会,挑几幅图出来讲讲:

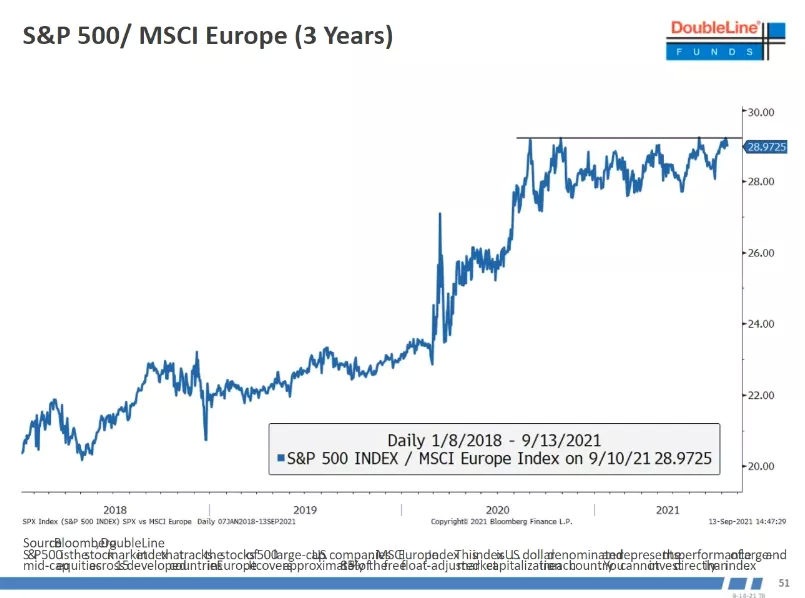

年初Gundlach买入欧股以来,相对标普基本上只是打平,但他还是比较喜欢欧股,觉得美股最近几年outperform欧股太多, 但最近一年只是在高位徘徊,他觉得当一个上升趋势不再继续而是在高位徘徊,那么变盘的机会就比较大。我自己从基本面角度看,一来欧洲疫苗接种后来居上,二来如果德国选举是民调领先的舒尔兹上台,则有望和马克龙/马里奥组成欧洲财政刺激三角来推动更激进的财政政策刺激经济/股市。欧股跑赢美股值得期待。

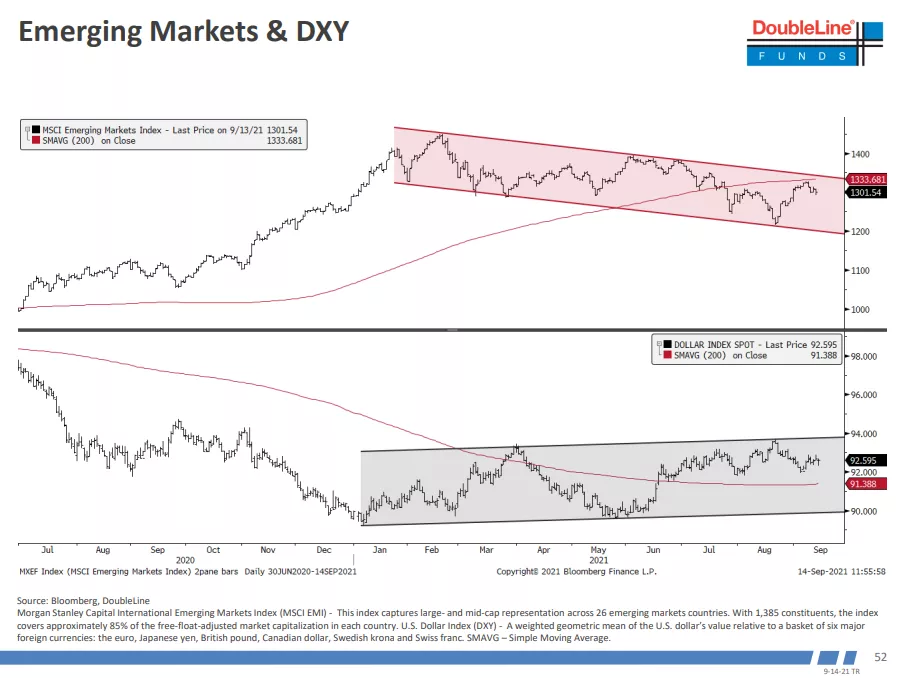

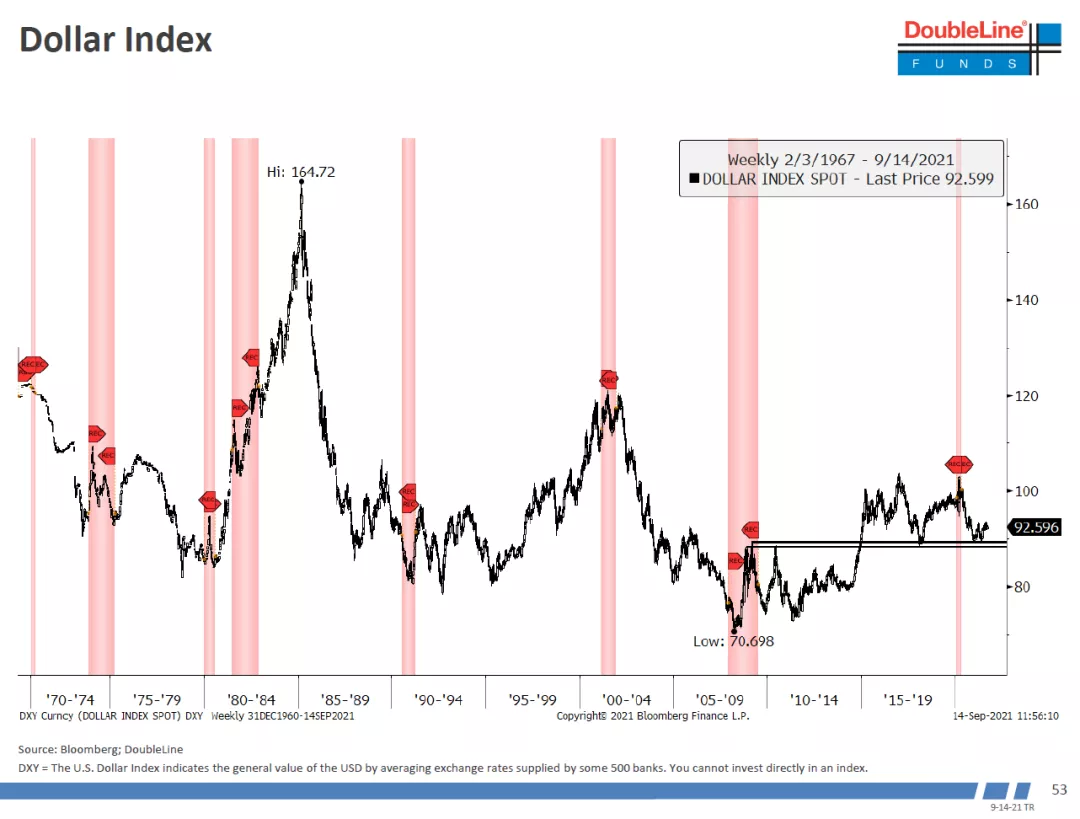

新兴市场股票相比美股很便宜,但是他目前没有兴趣买入,因为新兴市场疫苗接种落后卫生条件太差。除非他在近期能看到美元走弱的迹象,他会等到疫情明朗后再考虑。

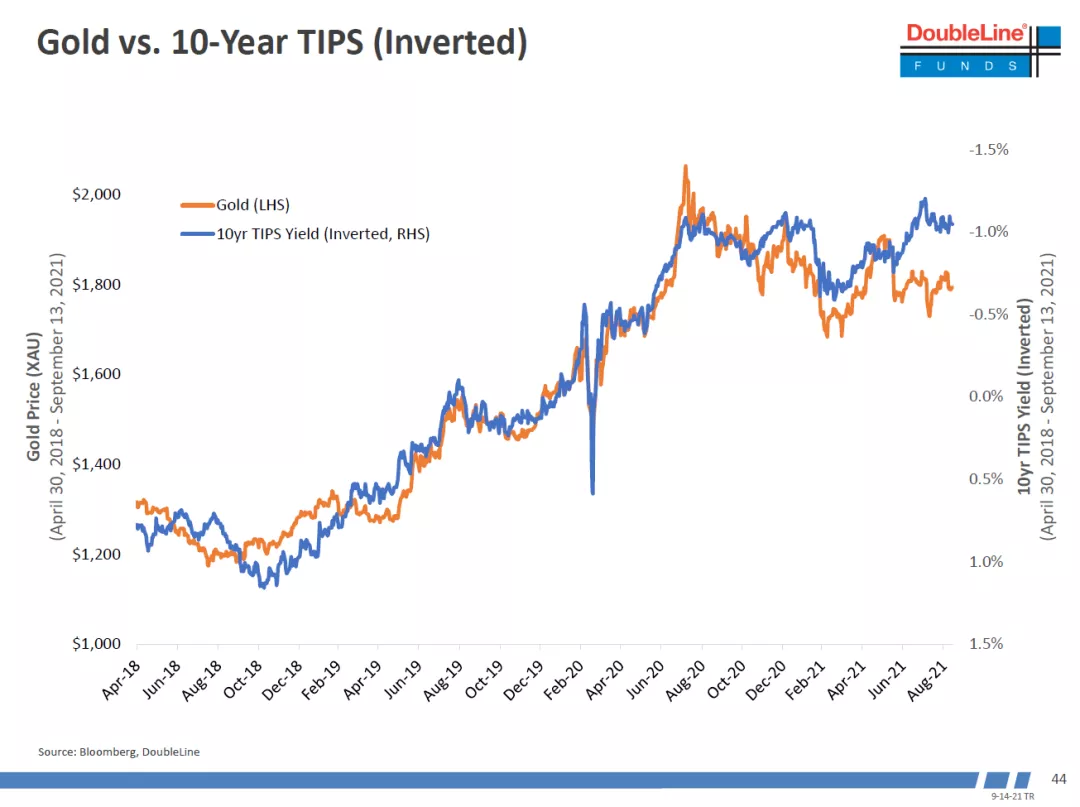

他在黄金1800美金的时候转为中性,目前黄金仍然在1800附近徘徊。黄金一直以来和10年期TIPS走势很贴近,近期两者的背离显示黄金短期内有上涨空间。另外,由于中长期看空美元是他们基金各个宏观分析师最坚定的call,所以他觉得黄金中长期还有很大的上涨空间。

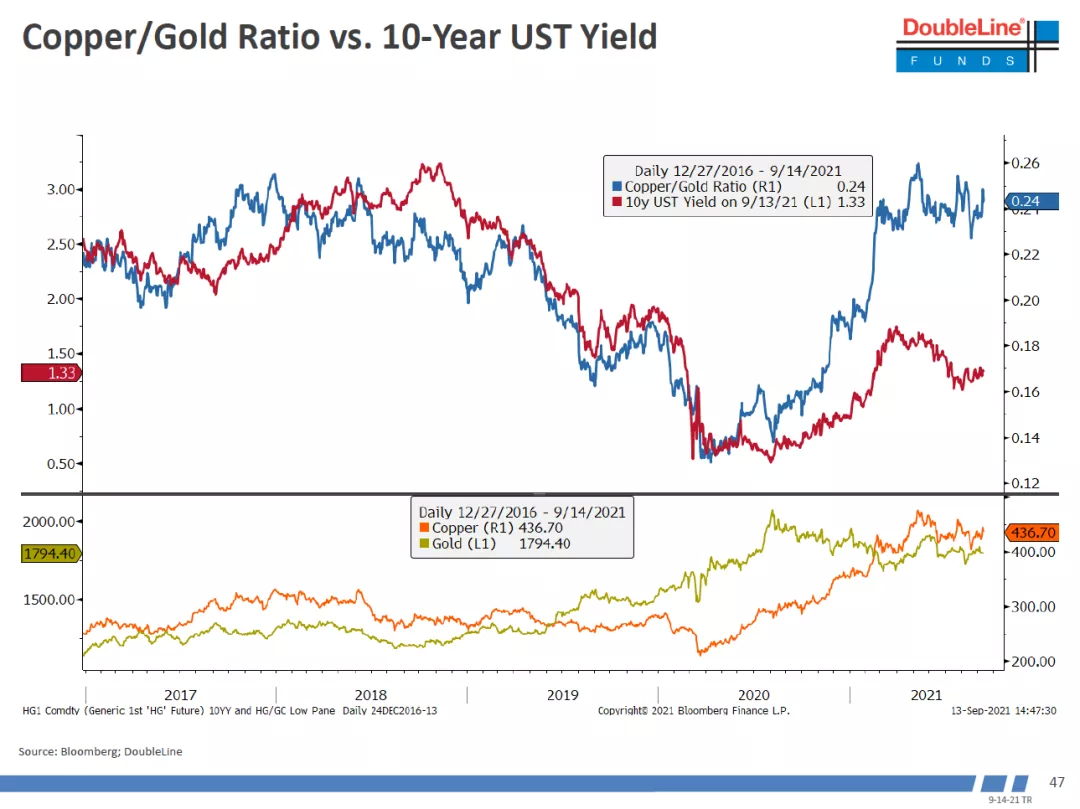

铜金比和10年期国债有巨大差异,按照原来的关系国债利率应该在3%。这次会议Gundlach没有表达对美债清晰的看法。

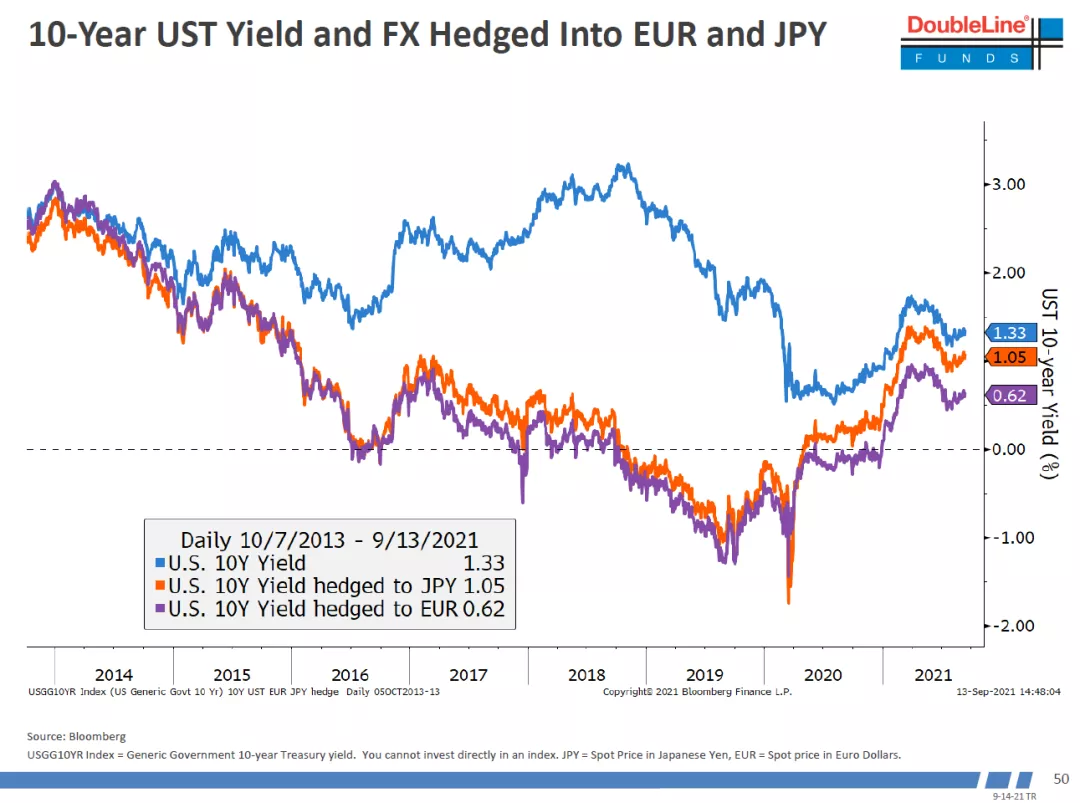

回头看,他认为今年3月份时候美债利率回落是因为海外投资者看到了对冲汇率风险后的美债收益率很高从而买入美债。紫线(欧元对冲)和橙线(日元对冲)在3/4月份都到了5年内最高位置,而且对比欧日的本土国债也非常吸引。

美元在88这个位置有很强支撑,短期内他对美元是中性,但是中长期非常看空,因为美国的政策是走向丧失储备货币的道路。

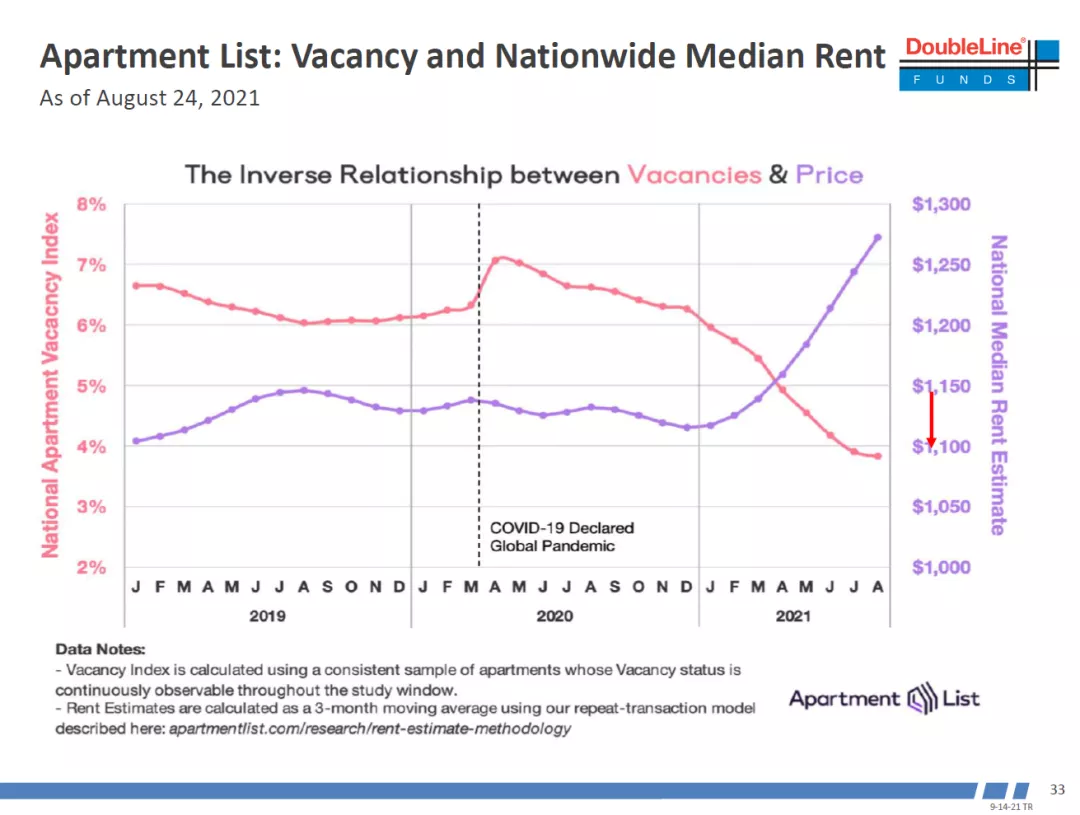

美国公寓空置率不断下降而租金上涨。占据CPI比重30%的Shelter部分将会让CPI持续高企。

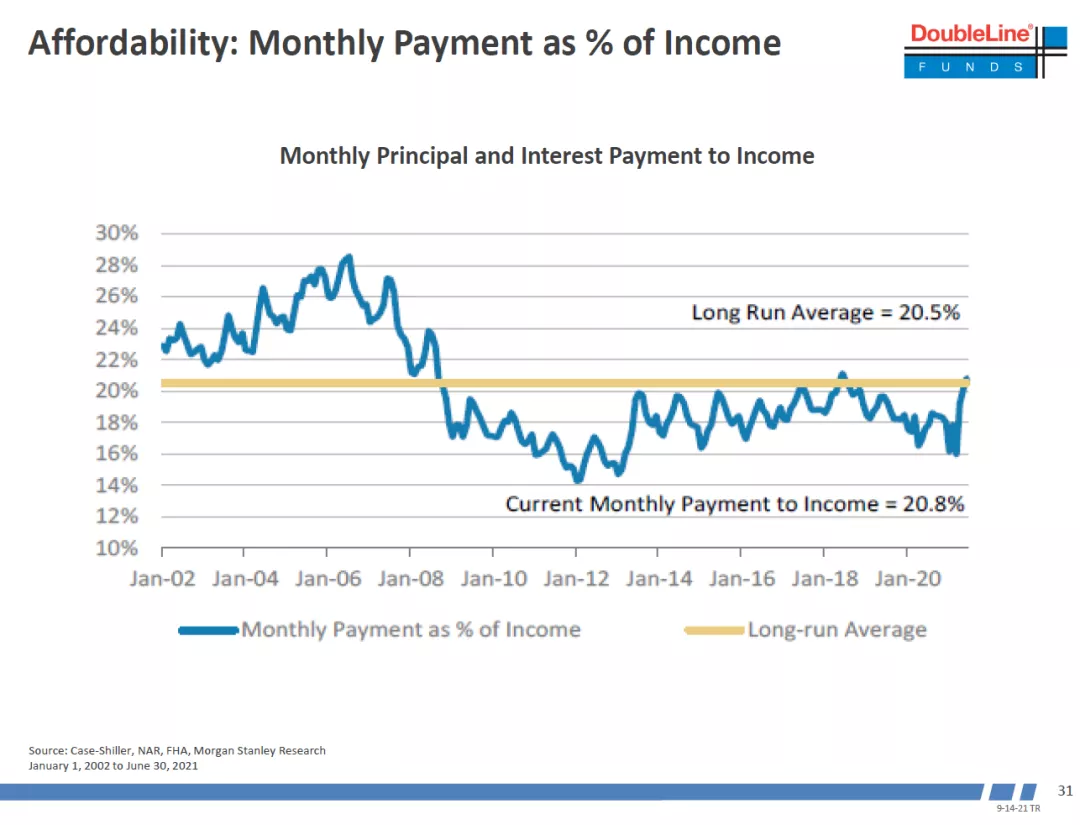

虽然美国房价最近大幅上涨,但是可承担的水平(月供/收入)还是比不上08年以前,主要是因为长期利息低了很多。所以他认为联储一定会想办法把长期利率人为地压制,例如YCC。

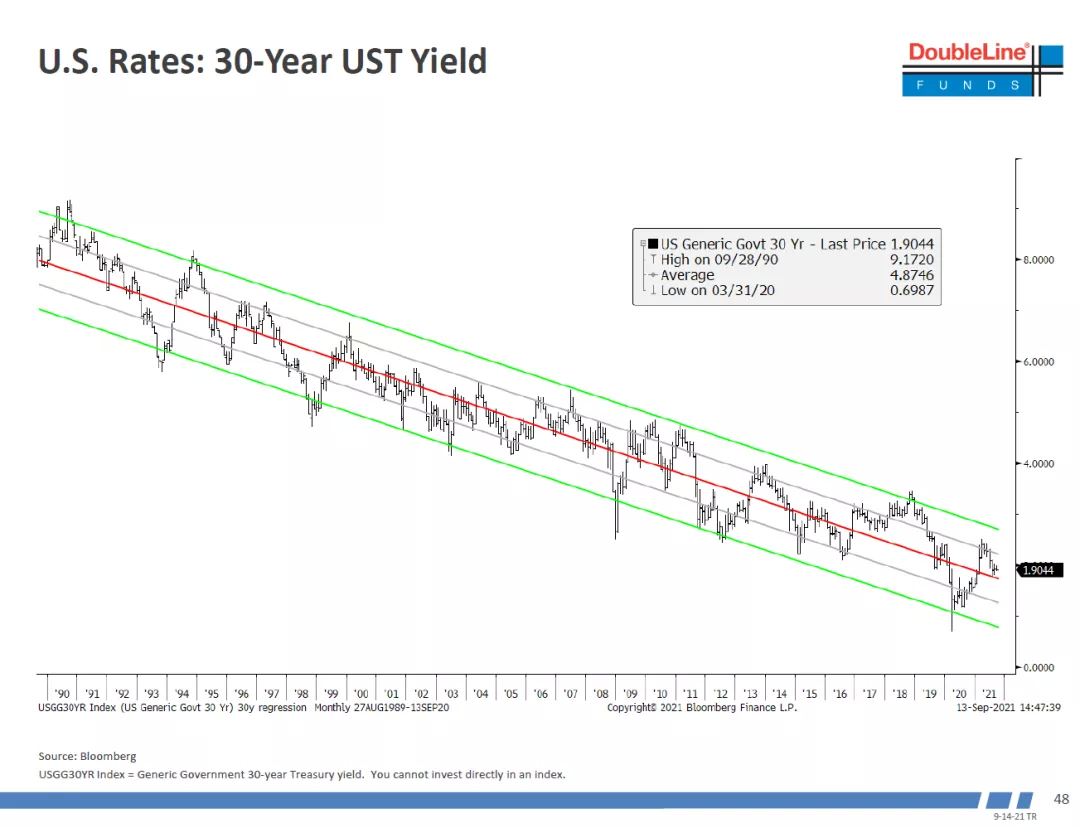

这个30年美债的下降通道是那么完美,市场积累了大量的长久期资产。

本文选编自“对冲研投”,智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP