东吴证券:9月非农爆冷会影响美联储11月taper吗?

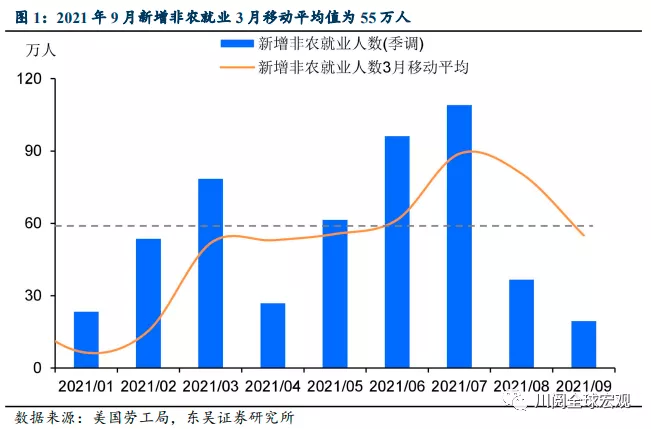

美国东部时间10月8日,美国劳工部公布9月非农就业数据:9月新增非农就业19.4万,远低于市场预期的50万;失业率降至4.8%,但劳动参与率下滑0.1%至61.6%。本次非农数据爆冷,主要受到政府部门就业减少的拖累,不过7月和8月的数据被上修共计16.9万,缓解了9月数据的疲软,新增就业3个月移动平均值仍接近60万。总体来看,我们认为9月非农虽然不及预期,但对于11月的taper影响不大。

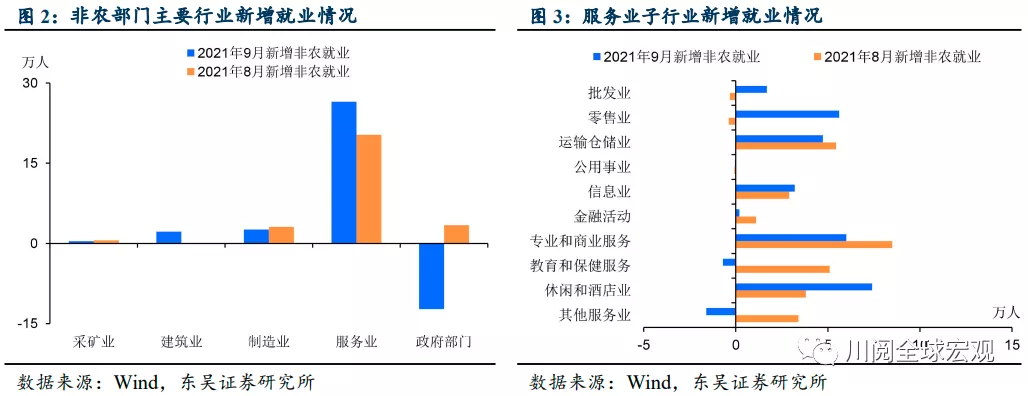

9月政府部门非农就业减少12.3万(图2)。今年9月的返校招聘人数低于往年,导致季调后政府教育工作者就业人数减少16.1万(图3)。此外,与疫情相关的人员配置波动扭曲了正常的季节性招聘和裁员模式,使得就业变化难以被解析。服务业方面,新增就业的最大拉动力来自休闲和酒店业以及专业和商业服务业,此外,零售业就业数据强势修复。

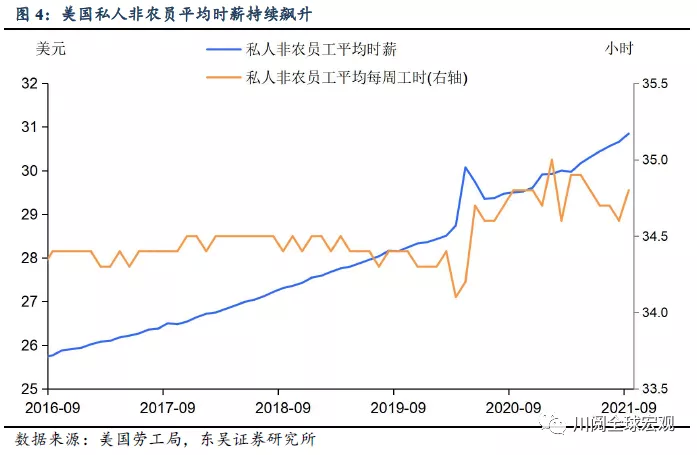

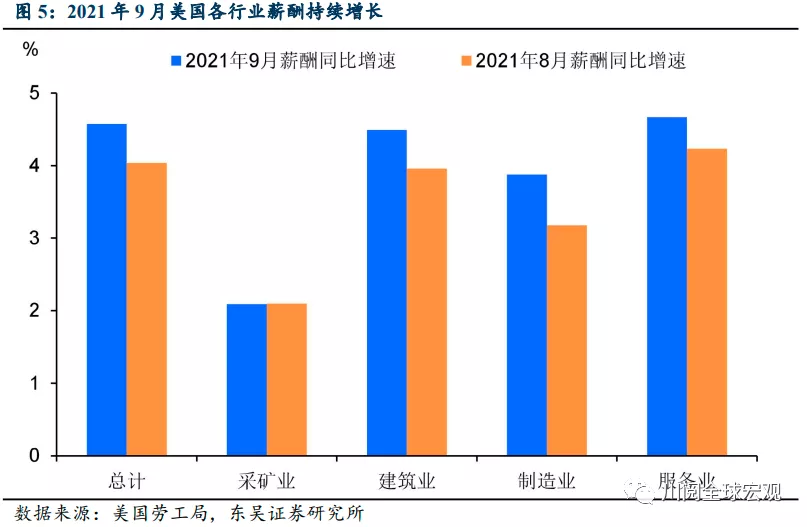

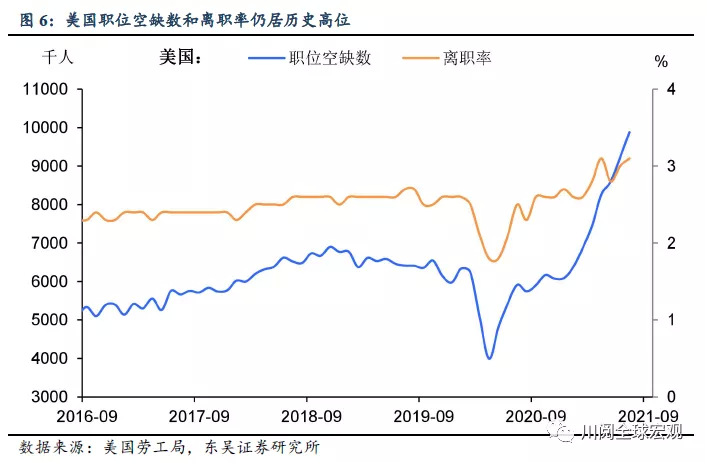

紧俏的劳动力供给缓解有限。时薪增速依然高涨(图4、图5),近来职位空缺数和离职率居历史高位(图6)。

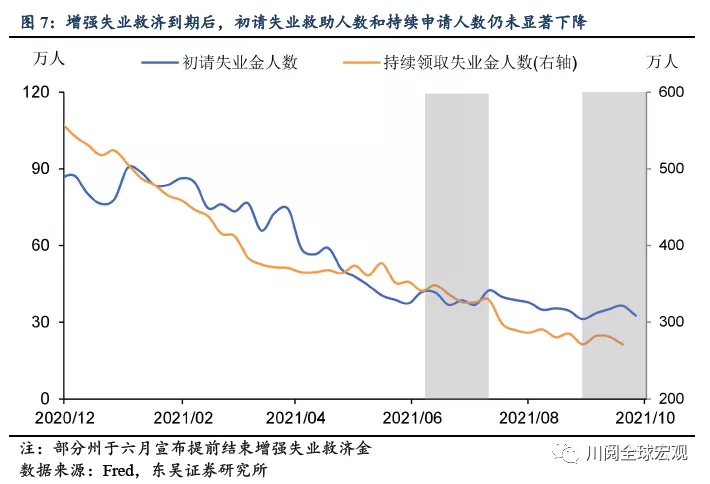

前市场预计9月初增强失业救济到期会促进就业回归,但当前来看,就业回归意向不及预期(图7)。

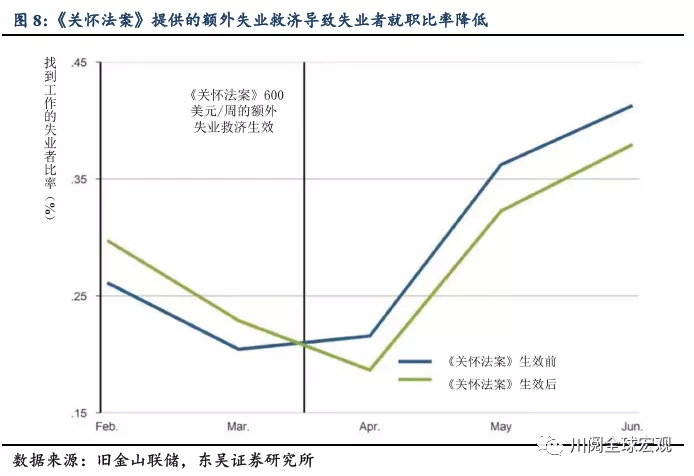

旧金山联储工作报告以《关怀法案》600美元/周的额外失业救济为例(图8),估算9月到期的增强失业救济对于失业者就职的替代效用约为七分之一,即7位收到合适offer的失业者中,仅一人会因享有增强失业救济而拒绝工作。折合失业者就职率均值25%,增强失业救济金仅对失业者就职造成约3.5%的拖累,因此短期来看,其到期对于劳动力供给的缓解有限。

9月非农数据对货币政策的影响如何?

Taper方面,若不考虑政府部门减少的就业,9月新增非农就业将超30万,可以说是满足鲍威尔还算体面的描述(“reasonably good”),我们预计十一月宣布taper的问题不大。

加息方面,部分美联储官员的讲话表示充分就业是加息的条件。相对于美国国会预算办公室2020年的预测数据,当前美国经济距离充分就业仍有约700万的缺口。如果按照当前速度,月均新增就业约50万人,首次加息时点可能递延至2023年,晚于当前市场2022年12月的预期。更加乐观的假设下,若月均新增60万就业人数的速度来测算,12个月后(2022年9月)便可达到充分就业的条件。

总体来说,我们将持续跟踪美国就业数据,并提示警惕在经济即将达到充分就业情况下的加息风险。此外,在疫情反复、飓风等外部因素的扰动下,劳动力供给侧的改善可能慢于市场预期,薪资上涨风险可能加剧通胀压力。

风险提示:疫情扩散超预期,国内外政策超预期。

本文选编自“东吴证券”,作者:段萌,陶川;智通财经编辑:杨万林。

扫码下载智通APP

扫码下载智通APP